Составление прогнозного баланса

Цель составления прогнозного баланса состоит в разработке интегрированного набора финансовых прогнозов, отражающих ожидаемую производительность компании. Эти прогнозы должны иметь:

- Соответствующий уровень детализации: типичный прогноз имеет как минимум два периода;

- уровень детализации «настолько прост, насколько это возможно, но не проще». Очень подробные прогнозы отдельных элементов бухгалтерского учета редко имеют смысл, лучше уделить больше внимания для расчетов коэффициентов и их прогнозов.

- входящая информация, вычисления и исходящая информация;

Уровень детализации должен быть тем меньше, чем на более длительный период компания делает прогноз.

Этап 1: Детальный прогноз на 3-7 лет (обычно 5):

- разрабатываются агрегированные балансы и отчеты о прибылях и убытках;

- доходы должны быть спрогнозированы с использованием реальных значений коэффициентов;

- прогнозы прочих показателей, ссылающиеся на реальные коэффициенты или рассчитанные в процентах от доходов с использованием экспертных оценок.

Этап 2: Упрощенный прогноз на дополнительные 3-7 лет:

- необходимо сосредоточится на нескольких важных переменных, таких как рост выручки, рентабельность, оборот капитала;

- этот этап может сочетаться с этапом 1, если значения коэффициентов можно предсказать на такой длительный срок.

Этап 3: «Стабильное состояние»

- необходимо оценить оставшееся количество лет, используя конечные значения, формулы, кратность или ликвидационную стоимость.

В моделировании очень немногие вещи могут быть действительно спрогнозированы на 10 (или даже 5) лет. Поэтому на этапе 3 используются следующие предположения:

- стабильный рост и реинвестирование операционной прибыли;

- постоянный ROIC;

- хотя бы один бизнес-цикл в периоде прогноза.

Прогнозирование: некоторые лучшие практики

Чтобы прогнозные модели балансов не были хаотичными, необходимо учитывать, что четкое структурирование в начале построения модели при дальнейшей разработке экономит много времени.

Хорошие модели имеют определенные характеристики. Во-первых, исходные данные собраны всего в нескольких местах. Во-вторых, необработанные данные (или пользовательские данные) и расчеты необходимо обозначать отдельно (например, с помощью разного цвета).

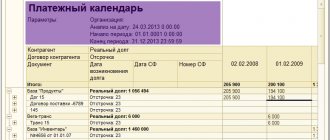

Прогнозный баланс: пример расчета в Excel (пример структуры рабочего файла).

Возможны многие варианты электронных таблиц. Например, книга Excel может содержать шесть рабочих листов:

- Исходные данные, состоящие из финансовых показателей компании.

- Скорректированные финансовые результаты на основе исходных данных: основываясь на том, насколько анализ должен быть подробным, нужно как минимум сопоставить доходы, операционную прибыль и финансовую прибыль с последними доступными значениями;

- начинать надо с совокупных чисел, уточняя до нужного уровня детализации.

Прогнозный баланс предприятия: пример расчета

Хотя будущее неизвестно, тщательный анализ может дать представление о том, как компания может развиваться. Методы составления прогнозного баланса обычно предлагают пошаговое выполнение этого процесса. Можно разбить процесс прогнозирования на шесть шагов:

- Подготовьте и проанализируйте исторические финансовые показатели. Перед прогнозированием будущих финансовых результатов, нужно построить и проанализировать финансовые показатели прошлых периодов.

- Создайте прогноз доходов. Почти каждая позиция будет находиться в прямой или косвенной зависимости от доходов. Вы можете оценить будущие доходы, используя подход либо «сверху вниз» (на основе рынка), либо «снизу вверх» (на основе клиента). Прогнозы должны быть согласованы с историей роста, пониманием развития рынка и способности компании получать долю на рынке.

- Прогноз отчета о прибылях и убытках/бюджет доходов и расходов (БДР). Используйте соответствующие экономические коэффициенты по всем позициям с соответствующим уровнем детализации.

Прогноз доходов и расходов (БДР)ПоказателиБюджетный периодИтого1234

| Объем продаж (ед.) | 800 | 700 | 900 | 800 | 3 200 |

| Выручка | 64 000 | 56 000 | 72 000 | 64 000 | 256 000 |

| Производственная себестоимость | 32 740 | 28 428 | 37 654 | 33 224 | 132 046 |

| Переменные коммерческие | 3 200 | 2 800 | 3 600 | 3 200 | 12 800 |

| Переменные административные | — | — | — | — | — |

| Маржинальная прибыль | 28 060 | 24 772 | 30 746 | 27 576 | 111 154 |

| Произв. накладные постоянные | 6 000 | 6 000 | 6 000 | 6 000 | 24 000 |

| Коммерческие постоянные | 5 100 | 5 100 | 5 100 | 5 100 | 20 400 |

| Административные постоянные | 5 230 | 4 950 | 4 950 | 4 950 | 20 080 |

| Операционная прибыль | 11 730 | 8 722 | 14 696 | 11 526 | 46 674 |

| Проценты к получению | — | — | — | — | — |

| Проценты к уплате | — | — | 579 | 200 | 779 |

| Прибыль до налога | 11 730 | 8 722 | 14 118 | 11 326 | 45 896 |

| Налог на прибыль (20%) | 2 346 | 1 744 | 2 824 | 2 265 | 9 179 |

| Чистая прибыль | 9 384 | 6 978 | 11 294 | 9 061 | 36 716 |

Табл. 1. Прогноз БДР

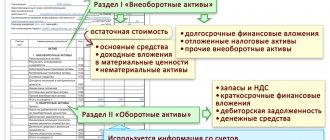

- Составление прогнозного баланса: инвестированный капитал и внереализационный капитал

- средства инвесторов. Заполните баланс путем расчета нераспределенной прибыли и прогнозирования других счетов.

Используйте счета денежных средств и / или долговые счета для балансировки.

Прогноз движения денежных средств (БДДС)ПоказателиБюджетный период1234

| Остаток средств на начало | 10 000 | 10 500 | 7 481 | 7 597 |

| Поступление денежных средств от основной деятельности | ||||

| Выручка от реализации | 54 300 | 57 120 | 66 080 | 64 960 |

| Авансы полученные | — | — | — | — |

| Итого поступлений | 54 300 | 57 120 | 66 080 | 64 960 |

| Выплаты денежных средств от основной деятельности | ||||

| Прямые материалы | 2 370 | 4 509 | 4 866 | 5 164 |

| Прямой труд | 20 000 | 17 250 | 23 000 | 20 250 |

| Общепроизводственные расходы | 14 000 | 12 900 | 15 200 | 14 100 |

| Коммерческие расходы | 8 300 | 7 900 | 8 700 | 8 300 |

| Управленческие расходы | 5 130 | 4 850 | 6 050 | 4 850 |

| Налог на прибыль | 4 000 | |||

| Итого выплат | 53 800 | 47 409 | 57 816 | 52 664 |

| ЧДДС от основной деятельности | 500 | 9 711 | 8 264 | 12 296 |

| Денежные потоки по инвестиционной деятельности | ||||

| Покупка основных средств | — | 24 300 | — | — |

| Долгосрочные фин. вложения | — | — | — | — |

| Реализация основных средств | — | — | — | — |

| Реализация финансовых вложений | — | — | — | — |

| ЧДДС от инвестиционной деят-ти | — | -24 300 | — | — |

| Денежные потоки по финансовой деятельности | ||||

| Получение кредитов | — | 11 570 | 4 000 | — |

| Погашение кредитов | — | — | 11 570 | 4 000 |

| Выплаты процентов за кредит | — | — | 579 | 200 |

| ЧДДС по финансовой деятельности | — | 11 570 | — 8 149 | — 4 200 |

| Остаток средств на конец | 10 500 | 7 481 | 7 597 | 15 693 |

Табл. 2. Прогноз ДДС

Прогноз БалансаНаименование статьиНа началоНа конец

| Актив | ||

| Текущие активы | ||

| Денежные средства | 10 000 | 15 693 |

| Дебиторская задолженность | 9 500 | 28 160 |

| Запасы, в том числе: | 3 754 | 4 600 |

| материалы | 474 | 500 |

| готовая продукция | 3 280 | 4 100 |

| Итого текущих активов | 23 254 | 48 453 |

| Долгосрочные активы | ||

| Основные средства | 100 000 | 124 300 |

| Земля | 50 000 | 50 000 |

| Накопленная амортизация | 60 000 | 73 400 |

| Итого постоянных активов | 90 000 | 100 900 |

| Итого активов | 113 254 | 149 353 |

| Пассив | ||

| Текущие пассивы | ||

| Краткосрочные кредиты и займы | — | — |

| Кредиторская задолженность | 2 200 | 3 437 |

| Задолженность перед бюджетом | 4 000 | 2 146 |

| Итого текущих пассивов | 6 200 | 5 583 |

| Долгосрочная задолженность | ||

| Долгосрочные кредиты и займы | — | — |

| Прочие долгосрочные пассивы | — | — |

| Итого долгосрочных пассивов | — | — |

| Собственный капитал | ||

| Акционерный капитал | 70 000 | 70 000 |

| Нераспределенная прибыль | 37 054 | 73 770 |

| Итого собственный капитал | 107 054 | 143 770 |

| Итого пассивов | 113 254 | 149 353 |

Табл 3. Прогнозный баланс на примере предприятия производственной сферы

- Рассчитайте учетную ставку

FCFF = FCFE + FCFD,

где FCFD — денежный поток кредиторам;

FCFE — денежный поток собственникам.

записи прошедших вебинаров по теме «Управление денежными средствами»

а. Чтобы завершить прогноз, необходимо рассчитать свободный денежный поток в качестве основы для оценки. Будущий денежный поток следует рассчитывать так же, как и фактический денежный поток.

б. Рассчитать ROIC для обеспечения прогнозов в соответствии с экономическими принципами, отраслевой динамикой и конкурентными преимуществами компании.

с. Сделать графики для модели, чтобы обобщить ключевые результаты.

Таким образом, процесс составления прогнозного баланса для получения адекватного результата должен быть хорошо структурирован, а расчеты показателей могут быть реализованы наилучшим образом с помощью специализированного программного продукта, например, WA:Финансист».

Источник: https://www.1CashFlow.ru/sostavlenie-prognoznogo-balansa

Прогнозный баланс и его составление на примере

В статье мы постараемся описать, какие подходы применяются при планировании, каким образом рассчитать потребность в финансировании, зачем нужен прогнозный баланс, и его место в обеспечении финансовой устойчивости предприятия .

Если Вас интересует автоматизация бюджетирования, внедрения казначейства или учета по МСФО, ознакомьтесь с нашим специальным предложением.

Прежде всего, необходимо определиться с базой для планирования. Обычно базой является деятельность в прошлых периодах. Основным драйвером эффективного развития любого предприятия является рост продаж.

Результаты деятельности предприятия за прошлый период описываются в отчете о доходах и расходах (отчете о прибылях и убытках).

Инструментом планирования доходов и расходов предприятия является бюджет доходов и расходов (БДР), который может иметь форму отчета о прибылях и убытках (ОПУ).

Читайте другие статьи по оптимизации финансов компании.

Структура расходов БДР

Переменные расходы растут пропорционально росту продаж, например, сырье, ФОТ производственного персонала. Постоянные расходы остаются неизменными либо растут ступенчато, например, когда при расширении бизнеса необходимо новое здание большего размера.

Кроме того, некоторые расходы можно отнести на себестоимость конкретной продукции – такие расходы называются прямыми, а некоторые распределяются между различными видами продукции (косвенные затраты). Примерами косвенных расходов могут служить маркетинг и реклама, управленческие и административные расходы.

При составлении БДР полезно проанализировать, какой процент от выручки составляет каждый вид расходов. Это поможет нам рассчитать плановые значения расходов при росте выручки будущего периода.

Пример расчета баланса прошлого периода

С ростом продаж растет оборотный капитал. Эффективность управления оборотным капиталом можно посчитать через коэффициенты. Основные коэффициенты оборотного капитала в днях:

- Период оборота материалов = Среднегодовая стоимость запасов из баланса *365/Себестоимость из ОПУ;

- Период оборота дебиторской задолженности (ДЗ) = Среднегодовая стоимость ДЗ из баланса*365/Выручка из ОПУ;

- Период оборота кредиторской задолженности (КЗ) = Среднегодовая стоимость КЗ из баланса*365/Себестоимость ОПУ;

- Период оборота денежных средств (ДС) = Среднегодовая стоимость ДС из баланса*365/ Выручка из ОПУ.

Помимо оборотного капитала в активе баланса имеется необоротный капитал, такой как основные средства (ОС) и нематериальные активы (НМА). Аналогично оборотному капиталу эффективность можно посчитать по формуле:

- Период оборота ОС и НМА = ((Среднегодовая стоимость ОС-Амортизация ОС)+(Среднегодовая стоимость НМА – амортизация НМА))/Выручка из ОПУ.

Переходим к пассивной части баланса. Чаще всего финансирование деятельности компании осуществляется за счет заемных средств (в чем преимущество и недостатки такого подхода, расскажем в следующей статье).

Однако по заемным средствам необходимо выплачивать проценты. При росте компании привлечение финансирования становится особенно актуальным.

И тут важно помнить одно правило: «темп изменения чистой прибыли должен быть больше либо равен темпу изменения выручки» (Тизм.чп>=Тизм.выр.)

Как правильно рассчитать потребность в финансировании при росте компании на основании финансового состояния?

В нашем примере мы имеем бюджет по балансовому листу (ББЛ):

Баланс

Отчет о прибылях и убытках 2012 года

Можем рассчитать показатели эффективности управления активами и оборотным капиталом за 2012:

Составление прогнозного баланса

На основании вышеописанных данных приведем пример расчета прогнозного баланса.

Предположим, мы планируем увеличить продажи на 20%. Тогда основные показатели ОПУ вырастут пропорционально росту выручки:

Себестоимость составляет 54% от выручки, соответственно, при сохранении текущей нормы валовой рентабельности новая себестоимость составит 708*54% = 384, аналогично рассчитываются заработная плата и амортизация. Процент за обслуживание краткосрочных и долгосрочных обязательств рассчитывается как (77+3,5)*%=7, получается 8,70 %. Расходы по процентам на 2013 г. пока оставляем пустыми, их получим расчетным путем.

Перейдем к построению бюджета по прогнозному балансовому листу:

Основные строки активной части прогнозного баланса меняются от периода оборота в днях. Расходы будущих периодов можно посчитать как % от выручки (4+6)/ 2*590 = 0,85%, аналогично считаем налоги.

Таким образом, получается, что компании требуется активов на сумму 379,80, однако собственных средств имеем только 372 млн., откуда брать остальные — 7,8 млн. Для простоты предполагаем, что долгосрочные обязательства не меняются, финансирование будем осуществлять через краткосрочные кредиты и займы.

Однако на самом деле потребуется больше, чем 7,8 млн., поскольку на величину краткосрочных и долгосрочных обязательств придется начислить %. Сумма % уменьшит нераспределенную прибыль в ОПУ.

Таким образом, нам необходимо подобрать такое значение краткосрочных займов, при котором выполнялось бы балансовое уравнение. При уменьшении нераспределенной прибыли в прогнозном балансе увеличится сумма краткосрочных обязательств.

В нашем примере получились следующие значения.

Прогнозный отчет о прибылях и убытках

Прогнозный бюджет по балансовому листу

Какие основные выводы можно сделать на основе полученных данных?

Рост чистой прибыли по ОПУ составляет 16%, что явно меньше роста выручки (20%). В нашем примере это произошло за счет увеличения кредитной нагрузки. Компания растет настолько быстро, что ее прибыли не хватает для поддержания роста.

Необходимо занимать.

Такая тенденция может привести к тому, что всю добавленную чистую прибыль будут сжирать проценты, и компания вынуждена будет расти, чтобы обслуживать кредиты (о методах оптимизации деятельности мы расскажем в следующих статьях).

Что касается краткосрочной задолженности, то ее значение выросло более чем в 4 раза. Тут важно помнить, что при росте компании рост обязательств неизбежен, однако этот процесс всегда нужно держать под контролем, чтобы избежать чрезмерной кредитной нагрузки.

Теперь немного саморекламы :).

Данную схему построения прогнозного баланса можно построить в Excel. Но более точные данные и более быстрый сбор информации возможен только в автоматизированной системе. Знания и опыт нашей компании помогут Вам выстроить бюджетный процесс, сделать его эффективными, динамичным и управляемым. Мы специализируемся на самой популярной платформе на сегодняшний день — 1С.

Читайте и другие статьи по оптимизации финансов компании.

Компания Goodwill, 2014 год.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Источник: https://programmist1s.ru/byudzhet-po-balansovomu-listu/

Общие принципы организации бюджетирования в 1С ERP

Прежде чем приступить к описанию процедуры построения прогнозного баланса надо сказать пару слов о том, как устроено бюджетирование в 1С ERP.

Ключевыми объектами системы, на основе которых строится бюджетирование в прикладном решении, являются модель бюджетирования, сценарий, виды бюджетов (бюджетные формы), статьи (обороты) и показатели (остатки) бюджетов.

Плановые показатели вводятся в разрезе статей через документы «Экземпляр бюджета», причем сами документы могут быть заполнены как вручную (загружены из файлов Excel), так и заполнены автоматом на основании других бюджетов.

Что касается планирования в разрезе показателей бюджета (а прогнозный баланс в силу своей специфики строится на базе показателей, а не статей), то хорошим тоном является такая настройка отражения оборотов по статьям на показателях, при которой значения показателей являются полностью рассчитываемыми на основании ранее внесенных оборотов по статьям бюджета, а не требуют ручного заполнения. Пример такой настройки мы покажем чуть ниже.

Бесплатная консультация эксперта

Наталия Сиворина

Консультант-аналитик 1С

Спасибо за Ваше обращение!

Специалист 1С свяжется с вами в течение 15 минут.

Прогнозный баланс

Пример:

Составление прогнозного баланса

Составим прогнозный баланс активов и пассивов предприятия и определим потребность во внешнем финансировании на основе следующей информации.

Объем продаж отчетного периода 200 тыс. руб.

Подавляющая часть запасов в балансе предприятия — это сырье и материалы. Парсинг wildberries.ru подробнее.

Компания ожидает увеличения объема продаж на 20%, ускорения дебиторской задолженности на 5%, снижения материальных затрат в расчете на единицу продукции на 2%.

Увеличение объема продаж обусловлено ростом физического объема продаж.

В прогнозный баланс закладывается 10-процентный уровень рентабельности продаж по чистой прибыли и норма выплаты дивидендов 45% чистой прибыли.

Увеличение объема продаж не требует роста внеоборотных активов.

Исходный балансовый отчет представлен в таблице 2.

Таблица 2 — Балансовый отчет (в тысячах рублях)

| Актив | На конец года | Пассив | На конец года |

| Денежные средства | 30 | Кредиторская задолженность | 90 |

| Дебиторская задолженность | 35 | Краткосрочные займы | 10 |

| Запасы | 50 | Долгосрочные займы | 30 |

| Текущие активы | 115 | Собственный капитал | 80 |

| Внеоборотные активы | 120 | Нераспределенная прибыль | 25 |

| Баланс | 235 | Баланс | 235 |

Решение:

а) Определим прогнозную величину денежных средств. Денежные средства изменяются пропорционально росту объема продаж:

·1,2=36 тыс. руб.

б) Определим индекс изменения дебиторской задолженности Iдз по формуле (2).

, (2)

где Iоп — индекс объема продаж;

IКобДЗ — индекс коэффициента оборачиваемости дебиторской задолженности.

Iдз = 1,2 / 1,05 = 1.14.

Прогнозное значение дебиторской задолженности составит:

· 1,14 = 39,9 тыс. руб.

в)

Определим индекс изменения запасов. Ввиду того, что подавляющая часть запасов — это сырье и материалы, всю базисную балансовую величину запасов без большой погрешности можно рассчитать, исходя из темпа изменения материальных затрат. Индекс изменения материальных затрат, Iмз, определим по формуле (3).

IМЗ = IОП · IМЗуд , (3)

где IМЗ уд — индекс удельных материальных затрат

мз = 1,2 · 0,98 = 1,18.

Величина запасов составит: 50 · 1,18 = 59 тыс. руб.

г) Текущие активы составят: 36 + 39,9 + 59 = 134,9 тыс. руб.

д)

Так как увеличение объема продаж не требует роста внеоборотных активов, их величина останется на уровне 120 тыс. руб.

е) Кредиторская задолженность корректируется пропорционально росту объема продаж:

· 1,2 = 108 тыс. руб.

ж) Величина краткосрочных и долгосрочных займов, собственного (акционерного) капитала остается на прежнем уровне.

з) Нераспределенную прибыль на конец прогнозного периода, , определим по формуле (4).

(4)

где ОПпрогноз — объем продаж по прогнозу, тыс. руб.;

RпродажЧП — рентабельность продаж по чистой прибыли, доли единицы;

Ндивид- норма выплаты дивидендов, доли единицы.

и)

Составим прогнозный баланс в таблице 3.

Таблица 3 — Прогнозный баланс (в тыс. рублях)

| Наименование статей | Отчетный баланс | Прогнозный баланс |

| Актив | ||

| Денежные средства | 30 | 36 |

| Дебиторская задолженность | 35 | 39,9 |

| Запасы | 50 | 59 |

| Текущие активы | 115 | 134,9 |

| Внеоборотные активы | 120 | 120 |

| БАЛАНС | 235 | 254,9 |

| Пассив | ||

| Кредиторская задолженность | 90 | 108 |

| Краткосрочные займы | 10 | 10 |

| Долгосрочные займы | 30 | 30 |

| Собственный капитал (акционерный капитал) | 80 | 80 |

| Нераспределенная прибыль | 25 | 38,2 |

| БАЛАНС | 235 | 266,2 |

Перейти на страницу: 1 2 3 4

5

Источник: https://www.financejump.ru/suuns-218-4.html

| Показатели | Кварталы отчетного периода | |||

| I | II | III | IV | |

| 1. Выручка от реализации продукции (работ, услуг) | 100 | 100 | 100 | 100 |

| 2. Себестоимость, управленческие и коммерческие расходы | 72,0 | 74,2 | 72,7 | 73,3 |

| 3. Прибыль от реализации | 28,0 | 25,8 | 27,3 | 26,7 |

| 4. Прибыль отчетного периода | 26,2 | 21,4 | 22,8 | 20,8 |

| 5. Платежи в бюджет | 8,9 | 7,8 | 8,1 | 7,3 |

| 6. Прибыль, остающаяся в распоряжении организации | 17,3 | 13,6 | 14,7 | 13,5 |

Относительный показатель прибыли, остающейся враспоряжении организации, изменяется от 17,3 до 13,5%, Предположим, что впрогнозном квартале он будет на уровне 15%, Тогда ожидаемая величина прибыли:

Пn +1 =[прогнозируемая выручка от продажи продукции] ×

×[рентабельность];

Пn +1= 48582 × 0,15 = 7288тыс.руб.

Согласно отчетному балансу за 2010 год, величинасобственного капитала на конец года составляла 31628 тыс. руб. Можнопредположить, что он увеличится на величину прогнозируемой прибыли, т.е. на7288 тыс. руб., и составит 38916 тыс.руб. Следовательно, средняя величинасобственного капитала в следующем за отчетным периодом составит:

СКn +1 = [31628 +38916] : 2 = 35272 руб.

Внеоборотныеактивы по данным отчетного баланса составляли на конец года 19187 тыс. руб.Допустим, что в прогнозируемом периоде ожидаются инвестиции в основныесредства в объеме 4000 тыс.руб. Тогда средняя величина внеоборотных активов впрогнозируемом периоде составит:

Имn+1= [19187 +19187+ 4000]: 2 = 21187 тыс. руб.

Исходя из этого, можно определить величину максимальновозможной кредиторской задолженности:

гдеКЗп+1

— кредиторская задолженность в прогнозном периоде

СОСп+1

– прогноз собственных оборотныхсредств

d Расч – срок оборачиваемости средств в расчетах

dКЗ– срок оборачиваемости кредиторской задолженности

по наблюдениям, dРасч = 350 дней

dКЗ = 120 дней

При полученном объемесобственных оборотных активов и сложившейся оборачиваемости кредиторскаязадолженность организации в прогнозном периоде может составить 32055,6 тыс.руб.

Следовательно, организация может формировать оборотныеактивы при помощи кредитов.

Совокупная потребность в финансировании (собственныйкапитал + банковский кредит) может быть определена следующим образом:

где ПФп + 1

— потребность в финансировании;

ТАп + 1

-ожидаемая величина текущих активов в прогнозном периоде.

Показатель ТАп + 1

определяется средним сроком обращениякапитала, вложенного в оборотные средства (запасы, денежные средства,дебиторская задолженность и пр.).

.Для установления величины текущих активов необходимоиметь таблицу динамических рядов оборачиваемости денежных средств, дебиторскойзадолженности, запасов, а также ожидаемую величину остатков по каждой статьеоборотных активов.

Предположим, что ожидаемая величина текущих активов (ТАп+1

) в прогнозном периоде составит 61439,9 тыс.руб. (т.е. 53426 ×1,15), тогда:

ПФп+1 = 61439,9

х

Следовательно, потребность в совокупных источникахфинансирования текущих активов не превышает максимально возможную величинусобственного оборотного капитала.

В этих условиях осуществление текущих расчетов скредиторами возможно при условии привлечения кредитов банка. Это отразится надлительности производственно-коммерческого цикла.

Замедлится оборачиваемостьсредств из-за роста себестоимости (+% за кредит). Это приведет к увеличениюразрыва между сроком оборота текущих активов и периодом погашения кредиторскойзадолженности.

Следовательно, увеличится потребность в совокупном капитале исумма текущих обязательств.

В результате расчетов общий прогнозный баланс будетиметь следующую структуру (табл. 2)

Пример расчета баланса прошлого периода

С ростом продаж растет оборотный капитал. Эффективность управления оборотным капиталом можно посчитать через коэффициенты. Основные коэффициенты оборотного капитала в днях:

- Период оборота материалов = Среднегодовая стоимость запасов из баланса *365/Себестоимость из ОПУ;

- Период оборота дебиторской задолженности (ДЗ) = Среднегодовая стоимость ДЗ из баланса*365/Выручка из ОПУ;

- Период оборота кредиторской задолженности (КЗ) = Среднегодовая стоимость КЗ из баланса*365/Себестоимость ОПУ;

- Период оборота денежных средств (ДС) = Среднегодовая стоимость ДС из баланса*365/ Выручка из ОПУ.

Помимо оборотного капитала в активе баланса имеется необоротный капитал, такой как основные средства (ОС) и нематериальные активы (НМА). Аналогично оборотному капиталу эффективность можно посчитать по формуле:

- Период оборота ОС и НМА = ((Среднегодовая стоимость ОС-Амортизация ОС)+(Среднегодовая стоимость НМА – амортизация НМА))/Выручка из ОПУ.

Переходим к пассивной части баланса. Чаще всего финансирование деятельности компании осуществляется за счет заемных средств (в чем преимущество и недостатки такого подхода, расскажем в следующей статье). Однако по заемным средствам необходимо выплачивать проценты. При росте компании привлечение финансирования становится особенно актуальным. И тут важно помнить одно правило: «темп изменения чистой прибыли должен быть больше либо равен темпу изменения выручки» (Тизм.чп>=Тизм.выр.)

Как правильно рассчитать потребность в финансировании при росте компании на основании финансового состояния?