На каком счете отражается?

Как правило, этот налог рассчитывают и отражают в бухгалтерском балансе один раз в квартал, то есть 1 раз в 4 месяца. НДС можно отразить в нескольких счётах. Это зависит от того, с чем связаны поступления. Если доход получен от основной деятельности предприятия, то налог будет начислен и отражен на счёте Продажи(90), если же получены поступления от реализации иного имущества фирмы (например, продажа основных средств), то налог отражается на 91 счёте.

О том, на каком счете в бухгалтерском балансе отображают выручку, мы рассказывали в отдельном материале, а больше информации о том, как происходит ее учет с НДС и без, найдете тут.

Справочник Бухгалтера

09.08.2018 Содержание

Показатель, необходимый для расчета норматива сумма выручки, расходы на оплату.

Выручка принимается в расчет без НДС, акцизов, которые, являясь косвенными налогами, поступают в бюджет. НПА, из которого следует что выручка, отражаемая в ф.

Да и вообще глупо сравнивать декларацию по НДС с прибылью иили формой 2 разные. Для начала вспоминаем формулу, по которой рассчитывали сумму с НДС и из нее получаем формулу расчета суммы без. Налог на добавленную стоимость к выручке.

НДС независимо от того, работает продавец с добавленным налогом или нет. А налоги, не включаемые в состав расходов НДС, налог на прибыль по коду вида расходов не отражаются, ведь они не являются расходами.

Налог на добавленную стоимость или просто НДС это косвенный налог или форма взимания добавленной стоимости в. Сумма выручки от реализации товаров без НДС.

Выручка от реализации без НДС.

НДС в соответствии с подп. НДС, что послужило образованию внереализационного дохода и повлияло на расхождение между показателями выручки форма 2, доходами от реализации. При обложении налогом по нулевой ставке см

.

Кассовый метод выручкой считается поступившая на счета или в кассу предприятия денежная оплата или. НДС и налога с продаж. Также они обязуются предоставить выписку с баланса, бухгалтерский баланс формы 2 и форму 1 для уточнения. Отражение выручки от реализации без НДС в бухгалтерском учете проводки.

Статья Заграничные продажи без ндс и налога на прибыль.

Таким образом, на вопрос о том, показывать на счетах 90 и 91 выручку с НДС или без, следует ответ.

Прибыли и убытки, а также информация отчета о прибылях и убытках форма 2. АналогичноНДС в Форме 2 не отражается. Помогите, пожалуйста, небухгалтеру экономисту разобраться с НДС в бухгалтерской отчетности!

Прочие доходы или 2 Прочие расходы.

Что делать, если суммы в декларациях разнятся?

При проверке документации контролирующие органы могут увидеть, что выручка в декларации по ндс больше, чем в декларации по прибыли. Они считают, что эти суммы всегда должны быть тождественны, но на практике это не так. В теории выручка по НДС должна быть равна прибыли, но это не всегда является правдой (узнать о том, в чем заключаются отличия выручки от прибыли и других бухгалтерских понятий, можно в специальном материале). ИФНС может запросить пояснение к декларации, считая ошибку не обоснованной. Тогда бухгалтеру необходимо приложить к пояснению документы, которые поясняют все сделки, сделанные за текущий квартал. Чем подробнее он изъяснит сложившуюся ситуацию, тем меньше будет вопросов.

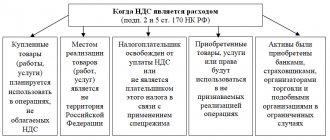

Выручка по налогу может быть меньше в случае, когда некоторые товары или услуги не облагаются НДС (подробный перечень товаров – ст.149 НК РФ).

Но существует и обратная ситуация. Когда она может возникнуть? Есть облагаемые НДС операции, которые не учитывают при расчете налога на прибыль. Например, безвозмездная передача товаров. Для наглядности рассмотрим пример.

Некая передала в безвозмездное пользование часть товаров стоимостью 45 000 рублей (без НДС). Выручка составила 540 000 рублей за первый квартал. Тогда, в декларации по НДС бухгалтер написал сумму 540 000 + 45 000 = 585 000. Эта сумма меньше выручки, но такую ситуацию можно объяснить. При передаче на безвозмездной основе на товары начисляется НДС, как при обычной продаже.

Таким образом, при разных суммах по прибыли и НДС необходимо показать, почему такая ситуация возникла, и написать в налоговую службу пояснение об этом.

Полезными для вас могут быть и другие публикации на тему расчета и учета выручки, прочтя которые, вы узнаете:

- Что такое выручка от реализации и валовая выручка?

- В чем ее отличия от оборота и себестоимости?

- Какие формулы используются для ее расчета и как подсчитать годовой объем?

Указание НДС в годовой выручке заказчика

В соответствии с частью 15 статьи 4 Федерального закона от 18 июля 2011 г. N 223-ФЗ

«О закупках товаров, работ, услуг отдельными видами юридических лиц»

-Заказчик вправе не размещать в единой информационной системе сведения о закупке товаров, работ, услуг, стоимость которых не превышает сто тысяч рублей. В случае, если годовая выручка заказчика за отчетный финансовый год составляет более чем пять миллиардов рублей, заказчик вправе не размещать в единой информационной системе сведения о закупке товаров, работ, услуг, стоимость которых не превышает пятьсот тысяч рублей.Годовая выручка заказчика за отчетный финансовый год учитывается с НДС или без него?

Рекомендуем прочесть: Нужно ли перерегистрировать автомобиль при смене прописки в году

В силу ч. 5 ст. 4 Закона № 223-ФЗ заказчики обязаны публиковать определенные сведения о проводимых закупках, кроме случаев, предусмотренных ч.

15 и ч. 16ст. 4 Закона № 223-ФЗ.

Для получения полного доступа к порталу Про-госзаказ.ру, пожалуйста, зарегистрируйтесь.

Отражение в отчете о финансовых результатах:

в форме 2 (отчет о прибыли и убытках — опиу)

В этой форме отчетности НДС всегда указывается по дебету как составная часть строки 2110 Прибыль. Приказом Минфина России от 06.05.1999 № 32н установлено, что выручка – это оборот по кредиту счета 90-1 Выручка, уменьшенный на дебетовый оборот по субсчетам 90-3 «НДС», 90-4 Акцизы.

В бухгалтерском балансе

Налог в балансе отражается и в активе, и в пассиве. В активе он отражается сразу по двум строкам – 1220 и 1230, в пассиве – 1520. Рассмотрим более подробно формирование каждой части.

- Строка 1220 НДС по приобретенным ценностям – это та сумма налога, которую фирма обязуется вычесть в будущем, то есть туда переносится остаток по счёту 19. У многих компаний к концу года 19 счёт обнуляется, тогда и в строке 1220 стоит прочерк.

- Строка 1230 – это дебиторская задолженность. Иными словами, в этой строке суммируются всё то, что покупатели или заказчики не доплатили (или не оплатили) на момент составления баланса с учётом НДС. Сюда же приписываются авансы за сырье или материалы поставщикам, в которые входит НДС.

- Строка 1520 – это кредиторская задолженность предприятия. То есть это сумма всех долгов фирмы с учётом НДС. Кроме того, в эту строку также включаются авансы, полученные за минусом НДС.

Таки образом, НДС отражается: в строках 1220 и 1230 в активе баланса и в строке 1520 в пассиве.

Начислен налог — проводка

В проводках НДС отражается:

- При реализации товара или услуги.

- Входной НДС.

- Восстановление НДС.

Рассмотрим каждый случай по отдельности и определим, в каком случае и по какому счёту определяется налог.

При реализации товара этот налог учитывается всегда по кредиту в таких счетах как, 68 и 76.

Коммерческие организации могут уменьшить сумму налога к уплате путём вычета входного НДС. Он отражается по дебету в счётах 19 и 68. Существует ряд случаев, когда принятый к вычету налог необходимо восстановить.

Восстановленный НДС отражается только по одному счёту 68 по кредиту.

В декларации

Декларации по НДС состоит из двух частей – титульный лист и сумма НДС, которая подлежит уплате в бюджет или возврату из бюджета. На составление этого документу даётся 25 дней с момента окончания квартала.

Структура декларации выглядит следующим образом:

- Первый раздел – итоговый раздел, в котором бухгалтер пишет о суммах, подлежащих уплате или возмещению по результатам бухгалтерского/налогового учета и сведениям из раздела 3 декларации.

- Второй раздел должны заполнять налоговые агенты.

- Третий раздел содержит конечную сумму налога к уплате в бюджет или возвращению из него.

- Следующие три раздела (4,5,6) заполняют только в том случае, если имела место налоговая ставка равная нулю процентов.

- В седьмом разделе отражаются операции, по которым НДС не уплачивается.

- Разделы 8 и 9 включают контрагентов, которые попали в налоговые регистры по НДС.

- Разделы 10 и 11 заполняются только определёнными видами субъектов предпринимательской деятельности.

- Раздел 12 – указывание налогоплательщиков, которым не нужно платить этот налог.

НДС отражается в ряде документов каждой компании. При этом товары могут облагаться по разным ставкам или не облагаться этим налогом. Чтобы не допустить ошибок и камеральных проверок, необходимо учесть все нюансы при выплате этого налога в бюджет государства. Если же у налоговой инспекции всё-таки будут вопросы – не стоит пугаться, нужно просто всё подробно объяснить, так как, возможно, ваша ошибка обоснована.

Заполнение формы 2 бухгалтерского баланса (образец)

> > > 26 сентября 2020 Все материалы сюжета Форма 2 бухгалтерской отчетности — это известный всем бухгалтерам отчет о прибыли и убытках. Совсем недавно он сменил название, но суть осталась прежней. Где найти актуальный бланк формуляра?

Как правильно его заполнить? Как проверить на ошибки? Ответы на эти и другие вопросы рассмотрим на примере в материале далее. Вам помогут документы и бланки: Бухгалтерская отчетность составляется и представляется по формам, утвержденным приказом Минфина России от 02.07.2010 № 66н.

ВНИМАНИЕ! В 2020 году формы отчетности .

Есть и . Также с отчетности за 2020 год контролирующим органам.

Бухгалтерская отчетность – формы 1 и 2 – представляется всеми организациями. Кроме форм 1, 2 бухгалтерской отчетности существуют приложения к ним (пп. 2, 4 приказа Минфина России от 02.07.2010 № 66н):

- отчет о движении денежных средств;

- пояснения к бухгалтерскому балансу и отчету о финансовых результатах.

- отчет об изменениях капитала;

Для малых предприятий в составе годовой отчетности обязательным является представление только формы 1 бухгалтерской отчетности и формы 2.

Столкнулись со сложностями в заполнении бухгалтерской отчетности?

Спросите на нашем форуме! Например, в эксперты консультируют форумчан по отражению крупной сделки в балансе.

Форма 2 бухгалтерского баланса — под этим названием мы традиционно понимаем отчетную форму, которая содержит сведения о доходах, расходах и финансовых результатах деятельности организации. Ее актуальный бланк содержится в приказе Минфина России от 02.07.2010 № 66н, в котором она называется отчетом о финрезультатах.

В действовавшем до 2013 года законе «О бухгалтерском учете» от 21.11.1996 № 129-ФЗ эта форма именовалась Отчетом о прибылях и убытках, а в сменившем его законе от 06.12.2011 № 402-ФЗ — Отчетом о финансовых результатах.

При этом сама форма стала носить такое название совсем недавно: «Отчет о прибылях