Где учитываются расходы

Для правильного заполнения налоговой декларации по единому «упрощенному» налогу введен специальный налоговый регистр – книга учета доходов и расходов (КУДиР). Суммы учитываемых при налогообложении расходов вписывают в графу 5 раздела I «Доходы и расходы». На основании итогов, ежеквартально определяется разница между полученными доходами, признаваемыми по кассовому методу, и учитываемыми расходами (для определения авансового платежа), а по окончании года заполняется декларация по УСН и рассчитывается налог.

Уплата

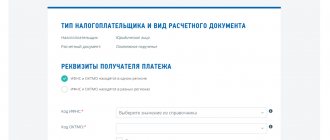

Чтобы конкретнее разобраться в том, кто, что, куда, зачем и как платит необходимо разобраться в инструкции уплаты налога УСН:

- На протяжении года невозможно точно сказать надо ли платить или не надо платить минимальный налог, потому как он рассчитывается лишь по итогам года. А значит каждый отчетный квартал ил период надо будет как обычно уплачивать все авансовые платежи. Это доходы минус расходы, умноженные на 15 процентов.

- По окончанию года индивидуальные предприниматели и предприятия определяют какой же налог необходимо заплатить именно им. Обычно все сроки одни и те же, не зависимо от того, какой налог будет уплачиваться — это крайние сроки подачи отчетности. Для ИП — это до 30 апреля, а для предприятий — это 31 марта.

- В том случае, если выяснится, что есть необходимость уплатить минимальный размер налога, то всю эту сумму можно уменьшить за счет всех уплаченные взносов, уплата страховых производится по плану. А также, когда сумма налогов больше минимального налога, то платить его нет необходимости. А всю остальную часть авансовых платежей можно учесть уже при уплате следующих долгов, через год, ну или просто вернуть в виде прибыли, с помощью заявления в налоговую инспекцию.

- Также важно помнить, что с 2020 года весь минимальный налог обязательно нужно оплачивать по другому КБК, по тому, который установлен для единого налога УСН. КБК этот — 182 1 05 01021 01 1000 110.

Какие расходы включаются в налоговую базу

Только оплаченные, документально подтвержденные и экономически обоснованные затраты уменьшают «упрощенную» налоговую базу. В НК РФ утвержден перечень разрешенных к списанию затрат (ст. 346.16 НК РФ). Перечислим основные статьи расходов при УСН «доходы минус расходы».

Перечень 2020 с расшифровкой:

- Основные средства — стоимость покупки или изготовления; дальнейшее дооборудование и модернизация; реконструкция и ремонт.

- НМА – приобретение и создание своими силами.

- Материальные расходы — покупка сырья, материалов.

- Товары – их стоимость, а также затраты на хранение и транспортировку.

- Аренда — плата за получение во временное пользование имущества (включая лизинг).

- Расходы на оплату труда — заработная плата персонала, производственные премии, надбавки за условия труда; оплата больничных листов.

- Обязательное страхование работников — взносы во внебюджетные фонды (ПФР, ФСС, ФФОМС), социальные выплаты в связи с материнством; страхование имущества и ответственности.

- НДС: выделенная в счетах-фактурах сумма налога, оплаченная поставщику, подрядчику по приобретенным товарам, работам, услугам.

- Услуги кредитных организаций: за банковские операции, в том числе проценты по кредитным договорам;

- Таможенные платежи – не возвращаемые суммы пошлин, заплаченные при импорте товаров.

- Транспортные: содержание и обслуживание транспортного парка; компенсации за использование личных авто в пределах утвержденных норм.

- Командировочные: за визы и выдачу загранпаспортов, ваучеров, проездные билеты, наем жилья, суточные, сборы за проход или проезд, транзит.

- Аудиторские, бухгалтерские, юридические услуги – оплата за оказанные услуги по соответствующим договорам; нотариальные расходы.

- Почтовые, телефонные услуги – по документам, полученных от компаний связи.

- Канцтовары – приобретенные в производственных целях.

- Реклама – если рекламируется своя продукция или производимые товары, а также принадлежащий компании товарный знак.

- Налоговые платежи – все уплачиваемые по действующему законодательству, кроме выставленного НДС, который подлежит уплате в бюджет, и налога по УСН.

- Судебные расходы.

- Расходы на ККТ – денежные средства, затраченные на обслуживание кассовой техники.

- Плата за вред автодорогам по системе «Платон».

Полный исчерпывающий перечень затрат приведен в ст. 346.16 НК РФ. Все расходы признаются только после их фактической оплаты (кассовый метод). Рассмотрим списание отдельных расходов подробнее.

Списание расходов на ОС при УСН «доходы минус расходы»

Стоимость основных средств включается в расходы на УСН в зависимости от того, когда объекты ОС были приобретены – до перехода на «упрощенку» или после (п. 3 ст. 346.16 НК РФ).

Если расходы на ОС возникли в период применения УСН, они принимаются с момента ввода ОС в эксплуатацию.

Если затраты образовались до начала применения «упрощенки», их признание зависит от срока эксплуатации ОС:

- до 3 лет – вся сумма списывается равными частями каждый квартал в течение первого года;

- от 3 до 15 лет – 50% в течение 1-го года, 30 % — на следующий год, 20% — на 3-тий год;

- 15 лет и более – в течение 10 лет применения УСН.

Списание начинается после оплаты основного средства и ввода его в эксплуатацию. Расходы отражают в последний день каждого отчетного периода (квартала).

СРОК ОПЛАТЫ МИНИМАЛЬНОГО НАЛОГА

Конкретной даты уплаты минимального налога в НК РФ нет, поэтому перечислять его надо в общем порядке уплаты УСН. А именно:

- для ИП срок уплаты минимального налога до 30 апреля 2020 года за 2020 год;

- для юридических лиц срок уплаты минимального налога до 31 марта 2020 года за 2020 год.

Минимальный налог уплачивается только по итогам отчетного года, но если ИП или ООО, применяющие УСН, утрачивают право на применение УСН, то минимальный налог необходимо перечислить по итогам того квартала, в котором потеряно право применять УСН.

Списание расходов при УСН «доходы минус расходы»: розничная торговля

Стоимость товаров включается в налоговую базу по-особому. Для списания важны 3 момента:

- товар должен быть получен и оприходован;

- поставщик получил оплату;

- товары реализованы покупателю.

Только при соблюдении всех 3-х условий одновременно стоимость товара можно включать в расходы. Затраты на хранение, транспортировку, обслуживание товара также признаются по мере его реализации (пп. 2 п. 2 ст. 346.17 НК РФ).

Какие доходы не учитываются при расчете налога УСН

К доходам, не учитываемым при расчете единого налога УСН относят:

- задолженности по налогам (сборам, пеням и штрафам), списанные или уменьшенные;

- списанную кредиторскую задолженность по авансам невыполненным.

Помимо этого, выделяют доходы, с которых при УСН не уплачивается налог. К этим доходам относятся:

- доходы в соответствии со ст. 251 НК РФ (заемные средства, залог или задаток, средства по целевому финансированию);

- дивиденды, проценты, полученные по гос- или муниципальным ценным бумагам, с платится налог на прибыль;

- плата за коммунальные услуги.

Списание транспортных расходов на УСН «доходы минус расходы»

Транспортные расходы могут учитываться по-разному, в зависимости от цели их возникновения:

- связанные с приобретением, доставкой ОС – включаются в стоимость этого ОС;

- возникшие в ходе приобретения товаров расходы могут быть списаны двумя способами – путем включения в стоимость товаров, либо как расходы по их транспортировке;

- расходы на служебный транспорт списываются по мере возникновения.

Компенсации за использование личных авто и мотоциклов списываются в пределах установленных норм: для мотоциклов – 600 рублей, для легковых машин с объемом двигателя не более 2 тыс. куб. см – 1200 рублей; свыше этого объема – 1500 рублей в месяц (постановление Правительства РФ от 08.02.2002 № 92, ред. от 09.02.2004).

В любом случае расходы должны быть оплачены и обоснованы документально.

Списание расходов при УСН «доходы минус расходы»: проводки

ИП на УСН бухучет вести не обязаны, им достаточно заполнять КУДиР. А вот юрлица вынуждены организовывать учет для составления бухгалтерской отчетности. Они должны отражать в документах учета факты совершения хозяйственных операций, и по расходам в том числе. Для этого используют типовые проводки:

| Дебет | Кредит |

| 20, 25, 26 | 10 — списание материальных затрат, канцтоваров 68 — налоги 69 – взносы на обязательное страхование 70 – расходы на оплату труда 76 – услуги прочих дебиторов и кредиторов (например, аудиторские услуги) |

| 90 | 41 – списание себестоимости товаров при продаже. |

Для признания расходов должна быть произведена их оплата:

| Дебет | Кредит |

| 60, 76 | 50 – выдано поставщику, подрядчику, прочим кредиторам наличными из кассы 51 – оплачено безналичными средствами с расчетного счета |

| 68,69 | 51 – перечислены налоги, сборы, страхвзносы в бюджет |

| 70 | 50 – выдана зарплата из кассы 51- перечислена зарплата на карточный счет сотруднику |

Пример

ООО «Мебель», работающее на УСН «доходы минус расходы», закупило в начале марта у ИП Свиридова доски на сумму 420 000 рублей. За поставку заплатили с расчетного счета в течение 3-х дней. Из этих досок в течение месяца изготовили столы. За месяц работы сотрудникам начислили зарплату за март – 280 000 рублей, страхвзносов на 84 000 рублей (выплата зарплаты и оплата взносов произведена в апреле). Бухгалтер отразил операции по мартовским расходам так:

Д10-К60 – 420 000 руб., приобретение материалов;

Д60-К51 – 420 000 руб.,перечислено Свиридову за материалы;

Д20-К70 – 280 000 руб., начислена зарплата;

Д20-К69 – 84 000 руб., страховые взносы.

В КУДиР за текущий месяц (март) в гр. 5 раздела I была сделана запись:

420 000 – включена стоимость оплаченных материалов.

Расходы по заработной плате (280000 руб.) и взносы (84000 руб.) будут включены в следующий отчетный период (так как зарплата за март еще не выплачена, а взносы не перечислены).

Минимальный налог при «упрощенке»: кто и как его платит

Некоторым «упрощенцам» по итогам 2009 года нужно будет рассчитать минимальный налог. Законодатель ввел это понятие для того, чтобы плательщики УСН в обязательном порядке перечисляли в бюджет определенную сумму налога независимо от того, закончили они год с прибылью или с убытком. Кто должен рассчитать минимальный налог, как это сделать правильно и не переплатить? На эти и другие вопросы, связанные с исчислением и уплатой минимального налога, отвечает Альбина Островская, ведущий налоговый консультант консалтинговой .

Сумма возвращенного аванса не включается в доходы

Плательщики единого налога по УСН, выбравшие объект налогообложения «доходы минус расходы», по итогам года рассчитывают минимальный налог. Он исчисляется за налоговый период (но не отчетные периоды) в размере одного процента от доходов. Обязанность перечислить минимальный налог возникает, когда за налоговый период сумма единого налога (по ставке 15 процентов) окажется меньше суммы исчисленного минимального налога (п. 6 ст. 346.18 НК РФ). При этом заплатить минимальный налог придется даже в том случае, если по итогам года организация получит убыток (письмо Минфина России от 01.04.09 № 03-11-09/121).

При расчете минимального налога учитываются доходы от реализации (ст. 249 НК РФ) и внереализационные доходы (ст. 250 НК РФ). На вопрос о том, нужно ли включать в доходы полученные авансы, в счет которых еще не были исполнены обязательства, Минфин России ответил в письме от 21.03.08 № 03-11-05/65. Чиновники разъяснили, что при определении суммы минимального налога налогоплательщик учитывает все доходы, предусмотренные статьями 249 и 250 НК РФ, в том числе полученные авансы. В этом же письме специалисты финансового ведомства заметили, что если «упрощенец» вернет аванс, то эту сумму не нужно будет учитывать при расчете минимального налога. И это логично, ведь как такого дохода налогоплательщик в этом случае не получил. Однако, далее авторы письма уточнили, что сумма аванса не включается в доходы, с которых платится минимальный налог, только при условии, что компания уточнила налоговую база отчетного периода, в котором получила аванс.

Это дополнение довольно спорное и вот почему. В пункте 1 статьи 346.17 НК РФ сказано: в случае возврата налогоплательщиком сумм, ранее полученных в счет предварительной оплаты поставки товаров, выполнения работ, оказания услуг, передачи имущественных прав, на сумму возврата уменьшаются доходы того налогового (отчетного) периода, в котором произведен возврат. Таким образом, на наш взгляд, никаких уточнений «упрощенец» делать не должен. Если он вернет аванс до 31 декабря 2009 года, то при расчете минимального налога эти суммы не нужно будет учитывать.

Лучше подать заявление о зачете авансовых платежей в счет уплаты налога

Как известно, в течение года «упрощенцы» обязаны вносить в бюджет авансовые платежи по единому налогу (ст. 346.21 НК РФ). В связи с этим при расчете минимального налога возникает резонный вопрос: а как быть с этими платежами? Можно ли уменьшить сумму исчисленного минимального налога на внесенные авансовые платежи? Применимо ли в данном случае правило, прописанное в пункте 5 статьи 346.21 НК РФ о том, ранее исчисленные суммы авансовых платежей по налогу засчитываются при исчислении сумм авансовых платежей по налогу за отчетный период и суммы налога за налоговый период?

По нашему мнению, перечисленные авансовые платежи можно зачесть в счет уплаты минимального налога. Ведь в пункте 5 статьи 346.21 НК РФ речь идет о сумме налога за налоговый период. То есть не важно, какой именно налог: единый по ставке 15 процентов с разницы между доходами и расходами или минимальный по ставке один процент с доходов.

Судьи придерживаются такого же мнения. Например, Президиум ВАС РФ указал, что «минимальный налог является единым налогом» (постановление от 01.09.05 № 5767/05 (далее — постановление № 5767/05)). ФАС Северо-Западного округа в постановлении от 15.12.08 по делу № А44-1189/2008 о. На этом основании арбитры делают вывод, что зачет авансовых платежей в счет уплаты минимального налога возможен.

Отметим, что Минфин России в письме от 21.09.07 № 03-11-04/2/231 сослался на указанное постановление № 5767/05. Но в этом же письме чиновники добавили, что в соответствии с подпунктом 4 пункта 3 статьи 45 НК РФ обязанность по уплате налога считается исполненной со дня вынесения налоговым органом решения о зачете сумм излишне уплаченных (взысканных) налогов пеней, штрафов в счет исполнения обязанности по уплате соответствующего налога. А чтобы получить такое решение, необходимо подать заявление о зачете переплаты (п. 4 ст. 78 НК РФ). Аналогичный подход специалисты Минфина России применили в письме от 08.07.09 № 03-11-09/241. В нем рассмотрена следующая ситуация. «Упрощенец» по итогам года уплатил минимальный налог. Но при его расчете не учел суммы ранее внесенных авансовых платежей. Можно ли их вернуть? Чиновники разъяснили: на основании пункта 6 статьи 78 НК РФ сумма излишне уплаченного минимального налога может быть возвращена налогоплательщику по его заявлению в течение месяца со дня получения налоговиками этого заявления.

Таким образом, чтобы избежать претензий со стороны контролеров, советуем направить в инспекцию заявление о зачете суммы внесенных авансовых платежей в счет уплаты минимального налога. Если же «упрощенец», не направляя подобного заявления, уменьшит сумму минимального налога, велика вероятность, что налоговики доначислят недоимку, пени и оштрафуют за неполную уплату налога. Впрочем, есть пример, когда суд в подобной ситуации поддержал налогоплательщика (постановление ФАС Западно-Сибирского округа от 20.05.08 № Ф04-3006/2008(5051-А45-27)). Таким образом, уменьшить сумму минимального налога можно и в том случае, если не подавать заявление о зачете авансовых платежей. Ведь пункт 5 статьи 346.21 НК РФ не предусматривает подачу указанного заявления. Однако отстаивать справедливость этой позиции, скорее всего, придется в суде.

Когда можно учесть разницу между минимальным и единым налогами

Итак, минимальный налог по итогам 2009 года рассчитан и уменьшен на сумму перечисленных авансовых платежей. Но это еще не все, что следует сделать бухгалтеру. Дело в том, что разницу между уплаченным минимальным налогом и суммой единого налога, исчисленного в общем порядке, «упрощенец» может включить в расходы в следующих налоговых периодах. Также на эту величину можно увеличить убыток, который переносится на будущее (п. 6, 7 ст. 346.18 НК РФ).

На практике часто возникает вопрос: можно ли указанную разницу отнести на расходы, не дожидаясь окончания следующего года, например, учесть ее при расчете авансового платежа по единому налогу за первый квартал следующего года? Чиновники неоднократно разъясняли, что так делать нельзя (письма Минфина России от 22.07.08 № 03-11-04/2/111, от 13.12.07 № 03-11-04/2/302).

Арбитражная практика по этой проблеме неоднозначна. Одни судьи придерживаются мнения финансового ведомства (например, постановление ФАС Дальневосточного округа от 26.07.06 № Ф03-А51/06-2/2167). Другие высказывают противоположную позицию. Так, ФАС Уральского округа, поддерживая налогоплательщика, отметил, что разницу между уплаченным минимальным налогом и суммой единого налога можно включить в расходы отчетного периода (постановление от 19.03.07 № Ф09-1703/07-С3).

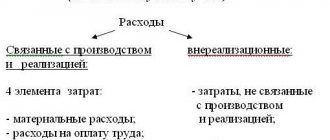

Какие расходы нельзя списать на УСН

Включать в налоговую базу расходы, прямо не поименованные в гл. 26.2 НК, нельзя. Расширительному толкованию утвержденный перечень не подлежит. Сложился даже своеобразный список тех расходов, которые не должны уменьшать налоговую базу. Вот часть подобных неучитываемых затрат:

- приобретение имущественных прав;

- уплаченный в бюджет НДС, полученный от покупателей и заказчиков;

- непроизводственные премии к праздничным датам или юбилеям; материальная помощь работникам;

- стоимость ОС, полученных в качестве вклада в УК;

- услуги кадровых агентств или аутсорсинг;

- штрафные санкции, неустойки за несоблюдение условий договоров.

Проще говоря, к таковым относятся все затраты, которые нельзя однозначно отнести к утвержденным расходам.

Доходы, которые учитываются при расчете УСН

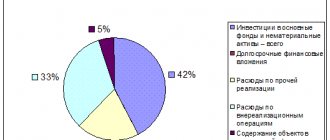

Компании, применяющие упрощенную систему налогообложения при расчете налога учитывают следующие доходы:

- от реализации товаров (услуг, имущественных прав);

- внереализационные.

Если доходы компании в одну из указанных групп не попадают, то они налогом не облагаются. Также следует учитывать, что есть и такие доходы, которые освобождаются от налогообложения УСН. При поступлении денежных средств на счет или в кассу компании бухгалтерия определяет, к каким доходам они относятся: к облагаемым или необлагаемым налогом. При этом с точностью должна быть определена дата поступления доходов.

| Доходы от реализации | Внереализационные доходы |

| Выручка от реализации: · продукции собственного производства, работ и услуг; · товаров, включая объекты амортизируемого имущества, материалов и др.; · имущественных прав. | Относятся доходы, которые не включены в доходы от реализации: · имущество, полученное безвозмездным путем, работы, услуги, имущественные права, кроме тех, что указаны в ст. 251 НК РФ; · пени, штрафы, полученные за нарушение контрагентами условий договора, при возмещении ущерба или убытка; · проценты по кредитам, займам, предоставленным фирмой; · материалы, запчасти, полученные при демонтаже/ликвидации зданий, оборудования и прочего имущества фирмы; · невостребованная кредиторская задолженность списанная в связи с истечением исковой давности, либо в связи с ликвидацией кредитора. |

Что будет, если списать неучитываемые расходы при УСН «доходы минус расходы»

Наказание может последовать, если ошибку обнаружат налоговики, например, при выездной проверке. Они исключат такие расходы из налоговой базы – на непринятую сумму возрастут доходы. Штрафные санкции за занижение налоговой базы – 20% от неуплаченной суммы налога. При умышленном искажении штраф – 40% от неперечисленной суммы налога (ст. 122 НК РФ). Кроме штрафа взыщут сам налог и пени за несвоевременное перечисление.

В случае самостоятельного обнаружения ошибки штрафа можно избежать – достаточно доплатить налог и пени, а после подать уточненную декларацию.

Совмещение УСН с другими системами налогообложения

В соответствии с Письмом ФНС России от 06.03.2013 № ЕД-4-3/[email protected] индивидуальные предприниматели, которые совмещают системы налогообложения (например, УСН и ПСН) рассчитывают сумму минимального налога от доходов, полученных на упрощенной системе налогообложения.

Разницу между минимальным налогом УСН, который был уплачен, можно будет включить в расходы в следующем году.

В бухгалтерском учете разница между уплаченным минимальным налогом и единым налогом (при УСН) проводками не отражается.