При начислении амортизации у предприятий возникает право выделения части средств на вложения капитального характера, чтобы единовременно включить эти суммы в расходы для уменьшения размера обязательства по налогу на прибыль. Такая операция определяется термином «амортизационная премия». Законодательно ограничивается максимальное значение для этих мероприятий.

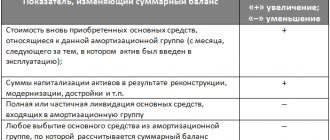

Активы, принадлежащие предприятию, для целей начисления амортизации подразделяются на 10 категорий. Деление происходит по критерию продолжительности времени эксплуатации объектов. Для такого имущества предусмотрена возможность расходования средств в виде вложений с элементами капитального переоснащения, п. 9 ст. 258 НК РФ позволяет сразу учесть их в расходах в размере до 30%.

ВАЖНО! Понятие амортизационной премии применимо только к объектам из категории основных средств, оно не распространяется на активы нематериального типа.

Использование такого инструмента, как амортизационная премия, приводит к изменению амортизируемой стоимости. Если потратить максимальную сумму на достройку приобретенного объекта из числа основных средств, то амортизация будет начисляться не на первоначальную величину стоимости актива, а на 70% от изначального значения этого показателя. Случай применения этого типа премии должен оговариваться в локальным нормативным актах.

В приказе об учетной политике и приложении к нему касательно амортизационной премии указываются такие сведения:

- перечисляются категории имущества, на которые распространяется возможность применения премии;

- метод может быть направлен на изменение значения первоначальной стоимости или на списание расходной части при проведении реконструкции, модернизационных мероприятий;

- устанавливается ограничение для использования в отношении объектов, которые поступали в учреждение на бесплатной основе;

- прописываются правила отнесения сумм премии на косвенные расходы;

- особенности изменения общей стоимости имущества для целей последующего расчета амортизации в будущих отчетных периодах.

КСТАТИ! Инструментарий амортизационной премии разрешается применять в случаях линейного и нелинейного способов начисления амортизационных сумм.

В ситуациях, когда актив из числа основных средств находился в пользовании у предприятия менее 5 лет и подлежит продаже взаимозависимому лицу, возникает необходимость восстановления суммы премии.

Стоимостная оценка объектов, в отношении которых было инициировано применение премии, вычисляется путем нахождения разницы между величиной первоначальной стоимости и показателем амортизационной премии. При изменении стоимости комплекса основных средств после произведенных вложений на капитальное переоборудование значение увеличения вычисляется вычитанием из суммарного значения капитальных вложений примененной премии.

Как закрепить положения об амортизационной премии в учетной политике

Сумма амортизационной премии, начисленной в отчетном/налоговом периоде, подлежит учету в составе косвенных расходов (п. 3 ст. 272 НК РФ).

Расходы в виде капитальных вложений, предусмотренные п. 9 ст. 258 НК РФ, признаются в качестве косвенных расходов того отчетного/налогового периода, на который согласно с главой 25 НК РФ приходится дата начала амортизации или дата изменения первоначальной стоимости (для модернизации и пр.).

Если компания приобрела основное средство, то согласно п. 3 ст. 272 НК РФ амортизационная премия должна быть списана в состав косвенных расходов в том месяце, на который приходится дата начала амортизации этого основного средства.

Расчет амортизации по объекту начинается с первого числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию (п. 4 ст. 259 НК РФ).

Если компания начисляет амортизацию линейным методом, то в месяце, следующем за месяцем ввода ОС в эксплуатацию, в расходы включается и первая сумма начисленной амортизации, и амортизационная премия.

Амортизация начисляется на стоимость, уменьшенную на величину списанных единовременно капитальных расходов (п. 9 ст. 258 НК РФ).

Амортизация ОС 2020 в БУ и НУ: сходства и различия

В учетах обоих видов (и БУ, и НУ) стоимость ОС переносится на затраты посредством начисления амортизации. Способы этого начисления и порядок их применения устанавливают:

- для БУ — п. 18, 19 ПБУ 6/01, утвержденного приказом Минфина России от 30.03.2001 № 26н;

- для НУ — п. 1 ст. 259, ст. 259.1, 259.2 НК РФ.

Совпадения в отношении начисления амортизации между БУ и НУ имеют место в следующих моментах:

- включение стоимости ОС в расходы начинают с месяца, идущего за месяцем ввода в эксплуатацию, и прекращают с месяца, наступающего за месяцем погашения всей этой стоимости или месяцем выбытия;

- списание стоимости на протяжении срока полезного использования, как правило, не приостанавливается;

- одинаковы правила применения одного из методов списания стоимости — линейного;

- изменение стоимости ОС происходит при реконструкции (или иных подобных процессах: модернизации, достройке, частичной ликвидации);

- допускается пересмотр срока полезного использования при улучшении технических характеристик ОС вследствие реконструкции (или иных подобных процессов).

По всем остальным позициям либо существуют, либо допускаются расхождения:

- различны перечни ОС, не подлежащих амортизации;

- в разной величине установлен лимит отнесения в состав ОС;

- по-разному может оцениваться первоначальная стоимость ОС;

- возможна разная оценка срока полезного использования;

- не совпадают ни число доступных для применения методов списания стоимости на протяжении срока полезного использования, ни алгоритмы расчета месячной суммы списания при этих методах (кроме линейного);

- по-разному оцениваются возможности применения одного и того же метода к группе ОС, смены метода и использования коэффициентов для нормы амортизации;

- различается подход к учету результатов переоценки;

- в НУ возможно единовременное списание части стоимости ОС.

Подробнее о сопоставлении правил амортизации, действующих в БУ и НУ, читайте в материале «Правила начисления амортизации внеоборотных активов».

Вот эта возможность списать в НУ единовременно часть стоимости в затраты и получила неофициальное название амортизационной премии. В БУ такой возможности нет.

Эту премию отличают такие характеристики (п. 9 ст. 258 НК РФ):

- применимость как к стоимости самих ОС, так и к затратам на их реконструкцию (или иные подобные процессы);

- невозможность применения к НМА и к безвозмездно полученным (в т. ч. как вклад в УК) ОС;

- необходимость признания в месяце начала начисления амортизации или изменения стоимости реконструированного ОС (п. 3 ст. 272 НК РФ);

- ограниченность суммы списания: не больше 10% — для ОС 1–2 и 8–10 групп;

- не больше 30% — для ОС 3–7 групп;

https://youtu.be/59XVlphcUis

Пример

В учетной политике указано, что амортизация начисляется линейным методом по всем объектам амортизируемого имущества. При осуществлении капитальных вложений, связанных с приобретением основных средств, в состав косвенных расходов единовременно включается 10% от суммы произведенных капитальных вложений.

В январе 2020 г. «Альфа» приобрела и ввела в эксплуатацию станок для производства деталей. Стоимость станка 2 750 тыс. руб. (без НДС). Срок полезного использования 72 месяца. Амортизация начисляется с 1 февраля 2020 года.

Февраль:

- Амортизация = (Первоначальная стоимость – Амортизационная премия) : Срок полезного использования

- Амортизация = (2 750 000 – 275 000) : 72 = 34 375 руб.

В феврале «Альфа» учтет в расходах по налогу на прибыль амортизационную премию и амортизацию, затем (в марте, апреле, мае…) будет учитываться только амортизация, так как амортизационная премия признается единовременно (в нашем случае, это февраль).

Если компания начисляет амортизацию нелинейным методом, то порядок включения амортизационной премии в расходах идентичен линейному методу (в месяце, следующем за месяцем ввода ОС в эксплуатацию). Приобретенный объект ОС после его ввода в эксплуатацию включается в состав соответствующей амортизационной группы по своей первоначальной стоимости за вычетом суммы амортизационной премии.

Расходы в виде амортизационной премии в случаях реконструкции (модернизации) ОС признаются расходами того отчетного/налогового периода, на который приходится дата изменения его первоначальной стоимости. При этом датой изменения первоначальной стоимости признается дата окончания соответствующих работ, подтвержденных соответствующим документом (Письмо Минфина от 09.06.2015 № 03-03-06/1/33417, Письмо Минфина от 29.09.2014 № 03-03-06/1/48511).

Амортизационная премия в бухгалтерском учете не предусмотрена. Если налогоплательщик применяет к основному средству амортизационную премию, то это приведет к разнице между данными бухгалтерского и налогового учета.

В первом месяце начисления амортизации в налоговом учете расходы будут больше, так как помимо амортизации учитывается также и амортизационная премия. Следовательно, возникает налогооблагаемая временная разница, которая приводит к образованию отложенного налогового обязательства (ОНО).

Дт 68 Кт 77 – начислено ОНО

По мере начисления в бухгалтерском учете амортизации, ОНО будет уменьшаться, так как сумма начисленной амортизации в бухгалтерском учете будет превышать амортизацию в налоговом учете.

Дт 77 Кт 68 – на последнее число каждого месяца снижается сумма ОНО

Важно отметить, что амортизационную премию можно применить только в налоговом учете. При этом признается она в составе косвенных расходов в месяце начала начисления амортизации. То есть имущество после ввода в эксплуатацию в качестве объектов ОС включается в амортизационные группы по своей первоначальной стоимости за вычетом амортизационной премии (абз. 3 п. 9 ст. 258 НК РФ, п. 3 ст. 272 НК РФ). Другими словами, сумма премии не относится на первоначальную стоимость ОС.

Воспользоваться правом на применение амортизационной премии можно только при вводе объекта в эксплуатацию, то есть если объект уже какое-то время амортизируется, то применить премию нельзя (письмо Минфина России от 21 апреля 2020 г. № 03-03-06/1/22577).

Что касается премии, применяемой к капитальным вложениям, понесенным в случаях достройки, дооборудования, реконструкции основного средства, то такая премия признается расходами на дату изменения первоначальной стоимости имущества (п. 9 ст. 258, п. 3 ст. 272 НК РФ).

Обратите внимание

Есть категории основных средств, применение премии к которым будет неправомерным. К таким объектам относятся основные средства, которые получены безвозмездно или в оплату доли в УК, а также выявленные в результате инвентаризации.

Иногда, при определенных условиях, ранее учтенную амортизационную премию необходимо включить в состав доходов. Это происходит тогда, когда основное средство реализовано взаимозависимому лицу до истечения пяти лет с момента ввода его в эксплуатацию. И, что важно, сделать это нужно, даже если основное средство было полностью самортизировано (п. 9 ст. 258 НК РФ, письмо Минфина России от 27 июля 2010 г. № 03-03-06/1/490).

Кстати, указанная выше ситуация является единственной, в связи с которой возникает необходимость в восстановлении амортизационной премии. Если ОС выбывает по каким-либо иным причинам, то премия не восстанавливается (п. 9 ст. 258 НК РФ, письма Минфина России от 13 апреля 2020 г. № 03-03-06/1/20848 (п. 1), от 28 сентября 2012 г. № 03-03-06/1/510, от 15 декабря 2011 г. № 03-03-06/1/827).

Если налогоплательщик понимает, что он обязан восстановить премию, то ее сумму он обязан включить в состав внереализационных доходов в том отчетном периоде, в котором реализует основное средство (п. 9 ст. 258 НК РФ).

ПРИМЕР. ВОССТАНАВЛИВАЕМ АМОРТИЗАЦИОННУЮ ПРЕМИЮ

Пример восстановления амортизационной премии в случае реализации основного средства взаимозависимому лицу. Организация 15 июня ввела в эксплуатацию основное средство (третья амортизационная группа). Первоначальная стоимость имущества составила 700 000 руб. Срок полезного использования – пять лет. При вводе в эксплуатацию ОС фирма применила амортизационную премию в размере 210 000 руб. (30% первоначальной стоимости). 20 декабря того же года имущество было реализовано взаимозависимому лицу.

Амортизационную премию в размере 210 000 рублей организация включила в расходы в июле и в доходы – в декабре того же года.

Если организация принимает решение воспользоваться амортизационной премией, то это следует отразить в учетной политике. Сделать это нужно для того, чтобы при проверке не последовало претензий от контролеров. При этом в учетной политике необходимо предусмотреть порядок начисления, размер, а также критерии использования амортизационной премии, то есть определить, к каким основным средствам организация планирует ее применять (всех или отдельных объектов) (письмо Минфина России от 21 апреля 2020 г. № 03-03-06/1/22577).

А вот в бухгалтерском учете применение амортизационной премии не предусмотрено. Поэтому между бухгалтерским и налоговым учетом всегда будут возникать расхождения.

Если компания не применяет ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», то эти различия в бухучете никак не отражаются.

Если фирма использует ПБУ 18/02, то в месяце, в котором была учтена в составе расходов амортизационная премия в налоговом учете, в бухгалтерском учете возникают налогооблагаемая временная разница (НВР) и соответствующее ей отложенное налоговое обязательство (ОНО) (п. п. 12, 15 ПБУ 18/02).

В учетной политике для целей налогообложения прибыли организаций вы должны отразить порядок использования, размер амортизационной премии и критерии, согласно которым амортизационная премия применяется в отношении всех или отдельных объектов амортизируемого имущества (Письма Минфина России от 21.04.2015 N 03-03-06/1/22577, от 17.11.2006 N 03-03-04/1/779).

См. также:Как организовать налоговый учет налога на прибыль

Образец раздела учетной политики в целях налогового учета, описывающий порядок применения амортизационной премии

— 10% первоначальной стоимости объектов основных средств, включенных в первую и вторую амортизационные группы;

— 30% первоначальной стоимости объектов основных средств, включенных в третью — седьмую амортизационные группы;

— 10% первоначальной стоимости объектов основных средств, включенных в восьмую — десятую амортизационные группы;

— 10% расходов на достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение, частичную ликвидацию, увеличивающих первоначальную стоимость основного средства, входящего в первую и вторую амортизационные группы;

— 30% расходов на достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение, частичную ликвидацию, увеличивающих первоначальную стоимость основного средства, входящего в третью — седьмую амортизационные группы;

— 10% расходов на достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение, частичную ликвидацию, увеличивающих первоначальную стоимость основного средства, входящего в восьмую — десятую амортизационные группы.

(Основание: п. 9 ст. 258 НК РФ.)

полученным безвозмездно или по которым вы не несете фактических затрат на приобретение. Например, в случаях получения ОС в оплату доли в уставном капитале или акций, а также при выявлении ОС в результате инвентаризации (п. 9 ст. 258 НК РФ, Письма Минфина России от 08.06.2012 N 03-03-06/1/295 (п. 2), от 29.12.2009 N 03-03-06/1/829);

Применение ПБУ 18/02

В бухгалтерском учете Организации в первом месяце начисления амортизации сумма расходов в виде амортизации будет меньше расходов в налоговом учете, которые состоят из налоговой амортизации и амортизационной премии.

В связи с этим согласно п. п. 12, 15 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, утвержденного Приказом Минфина России от 19.11.2002 N 114н, в в учете организации возникают налогооблагаемая временная разница (НВР) и соответствующее ей отложенное налоговое обязательство (ОНО), которое отражается по кредиту счета 77 «Отложенные налоговые обязательства» в корреспонденции с дебетом счета 68 «Расчеты по налогам и сборам».

Далее в соответствии с п. 18 ПБУ 18/02 по мере начисления амортизации происходит уменьшение возникшей НВР и соответствующего ей ОНО, поскольку сумма ежемесячных амортизационных отчислений, признаваемых в бухгалтерском учете будет превышать сумму начисленной амортизации в налоговом учете.

То есть на последнее число каждого месяца ОНО уменьшается, что отражается записью по дебету счета 77 и кредиту счета 68 (Инструкция по применению Плана счетов).

Для правильного отражения операции по применению амортизационной премии в отношении приобретенного оборудования проведем необходимые расчеты: