Определение бухучёта

Любой учет – это систематизированный сбор, фиксация и интерпретация информации определенного рода. Когда речь идет о бухгалтерии, то имеется в виду система, позволяющая оперировать данными обо всех производимых в предпринимательстве хозяйственных операциях и обязательствах, выраженных в финансовом отношении.

ВАЖНОЕ ТРЕБОВАНИЕ! Документальная фиксация этой информации должна быть постоянной, непрерывной (с момента регистрации и вплоть до ликвидации фирмы), полной, в соответствии с установленным регламентом.

Бухучет берет в сферу своего внимания такие предпринимательские факторы:

- имущественные активы коммерческой организации;

- договоренности предпринимателя;

- транзакции, осуществляемые в процессе предпринимательства.

https://youtu.be/dL2cKfYvhGo

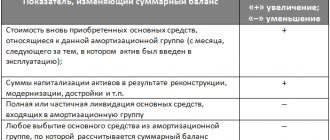

Что такое постоянное налоговое обязательство

Появление постоянных разниц приводит к появлению постоянных налоговых обязательств (ПНО) или активов (ПНА). Когда разница увеличивает сумму платежа по налогу на прибыль — образуется ПНО, когда платеж уменьшается — ПНА.

ПНО — это сумма налога, которая увеличивает налог на прибыль. Оно появляется, если доход признан исключительно в налоговом учете, или расход признан только в бухучете. В таком случае прибыль в бухучете меньше, чем в налоговом. И в бюджет придется заплатить больше, чем требуется по данным бухучета.

Сумма ПНО определяется как произведение постоянной разницы отчетного периода и ставки налога на прибыль. Признавайте ПНО в том же периоде, в котором возникли постоянные разницы.

ПНО = ПР * 20%

Причины необходимости ведения бухучета

Первая и самая логичная причина для осуществления бухучета по общепринятой процедуре – законодательные требования. Желание и возможности предпринимателя не имеют значения, если речь идет об установленных государством законодательных основах.

Если бухучет не ведется

Не вести бухгалтерского учета организация не имеет права. Если хозяйственные операции не фиксировались должным образом, а бухотчетность никогда не составлялась и не предоставлялась в контролирующие государственные органы, такой предприниматель подпадает под ответственность:

- за грубое пренебрежение правилами предоставления бухгалтерской документации и ведения соответствующего учета, а также сроков и порядка сбережения всех бухгалтерских документов должностных лиц ждет штраф в размере 2-3 тыс. руб. (ст. 15.11 КоАп);

- если в фискальные органы в должные сроки не были предоставлены требуемые по закону сведения о хозяйственной деятельности, граждане заплатят штраф в размере 100-300 руб. (за каждый выявленный случай), а должностные лица рискуют 300-500 руб. за каждую просрочку или непредоставление данных (ст. 15.6 КоАп).

Общая информация

Ведение бухучета строится на логике и математике. Это дело требует наличия умения выстраивать причинно-следственные связи и обладать широким кругозором. Чтобы разобраться в бухгалтерском учете, необходимо понимать порядок формирования отчетности. Для этого стоит изучить бухучет для начинающих от проводок до баланса. В целом, этого достаточно для работы в выбранном направлении.

Для увеличения эффективности труда и уменьшения количества ошибок с точки зрения контролирующих можно обучаться дополнительным техникам, но они не являются критически необходимыми, а знания приобретаются во время работы.

Цели бухучета

Остальные факторы, обуславливающие применение бухучета, связаны с потребностями самого предпринимателя. Формировать полную картину данных об имущественном состоянии и деятельности организации в ее динамике нужно не только для констатации фактов, но и для прогнозов. Итак, бухучет призван решать следующие насущные задачи владельца и управляющего бизнесом:

- актуальное и постоянное предоставление руководству структурированной, объективной и точной экономической информации;

- выяснение резервов имущественных активов организации для реализации финансовой устойчивости фирмы;

- реализация контролирующей функции (со стороны государства и других внешних контрагентов);

- минимизация негативных исходов хозяйственной деятельности.

Что конкретно делается в процессе бухгалтерского учета

Процесс любого учета направлен на определение значимых факторов, измерение сущностных показателей и предоставление полученных результатов. Для бухучета это будет:

- определение финансовой структуры предприятия – его имущественных активов, своего капитала, доходов, затрат, динамики его основных средств, финансовых обязательств;

- измерение денежного эквивалента приведенных активов целесообразным способом, применимым для отражения в бухгалтерской отчетности;

- предоставление полученных данных в предусмотренной законом форме, а также способами, сочтенными удобными для пользователей.

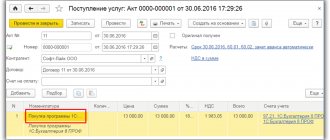

Расходы на доменное имя

Доменное имя — это обозначение символами, предназначенное для адресации сайтов в сети «Интернет» в целях обеспечения доступа к информации, размещенной в сети «Интернет». Такое определение дано в п. 15 ст. 2 Федерального закона от 27.07.2006 № 149-ФЗ.

Как можно предположить, без оплаты доменного имени невозможно функционирование сайта для извлечения прибыли организации, в связи с этим можно предположить, что до оплаты доменного имени сайт не может быть введен в эксплуатацию.

Доменное имя не является нематериальным активом. Об этом говорится в письме Минфина России от 26.03.2002 № 16-00-14/107.

Как правило, доменное имя оплачивается один раз в год.

Бухгалтерский учет

Как видно из определения, приведенного выше, без доменного имени интернет-сайт не может функционировать. Поэтому расходы на первичную регистрацию доменного имени на основании п. 9 ПБУ 14/2007 можно включить в первоначальную стоимость интернет-сайта как нематериального актива.

В дальнейшем затраты на оплату доменного имени в бухгалтерском учете могут быть рассмотрены либо как аванс на год с ежемесячным зачетом такого аванса, либо как расходы будущих периодов. При этом необходимо напомнить, что в настоящее время расходы будущих периодов подлежат списанию в порядке, установленном для списания стоимости активов данного вида (п. 65 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29.07.98 № 34н).

Иными словами, затраты на доменное имя учитывается единовременно в составе расходов по обычным видам деятельности. Как именно учитывать последующие расходы на оплату доменного имени, организации следует определить самостоятельно и закрепить это в учетной политике для целей бухгалтерского учета.

В учете расходы на первичную оплату доменного имени следует отразить:

Дебет 08-5, субсчет «Сайт» Кредит 60 (76)

— отражены затраты на регистрацию доменного имени.

Расходы на оплату доменного имени в последующие после принятия сайта на учет в качестве НМА периоды следует отражать:

1. Как аванс:

Дебет 76, субсчет «Аванс за доменное имя» Кредит 51

— оплачено доменное имя;

Дебет 20 (26, 44) Кредит 76, субсчет «Расходы на доменное имя»

— часть расходов на доменное имя включена в затраты организации;

Дебет 76, субсчет «Расходы на доменное имя» Кредит 76, субсчет «Аванс за доменное имя»

— зачтен аванс.

2. Как текущие расходы:

Дебет 20 (26, 44) Кредит 76, субсчет «Расходы на доменное имя»

— расходы на доменное имя включены в затраты организации;

Дебет 76, субсчет «Расходы на доменное имя» Кредит 51

— оплачено доменное имя.

Налоговый учет

Расходы на первичную регистрацию доменного имени для целей налогообложения прибыли включаются в первоначальную стоимость сайта, если он является нематериальным активом.

Расходы на перерегистрацию доменного имени признаются текущими затратами организации. Перерегистрация осуществляется, как правило, ежегодно и обеспечивает организации возможность сохранения именно за ней определенного имени своего сайта в интернете. Перерегистрация доменного имени не приводит к изменению качественных характеристик интернет-сайта и потому не влияет на его первоначальную стоимость. Следовательно, на основании подп. 49 п. 1 ст. 264 НК РФ расходы на перерегистрацию относятся к прочим расходам, связанным с производством и реализацией.

Организации, определяющие доходы и расходы методом начисления, уменьшают налогооблагаемую прибыль ежемесячно в течение срока действия регистрации доменного имени, указанного в договоре. Если такой срок не указан, расходы учитываются единовременно.

Аналогичная позиция отражена и в письме УФНС России по г. Москве от 17.01.2007 № 20-12/004121.

Как видим, в целях сближения бухгалтерского и налогового учета расходы на перерегистрацию доменного имени следует распределять не только в налоговом, но и в бухгалтерском учете.

Принципы ведения бухучета

Этот вид учета ведется не произвольно, а в строгом соответствии с базовыми положениями, принятыми и утвержденными на законодательном уровне.

- Принцип автономности – учитывается только информация имеющая отношение к собственному имуществу данной конкретной организации, обособленная от сопутствующих данных (например, имущества совладельцев, сотрудников и т.п.).

- Принцип двойной записи – баланс составляется по двойным счетам (дебиторским и кредиторским), которые должны совпадать в числовом отношении (сколько убыло на одном счете, должно прибыть на другом).

- Принцип действующей организации предусматривает обязательное выполнение организацией принятых на себя обязательств в прогнозируемом будущем.

- Принцип объективности – вся деятельность организации должна быть объективно отражена в соответствующей документации и регистрироваться на всех этапах учета.

- Принцип осмотрительности запрещает завышение активов и занижение обязательств, и наоборот.

- Принцип периодичности – баланс составляется в строго определенные учетные периоды (ими может быть месяц, квартал, полугодие и, в обязательном порядке, учетный год), что позволяет сопоставить финансовые результаты за любой интересующий временной промежуток.

- Принцип конфиденциальности – некоторые данные бухучета, предназначенные для внутреннего использования, не попадающие в категорию отчетности перед госорганами, могут составлять положения коммерческой тайны.

- Принцип денежного измерения – единицей измерения в бухгалтерском учете выступает действующая валюта страны, то есть в случае с РФ, это будет рубль.

- Принцип преемственности – положения бухучета учитывают достижения отечественной экономической науки и национальные особенности.

- Принцип начислений – финансовые операции фиксируются не в момент передачи денежных средств, а в стадии их возникновения. Они учитываются в том временном промежутке, когда была проведена данная хозяйственная транзакция. Реализуется в двух формах:

- фиксация выручки (доходной части баланса) – прибыль отражается в момент получения, а не совершения оплаты (в РФ это момент оплаченной отгрузки, в других странах этот момент может быть связан с поставкой или вручением оплаты);

- соответствие прибыли и затрат – в одном и том же отчетном периоде доходы должны уравновешивать траты, позволившие получить эти доходы, отдельный учет доходов и трат, относящихся к разным учетным периодам.

Как отразить у себя в учете создание или покупку сайта?

Практически каждая современная компания сталкивается с необходимостью создать сайт. Стоит отметить, что сайты есть разного назначения, и его внешний вид зависит от того, какой результат Вы хотите получить. Как правило, вид сайта зависит от Вашего вида деятельности и потребностей.

Совет. Для создания сайта обратитесь к профессионалу, который проведет анализ рынка по Вашему виду деятельности и составит четкий бизнес-план, в котором укажет, когда начнете получать намеченную выгоду. Такого рода работа занимает от месяца до трёх. Если создатель сайта говорит, что сайт можно сделать за неделю, скорее всего, он будет некачественный и не принесет Вам желаемого результата.

Документальное оформление

Чтобы подтвердить, что сайт принадлежит Вашей организации или ИП, в наличие должен быть определенный комплект документов. Состав документов зависит от того, сами создаете сайт или с помощью сторонней организации.

Важно: все документы на сайт оформляются на Вашу организацию или ИП, в противном случае, включать в расходы затраты на создание ресурса нельзя.

Если сайт создаете самостоятельно, то у Вас должен быть договор с тем, кто этим занимается. Например, создает сайт Ваш сотрудник. Договор можно заключить гражданско-правового характера, в котором должно отсутствовать условие о сохранении исключительных прав за работником, создававшим сайт. Исключительные права на сайт должны принадлежать Вам и это условия пропишите в договоре.

Если сайт создает сторонняя организация или индивидуальный предприниматель, то так же заключается договор. Как и в случае создания сайта Вашим сотрудником, договор должен содержать условие о том, что исключительные права принадлежат Вам, а не подрядчику.

Кроме договора, должны быть документы, которые подтверждают факт выполнения работ по созданию сайта, передаче его Вам. Выполнение работ, как Вашим сотрудником, так и подрядчиком, подтверждает акт выполнения работ (акт приемки-передачи сайта). В акте стоит описать состав сайта (наименование домена, хостинг и т.д.). Документ подписывается в двухстороннем порядке.

Помимо указанных выше документов, могут понадобиться документы, подтверждающие оплату затрат на создание (покупку) сайта. Такие документы важны для признания расходов в расчет налога при УСН и налоге на прибыль кассовым методом учета.

Совет. Затраты на сайт старайтесь оплачивать с расчетного счета, так проще будет подтвердить расходы как для налоговой, так и в случае возникновения вопросов со стороны других проверяющих ведомств.

Как отразить в расходах затраты на сайт?

Расходы на создание или приобретение сайта можно учитывать в виде: — нематериального актива, если соблюдаются все критерии; — прочих расходов, если применяете общий режим налогообложения (ОСНО). Или как затраты на приобретение исключительных прав на программы для ЭВМ и базы данных, если применяете упрощенную систему налогообложения (УСН).

УСН

Разберемся, когда сайт нужно признать нематериальным активом (НМА) с целью учета затрат на него в расчете налога УСН. Напомним, что расходы на УСН учитываются в расчете налога при объекте “доходы минус расходы”.

Критерии для признания сайта нематериальным активом следующие: – организации или ИП принадлежат исключительные права на сайт; – сайт создан (приобретен) для использования в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации или ИП; – срок использования сайта превышает 12 месяцев (срок, как правило, прописывается в договоре); – использование сайта может приносить организации или ИП доход; – у организации или ИП имеются надлежащим образом оформленные документы, подтверждающие существование сайта и исключительные права на него; – стоимость сайта более 100 тыс. руб. Учтите, что входной НДС от поставщика (если сайт разрабатывает сторонняя организация на ОСНО), лучше включить в стоимость.

Если под указанные критерии сайт не подходит, то его нельзя признать нематериальным активом.

НМА нужно учитывать в расходах при соблюдении условий: – принятие нематериального актива к бухучету. Принять к учету можно, оформив карточку по форме НМА-1.; – оплата (частичная оплата) нематериального актива. При частичной оплате расходы признаются в размере оплаченных сумм.

Расходы следует признавать начиная с отчетного (налогового) периода, в котором произошло последнее по времени из перечисленных выше событий.

Если условия соблюдены в 1 квартале, вся потраченная сумма делится на 4 части списывается в расходы ежеквартально, на последнее число каждого периода (на 31 марта, 30 июня, 30 сентября, 31 декабря).

Если условия соблюдены в период 3 квартала, тогда стоимость НМА делится на 2 части и так же, как и в первом примере, списывается ежеквартально, на последнее число каждого периода (на 30 сентября, 31 декабря).

Если условия соблюдены в период 4 квартала, тогда вся сумма единовременно включается в расходы на 31 декабря, ведь больше в текущем году кварталов нет, и делить сумму не на что.

Возможная ситуация: оплачено НМА в одном квартале (предположим, в мае), но оно поступило по акту приема-передачи позже, в результате принято к учету по карточке НМА-1 в июле. Расходы на покупку НМА делятся на две части и учитываются в расчете налога по УСН 30 сентября и 31 декабря.

Итак, при расчёте налога по УСН стоимость нематериальных активов списывается ежеквартально равными частями, начиная с того периода, когда возникло право учесть расход, т.е. у Вас появились все подтверждающие документы для учета данного расхода.

Если сайт не подходит под условия НМА (например, если стоимость не превышает 100 тыс. руб.), то расходы при УСН с объектом “доходы минус расходы” учитываются как затраты на приобретение исключительных прав на программы для ЭВМ и базы данных. Признать такие расходы Вы сможете только после того, как работы по созданию сайта будут полностью выполнены и оплачены. По наиболее поздней дате и наименьшей сумме нужно учитывать затраты в расчете налога УСН.

ОСНО

Так же как и при УСН, затраты на сайт в расчете налога на прибыль можно учесть в расходах либо как амортизируемое НМА, либо как прочий расход.

Критерии для признания сайта амортизируемым нематериальным активом при расчете налога на прибыль следующие: – организации или ИП принадлежат исключительные права на сайт; – сайт создан (приобретен) для использования в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации или ИП; – срок использования сайта превышает 12 месяцев (срок, как правило, прописывается в договоре). Если он не указан, то срок полезного использования амортизируемого НМА, признанного амортизируемым имуществом, можно установить на свое усмотрение, но не более 2-х лет.; – использование сайта может приносить организации или ИП доход; – у организации или ИП имеются надлежащим образом оформленные документы, подтверждающие существование сайта и исключительные права на него; – стоимость сайта более 100 тыс. руб. Учтите, что входной НДС от поставщика (если сайт разрабатывает сторонняя организация на ОСНО), не нужно включать в первоначальную стоимость. Входной налог можно принять к вычету при условии использования сайта в деятельности, которая относится к ОСНО, поставщик предъявил Вам НДС, все затраты приняты к учету (например, оформлена карточка НМА-1), а так же при наличии счет-фактуры.

Стоимость амортизируемого НМА в общем случае списывается на расходы через амортизацию. Она начисляется с 1-го числа месяца, следующего за месяцем, в котором амортизируемое имущество было введено в эксплуатацию. Ввод в эксплуатацию для НМА совпадает с датой принятия к учету, но можно оформить отдельный приказ в произвольной форме. Это внутренний документ и он важен для учета затрат на Ваш сайт в расчете налога на прибыль. При этом если Вы применяете кассовый метод учета доходов и расходов, то начисляется амортизация когда НМА введено в эксплуатацию и полностью оплачено.

Стоит отметить, что есть исключения для учета амортизируемого НМА в расчете налога на прибыль. Например, периодическая оплата сайта (НМА) не подлежат амортизации, а постепенно списываются в составе прочих расходов.

Момент признания амортизации в расчете налога зависит от применяемого метода учета доходов и расходов.

Если Вы применяете метод начисления, то амортизация учитывается в расходах по дате начисления. Если применяете кассовый метод, то в расходы нужно списывать начисленную амортизацию после полной оплаты НМА.

Неамортизируемые НМА, стоимостью менее 100 тыс. руб. без НДС, Вы вправе отнести к прочим расходам, связанным с производством и (или) реализацией, и учитываются в расчете налога в зависимости от применяемого метода учета доходов и расходов.

Если сайт по каким-либо еще критериям не подходит под определение НМА, то расходы на покупку также учитываются в составе прочих расходов, связанных с производством и (или) реализацией.

При методе начисления прочие расходы учитываются по дате их начисления (погашения взаимных требований с поставщиком), фактическая оплата не имеет значения. Если, к примеру, Вы оплатили полностью сайт 1 марта, а работу поставщик выполнил по акту 30 апреля, то признавать данный расход нужно, начиная с даты акта. При этом стоимость сайта нужно разделить равномерными частями на срок полезного использования по договору и признавать в расходы последним числом каждого отчетного периода и на момент истечения срока договора (срока использования). Если срок использования договором не определен, то разделить стоимость сайта нужно на пять лет и признавать в расходы последним числом каждого отчетного периода и на момент истечения срока договора (срока использования).

Если применяется кассовый метод, то помимо условия о начислении, расход должен быть оплачен. По наиболее поздней дате и наименьшей сумме расход учитывается в расчете налога.

Если сайт не относится к НМА и создан собственными силами, затраты можно учитывать в расчете налога в виде расходов на оплату труда (если сотрудники задействованы в создании сайта) и материальных расходов (если приобретались какие-либо материалы для создания сайта).

Элементы бухучета

Бухгалтерский учет состоит из применения совокупности специальных экономических приемов отражения фактического наличия и динамики имущественных и финансовых средств организации. К ним относятся:

- документирование;

- оценивание;

- перечень бухгалтерских счетов (строго регламентирован законодательством);

- двойная запись (кредит-дебет);

- инвентаризация;

- калькулирование;

- сведение баланса;

- ведение отчетности на бумажных и/или электронных носителях информации, обладающих силой юридического доказательства хозяйственной деятельности организации.

Как выучить бухгалтерский учет самостоятельно с нуля?

Если у вас нет и малейших представлений о том, чем занимается бухгалтер, то придется приложить немало усилий, чтобы не просто заучить, а понять как работает бухгалтерия. Без этих представлений, реализованных на практике, будет сложно применить полученные знания к предпринимательской деятельности.

Помощь учащимся сегодня оказывают различные форумы и курсы, есть варианты онлайн семинаров

Ответом на вопрос, как выучить бухгалтерский учет самостоятельно с нуля, станут следующие действия:

- приобретение серьезной литературы — книги для начинающих только первый этап, далее вам понадобятся серьезные издания по углубленному ведению бухучета и составлению финансовой отчетности;

- окончание специальных курсов — если есть возможность посещать официальные занятия, гарантирующие сертификат или свидетельство, ей не стоит пренебрегать;

- применение знаний к личному бизнесу — как правило к изучению бухгалтерского дела приходят те, кому она нужна для улучшения собственного бизнеса, попробуйте организовать ту же систему двойной записи вместо одинарной, контролируйте кассовые операции;

- трудоустройство по специальности — лучший из вариантов практики, если у вас есть соответствующее желание, начинайте свою карьеру под руководством более опытного наставника.

Какие официальные источники нужно прочесть

Обязательно прочтите:

Федеральный закон № 402-ФЗ «О бухгалтерском учете» от 6 декабря 2011.

Налоговый Кодекс Российской Федерации. Обратите внимание на главы о налогах на добавленную стоимость, прибыль и доходы физических лиц.

План счетов бухучета для предприятий.

Положение по бухгалтерскому учету — последняя редакция ПБУ от 29 марта 2020 описывает общие требования к ведению бухучета, правила документирования операций, оценки статей отчетности, инвентаризации имущества.

Федеральный закон № 212-ФЗ «О страховых взносах в ПФР, ФСС, ФОМС».

Все это написано специфическим языком, который тяжело разобрать. Но общее представление об этих документах поможет лучше ориентироваться в теме и видеть противоречия в популярных статьях.

Если вы работаете на УСН, вам нужна статья 26.2 Налогового кодекса. Чтобы разобраться во всех тонкостях, одного Кодекса мало, посмотрите книгу Светланы Смышляевой «Правила и нюансы применения упрощенной системы налогообложения».

Ведение бухгалтерского учета

Все зарегистрированные организации и индивидуальные предприниматели имеют такую обязанность. Как правило, в это понятие дополнительно включают ведение налогового учета и сдачу отчетности. В целом, дело это довольно сложное. Ведь для работы бухгалтером необходимо обладать знаниями налоговой отчетности, навыками бухгалтерского учета и следить за изменениями в действующем законодательстве этой сферы.

Как необходимо работать? Для улучшения эффективности следует обеспечить функционирование упорядоченной системы сбора, регистрации и обобщения данных об имуществе, обязательствах и их движении с помощью непрерывного документального учета абсолютно всех хозяйственных операций организации. При этом обязательно нужно следить, что новое в бухучете появляется с точки зрения требования законодательства.

Базово предусмотрено, что за всем следит директор. Но поскольку учет – дело сложное, то для этого нанимается специалист – бухгалтер или компания для сопровождения отчетности, по сути, обязанности передаются на сторону по условиям аутсорсинга.