В каких случаях применяется 67 счет

Счет «Расчеты по долгосрочным кредитам и займам» ведется у организации — получателя кредита (займа). В некоторых случаях предприятию требуется сделать дорогостоящие приобретения, например, оборудование, а свободных оборотных средств в данный момент нет. В таких случаях имеет смысл взять долгосрочный кредит — то есть, со сроком погашения свыше одного налогового периода.

На счете отражается информация о контрагентах (кредиторах) и кредитных договорах.

После того, как срок погашения кредита уменьшается до 365 дней, его можно перевести с 67 на 66 счет «Краткосрочные кредиты и займы», либо оставить на счете 67. Выбранный способ учета закрепляется в Учетной политике организации.

Типовые корреспонденции

Перевод обязательства в краткосрочное

| Дт | Кт | Описание операции | Сумма | Документ |

| 67 | 66 | Сумма переведена в краткосрочные | 680000 | Бухгалтерская справка |

https://youtu.be/Bt_DGAWAkqY

Типовые проводки по 67 счету

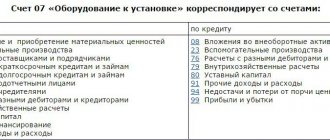

Корреспонденция 67 счета и основные проводки по долгосрочным кредитам и займам представлены ниже в таблице:

| Дт | Кт | Описание проводки |

| 50,51,52,55 | 67 | Поступление долгосрочных займов и кредитов Погашение – обратные проводки |

| 07,10,11,41 | 67 | Получен товарный кредит материальными ресурсами с/х организацией |

| 66 | 67 | Переоформление кредитов |

| 67 | 51,52,55 | Зачисление кредита или заемных средств на счёт в банке |

| 60 | 67 | Оплата поставщику/подрядчику за счёт долгосрочных кредитов или займов |

| 68 | 67 | Оплачена задолженность бюджету за счёт долгосрочных ссуд |

| 76 | 67 | Оплачена задолженность перед прочими кредиторами за счёт кредитов или займов |

| 91 | 67 | Начислены проценты по полученным займам или кредитам |

| 91 | 67 | Учтена положительная курсовая разница в иностранной валюте. Отрицательная – обратной проводкой. |

Получение кредита

Пример

Организация ООО «Квадрум» получила в банке кредит суммой 1578000 рублей сроком на 3 года. Основной долг и проценты выплачиваются ежемесячно равными суммами.

Проводки

| Дт | Кт | Описание операции | Сумма | Документ |

| 67 | Перечислен кредит на счет организации | 1578000 | Выписка банка | |

| 91.2 | 67 | Начислена ежемесячная сумма процентов (к уплате) | 15122,50 | Бухгалтерская справка |

| 67 | Ежемесячная уплата задолженности | 43833,33 | Платежное поручение | |

| 67 | Ежемесячные проценты по кредиту | 15122,50 | Платежное поручение |

Общая характеристика счета учета 67

Согласно Плану счетов бухучета финансово-хозяйственной деятельности и Инструкции по его применению (утв. приказом Минфина от 31.10.2000 № 94н), счет 67 в бухгалтерском учете это счёт для отражения обобщенной информации о состоянии расчетов по кредитам и займам, взятых организацией на длительный срок. То есть – от 1 года.

Суммы полученных долгих кредитов и займов отражают по кредиту счета 67 и дебету счетов:

- 51 «Расчетные счета»;

- 52 «Валютные счета»;

- 55 «Специальные счета в банках»;

- 60 «Расчеты с поставщиками и подрядчиками» и т.д.

Также см. «Краткосрочные кредиты и займы: строка в балансе».

Получение займа путем выпуска облигаций

Облигация определяет право ее владельца получить от эмитента (того, кто выпустил эту ценную бумагу) в установленный срок ее номинальную стоимость, а также, в ряде случаев, фиксированный процента от номинала или иные имущественные права.

Расходы по эмиссии (выпуску) облигаций, включаются организацией в состав внереализационных.

Облигации могут размещаться по стоимости номинала, выше номинала или ниже. В первом случае учет идет только на счете 67, во втором случае разница учитывается на счете 98 «Доходы будущих периодов». Во втором случае разница отражается проводками Дт 91.2 — Кт 67 равномерно в течение срока списания.

Пример размещения выше номинала

ООО «Меркурий» разместило на вторичном рынке облигацию стоимостью 15000 рублей, при номинале 10000 рублей. Срок погашения — 24 месяца.

Проводки

| Дт | Кт | Описание операции | Сумма | Документ |

| 67 | Отражена сумма номинальной стоимости облигации | 10000 | Выписка банка | |

| 98 | Отражены полученные ДС свыше номинальной стоимости | 5000 | Выписка банка | |

| 98 | 91.1 | Ежемесячно: 5000/24 | 208,33 | Бухгалтерская справка |

Пример размещения ниже номинала

ООО «Сатурн» разместило облигации по цене 8000 рублей при стоимости по номиналу 10000 рублей. Срок погашения — 18 месяцев.

Проводки

| Дт | Кт | Описание операции | Сумма | Документ |

| 67 | Отражена сумма средств, полученных от размещения облигаций | 8000 | Выписка банка | |

| 91.2 | 67 | Ежемесячно: 2000/18 — отклонение цены от номинала | 111, | Бухгалтерская справка |

Работа 67 позиции при ведении бухгалтерского учета

Любая компания в какой-то момент приходит к тому, что нуждается в дополнительных ресурсах, когда речь идет о необходимости, например, обновить производственное оборудование либо реализовать какой-то крупный проект. Тогда привлекаются долгосрочные кредиты и займы национальных либо международных финансово – кредитных учреждений.

Прежде, чем речь пойдет о бухгалтерских записях, следует сказать, что согласно действующим нормативным документам существует два способа легитимного оформления сделок по получаемым заемным ресурсам. В данном случае речь может идти о кредитном соглашении либо договоре займа. В подобной сделке участвуют кредитор и заемщик. В соответствии с условиями заключенной сделки заимодавец или кредитор передает заемщику некоторый объем финансовых ресурсов на согласованный срок. После того, как указанный срок будет завершен, заемщик должен вернуть полученные ресурсы и выплатить проценты за их использование.

Получить долгосрочный заем компании могут и разместив облигации. В этой ситуации используется субсчет 67.6. Эти боны могут быть реализованы по цене как меньше, так и больше их номинальной стоимости.

Если бумаги реализуются с дисконтом, то в течение всего периода их размещения бухгалтерия списывает убытки из прочих доходов. В этой ситуации, уплачиваемые по облигациям проценты компании записываются на отдельном субсчете. Эти суммы являются частью понесенных операционных расходов.

Если же говорить о 67 счете, то по нему обобщаются данные о долгосрочных займах и кредитах, привлеченных компанией. Полученные заемные средства и начисленные по ним проценты отражаются по кредитовой части обозначенной позиции. В дебетовой же части показываются погашенные обязательства. Таким образом, по характеру указанная позиция является пассивной.

Аналитика по ней ведется по видам привлекаемых средств и кредиторам.

Что такое кредитный счет в банке

Банк открывает своему клиенту (как гражданину, так и юрлицу) кредитный счет в целях обеспечения технической возможности как выдать кредит, так и получить обратно заемные средства от клиента. Последний по мере возврата будет вносить их на такой отдельный счет.

Предназначение кредитного счета в банке — это отражение в балансе самого банка транзакций, направленных на образование и погашение ссудной задолженности в соответствии с положениями кредитных договоров (см. вопрос 1 из информационного письма Центробанка РФ от 29.08.2003 № 4).

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Другое распространенное название такого счета — ссудный счет.

Учитывая форму выдачи кредита и способ управления счетом, можно выделить следующие виды кредитных банковских счетов:

- Простой. На нем размещается сумма, выданная разово в качестве кредита, и на него же вносятся средства для погашения этого кредита.

- Кредитная линия — кредит на банковский счет перечисляется частями в пределах установленного лимита по мере необходимости.

- Овердрафт. К счету клиента (текущему или расчетному) привязывается специальный денежный резерв, которым такой клиент может воспользоваться в ситуациях, когда для произведения транзакции по счету собственных средств не хватает.

Учет краткосрочных и долгосрочных кредитов и займов (счет 66 и 67)

Операция учета (дисконта) векселей и иных долговых обязательств закрывается на основании извещения кредитной организации об оплате путем отражения суммы векселя по дебету счета 66 «Расчеты по краткосрочным кредитам и займам» и кредиту соответствующих счетов учета дебиторской задолженности. При возврате организацией — векселедержателем денежных средств, полученных от кредитной организации в результате учета (дисконта) векселей или иных долговых обязательств, из-за невыполнения в установленный срок векселедателем или другим плательщиком по векселю своих обязательств по платежу производится запись по дебету счета 66 «Расчеты по краткосрочным кредитам и займам» в корреспонденции со счетами учета денежных средств.

Финансовый результат

Субсчета 90 и 91 счёта

Пора вновь углубить наши познания бух. счетов. Ничего глобального, всего-навсего имейте в виду, что бухгалтерские счета можно детализировать более глубоко. Для этого открываются счета более низкого уровня, так называемые субсчета. Выглядит это следующим образом:

Счёт 90 – Продажи, включает в себя:

Субсчёт 90.01 – Выручка

Субсчёт 90.02 – Себестоимость продаж

Субсчёт 90.09 — Прибыль / убыток от продаж

Соответственно при продаже мы делаем не обобщённую проводку Д 62 – К 90, а сразу используем подходящие под ситуацию субсчета:

Д 62 «Расчёты с покупателями и заказчиками» – К 90.01 «Выручка»

Себестоимость списываем не Д 90 – К 41, а относим на отведённый под это дело субсчёт:

Д 90.02 «Себестоимость продаж» — К 41

На самом деле 62 и 41 счёт точно так же имеют свои субсчета, которые могут несколько различаться от одной бухгалтерской программы к другой. Обязательный к применению План счетов носит в отношении субсчетов характер рекомендательный и фирма должна утвердить в учетной политике их сама. Не будем пока углубляться в данную тему, всё это на самом деле не так уж критично. Понимая суть отражения той или иной операции, в деталях разобраться не составит большого труда.

К концу месяца на 90 счёте у нас будет примерно такая картина:

То есть по кредиту субсчёта 90.01 будет собрана выручка, по дебету 90.02 субсчёта себестоимость и так далее. Мы сравниваем обороты по всему счету в целом и делаем по субсчёту 90.09 проводку, чтобы общие обороты сравнять:

Д 90.09 «Прибыль / убыток от продаж» — К 99 «Прибыли и убытки», если выручка больше расходов.

Д 99 «Прибыли и убытки» — К 90.09 «Прибыль / убыток от продаж», если расходов больше доходов.

Таким образом, мы определяем финансовый результат в конце каждого месяца.

Тоже самое с 91 счётом, на котором учитываются доходы и расходы, не связанные с основной деятельностью фирмы. Обычно это банковские комиссии, проценты по выданным займам, арендная плата, если эти виды деятельности не являются для компании базовыми.

Субсчёт 91.01 – Прочие доходы

Субсчёт 91.02 – Прочие расходы

Субсчёт 91.09 — Сальдо прочих доходов и расходов

Ну и проводки в конце каждого месяца:

Д 91.09 «Сальдо прочих доходов и расходов» — К 99 «Прибыли и убытки», получили от вспомогательной движухи доходы.

Д 99 «Прибыли и убытки» — К 91.09 «Сальдо прочих доходов и расходов», гораздо более частая ситуация, разного рода банковские комиссии приуменьшили нашу общую прибыль.

Перед определением чистой прибыли необходимо начислить налог на прибыль на общей системе налогообложения или единый налог при упрощённой системе:

Д 99 «Прибыли и убытки» — К 68 «Расчёты по налогам и сборам», проводка делается раз в месяц или раз в квартал, в зависимости от вашей программы и системы налогообложения.

Всё, теперь на счёте 99 будет итоговый результат деятельности компании.

Реформация баланса

В конце года происходит так называемая «реформация баланса», суммы на субсчетах 90 и 91 счета «закрываются» на 90.09 и 91.09 субсчета, никаких остатков по 90 / 91 счетам на следующий год не переходит. Проще показать на примере:

К концу года по кредиту субсчете 90.01 «Выручка» накопилась сумма 15 млн. рублей. По дебету субсчёта 90.02 «Себестоимость продаж» сумма 10 млн. Поскольку ежемесячно мы уравнивали обороты по 90-му счёту, на конец года на субсчёте 90.09 «Прибыль / убыток от продаж» будет сумма по дебету 5 млн.

Теперь мы закрываем все субсчёта 90.01 и 90.02 на субсчёт 90.09:

Д 90.01 «Выручка» – К 90.09 «Прибыль / убыток от продаж», 15 млн., закрыли субсчёт по учёту выручки.

Д 90.09 «Прибыль / убыток от продаж» — К 90.02 «Себестоимость продаж», 10 млн, списали накопленную за год себестоимость.

И по дебету и по кредиту 90.09 субсчёта будет ровно 15 млн. рублей, таким образом никаких остатков ни по одному из субсчетов 90 счета на конец года не будет.

Чистая прибыль и дивиденды

Чистую прибыль или убыток от деятельности 31 декабря списываем и с 99 счета:

Д 99 «Прибыли и убытки» — К 84 «Нераспределенная прибыль (непокрытый убыток)», если по итогам года вышли на прибыль.

Д 84 «Нераспределенная прибыль (непокрытый убыток)» — К 99 «Прибыли и убытки», если образовался убыток.

Вообще говоря, эти две проводки тоже относятся к «реформации баланса», но мне кажется более понятным для понимания их выделение в отдельный раздел.

В случае положительных итогов собственники фирмы могут принять решение о выплате дивидендов:

Д 84 «Нераспределенная прибыль (непокрытый убыток)» — Д 75 «Расчёты с учредителями», если собственники ООО юрлица или физики, которые не работают в своей — Д 70 «Расчеты с персоналом по оплате труда», если собственник ООО трудоустроен в компании.

Дальше удерживается НДФЛ с дивидендов у физлиц или налог на прибыль с участников-юридических лиц:

Д 70 / 75 – К 68 «Расчёты по налогам и сборам»

Ну, и, в конце-то концов, собственники получают столь долгожданные дивиденды:

Д 70 / 75 – К 50 «Касса» или К 51 «Расчётные счета»

Общие положения

Кредиты и займы играют важную роль в жизни коммерческих организаций. Не стоит думать, что наличие кредиторской задолженности организации — это, безусловно, плохо. Дело в том, что кредиты обычно вполне органично вписываются в хозяйственную жизнь организаций. Конечно, если организации достаточно собственных средств для тех или иных операций, она вполне может обойтись без кредита. Ведь кредит — это еще и проценты по нему. Но в некоторых случаях, например — при нехватке денег на текущие операции, при крупных обновлениях основных средств, при сезонном характере работы, когда средства прошлого года подходят к концу, а следующие поступления денег ожидаются не скоро, кредиты способны серьёзно помочь организации. Фактически, «здоровый», с точки зрения финансового анализа, баланс, обычно содержит некоторую долю кредиторской задолженности.

Разница между кредитами и займами

Кредиты и займы — это разные понятия. Кредитам и займам посвящена гл. 42 ГК РФ «Заем и кредит». Главная разница между займом и кредитом заключается в том, что денежные средства в кредит могут давать лишь специальные кредитные организации — обычно это банки. А заём может быть выдан любой организацией.

Еще одно важное различие заключается в том, что кредит предусматривает выплату процентов за пользование им, а заём, в его исходном определении рассматривается в беспроцентном виде.

Так же кредит обычно подразумевает выдачу денежных средств, а заём вполне может быть сделан как в вещественном, так и в денежном виде.

Так, в ст. 819 ГК РФ сказано, что по кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее.

В то же время, в ст. 807 ГК РФ дается такое определение займа: по договору займа одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

На практике для того, чтобы быть уверенными в том, что заём, который получила ваша организация, беспроцентный, в договоре по данному займу должно быть прямо указано на то, что он беспроцентный.

Выдача кредита или займа обязательно оформляется в виде договора.

Существуют такие понятия, как коммерческий кредит (ст. 823 ГК РФ) и товарный кредит (ст. 822 ГК РФ).

Товарный кредит предусматривает передачу вещей на условиях, определенных в договоре товарного кредита: сторонами может быть заключен договор, предусматривающий обязанность одной стороны предоставить другой стороне вещи, определенные родовыми признаками.

Договор товарного кредита — это консенсуальный договор, то есть договор, для заключения которого достаточно соглашения сторон. Такой договор считается заключенным с момента его подписания сторонами.

В то же время, договор займа, например — это реальный договор, то есть договор, для признания которого заключенным требуется исполнение положений договора — передача вещей или денежных средств.

Коммерческий кредит — это не кредит в прямом смысле данного слова, а предоставление аванса, предварительной оплаты товаров, отсрочки или рассрочки платежа за товары. Фактически, используя коммерческий кредит, организация получает возможность некоторое время распоряжаться чужими денежными средствами, которые, при обычном положении дел, должны были быть уплаченными за товары или услуги. Предположим, организация договорилась с поставщиком на двухнедельную отсрочку платежа за поставленные материалы. Получается, что в организацию поступили материалы (скажем, на 10000 руб.), а организация может в течение 2-х недель не платить за эти материалы, используя денежные средства по своему усмотрению. Не исключено, что вложив эти деньги в какое-нибудь выгодное дело (скажем, купив каких-то дефицитных товаров и продав их) организация сможет получить выгоду от отсрочки платежа.

Конечно, коммерческий кредит далеко не всегда подразумевает получение выгоды с оборота денежных средств, которые не уплачены сразу же после поставки или в виде предоплаты. Вполне возможна ситуация, когда у организации просто нет в данный момент денег на оплату счета поставщика, однако она, например, ожидает поступление денег от покупателя, за счет которых и сможет рассчитаться с поставщиком.

Другой вариант коммерческого кредита — это предоплата. То есть, например, наша организация заключила с организацией-поставщиком договор о предоплате товаров. Предоплата перечислена поставщику, а поступление товаров ожидается лишь через неделю. Всё это время поставщик может пользоваться денежными средствами, перечисленными ему в счет предоплаты, а это и будет коммерческим кредитом.

Фактически, любое несовпадение во времени встречных обязательств по заключенным договорам — это и есть коммерческий кредит. Часто коммерческие кредиты не оформляют каким-то особым образом. Это — обычные расчеты с поставщиками или с покупателями.

Рассмотрим особенности отражения кредитов и займов на счетах бухгалтерского учета.

Отражение кредитов и займов в бухгалтерском учете

С точки зрения бухгалтерского учета, кредиты и займы бывают краткосрочными (до 12 месяцев) и долгосрочными (свыше 12 месяцев).

Бухгалтерский учет краткосрочных кредитов и займов ведется на счете 66 «Расчеты по краткосрочным кредитам и займам», учет долгосрочных ведется на счете 67 «Расчеты по долгосрочным кредитам и займам». Это счета, которые обычно используются как пассивные. Кредитовый остаток по такому счету означает наличие непогашенных кредитов.

Особенности учета расходов по займам и кредитам регулирует Положение по бухгалтерскому учету «Учет расходов по займам и кредитам» (ПБУ 15/2008). В частности, ПБУ 15/2008 применимо для учета и отражения в отчетности информации по любым кредитам и займам для всех юридических лиц кроме кредитных организаций и бюджетных учреждений.

Основная сумма кредита или займа отражается в бухгалтерском учете как кредиторская задолженность. Помимо кредиторской задолженности на сумму кредита или займа, у организации появляются расходы, связанные с выполнением обязательств. Так, это — проценты, причитающиеся оплате заимодавцу (кредитору). В качестве дополнительных расходов здесь могут появляться суммы, уплачиваемые за информационные и консультационные услуги, суммы, уплачиваемые за экспертизу договора займа (кредитного договора) и другие. Расходы по займам и кредитам учитываются обособленно от основных сумм займов и кредитов. Это обычно делается на различных субсчетах счетов 66 и 67.

Расходы по займам признаются прочими расходами, исключая ту их часть, которая подлежит включению в стоимость инвестиционного актива. Инвестиционный актив — это имущественный объект, подготовка которого к использованию требует длительного времени. Например, строящийся объект (промышленное сооружение), который после окончания строительства будет принят к учету. Инвестиционным активам посвящена немалая часть ПБУ 15/2008.

В соответствии с Планом счетов и Инструкцией по его применению, по кредиту счетов 66 и 67 учитываются полученные кредиты. Обычно при получении кредитов делается запись по дебету счетов учета денежных средств и кредиту счета 66 или 67.

В общем случае, проценты, причитающиеся к уплате по полученным кредитам и займам отражаются так же по кредиту счетов 66 и 67 в корреспонденции с дебетом счета 91 «Прочие доходы и расходы».

13.4. Примеры учета займов и кредитов

Рассмотрим пример учета поступления краткосрочного беспроцентного займа в неденежной форме. Например, организация заключила договор товарного кредита, в соответствии с которым другая организация обязана поставить ей материалы стоимостью 10000 рублей (плюс — НДС 18% — 1800 рублей). Отдавать данный товарный кредит наша организация так же собирается материалами.

При поступлении материалов делается такая запись:

Д10 К66 10000 руб. — поступили материалы по договору товарного кредита

Д19 К66 1800 руб. — отражен НДС по поступившим материалам. Данный НДС может быть принят к вычету с соблюдением обычных условий приема НДС к вычету и только после возврата данного товарного кредита организацией.

Срок товарного кредита прошел, организации пришло время возвращать его. Это оформляется следующими записями:

Д66 К91-1 11800 руб. — отражена в составе прочих доходов организации сумма займа, указанная в договоре

Д91-2 К10 10000 руб. — списана стоимость материалов, подлежащих передаче организации-заимодавцу

Д91-2 К68 1800 руб. — отражен НДС по передаваемым ценностями

Д68 К19 1800 руб. — принят к зачету входящий НДС по принятым ранее по договору товарного кредита ценностям.

Теперь рассмотрим учет тех же товаров у организации-заимодавца.

При выдаче займа делаются такие записи:

Д58 К91 — 11800 руб. — отражена стоимость имущества, указанная в договоре займа, на счете 58 «Финансовые вложения»

Д91 К68 1800 руб. — НДС по операции, подлежащий уплате (моментом реализации признается отгрузка ценностей)

Д91 К10 10000 руб. — учетная стоимость материалов, передаваемых по договору займа.

Теперь заимодавцу возвращают материалы:

Д10 К91 10000 руб. — возвращены материалы

Д19 К91 1800 руб. — возвращен НДС, который можно будет принять к зачету

Д91 К58 11800 руб. — списана стоимость финансовых вложений (займа) на расходы организации

Д68 К19 1800 — принят к зачету НДС, относящийся к возвращенным материалам.

Здесь надо о — помимо, собственно, финансовых вложений, он используется для учета займов, которые дает организация.

Если договор предусматривает уплату процентов, например, в денежной форме, то у заемщика мы делаем такие записи:

Д91 К66 — на сумму процентов, начисленных к уплате

Д66 К51 — уплачены проценты за пользование товарным кредитом

У получателя денежных средств (у заимодавца) мы делаем такую запись:

Д51 К76 — на сумму полученных процентов.

В соответствии с подпунктом 15 п. 3. ст. 149 НК РФ, НДС не облагаются операции по предоставлению займов в денежной форме, а также оказание финансовых услуг по предоставлению займов в денежной форме.

Если бы проценты были возвращены в виде материалов, операции по их получению подлежали бы обложению НДС.

Как видите, здесь можно наблюдать интересный процесс: по результатам операций ни заёмщик, ни заимодавец, фактически, не платят НДС, однако он участвует в каждой из операций, причем, возможна ситуация, когда заимодавец уплатит авансовый платеж по НДС, включив в него НДС по переданным ценностям, но, при возврате ему аналогичных ценностей сможет предъявить такую же сумму НДС к зачету. Аналогичная ситуация складывается у получателя товарного кредита — сначала она учитывает входящий НДС на 19 счете и не может принять его к зачету до тех пор, пока не вернет товарный кредит. При возвращении товарного кредита начисляется НДС, подлежащий уплате в бюджет (в нашем случае суммы входящего и исходящего НДС равны, в реальности при проведении подобной операции все может выглядеть далеко не так гладко), после чего организация может принять к зачету входящий НДС и в итоге суммы входящего НДС и НДС, подлежащего уплате в бюджет так же взаимно уничтожаются.

Теперь рассмотрим пример учета долгосрочного денежного кредита, предусматривающего уплату процентов за использование. Предположим, мы взяли кредит в размере 100000 рублей на три года (36 месяцев), и, в соответствии с кредитным договором, в первый месяц обязаны погасить сумму основного долга, равную 1000 рублей и сумму процентов, равную 3000 рублей. Во второй месяц гасится сумма основного долга, равная 1100 рублей и сумма процентов 2900 рублей, информация о суммах процентов и основного долга к погашению в следующих месяцах регулируется кредитным договором.

Будем использовать в приведенном примере следующие субсчета к счету 67:

· 67-1 Долгосрочные кредиты

· 67-2 Проценты, начисленные за пользование кредитом

· 67-5 Суммы просроченных долгосрочных кредитов

· 67-6 Суммы просроченных процентов, начисленных за пользование долгосрочным кредитом

Д51 К67-1 100000 руб. — на расчетный счет поступил долгосрочный кредит в соответствии с кредитным договором.

Д91 К67-2 3000 руб. — начислены проценты за пользование кредитом в первый месяц

Д67-1 К51 1000 руб. — перечислена в кредитную организацию часть основного долга, предусмотренная к погашению в первый месяц

Д67-2 К51 3000 руб. — перечислены в кредитную организацию проценты за пользование кредитом в первый месяц

Во второй месяц организация снова начисляет проценты:

Д91 К67-2 2900 руб.

Однако сейчас организация не в состоянии оплатить проценты и основной долг, поэтому и то и другое переводится в разряд просроченных кредитов:

Д67-1 К67-5 99000 руб. — переведена в разряд просроченных кредитов сумма основного долга

Д67-2 К67-6 2900 руб. — переведена в разряд просроченных кредитов сумма начисленных процентов.

Кредиты можно подразделить на нецелевые — то есть такие, средства которых организация-заемщик может потратить на любые цели, и целевые — такие, которые берутся для определенной цели. Если заемщик использовал полученный кредит на цели отличные от тех, которые указаны в договоре, его ждут неприятности.

Обратите внимание на то, что поступление кредитных средств не является доходом организации, а их выбытие — не является расходом. В то же время, проценты за пользование кредитом — это расходы.

Бухгалтерские записи

Систематизируем сведения об особенностях учета займов и кредитов. В таблице 13.1 приведены бухгалтерские записи по учету товарных кредитов у заимодавца и заёмщика — коммерческих организаций.

| Таблица 13.1. Бухгалтерские записи по учету товарных кредитов | |||

| Содержание хозяйственной операции | Первичный документ | Д | К |

| Учет товарного кредита у заемщика: получение кредита | |||

| Поступили материалы по договору товарного кредита | Договор товарного кредита, накладная | 10 | 66 |

| Отражен НДС по поступившим материалам | Счет-фактура | 19 | 66 |

| Начислены проценты за пользование коммерческим кредитом | Договор, справка-расчет бухгалтерии | 91 | 66 |

| Уплачены проценты с расчетного счета | Выписка банка, платежные документы | 66 | 51 |

| Возврат кредита заемщиком | |||

| Отражена в составе прочих доходов организации сумма займа, указанная в договоре | Договор товарного кредита | 66 | 91-1 |

| Списана стоимость материалов, подлежащих передаче организации-заимодавцу | Справка-расчет бухгалтерии | 91-2 | 10 |

| Отражен НДС по передаваемым ценностям | Справка-расчет бухгалтерии | 91-2 | 68 |

| Принят к зачету входящий НДС | Счет-фактура | 68 | 19 |

| Учет товарного кредита у заимодавца: выдача кредита | |||

| Отражена стоимость имущества, указанная в договоре займа | Договор займа | 58 | 91 |

| Отражен НДС, подлежащий уплате | Договор займа | 91 | 68 |

| Отражена учетная стоимость материалов, передаваемых по договору займа | Договор займа, накладная | 91 | 10 |

| Возвращение займа заимодавцу | |||

| Возвращены материалы, полагающиеся к возврату по договору товарного кредита | Договор товарного кредита, подтверждающие документы о поступлении материалов | 10 | 91 |

| НДС в составе стоимости материалов | Счет-фактура | 19 | 91 |

| Списана стоимость финансовых вложений (займа) на расходы организации | Договор, бухгалтерская справка | 91 | 58 |

| Принят к зачету «входящий» НДС | Счет-фактура | 68 | 19 |

| Получены проценты за пользование кредитом на расчетный счет | Выписка банка, расчетные документы | 51 | 76 |

В таблице 13.2 приведены записи по учету денежных кредитов у организации-заёмщика.

| Таблица 13.2. Учет денежного кредита у заемщика | |||

| Содержание хозяйственной операции | Первичный документ | Д | К |

| На расчетный счет поступил долгосрочный кредит | Кредитный договор, выписка банка | 51 | 67-1 |

| Начислены проценты за пользование кредитом | Кредитный договор, справка-расчет бухгалтерии | 91 | 67-2 |

| Перечислены в кредитную организацию средства на погашение начисленных процентов | Выписка банка | 67-2 | 51 |

| Перечислены в кредитную организацию средства на погашение части основного долга, предусмотренной кредитным договором | Выписка банка | 67-1 | 51 |

| Переведена в разряд просроченных сумма основного долга | Акт инвентаризации задолженности | 67-1 | 67-5 |

| Переведены в разряд просроченных начисленные проценты | Акт инвентаризации задолженности | 67-2 | 67-6 |

Важные документы

· Кредитные договоры

· Договоры займов

· Документы о поступлении (выбытии) денежных средств или других активов

· Для целевых кредитов — отчеты о целевом использовании заемных средств

Дебет и кредит

Бухгалтерские проводки, составляющиеся по дебетовым записям счета 67, свидетельствуют о снижении суммы долга по займам с длительным сроком выплаты. Это происходит после:

- погашения долга;

- выполнения обязательств обеими сторонами кредитного договора;

- перехода задолженности из статуса долгосрочной в статус долга с коротким периодом выплаты;

- зачисления непогашенного в срок кредита или займа в число другой прибыли;

- зачисления в счет другой прибыли увеличения стоимости товаров или услуг, связанное с ростом курса по кредиту или займу с длительным периодом выплаты в валюте.

Зачисление средств, предоставленных под проценты на длительный период (а также размер процентов), выражаются в кредите.

Проводки по 66 счету — расчеты по краткосрочным кредитам и займам

Операции по товарному кредиту отражают на отдельном субсчете к счету 66 «Расчеты по краткосрочным кредитам и займам». Обособленно на счете 66 «Расчеты по краткосрочным кредитам и займам» сельскохозяйственные организации учитывают операции по кредитам, уплата процентов по которым субсидируется из бюджета.

Получение кредита в коммерческом банке отражается в обычном порядке по дебету счетов по учету денежных средств и кредиту счета 66 «Расчеты по краткосрочным кредитам и займам». Причитающиеся по полученным кредитам проценты относят в дебет счета 91 «Прочие доходы и расходы» с кредита счета 66 «Расчеты по краткосрочным кредитам и займам» (в полном объеме). После погашения задолженности по названным кредитам и займам зачисления субсидий на расчетный счет дебетуют счет 51 «Расчетный счет» и кредитуют счет 86 «Целевое финансирование».