Нулевая отчетность — это стандартные отчетные формы, которые отражают отсутствие ведения деятельности. Например, когда фирма есть, а деятельности — нет. При этом организация уже зарегистрирована и числится налогоплательщиком, в зависимости от выбранного режима. Разберемся, какую отчетность нужно сдавать ИП при нулевой отчетности и как отчитываться юрлицам?

В данной ситуации возникает ряд вопросов: что представляет собой нулевая отчетность, её состав, как сдать нулевую отчетность в налоговую, какие предусмотрены санкции за задержку или несдачу. Также волнует сам процесс представления отчетов: нужно ли заполнять все формы или достаточно одной, например, нужно ли ИП на ОСН при нулевой отчетности сдавать баланс? Можно ли отправить форму по электронке или нужно сдать на бумаге? Мы разобрались, и готовы ответить на эти и другие вопросы.

Нулевая отчетность на ОСНО

Для фирм и предпринимателей на общей системе состав форм деклараций и других документов следующий:

- Декларация по НДС — нужно сдавать ежеквартально до 25-го числа, следующего за окончанием налогового периода.

- Декларация по налогу на прибыль — документ положено сдавать ежеквартально до 28-го числа, следующего за окончанием налогового периода.

- Декларация по налогу на имущество — сдавать ежеквартально до 30-го числа, следующего за окончанием налогового периода.

- Единый расчет по страховым взносам — сдавать отчетность ежеквартально до 20-го числа, следующего за окончанием налогового периода. Даже нулевую.

- Бухгалтерская отчетность — положено сдавать один раз в год до 31 марта.

При отсутствии движений денежных средств и возникновения объектов налогообложения можно заполнить единую упрощенную декларацию, которая заменит собой отчеты по налогу на прибыль и НДС. Отправить ее в ИФНС нужно до 20-го числа после окончания квартала. ИП, которые не имеют сотрудников, отчетность в фонды не сдают. Таким образом, ответ на вопрос «нужно ли сдавать нулевую декларацию по НДС?» — положительный.

Нулевая отчетность на УСН

Фирмам и предпринимателям на УСН, имеющим работников, нужно сдавать нулевую налоговую декларацию по упрощенной системе, один раз в год:

- до 31 марта — для фирм;

- до 30 апреля — для ИП.

Нулевая отчетность в ПФР (СЗВ-М) — до 15-го числа каждого месяца и ФСС (4-ФСС) — до 20-го числа, месяца, следующего за кварталом. Кстати, можно заполнить и бланк единой упрощенной декларации. Об этом говорится в письме Минфина от 08.08.2011 № АС-4-3/[email protected] Поэтому нулевая отчетность ИП на УСН в 2020 не имеет никаких особенностей.

Правила заполнения нулевой отчетности на УСН (для ООО или ИП) зависят от выбранного объекта налогообложения. На упрощенном режиме предусмотрено всего два варианта: доходы или доходы минус расходы. Для каждого варианта предусмотрены свои нюансы по заполнению налоговой декларации.

Особенности для УСН «Доходы»:

- В обязательном порядке заполняется титульный лист нулевой декларации, а также разделы 1.1 и 2.1.

- Сведения о налогоплательщике указывайте по общим правилам.

- Подавайте нулевую декларацию в ИФНС по месту нахождения экономического субъекта.

Особенности для УСН «Доходы минус расходы»:

- К заполнению обязателен титульный лист, а также разделы №1.2 и 2.2 нулевой формы.

- Если у компании имеются обособленные подразделения, то подавать отдельную декларацию по УСН не нужно.

- Если у компании отсутствуют доходы, это не значит, что сведения о понесенных издержках можно не включать в нулевую декларацию. Отразите сведения о понесенных расходах в соответствии с данными бухгалтерского учета и/или по подтверждающим документам.

Как сдать нулевую отчетность

Вопросы, рассмотренные в материале:

- Нужно ли сдавать нулевую отчетность?

- Как сдать нулевую отчетность ИП?

- Как самостоятельно сдать нулевую отчетность ООО?

- Какой грозит штраф, если не сдать нулевую отчетность?

В ходе своей работы редкая компания может избежать периодов, когда ее деятельность останавливается. Это может быть связано с разными причинами – меняется состав руководства или учредителей, недостаток финансов для полноценной работы, собственник просто по личным мотивам может сделать перерыв. Но в соответствии с законом даже полное отсутствие деятельности и движения денежных средств не освобождает компанию от составления отчетов. Как сдать нулевую отчетность, расскажем далее.

Что такое нулевая отчетность

Топ-3 статей, которые будут полезны каждому руководителю:

- Как выбрать систему налогообложения, чтобы сэкономить на платежах

- Как минимизировать налоги и не заинтересовать налоговую

- Как создать электронную подпись быстро и без проблем

Независимо от того, ведется ли деятельность компанией, осуществляются ли хозяйственные операции или вообще отсутствует всякое движение, все равно придется предоставлять отчеты в ИФНС. Даже если ваша фирма только что открылась и вы просто еще не успели приступить к работе, но если подошел срок, надо будет сдать в налоговую нулевую отчетность. Дело это не такое простое, как может показаться на первый взгляд.

При составлении нулевого баланса необходимо учитывать определенные правила. Кроме того, в документах нельзя допускать ошибок, иначе они не будут приняты в налоговой инспекции, что приравнивается к отсутствию отчетности. Следовательно, предприятию придется заплатить штраф.

Если компания по какой-либо причине приостановила свою деятельность или работает совсем недавно, то в ее штате может не быть бухгалтера. Обычно в такой ситуации владелец самостоятельно ведет бухгалтерский учет. При отсутствии специальных знаний в документах часто допускаются ошибки. Даже небольшие недочеты приводят к тому, что налоговая инспекция возвращает бумаги. Следовательно, сдать нулевую отчетность вовремя уже не получится, что создает проблемы, о которых пойдет речь ниже.

Неизбежной неприятностью в этом случае будет наложение штрафа. Пусть он окажется и небольшим, но платить его не хочется никому. Вторым моментом, уже более серьезным, можно назвать возможность блокировки расчетного счета. Следовательно, предприятие не окажется не в состоянии пользоваться собственными средствами, находящимися в банке. Не стоит даже говорить о том, насколько губительно это скажется на бизнесе. Только что открывшееся предприятие может на том и закончить свою работу.

Отсутствие специальных навыков почти наверняка приведет к проблемам при сдаче нулевой отчетности. Чтобы этого избежать, начинающему бизнесмену лучше всего обратиться за помощью к профессиональному бухгалтеру.

https://youtu.be/UhUvUL3e_xE

Что же такое нулевая отчетность?

В соответствии с законодательством Российской Федерации это пакет документов установленного образца, содержащих информацию налогового, статистического и бухгалтерского характера. Эти бумаги в контролирующие органы обязан предоставлять налогоплательщик, который временно не осуществляет свою деятельность.

Показателями для нулевой отчетности являются следующие факторы в работе предприятия:

- Валюта баланса компании оказывается не более уставного капитала.

- В форме № 2 – отчете о прибылях и убытках – значение прибыли за отчетный период равно нулю или отрицательно.

Сдавать нулевую отчетность необходимо до 30 числа месяца, следующего за кварталом. В нулевом балансе при отсутствии деятельности предприятия обычно все равно показываются какие-то значимые цифры. Полностью нулевой баланс сдается только при ликвидации предприятия.

В отчетных формах в переменные поля вносятся нули или они оставляются пустыми.

При отсутствии деятельности сдавать нулевую отчетность необходимо по следующим показателям:

- Информацию о количестве наемного персонала (0 человек) предоставляют предприятия и индивидуальные предприниматели до 20 числа следующего после регистрации месяца.

- Отчет по налогу на добавленную стоимость, если компания или ИП не освобождены от него.

- Отчет по налогу на доходы физических лиц сдают только индивидуальные предприниматели на общей системе налогообложения.

- Отчет по налогу на УСН.

- Отчет по налогу на прибыль предприятия.

Нулевые значения не могут фигурировать в отчетности по налогу на вмененный доход. Это связано с тем, что отсутствие дохода у предприятия на такой системе налогообложения автоматически прекращает ее применение. Вмененный доход предполагает некоторую положительную величину в отчетах даже при остановке деятельности.

Если отсутствует база налогообложения по остальным обязательным налогам, то сдавать нулевую отчетность по ним не нужно.

Нулевая отчетность при ЕНВД

Что касается отправки отчета без данных на ЕНВД, то тут все не так просто. Налоговая инспекция не принимает пустые отчеты по вмененному налогу. На вмененке расчет налога не зависит от полученных доходов и понесенных расходов. Даже если деятельность не велась, а налогоплательщик не снялся с учета, он обязан заплатить налог и составить отчетность.

Следовательно, сдавать «нулевки» при ЕНВД недопустимо. Заполните налоговую декларацию по общим правилам:

- На титульном листе нулевой декларации укажите данные о налогоплательщике. Укажите код ФНС, в которую подаете отчетность.

- Начните заполнение со второго раздела. Если фирма занимается сразу несколькими видами деятельности, заполняйте раздел отдельно на каждый вид.

- Если деятельность ведется по разным адресам регистрации, то раздел №2 нужно заполнить отдельно на каждый ОКТМО.

- Код вида деятельности укажите в строке 010, согласно Приложению №5.

- ОКТМО вписываем в строке 030. Узнать код можно на официальном сайте ФНС.

- Строки 040–110 заполняются сведениями о расчете ЕНВД.

- Графу 3 по строкам 070–090 следует заполнять, если экономический субъект только перешел на вмененку или снялся с этого режима налогообложения.

- Раздел 3 заполняйте суммами налога к уплате. При этом учтите суммы страховых взносов и пособий, отраженные в разделе №2. На эти суммы уменьшите налог к уплате.

- Раздел №1 заполняйте в самом конце.

Срок отправки отчета — 20-е число месяца, следующего за окончанием квартала. Бухгалтерскую отчетность и отчетность в фонды можно сдавать нулевой.

Нулевой отчет на ЕНВД

Если говорить о сдаче «нулевки» на ЕНВД, то тут все не просто. МИФНС не примет пустой отчет по налогу. В данном случае расчет суммы налога не будет зависеть от прибыли и затрат. Даже если не осуществлялась деятельность, а налогоплательщик не снимался с учета, он должен оплатить налог и подготовить отчет . Срок предоставления — 20 число после истечения квартала. Отчетность в фонды, равно как и бухотчетность будут нулевыми. В бухотчетности строки баланса не могут быть пустые. У учреждения есть уставный капитал, средства, имущество. При отсутствии хоз. операций на протяжении отчетного периода данные цифры нужно отразить в отчете.

Нулевая бухгалтерская отчетность

Состав форм бухгалтерской отчетности утвержден Приказом Минфин №66н. ключевые бланки:

- Бухгалтерский баланс.

- Отчет о финансовых результатах.

- Отчет о движении денежных средств.

- Отчет об изменении капитала.

- Отчет о целевом использовании средств.

- Приложения к бухгалтерскому балансу.

Важный момент: при составлении бухгалтерской отчетности также нельзя оставить все графы баланса пустыми. У организации имеется уставный капитал, возможно, денежные средства на счете или в кассе, какое-то имущество. При отсутствии хозяйственных операций в течение отчетного периода эти цифры должны найти свое отражение в бухгалтерской отчетности.

Ликвидационный баланс: "нулевой" или с цифрами

Кто хоть раз сталкивался с ликвидацией на практике, возможно, задавался вопросом какой баланс подавать на финальной стадии: ликвидационный баланс. Можно обозначить два варианта ответа на вопрос: сугубо практический либо ориентированный на законодательство.

Ответ, вытекающий из практики

В каждом регистрирующем органе (ФНС) можно получить консультацию по процессу ликвидации. В частности, в Москве регистрирующий орган (МИФНС № 46) предлагает лучше сдать «нулевой» баланс. При этом позиция «лучше» обосновывается тем, что у регистрирующего органа будет меньше вопросов. Вряд ли такая позиция соответствует законодательству.

Стоит отметить, что особую актуальность вопрос имеет по отношению к коммерческим организация у которых имеется уставный капитал. В случае с некоммерческими организациями вопрос «обнуления» ликвидационного баланса не представляет затруднений. Ситуация с коммерческими организациями осложняется требованием закона об обязательном наличии уставного капитала.

Ответ, вытекающий из законодательства

Ответ на поставленный вопрос можно найти путем оценки требований ГК РФ в части ликвидационного баланса и федеральных законов о хозяйственных обществах (ФЗ Об ООО и ФЗ Об АО).

Единственное положение в части ликвидационного баланса содержится в ст. 63 ГК РФ, согласно которого баланс составляется после окончания расчетов с кредиторами. Никаких требований больше нет. Более того, отсутствует утвержденная форма ликвидационного баланса.

Следовательно, в закондательне установленного требования о «нулевом» балансе нет. Что опровергает позицию регистрирующего органа о том, что лучше представлять «нулевой» баланс.

Подтверждением того, что баланс должен быть с цифрами является требование ГК РФ и законов о хозяйственных обществах о наличии в обществах уставного капитала. Сам факт существования ООО или АО свидетельствует о наличии уставного капитала.

ГК РФ, регламентирующий порядок ликвидации, не указывает на то, что в процессе ликвидации уставный капитал «исчезает».

Указанные рассуждения приводят к выводу, что уставный капитал исчезает в момент «исчезновения» компании, которым можно считать внесение записи в реестр (ЕГРЮЛ) о прекращении деятельности организации (о ликвидации).

Тогда возникает закономерный вопрос: как может быть внесена запись в реестр о прекращении деятельности организации, если по балансу (стоит заметить ликвидационному, а не бухгалтерскому) в организации имеются финансовые показатели в виде уставного капиатала и какого-то актива.

На данный вопрос можно легко найти ответ.

Во-первых, закон не связывает ликвидацию с нулевыми показателями по балансу.

Во-вторых, закон допускает прекращение деятельности организации с цифровыми показателями. Согласно закону о регистрации юридичесикх лиц регистрирующий орган при наличии ряда обстоятельств может принять решение об исключении организации из реестра (ст. 21.1). В данном случае регистрирующий орган вообще не интересуют цифровые показатели. Он принимает решение по факту прекращения деятельности юридического лица, у которого, как минимум, уставный капитал присутствует.

В-третьих, согласно ст. 17 ФЗ «О бухгалтерском учете» ликвидационный баланс является основой составления последней бухгалтерской (финансовой) отчетности. Данная статья допускает осуществление деятельности организации после составления ликвидационного баланса.

Финальный вывод можно обозначить следующим образом.

С точки зрения закона ликвидационный баланс не может быть «нулевым». На практике составляется как «нулевой» так и с цифрами. Регистрирующий орган «пропускет» оба баланса. Главное чтобы не было задолженности по балансу перед контрагентами, которыми участники организации не являются (применительно к уставному капиталу). Именно поэтому участники получают имущество при ликвидации компании только после удовлетворения требований кредиторов, а размер, на который претендует каждый участник, равен его доли в уставном капитале.

Использование конкретного баланса («нулевого» или с цифрами) зависит от самой компании. Но надо иметь в виду, что ориентированным на законодательство является ликвидационный баланс с цифрами.

Особенности для предпринимателей

Индивидуальные предприниматели обязаны уплачивать страховые взносы за себя. Даже если предпринимательская деятельность коммерсанта приостановлена, платить взносы все равно придется.

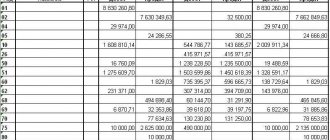

Размер страховых взносов ИП, уплачиваемых за себя:

| Вид страхового обеспечения | Совокупный доход по деятельности предпринимателя | |

| С годовыми доходами до 300 тысяч рублей | С годовыми доходами более 300 тысяч рублей | |

| Пенсионные взносы для ИП в 2020 году или платежи по обязательному пенсионному страхованию | 2020 г. — 29 354 рублей 2020 г. — 32 448 рублей | В размере обязательных платежей и дополнительно 1% от суммы доходов, превышающих 300 000 руб. Есть ограничения. Максимальная величина дополнительного взноса за 2020 г. — 205 478 руб., максимальная общая сумма взносов на ОПС за 2020 г. — 234 832 руб. |

| ИП страховые взносы на себя 2020, в части обязательного медицинского страхования | 2020г. — 6 884 руб. 2020г. — 8 426 руб. | Ограничений для обеспечения по обязательному медицинскому страхованию не предусмотрено. |

| Обязательное социальное страхование | Не уплачивается | |

Важно! Страховые взносы ИП, уплаченные за себя, можно учесть при налогообложении УСН или ЕНВД. Начисленные взносы уменьшают налоги к уплате в бюджет.

Нужна ли ООО ККТ?

По новому законодательству применение новой ККТ в виде онлайн-кассы для ООО обязательно с 1 июля 2020 года, независимо от вариантов налогообложения – УСН или ЕНВД и вида бизнеса, но с небольшими исключениями: к примеру, это не касается обувных мастерских, газетных киосков, торговцев на открытых рынках без спецоборудования или продавцов разных напитков в розлив и мороженого. Продажа товаров народного промысла и религиозных организаций тоже в этом списке, новые ККТ могут не применяться с разрешения региональных властей в труднодоступных местностях, и это не только районы Крайнего Севера или Дальнего Востока. Главное – кроме выдачи бумажного чека покупателю современный кассовый аппарат работает с оператором фискальных данных (ОФД), который направляет максимально подробный и обработанный электронный чек в налоговую для прозрачности операции. ФНС настроена очень серьёзно – штрафные санкции за различные нарушения начинаются с 3 тысяч рублей и могут привести к полному запрету торговли, если ООО работает вообще без онлайн-кассы придётся выложить минимум 30 тысяч рублей.

Нулевая отчетность в ПФР

Пенсионная отчетность 2020 года представляет собой всего две формы. Это ежемесячный бланк СЗВ-М и ежегодный отчет СЗВ-СТАЖ. Сведения пенсионных отчетов раскрывают информацию о застрахованных лицах: трудящихся гражданах, а также о их страховом стаже.

Согласно правилам заполнения отчетных форм, в пенсионные формы следует включать информацию обо всех работниках компании, которые состоят с работодателем в трудовых или гражданско-правовых отношениях. Иными словами, в отчеты включают тех работников, с которыми заключены трудовые или гражданско-правовые договора.

Последние рекомендации чиновников скорректировали порядок заполнения форм. Теперь необходимо включать в отчет всех работающих граждан, независимо от того, заключен ли с ними договор или нет. Так, статья 16 ТК РФ гласит, что трудовые отношения возникают с момента допуска работника к исполнению обязанностей. То есть с фактического допуска к работе. Следовательно, наличие грамотно оформленного договора не имеет значения. Информацию о таком сотруднике следует включать в отчет.

Также изменилось мнение чиновников к сотрудникам, не получающим заработную плату. Например, работник оформил длительный неоплачиваемый отпуск. Сведения о нем все равно включаются в пенсионную отчетность. Ведь трудовые отношения не прерываются, и договор не расторгается на время отпуска.

ВАЖНО!

Если деятельность фирмы временно приостановлена, а в штате не числится ни одного работника, то подайте «нулевки» по форме СЗВ-М. В отчете заполните сведения о страхователе, укажите отчетный период, а вот табличную часть оставьте пустой. Подавайте СЗВ-М ежемесячно, не позднее 15 числа месяца, следующего за отчетным.

Может ли директор не получать зарплату?

Так как обязательные страховые взносы начисляются с заработной платы, то возникает вопрос: фирма зарегистрирована, в ней числится один директор, а зарплаты нет? Многие организации, в которых учредитель и является директором, при отсутствии деятельности не начисляют заработную плату.

При возникновении претензий со стороны контролирующих органов можно сослаться на письмо Минфина от 07.09.2009 г. № 03-04-07-02/13, в котором и говорится о том, что если с директором не заключен трудовой договор, то обязанности по начислению заработной платы не возникает. Согласно ст. 273 ТК РФ единственный учредитель не может заключить трудовой договор с самим собой. Последующие выплаты при наличии прибыли будут считаться дивидендами. Кроме того, Пенсионный фонд России считает, что сдавать пустой отчет СЗВ-М в этом случае также не нужно.

Однако уже в 2020 году мнение чиновников изменилось — см. Письмо Минтруда России от 16.03.2018 N 17-4/10/В-1846. Теперь в СЗВ-М на директора без зарплаты нужно сдавать в Пенсионный фонд. Следовательно, если в компании числился только учредитель, он же директор, который не получал зарплату, то до 2020 года сдавалась нулевая отчетность. Теперь информацию о единственном учредителе-директоре нужно направлять в ПФР. Причем нет никакой разницы, заключен ли с ним трудовой или гражданский договор и есть ли начисления заработной платы.

ВАЖНО!

СЗВ-М на учредителя — директора без зарплаты нужно сдавать в ПФР. Также включите информацию об учредителе, если с ним не заключен трудовой или гражданско-правовой договор.

Нулевая отчетность по форме СЗВ-СТАЖ

Отдельно обозначим требования к представлению пенсионной формы СЗВ-СТАЖ. Нужна ли «нулевка» Пенсионному фонду?

Чтобы ответить на вопрос, обратимся к структуре самой формы. Вообще отчет не предназначен для отправки пустой таблицы. Например, при заполнении СЗВ-СТАЖ в электронном виде программа по заполнению не позволит сформировать отчет без сведений о застрахованных лицах.

Следовательно, ответ на вопрос «нужно ли ставать ежегодный СЗВ-СТАЖ, если нет информации» однозначный. Сдавать «нулевки» не нужно. Совершенно другой вопрос, как функционирует фирма, не имея сотрудников и даже учредителя. К таким обстоятельствам контролеры относятся скептически.

Чиновники пришли к мнению, что экономический субъект не может функционировать без руководства. Следовательно, в СЗВ-СТАЖ придется включать учредителя или директора, работающего без зарплаты и договора. Правила аналогичны, как и для СЗВ-М.

Нулевая отчетность в Соцстрах

В Фонд социального страхования необходимо представлять ежеквартальный отчет по форме 4-ФСС. Также страхователи обязаны ежегодно подтверждать основной вид экономической деятельности, для получения скидок по тарифу.

В обоих случаях отчетность может быть нулевой. То есть если компания не вела деятельность, не получала дохода, не производила отчислений работникам, то и отразить в 4-ФСС и подтверждении нечего. Но даже если сведений нет, подавать «нулевки» в ФСС нужно. Никаких исключений нет.

Заполняем нулевой бланк по общим правилам. Указываем сведения о страхователе, остальные таблицы и разделы расчета 4-ФСС остаются пустыми.

Что будет, если не отправить нулевую отчетность?

Если налогоплательщик не отчитался в срок, он будет оштрафован. Нулевая отчетность ООО или ИП — не исключение. Не сданные отчеты повлекут за собой санкции налоговой инспекции в виде денежных взысканий:

- с организации — 1000 рублей;

- с должностных лиц — от 300 до 500 рублей.

Помимо этого ИФНС вправе заблокировать расчетный счет фирмы, если отчеты не сданы в течение 10 дней после установленного срока.

За непредставление нулевого расчета 4-ФСС в Соцстрах предусмотрены аналогичные наказания (ст. 15.33 КоАП):

- для организации выпишут штраф в сумме 1000 рублей;

- для ответственного должностного лица штраф составит от 300 до 500 рублей.

За непредставление подтверждения основного вида экономической деятельности административного наказания не предусмотрено. Однако и на льготу по тарифу взносов на травматизм рассчитывать не стоит. Если компания возобновит свою деятельность, то взносы от несчастных случаев и профзаболеваний будут исчисляться по максимальной ставке — 8,5%.

Наказание за не сдачу нулевой отчетности в Пенсионный фонд:

- не соблюдена форма подачи отчета (отчет подан на бумаге, а не в электронном виде) — 1000 рублей;

- за несданный отчет — по 500 рублей за каждое застрахованное лицо в бланке;

- ответственность для должностных лиц от 300 до 500 рублей.

Порядок подачи документации по нулевой отчетности ООО на ОСНО

Нулевая отчетность ООО на ОСНО предоставляется одним из следующих способов:

- На бумажном носителе в двух экземплярах декларация передается сотруднику налоговых органов, который должен поставить отметку о принятии документа на одном их экземпляров и вернуть его. Сдаваться декларация может собственником компании, одним из учредителей, уполномоченным на это общим собранием или доверенным лицом. Последний должен иметь при себе доверенность, которая содержит подпись либо главбуха организации, либо генерального директора.

- На бумажном носителе по почте. Декларация должна быть отправлена заказанным письмом. Оформлять уведомление не обязательно, но желательно.

- В электронном виде с использованием ЭЦП. Электронная подпись оформляется в специализированной компании.

Обязательным условием при сдаче отчетности является отсутствие помарок и исправлений. При их допущении документация должна быть оформлена заново. При этом декларацию на бумажном носителе можно заполнить на компьютере, а потом распечатать, а можно внести записи вручную.

При отсутствии навыков формирования отчетности целесообразно воспользоваться услугами профессионального бухгалтера. Это значительно облегчит процесс заполнения документов и предоставление их в соответствующие органы.

Зачем нужен бухгалтер:

https://youtu.be/b7iM5MLFAn8

Как составить и отправить пустые отчеты?

На общей системе налогообложения для того, чтобы отчитаться по налогу на прибыль и НДС, можно заполнить единую упрощенную декларацию (ЕУД). Поэтому на вопрос, надо ли сдавать нулевую декларацию по НДС, — отвечаем, что можно сдать в форме ЕУД. Этой же формой могут воспользоваться организации и ИП на УСН. Бланк отчета и способ его заполнения утверждены письмом Минфина от 10.07.2007 № 62н, учитывая нормы, прописанные в письме от 17.10.2013 № ЕД-4-3/18585. Нулевая отчетность в ФСС представляется на обновленном бланке отчета 4-ФСС. В нем заполняется только титульный лист и коды. Бухгалтерские отчеты можно составить в сокращенном виде: бухгалтерский баланс и отчет о финансовых результатах.

Начиная с 2014 года всю отчетность по НДС нужно представлять в электронном виде. Так как для отправки отчетов фирма все равно должна приобрести программное обеспечение и ЭЦП, то нет смыла сдавать остальные отчеты в бумажном виде. Проще отправить все по электронке. Для неплательщиков НДС нулевая отчетность может быть представлена в налоговую и Росстат как в бумажном, так и электронном виде, на усмотрение респондента. Также можно воспользоваться услугами уполномоченных представителей по сдаче нулевой отчетности.

Сформировать нулевые отчеты можно в любой программе бухучета или в интернет-бухгалтерии. Для программного обеспечения «нулевки» — это самая простая задача. Удобно она реализована, например, в сервисе «Мое дело».

Что такое торговый сбор для ООО?

ООО платят торговые сборы исключительно в столичных округах — чем ближе к центру, тем дороже обходится фирмам использование разных торговых площадей: рынков, павильонов, магазинов. Продажа товаров на розничных и оптовых складах тоже облагается сбором, который взимается раз в квартал по фиксированной ставке в каждом округе и не связан с доходами ООО. Причём организации сами рассчитывают сумму сбора и уплачивают по ставкам, но не все: это не касается сельхозпроизводителей, работающих на едином сельхозналоге (ЕСХН) и продающих собственную продукцию. Если фирма работает на упрощённой системе налогообложения (УСН) 6%, то платит сокращённый единый налог, если на «упрощёнке» 15% — сумму сбора можно записать в расходы, в режиме основной системы налогообложения (ОСНО) тоже можно сэкономить – торговый сбор включается в налог на прибыль.

Специальные сервисы для подготовки нулевой отчетности

Для подготовки и сдачи нулевой отчетности в электронном виде существует множество специальных сервисов. Практически все бухгалтерские программы предоставляют такую возможность. У некоторых из них для такой услуги предсмотренные специальные тарифы, некоторые предлагают это сделать полностью бесплатно, как, например, 1С:Нулевка. Такой сервис особенно оценят индивидуальные предприниматели, которые работают без бухгалтера. Ведь им не только не придется тратить пусть даже небольшие деньги за сдачу отчетов, не имея доходов, но и не придется вникать, что именно и когда нужно сдать. В случае регистрации в программе она сама напомнит о том, какую нулевую отчетность надо сдать, и предложит сформировать необходимые документы. Все, что потребуется от ИП, — это просто ввести свои данные, ИИН, адрес регистрации и код ОКВЭД.

После того как отчеты сформированы, их можно отправить адресатам прямо по интернету (эта услуга является платной у всех операторов, в том числе и у 1С), а можно распечатать и направить всем адресатам по почте или отнести лично. В любом случае использование специальных сервисов существенно экономит время и может помочь не только ИП, но и опытному бухгалтеру, который ведет несколько фирм и предпринимателей, некоторым из которых необходимо сдавать «нулевку». Ведь в этом случае им также не придется следить за сроками всех отчетов, а также тратить лишние усилия на самостоятельное заполнение форм. Сервис позволяет сделать это буквально в три клика.