Как всегда, мы постараемся ответить на вопрос «Нулевой рсв нужно ли заполнять раздел 3 за 1 квартал 2020». А еще Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте не выходя из дома.

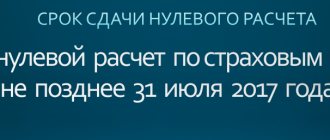

Нулевой расчет по страховым взносам, представляемый в 2020 году за предшествующий год, составляется по тем же правилам, что и нулевые расчеты, которые сдавали страхователи в 2020 году. Пример нулевого расчета, составленного в электронной форме, приведен на странице.

Как указано в Письме ФНС от 03.04.2020 № БС-4-11/6174 , НК РФ не предусматривает освобождение от обязанности представлять расчет в случае неосуществления организацией или ИП финансово-хозяйственной деятельности. Налоговое ведомство разъясняет, что представляя расчеты с нулевыми показателями, плательщики тем самым заявляют в налоговый орган об отсутствии в конкретном периоде выплат и сумм страховых взносов, подлежащих уплате. Это, в свою очередь, позволяет налоговым органам отделить плательщиков, не производящих выплат физлицам и не осуществляющих финансово-хозяйственную деятельность, от плательщиков, которые нарушают установленный НК РФ срок представления Расчета.

Состав нулевого расчета по страховым взносам 2020

Если в отчетном периоде организация (ИП) не производила выплаты физлицам и, следовательно, не начисляла страховые взносы, заполнению в нулевом расчете по страховым взносам в 2020 году подлежат следующие листы и разделы (Письмо ФНС от 12.04.2020 № БС-4-11/[email protected] ):

Также на титульном листе запишите номер телефона компании. Причем можно записать номер стационарного телефона, либо корпоративного номера главбуха. Так налоговики в ходе проверки будет легко связаться с организацией и уточнить те или иные данные. Цифры вводите начиная с «8» с кодом, затем проставьте пробел и остальные цифры.

Кто сдает РСВ

Расчет по страховым взносам сдают все работодатели: организации и обособленные подразделения, индивидуальные предприниматели, фермеры и физлица без статуса ИП. Обязательно сдайте расчет, если у вас есть застрахованные лица:

- сотрудники, оформленные по трудовым договорам;

- сотрудники, оформленные по гражданско-правовым договорам (договор подряда, договор оказания услуг);

- директор организации, даже если он является единственным учредителем.

Если работодатель в отчетном квартале не начислял зарплату, то все равно обязан сдать отчет в нулевом формате — титульный лист и пустые разделы 1, 1.1, 1.2 и 3. Если отчет не сдать, налоговая назначит штраф 1 000 рублей.

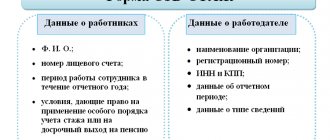

Кто заполняет расчет взносов за работников

РСВ (расчет по страховым взносам за работников) вступил в действие с 2020 года. Чиновники добавили в НК РФ новую главу 34, где регулируются порядок начисления, уплаты страховых взносов, а также правила подачи отчетности.

В соответствии с п. 7 стат. 431 РСВ подается в ИФНС плательщиками взносов на страхование. Но не всеми, а только теми, кто перечислен в подп. 1 п. 1 стат. 419 НК. Это следующие категории работодателей:

- Юридические лица.

- Индивидуальные предприниматели.

- Физлица, которые не являются ИП, но выплачивают вознаграждение другим физлицам.

Что касается ИП без наемных специалистов, ситуация такая. Закон разделил предпринимателей на 2 вида: тех, кто начисляет выплаты работникам, и тех, кто работает «в одиночку» и платит фиксированные платежи «за себя». Первые являются страхователями по отношению к наемному персоналу: в таком случае заполняется расчет взносов ИП за работников.

Вторые тоже признаются страхователями, но только в отношения себя самого. Согласно нормативным требованиям расчет по страховым взносам при отсутствии работников не подается. Но в некоторых случаях это сделать все-таки необходимо.

Читайте, Как проверить расчет по страховым взносам

Когда и куда сдавать расчет по страховым взносам

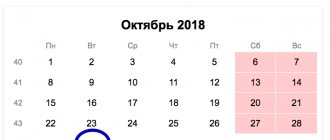

РСВ — квартальный отчет в налоговую инспекцию. Сдавайте расчет не позднее 30 числа месяца, который идет за отчетным периодом. Отчетные периоды по страховым взносам — это квартал, полугодие, девять месяцев и календарный год. Расчет, который мы сдаем, включает показатели с начала года по конец отчетного квартала. То есть РСВ за второй квартал включает данные за полгода, а за третий квартал — данные за 9 месяцев 2020. Сроки сдачи расчета следующие:

- 1 квартал — 30 апреля 2020;

- 2 квартал (полугодие) — 30 июля 2020;

- 3 квартал (9 месяцев) — 30 октября 2020;

- за 4 квартал (2020 год) — 1 февраля 2021.

В случае, когда день сдачи выпадает на выходной или праздник, срок переносится на следующий ближайший рабочий день.

Днем сдачи расчета считается день, в который вы передали налоговому инспектору отчет и получили печать о приеме на втором экземпляре. При отправке почтой — день, когда почта приняла пакет и проштамповала его. При отправке средствами телекоммуникации — день, когда ваш оператор ТКС зафиксировал отправку расчета.

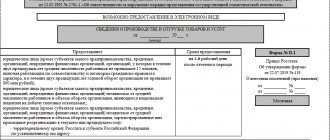

Индивидуальные предприниматели сдают расчеты в налоговую по месту жительства. Организации и обособленные подразделения, которые выплачивают зарплату сотрудникам или исполнителям, отчитываются по месту своего нахождения.

РСВ — что это за форма. Кто и когда должен сдавать отчет

Приложение 2. В нем расписывается расчет взносов на социальное страхование. На этом листе есть строка 001 «Признак выплат». Если Соцстрах напрямую выплачивает пособия вашим сотрудникам, впишите 1. Если вы самостоятельно делаете эти выплаты, а потом производите взаимозачет, то — 2.

Раздел 1

В первую очередь на титульном листе заполните название и ИНН/КПП организации или ИП. Если вы заполняете РСВ от имени обособленного подразделения, которое самостоятельно выплачивает зарплату персоналу, то указывайте КПП конкретного подразделения.

Новая возможность особенно актуальна для организаций с высокой текучкой кадров или тех компаний, которые ведут сезонные работы. Загружать новых сотрудников удобно именно на основе СЗВ-М, потому что данный отчет ежемесячный и в нем, как правило, содержатся самые актуальные данные по сотрудникам.

Способы сдачи расчета

С начала 2020 года в способах сдачи расчета произошли изменения — снижено количество сотрудников для сдачи бумажного расчета.

Его можно сдать на бумаге «руками» в налоговой или по почте, но только если среднесписочная численность работников за отчетный период не выше 10 человек. Иначе компании грозит штраф за нарушение формата.

Если в прошлом отчетном периоде среднесписочная численность работников более 10 человек — сдайте электронный расчет через интернет с использованием усиленной квалифицированной электронной подписи.

В 2020 году ограничение было установлено для работодателей с 25 сотрудниками.

Заполнение раздела №1 формы

В разделе №1 расчета отражается нарастающим итогом информация о начисленных страховых взносах.

Отдельными блоками выделяются суммы, начисленные по:

- Пенсионному страхованию

- Медстраху

- Пенсионному страхованию по дополнительному тарифу

- Дополнительному социальному обеспечению

- Обязательному социальному страхованию

- Превышению расходов по социальному страхованию на величину исчисленных взносов

В каждом таком блоке приводятся данные по применяемому КБК и по начислениям за каждый месяц отчетного квартала, выводится общая сумма взносов с начала года.

Штрафы за нарушения при сдаче расчета

За нарушение формата сдачи, когда организация с числом сотрудников более 10 человек сдает расчет на бумаге, налоговая назначает штраф 200 рублей.

Если допущены ошибки в расчете (неверные персональные данные или расхождение показателей) налоговая пришлет уведомление об ошибках с просьбой исправить расчет. Для отправки скорректированного расчета у страхователя есть 5 рабочих дней с даты отправки электронного уведомления или 10 рабочих дней с даты отправки бумажного уведомления. При нарушении этих сроков расчет будет считаться непредставленным, это грозит штрафом 5% от суммы взносов к уплате.

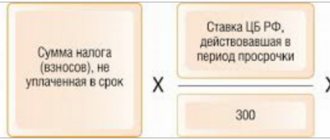

При опоздании со сдачей расчета налоговая будет штрафовать страхователя каждый полный или неполный месяц просрочки на сумму 5% от взносов к уплате. Общая сумма штрафа не может быть меньше 1 000 рублей и больше 30% от суммы взносов к уплате. За несдачу нулевого отчета штраф составит 1 000 рублей.

Как сдавать расчет за 9 месяцев 2020 года

- Суммы начисленных вознаграждений в пользу застрахованных граждан.

- Суммы выплат, которые исключены из обложения страховыми взносами.

- База для исчисления взносов ОПС. Исчисляется как разница между общими начислениями и необлагаемыми выплатами.

- Отдельно укажите суммы облагаемой базы, по которой превышен лимит ОПС.

- Суммы взносов, начисленных к уплате в бюджет. Указываем совокупный показатель за полугодие. Отдельно детализируем сведения за апрель, май и июнь.

- Детализируем данные о взносах с базы, не превышающей лимит ОПС, и превышающей лимит.

Раздел № 1

Полученное значение стр. 090 отражается исключительно в положительном значении. Если он больше или равен 0, признак строчки 090 имеет значение 1. При отрицательном результате указываем признак — 2. Показатели из стр. 090 с признаком «1» переносите в раздел 1 расчета в стр. 110 — 113, а с признаком «2» в стр. 120 — 123 РСВ. Обратите особое внимание, что одновременное заполнение строк 110 и 120 не допускается. Такие разъяснения закреплены в Письмах ФНС России от 09.04.2020 N БС-4-11/[email protected], от 23.08.2020 N БС-4-11/[email protected]

Новая форма РСВ с 1 апреля 2020 года

Форма расчета по страховым взносам в 2020 году обновлена приказом ФНС РФ от 18.09.2019 № ММВ-7-11/[email protected] Форма имеет номер по КНД — 1151111. Подробная инструкция по заполнению РСВ есть в Приложении № 2 к приказу. Заполнение формы потребует аккуратности и внимания, так как ошибки в расчете могут привести к штрафам и необходимости заново сдавать РСВ.

Основные изменения в расчете коснулись оформления бланка. Он стал проще и сократился почти на 1/3. Разберем нововведения подробнее:

- Титульный лист. Появились поля для информации об обособленных подразделений, которые были закрыты или лишены полномочий.

- Убрали лист с данными для граждан без зарегистрированного ИП. Теперь они сдают отчет по тем же правилам, как предприниматели.

- В раздел 1 добавили поле «Тип плательщика». Те, кто за последний квартал осуществлял выплаты физлицам, ставят «1», у кого выплат не было — ставят цифру «2». Строки для расчета итоговых сумм взносов к уплате удалили. Вместо подраздела 1.4 к первому разделу добавили приложение № 1.1.

- В приложение 2 добавили поле «Код тарифа плательщика» и строка «Количество физлиц, с выплат которым начислены страховые взносы».

- В подразделах 1.1 и 1.2 добавили строки для вычетов по авторским договорам или договорам об интеллектуальной собственности.

- В подразделе 1.3.2 больше не нужно указывать код оснований заполнения расчета. Опасность рабочих мест классифицируется по итогам спецоценки.

- В приложении 1 к разделу 2 фермеры обязаны указывать код удостоверения лисности и данные из него. Если у КФХ несколько глав, то сведения вносят по каждому.

- В раздел 3 добавили поле 010 с признаком аннулирования сведений о застрахованном. Его заполняют, когда персональные данные сотрудника нужно аннулировать.

Если в организации один учредитель, который является директором

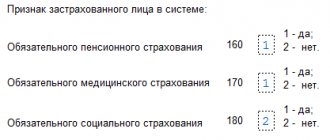

Несмотря на то, что трудовой договор директор не заключает, но трудовые отношения с ним возникают. В этом случае в 010 строке 1.1 и 1.2 подраздела 2 приложения указывает число застрахованных, то есть 1, остальные строки должны стоять нули. Если 3 раздел не заполнить, то отчет принят не будет, поэтому в строках 160-180 подраздела 3.1 указывается – 1.

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Как заполнять РСВ

Поля в расчете заполняйте слева направо, начиная с первого знакоместа. Показатели денежных сумм указывайте в рублях и копейках. Если заполняете расчет вручную, используйте чернила синего, черного или фиолетового цвета. При отсутствии показателей ставьте в ячейках нули (для сумм) или прочерки (для текста). Если заполняете расчет на компьютере, используйте заглавные печатные буквы, шрифт Courier New размер шрифта — 16-18, при отсутствии показателей ставить прочерки и нули не нужно.

Уволенные в отчете РСВ указываются в разделе 3 расчета: в нем перечисляются все лица, в пользу которых в отчетном периоде были выплаты и уволенные в предыдущем отчетном периоде сотрудники. Признак застрахованного лица по уволенным сотрудникам «1» тоже нужно указать.

После заполнения расчета пронумеруйте страницы сквозным образом, вне зависимости от отсутствия заполняемых разделов или их количества. В конце статьи приводим образец заполненного расчета для организации с двумя сотрудниками.

Легко заполнить нулевой РСВ

Налоговый кодекс не освобождает от обязанности сдавать РСВ, если организация или ИП не ведут финансово-хозяйственную деятельность (см. «ООО не платит зарплату и не ведет деятельность: нужно ли сдавать нулевой РСВ?»). Представляя расчеты с нулевыми показателями, плательщики тем самым заявляют об отсутствии в конкретном периоде выплат и сумм страховых взносов, подлежащих уплате. Это позволяет налоговым органам отделить плательщиков, не производящих выплат физлицам и не осуществляющих финансово-хозяйственную деятельность, от плательщиков, которые нарушают установленный НК РФ срок представления расчета. Если в отчетном периоде налогоплательщик не делал отчислений за сотрудников, подготовьте в «Контур.Экстерне» нулевой расчет по страховым взносам. Это можно сделать в один клик.

Импорт данных всех сотрудников из СЗВ-М или 2-НДФЛ в один клик

Также в «Контур.Экстерне» появилась возможность отфильтровать сотрудников сразу по нескольким признакам. Еще вы можете выбрать, по каким сотрудникам искать: по всем сотрудникам или по выбранным галочкой «Выбраны в отчет».

Организации предоставляют нулевую отчетность по страховым взносам всегда, т. к. минимум одно лицо в штате есть при любых обстоятельствах – единоличный исполнительный орган. Исключением может быть только случай, когда в качестве такого органа выступает управляющая компания. Но во избежание споров с налоговиками лучше и в подобной ситуации подать нулевой отчет.

Расчет по страховым взносам без базы для их начисления только условно можно назвать нулевым. В нем все равно будет содержаться важная информация – данные для начисления стажа работника в пенсионном фонде в разделе персонифицированного учета.

Пример заполнения нулевого расчета

Налоговым кодексом не предусмотрено освобождение от обязанности отчитаться перед государством в случае отсутствия базы для начисления страховых взносов в каком-то отчетном периоде. Именно в этих случаях необходимо подавать нулевой расчет.

В расчете по страховым взносам(РСВ) титульный лист и три основных раздела. В свою очередь, они состоят из подразделов и приложений. Среди этих составляющих отчета есть те, что заполнять обязательно, остальные надо включить в отчет, только если у компании или ИП есть для них показатели.

Каким образом необходимо отчитаться перед налоговой

Все предприниматели обязаны уплачивать ежегодные страховые взносы за себя и наемных сотрудников. Если ИП работает один, то он платит обязательный фиксированный размер страховых взносов. В 2020 году это сумма 36 238 р. Т.е. если сумма годового дохода не превышает 603966 рубля, то налог на доходы равен нулю и придется заплатить только в фонд страхования. Для ИП, годовой доход которых превышает 300 тысяч рублей, размер увеличивается на 1% от величины превышения.

Онлайн-касса для ИП без работников

Общая система налогообложения предусматривает уплату налога на доходы физических лиц в размере 13% от суммы полученного дохода, скорректированного на величину подтвержденных расходов или на 20% от дохода, если расходы нечем подтвердить. Также ИП имеет право использовать другие виды вычетов, предусмотренных законодательством.

Если среднесписочная численность физлиц, в пользу которых производятся выплаты, за предшествующий расчетный (отчетный) период превысила 25 человек, а также если у вновь созданной организации численность превышает 25 человек, расчет должен сдаваться в налоговую инспекцию в электронном виде.

Сдают ли нулевой расчёт?

Отчетность ИП на УСН — что и когда нужно сдавать на упрощенке

Такие бланки подают в любом случае, вне зависимости от того, велась основная деятельность или нет.

Начисление зарплаты и других подобных вознаграждений тоже не имеет значения. Обязанность предоставления РСВ не снимается даже если обязанности генерального директора возлагаются на единственного собственника, без трудового договора. И даже когда иные сотрудники у ИП просто отсутствуют. В разделе 3 описанного выше отчёта просто приводят личные данные генерального директора.

Некоторые особенности расчёта страховых взносов

Раньше основой для расчёта была только прибыль. Сейчас это полученный доход и главное — не путать понятия друг с другом.

При разных режимах налогообложения к доходам относят следующие поступления:

- При ОСНО учёт ведут для всех доходов, которые облагаются стандартными налогами.

- В случае с УСН речь о прибыли от предоставления услуг и реализации товаров, внереализационные доходы тоже входят в схему. Пример — полученные платежи за аренду помещений. На сумму затрат уменьшать такие доходы запрещено, даже если применяется соответствующий режим. К социальным платежам такую схему не применяют.

- Ранее вменённый доход за год суммируется при ЕНВД. По квартальным декларациям складывают показатели, входящие в строку №100.

- На сумму доходов, фактически полученную за время действия соответствующего документа, начисляют налоги при патентной системе. Для этого считают все поступления с официальным документальным оформлением.

Какая предусмотрена ответственность

Некоторые организации предпочитают оставаться в тени и вообще не светиться перед налоговиками. В частности, они не сдают нулевые расчеты по страховым взносам. Не исключаем, что такие компании не станут сдавать и нулевой расчет по страховым взносам за 3 квартал 2017 года. Поясним, какие риски они на себя берут в этом случае.

Блокировка счетов

На нашем сайте мы рассказывали, что за непредставление нулевых расчетов по страховым взносам возможна блокировка расчетных банковских счетов. На этом настаивали в ФНС России. Однако Минфине был с этим не согласен.

Ближе к сдаче отчетности за 2 квартал налоговики и финансисты, видимо, пришли к согласию по этому вопросу. Письмом ФНС от 10 мая 2017 года № АС-4-15/8659 в инспекции было разослано разъяснение Минфина о том, приостанавливать операции по счетам за опоздание со сдачей расчетов – нельзя.

Штрафы

С 2020 года страховые взносы регулирует Налоговый кодекс РФ. Поэтому за не сдачу нулевого расчета за 3 квартал 2020 года ИФНС может оштрафовать по пункту 1 статьи 119 НК РФ. Начислений в «нулёвках» нет, поэтому штраф будет минимальный – 1000 рублей.

Расчет штрафа не будет зависеть от числа полных и неполных месяцев непредставления отчетности. Однако на наш взгляд, имеет смысл отправить контролерам отчетность с нулевыми показателями и обезопасить компанию от возможных финансовых санкций.

Некоторые организации предпочитают оставаться в тени и вообще не светиться перед налоговиками. В частности, они не сдают нулевые расчеты по страховым взносам. Не исключаем, что такие компании не станут сдавать и нулевой расчет по страховым взносам за 9 месяцев 2017 года. Поясним, какие риски они на себя берут в этом случае.

Штрафы

С 2020 года страховые взносы регулирует Налоговый кодекс РФ. Поэтому за не сдачу нулевого расчета за 9 месяцев 2020 года ИФНС может оштрафовать по пункту 1 статьи 119 НК РФ. Начислений в «нулёвках» нет, поэтому штраф будет минимальный – 1000 рублей.

Также см. «Страховые взносы в ФНС: уголовная ответственность с 2017 года».

Какие разделы включать в нулевой расчет

Предположим, что бухгалтер решил не рисковать и сдать в ИФНС нулевой расчет за 3 квартал 2020 года. Но какие разделы в него включать? В письме ФНС России от 12 апреля 2020 года № БС-4-11/6940 сообщено, что в состав пустого расчета должны входить:

- титульный лист;

- Раздел 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- Подраздел 1.1 «Расчет сумм страховых взносов на обязательное пенсионное страхование» и подраздел 1.2 «Расчет сумм страховых взносов на обязательное медицинское страхование» Приложения 1 к Разделу 1;

- Приложение 2 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством» к Разделу 1;

- Раздел 3 «Персонифицированные сведения о застрахованных лицах».

Как пользоваться калькулятором

Инструкция по использованию калькулятора страховых взносов ИП

- По умолчанию производится расчет за выбранный целый год. Если в этот году у вас было зарегистрировано ИП, либо вы его закрыли, то выберите более конкретную начальную и конечную дату периода.

- Если ваш доход за выбранный период составил не более 300 000 рублей, то поле «Доход за этот период» вы можете оставить пустым. Введенная сумма не повлияет на итоговый результат.

- Нажмите «РАССЧИТАТЬ». Полученный результат со всеми деталями расчета вы можете сохранить в doc-файл.

О льготах

Некоторые категории предпринимателей-работодателей могут рассчитывать на понижение тарифных ставок. Для разных компаний конкретные цифры разные. Обычно их определяет вид деятельности, ставший основным для того или иного участника рынка. №212-ФЗ содержит перечень субъектов, для которых применимы льготы, это достаточно обширный список.

Интересно: некоторым предпринимателям разрешают не начислять взносы по медицинскому и социальному страхованию. Для взносов в ПФР установлена сниженная ставка в 20%. Для расчёта отчислений предельный доход находится на уровне 711 тысяч рублей. Взносы не начисляются, если доходы получены сверх этой цифры.

Подводя итоги сказанному выше, можно однозначно утверждать, что предпринимателю придется не только производить расчет по страховым взносам по ИП без работников, но и вовремя сдавать грамотно подготовленную отчетность.