Некоторые нюансы заполнения РСВ

По отчету РСВ в 2020 году сроки сдачи нужно соблюдать юрлицам и ИП, которые перечисляют взносы с выданных физлицам вознаграждений:

- сотрудникам – в виде выплат денежного и неденежного характера в рамках трудовых отношений;

- исполнителям по ГП договорам – в виде вознаграждений;

- собственникам исключительных прав – в виде лицензионным платежей или платы за покупку исключительных прав и т.д.

Расчет готовят все страхователи, а также физлица, не имеющие статуса ИП, но производящие выплаты гражданам — для них предназначен отдельный лист в форме расчета. Главы КФХ подают РСВ в ИФНС единожды по итогам года. Остальные страхователи отчитываются 4 раза в год — по итогам 1 квартала, полугодия, 9 месяцев и отчетного года.

О том, куда и в каком случае подавать «уточненку» для Расчета по страховым взносам читайте на странице «Расчёт по страховым взносам».

Определиться, в какую налоговую инспекцию подавать отчет РСВ 2017, довольно просто:

- ИП и прочие физлица — по месту прописки;

- юрлица — по месту нахождения;

- компании с обособленными подразделениями в РФ (в том числе крупнейшие налогоплательщики) – по месту нахождения самого юрлица и по месту нахождения обособленного подразделения, наделенного полномочиями начислять выплаты физлицам (письмо ФНС от 10.01.2017 № БС-4-11/[email protected]). То есть два отчета. Однако, если выплаты гражданам подразделение не производит, то подается только один отчет – по месту нахождения головной организации;

- российские компании с обособленными подразделениями за рубежом — централизованно по месту нахождения головной организации.

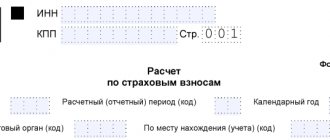

О страховых взносах, начисленных на выплаты физлицам, нужно отчитываться по итогам каждого квартала. В этих целях формируют расчет, утвержденный Приказом ФНС России от 10 октября 2020 № ММВ-7-11/551. Расчет по страховым взносам предназначен для представления в налоговые органы сведений о суммах начисленных и уплаченных страховых взносов на ОПС, ОМС, по ВНиМ (п. 3 ст. 8, п. 7 ст. 431 НК РФ).

Расчет о страховых взносах сдают в ИФНС все страхователи, в частности:

- организации и их обособленные подразделения;

- индивидуальные предприниматели (ИП);

- физлица, которые не являются предпринимателями;

- главы крестьянских (фермерских) хозяйств.

Важно сказать, что если организация или ИП не ведет никакой деятельности и не платит зарплату, а из сотрудников только директор, то отчитаться и сдавать в ИФНС расчет по страховым взносам за 4 квартал 2020 года также необходимо. В таких условиях нужно сдать нулевой расчет. В противном случае – возможен штраф.

Годовой расчет на директора-учредителя

Если в организации есть хотя бы один работник (например, генеральный директор – единственный учредитель), то расчет по страховым взносам за 4 квартал 2020 года сдать нужно. Просто начисления в пользу физлиц в годовом расчете за 2020 год будут нулевые.

Расчет по страховым взносам предназначен для представления в налоговые органы сведений о суммах начисленных и уплаченных страховых взносов на ОПС, ОМС, по ВНиМ (п. 3 ст. 8, п. 7 ст. 431 НК РФ). Этот бланк включает в себя:

- титульный лист;

- лист «Сведения о физическом лице, не являющемся индивидуальным предпринимателем»;

- раздел 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- приложение 1 к разделу 1;

- приложение 2 к разделу 1;

- приложение 3 к разделу 1;

- приложение 4 к разделу 1;

- приложение 5 к разделу 1;

- приложение 6 к разделу 1;

- приложение 7 к разделу 1;

- приложение 8 к разделу 1;

- приложение 9 к разделу 1;

- приложение 10 к разделу 1;

- раздел 2 «Сводные данные об обязательствах плательщиков страховых взносов глав крестьянских (фермерских) хозяйств»;

- приложение 1 к разделу 2;

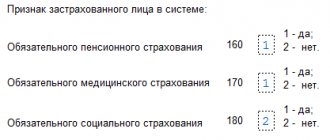

- раздел 3 «Персонифицированные сведения о застрахованных лицах».

Однако ФНС хочет ввести новую форму расчета по страховым взносам с 2020 года. В этих целях сформирован проект приказа, содержащий форму расчета по страховым взносам, а также уточнения формата и порядка заполнения расчета.

В числе изменений, внесенных в форму расчета, в частности:

- в листе “Сведения о физическом лице, не являющемся индивидуальным предпринимателем” отсутствуют поля для указания места жительства в Российской Федерации;

- в некоторых приложениях (подразделах) уточнен порядок разбивки показателей по месяцам в расчетном периоде;

- скорректировано приложение 2 “Расчет сумм страховых взносов на обязательное социальное страхование…”, в том числе появились поля для указания кода тарифа плательщика (поле 001) и количества ФЛ, с выплат которым начислены взносы (поле 015), исключены поля 051 – 054;

- исключено приложение для представления сведений о применении пониженного тарифа, установленного на период до 2020 года.

На момент подготовки данного материла новый бланк расчета по страховым взносам еще не было утвержден. Но как только это произойдет – материал будет скорректирован.

Расчет по страховым взносам за 9 месяцев 2020 года должны сдавать в ИФНС все страхователи, в частности:

- организации и их обособленные подразделения;

- индивидуальные предприниматели (ИП).

Расчет по страховым взносам требуется заполнить и сдать всем страхователям, у которых есть застрахованные лица, а именно:

- работники по трудовым договорам;

- исполнители – физические лица по гражданско-правовым договорам (например, договорам подряда или оказания услуг);

- генеральный директор, являющийся единственным учредителем.

Заметим, что расчет требуется направить в ИФНС вне зависимости от того, велась ли деятельность в отчетном периоде (с января по сентябрь 2020 года) или нет. Если организация или ИП вообще не ведет деятельность, не начисляет выплаты физлицам и не имеет движений по расчетным счетам, то это не отменяет обязанности по сдаче расчета по страховым взносам за 3 квартал 2020 года.

Большинство страхователей будет заполнять расчет по страховым взносам за 9 квартал 2020 года в электронном виде с применением специальных бухгалтерских программ-сервисов (например, 1С). В таком случае расчет формируется автоматически на основании данных, которые бухгалтер заносит в программу. Однако некоторые принципы формирования расчета, по нашему мнению, целесообразно понимать, чтобы не допустить ошибок. Прокомментируем особенности заполнения наиболее распространенных разделов, а также приведем примеры и образцы.

Порядок заполнения формы утвержден приказом ФНС РФ от 10.10.2016 № ММВ-7-11/[email protected] В следующей таблице описано, какие разделы должны быть заполнены в тех или иных случаях.

| Раздел | Когда заполняется | Примечания |

| Всегда (письмо ФНС РФ от 12.04.2017 N БС-4-11/[email protected]) | |

| Приложение 3 к разделу 1 | При начислении и выплате социального пособия | Отражаются пособия, начисленные в отчетном периоде. Пособие, выплаченное за счет работодателя за первые 3 дня болезни, не показывается |

| Подразделы 1.3.1, 1.3.2 | При начислении взносов на ОПС по дополнительным тарифам | |

| Приложение 5 к разделу 1 | При применении пониженных тарифов | Организации сферы высоких технологий |

| Приложение 6 к разделу 1 | Субъекты на УСН | |

| Приложение 9 к разделу 1 | Если есть временно пребывающие работники-иностранцы |

Если в периоде не было начисления зарплаты, то подраздел 3.2 раздела 3 заполнять не нужно — так считают в ФНС (письмо ФНС РФ от 17.03.2017 № БС-4-11/4859).

Нужно ли отражать в расчете расходы, которые не облагаются страховыми взносами? Ответ зависит от того, является ли выплата объектом по взносам или нет. Если нет, то и отражать ее не нужно. Если же выплата является объектом начисления, но по статье 422 НК РФ от взносов освобождена, то ее следует отразить в форме.

При этом в расчете указывается облагаемая база — это сумма начисленных выплат, которая включается в объект обложения, уменьшенная на суммы, освобожденные от взносов.

Пояснение. Арендная плата не является объектом начисления страховых взносов, поэтому в РСВ не включается. А вот с пособием по уходу за ребенком все иначе. В общем случае выплаты в пользу физических лиц, подлежащих обязательному социальному страхованию, признаются объектом обложения страховыми взносами на основании пункта 1 статьи 420 НК РФ.

Эту ситуацию пояснили в ФНС (письмо от 28.12.2017 № ГД-4-11/[email protected]). Правила такие:

- Приложение 1 к разделу 1. В строке 001 указывается код тарифа, который применяется плательщиком взносов. Найти код можно в упомянутом выше Порядке заполнения РСВ (приложение № 5).

- Раздел 3. В графах 200 указывается код категории застрахованного лица (приложение № 8 к Порядку).

Эти показатели должны соответствовать.

Какой код тарифа плательщика выбрать? Компании, которые платят взносы по общему тарифу и совмещают «вмененку» и «упрощенку», должны указать любой из кодов «01», «02»,«03». Приложение 1 к разделу 1 расчета заполняется ими в одном экземпляре.

Поля «Фамилия», «Имя», «Гражданство (код страны)» заполняются в обязательном порядке. При этом установлены определенные правила (таблица 3).

Заполняем РСВ-1 за 4 квартал 2020 год: примеры и образцы

В данной статье приведен конкретный пример заполнения годового расчета РСВ-1 за 2020 год.

В какие сроки сдавать годовой расчет? Где скачать новый бланк РСВ-1 для отчетности за 4 квартал 2020 года?

Куда сдавать отчетность: в ПФР и ИФНС?

На эти и другие вопросы вы сможете найти ответы в данной статье, а также заполненного расчета. Отчитаться по форме РСВ-1 за 4 квартал 2020 года обязаны все страхователи:

- организации и их обособленные подразделения;

- адвокаты, частные детективы, частные нотариусы.

- индивидуальные предприниматели;

При этом сформировать РСВ-1 за 4 квартал 2020 года необходимо страхователям, если у них есть застрахованные лица, а именно:

- директор – единственный учредитель;

- физические лица – исполнители по гражданско-правовым договорам (например, договорам подряда).

- работники по трудовым договорам;

Если деятельность не веласьОрганизациям отчитаться по форме РСВ-1 за 4 квартал 2020 года нужно вне зависимости от факта ведения бизнеса с января по декабрь 2020 года. Также не важно, имелись ли фактические начисления работникам зарплаты или других выплаты в этот период.

Ведь, несмотря на это, по отношению к работникам организация, все равно, является страхователем по пенсионному и медицинскому страхованию. Если вы в подобной ситуации, то можем рекомендовать обратить внимание на статью «».

Отдельно скажем про индивидуальных предпринимателей.

Если у ИП отсутствуют официально оформленные по трудовому законодательству сотрудники и он не производил выплат и вознаграждений физлицам за период с января по декабрь 2020 года, то сдавать РСВ-1 за 2020 год не требуется, поскольку в такой ситуации ИП не признается «страхователем».

Если у ИП нет работников, то он платит взносы только «за себя». И никакой отчетности в фонды сдавать не обязан.

beauty-x.us.com Красота.

С 1 января 2020 года форма РСВ-1, утвержденная постановлением Правления ПФР от 16.01.2014 № 2п, отменена. Вместо нее действует новая форма расчета по страховым взносам, утвержденная Приказом ФНС от 10.10.2016 № ММВ-7-11/551.

Здоровье. Путешествия. Кулинария.

Поделки. Диеты. Интерьер и многое другое.

- Больше в Ожирении Из.

- Итальянский автопрои.

- Комплекс состоит из .

- .

- Больше в целостном з.

- Больше для специалис.

- Иногда боль в спине .

- Кельн 2010: Датский .

- Когда я могу сделать.

- Слив крови из-под но.

- Дизайнеры из Утрехта.

- .

- Новые дизайнеры 07: .

- Американский дизайне.

- Больше в здоровье гл.

- Вариант лечения неко.

- Estudio Carme Pinós .

- Большую часть времен.

- Больше в Раке В посл.

- 1 из 20 2 из 20 3 из.

25.10.2020 25.10.2020 24.10.2020 24.10.2020 24.10.2020 23.10.2020 23.10.2020 23.10.2020 22.10.2020 22.10.2020 22.10.2020 21.10.2020 21.10.2020 21.10.2020 18.10.2020 18.10.2020 18.10.2020 17.10.2020 17.10.2020 17.10.2020 17.10.2020 16.10.2020 16.10.2020 16.10.2020 15.10.2020 15.10.2020 15.10.2020 14.10.2020 14.10.2020 11.10.2020 11.10.2020 11.10.2020 10.10.2020 10.10.2020 10.10.2020 09.10.2020 09.10.2020 09.10.2020 08.10.2020 08.10.2020 08.10.2020 07.10.2020 07.10.2020 07.10.2020 04.10.2020 04.10.2020 04.10.2020 04.10.2020 03.10.2020 03.10.2020 02.10.2020 02.10.2020 02.10.2020 02.10.2020 01.10.2020 30.09.2020 30.09.2020 30.09.2020 27.09.2020 27.09.2020 27.09.2020 26.09.2020 26.09.2020 26.09.2020 25.09.2020 25.09.2020 25.09.2020 25.09.2020 24.09.2020 24.09.2020 23.09.2020 23.09.2020 23.09.2020 23.09.2020 20.09.2020 20.09.2020 19.09.2020 19.09.2020 19.09.2020 18.09.2020 18.09.2020 18.09.2020 17.09.2020 17.09.2020 17.09.2020 16.09.2020 16.09.2020 16.09.2020 13.09.2020 13.09.2020 13.09.2020 12.09.2020 12.09.2020 12.09.2020 11.09.2020 11.09.2020 11.09.2020 10.09.2020 10.09.2020 10.09.2020 09.09.2020 09.09.2020

По какой форме сдавать расчет: по новой или старой?

Начиная с 2020 года администрирование страховых взносов перешло к ФНС. Федеральная налоговая служба своим приказом № ММВ-7-11/551 ввела в действие форму отчетности РСВ (КНД 115111) для страховых взносов со своими сроками, штрафами и ответственностью. Эта форма призвана заменить существовавшую ранее РСВ-1 (сведения о стаже передаются всё так-же в ПФР с формой СЗВ-СТАЖ).

Расчет страховых взносов подается в налоговую инспекцию всеми страхователями, то есть организациями и предпринимателями, которые осуществляют выплаты физлицам. Расчетным периодом для заполнения РСВ признается календарный год. В следующей таблице приведены отчетные периоды по этому расчету, а также сроки его представления.

| Отчетный/расчетный период | Дата окончания срока |

| 2017 год (расчетный период) | 30 января 2018 |

| I квартал 2018 | 30 апреля 2018 |

| полугодие 2018 | 30 июля 2018 |

| 9 месяцев 2018 | 30 октября 2018 |

| 2018 год (расчетный период) | 30 января 2019 |

Страхователи со средней численностью застрахованных лиц за прошлый год 25 человек и более обязаны отчитываться в электронной форме. Правило распространяется и на новые организации с указанным количеством работников. Если количество застрахованных лиц менее 25 человек, то страхователь может отчитываться как в электронном, так и в бумажном виде.

С 2020 года единый расчет по страховым взносам (РСС) страхователи должны представлять в налоговые инспекции (а не в ПФР). Форма расчета по страховым взносам, применяемая с 2020 года, утверждена приказом ФНС от 10.10.2016 № ММВ-7-11/551. См. “Новая форма расчета по страховым взносам с 2020 года зарегистрирована“.

Действующий бланк расчета страховых взносов за 3 квартал 2020 г.

Единый расчет по страховым взносам за 3 квартал 2020 г. инспекция принимает по форме из приказа от 10.10.16 № ММВ-7-11/[email protected] Этот бланк действует с отчетности за 1 квартал 2020 г. Он приведен в окне ниже.

Подготовить ЕРСВ

Форма Расчета по страховым взносам, которая применяется и в 2018 году, была утверждена еще Приказом ФНС от 10.10.2016 № ММВ-7-11/[email protected] и с тех пор не менялась.

Расчета в формате PDF можно по ссылке.

Порядок заполнения Расчета по страховым взносам приведен в Приложении № 2 к Приказу ФНС от 10.10.2016 № ММВ-7-11/[email protected]

Как заполнять Расчет в 2020 году, мы показывали на условном примере в этой консультации.

Расчет страховых взносов: сроки сдачи отчетности

Единый расчет по страховым взносам работодатели должны представлять не позднее 30 числа месяца, следующего за расчетным/отчетным периодом (п. 7 ст. 431 НК РФ). Впервые данная отчетность сдается по итогам I квартала 2020 года.

| Период, за который представляется Расчет | Срок представления Расчета |

| За I квартал 2020 года | Не позднее 02.05.2017 (30 апреля – воскресенье, 1 мая – нерабочий праздничный день) |

| За полугодие 2020 года | Не позднее 31.07.2017 (30 июля – воскресенье) |

| За 9 месяцев 2020 года | Не позднее 30.10.2017 |

Расчет по страховым взносам за 2020 год необходимо представить уже в 2020 году – не позднее 30.01.2018.

В ПФР работодатели последний раз отчитались по страховым взносам в начале 2020 года, представив в феврале РСВ-1 за 2020 год (не позднее 15 февраля – на бумаге, не позднее 20 февраля – в электронном виде). Больше в 2020 году никакой отчетности по страховым взносам в ПФР сдавать не нужно.

Однако не стоит забыть о другой отчетности, которую обязаны представлять в Пенсионный фонд работодатели. Так, в 2020 году они должны ежемесячно подавать сведения о застрахованных лицах (СЗВ-М). Срокам представления СЗВ-М посвящена отдельная статья.

В данной статье будет рассмотрен новый порядок представления Расчета страховых взносов как обязательной отчетности юридических лиц, а также новые сроки сдачи отчетности с 2020 года.

До 2020 года юридические лица обязаны были предоставлять в отделение ПФР расчет страховых взносов по форме РСВ-1 поквартально до 15-го числа следующего месяца, если форма сдавалась в бумажном варианте и до 20-го числа в электронном виде. В РСВ-1 указывались произведенные начисления, выплаты, общий фонд заработной платы.

С текущего года произошли кардинальные изменения и теперь, данная форма применяться не будет. Согласно новым правилам, все организации и ИП обязаны будут подавать расчет по страховым начислениям в ФНС, но уже на другом бланке и с другими сроками.

Условно, многие данный отчет продолжают называть РСВ-1, потому что данное название использовалось несколько лет и все к нему привыкли. Вместе с тем, новый отчет будет иметь новое оформление, и что очень важно, новые сроки подачи в контролирующий орган.

Сейчас сроки сдачи РСВ регулируются Федеральной налоговой службой, а именно пунктом 7 статьи 431 НК РФ. Согласно положениями Налогового кодекса, отчет необходимо будет представить в контролирующий орган не позднее 30-го числа месяца, следующего за отчетным периодом.

| Отчетный период | Срок представления в ИФНС |

| 1 квартал 2020 года | по 02 мая 2020 года, поскольку 30 апреля и 1 мая являются выходным и праздничным днями |

| 1 полугодие 2020 года | по 31 июля 2020 года, потому что 30 июля – выходной день |

| 9 месяцев 2020 года | по 30 октября 2020 года |

| 2017 год | по 30 января 2020 года |

Исходя из сведений, изложенных в таблице видно, что сроки сдачи РСВ юридическими лицами в текущем году изменились, и теперь они не будут зависеть от того, каким образом представляется отчет: на бумажном носителе или в электронном варианте. Вместе с тем, если в штате предприятия 25 человек и более, отчет должен предоставляться только в электронном варианте (пункт 10 статьи 431 НК РФ).

Немаловажно то, что с начала 2020 года должна предоставляться форма, утвержденная приказом ФНС России № ММВ-7-11/551 от 10.10.2016 в виде единого расчета РСВ-1, РСВ-2, РВ-3, часть 4-ФСС. Расчет страховых взносов, составленный на старом бланке, приниматься для проверки не будет.

Форма будет считаться не сданной, если в отчетности для ПФР:

- по каждому сотруднику пенсионные взносы не будут совпадать с итоговой суммой взносов;

- внесены неверные данные застрахованных лиц.

В новом бланке предусмотрены три важных раздела и титульный лист. К каждому разделу, в свою очередь могут быть составлены приложения. Обязательными для заполнения являются:

- титульный лист;

- раздел 1 — вносятся данные о начисленных страховых взносах;

- подраздел 1, приложение 1 – порядок исчисления взносов;

- подраздел 1.2, приложение 1 – расчет взносов в ОМС;

- раздел 1, приложение 2 – расчет взносов в ФСС по причине временной нетрудоспособности и по декрету;

- раздел 2 — данные о взносах крестьянских и фермерских хозяйств;

- раздел 3 – персонифицированный учет по каждому работнику.

Актуально на: 6 марта 2020 г.

Организации и физлица (в т.ч. ИП), которые производят выплаты и иные вознаграждения физическим лицам, должны сдавать Расчет по страховым взносам (п. 7 ст. 431 НК РФ). О форме Расчета и сроках его представления в 2020 году расскажем в нашей консультации.

Форма Расчета по страховым взносам, которая применяется и в 2018 году, была утверждена еще Приказом ФНС от 10.10.2016 № ММВ-7-11/ и с тех пор не менялась.

Расчет по страховым взносам в 2020 году нужно сдать 4 раза, увязав его предоставление с завершением каждого из кварталов. И первым в этом списке оказывается отчет, формируемый по окончании 4 квартала 2020 года. Рассмотрим нюансы, значимые для его составления и подачи.

Что представляет собой расчет по страховым взносам?

Правила составления и сдачи РСВ в 2020 году

Срок подачи РСВ-2018 за 4 квартал 2020 года

О порядке и сроках предоставления отчетов по застрахованным лицам в Федеральную налоговую службу, Фонд социального страхования и в Пенсионный фонд России в 2020 году пойдет речь в нашей статье.

С 01.01.2017 работодатели сдают расчеты по страховым взносам по месту учета в налоговых органах. Срок представления расчета дне позднее 30 числа месяца, следующего за отчетным периодом, которыми являются 1 квартал, полугодие, 9 месяцев, год (п.7 статьи 431 НК РФ). В 2020 году нужно будет представлять расчеты по страховым взносам (с учетом правила о переносе отчетных дат в случае совпадения предельного срока с выходным или праздничным нерабочим днем) в следующие сроки:

- 3 мая 2020 года (срок отчетности перенесен из-за выходных дней) — за первый квартал 2020 года;

- 30 июля 2020 года — за полугодие 2020 года;

- 30 октября 2020 года — за 9 месяцев 2020 года;

- 30 января 2020 года — за 2020 год.

Обязанность ежемесячно представлять сведения о застрахованных лицах (СЗВ-М) в ПФР сохраняется. Форму необходимо представлять не позднее 15 числа месяца, следующего за отчетным (п.2.3 статьи 11 Федерального закона о персонифицированном учете № 27-ФЗ). Таким образом форму СЗВ-М нужно будет представить не позднее:

- 16 января 2020 года за декабрь 2020 года;

- 15 февраля за январь 2020 года;

- 15 марта за февраль 2020года;

- 16 апреля (так как 15 апреля — воскресенье) за март 2018 года;

- 15 мая за апрель 2020 года;

- 15 июня за май 2020 года;

- 16 июля (15 июля — воскресенье) за июнь 2020 года;

- 15 августа за июль 2020 года;

- 17 сентября за август 2020 года;

- 15 октября за сентябрь 2020 года;

- 15 ноября за октябрь 2020 года;

- 17 декабря за ноябрь 2020 года.

А также, страхователи, согласно изменениям, внесенным в статью 11 Федерального закона о персонифицированном учете №27-ФЗ, ежегодно не позднее 1 марта года, следующего за отчетным годом, должны представлять в ПФР, сведения о стаже за каждое работающее у них застрахованное лицо. Впервые представить СЗВ-СТАЖ предстоит страхователям до 01.03.2018 за 2020 год.

В ФСС ежеквартально нужно сдавать форму 4-ФСС.

- 20 апреля 2020 года (до 25.04.2018 в электронном виде) — за I квартал 2020 года;

- 20 июля 2020 года (до 25.07.2018 в электронном виде) — за полугодие 2020 года;

- 22 октября 2020 года (до 25.10.2018 в электронном виде) — за 9 месяцев 2020 года;

- 21 января 2020 года (до 25.01.2019 в электронном виде) — за 2018 год.

После того, как законодательно контроль над выплатой и отчетностью по страховым взносам был предоставлен Налоговой службе, форма и сроки подачи существенно изменились.

В частности, это коснулось формы РСВ-1, которая являлась обязательной для всех лиц, которые имеют статус страхователей физических лиц. Теперь вместо нее заполняется единый расчет, включающий в себя сразу большое количество различной отчетной документации.

Многие лица на сегодняшний день не знают о том, какой установлен срок сдачи РСВ-1 за 2020 год и как правильно нужно заполнять документы с учетом внесенных корректировок.

Единый расчет по страховым взносам, который заполняется по форме РСВ-1, является обязательным для всех страхователей, то есть любого частного предпринимателя или юридического лица, которое ведет деятельность с помощью наемных сотрудников. Если на протяжении полного года страхователь не вел никакой деятельности и не занимался расчетом вознаграждения для сотрудников, это не лишает его необходимости в оформлении расчета РСВ-1 за 2020 год, и нужно будет подать отчетность с нулевыми показателями.

Стоит отметить тот факт, что если частный предприниматель не нанимал сотрудников на протяжении отчетного периода и, соответственно, не оплачивал вознаграждения в пользу физических лиц, им подавать этот отчет не обязательно.

Годовая отчетность по рассчитанным и начисленным пенсионным взносам должна сдаваться по той форме, которая была утверждена Пенсионным фондом еще в 2020 году, выпустив постановление №2п, так как никаких новых бланков на протяжении 2020 принято не было.

Не стоит забывать о том, что стандартный формат такой отчетности в обязательном порядке включает в себя титульный лист, первый раздел и подраздел 2.1. Эти разделы являются обязательными для заполнения нулевой отчетности, причем в строке 100 нужно будет в любом случае указывать показатели строки 150 расчета, оформленного по результатам 2020 года, в то время как во всех остальных строках достаточно поставить прочерки.

Остальные разделы нужно заполнять только в том случае, если компания выплачивала какие-либо вознаграждения своим сотрудникам и, соответственно, рассчитывала с них страховые взносы.

Всем компаниям нужно подавать отчетность в отделение Пенсионного фонда, расположенное по месту их регистрации, в то время как тем лицам, которые ведут частную практику, нужно будет сдавать документацию по своему месту жительства.

Таблица по срокам сдачи отчетности за 4 квартал 2020 года

Мы подготовили табличные данные по сдаче отчетности за 4 квартал 2016 года с учетом всех нюансов, ведь сроки и исполнители у всех отчетов разные. Совсем скоро 2020 год подойдет к своему завершению, год был непростой и богатый на нововведения в законодательстве, еще больше реформ и новшеств нас ждет в следующем 2020 году.

Многие в преддверии новогодних каникул начинают планировать свой отдых и готовиться к выходным. Но у бухгалтеров наступает самая горячая пора — время сдачи годовых отчетов. Кроме годовой отчетности не стоит забывать и о расчетах сведений за 4 квартал 2016 года.

Отчитаться компаниям и ИП нужно как перед внебюджетными фондами, так и перед налоговиками. Мы подготовили табличные данные по сдаче отчетности за 4 квартал 2020 года с учетом всех нюансов, ведь сроки и исполнители у всех отчетов разные. Обратите внимание, от Бухсофт помогают сдавать отчеты и декларации в автоматизированном режиме оперативно и корректно.

Срок сдачи отчетности Вид документа Кто сдает Расчетный период, за который сдается отчетность Как заполнить 20.01.2017 ИП, организации и управляющие розничным рынком компании С 1 октября по 31 декабря 2020 года (только за 4 квартал) 25.01.2017 Декларация по НДС за 4 квартал 2020 года Плательщики НДС (в т. ч. налоговые агенты) и лица, указанные в п.

5 ст. 173 НК РФ С 1 октября по 31 декабря 2020 года (только за 4 квартал) 28.03.2017 Декларация по налогу на прибыль за 2020 год Организации на ОСН С 1 января по 31 декабря 2020 года (в 4-м квартале отчитываемся за весь год) 30.03.2017 Декларация по налогу на имущество организаций за 2020 год Организации, которые уплачивают налог на имущество С 1 января по 31 декабря 2020 года (в 4-м квартале отчитываемся за весь год) 03.04.2017 Форма 6-НДФЛ за 2016 год Налоговые агенты по НДФЛ (работодатели*) С 1 января по 31 декабря 2020 года (в 4-м квартале отчитываемся за весь год) * Работодатели — организации, ИП и физлица, плательщики, производящие выплаты и иные вознаграждения физическим лицам.

Способы сдачи расчета

| Способы сдачи расчета по страховым взносам в 2017 году | |

| Печатный | Электронный (по ТКС) |

| Разрешается использовать предприятиям и бизнесменам, численность сотрудников которых не превышает 25 человек (включительно). | Способ сдачи отчета, являющийся обязательным для организаций и ИП с численностью персонала от 25 человек. |

| Численность сотрудников | Способ сдачи |

| 25 человек и менее | Или электронно или на бумаге |

| Больше 25 человек | Только в электронном виде |

Тоже может быть полезно:

- КБК по страховым взносам на 2020 год

- Как уменьшить УСН на страховые взносы?

- Страховые взносы ИП за работников в 2020 году

- Страховые взносы на травматизм в 2020 году

- Реквизиты для уплаты страховых взносов в 2020 году

- Страховые взносы ИП «за себя» в 2020 году

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Первое представление нового расчета

ФНС РФ в своем письме от 13.12.2017 № ГД-4-11/25417 привела новые контрольные соотношения для проверки расчетов по страховым взносам. Поясняется, что Федеральный закон от 27.11.2017 № 335-ФЗ внес поправки в статью 431 НК РФ, которые вступают в силу с 1 января 2020 года. Поправки расширяют перечень оснований для признания ИФНС расчета по страховым взносам непредставленным.

Так, в частности, расчет считается непредставленным, если сведения по каждому физическому лицу:

- о сумме выплат и иных вознаграждений,

- о базе для исчисления страховых взносов на обязательное пенсионное страхование в пределах установленной предельной величины,

- о сумме страховых взносов на обязательное пенсионное страхование, исчисленных исходя из базы для исчисления страховых взносов на обязательное пенсионное страхование, не превышающей предельную величину,

- о базе для исчисления страховых взносов на обязательное пенсионное страхование по дополнительному тарифу,

- о сумме страховых взносов на обязательное пенсионное страхование по дополнительному тарифу за отчетный период или за каждый из последних трех месяцев отчетного периода содержат ошибки, а также если суммы одноименных показателей по всем физлицам не соответствуют этим же показателям в целом по работодателю.

Кроме того, расчет считается непредставленным, если в нем указаны недостоверные персональные данные, идентифицирующие работников.

В связи с этим, с 1 января 2020 года ФНС вводит новые контрольные соотношения для проверки расчетов по страховым взносам. Подробнее об этом см. «Контрольные соотношения для РСВ с 2018 года». Новые контрольные соотношения будут применяться налоговиками уже при приеме расчетов по страховым взносам за 4 квартал 2017 года.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl Enter.

Впервые расчет по взносам по новой форме необходимо сдать в свою ИФНС по итогам I квартала 2020 года. Единый расчет по страховым взносам (РСС), утвержденный приказом ФНС от 10.10.2016 № ММВ-7-11/551, не относится к отчетности за 2020 год и более ранним периодам. Первичные и уточненные расчеты за 2020 года и ранее следует сдавать в фонды, используя «прежние» формы и форматы. В частности, отчитаться за 2020 года нужно с применением формы РСВ-1, а не нового расчета.

В какой форме сдавать РСВ за периоды 2020 года?

Новая форма РСВ уже разработана сотрудниками ФНС РФ и утверждена Приказом ФНС от 18.09.2019 № ММВ-7-11/[email protected], который официально опубликован 8 октября 2020 г. Основное изменение в форме РСВ, которое затронет всех страхователей — из раздела 1 убрана строка «Сумма страховых взносов, подлежащая уплате за расчетный (отчетный) период». Сумма взносов будет указываться только за три последних месяца расчетного (отчетного) периода.

И еще два изменения, касающиеся конкретных ситуаций:

- удален лист со сведениям о физлице, не являющимся ИП;

- в приложении 1 добавлена строка для вычета расходов при расчете взносов с доходов по договорам авторского заказа и др. договоров (по п.2 ст.421 НК РФ).

Сдавать новую форму РСВ начнем с отчетности за 1 квартал 2020 года. Скачать ее можно по ссылке в конце статьи.

Для подачи расчета за 4 квартал 2020 года в срок до 30 января 2020 года необходимо применять старую форму документа, порядок заполнения и бланк этой формы доступны для скачивания внизу этой страницы. Это правило касается как бумажного, так и электронного формата отчета.

Перед тем как отправить расчет в ФНС, сверьте форму РСВ за 4 квартал 2020 года с формой 6-НДФЛ за этот же расчетный период. Такой порядок соблюдается ИФНС во время проведения камеральной проверки. Если будут расхождения в значениях этих форм, придется давать пояснения о причинах расхождений.

Сроки сдачи РСВ в 2019 году: таблица

| Отчетный квартал | Срок сдачи в 2020 году |

| I квартал 2020 года | Не позднее 02.05.2017 г. (30 апреля – воскресенье, 1 мая – нерабочий праздничный день) |

| I полугодие 2020 года | Не позднее 31.07.2017 г. (30 июля – воскресенье) |

| 9 месяцев 2020 года | Не позднее 30.10.2017 г. |

| 2017 год | Не позднее 30.01.2018 г. |

По РСВ сроки сдачи в 2020 году, как обычно – не позднее 30-го дня месяца, следующего после завершения отчетного периода. То есть сдавать расчет по взносам необходимо четыре раза в год – по окончании 1 квартала, полугодия, 9-ти месяцев и года в целом.

При этом важно помнить, что по отчету РСВ в 2020 году сроки сдачи переносятся по правилам Налогового кодекса, если они приходятся на нерабочие дни. В таких случаях крайняя дата отчитаться сдвигается на будущий рабочий день.

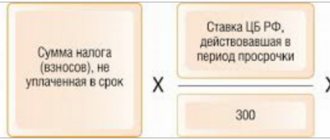

Уплата взносов — сроки

Несмотря на перенос для РСВ в 2020 году сроков сдачи отчетности, перечислять взносы в бюджет работодатели должны по-прежнему до 15 числа следующего за расчетным месяца. В постановлении № 409 отдельно оговаривается, что продление периода представления отчетов не затрагивает порядка перечисления в бюджет налогов и взносов. И наоборот, отсрочка по оплате не влияет на срок сдачи форм в контролирующую инспекцию.

Компании, приостановившие деятельность в дни, объявленные нерабочими, страхвзносы за март перечисляют в первый рабочий день после завершения режима самоизоляции – 12 мая 2020 г. Предприятия, на которые нерабочий период не распространяется, уплачивают страхвзносы как обычно — в установленные НК РФ сроки.

Малые и средние предприятия, включенные в реестр МСП на 01.03.2020, и отнесенные к отраслям, пострадавшим от коронавируса, заплатить взносы смогут еще позднее (п. 1 постановления № 409):

- за март-май 2020 г. – через 6 месяцев после установленного НК РФ срока;

- за июнь-июль 2020 г. – через 4 месяца.

Причем уплата предусмотрена равными частями ежемесячно в размере по 1/12 от начисленной суммы (в отношении которой была предоставлена отсрочка), начиная с месяца, следующего за месяцем, в котором наступает продленный срок уплаты. Вносить платежи в бюджет необходимо не позднее последнего числа месяца.

Раздел 1 «Сводные данные по страховым взносам»

Раздел 3 «Персонифицированные сведения о застрахованных лицах» в составе расчета по страховым взносам за 9 месяцев 2020 года нужно заполнять на всех застрахованных лиц за июль, август и сентябрь 2017 года, в том числе, в пользу которых за 9 месяцев 2020 года начислены выплаты в рамках трудовых отношений и гражданско-правовых договоров.В подразделе 3.1 раздела 3 показываются персональные данные застрахованного лица – получателя дохода: Ф.И.О., ИНН, СНИЛС и др.

В подразделе 3.2 раздела 3 указываются сведения о суммах выплат, исчисленных в пользу физлица, а также сведения о начисленных страховых взносах на обязательное пенсионное страхование. Приведем пример заполнения раздела 3.

| Показатель | июль | август | сентябрь | 3 квартал |

| Все выплаты | 28000 | 28181.45 | 28000 | 84181.45 |

| Необлагаемые выплаты | — | 4602.9 | — | 4602.9 |

| База по взносам | 28000 | 23578.55 | 28000 | 79578.55 |

| Взносы на ОПС | 6160 | 5187.28 | 6160 | 17507.28 |

Заметим, что на лиц, которые не получали выплат за последние три месяца отчетного периода (июль, август и сентябрь), подраздел 3.2 раздела 3 заполнять не нужно (п. 22.2 Порядка заполнения расчета по страховым взносам).

В приложении 3 к разделу 1 зафиксируйте информацию о расходах на цели обязательного социального страхования (если такой информации нет, то приложение не заполняется, поскольку оно не является обязательным).

В этом приложении покажите только пособия за счет ФСС, начисленные в отчетном периоде. Дата выплаты пособия и период, за который оно начислено, значения не имеют. Например, пособие, начисленное в конце сентября, а выплаченное в октябре 2020 года, покажите в расчете за 9 месяцев. Пособие по больничному, который открыт в сентябре, а закрыт в октябре, отражайте только в расчете за год.

Пособия за счет работодателя за первые три дня болезни работника в Приложении 3 фигурировать не должны. Все данные вносите в это приложение нарастающим итогом с начала года (п. п. 12.2 – 12.4 Порядка заполнения расчета).

Что касается непосредственно заполнения, то строки приложения 3 к разделу 1 нужно сформировать так:

- в графе 1 укажите по строкам 010 – 031, 090 число случаев, по которым начислили пособия. Например, в строке 010 – количество больничных, а в строке 030 – отпусков по беременности и родам. По строкам 060 – 062 укажите число работников, которым начислили пособия (п. 12.2 Порядка заполнения расчета).

- в графе 2 отразите (п. 12.3 Порядка заполнения расчета): в строках 010 – 031 и 070 – количество дней, за которые начислено пособие за счет ФСС;

- в строках 060 – 062 – число ежемесячных пособий по уходу за ребенком. Например, если в течение всех 9 месяцев вы платили пособия одной работнице, в строке 060 поставьте цифру 9;

- в строках 040, 050 и 090 – число пособий.

Пример отражения пособий. За 9 месяцев 2020 г. организация:

- оплатила 3 больничных. За счет ФСС оплачено 15 дней, сумма – 22 902,90 руб.;

- начислила одной работнице пособие по уходу за первым ребенком за июль, август, сентябрь по 7 179 руб. Сумма пособия за 3 месяца составила 21 537,00 руб. Всего начислено пособий – 44 439,90 руб. (22 902,90 руб. 21 537,00 руб.).

Приложение 1 к разделу 1 расчета включает в себя 4 блока:

- подраздел 1.1 «Расчет сумм страховых взносов на обязательное пенсионное страхование»;

- подраздел 1.2 «Расчет сумм страховых взносов на обязательное медицинское страхование»;

- подраздел 1.3 «Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в статье 428 Налогового кодекса РФ»;

- подраздел 1.4 «Расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности».

В строке 001 «Код тарифа плательщика» Приложения 1 к разделу 1 укажите применяемый код тарифа. См. «Коды тарифов страховых взносов в 2020 году: таблица с расшифровкой».

В расчет за 9 месяцев 2020 года нужно включить столько приложений 1 к разделу1 (либо отдельных подразделов данного приложения), сколько тарифов применялось в течение отчетного периода 2020 года (с января по сентябрь включительно). Поясним особенности заполнения обязательных подразделов.

Подраздел 1.1 – это обязательный блок. Он содержит расчет облагаемой базы по пенсионным взносам и сумм страховых взносов на пенсионное страхование. Поясним показатели строк этого раздела:

- строка 010 – общее количество застрахованных лиц;

- строка 020 – количество физлиц, с выплат которым вы исчислили страховые взносы в отчетном периоде (за 9 месяцев 2020 года);

- строка 021 – количество физлиц из строки 020, выплаты которым превысили предельную величину базы для расчета пенсионных взносов, (См «Предельная величина базы по пенсионным взносам в 2017 году»);

- строка 030 – суммы начисленных выплат и вознаграждений в пользу физлиц (п. 1 и 2 ст. 420 НК РФ). Выплаты, которые не являются объектом обложения страховыми взносами сюда не попадают;

- в строка 040 отразите: суммы выплат, не облагаемых пенсионными взносам (ст. 422 НК РФ);

- суммы расходов, которые исполнитель подтвердил документально, например, по договорам авторского заказа (п. 8 ст. 421 НК РФ). Если документов нет, то отражается размер вычета пределах, определенных пунктом 9 статьи 421 НК РФ;

- по строке 061 – с базы, которая не превышает предельную величину (876 000 руб.);

Данные в подразделе 1.1 фиксируйте так: укажите данные всего с начала 2020 года, а также за последние три месяца отчетного периода (июль, август и сентябрь).

Подраздел 1.2 – обязательный раздел. Он содержит расчет облагаемой базы по взносам на медицинское страхование и сумм страховых взносов на медицинское страхование. Вот принцип формирования строк:

- строка 010 – общее количество застрахованных лиц за 9 месяцев 2017 года.

- строка 020 -количество физических, с выплат которым вы исчислили страховые взносы;

- строка 030 – суммы выплат в пользу физлиц (п. 1 и 2 ст. 420 НК РФ). Выплаты, которые не являются объектом обложения страховыми взносами по строке 030 не показываются;

- по строке 040 – суммы выплат: не облагаемые страховыми взносами на обязательное медицинское страхование (ст. 422 НК РФ);

- суммы расходов, которые исполнитель подтвердил документально, например, по договорам авторского заказа (п. 8 ст. 421 НК РФ). Если документов нет, то фиксируется сумма вычета в размерах из пункта 9 статьи 421 НК РФ.

Пенсионные взносы

По строке 020 укажите КБК по взносам на обязательное пенсионное страхование. По строкам 030–033 – покажите суммы страховых взносов на обязательное пенсионное страхование, которую надо заплатить на указанный выше КБК:

- по строке 030 – за отчетный период нарастающим итогом (с января по сентябрь включительно);

- по строкам 031- 033 – за последние три месяца расчетного (отчетного) периода (июль, август и сентябрь).

Какие отчеты необходимо сдавать в ПФР?

Организации и предприниматели, а также прочие лица, которые осуществляют выплаты сотрудникам, должны исчислять и уплачивать страховые взносы во внебюджетные фонды РФ: в ПФР и ФСС.

Подробнее о плательщиках страховых взносов говорится в нашем материале.

Помимо указанных лиц плательщиками страховых взносов могут выступать ИП, нотариусы и адвокаты, которые не производят выплат в пользу физических лиц. В этом случае взносы начисляются с выплат, причитающихся самим ИП, нотариусам и адвокатам (ст. 5 и ст. 16 закона «О страховых взносах» от 24.04.2009 № 212-ФЗ).

Рассмотрим, с помощью каких существующих форм можно отчитаться перед ПФР. В настоящее время в зависимости от вида деятельности страхователя в Пенсионный фонд могут быть направлены следующие отчеты:

- Форма РСВ-1. ПФР требует ее представления от всех плательщиков для проверки расчета начисленных сумм страховых взносов по обязательному пенсионному (далее — ОПС) и медицинскому страхованию (далее — ОМС).

- РВ-3— это относительно новая форма документа, т. к. первый период его предоставления — 9 месяцев 2020 года. Применяется лишь определенными группами страхователей, а именно теми работодателями, которые имеют в штате летные экипажи или занимаются угольной промышленностью. Указанный документ содержит информацию о дополнительных взносах, которые подлежат выплате работникам указанных сфер.

- СЗВ-М будет применяться с апреля 2020 года как новая форма, которая представляет собой ежемесячный отчет, содержащий идентификационные данные обо всех сотрудниках работодателя.

Подробнее о сведениях, которые следует внести в указанную форму, читайте в материале «С 1 апреля 2020 года вводится дополнительный ежемесячный отчет в ПФР». В приведенной статье также можно найти, какая предусмотрена ответственность за непредставление этого документа.

Помимо указанных форм страхователи направляют в ПФР и другие документы, среди которых:

- АДФ-1 — сдается в ПФР по новым сотрудникам, не имеющим СНИЛС;

- АДФ-2 — представляется в фонд, если произошли изменения реквизитов сотрудника.

- АДФ-3 — также представляет собой важную форму информирования ПФР.

А что отражается в указанном документе, можно прочитать в материале «Как вести персонифицированный учет в 2014–2015 годах?».

Что представляет собой форма РСВ-1, расшифровка

Форма РСВ 1 (расшифровывается как расчет страховых взносов) утверждена постановлением Правления Пенсионного фонда РФ 16.01.2014 № 2п. Постановлением также регулируется порядок и принципы ее составления. Отчет по своей сути является расчетом начисленных и оплаченных взносов на общеобязательное пенсионное страхование и медстрахование. Данный отчет обязаны составлять все плательщики страховых взносов, в не зависимости от того осуществляли они хозяйственную деятельность в отчетном периоде или нет. Отчет состоит из титульной страницы и 6-ти разделов. Однако заполнять все разделы нужно не всем, а только в случае наличия соответствующих показателей. Обязательны к заполнению только титульный лист и разделы 1, 2.1 и 6.

РСВ-1 по своей сути является формой, которая объединяет 2 вида отчетности. В ней отображаются сведения персонифицированного учета на каждого застрахованного человека. Данный отчет является единым документом, в котором отражается информация по расчетной базе, начислению и уплате взносов на обязательное страхование.

Отчет обязаны подавать все предприятия, организации и их филиалы, обособленные подразделения (имеющие отдельный баланс и расчетный счет) с момента создания. Лица, являющиеся индивидуальными предпринимателями, адвокаты, частные нотариусы и детективы должны отчитываться в случае приема на работу сотрудников. Если у предпринимателя нет наемных работников, и он не зарегистрирован в Пенсионном фонде в качестве страхователя, подавать отчет РСВ 1 ему не нужно.