Новая формула расчёта доли доходов на УСН для пониженного тарифа

С 1 января 2020 года Закон от 27.11.2017 № 335-ФЗ (далее – Закон № 335-ФЗ) с изменениями в Налоговый кодекс РФ обязал некоторые организации на упрощёнке по-новому считать долю доходов для применения пониженного тарифа страховых взносов. Данные изменения по страховым взносам с 2020 года скорректировали правила расчета доли доходов для признания вида деятельности организации основным (п. 6 ст. 427 НК РФ в новой редакции). Нужно по-прежнему сумму таких доходов делить на общий размер доходов. Но внесено важное уточнение: в общий размер доходов (т. е. знаменатель формулы расчета) нужно включать доходы, которые предусмотрены ст. 251 НК РФ. То есть, не формирующие налоговую базу.

Пока не ясно, можно ли включать их в доходы от льготируемого вида деятельности (т. е. в числитель формулы расчета). Такой вопрос возникает, например, у организаций медицинского профиля при учете платы за услуги в рамках ОМС.

Важно, что данные поправки распространяются на 2020 год и для некоторых фирм они сыграют в худшую сторону. Значит, для них эти изменения обратной силы не имеют. Их следует применять только с периода 2020 года.

Уточнение формулы расчёта доли доходов может ухудшить положение упрощенцев в следующих ситуациях:

1. Есть доходы, которые названы в ст. 251 НК РФ, но они не имеют отношения к льготируемой деятельности (например, получен кредит) и не учтены ранее в формуле расчета. По новым правилам придётся уточнить расчет по страховым взносам. Кроме того, доля доходов может не достигнуть 70%, и придется пересчитывать взносы по общему тарифу.

2. Есть доходы, которые названы в ст. 251 НК РФ, они относятся к льготируемому виду деятельности, учтены в числителе и в знаменателе формулы расчета. Если толковать изменения буквально, доходы из указанно статьи нужно приводить только в знаменателе (хотя Минфин допускал учитывать их и в числителе, и в знаменателе – письмо от 10.10.2017 № 03-15-06/66041).

Также см. «Изменения по УСН в 2020 году».

Когда необходимо подавать уточненный расчет

Плательщик обязан внести необходимые изменения и представить в налоговый орган уточненный расчет в порядке, установленном ст. НК РФ, при обнаружении в поданном им расчете следующих фактов (п. 1.2 Порядка заполнения расчета по страховым взносам, утв. Приказом ФНС России от 10.10.2016 № ММВ-7-11/[email protected], далее — Порядка):

- неотражения или неполного отражения сведений;

- ошибок, которые приводят к занижению суммы страховых взносов, подлежащей уплате;

- а также перерасчета базы за предыдущий период в сторону уменьшения, такие разъяснения ФНС дает в письме от 24.08.2017 № БС-4-11/[email protected]

В случае корректировки базы для исчисления страховых взносов за предшествующие отчетные периоды плательщиком представляется уточненный расчет за этот период. В расчете за текущий отчетный период не отражается сумма произведенного перерасчета за предшествующий период. При заполнении показателей строк расчета не предусмотрены отрицательные значения (раздел II «Общие требования к порядку заполнения Расчета» Порядка).

Начиная с отчетности за 9 месяцев файлы, содержащие отрицательные суммы, будут считаться не соответствующими формату. Такие изменения внесены ФНС в схему xml-файла. А тем, кто представил расчет за полугодие с отрицательными суммами, придется подать уточненный расчет за I квартал (налоговые органы рассылают соответствующие требования).

Допустим, в июле сделали перерасчет отпускных за июнь уволившемуся работнику. В результате получились отрицательные база и исчисленные взносы. Нужно представить в ФНС уточненный расчет за полугодие с уменьшенными суммами, а в расчете за 9 месяцев учесть это в графах «Всего с начала расчетного периода».

Изменения ТК РФ, НДФЛ и оплаты труда. Смотрите доклады представителей контролирующих органов на Контур.Конференции-2018

Узнать больше

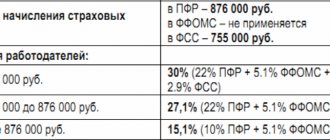

Повышение предельной базы

Постановление Правительства РФ от 15 ноября 2020 года № 1378 увеличило предельные базы страховых взносов на 2020 год.

По больничным листам и материнству лимит для начисления взносов с 01.01.2018 подрос с 755 до 815 тысяч рублей. А по взносам на ОПС – с 876 тысяч до 1 млн 21 тысячи рублей.

Три главных правила для предельных баз:

1. Взносы по болезням и материнству не начисляют, если достигнут предел базы.

2. Взносы на ОПС при достижении лимита взимают по сниженному тарифу – 10 вместо 22%.

3. Для взносов на ОМС лимита базы нет с 2020 года. Их начисляют независимо от размера выплат с начала года.

Подробнее об этом см. «Предельная величина базы для начисления страховых взносов на 2018 год».

Порядок сдачи единого расчета в органы налогового контроля

Предоставление единого расчета по страховым взносам (скачать бланк можно по ссылке ниже) осуществляется по завершении каждого квартала, не позднее 30-го числа месяца, следующего за истекшим отчетным периодом. Соответственно, потребуется бланк расчета страховых взносов с 2020г предоставить в инспекцию ФНС 4 раза: за 2017 год, за 1 квартал 2020 года, полугодие и 9 месяцев. Отчитаться за 2020 год необходимо до 30 января 2020 года.

Образец заполнения формы «Расчет страховых взносов» предоставляется страхователями в территориальные органы фискального контроля. Для организаций характерно предоставление отчета в службу ФНС по месту фактической регистрации, тогда как индивидуальные предприниматели передают отчетный документ налоговикам по месту прописки.

В том случае, если при проверке налоговыми работниками выявляются нарушения в составлении документа, они обращаются к страхователю с просьбой о предоставлении уточнения. Уточненные бланки расчета по страховым взносам 2020 г должны отразить корректные сведения, а также порядковый номер уточнения, содержащийся на титульной странице документа.

Сформировать отчет можно как в бумажном, так и в электронном формате. Для компаний с численностью работников превышающей 25 человек разрешена только передача документа через ТКС.

Несдача расчёта по взносам: новые основания

Закон № 335-ФЗ с 1 января 2020 года ввёл в абзац 2 п. 7 ст. 431 НК РФ новые основания для признания единого расчета по взносам несданным. Штраф будет, если по каждому застрахованному есть ошибки в следующих строках Раздела 3, посвященного детализации сумм выплат и начисленных на них взносов:

| Строка | Показатель |

| 210 | Размер выплат и иных вознаграждений за каждый из последних 3-х месяцев отчетного или расчетного периода |

| 220 | База для взносов на ОПС в рамках предельной величины за эти же месяцы |

| 240 | Исчисленные взносы на ОПС в рамках предельной величины за эти же месяцы |

| 250 | Результат по строкам 210, 220 и 240 |

| 280 | База для исчисления пенсионных взносов по доптарифу за каждый из последних 3-х месяцев отчетного или расчетного периода |

| 290 | Размер исчисленных пенсионных взносов по доптарифу за эти же месяцы |

| 300 | Результат по строкам 280 и 290 |

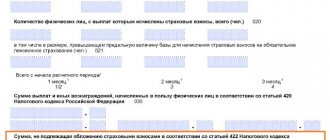

Вот эти графы в форме самого расчёта:

Учтите, что суммарные показатели в перечисленных строках по всем физлицам должны соответствовать сводным данным в Подразделах 1.1 и 1.3 расчёта по взносам.

Также см. «Сдача расчёта по страховым взносам в 2020 году: сроки».

Отчет «Расчет по страховым взносам» 2020: содержание

Универсальный 24-страничный документ состоит из:

- титула;

- 1-го раздела, объединяющего сведения об обязательствах уплаты взносов;

- 2-го раздела, включающего информацию об обязательствах глав КФХ;

- 3-го раздела, содержащего персональные данные по каждому застрахованному лицу.

В зависимости от статуса страхователя и вида деятельности компании заполняется определенный набор страниц, которые затем нумеруются сквозным способом. Например, все юрлица и ИП (кроме глав КФХ) обязаны оформить в расчете следующие страницы:

- титульный лист;

- раздел 1 с подразделами 1.1 и 1.2, приложениями № 1, № 2, № 3;

- раздел 3.

Если плательщик использует льготные/дополнительные тарифы, то список страниц РСВ дополняется оформлением подразделов 1.3.1, 1.3.2, 1.4, приложений № 5-10 к разделу 1, выплачивающие пособия ликвидаторам ЧАЭС – приложение № 4, оплачивающие больничные листы и пособия по беременности и родам – приложение № 3.

Дополнены контрольные соотношения показателей единого расчёта по взносам

Избежать ошибок в расчёте по взносам и проверить правильность его заполнения помогут дополненные контрольные соотношения, которые ФНС утвердила письмом от 13 декабря 2020 года № ГД-4-11/25417. Их обновление связано с расширением перечня оснований для непринятия расчетов.

Дело в том, что с 01.01.2018 при приеме первичного либо уточненного расчета по страховым взносам налоговики контролируют не только несоответствие сведений об исчисленных суммах взносов на ОПС, но и несоответствие:

- сумм выплат и иных вознаграждений в пользу физлиц;

- базы для исчисления взносов на ОПС в пределах установленного лимита;

- базы для исчисления взносов на ОПС по доптарифу;

- сумм взносов на ОПС по доптарифу.

По этой причине ФНС также расширила функционал программы для подготовки отчётности – «Налогоплательщик ЮЛ».

Подробнее об этом см. «Новые контрольные соотношения для расчета по страховым взносам с 2018 года».

Контрольные соотношения расчета по страховым взносам 2020

Заполнив РСВ, следует убедиться в корректности внесенных сведений, а для этого необходимо сопоставить информацию расчета по разным разделам, проверив их соответствие по отношению друг к другу.

Например, сумма взносов по ОПС, указанная в подразделе 1.1 (стр. 061) должна соответствовать суммированному значению строк 220, 230 и 240 раздела 3 по всем застрахованным лицам. В нашем примере – это 47 520 руб. С разбивкой по видам отчислений должны соотноситься данные строк:

- 030 раздела 1 и 060 подраздела 1.1 – взносы по ОПС;

- 050 раздела 1 и 060 подраздела 1.2 – взносы по ОМС;

- 110 раздела 1 и 060 приложения 2 – взносы по ВНиМ.

Кроме того, следует проверить, правильно ли указано число застрахованных лиц и пересчитать суммы взносов, сравнив с общей суммой, начисленной на ФОТ, указанной в разделе 1.

Подробнее о контрольных соотношениях можно прочесть здесь.

Изменения в форму расчёта по взносам

Судя по всему, с периодов 2020 года сдавать расчёт по страховым взносам придётся на обновлённом бланке. Сразу скажем, что эти коррективы преимущественно не связаны с изменениями в налоговом законодательстве. ФНС России просто решила довести до ума некоторые показатели расчета, а также уточнить его электронный вариант.

Перечислим основные нововведения в расчёте по взносам с 2018 года и правилах его заполнения:

- Раздел 3 с персонифицированными данными о застрахованных получил новый реквизит «Тип корректировки» по аналогии с СЗВ-М: первичный/изменяющий/отменяющий;

- в порядке заполнения расчёта налоговики прописали, что не может быть минусовых показателей;

- в Приложение 2 к Разделу 1 добавили графу «Код тарифа плательщика»;

- в Разделе 2 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством» исключили графы с 051-й по 054-ю и ввели два новых поля: 001 «Код тарифа плательщика» и 015 «Количество физических лиц, с выплат которым начислены страховые взносы»;

- в Листе <�Сведения о физлице, не являющемся ИП˃ больше нет поля для указания места жительства в России;

- участникам пилотного проекта ФСС «Прямые выплаты» больше не нужно заполнять Приложения № 3 и № 4 к Разделу 1;

- уточнен порядок разбивки показателей по месяцам для некоторых подразделов и приложений;

- исключено Приложение, которым нужно информировать налоговиков о том, как применяется пониженный тариф, действующий до 2018 года.

Как заполнить расчет страховых взносов в ФНС-2018

Порядок заполнения РСВ приводится в приложении 2 к приказу ФНС от 10.10.2016 № ММВ-7-11/[email protected] При составлении документа придерживаются общепринятых для подобных форм требований – при отсутствии значений в строках проставляются прочерки, а стоимостных показателей – нули. Запрещены исправления, печать на обратной стороне листа, степлерное скрепление документа.

Мы же укажем некоторые нюансы, которые следует учесть при составлении отчета, давая краткие пояснения по строкам документа на примере фирмы, осуществляющей бухгалтерское сопровождение компаний и заполняющей РСВ за 2 квартал 2020.

Пример

Для упрощения задачи допустим, что ООО «Бухсервис» функционирует с октября 2020 года, имеет в штате 2-х человек (мужчин) – директора и специалиста, за отработанное время не оформлявших листы нетрудоспособности.

По итогам 2 квартала выплаты зарплаты составили:

- Директору Свиридову Р.В. – 120 000 руб. (по 40 000 руб. ежемесячно)

- Специалисту Кочневу А.И. – 96 000 руб. (по 32 000 руб. ежемесячно)

Итак, заполнение начинают с титульного листа, в котором указывают все сведения о плательщике – ИНН, КПП, коды отчетного периода (21), ИФНС (7404), места учета фирмы (214), полное название фирмы, вид деятельности, соответствующий коду ОКВЭД, номер телефона (с пробелами после 8 и кода города). Кроме того, указывают, кто представляет форму – плательщик (код 1) или его доверенный представитель (код 2). После заполнения всех листов, возвратившись к титульному, проставляют количество фактически заполненных и пронумерованных сквозным порядком страниц.

В 1-м разделе указывают КБК по каждому виду платежей (обязательных и дополнительных), суммы начисленных взносов – с помесячным разграничением.

Раздел занимает несколько страниц, каждая из них подписывается и датируется.

В приложении № 1 к разделу 1 производится расчет страховых отчислений, отдельно указываются суммы платежей по всем видам страхования и число застрахованных лиц в каждом месяце. В том же ключе заполняется подраздел 1.2, где исчисляются платежи по ОМС. В приложении № 1 расчета по страховым взносам 2020 указывают код тарифа – зашифрованное значение, обозначающее какой тариф применяется в компании. В нашем примере используется код 01, т.е. основной для отчислений у плательщика на ОСНО. Расшифровка кодов представлена в 5-м приложении к приказу ММВ-7-11/[email protected]

В Приложении № 2 к разделу 1 рассчитывают отчисления по ВНиМ, указывая сведения о насчитанных за квартал суммах и способ оплаты – напрямую или зачетом, заполнив в расчете по страховым взносам строку «признак выплат». Код 1 соответствует прямым выплатам, 2 – зачетной системе выплат. В этом же разделе отмечают сумму, возмещенную ФСС, а также подлежащую уплате.

3-й раздел содержит сведения о застрахованном персонале. На каждого сотрудника заполняется отдельный лист, где проставляются все основные данные — № паспорта, ИНН, код категории застрахованного. На этом заполнение РСВ заканчивается, как это выглядит, подскажет предлагаемый пример заполнения формы.

Взносы ИП «отвязали» от МРОТ

Размеры страховых взносов ИП с 2020 года не связаны с величиной МРОТ и тарифной ставкой. Теперь в новой редакции статьи 430 НК РФ приведены конкретные рублёвые суммы взносов на ОПС (изменения внесены Законом № 335-ФЗ):

- если доход ИП без персонала не превысил 300 000 рублей, взносы на обязательное пенсионное страхование составят 26 545 рублей, а на ОМС – 5840 рублей;

- если же годовой доход коммерсанта – от 300 000 рублей, как и раньше нужно отчислять дополнительно пенсионные взносы по ставке 1%.

Размер фиксированных взносов по КФХ аналогичный и тоже с 2018 года не зависит от МРОТ и тарифной ставки. Имеет значение только количество участников фермерского хозяйства, включая главу.

Также см. «Страховые взносы ИП за себя в 2020 году: как рассчитать и уплатить».

Порядок заполнения единого расчета ЕРСВ

Налоговый расчет по СВ составлен по типу деклараций. Следовательно, документ имеет титульник, а также разделы для расчета базы для обложения взносами и отражения начислений. Данные по входящим/исходящим остаткам и уплаченным суммам, как было в 4-ФСС, отсутствуют. Общие требования к отражению всех сведений приведены в Приложении 2 к Приказу № ММВ-7-11/[email protected] Рассмотрим распространенные вопросы при составлении ЕРСВ:

- Как указывать в расчете по страховым взносам 2020 признак выплат – соответствующий код (1 или же 2) приводится по стр. 001 Прил. 2 разд. 1 для обозначения способа расчетов с гражданами. При прямой системе указывается 1, зачетной – 2.

- Нужно ли отражать дивиденды в расчете по страховым взносам 2018 – поскольку такие суммы не включаются в базу для обложения СВ по нормам стат. 420, равно как и не упомянуты в необлагаемых суммах по нормам стат. 422, указывать этот вид вознаграждения гражданам в ЕРСВ не требуется.

- Как обозначить в расчете по страховым взносам 2020 код тарифа – значение этого кода в части применяемого плательщиком СВ тарифа приводится по стр. 001 Прил. 1 к разд. 1. И по стр. 270 разд. 3. Действующая кодировка приведена в Приложении 5 к Приказу. К примеру, для плательщиков взносов по основному тарифу и на общем режиме предназначен код 01, а для упрощенцев – 02 и т.д. Если же в течение периода компания использовала разные тарифы, требуется сформировать число листов Приложения 1 по количеству применяемых тарифов.

- Должен ли содержать расчет по страховым взносам 2020 приложение 3 – указанные листы формируются только в тех ситуациях, когда у работодателя возникают затраты по ВНиМ. В прочих случаях этот раздел не подается.

Как заполнять расчет по страховым взносам 2018

Перенос срока уплаты ИП взносов на ОПС с больших доходов

Новая редакция п. 2 ст. 432 НК РФ (Закон № 335-ФЗ) устанавливает новый срок перечисления пенсионных взносов ИП без персонала и специалистами частной практики с доходов от 300 000 рублей.

Ранее этот срок был – не позже 01 апреля следующего года. Но с отчетности за 2020 год его перенесли 01 июля.

Таким образом, взносы с суммы превышения за 2020 год нужно уплатить не позже 02 июля 2020 года. Дело в том, что 01.07.2018 – воскресенье, поэтому действует правило переноса:

Подробнее об этом см. «Срок уплаты страховых взносов ИП за 2020 год».

Расхождения между РСВ и бухучетом

Практика показала, что многие бухгалтеры сомневаются, правильно ли они заполнили строки 080 и 090 приложения 2 к разделу 1 РСВ за 1-й квартал 2020 года. Сомнения возникают, потому что строка 090, заполненная по указанной выше формуле, не отражает фактического сальдо расчетов по взносам на соцстрахование. Другими словами, по данным бухучета значится одна цифра, а по данным РСВ — другая.

Сразу скажем: такое положение дел вовсе не означает, что в РСВ закралась ошибка. Причина расхождения в том, что в форме расчета по страховым взносам нет полей, предназначенных для входящего и исходящего сальдо. Из-за этого сумма превышения выплаченных пособий над взносами, возникшая в 2020 году, не попадает в РСВ за 1-й квартал 2020 года. И если компенсация от ФСС в указанной сумме поступила в первом квартале, то расчет не отражает связь между полученной компенсацией и «прошлогодним» превышением.

Пример

В 2020 году превышение выплаченных пособий над взносами составило 25 000 руб. Эта величина была отражена в РСВ за 2020 год по строке 090 приложения 2 к разделу 1 с признаком «2». Сальдо по дебету счета 69 субсчет «Расчеты по социальному страхованию» на 31 декабря 2020 года составило 25 000 руб.

В январе 2020 года ФСС перечислил страхователю компенсацию в размере 25 000 руб. При этом в первом квартале не было ни начисленных взносов, ни выплаченных пособий. Сальдо по счету 69 субсчет «Расчеты по социальному страхованию» на 31марта 2020 года составило ноль.

В приложении 2 к разделу 1 РСВ за 1-й квартал 2020 года страхователь указал следующие данные:

- по строке 080 — 25 000

- по строке 090 — 25 000 с признаком «1».

Таким образом, остаток по данным бухгалтерского учета нулевой, а РСВ за 1-й квартал показывает, будто страхователь должен бюджету 25 000 руб. Тем не менее, расчет заполнен верно.

Сокращён круг выплат в рамках чемпионата мира по футболу, которые освобождены от взносов

С 2020 года выплаты иностранным гражданам и лицам без гражданства, принимавшим участие в подготовке и проведении чемпионата мира по футболу, освобождены от страховых взносов. Но это общее правило.

Закон от 30 октября 2020 года № 303-ФЗ сократил формулировку п. 7 ст. 420 НК РФ. С 01 января 2020 года взносов не будет, если трудовой или гражданско-правовой договор эти лица подписали напрямую с ФИФА.

А так выплаты в их адрес всё же облагаются взносами, если они идут через:

- дочерние организации ФИФА;

- оргкомитет «Россия-2018»;

- дочерние организации этого оргкомитета.

Правовые основы и общие правила заполнения

Напомним, что с 2020 года все обязательные страховые взносы (кроме в ФСС по травмам) ИП и компании, выступающие в качестве страхователей, показывают в свою налоговую инспекцию, а не ПФР. Это обусловлено передачей функции администрирования данных выплат налоговикам.

Исключение составляют взносы по травматизму. Они остались в ведении Фонда соцстраха.

Также см. «Органы контроля за уплатой страховых взносов с 2017 года».

Официальное название формы расчёта по взносам такое – «Расчет по страховым взносам». А приставка «единый» появилась сама собой. Ее используют бухгалтеры. Такая формулировка обусловлена тем, что в отчете приводят данные почти по всем видам взносов.

Также см. «Обзор изменений по страховым взносам с 2018 года».

Взносы во внебюджетные фонды с 2020 года контролируют налоговые органы. В связи с этим появилась и новая форма отчетности, предоставляемая в ФНС ежеквартально — расчет по страховым взносам (РСВ). Можно сказать, что он представляет собой некий «гибрид» отчета РСВ-1, который раньше сдавали в Пенсионный фонд и формы 4-ФСС.

Новый отчет начал действовать с 1 квартала 2020 года. Но его бланк утвержден был, естественно, заранее — приказом ФНС РФ от 10.10.2016 № ММВ-7-11/551. Этим же документом утвержден и порядок заполнения РСВ (далее — Порядок).

РСВ обязаны заполнять все работодатели — как юридические, так и физические лица. К последним относят не только предпринимателей, но и тех, кто пользуется услугами наемных работников (адвокатов, нотариусов, глав крестьянских хозяйств). Отчет необходимо сдавать, даже если деятельность в отчетном периоде не велась, а заработная плата не начислялась.

Минимальный состав отчета выглядит так:

- Титульный лист.

- Разд. 1, содержащий общую информацию о начисленных страхвзносах. К нему существует 10 приложений, каждое из которых посвящено определенному варианту расчета платежей. Обязательно следует заполнить только Прил. 1 (подразд. 1.1 и 1.2), а также Прил. 2 и 3, которые относятся к базовым вариантам начисления взносов.

- Разд. 3, в котором содержатся персональные данные всех получателей дохода.

Все остальные листы отчета нужно заполнять, если они соответствуют статусу работодателя или видам выплат, которые он производит.

Регламент заполнения мы рассмотрим не по нумерации листов, а в порядке «обязательности» — сначала общие для всех листы, а затем — остальные.

Образец оформления РСВ за 2 квартал 2020 года можно увидеть здесь.

Скачать (XLS, 409KB)

Расширен объект обложения взносами в части интеллектуальной собственности

Производить начисление страховых взносов в 2020 году придётся чаще. Закон № 335‑ФЗ скорректировал состав объектов обложения страховыми взносами (п. 1 и 4 ст. 420 НК РФ).

Поправки уточнили перечень договоров об отчуждении исключительного права на результаты интеллектуальной деятельности и лицензионных договоров о предоставлении права использования, выплаты по которым облагаются страховыми взносами. Теперь НК РФ отсылает к подпунктам с 1 по 12 п. 1 ст. 1225 ГК РФ. А это:

- произведения науки, литературы и искусства;

- программы для ЭВМ;

- базы данных;

- исполнения;

- фонограммы;

- сообщения в эфир или по кабелю радио- или телепередач (вещание);

- изобретения;

- полезные модели;

- промышленные образцы;

- достижения селекции;

- топологии интегральных микросхем;

- ноу-хау.

До 2020 года Минфин считал, что вознаграждение за отчуждение исключительного права на программу для ЭВМ не облагается страховыми взносами (письмо от 09.06.2017 № 03‑15‑05/36269). Объяснение было таким: она не относится к произведениям науки, литературы и искусства, а отдельно выделенный результат интеллектуальной деятельности.

ЕРСВ в ПФР – персонифицированные данные работников

Форма ЕРСВ появилась в 2020 г. Ее наличие объясняется просто – с этого года контроль над начислением и уплатой СВ возложен на ФНС. Осталось единственное исключение. Оно относится к СВ по травматизму, которые оставили за ФСС.

Расчеты РСВ-1…3, 4-ФСС заменил ЕРСВ на новом бланке. Его главное отличие – форма составлена по принципу налоговой декларации. Это означает, что в ней содержатся исключительно сведения, которые относятся только к суммам начислений за отчетный отрезок времени. В форме отсутствуют показатели:

- размер уплаченных СВ;

- остатки задолженности – входящие и исходящие.

Важно! Хотя надзорная функция по СВ перешла к налоговикам, автоматической ликвидации отчетности перед внебюджетными фондами не произошло. Относится это к форме СЗВ-Стаж.

Один из разделов ЕРСВ (третий) должен быть заполнен персональными данными о застрахованных лицах. Корректная информация вносится в рамках договоров:

- трудовых;

- гражданско-правовых.

Персонифицированные данные – это:

- ИНН и СНИЛС;

- дата рождения и ФИО;

- гражданство и пол;

- серия и номер документа, который удостоверяет личность, и его код.

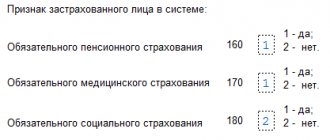

Также указывается наличие у работника обязательной страховки – медицинской, пенсионной, социальной.

В форме ЕРСВ нет больше необходимости фиксировать такие данные:

- период работы;

- размер страхового стажа;

- условия труда.

КБК

Благодаря кодам бюджетной классификации (КБК), информация обо всех платежах, а также правильность перечисления средств, не затеряется. КБК для уплаты страховых взносов в ИФНС, которые указывают в реквизите 104 платежки, определяют вид налога. Из-за передачи администрирования платежей налоговикам, КБК управляющего изменился с кода 392, 393 на 182. Теперь код классификации при зачислении средств до 1 января 2020 года остается прежним, но взносы, которые переводятся после этой даты, классифицируются по новому КБК.