В калькуляторе можно рассчитать размер пеней, которые начисляются при неуплате страховых взносов в установленный срок. Такой онлайн расчет пригодится как для тех плательщиков, кто желает самостоятельно заплатить пени в связи с задержкой уплаты, так и для тех, кто хочет проверить правильность выставленной налоговой сумме штрафа по причине неуплаты взносов в срок. Рассчитать пени при неуплате налогов можно в этом онлайн калькуляторе.

Законодательство о расчете пени

Правила определения величины пени по страхвзносам в ИФНС регламентированы п. 4 ст. 75 НК РФ, в котором содержится две формулы для расчета этого значения. Обе они основаны на том, что размер задолженности умножается на то количество календарных дней, в течение которых была просрочка по страховым взносам. Кроме того, полученное значение необходимо умножить на ставку, которая имеет 2 значения:

- 1/300 ставки рефинансирования ЦБ РФ

Она используется физическими лицами и ИП (без учета количества дней просрочки платежа) и юридическими лицами при просрочке не более 30 календарных дней;

- 1/150 ставки рефинансирования ЦБ РФ

Она используется только юридическими лицами при просрочке по платежам более 30 календарных дней.

Правила определения величины пени по страховым взносам в ФСС («на травматизм») регламентированы ст. 26.11 Федерального закона от 24.07.1998 г. № 125-ФЗ. Пени рассчитывается по той же формуле с применением 1/300 ставки рефинансирования ЦБ РФ.

Значение ставки рефинансирования ЦБ берется то, которое действовало в момент наличия просроченной задолженности. Если ставка изменялась в одном периоде расчета, то необходимо разбивать исчисление на несколько формул, в каждой из которых будет своя ставка рефинансирования.

Налоговый календарь

Порядок расчета пеней определен статьей 75 Налогового кодекса РФ. Пунктом 1 данной статьи предусмотрено, что пеней признается денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов в более поздние по сравнению с установленными законодательством о налогах и сборах сроки. Проще говоря, в случае опоздания с уплатой налогов, на задолженность начисляются пени.

Количество дней просрочки пени по налогам определяется со дня, следующего за сроком уплаты налога, и по день, предшествующий дню его уплаты (п. п. 3, 4 ст. 75 НК РФ, Письмо Минфина от 05.07.2016 N 03-02-07/2/39318). То есть, если уплата долга по налогам состоялась, допустим, 15 февраля 2020 года, то в расчете пеней нужно учесть 14 февраля. Дату уплаты (15 число) в расчет включать не нужно.

Приведем пример расчета пеней по налогам.

Пример. НДФЛ в сумме 156 800 рублей с зарплаты за декабрь 2016 года, выплаченной работникам 10.01.2017, ООО «Катюша» перечислила в бюджет 24.01.2017.

Количество дней просрочки – 12 (с 12.01.2011 по 23.01.2017). Ставка рефинансирования (ключевая ставка) Банка России в период просрочки составила 10%. См. «Ставка рефинансирования: 2020 год». Сумма пени за просрочку уплаты НДФЛ составит 627, 20 руб. (156 800 руб. x 10% / 300 x 12дн.).

Аналогичный порядок расчета пеней нужно применять и к другим налогам (например, к НДС, налогу на имущество, УСН др.).

Если плательщик пренебрег возможностью добровольно исполнить требование об уплате пеней, их взыскивают, используя следующие методы:

- направление инкассового поручения в банк плательщика;

О том, с каких счетов могут быть взысканы пени, читайте в статье «С каких счетов налоговики могут произвести взыскание?».

- взыскание за счет имущества.

К тому же при нарушении сроков и полноты уплаты страховых взносов, речь идет не только о санкциях, но и о нарушении пенсионных прав застрахованных лиц.

Отрицательными последствиями неуплаты взносов являются:

- снижение возможности получения инвестиционного дохода от инвестирования средств пенсионных накоплений;

- уменьшение суммы пенсионных накоплений при их индексировании.

О последствиях неуплаты страховых взносов из-за их неотражения в расчете читайте в статье «Какова ответственность за неуплату страховых взносов?».

Сроки уплаты налогов и страховых сборов, подачи налоговых деклараций и отчетов.

День который указан в НК и есть последний день уплаты налога. Не важны формулировки «до» или наречие «не позднее» (письмо Минфина от 30.04.2019 № 03-02-08/32422) и (определение Верховного суда от 16.10.2018 № 304-КГ18-7786).

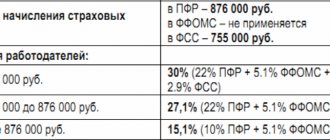

НалоговаяПлатежи налога УСН(раз в квартал):I кв. — до 25 апреляII кв. — до 25 июляIII кв. — до 25 октябряIV кв. — до 30 апреля(для ИП) до 31 марта(для организаций) Нулевую УСН вы можете сформировать и отправить в ИФНС онлайн с помощью этого сервиса. При этом сделать вы это можете абсолютно бесплатно. Платежи налога ЕНВД(раз в квартал):I кв. — до 25 апреляII кв. — до 25 июляIII кв. — до 25 октябряIV кв. — до 25 января Платежи НДФЛ (13%)(раз в год):до 30 апреля Платежи Налог на прибыль (раз в квартал):I кв. — до 28 апреляII кв. — до 28 июляIII кв. — до 28 октябряIV кв. — до 28 января Платежи НДС (раз в квартал):I кв. — до 20 апреляII кв. — до 20 июляIII кв. — до 20 октябряIV кв. — до 20 января С 2020 года декларация НДС подается до 25 числа. Но срок оплаты всё равно до 20 числа. НДФЛ 13% за сотрудников(до 15 числа следующего месяца) | ПФРФиксированный платёж в ПФР ИП(платится, раз в год, до 31 декабря)в 2020 году — 36 238 р.(для дохода до 300 т.р. в год. и 1% от дохода с суммы свыше 300 т.р.), в 2020 году — 32 385 р.(для дохода до 300 т.р. в год. и 1% от дохода с суммы свыше 300 т.р.) См. Калькулятор Платежа ИП Взносы в Пенсионный Фонд на ОПС(платятся ежемесячно не позднее 15-го числа следующего календарного месяца) За наемных работников: 26%(или 18% для льготных видов деятельности(производство, строительство, образование, IT)) на ОСНО, УСН, ЕНВД (20% (или 12% для льготных) на страховую 6% на накопительную части; если 1966г и старше, если старше — всё на страховую), ФФОМС 3,1% на ОСНО, УСН, ЕНВД, ТФОМС 2,0% на ОСНО, УСН, ЕНВД. Пеню в пенсионный также необходимо разбивать на пеню на страховую и накопительную часть, ФФОМС, ТФОМС Смотрите: Калькулятор зарплаты и взносов ПФР(бесплатно) При этом можно попробовать снизить штраф и подать в суд. Например, компания снизила штраф в 2 раза, ссылаясь на то, что просрочка отчета была с небольшим количеством дней (см. постановление Арбитражного суда Московского округа от 1 апреля 2016 г. № А41-30902/2015). Сам ПФР штрафы снижать не может, только через суд. | ФССПлатёж в ФСС: I кв. — до 15 апреля II кв. — до 15 июля III кв. — до 15 октября IV кв. — до 15 январяЗаполненный образец 4-ФСС 2015 года. Смотрите: Калькулятор зарплаты и взносов ФСС(бесплатно) |

| вт | ср | чт | пт | сб | вс | |

| 1 | 2 | 3 | 4 | 5 | 6 | |

| 7 | 8 | 9 | 10 | 11 | 12 | 13 |

| 14 | 16 | 17 | 18 | 19 | ||

| 21 | 22 | 23 | 24 | 26 | 27 | |

| 28 | 29 | 31 |

| вт | ср | чт | пт | сб | вс | |

| 1 | 2 | 3 | ||||

| 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 11 | 12 | 13 | 14 | 16 | 17 | |

| 18 | 19 | 20 | 21 | 22 | 23 | 24 |

| 25 | 26 | 27 | 28 |

| вт | ср | чт | пт | сб | вс | |

| 2 | 3 | |||||

| 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 11 | 12 | 13 | 14 | 16 | 17 | |

| 18 | 19 | 20 | 21 | 22 | 23 | 24 |

| 25 | 26 | 27 | 29 |

| вт | ср | чт | пт | сб | вс | |

| 2 | 3 | 4 | 5 | 6 | 7 | |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 16 | 17 | 18 | 19 | 21 | ||

| 22 | 23 | 24 | 26 | 27 | ||

| 29 |

| вт | ср | чт | пт | сб | вс | |

| 1 | 2 | 3 | 4 | 5 | ||

| 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 13 | 14 | 16 | 17 | 18 | 19 | |

| 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 27 | 28 | 29 | 30 | 31 |

| вт | ср | чт | пт | сб | вс | |

| 1 | 2 | |||||

| 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 10 | 11 | 12 | 13 | 14 | 16 | |

| 17 | 18 | 19 | 20 | 21 | 22 | 23 |

| 24 | 25 | 26 | 27 | 28 | 29 | 30 |

| вт | ср | чт | пт | сб | вс | |

| 2 | 3 | 4 | 5 | 6 | 7 | |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 16 | 17 | 18 | 19 | 21 | ||

| 22 | 23 | 24 | 26 | 27 | ||

| 29 |

| вт | ср | чт | пт | сб | вс | |

| 1 | 2 | 3 | 4 | |||

| 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| 12 | 13 | 14 | 16 | 17 | 18 | |

| 19 | 20 | 21 | 22 | 23 | 24 | 25 |

| 26 | 27 | 28 | 29 | 30 | 31 |

| вт | ср | чт | пт | сб | вс | |

| 1 | ||||||

| 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 9 | 10 | 11 | 12 | 13 | 14 | |

| 16 | 17 | 18 | 19 | 20 | 21 | 22 |

| 23 | 24 | 25 | 26 | 27 | 28 | 29 |

| 30 |

| вт | ср | чт | пт | сб | вс | |

| 1 | 2 | 3 | 4 | 5 | 6 | |

| 7 | 8 | 9 | 10 | 11 | 12 | 13 |

| 14 | 16 | 17 | 18 | 19 | ||

| 21 | 22 | 23 | 24 | 26 | 27 | |

| 29 |

| вт | ср | чт | пт | сб | вс | |

| 1 | 2 | 3 | ||||

| 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 11 | 12 | 13 | 14 | 16 | 17 | |

| 18 | 19 | 20 | 21 | 22 | 23 | 24 |

| 25 | 26 | 27 | 28 | 29 | 30 |

| вт | ср | чт | пт | сб | вс | |

| 1 | ||||||

| 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 9 | 10 | 11 | 12 | 13 | 14 | |

| 16 | 17 | 18 | 19 | 20 | 21 | 22 |

| 23 | 24 | 25 | 26 | 27 | 28 | 29 |

| 30 |

| вт | ср | чт | пт | сб | вс | |

| 1 | 2 | 3 | 4 | 5 | ||

| 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 13 | 14 | 16 | 17 | 18 | 19 | |

| 21 | 22 | 23 | 24 | 26 | ||

| 27 | 28 | 29 | 31 |

| вт | ср | чт | пт | сб | вс | |

| 1 | 2 | |||||

| 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 10 | 11 | 12 | 13 | 14 | 16 | |

| 17 | 18 | 19 | 20 | 21 | 22 | 23 |

| 24 | 25 | 26 | 27 | 28 | 29 |

| вт | ср | чт | пт | сб | вс | |

| 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 9 | 10 | 11 | 12 | 13 | 14 | |

| 16 | 17 | 18 | 19 | 20 | 21 | 22 |

| 23 | 24 | 25 | 26 | 27 | 29 |

| вт | ср | чт | пт | сб | вс | |

| 1 | 2 | 3 | 4 | 5 | ||

| 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 13 | 14 | 16 | 17 | 18 | 19 | |

| 21 | 22 | 23 | 24 | 26 | ||

| 27 | 29 |

| вт | ср | чт | пт | сб | вс | |

| 1 | 2 | 3 | ||||

| 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 11 | 12 | 13 | 14 | 16 | 17 | |

| 18 | 19 | 20 | 21 | 22 | 23 | 24 |

| 25 | 26 | 27 | 28 | 29 | 30 | 31 |

| вт | ср | чт | пт | сб | вс | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 16 | 17 | 18 | 19 | 20 | 21 | |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

| 29 | 30 |

| вт | ср | чт | пт | сб | вс | |

| 2 | 3 | 4 | 5 | |||

| 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 13 | 14 | 16 | 17 | 18 | 19 | |

| 21 | 22 | 23 | 24 | 26 | ||

| 27 | 29 |

| вт | ср | чт | пт | сб | вс | |

| 1 | 2 | |||||

| 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 10 | 11 | 12 | 13 | 14 | 16 | |

| 17 | 18 | 19 | 20 | 21 | 22 | 23 |

| 24 | 25 | 26 | 27 | 28 | 29 | 30 |

| 31 |

| вт | ср | чт | пт | сб | вс | |

| 1 | 2 | 3 | 4 | 5 | 6 | |

| 7 | 8 | 9 | 10 | 11 | 12 | 13 |

| 14 | 16 | 17 | 18 | 19 | 20 | |

| 21 | 22 | 23 | 24 | 25 | 26 | 27 |

| 28 | 29 | 30 |

| вт | ср | чт | пт | сб | вс | |

| 1 | 2 | 3 | 4 | |||

| 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| 12 | 13 | 14 | 16 | 17 | 18 | |

| 19 | 21 | 22 | 23 | 24 | ||

| 26 | 27 | 29 |

| вт | ср | чт | пт | сб | вс | |

| 1 | ||||||

| 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 9 | 10 | 11 | 12 | 13 | 14 | |

| 16 | 17 | 18 | 19 | 20 | 21 | 22 |

| 23 | 24 | 25 | 26 | 27 | 28 | 29 |

| 30 |

| вт | ср | чт | пт | сб | вс | |

| 1 | 2 | 3 | 4 | 5 | 6 | |

| 7 | 8 | 9 | 10 | 11 | 12 | 13 |

| 14 | 16 | 17 | 18 | 19 | 20 | |

| 21 | 22 | 23 | 24 | 25 | 26 | 27 |

| 28 | 29 | 30 |

Предлагаем ознакомиться: Закон о страховании кредитов физических лиц

красным — праздничные и выходные, зелёным — сокращенные дни, черным — дни отчетов и платежей.

Согласно п.3 статьи 45 НК РФ обязанность по уплате налога считается исполненной налогоплательщиком с момента предъявления в банк поручения на перечисление в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства денежных средств со счета налогоплательщика (со счета иного лица в случае уплаты им налога за налогоплательщика) в банке при наличии на нем достаточного денежного остатка на день платежа.

Часто бывает, что по каким-либо причинам налоги или авансовые платежи не были уплачены вовремя. В данной статье приведен калькулятор налоговых санкций согласно ключевой ставке, он необходим когда делается расчет суммы, для перечисления в бюджет. Мы рассмотрим расчет пени на калькуляторе в режиме онлайн на примере задержки авансовых платежей по упрощенному налогу УСН.

Примечание: Всегда сначала надо доплатить налог и пени за просрочку, а потом уже сдать уточненку.

1-я ситуация. Пропущен установленный срок уплаты налога. В этом случае нужно как можно быстрее перечислить просроченные налоговые платежи, а также пени. Согласно статьи 75 НК РФ сумму пеней рассчитывается на калькуляторе исходя из 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки уплаты суммы налога.

Доначисленный налог и пени за просрочку необходимо отразить в бухучете. Если речь идет о УСН, то в налоговом учете упрощенный налог и пени отражать не нужно, поскольку они не включены в список расходов по УСН.

Например, авансовые платежи по «упрощенному» налогу нужно вносить не позднее 25-го числа месяца, следующего за истекшим отчетным периодом. То есть за I квартал аванс требуется перечислить не позднее 25 апреля, за полугодие — не позднее 25 июля и за 9 месяцев — не позднее 25 октября. Это следует из пункта 2 статьи 346.19 и абзаца 2 пункта 7 статьи 346.21 НК РФ.

Примечание : Если 25-е число выпадает на выходной или нерабочий праздничный день, срок уплаты переносится на следующий за ним рабочий день (п. 7

ст. 6.1 НК РФ

).

2-я ситуация. Авансовые платежи по УСН перечислены своевременно, но размер его был занижен из-за ошибки в расчетах. Тогда тоже возникает недоимка по налогу и обязанность сделать уплату пеней в бюджет.

Обнаружив у себя одну из перечисленных ситуаций, как можно быстрее погасите возникший долг, чтобы прекратилось начисление санкций. Потому что пени начисляются до тех пор, пока не уплачена вся сумма задолженности. Пени с суммы недоимки также нужно будет перечислить (абз. 2 п. 3 ст. 58 НК РФ).

Штраф за несвоевременную уплату авансовых налоговых платежей не предусмотрен (абз. 3 п. 3 ст. 58 НК РФ). Такая санкция может быть наложена только за неуплату самого налога, то есть имеется в виду перечисление «упрощенного» налога по итогам года (ст. 122 НК РФ).

По общим правилам ФНС вправе наложить штраф на организацию (ИП) за несвоевременную уплату (неполную уплату) налога. Штраф взимается в размере 20 % от недоимки (ст. 122 НК РФ). Что делать, если налогоплательщик самостоятельно обнаружил недоимку по налогу:

- Рассчитать сумму пеней.

- Перечислить на счет ФНС сумму недоимки и пеней.

- Сдать уточненную декларацию.

Предлагаем ознакомиться: Медицинская страховка для выезда за границу ресо

Формулы для расчета пени по страховым взносам

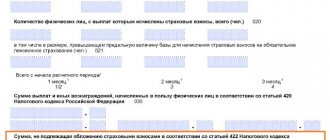

Для расчета пени по страховым взносам используются следующие формулы:

- если пени рассчитывают физические лица, ИП и юридические лица (при просрочке до 30 дней)

| Сумма пени | = | Сумма задолженности | * | Число календарных дней просрочки | * | 1/300 ставки рефинансирования |

- если пени рассчитывают юридические лица (при просрочке более 30 дней)

| Сумма пени | = | Сумма задолженности | * | Число календарных дней просрочки | * | 1/150 ставки рефинансирования |

Пример расчета пени по страховым взносам

ООО «Перспектива» имела задолженность по страховым взносам за август 2020 г. в размере 25 000 руб. Компания должна была перечислить взносы не позднее 17.09.2018 г. (срок перенесен из-за того, что 15-ое число приходится на выходной день), но заплатила их лишь 09.11.2018 г. Необходимо рассчитать сумму начисленной пени из расчета ставки рефинансирования, равной 7,5%.

| Сумма пени (18.09.-17.10.) | = | 25 000 | * | 30 | / | 300 | * | 7,5% | = | 187,50 руб. |

| Сумма пени (18.10.-08.11.) | = | 25000 | * | 22 | / | 150 | * | 7,5% | = | 275,00 руб. |

ИТОГО общая сумма задолженности = 187, 50 + 275,00 = 462,50 руб.

Важно! День, в котором было произведено перечисление задолженности, в расчет пени не берется.

Корреспонденция по отражению пени в бухучете

Для отражения пени по страховым взносам в бухучете составляется такая корреспонденция:

Дт 99 Кт 69 — начислена сумма пени;

Дт 69 Кт 51 — уплачена сумма пени.

Дата проводки по начислению пени зависит от того, кто производит расчет по сумме:

- дата справки-расчета, если компания самостоятельно исчисляет величину пени;

- дата требования или решения, если ИФНС выносит решение о начислении пени по задолженности.

О правилах формирования платежного поручения на перечисление пени по страховым взносам читайте в этой статье.

В видео-материале представлена информация о заполнении «платежки» на уплату пени:

Как платить?

Если при перечисления налога или взноса вы ошиблись в КБК или другом реквизите который не помешал «упасть» деньгам на счет ИФНС, то недоимки не возникает. Пени начислять не вправе. Нужно только уточнить платёж.

Для уплаты штрафа или пени достаточно платить по обычной платёжке, как и налог, но при этом заменить 1 или 2 цифры в КБК. Например, УСН налог — 182 1 0500 110 (исходный).

КБК для перечисления пени(меняем 6 и 7 цифру справа в КБК) по налогу 182 1 0500 110 – для уплаты пеней, 182 1 05 01011 01 2200 110 – для процентов.

КБК для перечисления штрафа(меняем 7 цифру справа в КБК) по налогу — 182 1 0500 110