Контрольные соотношения для единого расчета по страховым взносам — это подсказки от ФНС, которые плательщики взносов могут использовать для проверки правильности заполнения РСВ. Контрольные соотношения регулярно обновляются ФНС: в отчете за 1 квартал 2020 года надо использовать обновленные данные.

Федеральная налоговая служба России письмом от 07.02.2020 № БС-4-11/[email protected] направила в территориальные органы новые контрольные соотношения по страховым взносам. Они применяются для проверки правильности составления отчетности при:

- приеме налоговым органом расчета по форме РСВ от плательщиков страховых взносов и камеральной проверке отчета;

- выгрузке в ПФР и приеме от ФНС России сведений в целях разнесения сведений из расчетов на индивидуальные лицевые счета застрахованных лиц.

Плательщики страховых взносов применяют контрольные соотношения для расчета по страховым взносам для самопроверки при составлении и сдаче отчетов.

Новые контрольные соотношения потребовались в связи с переходом на электронные трудовые книжки, поэтому они носят специальный характер. Утвержденные ранее контрольные соотношения расчета по страховым взносам не упразднены, они продолжают действовать в полном объеме.

Правила сдачи РСВ

Этот отчет работодатели сдают в ФНС по итогам года и ежеквартально. Новая отчетная форма утверждена приказом ФНС России от 18.09.2019 № ММВ-7-11/470. Ее страхователи будут впервые сдавать за первый квартал 2020 года. В ней сокращено общее количество показателей примерно на 30%, то есть заполнять ее стало легче.

Отчитываются по страховым взносам не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. В 2020 году сроки сдачи этой формы выглядят так:

- за I квартал — до 30.04.2020;

- за 6 месяцев — до 30.07.2020;

- за 9 месяцев — до 30.10.2020;

- за 2020 год — до 01.02.2021 (перенос с 30 января, субботы).

https://youtu.be/eXRxo1AAz88

Не все сервисы одинаково «бесплатны»

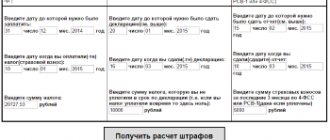

Используя новый интернет-сервис для сверки отчетности по страховым взносам, будьте бдительны. Некоторые сайты предлагают бесплатный тест — однократную выверку отчетности. Дальнейший контроль формуляров будет платным.

Например, если сайт требует ввести номер телефона или карты, то, скорее всего, со счетов будут списаны деньги. А вот услуги по контролю отчетности могут не предоставить. Мошенники придумали ряд уловок. К примеру, при онлайн-проверке сайт выдает новую ошибку, с которой ранее бухгалтер не встречался. Но вот пояснений по недочетам сервис не дает, а требует внести плату. Будьте бдительны!

Для чего нужны контрольные соотношения

Контрольные соотношения к любой отчетной форме — это метод математической проверки данных, который отражает корректность введенных в отчет сведений путем сопоставления определенных показателей. Данные сопоставляются как внутри самой формы, так и с другими отчетами.

Налоговики формируют и дополняют таблицу сравнения показателей формы расчета по страховым взносам и рассылают ее в территориальные отделения, чтобы территориальные ИФНС проверяли корректность данных, указанных в документах плательщиков. Информация не держится в тайне: сами страхователи вправе использовать разработанные показатели для самопроверки перед сдачей расчета. Ранее ФНС России уже публиковала памятку для плательщиков страховых взносов, в которой содержится достаточная информация о порядке их исчисления и уплаты.

Новые проверочные соотношения

Внесены поправки в порядок представления расчетов по страховым взносам. В частности, расширен перечень оснований, по которым расчет по страховым взносам может быть признан непредставленным (п. 7 ст. 431 НК РФ в ред. Федерального закона от 27.11.2017 № 335-ФЗ).

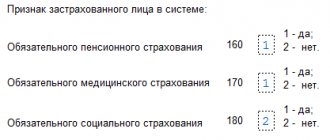

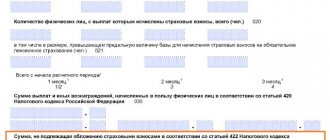

Помимо применяемых до сих пор критериев для отказа в приеме, при поступлении расчета в налоговый орган уведомление об отказе будет формироваться также в случае обнаружения ошибок в разделе 3 по каждому физлицу:

- в суммах выплат и иных вознаграждений (графа 210);

- в базе для исчисления страховых взносов в пределах установленной предельной величины (графа 220);

- в сумме исчисленных страховых взносов (графа 240);

- в базе для исчисления страховых взносов по дополнительному тарифу (графа 280);

- в сумме страховых взносов, исчисленных по дополнительному тарифу (графа 290).

Данные изменения вступили в силу с 01.01.2018 (п. 3 ст. 9 Федерального закона от 27.11.2017 № 335-ФЗ). Соответственно, новые контрольные соотношения, которые опубликованы в письме ФНС от 13.12.2017 № ГД-4-11/, будут применяться при приеме как расчетов по страховым взносам за 2020 год, так и уточненных расчетов за отчетные периоды 2020 года: I квартал, полугодие, 9 месяцев. Контрольными соотношениями предусмотрено, что будут проверяться:

- суммы исчисленных страховых взносов на обязательное пенсионное страхование по тарифу (графа 240) за каждый из последних трех месяцев расчетного (отчетного) периода с учетом данных за предыдущие отчетные периоды (исчисление нарастающим итогом с начала года в соответствии с п. 1 ст. 431 НК РФ);

- итоговые суммы «всего за последние 3 месяца расчетного (отчетного) периода» (строки 250, 300);

- суммы нарастающим итогом с начала года на предмет превышения предельной величины базы для исчисления страховых взносов на обязательное пенсионное страхование.

В перечне контрольных соотношений следует обратить внимание на сверку значений в строках подраздела 1.1 приложения 1 к разделу 1 (строки 030, 050 – 051, 061) с суммами по всем разделам 3 (по графам 210, 220, 240). Такая сверка проводится, когда значение поля 001 приложения 1 раздела 1 соответствует значению строки 200 подраздела 3.2.1 раздела 3.

Соотношение будет нарушено, если плательщик применяет общий тариф страховых взносов и совмещает разные системы налогообложения (например УСН и ЕНВД), и в расчете будут заполнены два приложения 1 к разделу 1 с разными кодами тарифа (02 и 03, которым соответствует одна категория «НР»). Из этого следует, что таким плательщикам не нужно заполнять два приложения 1, распределяя выплаты пропорционально выручке по УСН и ЕНВД. Такие разъяснения ФНС дает в письме от 28.12.2017 № ГД-4-11/

Отказано в приеме будет в случае обнаружения отрицательных значений в полях, содержащих данные по выплатам и взносам:

- графы 210, 220, 230, 240 подраздела 3.2.1;

- графы 280, 290 подраздела 3.2.2;

- (строки 050 – 051), строка 061 подраздела 1.1;

- строки 040, 050 подраздела 1.3.1;

- строки 040, 050 подраздела 1.3.2.

Помимо ошибок в суммах, причиной отказа в приеме расчета может стать наличие двух разделов 3 с идентичными номерами СНИЛС при полном совпадении ФИО. Порядок подачи уточненных расчетов в данном случае зависит от типа ошибки:

- Если ошибка в первичном расчете была допущена в ФИО и изменения вносятся в имя, отчество и фамилию, в уточненном расчете может быть два раздела 3 с одинаковым СНИЛС.

- Если застрахованные полные тезки по ФИО и при подаче первичного расчета была допущена ошибка в номере СНИЛС, при подаче уточненного расчета допускается два раздела 3 только при разных страховых номерах.

Если уточненный расчет подается с целью исправить реквизиты в подразделе 3.1, кроме случаев с идентичными СНИЛС плюс ФИО, например, ошибки в дате рождения, поле, паспортных данных, то нужно заполнить раздел 3 с номером корректировки больше 0 с сохранением порядкового номера в строке 040 из первичного расчета и указать верные значения в строках 060, 120—180.

Елена Кулакова, эксперт системы электронной отчетности Контур.Экстерн

ФНС обновила контрольные соотношения для проверки расчета по страховым взносам. Соответствующее письмо от 29.12.2017 № ГД-4-11/ размещено на сайте налогового ведомства.

Новые контрольные соотношения применяются с 1 января 2020 года для проверки показателей, внесенных в единый расчет сумм страховых взносов.

Как уточняют в ФНС, новые контрольные соотношения (версия 3) направлены взамен прежних, указанных в письме от 30.06.2017 № БС-4-11/

Напомним, ранее ФНС дополнила контрольные соотношения для проверки расчетов по страховым взносам. Дополнения в КС связаны с тем, что с 1 января 2020 года расширен перечень оснований для признания расчета непредставленным.

В «1С:Предприятии 8» возможность проверки расчетов на соответствие обновленным контрольным соотношениям будет поддержана с выходом очередных версий. О сроках можно узнать в «Мониторинге изменений законодательства».

В 2020 году налоговые инспекторы проверяют показатели единого расчета по страховым страховых взносам по контрольным соотношениям.

Бесплатная программа от ФНС “Налогоплательщик ЮЛ” предназначена для автоматизации процесса подготовки юридическими и физическими лицами документов налоговой и бухгалтерской отчётности, расчета страховых взносов, справок о доходах физических лиц (форма №2-НДФЛ), специальных деклараций (декларирование активов и счетов), документов по регистрации ККТ и других.

Контрольные соотношения в отчете: расчет страховых взносов

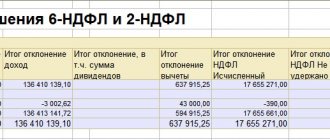

Данные для проверки представлены в виде объемной таблицы. В ней содержатся более 300 внутренних контрольных соотношений внутри расчета и два междокументных соотношения. В частности, контрольные соотношения 6-НДФЛ и расчета по страховым взносам 2020. Например, первое из них звучит так: «обязательность предоставления расчета по страховым взносам в случае предоставления 6-НДФЛ». Это значит, что все работодатели, которые обязаны отчитываться по 6-НДФЛ, обязаны отчитаться и по страховым взносам. Даже если расчет получится нулевым.

Подробнее мы остановимся на ее небольшой части, междокументных соотношениях, чтобы понять, как ею пользоваться. Итак, эти показатели выглядят следующим образом:

| Документ | № | КС | Нарушение | Действия ФНС | |

| РСВ. 6-НДФЛ (в отношении головной организации) | 2.1 | Обязательно предоставить РСВ в случае сдачи 6-НДФЛ | Затребование отчетности | ||

| РСВ. 6-НДФЛ (для налогоплательщиков без обособок, не для ИП на патенте и ЕНВД) | 2.2 | Ст. 020 р. 1 6-НДФЛ — ст. 025 р. 1 6-НДФЛ >= ст. 050 гр. 1 подр. 1.1 р. 1 РСВ | Сумма начисленного дохода налогоплательщика меньше базы для начисления страховых взносов | Требование предоставить объяснение или внести исправления | |

| РСВ, информация ФСС России | 2.3-2.5 | Гр. 3-5 ст. 80 прилож. 2 р. 1 РСВ = сумме выделенных ФСС средств на возмещение расходов на страховые выплаты в 1-3 месяце отчетного периода | Сумма возмещенных расходов больше выделенной суммы | То же | |

Что означает первая строка в этой таблице, понять несложно, выше уже об этом шла речь. А вот вторая строка уже содержит реальный сравнительный показатель, и на ней остановимся подробнее. Итак, налоговики утверждают, что разность строки 20 раздела 1 и строки 25 раздела 1 в декларации 6-НДФЛ должна быть больше или равна данным, которые отражены в строке 50 группы 1 подраздела 1.1 расчета по страховым взносам. Что указано в этих полях форм:

- стр. 20 р. 1 — это сумма начисленного дохода;

- стр. 25 р. 1 — это начисленные дивиденды, которые входят в состав суммы дохода.

Очевидно, что раз на сумму дивидендов не начисляются страховые взносы, ее вычитают, чтобы получить облагаемую базу по ним, которую и указывают в стр. 050 гр. 1 подр. 1.1 РСВ. Если данные не совпали, значит, плательщик допустил ошибку, и ему направят требование о предоставлении пояснений. Но это не единственный вариант. При выявлении расхождений в документе налоговики вправе сразу же составить акт о правонарушении по нормам статьи 100 Налогового кодекса РФ и привлечь плательщика к ответственности. Если ошибку обнаружит сам плательщик уже после сдачи расчета, он вправе подать уточненную форму.

Как проверить расчет по страховым взносам

Решение следует разделить на два этапа:

- внутриформенный контроль — это проверка показателей внутри самого расчета. То есть правильно ли бухгалтер выполнил арифметические подсчеты;

- междокументарные контроли — это форма контроля, которая предусматривает сравнение показателей разных отчетных формуляров.

Для каждой категории контроля предусмотрены свои особенности. Предлагаем инструкцию, как проверить расчет по СВ:

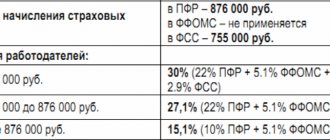

- Контроль внутри отчета:

- если заполняете отчетности при помощи специализированных бухгалтерских программ, то этот вид контроля проводится автоматически;

- при заполнении формы вручную проверьте правильность исчисления облагаемой базы — это сумма всех начислений за минусом необлагаемых сумм;

- проконтролируйте правильность исчисления взносов по утвержденным тарифам страхового обеспечения (база, умноженная на тариф);

- при заполнении третьего раздела контролируйте арифметические действия (сумма начисленного заработка за отчетные три месяца);

- суммы вносите в рублях и копейках;

- совокупная сумма третьего раздела по всем работникам организации должна соответствовать сумме начислений второго раздела.

- Сверяем показатели с другими формами. Контрольные соотношения 6-НДФЛ и страховых взносов: разница строки 020 раздела 1 и строки 025 должна быть меньше или равна:

- базе для начисления страховых взносов по ОПС — это строка 050 подраздела 1.1 Приложения № 1 расчета по СВ;

- общей сумме выплат — это строка 030 подраздела 1.1 Приложения № 1 РСВ.

О недостоверных персональных данных

Нередко страхователей волнует вопрос, связанный с недостоверными персональными данными, идентифицирующими застрахованных физических лиц, которые указываются в разд. 3 расчета по страховым взносам. Дело в том, что не всегда персональные данные бывают ошибочными: они могут быть правильными, но неактуальными на дату представления расчета (например, изменена фамилия или заменен паспорт работника). Будет ли в этом случае расчет принят?

В Письме от 16.01.2018 № ГД-4-11/574 чиновники ФНС отметили следующее. При приеме расчета по страховым взносам осуществляется сверка персонифицированных данных застрахованных лиц, отраженных в отчетной форме, с данными, имеющимися в информационных ресурсах налоговых органов. В случае если в представляемом расчете по страховым взносам отражены неактуальные персональные данные застрахованных физических лиц, у налоговых органов имеется возможность провести их идентификацию по сведениям, потерявшим свою актуальность на дату представления отчетной формы.

В случае если налоговый орган при проведении камеральной проверки выявит несоответствия сведений о начисленных суммах страховых взносов на обязательное пенсионное страхование в представленном плательщиком расчете сведениям об указанных суммах из расчетов за прошлые отчетные периоды, направленным налоговым органом в орган ПФР для отражения на индивидуальных лицевых счетах застрахованных лиц, налоговый орган сообщает об этом плательщику с просьбой представить уточненные расчеты (Письмо Минфина РФ от 18.12.2017 № 03-15-06/84451).

Об ошибках, обнаруженных в расчете

Будет ли принят расчет по страховым взносам, если в нем допущена ошибка при исчислении страховых взносов, например на обязательное медицинское страхование (ОМС)? По общему правилу при обнаружении учреждением в поданном им в налоговый орган расчете по страховым взносам недостоверных сведений налогоплательщик вправе:

- внести необходимые изменения в расчет;

- представить уточненный расчет в налоговый орган.

При этом уточненный расчет, представленный после истечения установленного срока его подачи, не считается представленным с нарушением срока (п. 1, 7 ст. 81 НК РФ, п. 1.2 Порядка № ММВ-7-11/[email protected]).

Как сказано в Письме ФНС РФ от 19.02.2018 № ГД-4-11/[email protected], в силу п. 7 ст. 431 НК РФ наличие в представляемом плательщиком расчете ошибок при исчислении страховых взносов на ОМС не является основанием для отказа в приеме расчета.

Как было отмечено выше, при проведении камеральной налоговой проверки и выявлении ошибок в расчете налоговый орган на основании ст. 88 НК РФ сообщает об этом плательщику с требованием представить в течение пяти дней необходимые пояснения либо подать в налоговый орган уточненный расчет.

Отметим, что организация обязана устранить ошибки и представить корректирующий отчет (п. 6 ст. 6.1, п. 7 ст. 431 НК РФ):

- в течение пяти рабочих дней с даты отправки уведомления в электронной форме;

- в течение 10 рабочих дней с даты отправки уведомления на бумаге.