Заполнение формы 6-НДФЛ вызывает множество вопросов у налоговых агентов, начисляющих и выплачивающих доходы физическим лицам. Так как ошибка в расчете может привести к штрафу, любой показатель отчетности должен соответствовать данным учета. Строка 040 в 6-НДФЛ – не исключение. Заполняя ее, работодатель обязан учитывать соотношения, разработанные ФНС для проверки.

Расчет 6-НДФЛ утвержден приказом ФНС России от 14.10.2015 № ММВ-7-11/[email protected] (ред. от 17.01.2018). В нем показывают обобщенные суммы доходов и НДФЛ. Состоит отчет из двух разделов, первый из которых заполняется нарастающим итогом, а второй содержит данные за последний квартал отчетного периода.

Особенности отчета 6-НДФЛ

Подобный тип бухгалтерской документации относительно юный, введен в 2020 г.

6-НДФЛ — обязательный отчетный документ. Информация, содержащаяся в нем, касается прибыли работников и начисленном подоходном налоге.

Форму следует подавать в ИФНС ежеквартально. Одной из особенностей является внесение некоторых данных нарастающим итогом, что обусловлено спецификой выплаты заработной платы. Она перечисляется в месяце, следующем после месяца начисления. Ввиду того, что прибыль выплачивается в следующем месяце, возникают временные промежутки между днем удержания налога и днем выплаты заработной платы. Если первые дни месяца — нерабочие, возникающие прорехи между этими датами очень значительны. Следующее отличие заключается в присутствии информации, содержащейся в других отчетных документах, что позволяет сравнивать и сверять данные.

https://youtu.be/-m0RgjUzafI

Дата представления расчета в титульном листе

Начнем с титульного листа. В нем инспекторы прежде всего проверят дату представления расчета. Она должна соответствовать сроку, установленному п. 2 ст. 230 НК РФ, — не позднее последнего дня месяца, следующего за соответствующим периодом. Это значит, что расчет нужно представить за I квартал — не позднее 30 апреля (в 2020 г. — 4 мая), за полугодие — 31 июля (в 2016 г. — 1 августа, т.к. 31 июля — воскресенье), за 9 месяцев — 31 октября. А расчет за год нужно подать не позднее 1 апреля следующего года (за 2020 г. — 3 апреля 2020 г., поскольку 1 апреля — суббота).

Перечислить налог можно и раньше. Этот вывод можно сделать из контрольного соотношения дата по строке 120 расчета > даты перечисления по данным КРСБ НА (даты уплаты суммы НДФЛ). Скажем, по строке 120 указан срок сдачи отчета 4-е число, а налоговый агент смог перечислить налог 1-го числа. Получается, что 4 > 1, значит, КС выполняется и нарушения нет. Будет хуже, если в расчете налоговый агент укажет дату представления позже, чем срок, установленный в НК РФ. К примеру, в строке 120 указан срок представления расчета 4-е число, а налог перечислен 6-го числа (4 < 6). Налоговики расценят это как возможное нарушение — непредставление расчета в установленный НК РФ срок. При установлении такого факта налоговая инспекция должна составить акт в порядке, установленном ст. 101.4 НК РФ. На основании акта будет приниматься решение о привлечении налогового агента к ответственности в соответствии с п. 1.2 ст. 126 НК РФ. Согласно этой статье непредставление налоговым агентом в установленный срок расчета в налоговую инспекцию по месту учета влечет взыскание штрафа с налогового агента в размере 1000 руб. за каждый полный или неполный месяц со дня, установленного для его представления.

Контрольные соотношения

Каждый вид отчетности допускает применение контрольных соотношений. Под этим термином подразумевается соответствие числовых данных определенной строки итоговому значению других строк. В ряде случаев сверка проходит по принципу «больше-меньше»: важно, чтобы цифры, внесенные в одной графе, были больше либо меньше данных, обозначенных в других разделах.

Контрольные соотношения, применяемые к 6-НДФЛ, предполагают сверку между формами 2-НДФЛ и РСВ. Помимо этого, представители налоговой инспекции осуществляют проверку на основании сопоставления данных внутри формы.

В июне 2020 г. ФНС освежила формулы, применяемые для сверок. Большинство проверочных точек совпадают с предыдущими версиями. Согласно правилам новой редакции инспектор возьмет в работу отчет даже без нужной корреляции между строками. Причиной для отказа в принятии формы 6-НДФЛ может стать:

- расхождение сумм взносов в 1 разделе;

- несоответствие сумм взносов по 3 разделу.

Чтобы не тратить время на составление корректирующей отчетности, необходимо в первую очередь уделить внимание этим разделам, и проверить отчет по установленным формулам.

Какие соотношения подлежат контрольной сверке

Отметим нюансы этой формы, отличающие ее от других:

- Оформляется поквартально;

- Сведения в ней формируются по нарастающей с начала года;

- Создается отдельно по всем подразделениям компании;

- Содержит консолидированную (сводную) информацию о доходах, налоговых вычетах, начисленных и удержанных суммах НДФЛ контингента подразделения.

Характерной чертой отчета является наличие сумм, переносимых в следующий период, поскольку выплата зарплаты происходит по закрытии месяца, за который она выдается, а также сроки начисления налога и его удержания не всегда совпадают. Форма 6-НДФЛ в 2020 году претерпела изменения, поэтому отчет за 2020 году придется сдавать по новой форме. Подробности, бланк и порядок заполнения новой формы вы найдете здесь.

Проверка контрольного соотношения 6-НДФЛ начинается с увязки строк по предложенным формулам.

Например, верным считается соотношение, когда стр.020 ≥ стр. 030. Если неравенство не выдерживается, значит, имеется ошибка, поскольку суммированный налоговый вычет (030) не должен превышать величины начисленного дохода (020).

Контрольные соотношения 6-НДФЛ строки 040 выражены в формуле:

- стр. 040 = (стр. 020 – стр. 030) х стр. 010, т.е. сумма начисленного налога соответствует произведению начисленного дохода (за минусом вычетов) на действующую ставку. Если уравнение не выдерживается, следовательно, сумма начисленного налога некорректна (занижена или, наоборот, завышена). В этом расчете приемлема незначительная погрешность за счет округления, рассчитываемая умножением стр. 060 (численность работников) на 1 руб. и число строк 100 (дата получения дохода).

- стр. 040 ≥ стр. 050. Если значение стр. 040 меньше значения стр. 050, то, скорее всего, сумма фиксированного авансового платежа завышена.

Налоговиками разработана новая форма отчета, а также формат для сдачи его в электронном виде. Отчитываться за 2020 год придется по новой форме. Сдать ее нужно не позднее 02.04.2018.

Изменения в отчете коснулись оформления, титульного листа, введения нового штрих-кода, прибавления кодов форм реорганизации компаний, введения нового порядка оформления при реорганизации и новых кодов мест представления расчета.

Состав формы, ее расчетная часть и алгоритм проверки на сопоставимость с данными строк внутри отчета и со сведениями перекликающихся форм остались без изменений.

Итак, осуществив небольшие корректировки формы отчета, ФНС не затронула разделов, где рассчитываются основные значения и не отменила применения контрольных соотношений, следовательно, расчет сумм налога необходимо проводить, ориентируясь на прежние законодательные акты и применяя перечисленные выше проверочные формулы.

Раньше, в справке 2, итоги налогов, удержанных и исчисленных, были равны. Как следует отображать данные после утверждения расчета НДФЛ 6?

На дату подачи справки 2 все суммы удержанного налога уже перечислены в казну. Поэтому суммы в расчете должны совпадать. Это касается и декабрьской заработной платы, выплата которой была в январе. Данная норма прописана в письмах БС-4-11/3283 от 2 марта 2015г. и ЕД-4-3/[email protected]от 3 февраля 2012 г.

В первом разделе формы 6 обязательно должно найти отражение начислений оплаты труда за декабрь и удержанных с нее налогов. Данные рекомендации есть в пункте 2 письма ГД-4-11/14507 от 9 августа 2020 года. Заполнение раздела будет следующим:

- 020 – следует включить заработную плату за декабрь;

- 040 – необходимо добавить начисленный налог;

- 070 – зарплату за декабрь необходимо суммировать только в случае ее выплаты в декабре, так как налог удерживается только при ее перечислении на счета сотрудников. Данная норма отражена в пункте 4 статьи 226 НК.

Пример

Рассмотрим пример заполнения отчетов, если в компании трудится только 1 работник.

В данном случае следует по окончанию периода сформировать только одну справку 2:

- За календарный год сотрудник получил зарплату в размере 540 тыс. руб.;

- Начисление налога и перечисление его в размере 70,20 тыс. руб.;

- Был выдан подарок, оцененный в 150,0 тыс. руб. Его вручили после начисления декабрьской заработной платы. Подоходный налог с него составил 18,890 руб. и не был удержан и перечислен;

- применили вычет в размере 4,0 тыс. руб.;

- размеры дивидендов по операциям с ценными бумагами составили 50,0 тыс. руб. НДФЛ – 6,5 тыс. руб. удержали и перечислили;

- были выплачены дивиденды от прочих доходов 25,00 тыс. руб. Подоходный в размере 3,25 тыс. руб. – удержан и перечислен.

Заполнение формы 6 для данного примера будет следующим

Справка 2 оформляется для одного сотрудника

Контрольное соотношение для данного примера

При поступлении заполненного отчета от предприятия налоговая проверяет его на соответствие контрольных показателей. Законодательством предусмотрен порядок проверки отчетов, выявления несоответствий и алгоритм выставлений требований и применения штрафных санкций.Налоговикам доступна вся информация по налогоплательщику, все отчеты консолидированы в карточке налогоплательщика.

- Ошибки внутри отчета – это ошибки, связанные с неправильно указанными значениями в графах отчета, то есть соотношения между строчками не выполняется (такие ошибки находят специальные бухгалтерские программы).

- Отсутствие нужных соотношений между значениями в трех документах: 2-НДФЛ, 6-НДФЛ и декларация по налогу на прибыль (такие ошибки представляется возможным обнаружить только вручную).

При выявлении ошибок инспектор запрашивает у бухгалтера объяснения информации. При не отправке ответа на требование налоговая может назначить проверку. В ходе проверки организация обязана будет предоставить оригиналы всей документации, использованной для заполнения отчета, чтобы подтвердить достоверность информации.

Для избавления всего персонала бухгалтерии от таких забот, рекомендуется самостоятельно предпринять такие действия, как проверить 6-НДФЛ, ну, а если ошибка организацией обнаружена, немедленно предоставить уточненку.Акцентировать внимание при заполнении нужно на типовых ошибках, в том числе опечатках, так как опечатка рассматривается как недостоверность информации, даже, когда она очевидна как техническая ошибка.

Прежде, чем отправить 6-НДФЛ проверяющему, следует проверить его на соответствие формы бланка отчета и электронного формата, а также на правильность заполнения и точность указанных показателей в разделах отчета.Проконтролировать правильность расчетов помогут разработанные и установленные законодательством контрольные соотношения, которые разработали сами налоговики.

Эти показатели помогут обнаружить несоответствия в виде банальных опечаток и проанализировать, правильно ли составлен отчет.В первом разделе 6-НДФЛ есть вся информация по предприятию нарастающим итогом за все предыдущие кварталы с начала года, включая текущий, а второй раздел содержит информацию только за текущий квартал.

Для начала рекомендуется выполнить такую простую операцию, как проверить правильность заполнения 6-НДФЛ на титульном листе, затем проверяем обе части отчета.Первый лист содержит основную информацию о предприятии (название с расшифровкой, коды, адрес, телефон и т.д.); сведения об инспекции, где зарегистрировано предприятие.

На каждый филиал предприятия формируется и сдается отдельный отчет, где указаны коды соответствующего предприятия, на головную компанию предоставляется персональный отчет.В соответствие с новыми изменениями, внесенными в правила заполнения титульного листа НДФЛ-6, специально для правопреемников выделено две строки и добавились три кода места представления отчета.

В первом разделе должны быть указаны итоговые показатели за все предыдущие налоговые периоды по всем физлицам, кому предприятие выплачивало деньги.В случае, если предприятие выплатило за прошедший отчетный период доходы, облагаемые налогом по различным ставкам, потребуется предоставить заполненный первую часть отчета по каждой ставке на отдельном листе.

Если начисление НДФЛ было по ставкам: 13, 15, 30, 35%, то в строчки с 10 по 50 руководитель или бухгалтер предприятия заносит информацию в каждом разделе номер 1, а строчки с 60 по 90 – только на странице 1 этого первого раздела. Если же все выплаты были сделаны из расчета налоговой ставки, например, 13%, то организация оформляет один первый раздел, заполняя все строки с 10 по 90.

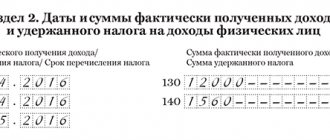

Оформление второго раздела сложнее, чем первого. Здесь очень важно не ошибиться с датами и суммами.Второй раздел представляет собой одинаковые блоки для размещения информации по датам и суммам со строчками с 100 до 140.Чтобы достоверно заполнить второй раздел требуется правильно указать даты. Чтобы безошибочно внести информацию, необходимо приготовить документацию, из которой можно выделить:

- Дату фактического получения дохода. Это дата − не число выдачи денег физлицу на руки. Имеется виду число начисления дохода (по зарплате, например, – это последний день месяца).

- Дату удержания НДФЛ из этого дохода. Это число удержания налога из дохода, а не число платежного поручения по перечислению налога.

- Последний день срока, когда организация обязана была перечислить в бюджет удержанный из этого дохода НДФЛ.

Если эти три числа одинаковы, то бухгалтер группирует информацию и указывает ее в одном блоке строчек с 100 до 140. Если даты разнятся, блоки заполняются индивидуально по каждой дате, и количество блоков соответствует количеству вариантов дат.

Пример

Применение контрольных соотношений внутри отчета

Бухгалтерские программы преимущественно сверяют данные внутри формы, не используя дополнительные источники.

Таблица 1. Сверка

| Правильно | Неверно |

| 020 = > 030 | 020 |

| 040 = ((020 — 030) х 010): 100 | 040 ≠ ((020 — 030) х 010): 100 |

| 020 — 025 ≥ 050 раздела 1.1 | 020 — 025 |

По предыдущим проверочным соотношениям сверка прибыли по НДФЛ проходила с учетом данных строки 030. Этот метод не был эффективен. Ввиду того, что в эту графу вносятся сведения о детских пособиях, которые не должны отображаться в графе 020, при сопоставлении неизбежно возникают расхождения. Для более корректного отображения данных инспектора проверяют налогооблагаемую базу по взносам на основании прибыли по НДФЛ с вычетом дивидендов: необходимо, чтобы прибыль либо равнялась, либо была больше облагаемой базы.

Таблица 2. Применения контрольных соотношений

| Строка | Предмет сверки | Примечание |

| 010 | Суммарные данные должны быть больше либо равняться одной из составляющих расходной части | Итоговая сумма выплаченных пособий не должна быть меньше своей части |

| 030 | Если цифра в 1 графе 30 строки больше нуля, проверяют наличие показателей во 2 и 3 графах | Если имели место страховые случаи, то число в 1 графе должно быть больше нуля |

| 060 | Соотношение итоговых данных и сумм частей | Строка 060 ≥ сумме строк 061 и 062 |

Если в предоставленной форме 6-НДФЛ будут выявлены несоответствия, представители компетентных органов потребуют пояснения

При проверке строки 040 необходимо учитывать возможную погрешность, вызванную округлением данных. Пример:

- Исходные данные: количество сотрудников — 30 человек;

- суммарный доход за 8 месяцев — 352 455 рублей;

- размер налоговых вычетов — 32 000 рублей;

- удержанный НДФЛ — 37 070 рублей.

Особенности заполнения отчета

В 6-НДФЛ отражаются сведения о начисленной и удержанной сумме налога. Удержания должны заполняться нарастающим итогом, как и все значения из Раздела 1 отчета. То есть в расчете за 9 месяцев указывается сумма налога с января по сентябрь. Если налог начисляется по дифференцированным ставкам, то для каждой заполняются на отдельных листах строки 010-050, а по стр. 060-090 указывается общая на первой странице отчета сумма. В отличие от поступлений и вычетов, сумма удержаний указывается без копеек. В отчете просто нет нужного количества ячеек.

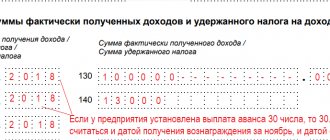

При заполнении отчета агенты часто совершают серьезную ошибку – указывают одинаковые суммы начисленного (стр. 040) и удержанного (стр. 070) налога. Данная ситуация возможна, если обе операции выполнены в одном отчетном периоде. Разница возникает, когда зарплата за текущий квартал выдается сотрудникам в следующем квартале. По стр. 040 будет указана сумма начисленной зарплаты с учетом налога, а по стр. 070 – будет указан «0», так как удерживать НДФЛ нужно при выплате дохода.

Сверка данных формы 6-НДФЛ со сведениями в форме 2-НДФЛ

Ввиду того, что 2-НДФЛ оформляется на каждого сотрудника отдельно, обязательно нужно проверить равенство между показателем в строке 060 6-НДФЛ и количеством оформленных 2-НДФЛ.

Таблица 3. Контрольные соотношения между 6-НДФЛ и 2-НДФЛ

| Строка 6-НДФЛ | Название раздела 2-НДФЛ (суммарно по каждому сотруднику) |

| 020 | Итоговая сумма дохода |

| 025 | Прибыль по дивидендам |

| 040 | Исчисленная сумма налога |

| 080 | Сумма налога, не удержанная налоговым агентом |

| 060 | Количеству оформленных справок |

Как заполняется строка 040 в 6-НДФЛ за 2020 год

Раздел 1 предназначен для обобщенных показателей за весь период. В стр. 040 6-НДФЛ налоговые агенты показывают сумму исчисленного налога за отчетный/налоговый период по всем физическим лицам, начиная с 1 января текущего года. Заполняется она по данным налоговых регистров.

Строка 040 напрямую связана с начисленными доходами и применяемой ставкой налога. Поэтому, если ставки налога на доходы физлиц применялись разные – нужно заполнить несколько страниц Раздела 1, по их количеству.

Пример 1. Заполнение нескольких разделов 1

В ООО «Мост» в 2020 году были начислены доходы всему персоналу в размере 2640000 рублей. Один из сотрудников является нерезидентом, его годовая зарплата 480000 рублей. Так как ставки налога применялись разные (13% для резидентов и 30% для нерезидентов), нужно заполнить два первых раздела формы.

1-ую страницу Раздела 1 бухгалтер ООО «Мост» заполнил так:

- стр. 010 — 13 – ставка налога для резидентов;

- стр. 020 – 2 160 000,00 – начисленный доход сотрудников-резидентов (2 640 000 – 480 000 = 2 160 000);

- стр. 040 – 280 800 – рассчитанная сумма налога, 13% от дохода (2 160 000 х 13% = 280 800).

2-ая страница Раздела 1 была заполнена следующим образом:

- стр. 010 — 30 – ставка налога для нерезидентов;

- стр. 020 – 480 000,00 – зарплата нерезидента;

- стр. 040 – 14 4000 — исчисленный налог с дохода сотрудника-нерезидента (480 000 х 30% = 280 800).

При этом итоговые показатели по строкам 060-090 суммировано по всем ставкам нужно заполнять только на первой странице раздела 1.

Сверка данных формы 6-НДФЛ и РСВ

Поскольку эти виды справок относятся к отчетам по сотрудникам, закономерно предположить, что многие показатели из этих отчетов должны совпадать.

ФНС предлагает одно контрольное соотношение между строками: разница между 020 и 025 6-НДФЛ не должна быть меньше 030 раздела 1.1 РСВ.

Не следует забывать, что если организация предоставляет в инспекцию 6-НДФЛ, она должна сдавать и РСВ

Сторонние данные для дополнительной сверки

Последняя 4я группа контрольных соотношений включает в себя правило 4.1:

Значение строки 050 «Размер фиксированного авансового платежа» Раздела 1 декларации 6-НДФЛ не может быть не указана, если налоговому агенту выдан патент, который обязывает работодателя осуществлять такой платеж (пункт 6 статьи 227.1 Налогового кодекса РФ). Заполнение строки 050 происходит в том случае, если налоговый агент, осуществляющий деятельность по вышеупомянутому патенту, предоставят уведомление, подтверждающее право занижать сумму исчисленного НДФЛ на сумму уплаченных авансовых платежей.

Если строка 050 отчета 6-НДФЛ заполнена, а уведомления о наличии патента в налоговую службу не предоставлялось, — сумма исчисленного налога будет считаться неправомерно заниженной.

Суммы в строках 020 «Сумма начисленного дохода» и 025 «Сумма удержанного налога с доходов по дивидендам» органы ФНС сравнивают со строкой 050 «База для исчисления страховых взносов» Раздела 1 подраздела 1.1 из расчета по взносам. Предусмотрено это контрольными соотношениями к ЕРСВ (Письмо ФНС РФ No ГД-4-11/[email protected] от 29 декабря 2020 года). Если при этом доход по отчету 6-НДФЛ окажется меньше базы по взносам, налоговый агент будет обязан пояснить данную ситуацию.

Знание контрольных соотношений, применяемых налоговыми службами при проверке отчетов 6-НДФЛ, поможет составителю документа уже на этапе его подготовки, осуществить проверку тех параметров, на которые при сверке данных будут ориентироваться налоговые органы. Тем самым сократятся риски выявления некорректных данных в отчете 6-НДФЛ, необходимости в подаче пояснений по ним, и подачи уточненных отчетов.

Пояснения при расхождении данных

Если в ходе проверки инспектор обнаружил ошибки, он имеет право доначислить обязательные отчисления в государственную казну, применить административные наказания в виде штрафа или пени или затребовать пояснительное письмо.

Инспектор имеет право отправить запрос на предоставление объяснений даже если не выявил грубых ошибок. Несоответствие данных при сверке контрольных соотношений может быть предметом пояснительной записки, но не считается нарушением. Подобные расхождения часто вызваны переходящими выплатами в виде начисленных, но не перечисленных гонораров по договорам подряда, например. Ответить на запрос налоговой следует на протяжении 5 рабочих дней. В случае задержки пояснения может быть начислен штраф в размере 5 000 рублей.

Освоив принцип работы с контрольными соотношениями, бухгалтер сможет перед предоставлением отчетности в ИФНС выявить просчеты и обезопасить компанию на предмет применения штрафных санкций.

Какие начисления учитываются в строке 040

Прежде всего, давайте посмотрим, что такое строка 040 в 6-НДФЛ и что туда входит.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

В ней отражается налог, удержанный работодателем — налоговым агентом из доходов, которые были начислены в пользу работников.

Состав налогооблагаемых начислений определяется ст. 210 НК РФ в соответствии с п. 1 ст. 223 НК РФ. К налогооблагаемым начислениям, в частности, относятся:

- выплаты, сделанные по трудовому договору — в заключительный день месяца, за который начислена зарплата;

- выплаты в рамках гражданско-правовых договоров — в день получения средств исполнителем работ;

- компенсации, уплачиваемые работнику при увольнении — в последний рабочий день сотрудника;

- отпускные выплаты — в день получения;

- пособия по листку нетрудоспособности — в день получения средств работником;

- выплаты на командировочные расходы — в день подписания авансового отчета, составленного по итогам командировки.

Здесь же показываются доходы работников в натуральной форме, а также в виде полученной выгоды или права на распоряжение доходами.

К доходам, полученным в натуральной форме, относятся:

- оплата услуг в интересах работника;

- товары, переданные работнику за выполнение определенных работ или услуг;

- оплата труда, выраженная в неденежном эквиваленте.

Эти доходы принимаются к учету в тот день, когда они были получены работником.

Основные соотношения для проверки

В 2020 году контрольные соотношения для формы 6-НДФЛ по-прежнему утверждены письмом ФНС России от 10.03.2016 № БС-4-11/3852. Далее приводим их все, но в упрощённом для понимания и использования виде.

Контрольное соотношение (КС)

Если КС не выполняется

Какая норма НК РФ возможно нарушена

Описание нарушения

Титульный лист 6-НДФЛ (стр.

001) 1.1 Дата представления < = установленному ст. 230 НК РФ сроку п. 1.2 ст. 126

п. 2 ст.

ТК РФЕсли средняя зарплата МРОТ, но средняя зарплата < средней заработной платы в субъекте РФ по соответствующей отрасли экономики за предыдущий налоговый период (календарный год), то возможно занижена сумма налоговой базы

В этих КС речь идет о средней зарплате, которая определяют по каждому работнику на основании справок 2-НДФЛ. Её показатель не должен быть меньше:

- МРОТ;

- средней зарплаты в регионе по отрасли экономики.

Если хотя бы одно из этих соотношений не соблюдено, ИФНС сочтёт, что налоговая база занижена.

Затем на основании п. 3 ст.

Предоставленные вычеты) × Ставка налога для данного вида дохода.

Именно эта сумма должна будет появиться в строке 040 расчета 6-НДФЛ. То есть применительно к отчету это будет выглядеть так:

(Стр.

020 – Стр. 030) ×Стр. 010 / 100.

Если расчетный показатель не совпадет с указанной суммой, то это не всегда будет ошибкой. Налог рассчитывается в полных рублях. По правилам округления сумма налога менее 50 коп. отбрасывается, а 50 коп. и более округляется до полного рубля (погрешность округления). Допустимым является расхождение в любую сторону до 1 руб. на каждое физлицо. В опубликованных контрольных соотношениях для проверки формы 6-НДФЛ приведена следующая формула для расчета допустимой погрешности:

Стр. 060 × 1 руб.

ДНП, представленных по всем налогоплательщикам этим налоговым агентом (соотношение применяется к 6НДФЛ за год) ст.126.1, ст.226, ст.226.1, ст.230, ст.23, ст.24 НК РФ если строка 020 по соответствующей ставке (строка 010) <, суммы строк “Общая сумма дохода” по соответствующей ставке налога справок 2 НДФЛ с признаком 1, представленных по всем налогоплательщикам этим налоговым агентом, и строк 020 по соответствующей ставке налога (строка 010) приложений № 2 к ДНП, представленных по всем налогоплательщикам этим налоговым агентом, то занижена/завышена сумма начисленного дохода В соответствии с п.3 ст.88 НК РФ направить письменное уведомление НА о выявленных ошибках, противоречиях, несоответствиях с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок.

Такая ситуация на стыке двух кварталов не считается редкостью и может возникнуть также и при депонировании заработка.

Чему равна строка 040

Ответ на вопрос: чему равна строка 040 в 6-НДФЛ — дает контрольное соотношение п. 1.3 из письма ФНС от 10.03.2016 № БС-4-11/[email protected] как:

(стр. 020 – стр. 030) / стр. 010 × 100%.

В строке 020 отражаются суммы, которые были начислены в пользу работников, за исключением тех выплат, которые не облагаются налогом на доходы физлиц по ст. 217 НК РФ в соответствии с письмом ФНС России от 01.08.2016 № БС-4-11/[email protected]

В строке 030 отражаются вычеты, предоставленные работникам.

В строке 010 указывается ставка налога, по которой облагаются операции, отраженные в данном разделе декларации.

Подпишитесь на рассылку

Читайте нас в Яндекс.Дзен Читайте нас в Telegram

Если в отчетном периоде работодателем делались начисления, облагаемые налогом по разным ставкам, то в 6-НДФЛ появятся несколько первых разделов. В каждом из них будет отражено свое значение строки 040.