Отражение данных в представляемой отчетности

Сведения о величине дохода, удержанном налоге указываются в отчетности 6-НДФЛ. При определении даты налогообложении дивидендов учитываются требования ст. 226 НК РФ. Организация выступает в отношении получателя дохода в качестве налогового агента, что означает возникновение обязанностей по исчислению, удержанию налога и перечислению в бюджет в сроки, определенные законодательными нормами.

Начиная с 2020 года ставка налогообложения дивидендов установлена в размере 13% для резидентов РФ и 15% для нерезидентов. Ранее ставка имела пониженный размер (для резидентов величина составляла 9%). Лица, получающие вознаграждения за предшествующие периоды, уплачивают налог по действующей ставке. При определении статуса учитываются периоды пребывания лица свыше 183 дней в течение года, исключая время лечения и обучения.

Источник выплат

Физическое лицо может получать доход в виде дивидендов от таких организаций:

- Акционерное Общество (если физлицо является собственником акций компании);

- Общество с Ограниченной Ответственностью (если физлицо является собственником доли уставного капитала организации).

Источник выплаты денежных поступлений, то есть АО или ООО признается налоговым агентом, на которого возлагается обязательство по исчислению и уплате НДФЛ, а также заполнению 6-НДФЛ с дивидендами, образец можно найти у нас на сайте.

Нужно отметить, что если акционерное общество выдает доход от акций не самому акционеру, а его представителю (депозитарию), то обязательства налогового агента по исчислению и уплате налога возлагаются на него же (депозитария).

Отражение сумм дивидендов в отчетности

Внесение сведений в отчетность определяется в зависимости от организационной формы компании, осуществляющей расчеты. Плательщиками сумм выступают ООО или АО. Предусмотрены следующие формы выплат:

- Получения сумм, определенных в зависимости от доли участия лиц в уставном капитале компаний, зарегистрированных как ООО.

- По акциям, учитываемых акционерными обществами на отдельном счете лица или управляющими акциями – участниками рынка ценных бумаг.

При выплате вознаграждений от участия в ООО порядок выплат определяется уставными документами. Налогообложение сумм, полученных в АО, зависит от того, были ли вознаграждения получены распределяющей компанией от участия в других уставных капиталах и обложены ли налогом. При проведении расчетов учитываются ранее произведенные удержания для исключения повторного обложения.

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Пример заполнения дивидендов в 6-НДФЛ

Часто возникают вопросы в расчете НДФЛ. Необходимо иметь четкое представление о получателях дивидендов, сроками их начисления и выплатами, а также со сроками перечисления НДФЛ. От этого зависит достоверность формы 6-НДФЛ, а любые попытки неверно отразить исходные данные приведут к штрафам со стороны налоговой инспекции.

Получатели дивидендов

В форме необходимо отразить все средства, которые облагаются НДФЛ и выплачены участникам:

- учредители ООО, имеющие собственную долю в уставном капитале предприятия;

- акционеры АО, владеющие пакетом акций.

При этом учитывает сотрудников и тех, кто не работает на этом предприятии. Другими словами, факт трудоустройства в фирме необязателен.

Налоговые агенты по дивидендам

Если российская организация выплачивает дивиденды, начисленные от чистой прибыли какой-либо российской организации или компании, зарегистрированной за рубежом, то она считается налоговым агентом. По законодательству эта организация-эмитент обязана начислять, удерживать и перечислять налоги.

Особенности расчетов по налогу

Предприятие в форме ООО должны перечислить налог не позднее дня, следующего за произведением расчета с получателем. Суммы, удержанные по вознаграждениям акционерам АО, имеют месячную отсрочку по перечислению. Если доход получает лицо, являющееся одновременно ИП, применяющего специальный режим, удержание налога осуществляется в обычном порядке.

При выплатах нерезидентам и резидентам в одном периоде суммы, исчисленные по разным ставкам, указываются в отчетности отдельно.

При установлении величины ставки учитывают условия:

- Возможность смены статуса лица в течение отчетного года. Изменение может возникать в отношении обеих категорий.

- Определение величины ставки в зависимости от категории получателя, подтвержденной на момент получения сумм.

- Окончательное определение статуса производится на дату окончания годового периода. Одновременно производится перерасчет налога с начала года по фактическим данным статуса.

Сведения о полученных дивидендах подлежат отражению отдельно от данных о других доходах. Важным условием налогообложения доходов является отсутствие возможности в получении налогового вычета, если у лица не имеются другие поступления.

НДФЛ с дивидендов

Ставка налога с дивидендов зависит от того статуса, в котором находится получатель учредительских выплат. Если он является резидентом РФ, то применять следует ставку 13%, если получатель резидентом не является, то ставка равна 15%. Исключение действует только на соглашения об избежании налогообложения в двойном размере, заключенные с иностранными государствами. Определять к какому статусу относится получатель учредительской выплаты нужно на момент ее распределения.

Важно! Для резидентов РФ ставка НДФЛ с дивидендов составляет 13%, для нерезидентов – 15%.

Резидентом в РФ признается лицо, которое находится на территории России не менее 183 календарных дней, в течение 12 месяцев, идущих подряд. Не прерывается время нахождения лица в РФ в том случае, если выезд за пределы РФ связан со следующими причинами:

- Обучением, либо лечением, срок которого составляет меньше 6 месяцев;

- Исполнением обязанностей, которые связаны с работами (услугами) по морским месторождениям углеводородного сырья.

Кроме того, резидентами также признаются следующие лица, независимо от времени их пребывания в РФ:

- Военнослужащие России, которые проходят службу за границей;

- Чиновники, которые были командированы за границу.

Формирование сведений раздела 1 формы 6-НДФЛ

Количество сведений раздела 1 формы 6-НДФЛ зависит от ставок, применяемых при обложении сумм в момент их выплат. Если организация имеет операции по нерезидентам и резидентам, суммы необходимо отразить отдельно. Для каждой ставки заполняется отдельный блок по строкам с 010 по 050.

| Номер строки | Сведения, отражаемая в строке |

| 010 | Величина применяемой ставки |

| 025 | Величина выплачиваемых с начала отчетного года дивидендов, включая НДФЛ |

| 020 | Сумма доходов, полученных физическим лицом, включая величину полученных суммы, отраженные в строке 025 |

| 030 | Размер налоговых льгот – вычетов, предоставленных лицу организацией |

| 045 | Сумма удержанного налога |

| 040 | Сумма НДФЛ, исчисленного с доходов, отраженных в строке 020 |

| 060 | Перечень получателей сумм. Работники, уволенные в пределах года и вновь трудоустроенные, указываются однократно |

| 070 | Итоговая сумма НДФЛ |

| 080 | Величина исчисленного, но не удержанного налога. Учет суммы ведется нарастающим итогом. |

В случае, когда данные раздела 1 занимают более страницы, строки 060, 070, 080 указывают на 1 странице. При возникновении неудержанного налога и отсутствии возможности его удержать организация должна в течение месяца оповестить лицо и ИФНС.

Дивиденды в счет полученной прибыли прошлых периодов

Как принято считать, акционерные выплаты проводятся раз в год по окончанию налогового периода. Если у предприятия имеется нераспределенная прибыль, выплаты дивидендов могут производиться не каждый год, и это будет вполне законно.

Начисление и перечисление сумм по дивидендам осуществляются по расчетам, отраженных в бухгалтерском учете и отчетности. При распределении размера прибыли компании за предыдущие периоды бухгалтерам следует быть уверенными в том, что она не покрывает затраты прошлых годов. Если таковая сумма накопилась на расчетном счете акционерного общества, то по решению совета акционеров данная сумма направляется участникам. Налоговым законодательством нет ограничений по выплате дивидендов из полученной прибыли за предыдущие года.

Если говорить об ООО, то решение о выплате дивидендов может приниматься собранием участников по итогам квартала, а не года. Следовательно, решение о выплате дивидендов в счет прибыли прошлых лет может быть принято в любой период.

Подводя итоги отметим, что отражение дивидендов в отчете 6-НДФЛ зависит от применяемых налоговых ставок и организационно-правовой формы компании, которая производит подобные выплаты. Для каждого из них установлен соответствующий порядок перечисления денежных сумм и отражения их в налоговой отчетности.

Похожие статьи

- Отчет 6-НДФЛ

- НДФЛ с дивидендов — ставки и КБК

- Определение налогового агента по налогу на прибыль

- НДФЛ с дивидендов

- Сдает ли ИП 3-НДФЛ на УСН?

Заполнение раздела 2 формы

Сведения раздела 2 формируются по показателям отчетных 3 месяцев. При представлении информации не требуется формировать данные с начала отчетного года. Сведения отдельного отчетного периода отражаются в разделе 2.

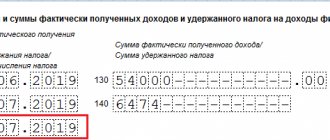

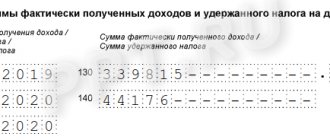

| Номер строки | Сведения, отраженные построчно |

| 100 | Дата осуществления выплат или выдачи в имущественной форме |

| 110 | День удержания НДФЛ, совпадающий с расчетом. При выдаче отсутствии возможности удержания налога вносится дата с нулевыми данными |

| 120 | Дата перечисления удержанного налога, установленная как день, следующих за расчетом или указание нулевого формата аналогично 110 строке. При попадании даты на выходной указывается первый рабочий день |

| 130 | Размер дивидендов |

| 140 | Сумма налога |

Допускается выдача обществом положенных дивидендов в неденежной форме в случае, когда на счету компании отсутствуют денежные средства. В отчетности датой выдачи является день фактической передачи активов. Возможность проведения расчетов имуществом должна быть определена учредительными документами.

Стоимость передаваемого имущества должна соответствовать рыночной оценке. При заполнении данных в отчетности по строке 140 суммовой показатель отсутствует, указывается «0». Удержание осуществляется при других выплатах лицу, произведенных денежными средствами.

Отражаем дивиденды в Разделе 2

В отличие от даты, указываемой для фактической выплаты заработной платы, как последний день месяца, в котором было произведено начисление, дата фактического получения дивидендов указывается, как число реального получения денежных выплат. В день поступления денег на банковский счет работника, либо в день выдачи средств на руки, необходимо произвести удержания НДФЛ, получается, что две эти даты будут идентичны (строка «100» и «110»).

Необходимо заметить, что если среди адресатов выплат дивидендов имеются резиденты РФ и нерезиденты РФ, то Раздел 1 формы будет заполняться дважды по двум ставкам налогообложении. Но во втором блоке Раздела 1 сумма отражается единожды по всем налоговым ставкам на первом листе после титульного. При этом в Разделе 2 никаких разделений делать не нужно. Даты фактической выплаты дохода и даты перечисления налоговых сумм проставляются в хронологической последовательности и не зависят от количества заполненных Разделов 1.

Особенность заполнения формы при расхождении сроков

В отличие от ООО, у которых выплата дивидендов и удержание налога должны совпадать по дате, в АО перечисление НДФЛ производится в течение месяца. Если у АО произведение расчета и перечисление налога не совпадают по периодам представления отчетности, данные указываются в разных кварталах.

Пример отражения сумм в отчетности

Предприятие АО «Салют» произвело выплаты дивидендов акционерам общества в размере 325 000 рублей. Расчет с акционерами осуществлен 15 июня, перечисление сумм налога произведено 5 июля. Данные представляются в отчетности по итогам 2 и 3 кварталов.

В отчетности АО «Салют» за 2 квартал отражаются данные по строкам:

- 020 – дивиденды в размере 325 000 рублей;

- 040 – начисленный налог в размере 42 250 рублей;

- 070 – величина НДФЛ по дивидендам в общем составе удержанных налогов.

В отчетности АО «Салют» за 3 квартал:

- 100 – 15 июня;

- 110 – 15 июня;

- 120 – 5 июля;

- 130 – 325 000 рублей;

- 140 – 42 250 рублей.

В форме 6-НДФЛ за 2 квартал величина перечисленного налога не отражается, заполняется только 1 раздел. О погашении обязательств сведения указываются в 3 квартале.

Пример заполнения 6-НДФЛ по дивидендам

Как должно проводиться заполнение 6-НДФЛ у АО при выплате дивидендов

В соответствии с алгоритмом формирования отчета (утв. приказом ФНС от 14.10.2015 № ММВ-7-11/[email protected]) сводные данные о суммах выплат физлицам, включая дивиденды, в 6-НДФЛ отражаются в разделе 1.

Бланк отчета его в последней редакции смотрите в материале «Внимание! Новая форма 6-НДФЛ».

Для внесения данных в 6-НДФЛ по дивидендам предусмотрены:

- стр. 025 — информация об общем размере начисленных дивидендов за период;

- стр. 045 — информация об удержанном из сумм дивидендов НДФЛ.

Заметим, что данные строки являются расшифровывающей информацией, показывающей объем дивидендов и налога по ним в общем объеме доходов и налоговых удержаний по всем физлицам:

- стр. 025 раскрывает сумму дивидендов, входящих в итоговый показатель по суммам доходов по стр. 020;

- стр. 045 содержит сведения о размере НДФЛ по дивидендам во всем объеме исчисленного НДФЛ, указанного по стр. 040.

Перед тем как отражать дивиденды в 6-НДФЛ, следует ознакомиться с предлагаемым алгоритмом формирования 1-го раздела 6-НДФЛ для АО:

- Стр. 020 — отражается сумма полученных физлицами доходов нарастающим итогом с начала года. При этом:

- В строку включаются все доходы, в отношении которых АО выступает налоговым агентом: и в части дивидендов, и в части всех других видов выплат физлицам (например, зарплатных), т. е. данные и из приложения 2 к декларации по прибыли, и из 2-НДФЛ.

- Должно быть заполнено столько разделов 1 отчета, сколько налоговых ставок было применено. То есть если дивиденды причитались физлицам-нерезидентам — по ним формируется отдельный раздел.

Подробнее о нюансах заполнения строки 020 6-НДФЛ читайте в статье «Порядок заполнения строки 020 формы 6-НДФЛ».

- Стр. 025 — указывается информация о размере дивидендов, вошедших в состав показателя по строке 020.

- Стр. 040 — представляются сведения об удержанном НДФЛ с сумм, показанных по строке 020.

- Стр. 045 — уточняется, какой размер НДФЛ с дивидендов вошел в показатель по строке 040.

- Стр. 070 — НДФЛ с дивидендов включается в обобщенный показатель удержанного налога (т. к. выплаты дивидендов по общему правилу производятся уже без удержанного НДФЛ).

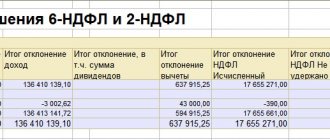

Ошибки, возникающие при отражении дивидендов

При внесении в отчетность данных о налогообложении дивидендов могут возникать ошибки, к самым распространенным из них относятся:

- Заполнение 2 раздела производится только в периоде перечисления налога. Данные не учитываются в более поздних периодах в течение года.

- Внесение сведений в раздел 2 при исчислении налога в последний день квартала.

- Указание в составе выплат сумм, не являющихся дивидендами. Не отражаются сведения по выплатам, начисленным непропорционально долям участников, при неполной оплате уставного капитала, ликвидации предприятия в пределах доли взноса и по иным, установленным законодательством случаям.

- Внесение в состав получателей лиц, у которых отсутствует право на получение сумм, например, не включенных в список акционеров на дату принятия решения о выплатах.

При произведении расчетов возникают сложности в установлении даты фактической выплаты. День расчетов определяет срок отражения данных в форме отчетности.

Определение даты произведения выплат

Выдача дивидендов через кассу предприятия или на личный банковский счет получателя позволяет точно определить дату выплаты. Спорные вопросы установления даты произведения расчетов возникают в ситуациях:

- Направление сумм получателю почтовым переводом. Датой платежа считается день отправки денежных средств вне зависимости от даты получения лицом суммы. Расчет с бюджетом производится на следующий день после отправки перевода. Перечисление сумм производится по месту учета организации, производящей расчеты.

- Выплаты сумм учредителю, исключенного из состава. Днем осуществления расчетов считается дата фактической выдачи средств в порядке, аналогичном проведения операций с действующими участниками.

- Перечисления дивидендов на специально открытый счет в банке по агентскому соглашению. Датой выдачи является день перечисления АО сумм для последующего получения их акционерами. Факт получения или возврата средств на счет общества в связи с окончанием срока действия соглашения на порядок взимания налога не отражается.

Порядок расчетов, установление дат выплат определяются собранием акционеров, учредителей и уставными документами. Превышение суммы над утвержденной или изменение порядка операций без согласия всех членов не осуществляется. Для перечисления сумм на карту зарплатного проекта требуется заявление от лица.

Справочник Бухгалтера

НДФЛ с дивидендов перечисляют не позднее следующего дня после выплаты суммы учредителю (п. 6 ст. 226 НК). Не имеет значения, из кассы выданы деньги либо перечислены на карту самого участника или указанного им третьего лица.

Например, если суммы выплачены 5 апреля 2020 года, то НДФЛ с них положено уплатить также 5 апреля либо 8 апреля — с учетом выпадающих выходных. Если расчеты с учредителями в 2020 году состоялись 4 апреля, то крайним днем уплаты будет пятница 5 апреля.

Именно по сроку, установленному для расчетов с бюджетом, операция попадает в раздел 2 формы 6-НДФЛ. Это важно помнить, когда нужно отражать переходящие суммы — выплаты на стыке кварталов. Ведь во втором разделе приводятся операции за три последних месяца отчетного периода / года. И включать лишние операции в раздел ошибочно.

Когда установленный срок расчетов с бюджетом выпадает на выходной или праздник, дедлайн законно переносится на ближайший рабочий день (п. 7 ст. 6.1 НК). Именно эта дата должна стоять в разделе 2. Далее на примере для 2020 года вы увидите, как работает это правило на практике.

https://youtu.be/i56Wg3XwRSg

Дивиденды отражайте по строкам 100-140 отдельно от заработной платы, даже — если так случилось — вы выдали все суммы вместе. Причина — дата получения дохода у зарплаты отличная — не день выплаты, а последний календарный день того месяца, за который производится расчет. Кроме того, характер выплат совершенно различен.

Возьмите на заметку: в акционерном обществе НДФЛ должен быть перечислен не позднее 1 месяца с даты выплаты дивидендов (п. 9 ст. 226.1 НК).

Дивиденды в 6-НДФЛ: пример заполнения в 2020 году

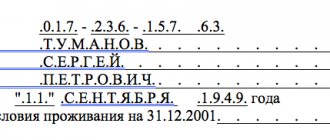

По итогам II квартала 2020 года ООО «Дом» получило чистую прибыль в размере 150 000 руб. 9 июля 2019 года общее собрание учредителей решило направить эту сумму на выплату дивидендов.

Уставный капитал общества разделен поровну между двумя участниками:

50% принадлежат директору А.Н. Петрову – гражданину РФ;

50% – во владении гражданки США И.Н. Петровой, которая в обществе «Дом» в составе персонала не числится.

На дату 9 июля 2020 года бухгалтер ООО «Дом» начислила суммы дохода в учете:

Дебет 84 Кредит 70

– 75 000 руб. (150 000 руб. : 50%) – начислен доход Петрову;

Дебет 84 Кредит 75-2

– 75 000 руб. (150 000 руб. : 50%) – начислен доход Петровой.

12 июля суммы выплачены в безналичном порядке. Для целей учета НДФЛ именно эта дата считается днем получения дохода и ее занесет бухгалтер в налоговый регистр по НДФЛ. В день выплаты сделаны записи по удержанию подоходного:

Дебет 70 Кредит 68

– 9750 руб. (75 000 руб. : 13%) – удержан налог с выплат Петрову;

Дебет 75-2 Кредит 68

– 11 250 руб. (75 000 руб. : 15%) – сделано удержание по Петровой.

Итого удержано 21 000 руб. (9750 руб. + 11 250 руб.).

Также отражены сами расчеты с учетом удержанных сумм:

Дебет 70 Кредит 51

– 65 250 руб. (75 000 руб. – 9750 руб.) – выплачена сумма Петрову;

Дебет 75-2 Кредит 51

– 63 750 руб. (75 000 руб. – 11 250 руб.) – произведен расчет с Петровой.

Перечислить НДФЛ в бюджет, с учетом выпавших выходных, нужно 15 июля.

На каждую ставку подоходного бухгалтер заполнила свой раздел 1. Раздел 2 заполнен без разделения по ставкам. И все суммы показаны в одном блоке, так как совпадают все три даты — дивиденды и резиденту, и нерезиденту выплачены в один день. Значит, будет и одна дата удержания налога и крайняя дата перечисления его в бюджет.

Вся операция приходится на июль, то есть III квартал 2020 года. Бухгалтер заполнила раздел 2 формы 6-НДФЛ за 9 месяцев 2020 года по этой операции так, как показано в образце.

Компания выплатила только часть дивидендов

Компания провела собрание участников и распределила дивиденды. Во втором квартале она выплатила только часть дивидендов.

Для дивидендов датой получения доходов считается день, когда компания выплатила деньги (подп. 1 п. 1 ст. 223 НК РФ). Поэтому в разделах 1 и 2 расчета отражайте только ту часть дивидендов, которую участники фактически получили.

Дивиденды облагаются по той же ставке 13 процентов, что и зарплата, поэтому компания прибавляет дивиденды к доходам за отчетный период и отражает в строке 020. Кроме того, дивиденды нужно показать в отдельной строке — 025. Исчисленный НДФЛ покажите в строках 040 и 045. В строке 070 отразите налог, который удержали в отчетном периоде.

В строках 100 и 110 раздела 2 поставьте дату выплаты дивидендов (п. 4 ст. 226 НК РФ). В строке 120 — следующий рабочий день. В строке 130 запишите сумму, которую выдали учредителям, в строке 140 — удержанный НДФЛ. Если компания выдавала дивиденды в разные дни, заполняйте несколько строк 100–140.

На примере

Источник: https://1atc.ru/dividendy-v-6-ndfl-2/

Санкции при нарушении условий представления отчетности

ИФНС предусматривает наложение штрафных санкций организациям, недобросовестно исполняющим обязанности.

| Нарушение | Размер штрафа | Пояснения |

| Сдача отчетности с нарушением срока | 1 000 рублей за каждый месяц в полном или неполном исчислении | Пренебрежение требованиями по сдаче отчетности может повлечь арест расчетного счета |

| Указание данных, признанных недостоверными | 500 рублей | Недостоверными сведениями считаются любые искажения данных, включая реквизиты |

Агенты, самостоятельно обнаружившие неточности представленных сведений о налогообложении, могут быть освобождены от санкций, установленных НК РФ. Достоверные данные должны быть представлены в уточненном расчете. Наказание снимается в случае, если агент исправил сведения до момента, когда ИФНС обнаружила недостоверность данных отчетности.

Налоговые агенты по дивидендам

Обязанность по удержанию подоходного с дивидендов возлагается на налогового агента, т.е. организацию, которая выплатила доход. При этом начислить подоходный налог нужно отдельно по каждому получателю доходов. Удержание налога производится в момент фактической выплаты доходов, в том числе и при зачислении сумм на банковский счёт налогоплательщика. Если же получатель по каким-либо причинам решит отказаться от получения прибыли, НДФЛ в любом случае необходимо удержать в день отказа.

В случае, когда налоговым агентом не произведено удержание в полном объёме или в оговоренные сроки, на организацию может быть наложен штраф в размере 20% от суммы не перечисленного НДФЛ.

Пример 1. Прибыль, подлежащая распределению в ООО «Рассвет», составляет 750 000 рублей. Учредителями общества являются три физических лица: два резидента РФ с долями 40% и нерезидент с размером принадлежащей доли в количестве 20%. По итогам начисления российским учредителям полагается по 300 000 рублей за минусом удержанного налога 13%, равном 39 000 рублей от каждой выплаты. Дивиденды в пользу иностранного гражданина равны 150 000 рублей. Налог к удержанию — 22 500 рублей.

По результатам выплат и удержания НДФЛ налоговые агенты обязаны представить расчёты и справки о начисленных суммах дохода и удержанного подоходного по следующим формам:

- 2-НДФЛ, составляется ежегодно на каждое лицо;

- 6-НДФЛ предоставляется с 2020 года ежеквартально, отражает общие суммы начисленного и удержанного налога по организации (или ИП).