Сроки сдачи декларации по ЕНВД

Налоговая отчетность ИП на ЕНВД сдается ежеквартально — не позднее 20-го числа месяца, следующего за кварталом (ст. 346.32 НК РФ).

Сроки сдачи (с учетом переноса из-за выходных дней):

20 января 2020 — за 4 квартал 2019;

20 апреля 2020 — за 1 квартал 2020;

20 июля 2020 — за 2 квартал 2020;

20 октября 2020 — за 3 квартал 2020.

Если указанные сроки приходятся на выходной или праздничный день, то последним днем сдачи отчетности считается следующий за ним ближайший рабочий день.

Можно ли учесть взносы, заплаченные в предыдущем или следующем квартале

В связи с введением нового правила, которое касается учета фиксированных взносов, особую значимость приобретает вопрос, в каком периоде ИП вправе уменьшить единый налог.

До 2020 года в Налоговом кодексе не было четких указаний, когда можно учесть взносы «за себя». Подобные указания существовали только для взносов с зарплаты персонала. Так, в подпункте 1 пункта 2 статьи 346.32 НК РФ говорилось, что ЕНВД за тот или иной период уменьшается на взносы с вознаграждение работникам, уплаченные в том же периоде. И долгое время чиновники настаивали, что данный подход применим и для фиксированных взносов. Так, если ИП перечислил взносы в октябре, ноябре или декабре, то учесть их можно строго при уплате налога за IV квартал (см. «Минфин пояснил, в каком периоде предприниматель вправе уменьшить ЕНВД на страховые взносы, уплаченные «за себя»»).

Но позже контролирующие органы поменяли свою позицию. Специалисты ФНС России признали: единый налог за квартал можно уменьшить на взносы «за себя», перечисленные в следующем квартале, если деньги переведены до истечения срока уплаты ЕНВД. В частности, взносы, уплаченные не позднее 25 октября, допустимо учесть при уплате налога за III квартал. Об этом говорилось в решении от 09.06.16 № СА-4-9/[email protected], которое центральный аппарат ФНС принял по жалобе налогоплательщика (см. «ФНС: страховые взносы «за себя», перечисленные ИП в четвертом квартале, но до истечения срока уплаты ЕНВД, могут уменьшать единый налог за третий квартал»).

Судьи также подтверждали, что фиксированные взносы уменьшают налог за предыдущий квартал, если они перечислены до подачи декларации за этот квартал (см. «ВС РФ: страховые взносы «за себя», уплаченные ИП за пределами квартала, но до подачи декларации, могут уменьшать ЕНВД за этот квартал»). Аналогичные решения принимались и в отношении взносов, перечисленных в предыдущих кварталах. Предприниматель, заплативший взносы во II квартале и уменьшивший налог за III квартал, выиграл спор в суде (см. «Суд счел, что страховые взносы «за себя», уплаченные ИП во втором квартале, могут уменьшать ЕНВД за третий квартал»).

Однако в 2020 году ситуация в корне изменилась. Теперь подпункт 1 пункта 2 статьи 346.32 НК РФ распространяется не только на взносы с зарплаты сотрудников, но и на взносы «за себя». Отсюда следует, что ЕНВД за квартал отныне уменьшается только на фиксированные платежи, перечисленные в этом же квартале. И хотя официальных разъяснений и арбитражной практики пока нет, с большой долей вероятности можно предположить, что к таким же выводам придут и чиновники, и судьи.

Какая еще отчетность сдается?

Отчетность ИП на ЕНВД зависит от наличия работников.

ИП с сотрудниками сдают в ИФНС форму 6-НДФЛ и 2-НДФЛ, расчет по страховым взносам (если есть работники). Отчеты в ПФР и ФСС сдают все ИП на ЕНВД, кроме тех, которые работают без сотрудников. В ФСС ИП на ЕНВД сдают форму расчета по начисленным и уплаченным страховым взносам (4-ФСС). Расчет сдается на бумажном носителе не позднее 20-го числа месяца, следующего за отчетным периодом. В электронном виде форму 4-ФСС можно сдать не позднее 25-го числа месяца, следующего за отчетным.

ИП с сотрудниками отчитываются в ПФР ежемесячно по форме СЗВ-М. Также с 2020 года введен новый отчет СЗВ-ТД о трудовой деятельности каждого сотрудника. Сдавайте его при приеме, переводе, увольнении сотрудника или при выборе типа трудовой книжки — электронной или бумажной. Срок аналогичен СЗВ-М — не позднее 15-го числа месяца, следующего за отчетным.

В отчетность ИП на ЕНВД без работников не входят формы 4-ФСС, СЗВ-М, СЗВ-ТД, расчет по страховым взносам и справки по НДФЛ.

Если предприниматель занимается несколькими видами деятельности и некоторые из них не подпадают под ЕНВД, то ИП необходимо сдавать отчетность сразу по двум режимам налогообложения и вести раздельный учет для правильной уплаты налогов.

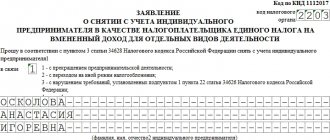

Заполнение декларации без сотрудников на вмененке

Декларация представляет собой отчет за квартал, направляемый индивидуальным предпринимателем в государственные фискальные органы.

Важно! В 2020 году в бланке декларации появились изменения — появился раздел для указания типа ККТ.

Бланк отчета и образец заполнения можно взять в местном отделении ФНС или скачать в сети. Он состоит из пяти страниц:

- Титульный лист содержит общие сведения об индивидуальном предпринимателе. Надо заполнить поля с ФИО налогоплательщика, а также вписать его ИНН и заверить сведения личной подписью.

- Второй лист (раздел 1) обобщает данные с последующих разделов. Здесь следует указать ОКТМО для каждой территории, где велась деятельность.

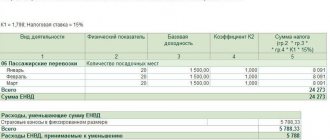

- Во втором разделе указываются данные для расчета ЕНВД — база, физический показатель, коэффициенты.

- Раздел 3 содержит сведения о соцвыплатах для предпринимателей на ЕНВД без наемных работников либо с наемными сотрудниками и затратах на приобретение кассы. Отсюда вычисляется сумма для снижения сборов.

- Четвертый раздел предназначен исключительно для ИП — в него вносятся сведения об используемой кассовой технике.

Направить отчет можно письмом или в электронном виде.

PDF-файл

Отмена ЕНВД в 2021

С 1 января 2021 года ЕНВД отменят. Об этом говорит Федеральный Закон №97-ФЗ от 29 июня 2012 года, внесший соответствующие правки в Налоговый Кодекс.

Причина отмены вмененки — борьба с уклонением от уплаты налогов и сокрытием доходов. Вмененный налог рассчитывается по физическим показателям, не учитывая реальную выручку компаний и предпринимателей. Из-за этого налоговая теряет контроль над доходами ООО и ИП и полагает, что бюджет недополучает деньги.

Замены для ЕНВД не предвидится. Для ООО единственным вариантом останется УСН, за исключением сельскохозяйственных товаропроизводителей — у них есть право на ЕСХН. ИП остается довольствоваться УСН и патентом.

Отчетность ИП на ЕНВД без работников в ФНС

Отчетность ИП на ЕНВД без работников в органы ФНС минимальна: 1 декларация в квартал – ЕНВД.До 20 числа месяца, идущего за отчетным необходимо предоставить декларацию по ЕНВД.А до 25 числа – оплатить. В таблице ниже представлены периоды подачи отчетности в ФНС

| Период | Представление декларации | Оплата налога |

| 1 квартал | 20.04 | 25.04 |

| 2 квартал | 20.07 | 25.07 |

| 3 квартал | 20.10 | 25.10 |

| 4 квартал | 20.01 | 25.01 |

Формула для расчета налога:

ЕНВД = БД × ∑ФПза кв × К1 ×К2 ×15%,

где

БД – базовая доходность

∑ ФП за кв – сумма физических показателей помесячно

К1 – единый коэффициент, устанавливаемый для каждого плательщика ЕНВД (В 2020 г. равен 1,796).

К2 –коэффициент, устанавливаемый МО;

К2 можно найти на сайте администрации каждого муниципалитета или на сайте ФНС в разделе документы.

Как видно из данной формулы, размер налога не зависит от полученного дохода. Для расчета учитывается усредненный доход, определяемый на уровне гос.власти. В таблице ниже представлена базовая доходность (БД), сумма физических показателей и вид деятельности.

| БД (базовая доходность) в мес. (руб.) | ФП | Вид деятельности |

| 7 500 | Кол-во чел., включая ИП | Предоставление услуг (бытовых) |

| 7 500 | Кол-во чел., включая ИП | Предоставлениевет. услуг |

| 12 000 | Кол-во чел. + ИП | Услуги по обслуживанию ТС (мойка, ремонт, ТО) |

| 50 | Площадь парковки (м2) | Предоставление мест на платных парковкахдля ТС |

| 6 000 | Кол-во ТС | Предоставление услуг по доставке грузов |

| 1 500 | Кол-во посадочных мест | Предоставление услуг по автоперевозке пассажиров |

| 1 800 | Площадь точки для торговли (м2) | Розница в магазинах |

| 9 000 | Кол-во мест, предназначенных для торговли | Розница, площадь меньше 5 м2 |

| 4 500 | Кол-во сотрудников, включая ИП | Разносная и развозная розница |

| 4 500 | Кол-во терминалов | Продажа ТМЦ через торговые терминалы |

| 1 000 | Площадь помещения (м2) | Предоставление услуг общепита (с залами) |

| 4 500 | Кол-во сотрудников + ИП | Предоставление услуг общепита (без залов) |

| 3 000 | Площадь (м2) | Реклама (афиша) на баннерных конструкциях |

| 4 000 | Площадь (м2) | Реклама с авто сменой рисунка |

| 5 000 | Площадь табло (м2) | Реклама (афиша) на электронных табло |

| 10 000 | Кол-во ТС | Реклама (афиша) на кузове ТС или в салоне |

| 1 000 | Площадь (м2) | Предоставление услуг по размещению и проживанию на время |

| 6 000 | Кол-во точек для торговли или общепита | Арендамест для торговли или общепита (площадью до 5 м2) |

| 1 200 | Площадь (м2) | Арендамест для торговли или общепита (площадью свыше 5 м2) |

| 10 000 | Кол-во земельных наделов | Арендаземли для установкимест общепита или торговли (площадь до 10 м2) |

| 1 000 | Площадь(м2) | Аренда земли для установки мест общепита или торговли (площадь более 10 м2) |

Однако существуют налоги, которые уплачиваются вне зависимости от выбранной системы:

- Водный;

- Добыча полезных ископаемых;

- Акцизы;

- Транспорт и проч.

Ограничения ЕНВД в 2020

С января 2020 года ЕНВД нельзя будет применять ООО и ИП, которые занимаются продажей маркированных товаров: лекарств и одежды из меха. Изменения в Налоговый кодекс внес закон № 325-ФЗ от 29 сентября 2020 года. А с 1 марта 2020 года режим ЕНВД будет запрещен при продаже обуви. Минфин разъяснил это в письме № 03-11-09/92662 от 28 ноября 2020 года.

Кроме того, с 1 января 2020 года ЕНВД полностью отменяется в Перми (утв. решением Пермской городской думы от 24.09.2019 № 204).

Остальные могут продолжать работу на вмененке до 2021 года.

Более подробно про отчеты ИП на ЕНВД читайте в статье «Декларация ЕНВД: порядок представления и правила заполнения».

Неучтенные взносы нельзя перенести на следующий квартал

Налоговый кодекс позволяет предпринимателям выбирать, как перечислять страховые взносы «за себя» — одной суммой или с разбивкой на несколько платежей. Главное, чтобы взносы в полном объеме были переведены не позднее 31 декабря года, за который они начислены. Для пенсионных взносов, начисленных на доходы свыше 300 000 руб., установлен отдельный срок — не позднее 1 апреля следующего года (п. 2 ст. 432 НК РФ).

Не исключено, что фиксированные взносы или их часть, перечисленная в том или ином квартале, окажется больше, чем ЕНВД за этот квартал. В таком случае единый налог к уплате будет равен нулю. Как в этом случае поступить с неучтенным остатком взносов? К сожалению, перенести его на будущее нельзя. Дело в том, что налоговым периодом для «вмененщика» является квартал. Поэтому учет показателей ведется только в рамках одного квартала, а с первого числа следующего квартала начинается с нуля. Таким образом, часть взносов, которая осталась с предыдущего квартала, попросту «сгорит». Такого же мнения придерживаются чиновники (см., например, письмо Минфина России от 19.12.14 № 03-11-11/66067; «Страховые взносы, уплаченные ИП на ЕНВД в фиксированном размере, переносить на последующие налоговые периоды нельзя»).

Как было до 2020 года

До 2020 года действовал Федеральный закон от 24.07.2009 № 212-ФЗ <�О страховых взносах> (далее – Закон № 212-ФЗ). По этому закону ИП, не производящие выплаты и иные вознаграждения физическим лицам, признавались плательщиками страховых взносов. Такие предприниматели должны были уплачивать страховые взносы «за себя». Размер страховых взносов ИП «за себя» до 2020 года определялся в соответствии со статьей 14 Закона № 212-ФЗ.

Если у ИП до 2020 года были наемные работники, то за них он также должен был перечислять страховые взносы по тарифам, установленным ч. 1.1 ст. 58.2 Закона № 212-ФЗ. Однако с уменьшением ЕНВД на уплаченные страховые взносы до 2020 года складывалась неоднозначная ситуация. Поясним ее в таблице (п.2.1 статьи 346.32 НК РФ).

| ИП использует наемный труд | ИП без работников |

| ИП-работодатели собственные страховые взносы «за себя» учитывать при расчете ЕНВД не вправе (письмо Минфина России от 17.07.2015 № 03-11-11/41339). Взносы, уплаченные за сотрудников, занятых во «вмененной» деятельности учитывать можно. Для этого взносы включаются в состав налогового вычета. Сумма такого вычета не должна превышать 50 процентов от начисленной суммы ЕНВД. | ИП без работников уменьшают ЕНВД на всю сумму фиксированных взносов, в том числе и страховые взносы с дохода свыше 300 000 руб. 50-процентное ограничение на них не распространяется (письмо Минфина России от 20.09. 2020 № 03-11-09/54901). |

Таким образом, до 2020 года (например, в 2020 году) имела место ситуация, когда единый налог (ЕНВД) индивидуальный предприниматель был вправе уменьшать на страховые взносы за своих работников, но не мог принять к вычеты страховые взносы «за себя».

С таким положением дел многие ИП и бухгалтеры были не согласны. И, стоит заметить, на это были причины. Дело в том, что, например, ИП на УСН вправе уменьшать «упрощенный налог» на всю сумму фиксированных страховых взносов, уплаченную как «за себя», так и за наемный персонал (подп. 1 п. 3.1 ст. 346.21, п. 4 ст. 346.21 и подп. 7 п. 1 ст. 346.16 НК РФ). Таким образом, имело место мнение, что ИП на ЕВНД и на УСН находятся в неравных условиях.

Отчётность по налогам на доходы

Для людей, начинающих предпринимательскую деятельность аббревиатура бланков-отчётов вызывает ощущение, что заполнять их очень трудно. В реальности на сайте ФНС даётся инструкция по составлению декларации и других отчётов по НДФЛ. Кроме этого, к бланку 3-НДФЛ прилагается пошаговая рекомендация по заполнению каждого пункта.

В таблице перечислены формы НДФЛ, которые применяются организациями, ИП:

| Форма отчётности | Кто заполняет | Сроки сдачи |

| 2-НДФЛ | работодателем на каждого работника | ежегодно до 1 апреля |

| 4-НДФЛ | ИП на свою фирму | один раз после получения первого дохода; повторно, только если в течение года доход на 0% отличается от предполагаемого или заявленного; Рекомендуем к изучению! Перейди по ссылке: Платит ли индивидуальный предприниматель НДФЛ за себя и за сотрудников при переходе на ОСН Рекомендуем к изучению! Перейди по ссылке: В какой форме ИП должен сдавать 6 НДФЛ и нужен ли отчет если нет наемных сотрудников |

| 6 -НДФЛ | работодателем на всех работников | 4 раза в год. За 2017 срок сдачи – 2.04.2018; за I кв. 2020 – до 3 мая; II кв. – 31 июля; III кв. – 31 октября; IV (годовой за 2019) – до 2 апреля 2019 |

| 3-НДФЛ ИП (декларация о доходах) | организатором ИП (на себя); любым физическим лицом, у которого есть дополнительные источники доходов или желание получить вычеты | 1 раз в год (до 30 апреля 2020 году за 2020 год) Физические лица, желающие получить имущественные вычеты за ипотеку, сдают каждый год. |

Перечисленные формы справок о доходах каждый предприниматель обязан составлять в зависимости от того, есть у него работники или нет. Если организатор ИП не использует наёмный труд, то должен подавать отчёты по себе, как по физическому лицу, и по своей фирме.

Бланки заполняются печатными заглавными буквами по одной в каждой клеточке. Прочерк нужно проставлять в середине клетки. В отчётном документе не должно быть исправлений. Налоговые инспекторы обязаны помочь научиться заполнять справки и декларации НДФЛ, по которым нужно будет отчитываться. Коды уточните в ИФНС по месту жительства.

Справка 2-НДФЛ – бланк состоит из титульного листа и 5 разделов. Содержит информацию о вознаграждениях, которые были выплачены сотрудникам, других доходах и о сумме удержанных налогов.

Этот документ является основной справкой о доходах физ. лиц. Заполняется работодателем для налоговой и, по требованию работника, для банков, других инстанций.

2-НДФЛ можно сдать в бумажном варианте, если численность штата меньше 10 человек. Данные по выплатам, удержаниям, вычетам работников собираются из ведомостей. Удобнее всего использовать бухгалтерские программы. После внесения всех данных по ИП, сотрудникам, движению активов и т. д., собрать сведения в отчётные документы можно нажатием одной клавиши.

Форма 3-НДФЛ представляет собой декларирование-отчёт по налогу на доход физических лиц. Такой документ для ИП является основным годовым отчётом о доходах, перечисленных налогах, вычетах и расходах. Составляется на основе годового 2-НДФЛ, который обязательно прилагается к общему отчёту.

В общей сложности всю информацию с этого документа можно рассчитать по короткой формуле:

(доходы – расходы – вычеты) х 13%,

Где 13% ставка налога

ИП на ЕНВД могут не сдавать декларацию, но обязаны составлять 2-НДФЛ.

Для тех, кто работает по ОСН и УСН (общая система налогообложения) обязаны каждый год отчитываться, заполняя форму декларации или 2-НДФЛ.

Осуществление сдачи 3-НДФЛ при закрытии ИП, нулевая декларация, происходит в течение 5 дней с даты внесения данных в ЕГРИП, а налог уплачивается за 2 недели. В документе нужно указать код 50. Данные вписываются по доходам за отработанное время. Например, если ИП ликвидируется в июне 2020 года, то в декларацию вносятся показатели по доходам с 1 января до даты ликвидации.

За просрочку сдачи 3-НДФЛ начисляется штраф не меньше 1000 руб. по 5 % за каждый просроченный месяц, но не больше 30% от всей суммы налога.

Необходимо ли 3-НДФЛ и что это такое для ИП – вопрос, который задают все начинающие предприниматели. Ответ может обрадовать многих бизнесменов – не все должны сдавать эту декларацию. Составлять такой отчёт должны лишь те, кто помимо основной деятельности, занимается другими, приносящими доход работами и услугами. А также, предприниматели, которые используют наёмный труд более 10 работников.

Нулевая декларация составляется, когда в отчётном периоде организация не работала. То есть, если ИП не функционирует, но числится в реестре, вы должны сдавать декларацию, даже нулевую. Чтобы не пришлось сдавать нулевую декларацию, в течение 5 дней нужно изменить вид налогообложения, подав соответствующее заявление в налоговую. 3-НДФЛ нулевая для ИП – какие листы необходимо сдавать?

Нулёвка сдаётся:

- при ОСН, когда в отчётный период у ИП не было прибыли;

- при УСН, если за год ИП вообще не работал, и не имел дохода.

В 3-НДФЛ нулевая для ИП заполняются:

- лист 1 (титульный);

- раздел 1.1 (укажите только код по ОКТМО);

- 1.2 (код по ОКТМО, а в остальных строках прочерки);

- 2.1.1. – указывается только налоговая ставка;

- 2.1.2. – впишите свой ИНН;

- 2.2. (для УСН) записывается только процентная ставка.

Это те листы, которые необходимо заполнять и сдавать при нулёвке. Если у вас возникают сомнения или забудете, какие листы 3-НДФЛ заполнять для ИП нулевая, то полную инструкцию можно найти на официальном сайте ФНС. Налоговая заинтересована в том, чтобы предприниматели научились заполнять бланки.

Сотрудники ИП, как и другие физические лица, имеют право на налоговые вычеты, которые уменьшают налоговую базу. Но чтобы их можно было рассчитать, нужно составлять декларацию за отчётный период.

З-НДФЛ позволяет получить вычеты по закону:

- Стандартные – 3000 руб. ежемесячно тем категориям людей, которые указаны в ст. 218 НК РФ.

- Социальные – на обучение, лечение и другие вычеты, перечисленные в ст. 219 НК РФ.

- Имущественные. Например, ипотека, покупка недвижимости, приобретение автомобиля и др., перечень которых есть в ст. 220 НК РФ.

- Профессиональные – предоставляются адвокатам, нотариусам, людям, получающим авторские права и ИП, которые находятся на общем налоговом режиме.

Воспользоваться вычетами в 13% имеют право только налоговые резиденты (те, кто уплачивает налоги).

Сроки сдачи 3-НДФЛ для ИП в 2020 году – до 30 апреля. Декларация заполняется по новому образцу бланка за отчётный 2020 год.

Форма 6-НДФЛ – в этом документе отражаются по нарастающему общие доходы всех работников. Например, в организации работает 3 человека. Каждый квартал в сумме им выплачивается по 70 тыс. руб.

В отчёте за I квартал отражается 70 тыс. руб.;

II – 140 тыс. руб.;

III – 210 тыс. руб.;

IV (годовой) – 280 тыс. руб.

При численности работников до 25 человек, 6-НДФЛ можно сдавать в бумажном формате. Свыше 25 сотрудников – в электронном.

Чтобы сдавать отчёты в электронной форме нужно заказать электронную подпись.

Справка 6-НДФЛ называется «Расчёт суммы налога на доходы физ. лиц, исчисленных и удержанных налоговым агентом» и состоит из 2 листов.

Переходящий налог, который образуется при отражении выплат зарплаты в последний месяц каждого квартала, отражается в квартале удержания. А больничные, премии и отпускные – в периоде начисления.

Например, Самохину начислена зарплата в июне, но получит он её в июле, значит, нужно отразить это во втором квартале. Командировочные Васюткину начислены в сентябре, но получит их он в октябре, следовательно отразить операцию нужно в октябре.

4-НДФЛ – это декларация о предполагаемом доходе. То есть, как только вы составите бизнес-план и оформите ИП, у вас будут определённые предположения о будущих расходах, прибыли. Сдаёте в налоговую форму 4, чтобы сориентировать органы в перспективах прибыльности вашего предприятия. Таким образом, при проверке ваших отчётов по доходам, в дальнейшем налоговая сможет определить среднюю доходность ИП.

4-НДФЛ – сроки сдачи для ИП:

- в самом начале, как только начинаете работать;

- если ваши предположения о доходности бизнеса не оправдались и прибыль составляет половину заявленной или меньше;

- решили перейти с вменёнки на общее налогообложение. Смена систем налогообложения требует составления 4-НДФЛ снова.

Налоговики и опытные предприниматели советуют в первый раз указывать сумму дохода по пессимистическому прогнозу. Так как в I квартал, обычно или вообще не бывает дохода, или он очень низкий.

В этот период выявляются недочёты в бизнес-плане, появляются дополнительные расходы на дозакупку оборудования, материалов и т. п. Все эти издержки нужно учитывать.

Какие услуги разрешены при ЕНВД ИП без наемных работников

Список услуг, которые могут оказывать ИП на ЕНВД (без работников в том числе) ограничен. Согласно п. 2 ст. 346.26 НК РФ, это:

- бытовые услуги;

- услуги ветеринарии;

- розничная торговля с торговым залом не более 150 кв. м и без него;

- услуги гостиниц в помещениях до 500 кв. м;

- сдача в аренду недвижимости, земли для размещения объектов общепита и торговли;

- услуги СТО, автомоек, стоянок для авто;

- автотранспортная перевозка грузов или пассажиров;

- размещение рекламы на транспорте и с применением рекламных конструкций;

- общепит: столовые, кафе, бары, рестораны, в которых площадь зала обслуживания не превышает 150 кв. м и без залов обслуживания.

В регионах число разрешенных для «вмененки» видов деятельности может быть меньше, но расширять данный список местные власти не вправе.

ЕНВД ИП без наемных работников в 2020 году совместим с другими режимами: ОСНО, УСН, патентом. Предприниматель имеет право отдельный вид деятельности перевести на ЕНВД, осуществляя всю остальную бизнес-деятельность в рамках другого — своего основного режима налогообложения. При этом потребуется ведение раздельного налогового учета.