Традиционно новый год принесет изменения в законодательстве, регулирующем работу индивидуальных предпринимателей. Подборку наиболее важных изменений в работе ИП мы опубликуем в ближайшее время, а в сегодняшней публикации мы подробно рассмотрим изменения ЕНВД в 2020 году.

Административная и налоговая нагрузка в целом будет повышена: увеличится коэффициент К1, будут расширены функции контроля ФНС, а с 1 июля 2020 года ИП на ЕНВД будут обязаны применять онлайн-кассы. Кроме того, для всех ИП, вне зависимости от системы налогообложения, будут увеличены страховые взносы за себя. Вместе с тем, ИП применяющие ЕНВД, получат налоговый вычет в размере 18 000 рублей за приобретение онлайн-ККТ. Итак, обо всем по порядку.

Кратко о ЕНВД

ЕНВД – одна из систем налогообложения, применяемая в РФ индивидуальными предпринимателями и юридическими лицами. Основное ее отличие от других систем налогообложения, являющееся ее преимуществом, состоит в том, что размер налога не зависит напрямую от полученного дохода.

Немного рискованно применять ЕНВД для начинающих бизнесменов, доход которых в первое время не набрал оборотов. Эти риски возникают потому, что платить налог придется в фиксированном размере, даже если прибыль нулевая. Подробно о работе ИП на ЕНВД в 2019 году читайте на страницах нашего сайта и принимайте решение – выбирать ЕНВД или применять другую систему налогообложения. Особенно рекомендуем внимание статью с примерами расчета ЕНВД для разных видов деятельности.

Расчет ЕНВД с учетом коэффициента

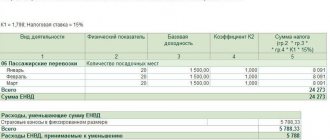

Налог при ЕНВД рассчитается по формуле:

НАЛОГ = Б * Ф * К1 * К2 * С, в которой Б — базовая доходность, Ф — физический показатель, К1 — коэффициент-дефлятор, коэффициент применения льготы (при отсутствии льгот считается равным 1). Таким образом, чем выше каждый из указанных показателей (кроме К2, который может только уменьшаться относительно 1), тем выше налог.

Расчет ЕНВД в 2020 году должен будет осуществляться с применением коэффициента-дефлятора в величине 1,868. В прошлом году действовал коэффициент 1,798. Увеличение коэффициента-дефлятора примерно соответствует уровню инфляции (но, безусловно, при его расчете рассматривается большое количество факторов). Таким образом, налоговая нагрузка на плательщика ЕНВД в 2020 году немного возрастет.

Важно, чтобы ИП для применения льготы зарегистрировал кассовый аппарат в ФНС в период с 1 февраля 2020 года по 1 июля 2020 года. При этом, если ИП имеет наемных работников и работает в сфере розничной торговли либо общепита, то для пользования вычетом он должен зарегистрировать кассовый аппарат в период с 1 февраля 2018 по 1 июля 2020 года.

В затраты на приобретение онлайн-кассы можно включить:

- стоимость самого устройства, фискального накопителя, ПО для управления онлайн-кассой;

- услуги специалистов по настройке и обслуживанию онлайн-касс.

Стоит отметить, что рассматриваемая льгота доступна и при совмещении ЕНВД с другими налоговыми режимами. Правда виды деятельности по ЕНВД в 2020 году ИП в этом случае должен разделять — но это требование не связано с применением льготы, а обусловлено нормами налогового законодательства России. Уменьшить налог можно будет, таким образом, только по видам деятельности, которые попадают под ЕНВД и предполагают прием платежей от физических лиц.

Отменят ли ЕНВД в 2020 году?

ЕНВД существует в РФ с 1998 года (Закон № 148-ФЗ от 31 июля 1998 года), регулярно подвергаясь разного рода изменениям. Не менее регулярно появляется информация о планах по полной отмене этой системы налогообложения.

Федеральным законом № 97-ФЗ от 29.06.2012 (ст.5 ч.8) было запланировано, что ЕНВД просуществует до 1 января 2020 года. Однако в апреле 2020 года в Госдуму был представлен законопроект о продлении срока действия ЕНВД до 2021 года. Представлял законопроект депутат Андрей Макаров, мотивируя продление возможности работать на ЕНВД тем, что данная система налогообложения является самой комфортной и льготной для малого бизнеса. В результате 2 июня 2020 года Закон № 178-ФЗ был подписан и тем самым позволил до 1 января 2021 года применять ЕНВД. Так что 2019 год и последующий 2020 год можно спокойно работать, уплачивая льготный, относительно других систем налогообложения единый налог.

Как изменится режим

Изменения планируются не только с 1 января 2020 года, но и с 1 июля следующего года. Все такие нововведения являются обязательными для всех предпринимателей, пользующихся этой системой для расчета сборов.

Основные изменения касаются повышения коэффициентов. Формула для расчета остается неизменной. Такие правки приведут к увеличению налогов, уплачиваемых предпринимателями, что повысит расходы ИП и компаний.

Дополнительно корректировки предоставят сотрудникам ФНС большое количество полномочий, с помощью которых они смогут контролировать своевременность сдачи и правильность заполнения деклараций ЕНВД.

Что такое ЕНВД и когда его применяют? Ответы в видео:

Бизнесмены дополнительно смогут сэкономить определенную сумму средств при установке обязательной онлайн-кассы. Они смогут снизить страховые взносы за себя.

Законодательное регулирование

ЕНВД представлено упрощенным режимом, по которому размер налога рассчитывается на основании физических показателей, а не прибыли, получаемой предпринимателем в процессе деятельности.

Платеж является одинаковым, если не меняется площадь торгового помещения или другой физический показатель. При использовании такой системы не требуется уплачивать другие налоги, представленные НДС или НДФЛ.

Вводился ЕНВД еще в 2003 году, причем применять данный режим можно только при условии, что предприниматель занимается оказанием услуг населению. Дополнительно система может использоваться при ведении розничной торговли.

Что такое патентная система налогообложения? Смотрите здесь.

Региональными властями могут меняться виды деятельности, по которым можно оформлять ЕНВД. Ставка процента равна 15%, причем налоги рассчитываются и уплачиваются ежеквартально.

Особенности ЕНВД. Фото business.ru

Раз в три месяца дополнительно сдаются в ФНС налоговые декларации. Еще в 2014 году появилась информация о возможной отмене данного режима, но законопроект не был принят. Полная отмена данного налога планируется в 2021 году.

Это обусловлено тем, что для представителей бизнеса, получающих разные доходы, предлагается одинаковая налоговая нагрузка.

Главные изменения ЕНВД в 2020 году

Увеличен К1 на 2020 год

Произойдет ежегодное изменение коэффициента-дефлятора К1 для расчета суммы налога. Показатель будет зависеть от уровня инфляции и утверждается Приказом Министерства экономического развития в конце календарного года. На 2020 год К1 принят в размере 1,868 (Приказ Минэкономразвития РФ№ 579 от 30.10.2017). На 2020 год К1 увеличен и составит 1,915. Соответственно, произойдет увеличение налога на вмененный доход.

Увеличен размер фиксированных взносов для ИП

Индивидуальные предприниматели, независимо от выбранной системы налогообложения, в том числе и применяющие ЕНВД, обязаны в течение календарного года оплатить фиксированные взносы. В 2020 году их размер составит:

При вмененном годовом доходе не более 300 000 рублей:

- на пенсионное страхование – 29 354 рублей;

- на медицинское страхование – 6 884 рублей.

При вмененном годовом доходе более 300 000 рублей:

- дополнительно к вышеперечисленным суммам – 1% от разницы между вмененным доходом и 300 000 рублей.

Напомним, что в 2020 году размер фиксированных взносов, подлежащих к уплате до 31.12.2018 года составлял:

- на пенсионное страхование – 26 545 рублей;

- на медицинское страхование – 5 840 рублей.

Онлайн-кассы в 2020 году

1 июля 2020 года – крайний срок, начиная с которого применение онлайн-касс становится обязательным для всех без исключения предпринимателей и организаций, применяющих ЕНВД.

До этого времени лица на ЕНВД могут не применять кассовый аппарат в следующих случаях:

- при оказании услуг населению;

- при розничной торговле без наемных работников;

- при осуществлении деятельности общепита без наемных работников.

Налоговый вычет на онлайн-кассы

Государство вернет предпринимателям деньги, потраченные на покупку онлайн-касс. Конечно, в прямом смысле этого слова вы не получите потраченные деньги в наличной или безналичной форме, но зато размер налога ЕНВД, подлежащий уплате, можно уменьшить.

1 января 2020 года вступил в силу Закон от 27.11.2017 № 349-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации». Закон дополнил пунктом 2.2 ст. 342.22 НК РФ. Новый пункт 2.2. ст.342.22 НК РФ позволил индивидуальным предпринимателям уменьшить сумму единого вмененного налога на сумму расходов по приобретению контрольно-кассовой техники, в размере не более 18 000 рублей. Также определен срок, в течение которого данная сумма подлежит уменьшению – 1 июля 2020 года.

В расходы разрешено включить:

- стоимость кассового аппарата и дополнительного обязательного оборудования;

- услуги по установке, обновлению программного обеспечения и техническому обслуживанию прибора.

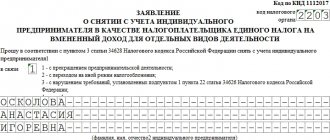

Для документального отражения учета расходов на приобретение ККТ и уменьшения налога была изменена форма декларации ЕНВД.

Изменение формы налоговой декларации ЕНВД 2020 года

Налоговая декларация для ЕНВД в 2020 году, будет содержать раздел для расчета вычета на приобретение кассового аппарата. Новая форма декларации утверждена приказом ФНС от 26.06.2018 № ММВ-7-3/[email protected] и рекомендована к заполнению и отправке уже за 3-й квартал 2020 года, несмотря на то, что в силу она вступит только 25.11.2018.

Изменение декларации ЕНВД в 2020 незначительно:

- в расчет суммы ЕНВД за налоговый период» добавлена строка 040 «Сумма расходов на приобретение ККТ, уменьшающая сумму ЕНВД;

- создан новый раздел 4 «Расчет суммы расходов на приобретение ККТ, уменьшающей сумму единого налога на вмененный доход за налоговый период».

Таковы изменения ЕНВД в 2020 году. Традиционно мы будет следить за законодательными инициативами и вносить изменения в эту страницу. В завершение рекомендуем подробно изучить налоговый календарь на 2020 год, чтобы заранее спланировать оплату налогов и сдачу отчетности.

Обновление: 2020 год приближается к завершению и мы подготовили материал про изменения ЕНВД в 2020 году. Обратите внимания на эту статью, т.к. количество видов деятельности доступных для ЕНВД в 2020 году изменится, а после 2020 года этот режим налогообложения будет упразднен.

Как определить коэффициент К1 и К2

Дефляторы ежегодно обновляют чиновники: К1 – на федеральном уровне, К2 – местные власти городских округов и муниципальных образований. Поэтому произвольные значения брать нельзя.

На 2020 год коэффициент К1 уже утвердило Минэкономразвития России приказом от 30 октября 2020 г. № 579. Он равен – 1,868. Это его первое повышение за последние три года, в 2015-2017 годы К1 было равным значению – 1,798.

Коэффициент К2 утверждают местные власти (п. 7 ст. 346.29 НК РФ). Поэтому во всех субъектах, где есть ЕНВД, коэффициент свой. Местные власти могут менять коэффициент К2 как в большую, так и в меньшую сторону, но в пределах от 0,005 до 1 включительно.

Проверить значение К2 для своего региона можно на сайте ФНС, в разделе «Налогообложение в РФ» вкладка «Действующие в РФ налоги и сборы» > «Специальные налоговые режимы – ЕНВД» > «Особенности регионального законодательства».

Тоже может быть полезно:

- Страховые взносы в ФФОМС в 2020 году

- Уплата НДФЛ с дивидендов в 2020 году

- Штрафы за несвоевременную сдачу 6-НДФЛ в 2020 году

- Сроки уплаты ЕНВД и сдачи декларации в 2020 году

- Тарифы страховых взносов в 2020 году

- Сроки уплаты страховых взносов в 2020 году

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Метки для внимательного мониторинга

Ранее гостиничный бизнес и розничная торговля оставались в относительно стабильном состоянии, но теперь и их коснутся нововведения. Подъем коэффициента 1 (К1) отразится на величине отчисляемых доходов. То, что коэффициент К2 в большинстве регионов остался неизменным, означает, что местные власти не думают о понижении, хотя и имеют на это право по закону. Это означает, что изымаемые средства имеют важное значение для местных бюджетов.

Выросли фиксированные взносы, которые ненамного скажутся на состоянии финансов предпринимателя-одиночки, но при наличии наемных работников могут стать существенным бременем для ведущего бизнес. Так, при заявленном доходе в 300 тыс. руб., обязательные платежи будут выглядеть следующим образом:

- пенсионные взносы 29 тыс. 354 руб. (в 2020 эта сумма составляла 26 тыс. 545 руб.);

- на медицинское – 6 тыс. 884 руб. (в 2020 эта сумма составляла 5 тыс. 840 руб.),

- доход свыше 300 тыс. руб. + дополнительно 1% с суммы, превышающей заявленные 300 тыс.

Интересно! С 2020 года налоговая служба получила право блокировать расчетные счета тех, кто не представил своевременно авансовые платежи. И хотя повысился верхний предел доходов, но страхование по нему все еще осталось льготным, хотя вполне вероятно, что в следующем году это правило тоже изменится. Информированные источники сообщают, что разговоры об этом уже ведутся.

С 2020 года вступает в действие правило об уплате страховых взносов, для действия которого были внесены специальные изменения в НК РФ. Теперь они не привязаны к минимальному размеру заработной платы, а высчитываются с учетом размера полученной прибыли. Это нововведение тоже не порадует тех, кто является стойким приверженцем вмененки.

Последние новости о блокировке расчетного счета предпринимателя на ЕНВД после истечения десятидневного срока, говорит о том, что ужесточаются репрессивные меры, равно, как и требования к установке кассы, которая с 1 июля станет обязательной для всех.