Виды налогообложения в РФ

Налоговое законодательство предоставляет возможность организациям и ИП выбрать виды и порядок налогообложения. С момента регистрации все организации и ИП применяют общую систему налогообложения. О своем решении применять иные виды налоговых режимов налогоплательщик должен уведомить ФНС.

Системы налогообложения в России: таблица 2020

| Виды налоговых систем | Аббревиатура | Главы НК РФ | Кто может применять | Предоставляемая отчетность в связи с применением | ||

| Организации | Индивидуальные предприниматели | Наименование | Периодичность | |||

| Обычная система | ОСН | 21, 23, 25, 30 | V | V | Декларация по НДС | Ежеквартально |

| Декларация по налогу на прибыль | ||||||

| Декларация и квартальные расчеты по налогу на имущество | ||||||

| Бухгалтерская отчетность | Ежегодно | |||||

| Сведения о среднесписочной численности | ||||||

| Упрощенная система | УСН | 26.2 | V | V | Декларация по УСН | Ежегодно |

| Бухгалтерская отчетность | ||||||

| Сведения о среднесписочной численности | ||||||

| Единый налог на вмененный доход | ЕНВД | 26.3 | V | V | Декларация по ЕНВД | Ежеквартально |

| Единый сельскохозяйственный налог | ЕСХН | 26.1 | V | V | Декларация по ЕНВД | Ежегодно |

| Патентная система | ПСН | 26.5 | — | V | — | |

Далее постараемся более подробно указать налоговые режимы, действующие в РФ, и описать, какие имеют ограничения формы налогообложения в России.

Особенности льготных видов налогообложения

Российское налоговое законодательство – сложная система, но основной ее целью является гибкость, т. е. предоставление возможности каждому налогоплательщику определить для себя оптимальные виды и порядок налогообложения. У каждого режима есть как свои плюсы, так и минусы, а перед тем как остановить свой выбор на одном из них (или нескольких), необходимо обратить внимание на ряд критериев:

- вид деятельности, которой планируется заниматься;

- организационно-правовая форма – юридическое лицо или индивидуальный предприниматель;

- штатное количество работников;

- величина дохода;

- стоимость основных средств, находящихся на балансе предприятия;

- региональные особенности ведения бизнеса и налогообложения;

- регулярность получения прибыли;

- порядок уплаты страховых взносов;

- направление деятельности (экспорт или импорт);

- возможность применения льготной налоговой ставки;

- кто будет являться основным потребителем (клиентом);

- возможность правильного подтверждения понесенных расходов в документальном виде.

Виды деятельности ООО или ИП

Если бизнес устойчиво стоит на ногах, приносит прибыль, а на предприятии трудится большое количество человек, можно спокойно работать по ОСНО. Для начинающих и небольших предприятий или индивидуальных предпринимателей лучше начать с какого-нибудь льготного режима. Виды налогообложения для ООО и ИП имеют ограничения:

- УСН. Использовать режим не могут (точный перечень содержит ст. 346.12 (3) НК РФ):

- банковские и микрофинансовые организации;

- инвестиционные и негосударственные пенсионные фонды;

- организации, занимающиеся страховой деятельностью;

- ломбарды;

- оценочные организации;

- при производстве подакцизных товаров;

- при добыче и реализации полезных ископаемых (за исключением общераспространенных – песок, щебень и т. д.);

- иностранные организации;

- казенные и бюджетные учреждения;

- организации игрового бизнеса;

- применяющие ЕСХН;

- при численности работников от 100 человек.

- ЕСХН. Применять льготный режим налогообложения имеют право лишь некоторые категории налогоплательщиков:

- индивидуальные предприниматели и организации, занимающиеся производством сельскохозяйственной продукции, но при условии, что доля от реализации произведенной ими с/х продукции в общем объеме поступлений составляет не менее 70%;

- сбытовые, перерабатывающие, огороднические, садоводческие, животноводческие сельхозкооперативы, где размер дохода от реализации сельхозпродукции собственного производства или от выполнения работ либо услуг для членов таких кооперативов составляет не менее 70% от общего объема дохода;

- некоторые рыбохозяйственные организации и ИП.

- ЕНВД. В п.2 346.26 НК РФ указан полный список видов деятельности для использования ЕНВД, но власти на местах вправе сокращать этот перечень. Из основных здесь числятся:

- розничная торговля;

- услуги автостоянок;

- ветеринария;

- автомобильные перевозки;

- бытовые услуги;

- общепит;

- ремонт и техобслуживание транспортных средств и пр.

- ПСН. Сюда относят несколько десятков видов деятельности, среди которых присутствуют: парикмахерские и косметические услуги, ремонт и пошив одежды, фотоуслуги, ремонт жилья и пр. Власти на местах могут дополнять список другими видами, которые есть в ОКУН.

Размер дохода

Важной особенностью при выборе вида, который будет использоваться для налогообложения, является ограничение по получаемому вследствие предпринимательской деятельности доходу. Для каждого режима установлены нормы:

| Вид | Сумма |

| УСН |

|

| ЕСХН | Без ограничений, но не менее 70% от всего дохода |

| ЕНВД | Ограничения отсутствуют |

| ПСН | Не более 60 млн рублей |

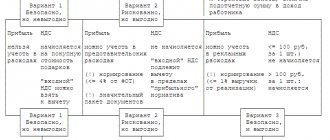

ОСН: какие виды налогообложения существуют

Как было сказано выше, ОСН применяется по умолчанию. Для ее применения нет необходимости уведомления ФНС. Уведомление понадобится только в том случае, если компания ранее применяла спецрежим, а затем решила вернуться к обычной системе.

На ОСН уплачиваются следующие виды налогов:

- Организациями — НДС, налог на прибыль, налог на имущество;

- ИП — НДС, НДФЛ.

Также такие налогоплательщики уплачивают все остальные налоги, обязанности по которым возникают у них согласно законодательству.

https://youtu.be/g3xrWbSlN3c

Общая система налогообложения (ОС, ОСН, ОСНО)

ОСН – это вид налогообложения, в котором юридическое (организация) или физическое лицо (индивидуальный предприниматель или ИП) должно оплачивать все общие налоги.

К таким налогам относятся:

- НДС;

- налог на имущество;

- для ИП – НДФЛ;

- для организаций – налог на прибыль.

НДС (налог на добавленную стоимость). Это косвенный налог, который формируется сразу же при создании продукта. Ставка налога 0%, 10% и 20%.

Налог на имущество. Выплачивается в региональный бюджет на некоторые виды имущества. Для ИП данный налог высчитывают налоговые органы (ФНС), организации высчитывают платеж самостоятельно, исходя из среднегодовой или кадастровой стоимости. Налоговая ставка не более 2,2%.

НДФЛ (налог на доходы физических лиц). Прямой налог, взимаемый с ИП с доходов за минусом расходов. Ставки 13% (основная), 9%, 30%, 35% (в зависимости от вида дохода).

Налог на прибыль. Прибыль – полученные денежные средства, состоящие из разницы между доходами и расходами. Базовая ставка 20%. Из них 17% выплачиваются в региональный бюджет, а 3% в федеральный. Для некоторых категорий законодательством предусмотрены сниженные налоговые ставки (федеральным законодательством до 0%, региональным до 13,5%).

Преимущества:

- возможность применения к любому виду деятельности;

- присваивается автоматически, нет необходимости подавать какие-либо документы;

- нет ограничений по количеству сотрудников, доходам, стоимости основных средств;

- возможность начислять НДС;

- возможность уменьшения выплаченного НДС;

- налоговая база рассчитывается за минусом расходов;

- существуют льготы для некоторых видов деятельности;

- возможность получить инвестиционный вычет.

ОСНО подходит любому виду деятельности и применяется по умолчанию, если ИП или юридическое лицо не заявили о переходе на другой вид налогообложения.

Плательщикам НДС выгодно работать по данной системе, так как только при ОСН можно уменьшать сумму налога на данный платеж.

Если компания занимается видами деятельности, попадающими под льготу, она уплачивает налог на прибыль в меньшем размере. Такими видами являются:

- сельхозпредприятия;

- образовательная деятельность;

- сфера медицины;

- оказание социальных услуг населению и др.

Также предоставляется возможность получить инвестиционный вычет при покупке и модернизации некоторых видов основных средств.

Слабые стороны:

- серьезная бухгалтерская деятельность;

- высокие налоги;

- сложная отчетность;

- предприниматели и юридические лица по отдельным видам деятельности уплачивают также дополнительные налоги.

Бухгалтерская отчетность характеризуются выставлением счетов и счет-фактур с НДС, ведением налогового регистра по НДС.

Так как при ОСН выплачивается три вида налогов, то и отчётность подается по каждому виду налогов отдельно. Это декларация по налогу на прибыль (подается каждый квартал), декларация по НДС (каждый месяц либо квартал в зависимости от оборотов), расчеты по авансовым платежам и налогу на имущество (для юридических лиц каждый квартал, ИП данную отчетность не предоставляет), декларация З-НДФЛ раз в год (для ИП).

Дополнительные налоги взымаются с тех организаций, которые занимаются следующей специфической деятельностью:

- добыча полезных ископаемых;

- деятельность, связанная с использованием земных недр и водных ресурсов;

- игорный бизнес и т.д.

Если в собственности имеется земля или транспорт, дополнительно уплачивается земельный/транспортный налоги.

Рассмотрим специальные (льготные) виды налогообложения предпринимательской деятельности.

УСН

Переход на упрощенку отменяет необходимость организациям уплачивать НДС, налоги на прибыль и имущество, а ИП — НДС и НДФЛ. Перейти на УСН можно в добровольном порядке либо с начала ведения деятельности, либо с начала нового календарного года. Для этого необходимо подать уведомление в ИФНС, а также соответствовать некоторым критериям:

- годовой доход не превышает 150 млн руб.;

- среднесписочная численность — не более 100 чел.;

- остаточная стоимость ОС — не более 150 млн;

- доля других организаций в уставном капитале — максимум 25 %;

- организация не имеет филиалов и представительств.

Какие бывают системы налогообложения на УСН, указано в статье 346.14 НК РФ. Плательщик вправе выбрать объект обложения, от которого будет зависеть ставка:

- «Доходы» — ставка 6 %;

- «Доходы минус расходы» — ставка 15 %.

Кто считает взимаемую сумму

По способу обложения предметы данной статьи делятся на кадастровые (они же безналичные) и декларационные (налично-денежные). Кадастровые налоги рассчитываются самими налоговиками исходя из доступной информации о стоимости облагаемого объекта. Например, для физических лиц все налоги, связанные с имуществом, являются кадастровыми. В том числе:

- Транспортный налог (информацию о наличии у физических лиц в собственности автотранспорта налоговые инспекторы получают из ГИБДД).

- Налог на имущество, а также земельный налог (кадастровую стоимость недвижимости налоговая служба получает из базы данных Федеральной службы государственной регистрации, кадастра и географии — Росреестра).

Налоговая служба ежегодно рассчитывает сумму налога и рассылает налогоплательщикам уведомления о необходимости уплатить кадастровые налоги. Напротив, декларационные налоги рассчитываются на основе данных, которые предоставлены самим налогоплательщиком. Например, если гражданин перепродаёт недавно купленную квартиру, то он обязан самостоятельно составить декларацию о доходах, выслать её налоговикам и уплатить соответствующую сумму налога.

ЕНВД

Применение ЕНВД возможно только для некоторых видов деятельности. Их полный перечень приведен в п. 2 ст. 346.26 НК РФ. Решение о введении ЕНВД принимает местная власть. Поэтому в некоторых регионах этот спецрежим не применяется (например, в Москве).

ЕНВД, как и упрощенный налог, заменяет уплату НДС, налогов на прибыль и имущество, а также НДФЛ (для предпринимателей). Кроме вида деятельности, для применения спецрежима также имеются иные ограничения:

- доля других организаций в уставном капитале — максимум 25 %;

- среднесписочная численность — не более 100 чел.

Сумма подлежащего перечислению платежа в бюджет не зависит от реальных доходов плательщика. Рассчитывается он исходя из вмененного дохода по ставке 15 %. Местные органы власти могут установить иную ставку в зависимости от категории налогоплательщика или вида осуществляемой деятельности в диапазоне от 7,5 до 15 %.

Вмененный доход определяется исходя из базовой доходности по виду деятельности и характеризующего деятельность физического показателя (статья 346.29 НК РФ).

Прогрессивная, регрессивная и пропорциональная налоговые системы

Одной из самых важных составляющих налога является тариф фискального платежа. Это величина отчислений в бюджет, зависящая от налогооблагаемой базы. Тарифы могут быть фиксированными (определенная сумма) либо выражаться в процентах. Размер тарифа различен для разных видов фискальных платежей, он устанавливается законодательно. В России документом, регламентирующим правила исчисления и уплаты налоговых взносов, а также размер ставки, является Налоговый кодекс РФ.

https://youtu.be/UhUvUL3e_xE

Размер фиксированного тарифа налогового сбора является абсолютной величиной, не зависящей от налогооблагаемой базы. В основном фиксированные ставки устанавливают для видов фискальных сборов, определение налогооблагаемой базы для которых затруднительно. В России такая тарификация установлена для государственных пошлин. Так, к примеру, чтобы зарегистрировать юридическое лицо, необходимо заплатить пошлину. В 2020 г. ее размер составляет 4000 руб. независимо от суммы уставного капитала, вида организационно-правовой формы, от прогнозируемой прибыли, которую будет получать предприятие.

Процентные системы исчисления налогов бывают трех видов:

- Пропорциональная.

- Прогрессивная.

- Регрессивная.

Пропорциональный вид предполагает уплату налогоплательщиками определенного процента с налогооблагаемой базы. Процент этот фиксированный и не зависит от величины дохода и других финансовых или физических показателей. Большинство видов фискальных сборов в России относится к этой системе расчета. К примеру, налог на добавленную стоимость, на прибыль, на доходы физических лиц.

Если используется прогрессивный вид налоговой системы, то размер налога зависит от налогооблагаемой базы – чем она больше, тем больше и фискальный сбор. По такой системе рассчитывается подоходный налог во многих странах – США, Австралии, Норвегии, большинстве стран – членов Евросоюза.

Принцип регрессивного вида налоговой системы противоположный – если налогооблагаемая база растет, фискальный сбор уменьшается. Такая тарификация хоть и очень редко, но все же используется.

Раньше применялась она и в России. До 01.01.2010 одним из обязательных взносов для организаций был единый социальный налог (ЕСН), уплачиваемый с заработной платы сотрудников. Впоследствии он был заменен страховыми взносами. Порядок уплаты ЕСН был прописан в главе 24 Налогового кодекса РФ, сейчас она не действует. Единый социальный налог исчислялся по регрессивной системе.

Ставки были следующие:

- если годовой заработок сотрудника не превышал 100 000 руб., взимали 26,1 %;

- если размер дохода за год был в пределах 100 000–300 000 руб., то работодатели уплачивали 20 %;

- если работник за год получал от 300 000 до 600 000 руб., то ЕСН составлял 10 % от суммы заработка;

- высокие зарплаты (годовой заработок более 600 000 руб.) облагались всего 2 %.

ЕСН прекратили взимать с 01.01.2010. Заменившие его страховые взносы исчислялись совершенно по-другому.

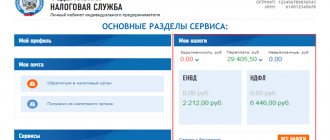

ПСН

Данный вид специального налогообложения могут применять только индивидуальные предприниматели. Для его применения необходимо приобрести патент на ведение соответствующего вида деятельности. Совмещать ПСН можно с любой иной системой налогообложения. Приобретение патента заменяет необходимость уплаты НДС и НДФЛ.

Стоимость патента рассчитает ИФНС при его выдаче. Но можно предварительно сделать расчет на официальном сервисе ФНС.

Для применения ПСН установлены ограничения:

- численность работников — не более 15 человек;

- годовой доход от деятельности на ПСН — не более 60 млн руб.

ЕСХН

ЕСХН — специально разработанный спецрежим для сельскохозяйственных предприятий. Таким образом основное ограничение для его применения — производство сельскохозяйственной продукции. Ставка налога установлена в размере 6 % от величины доходов, уменьшенных на сумму расходов.

С 01.01.2019 субъектам РФ предоставлено право устанавливать дифференцированную ставку ЕСХН в диапазоне от 0 до 6 %, в зависимости от вида производимой продукции, места осуществления деятельности, уровня дохода или численности.

Федеральные налоги и сборы

В соответствии со ст. 12 НК РФ федеральные налоги и сборы представляют собой такие обязательные платежи, перечисление которых должно осуществляться повсеместно на территории РФ. При этом действие норм по федеральным налогам регулирует только НК РФ, который вводит и отменяет как сами налоги, так и отдельные положения по тому или иному федеральному налогу.

Суммы федеральных налогов поступают в одноименный бюджет РФ.

О порядке применения КБК по различным налогам вам расскажут материалы этой рубрики.

А порядок действий при совершении ошибки в КБК подробно рассмотрен экспертами КонсультантПлюс. Получите бесплатный доступ к системе и переходите в Готовое решение.

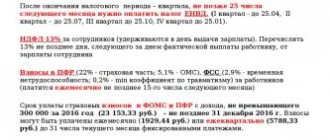

Страховые взносы

Кроме указанных платежей, любые организации и ИП платят страховые взносы с выплат работникам. Обычная ставка страховых взносов составляет:

- 22 % — на пенсионное страхование;

- 2,9 % — на социальное страхование;

- 5,1 % — на медицинское страхование.

Некоторые категории страхователей на спецрежимах имеют право на применение пониженной ставки страховых взносов. Она устанавливается в размере 20 % на пенсионное страхование. Взносы в ОМС и ФСС не уплачиваются вовсе. Право на пониженную ставку имеют:

- организации и ИП на УСН с основными видами деятельности, поименованными в пп. 5 п. 1 ст. 427 НК РФ;

- ИП на ЕНВД, имеющие лицензию на фармацевтическую деятельность;

- ИП на ПСН

ИП также независимо от применяемой системы перечисляют страховые взносы за себя:

- фиксированный платеж (независимо от полученного дохода): устанавливается ежегодно. В 2020 г. он равен 36 238 руб.;

- допвзнос в ПФР в размере 1 % с суммы превышения дохода 300 000 руб. за год.

Что такое система налогообложения

За понятием скрывается взыскание платежей с доходов физлиц либо компаний в бюджет страны или региона. Подлежат налогообложению и некоторые производимые с финансами операции. Принятые правила регулируются нормативными актами. Например, НК РФ.

Налоги – главный источник финансирования государственных расходов. Взносы в ФНС платят добровольно или принудительно. Налоговая ставка четко фиксируется в НК РФ, но меняется из-за экономической ситуации в стране или политических решений власти.

У каждого налогового платежа собственный порядок уплаты. Платить можно одним разом или частично. Можно привычными «бумажными деньгами», можно по «безналу».

Далее разберёмся, какие виды систем налогообложения устанавливаются НК РФ.

К содержанию