Главная / Налоги / Что такое НДС и когда его повышение до 20 процентов? / Ставка и база

Назад

Опубликовано: 31.01.2018

Время на чтение: 7 мин

0

73

Стандартная ставка НДС в размере 18% распространяется на большинство товаров и услуг. Для определения попадает ли продаваемая продукция под её действие, нужно исключить иные случаи.

- НДС и ставки НДС по ставке 10%

- НДС по ставке 0%

- НДС по ставкам 18÷118 и 10÷110

- ТН ВЭД 2106909200

Дорогие читатели! Для решения именно Вашей проблемы — звоните на горячую линию 8 или задайте вопрос на сайте. Это бесплатно.

Задать вопрос

Основная суть

Итак, налог на добавленную стоимость (расшифровка НДС) – это сбор, который оплачивают организации, создающие дополнительную, добавочную рыночную цену на товар, либо услугу.

Он является небольшой долей добавочной стоимости, возникающей при разнице между выручкой, которую компания-продавец получила после продажи товаров, либо услуг и величиной затрат, которые она понесла на приобретение конкретного сырья, материалов, либо продукции.

При этом, данная организация может производить продукцию из купленного сырья, или же просто перепродавать товар, естественно по большей цене.

Появился налог на добавленную стоимость около ста лет назад, заменив собой сбор с продаж, выплачиваемый со всей выручки. Однако в России он начал действовать с 1992 года.

А зачем он нужен? Ответ на этот вопрос достаточно прост: сегодня НДС является основным источником формирования государственного бюджета, а расчет его окончательной величины (что мы рассмотрим подробнее чуть позже) освобождает организации от двойной уплаты сборов в бюджет.

Какая величина этой ставки?

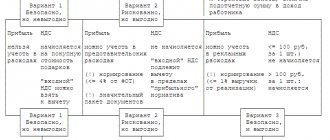

Согласно законодательству России, НДС рассчитывается по трем процентным ставкам:

- Нулевая – означает, что данный сбор не взимают со всей продукции, производимой на экспорт (газ, нефть, драгметаллы, космическая сфера).

- 10% — относится к так называемым льготным категориям товаров: первой необходимости, социально значимые (детские товары, медпрепараты, ряд продуктов питания).

- 18% — самая распространенная ставка, применяемая к большинству товаров и услуг (все, что не вошло в первые два пункта).

Кто же его платит?

Интересно, кто же все-таки платит этот налог, для кого это налоговое бремя? Конечно, на прямую это делают предприятия. Но утверждение, что данное бремя ложится только на бизнес — неверно.

Кто платит за продукт, когда он поступает в розничную продажу?

Правильно – покупатель, это значит мы с вами. Декларации в налоговую сдает предприятие, а в конечном итоге оплачивает более высокую цену, увеличенную на сумму данного сбора — покупатель, тем самым косвенно возмещая понесенные затраты продавцу.

Давайте более подробно разберемся в сути налога на добавленную стоимость, рассмотрев логическую цепочку его определения:

- Когда одна компания покупает у другой материалы, комплектующие, либо просто готовый товар, она их оплачивает поставщику с учетом включенного в их цену НДС.

- Затем, когда определяется будущая цена товара, в себестоимость включают стоимость ранее купленной продукции (материалов), уменьшенную на величину налога (уплаченного в первом пункте). Эту вычитаемую сумму сбора записывают в налоговый кредит, или, другими словами, это — входной НДС, сумма к вычету в дальнейшем.

- При определении уже окончательной продажной цены товара (учитывая себестоимость, желаемую прибыль, акцизы) конечному покупателю, к полученной в итоге цене добавляют еще НДС (именно его и оплачиваем мы с вами, будучи покупателями).

- Затем, из полученной выручки за продукцию высчитывают 18% (размеры ставок рассматривали выше), и получают величину, называемую налоговым обязательством.

- В итоге, государству компания должна оплатить сумму, равную разнице между обязательством (пункт 4) и налоговым кредитом (пункт 2).

Чтобы вам было еще понятнее, давайте рассмотрим расчет этого налога на простом примере:

Компания купила двери у производителя на сумму 10 000 рублей. Величина входного НДС, уплаченного производителю, будет равна: 10 000 * 18% = 1 800 рублей.

Затем данная компания продала двери покупателям в магазине по новой цене, с учетом своей прибыли, и получила выручку равную 20 000 рублей. Величина обязательства составит: 20 000 * 18% = 3 600 рублей.

Таким образом, государству данная организация должна заплатить: 3 600 – 1 800 = 1 800 рублей. Согласитесь, не так сложно понять, как кажется.

НДС и ставки

НДС – это косвенный налоговый сбор, закреплённый на федеральном уровне. Его размер включён в общую стоимость товаров и услуг, реализуемых в нашей стране. Оплата НДС лежит на покупателе во время приобретения или получения продукции. Этот сбор подлежит перечислению в федеральный бюджет.

Большинство продаваемых товаров и услуг включает в себя НДС. Законодательно установлен перечень продукции, который освобождается от уплаты этого налога.

В соответствии с п. 3 статьи №164 Налогового Кодекса (далее по тексту НК России) ставка НДС 18% действует по умолчанию и распространяется на все виды товаров и услуг, если таковые не входят в перечень, в соответствии с которым они облагаются по иным, предусмотренным законодательством, ставкам.

На данный момент существует пять ставок налога на добавленную стоимость, которые делятся на два типа:

- основные;

- расчётные.

Чтобы рассчитать сумму основной ставки нужно умножить размер налоговой базы на ставку НДС. На данный момент существует три ставки, которые считаются основными:

- 18%;

- 10%;

- .

Расчётные ставки выделяют НДС из общей стоимости товара или услуги, в которую уже включен налог.

НК России определяет две разновидности таких ставок:

- 18÷118;

- 10÷110.

Чтобы исключить товары и услуги, на которые не распространяется ставка НДС 18%, рассмотрим случаи, когда нужно использовать иные ставки.

НДС по ставке 10%

Реализация продукции социально значимой группы происходит с использованием ставки НДС 10%. Согласно НК России к ним относят:

- Товары продовольственного назначения согласно перечню, указанному в п.п.1 п. 2 ст. №164 НК России.

- Товары, предназначенные для детей, в соответствии с перечнем, указанным в п.п.2 п. 2 ст. №164 НК России.

- Периодические печатные издания любого типа, периодичность издания которых не менее одного раза в год, а также книжная продукция, кроме изданий, которые несут рекламный или эротический характер. Перечень обозначен в п.п.3 п. 2 ст. №164 НК России.

- Продукция медицинского назначения, в соответствии с п.п.4 п. 2 ст. №164 НК России.

- Работы, связанные с перевозкой пассажиров и багажа по России, за исключением случаев, которые указаны в п.п.4.1 п. 1 ст. №164 НК России.

НДС по ставке 0%

Продажа экспортируемых товаров и услуг, а так же тех, что являются предметом транзита через Россию.

К ним относятся:

- Товары, экспортируемые по системе экспорта и находящиеся под действием режима о свободной таможенной зоне, при соблюдении условий, указанных в статье № 165 НК России.

- Услуги, оказываемые при перевозке продукции между странами, с учётом работ по сопровождению, организации, транспортировке, погрузке и разгрузке товаров.

- Услуги по транспортировке товаров в зоне таможенного обслуживания или находящихся в режиме транзита.

- Пассажирские перевозки и транспортировка багажа, в случаях, если места отправки и назначения расположены вне территории РФ.

НДС по ставкам 18÷118 и 10÷110

Расчётные ставки исчисляются не в процентном соотношении, а в виде формул. Применение этих ставок регламентируется п. 4 статьи № 164 НК России.

Они предназначены для налогообложения товаров и услуг, реализовываемых с использованием авансовых (предварительных) платежей под предстоящие поставки.

Для расчёта используются следующие формулы:

- Размер НДС = Сумме авансового (предварительного) платежа * 18÷118.

- Размер НДС = Сумме авансового (предварительного) платежа * 10÷110.

Пример: авансовый платёж составляет 236 тыс. руб. и облагается по ставке 18÷118. В таком случае сумма НДС будет равна: 236 000 * 18÷118 = 36 000 руб.

Помимо авансовых платежей ставки 18/118 и 10/110 применяются в следующих случаях:

- Во время реализации товаров, которые были приобретены у третьих лиц и включают в себя стандартную ставку НДС.

- В случаях удержания налоговых сборов агентами по налогам и сборам.

- При реализации автотранспорта, продавцом которого выступало физическое лицо.

- При процедуре уступки прав на имущество.

- Во время реализации товарных групп, относящихся к сельскохозяйственной продукции.

Особенности налогового вычета

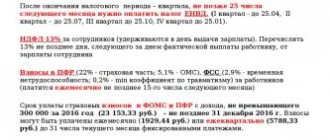

Все компании обязаны предоставлять каждый квартал отчетность – налоговую декларацию, и не позднее установленного срока (до 25 числа следующего месяца). В случае задержек придется оплачивать штрафы и пени.

Для заполнения квартального отчета, и для определения суммы, которую нужно уплатить в бюджет, как говорилось выше, определяют:

- налоговую базу (вся выручка компании);

- налоговый вычет (или налоговый кредит);

- величину налога к возмещению.

Налоговые вычеты уменьшают оплачиваемую сумму в бюджет, так как уже были оплачены поставщику. Но они принимаются к вычету только при соблюдении условий:

- Вся приобретенная продукция для реализации облагается данным сбором.

- У организации есть все правильно заполненные первичные документы (товарные накладные на продукцию) и счета-фактуры (их предоставляет поставщик, от которого нужно требовать правильное их заполнение).

- Вся продукция прошла бухгалтерский учет в данной компании.

С вычетами уяснили, теперь разберемся что означает понятие НДС к возмещению.

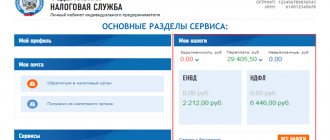

Как мы уже говорили, сумму, которую необходимо заплатить государству ищут путем вычитания из налогового обязательства величины вычета. Так вот, если за данный квартал (кстати, в году 4 квартала, как и сезона года) сумма вычета будет выше исчисленного налога, это будет означать фактическую переплату данной организацией налога.

И поэтому она будет иметь право возместить данную переплату из бюджета подав соответствующую декларацию. После того, как инспекция проверит правильность всех расчетов и документов, будет принято решение о возмещении излишне уплаченного налога.

https://youtu.be/YfmIEg6Ftt8

Ответственность за налоговые правонарушения

Несвоевременная оплата по объектам налогообложения является нарушением, как и уклонение от внесения средств в бюджет, задержка сдачи декларации и т.д. Каждый плательщик налогов должен вносить средства в бюджет.

При невыполнении обязательств или неполной оплате появляется долг, в связи с которым может быть организована проверка со стороны фискального органа. В процессе проверки устанавливается, почему лицо уклоняется от выплаты сбора, есть ли какие-либо противоправные действия со стороны организации или ИП.

При невнесении платежа взимается штраф. Если нет признаков преднамеренного деяния, санкция составит 20%, иначе – 40%. Просрочка сопровождается начислением пени. На их размер влияет период просрочки, сумма долга, величина ставки рефинансирования.

https://youtu.be/soP5MXoei54