Какие налоги платит ИП на УСН в 2020 году с работников – полный перечень

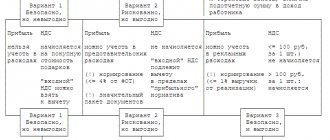

Помимо основного налога – 15% для УСН «Прибыль» и 6% для УСН «Доходы» – ИП с сотрудниками в 2020 году платит следующие налоги за сотрудников:

- НДФЛ – 13% с зарплаты резидентов и 30% — с нерезидентов РФ;

- Социальные взносы:

- ОПС (22%);

- ОМС (5,1%);

- Соцстрах (2,9%);

- Взносы по случаю травматизма и по заболеваниям, полученным на производстве (0,2-8,5%).

Указанные налоги уплачиваются все время, пока предприниматель находится на учете, независимо от того, ведет он деятельность или нет, есть доход или отсутствует.

Однако есть и послабления для некоторых ИП. Так, сэкономить по выплатам могут предприниматели, занятые в сфере производства продуктов питания и детских игрушек.

В ряде регионов ставка 6% снижена до 1%, а ставка 15% – до 5%.

Среди нововведений года – увеличение налоговых каникул для ряда ИП на УСН. Условиями являются: научная, производственная или социальная область деятельности предпринимателя, а также факт открытия ИП на УСН впервые. Возможность воспользоваться налоговыми каникулами зависит в том числе и от численности работников, выбранного кода ОКВЭД и уровня годовой прибыли ИП.

Также если годовая зарплата ваших сотрудников превысит 711 000 руб., то за остаток в ПФР отчисляется только 10%.

Что касается ИП с сотрудниками на УСН (Доходы): какие налоги платить в 2020? Порядок и суммы исчислений для обоих типов УСН одинаковые. А вот возможность снижения ставки за счет страховых отчислений разная.

Так, ИП на УСН 6% может вычесть из основного налога страховые выплаты за сотрудников. Налоговую базу можно снизить за счет взносов лишь в периоде проведения выплат.

Для примера возьмем ИП с доходом 500 000 руб. в год. За двух имеющихся сотрудников он перечислил в ФНС взносы в размере 60 000 руб. Начисленный единый налог составит 30 000 руб. (500 тыс. х 6%). Поскольку ИП имеет работников по найму, он может уменьшить этот налог наполовину. Т.е. в бюджет он перечислит всего 15 000 руб.

ИП на УСН 15% могут внести взносы за сотрудников в расходы. Это плюс. Но итоговый размер налога уменьшить нельзя, поэтому экономия в данном случае меньше, чем на УСН 6%.

К примеру, доход за 1-й квартал у ИП 15% составил 250 000 руб., а расход — 180 000 руб. Налоговый платеж нельзя снизить за счет страховых отчислений. Они уже подсчитаны в расходах. Платеж за квартал составит 250 000 – 180 000 = 70 000 руб. 70 000 * 15% = 10 500 руб.

Правильно рассчитав размер налогов, важно вовремя их уплатить. О сроках расскажем далее.

Самые точные сроки уплаты налогов

Законодательством РФ установлен следующий график платежей для ИП на УСН с работниками на 2020 год.

Для авансовых платежей отчетными являются 1-й квартал, полугодие и 9 месяцев года. Получив доход в любом из этих периодов, уплатить с него 6% или 15% нужно не позже 25 дней после завершения этого периода. Для вычисления берется база (доход или прибыль) за весь текущий год.

Если доходов и прибыли в отчетном периоде нет, выплачивать налоги не требуется. А вот если предприниматель претерпел убытки, то он должен внести минимальный платеж в ИФНС. Для УСН 6% он составит 6%, а для УСН 15% — 1% от всего дохода.

Авансовый платеж берется вперед, но при этом он дает возможность уменьшить итоговую сумму. Укажите эти перечисления в годовой декларации.

Надо отметить, что в 2020 году ужесточились санкции за просрочку уплаты налогов. Ежедневно за просрочку начисляется пеня 1/300 от ставки рефинансирования ЦБ РФ. При злостных нарушениях грозят более серьезные суммы штрафов или уголовная ответственность.

Особой строкой идет НДФЛ – обязательный налог, взимаемый с зарплат работников. Какие особенности нужно учитывать при его расчете и уплате?

Сколько налогов платит работодатель за работника

Кадры – незаменимый ресурс для бизнеса. Без наёмных сотрудников очень трудно добиться реального успеха. Персонал может приниматься в штат или привлекаться на основании гражданско-правового договора. Естественно, что при этом возникает вопрос: «Сколько налогов платит работодатель за работника?»

Первоначальный ответ на это будет парадоксальным: в соответствии с действующим законодательством РФ работодатель не платит за работников никаких налогов. Однако он обязан выполнять обязанности налогового агента по НДФЛ и обеспечивать страхование своих работников и исполнителей. Предлагаем вместе разобраться в этой непростой теме.

Что такое НДФЛ

НДФЛ – это налог с доходов физических лиц. Платит его за свой счёт человек, который получил доход. В некоторых случаях, например, при продаже недвижимости и транспорта или при сдаче квартиры в аренду обязанность рассчитать и перечислить НДФЛ возлагается на само физическое лицо.

Но если речь идёт о доходах по трудовому или гражданско-правовому договору, то удержать и перечислить налог должен работодатель. В данном случае он является налоговым агентом, своего рода посредником между работником и бюджетом. Причём нарушение обязанности налогового агента наказывается так же строго, как и неуплата самого налога (штраф в размере 20% от неуплаченной суммы).

Работодатель должен выдать работнику зарплату за минусом удержанного налога, т.е. НДФЛ выплачивается не из средств организации или ИП. Этот нюанс надо обязательно учитывать при заключении договора с работником, чтобы избежать возможных споров. Ведь часто под размером заработной платы работник понимает ту сумму, которую он получит на руки. А работодатель имеет в виду размер должностного оклада до удержания НДФЛ.

Например, зарплата работницы склада составляет 30 000 рублей. Рассчитаем НДФЛ, который должен удержать работодатель: (30 000 * 13%) = 3 900 рублей. Значит, на руки работница получит только 26 100 рублей. А вот чтобы полученная ею сумма составляла 30 000 рублей, в договоре надо указать, что должностной оклад равен 34 483 рублей.

Стандартная ставка НДФЛ, который удерживается с выплат работнику-резиденту, установлена в размере 13%. Надо также учитывать, что налоговый резидент РФ имеет право на вычеты, то есть уменьшение налогооблагаемого дохода.

Чаще всего работники применяют стандартный вычет на детей. Предположим, что у работницы из примера выше есть один несовершеннолетний ребенок, поэтому она имеет право на стандартный вычет в размере 1 400 рублей. Расчёт НДФЛ в этом случае производится так: (30 000 – 1 400) * 13%) = 3 718 рублей. Сумма на руки составляет 26 282 рублей, т.е. на 182 рубля больше, чем без применения стандартного вычета. Это немного, но предполагается, что с 2020 года размер стандартного вычета на первого и второго ребенка вырастет с 1 400 рублей до 2 500 рублей в месяц.

Особенности уплаты НДФЛ от экспертов

Работодатель на «упрощенке» удерживает с зарплат своих работников налог на доходы. Сроки выплат НДФЛ в зависимости от типа дохода различны.

Так, зарплатный налог за работника перечисляется, как уже указано выше, на следующий день после выплаты зарплаты. А вот за доход в виде премий и компенсаций – до конца месяца, в котором были сделаны эти выплаты.

Важно! Работодатель должен производить исчисление НДФЛ по каждой выплате отдельно.

Налог рассчитывается по формуле в 3 этапа. Рассмотрим пример для ИП со ставкой 13%

- Расчет налоговой базы (НБ) по НДФЛ:

НБ (нач.года) = Сумма доходов, облагаемых по ставке 13% (с нач. года) – Сумма страховых вычетов

- Расчет налога:

Сумма НДФЛ (с нач. года) = НБ (нач. года) х 13%

- Расчет удерживаемого НДФЛ:

НДФЛ (тек. мес.) = Сумма НДФЛ (с нач. года) – НДФЛ с доходов (с нач. года по предыдущий мес.)

Пример: сотрудница Иванова В.А. получает зарплату в размере 35 000 руб. У нее есть 5-лений сын. Стандартный вычет на него – 1 400 руб./мес. В апреле она получила премию в размере 10 000 руб. Исходя из этих данных, определим сумму удержания:

НБ =35 000 х 4 мес. + 10 000 руб. – (1 400 х 4 мес.) = 144 400 руб.

Сумма НДФЛ за 1-й квартал = 144 400 руб. х 13% = 18 772 руб.

НДФЛ с доходов первые 3 месяца = (35 000 руб. х 3 мес. – (1 400 руб. х 3 мес.)) х 13% = 13 104 руб.

НДФЛ с доходов за апрель = 18 772 руб. – 13 104 руб. = 5 668 руб.

Надо отметить, что не все виды доходов работников облагаются НДФЛ. Вот перечень выплат, с которых налог не уплачивается:

- Расчет при увольнении (кроме компенсации за неиспользованный отпуск и выплаты, превышающей 3-х месячный оклад);

- Выплата семье по случаю гибели военнослужащего;

- Единовременная выплата при рождении или усыновлении ребенка;

- Выплата за переезд сотрудника в другую местность по служебному долгу;

- Командировочные расходы (не более 700 руб. для поездок по РФ и 2500 руб. для поездок за границу);

- Денежная компенсация в случае стихийного бедствия;

- Помощь семье сотрудника в случае смерти близкого родственника;

- Компенсация на оздоровление работника, включая уволенного или вышедшего на пенсию.

Нарушение процедуры расчета и сроков выплат НДФЛ влечет за собой наложение взысканий и привлечение к уголовной ответственности.

Нарушение сроков уплаты данного налога, отсутствие перечислений в ФНС или их неполный объем влекут за собой налоговую проверку, штраф и пени, а также обращение в органы прокуратуры в случае злостных нарушений.

В 2020 году штраф составляет 20% от величины налога. Если нарушения носят постоянный характер, размер штрафа может достигать 300 000 руб. В некоторых случаях возможно лишение свободы до 3 лет.

Помимо НДФЛ, ИП с сотрудниками в 2020 году платит налоги в виде страховых взносов. Каковы нюансы их выплат в текущем году?

Как ИП посчитать и перечислить НДФЛ с зарплаты работника

Какие налоги должен ИП платить за работников? Такой вопрос часто задают на нашем форуме. Как именно надо посчитать и перечислить НДФЛ при выплате дохода работникам по трудовым договорам будет объяснено в этой статье.

На самом деле никаких налогов за работников ИП не платит, он только удерживает налог на доходы физических лиц (НДФЛ) из зарплаты, которую выдает. Причем именно удерживает и перечисляет в бюджет, а не платит за свой счет. Это называется налоговое агентство. Основная ставка налога 13%. Есть и другие ставки, но они либо не касаются выплат работникам, либо для тех граждан, кто проводит в России менее 183 дней в году. Все ставки НДФЛ можно найти в статье 224 Налогового кодекса.

С каких доходов работника ИП должен удержать НДФЛ

Практически со всех выплачиваемых работнику доходов надо удержать налог. И зарплата, и премия, и отпускные, и даже пособия по временной нетрудоспособности (больничные) облагаются НДФЛ. Исключения перечислены в статье 217 НК, но работодателей там мало что касается, разве что пособия по беременности и родам и по уходу за ребенком. Но и их во многих регионах теперь ФСС выплачивает гражданам напрямую, минуя работодателей.

Как считается база для расчета налога и сам налог

База по налогу считается нарастающим итогом. Что такое нарастающий итог? Это когда в последующем месяце учитывается и итог предыдущего.

Пример: зарплата у работника ИП 30000 рублей. Считаем налог за март: складываем зарплату за три месяца З0000 30000 30000=90000 руб.; умножаем базу на ставку налога 13% 90000×13%=11700 руб.; вычитаем ту сумму НДФЛ, которую удержали с зарплаты за январь и февраль и получаем налог, который надо перечислить в бюджет 11700-7800=3900 руб.

Почему нельзя считать отдельно по месяцам, спросите вы? Потому что налоговый период по НДФЛ год, а выплачиваемые доходы далеко не всегда в таких круглых цифрах. С учетом того, что НДФЛ не исчисляется и не уплачивается с копейками, может туда-сюда «гулять рубль». Из-за этого не будет сходиться отчетность и перечисленный налог, что может повлечь начисления пеней, а это совершенно лишнее.

Обратите внимание! НДФЛ не бывает с копейками. Сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля.

Как применять налоговые вычеты?

При расчете НДФЛ работнику могут быть положены вычеты — стандартный (ст. 218 НК), социальный (ст. 219 НК) или имущественный (ст. 220 НК).

Чаще всего предоставляется стандартный вычет, на детей:

- 1 400 рублей — на первого ребенка;

- 1 400 рублей — на второго ребенка;

- 3 000 рублей — на третьего и каждого последующего ребенка;

- 2 000 рублей — на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы.

Стандартные вычеты предоставляются по заявлению работника и до того момента, пока его доход с начала года превысит 350 тыс. руб., либо пока его дети не достигнут возраста, который уже не дает права на вычет. Если к ИП пришел работник в середине года, у него надо запросить справку 2-НДФЛ с предыдущего места работы, чтобы знать, имеет право человек на вычеты или он уже получил доход 350 тыс. руб. и вычет больше не положен.

Пример: заработная плата у работника составляет 30000 рублей. У него есть двое детей и он написал заявление на вычеты. Вычеты он сможет получить за январь-ноябрь. За декабрь вычет уже не будет положен, потому что доход за январь-декабрь составит 360 000 рублей.

При расчете налога на вычет уменьшается налогооблагаемая база, причем тоже нарастающим итогом:

Пример: считаем заработную плату за март месяц при наличии у работника двоих детей. Налогооблагаемая база за 3 месяца 90000 руб., стандартные вычеты за три месяца (1400 1400) х 3=8400 руб. 90000-8400=81600×13%=10608 руб. Вычитаете НДФЛ, удержанный у работника за январь и февраль и получаете сумму налога, которую надо удержать за март и перечислить в бюджет.

Когда удерживать и перечислять НДФЛ?

НДФЛ с зарплаты нужно удерживать и перечислять раз в месяц. С выплаты аванса (а зарплату надо платить минимум два раза в месяц!) налог не удерживается.

Расчет НДФЛ происходит на последний календарный день месяца, при этом считаются считается зарплата, положенная за весь месяц, включая выплаченный аванс. Исчисленный за истекший месяц НДФЛ удерживается при первой же выплате заработной платы.

По общему правилу НДФЛ нужно перечислить в бюджет не позже следующего рабочего дня после выплаты дохода.

Пример: оклад работника 30000 руб. 20 января ему был выплачен аванс в размере 13000 руб. НДФЛ 20 января не исчисляется и не перечисляется в бюджет. На дату 31 января рассчитывается налоговая база и НДФЛ с неё: 30000×13%=3900 руб. 5 февраля работнику выплачивается зарплата за январь с учетом ранее выплаченного аванса 30000-3900-13000=13100 руб. НДФЛ в размере 3900 перечисляется в бюджет не позднее следующего рабочего дня после выплаты.

Обратите внимание! В Трудовом кодексе нет понятия аванс. Согласно нему, зарплата должна платиться не реже, чем каждые полмесяца. Просто слово аванс более привычно работодателям и самим работникам.

Перечислять НДФЛ раньше, чем он будет удержан нельзя. Уплата налога за счет налогового агента запрещена (кроме случая, когда НДФЛ доначислен налоговиками при проверке). Не стоит и рассчитывать НДФЛ раньше последнего дня календарного месяца.

Если ИП выплачивает отпускные и больничные, то НДФЛ с этих выплат удерживается в день их выплаты. Т.е. работник получает отпускные уже за минусом налога. А вот перечисляется НДФЛ в бюджет не позднее последнего числа календарного месяца, в котором такие выплаты производились

При этом и отпускные (больничные) и НДФЛ с них будут учитываться при расчете налога за этот календарный месяц:

Пример: работник в январе проболел три дня и ему выплачено пособие по временной нетрудоспособности 25 января в размере 668-87(НДФЛ)=581 руб. НДФЛ уплачен 26 января. Кроме того, работник получил 20 января аванс 13000. Считаем НДФЛ за январь: 24700 (зарплата за не полностью отработанный месяц) 668 (больничный)=25368×13%=3298 руб. 5 февраля работник получает зарплату 24700-13000-3211=8485 руб. 6 февраля в бюджет перечисляется удержанный НДФЛ 3211 руб. (3298 руб. минус ранее уплаченный 87 руб.)

Куда и как перечислять НДФЛ

ИП на ОСНО, УСН и ЕСХН уплачивает НДФЛ за работника по месту своей регистрации как ИП. И не важно, где он ведет деятельность.

ИП, которые работают на ПСН или ЕНВД, платят НДФЛ за работников по месту постановки на учет. Но только если эти работники участвуют в деятельности, которая облагается ПСН или ЕНВД.

Страховые взносы за работников в 2020 году для ИП на УСН

Социальные отчисления за себя и работников производятся отдельно. В каком размере и в какие сроки они выплачиваются, мы указали выше. В этой части статьи мы опишем нюансы начисления и выплаты этого вида налогов с сотрудников в нынешнем году.

Сразу начнем с приятного. Есть возможность снизить страховые взносы, если соблюдены все 3 условия:

- Вид деятельности ИП принадлежит к льготным (IT-компании; НКО на УСН в сфере соцобслуживания, науки, образования, медицины, культуры, массового спорта; благотворительные фонды и др.);

- Годовая выручка не превышает 70%;

- Годовой оборот не превышает 79 млн. руб.

Также на страховые взносы в нашей стране распространяется максимальное значение сборов. В 2020 году для пенсионного страхования — 1 021 000 руб., а вот по несчастным случаям – 815 000 руб. При достижении доходов работника указанных сумм к страховым взносам на него применяются пониженные тарифы: для ПФР – 10% от суммы превышения и для ФНС – 0%.

При достижении лимита уплата страховых взносов за работников в 2019 году для ИП на УСН прекращается.

Исключение составляет лишь медицинское страхование – сумма сбора на него составляет 5,1% от размера оклада в любом случае.

При работе в опасных условиях труда дополнительно взимаются отчисления за травматизм. Ставка определяется типом ОКВЭД.

По каждому наемному работнику сборы исчисляются индивидуально. А уплата производится общей суммой.

За просрочку уплаты, неверный расчет, неуплату или неполный платеж на предпринимателя накладывается штраф 20 – 40% от суммы положенных взносов, а также пени в размере 1/300 ставки рефинансирования при просрочке уплаты до 30 дней и 1/150 – при просрочке сроком больше 30 дней.

При задолженности свыше 15 000 000 руб. возникает уголовная ответственность.

Чтобы избежать штрафов, нужно:

- Переводить в ФНС НДФЛ в день выплаты зарплаты сотрудникам;

- Переводить страховые платежи до 15 числа, следующего за текущим месяцем;

- Хранить документы, подтверждающие корректность исчисления налогов;

- Рассчитывать платежи в фонды по отдельному типу страхования и работнику индивидуально без округления;

- При переводе средств в фонды внимательно указывать КБК;

- Тщательно заполнять и подавать отчетность.

Эти простые правила помогут не допустить, например, такой ситуации, которая случилась с одним предпринимателем. История ниже.

Налоги и платежи ИП в 2020 году

Главная / Прочее

Все налоги, сборы, взносы и прочие платежи, которые обязаны выплачивать ИП, можно условно поделить на 4 группы:

Налоги по выбранной системе налогообложения

| Налоговый режим | Налог | Ставка,% | Срок уплаты налога в бюджет |

| ОСНО | НДС | 0, 10, 18 | До 25 числа (включительно) каждого месяца, идущего за истекшим кварталом по 1/3 суммы ежемесячно или одним платежом до 25 числа (включительно) месяца, идущего за прошедшим кварталом |

| НДФЛ | 13, 30 | До 15 июля (включительно) года, идущего за отчетным | |

| Налог на имущество физлиц | 0,1-2 (устанавл. субъектами РФ) | За год до 1 декабря года, идущего за отчетным | |

| УСН | Единый налог | 6 (с доходов), 15 (доходы за минусом затрат) *ставка может быть ниже | По итогам отчетного периода (1 кв., полугодие, 9 мес., год) до 25 числа (включительно) месяца, идущего за окончанием расчетного периода За год – до 30 апреля (включительно) следующего года |

| Налог на имущество (с объектов по кадастровой стоимости, используемых при ведении деятельности) | 0,1-2 (устанавл. субъектами РФ) | За год до 1 декабря года, идущего за отчетным | |

| ЕНВД | Единый налог на вмененный доход | Расчетным способом, в зависимости от региона и физ. показателей | До 25 числа (включительно) месяца, идущего за отчетным кварталом |

| Налог на имущество (с объектов по кадастровой стоимости, используемых при ведении деятельности) | 0,1-2 (устанавл. субъектами РФ) | За год до 1 декабря года, идущего за отчетным | |

| ПСН | Стоимость патента | 6 (от потенциально возможного дохода) *ставка может быть ниже | При сроке действия менее 6 месяцев – единовременным платежом не позже даты окончания действия патента При сроке 6-12 месяцев – 1/3 в течение 90 дней с начала срока действия патента, 2/3 не позже окончания этого срока |

| ЕСХН | Единый сельскохозяйствен-ный налог | 6 (от доходов за минусом расходов) *ставка может быть ниже | Авансовый платеж – не позже 25 дней по окончании полугодия За год – до 31 марта (включительно) следующего года |

| ИП на ОСНО и УСН, ведущие торговлю в регионе**, где принят закон о торговом сборе | Торговый сбор | Расчетным способом, в зависимости от ставки по региону** и параметров объекта торговли | Ежеквартально до 25 числа (включительно) месяца, следующего за отчетным кварталом |

Примечание:

*региональные власти субъектов РФ имеют право самостоятельно снижать налоговые ставки по УСН, ПСН и ЕСХН в рамках налоговых каникул;

**в настоящее время такой нормативный документ утвержден только по Москве (закон от 17.12.2014 №62), в других регионах торговый сбор пока не введен.

Прочие налоги и сборы

Предприниматель может заниматься некоторыми видами деятельности, которые предполагают уплату дополнительных налогов, а также иметь лицензии или разрешения, обязывающие уплачивать специальные сборы и платежи.

При этом дополнительные налоги и сборы уплачиваются ИП независимо от выбранного налогового режима.

| Налоги | Налог на производство и реализацию подакцизной продукции |

| Транспортный налог | |

| Водный налог | |

| Земельный налог | |

| Налог на добычу полезных ископаемых | |

| Сборы и платежи | Сборы за пользование водными ресурсами |

| Сбор за использование объектов животного мира | |

| Регулярные платежи за пользование недрами |

Налоги и взносы с вознаграждений наемного персонала

ИП может использовать труд наемных физлиц, заключая с ними трудовые или гражданско-правовые договоры (оказания услуг, подряда и т. д.).

Привлекая наемных сотрудников, ИП возлагает на себя обязанности налогового агента и несет дополнительные затраты на оплату взносов за своих трудящихся:

- Предприниматель обязан рассчитывать и удерживать НДФЛ с доходов работников (в размере 13% с вознаграждений резидентов или 30% – с иностранцев) и перечислять его в бюджет не позднее следующего дня с момента выплаты дохода.

- ИП должен уплачивать с вознаграждений сотрудников следующие виды взносов:

| Контролирующий орган | Вид взноса | Ставка,% |

| ИФНС | ОПС (пенсионное страхование) | 22 |

| ОМС (медицинское страхование) | 5,1 | |

| ОСС (социальное страхование и обеспечение) | 2,9 | |

| ФСС | Травматизм (профзаболевания и несчастные случаи на производстве) | 0,2-8,5 Устанавливается фондом в зависимости от вида деятельности |

Взносы необходимо выплачивать ежемесячно до 15 числа (включительно) месяца, следующего за расчетным.

Примечание: следует учитывать, что если НДФЛ уплачивается непосредственно из доходов самих сотрудников, то взносы за своих работников ИП платит уже из собственных средств. Такая обязанность накладывается на предпринимателя в законодательном порядке, как на работодателя.

Фиксированные взносы ИП

Каждый предприниматель должен выплачивать в бюджет фиксированные страховые взносы за самого себя на обязательное пенсионное и медицинское страхование.

Причем платить такие взносы коммерсант обязан при применении любого налогового режима, независимо от факта получения прибыли, и даже при условии, что хозяйственная деятельность не велась совсем.

С 2020 года страховые платежи больше не привязаны к МРОТ и составляют (на текущий год):

ОПС – 26 545 руб.

ОМС – 5 840 руб.

Раньше (до 2020 г.) сумма взносов рассчитывалась в зависимости от МРОТ, устанавливаемой в начале каждого года, по формуле:

| ОПС | МРОТ * 26% * 12 мес. |

| ОМС | МРОТ * 5.1% * 12 мес. |

Взносы за себя ИП может выплачивать частями или погасить единовременно, главное, уплатить полную сумму в бюджет до 31 декабря текущего года.

Если годовой доход ИП превысил 300 000 руб., необходимо дополнительно заплатить в бюджет 1% от суммы превышения. Срок уплаты такого взноса – до 1 июля следующего года.

Понравилась статья? Поделитесь в соц. сетях:

- Похожие записи

- Отчетность ИП в 2020 году

- Страховые взносы за работников в 2020 году

- Заявление о переносе отпуска

- Ликвидация ООО в 2020 году: пошаговая инструкция

- Налоговые каникулы для ИП в 2020 году

- НДФЛ за работников (подоходный налог)

- Код бюджетной классификации (КБК): таблица

- Отчетность ООО в 2020 году

Обсуждение: 2 комментария

- Зания:

17.04.2018 в 18:10Возможно ли в Татарстане взять ПСН? Когда это сделать, если регистрация ИП с 12.04.2018г. И приняты ли в Татарстане “налоговые каникулы” для новичков ИП?

Ответить

Алексей:

18.04.2018 в 12:26

Здравствуйте. Нет, в Татарстане не приняты налоговые каникулы. Как получить патент – вы можете посмотреть, перейдя по ссылке “ПСН” в таблице выше “Налоги по выбранной системе налогообложения”.

Ответить

Оставить комментарий Отменить ответ

Личная история налогоплательщика

«В школе иностранных языков без наемных работников не обойтись. Мне как владельцу организации пришлось нанять приходящего бухгалтера. Он вел всю бухгалтерию по сотрудникам, но в офисе не сидел. С ним было неудобно решать срочные вопросы, но это был для меня самый дешевый вариант ведения кадрового учета.

Все бухгалтерские документы имели место постоянного хранения в офисе. До поры до времени все было хорошо. Пока мы не переехали в другое здание.

В процессе переезда где-то затерялась часть документов. И как назло нагрянула налоговая с проверкой. Сами понимаете, без бумажек доказать, что мы оплачиваем налоги за сотрудников в полном объеме, оказалось невозможно. Меня хорошо оштрафовали.

Вины моего бухгалтера в этом не было, конечно. Но от сотрудничества с ним мне все-таки пришлось отказаться. Правда, по другой причине. Только спустя год работы с ним, я узнал, что к моему виду деятельности по ОКВЭДу можно применять пониженные страховые взносы. Я бы сэкономил кучу денег.

Теперь я доверяю только профессионалам. Нанял штатного бухгалтера. Пусть это обходится мне дорого, зато я уверен, что моя бухгалтерия всегда в порядке, меня не ждут неприятные сюрпризы, и я не рискую потерять свои деньги».

Теперь вы знаете, какие налоги платит ИП на УСН в 2020 году с работников. Если статья вам понравилась, сохраните ее на своей странице в социальной сети, чтобы не потерять. Так актуальная информация будет у вас под рукой. Также подписывайтесь на рассылку для владельцев бизнеса и бухгалтеров. Все наши подписчики получают самые свежие данные с учетом последних изменений в области бухгалтерии и налогообложения.