- Станислав Милонин

- 1 975

Правительством РФ на 2020 год реализовано несколько проектов предусматривающих изменения в налогах для физических и юридических лиц. Основной целью, которую преследовали инициаторы реформ, является улучшение уровня жизни граждан в двухгодичный срок. По планам реформаторов, обновления налоговой системы должны показать свою эффективность уже в текущем 2020 году. Некоторые изменения в действующих налогах еще не вступили в силу, также существует ряд неутвержденных законопроектов, находящихся на стадии рассмотрения. В виду специфики российской налоговой системы, скепсис большинства граждан, изучающих изменения в законодательстве, более чем понятен. Сомнения людей имеют более чем весомые основания, ведь государство не часто отменяет, снижает размер или вносит иные изменения, в налоги, которые приносят основной доход в бюджет. В современных реалиях, доля налоговой прибыли составляет порядка 85% всех бюджетных поступлений. Именно эти средства используются для реализации социальных программ, государственных инвестиций и развитие инфраструктуры.

Эксперты считают, что изменения с 2020 года приведет к росту стоимости основных товаров, то есть отразится негативно не только на компаниях и бизнесе, но и затронет простых граждан. Чиновники же напротив, уверяют, что все грядущие нововведения прошли длительный период анализа и весь потенциальный негатив нивелируется встречными программами по повышению зарплат и социальных выплат.

Новый налог для самозанятых

С января 2020 г. сразу в нескольких регионах запускается эксперимент по выводу из теневого сектора самозанятых физических лиц. Эффективность новой схемы взаимодействия с самозанятыми будет проверяться на примере Москвы, Московской и Калужской областей, Татарстана. Планируется ввести вилку ставок налогообложения:

- 4% при получении доходов от физических лиц;

- 6%, если прибыль получена от оказания услуг юридическим лицам и ИП.

Самозанятыми будут считаться граждане, которые занимаются предпринимательской деятельностью, не используя в своей работе наемный труд. Базой налогообложения станет профессиональный доход – выручка, полученная от реализации товарной продукции, оказания услуг и выполнения работ, доход нельзя будет уменьшить на понесенные расходы. Максимальный размер дохода для самозанятых – 2,4 млн руб. в год. Все данные о поступающих деньгах наличностью или через электронные средства платежа должны фиксироваться в специальном мобильном приложении. Расчет налога будут производить сотрудники ФНС. Меры воздействия на граждан, которые уклоняются от уплаты этого налога, находятся на стадии обсуждения.

За еду, одежду, обувь и авиабилеты

С января 2020 года в России повысится один из основных налогов — НДС. Налог на добавленную стоимость вырастет с 18% до 20%. Это позволит бюджету получать дополнительно 600 млрд руб. в год. В 2020 году государство заработает на повышении НДС 678 млрд руб., а в 2021 году — 728 млрд руб. Деньги нужны для выполнения указов Владимира Путина, которые направлены на увеличение финансирования инфраструктуры, демографической политики, здравоохранения и образования.

Но при этом рост НДС приведет и к скачку цен на товары. В первую очередь подорожают продукты питания, алкоголь, табачные изделия, обувь и одежда, бытовая техника, авиабилеты, лекарства и многое другое.

Главная новость по теме

Государство перекладывает решение проблем на предпринимателей. Четыре реформы, которые разорят бизнес

В новом году изменятся ставки акцизов

На 2020 год законом от 03.08.2018 г. № 301-ФЗ вносятся правки в размер ставок акцизов. Так, на всю линейку табачной продукции акцизные платежи вырастут в среднем на 10%. По топливу рост ставок составит от 39 до 50% (несмотря на то, что в 2020 году повышение акцизов стало одной из причин стремительного роста цен на топливо, вследствие чего потребовалась «заморозка» ставок):

- по бензину 5 класса состоится повышение тарифа с 8213 до 12 314 руб. (+50%);

- по дизтопливу рост с 5665 руб. до 8541 руб. (+50%);

- по средним дистиллятам запланировано увеличение с 6665 до 9241 руб. (почти 39%).

Уже сейчас можно спрогнозировать рост цен на автомобили мощностью от 90 лошадиных сил – по ним акцизные платежи в 2020 году увеличатся на 4%. Аналогичные изменения затронут и производителей мотоциклов – тоже плюс 4%.

Какие изменения запланированы на 2020 год?

Рассматривая данную тему, следует разделить ее на две части, с указанием тех фискальных мер, которые уже приняты и запущены в работу, а также тех, что еще обсуждаются или требуют доработки. Итак, пора узнать, что ждет налогоплательщиков в новом, 2020 году.

Изменения вступившие в законную силу с 1 января

- вводится НПД – новый принцип налогообложения для физических лиц ведущих коммерческую деятельность и ИП. Система будет работать в экспериментальном режиме на территории нескольких субъектов федерации включая Москву, МО, Республику Татарстан и Калужскую область, планируемая продолжительность экспериментального режима – до 2028 года. Перейти на систему могут граждане, годовой доход которых не превышает 2,4 млн в год, ставка составит от 4 до 6%. Данные изменения предполагают стимулирующий вычет в размере 10 000 рублей, процедура расчета и начисления суммы вычета будет производиться ФНС самостоятельно;

- отмена пониженных тарифов по страховым взносам – по УСН, ЕНВД (для аптек) и ПСН вводятся базовые тарифы, действующие до установления пониженных на период с 2020 по 2020 годы. Продление льготных условий на 2020 год не запланировано;

- установлены новые коэффициенты-дефляторы – изменения в налоговой системе затрагивают расчетные коэффициенты по УСН и ПСН – 1,518, ЕНВД – 1,915 и НДФЛ – 1,729. Также новшества затрагивают торговый сбор, коэффициент на год (индексируемый) составляет – 1,317;

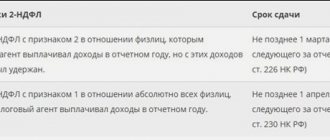

- внесены изменения в форму НДФЛ – нововведения коснулись форм 3-НДФЛ и 2-НДФЛ;

- отменен НДФЛ на продажу имущества – при нахождении имущества (в том числе используемого в коммерческих целях) в собственности от 3 до 5 лет, налог для физлиц в 2020 году не обязателен к уплате. Текущие изменения распространяются на резидентов и нерезидентов;

- повышаются основная и расчетная ставки НДС – в первом случае рост составил 2% (с 18 до 20%) во втором – ставка увеличена с 15,25 до 16,67%;

- снижен размер сбора в фонд ОПС – ранее действующая ставка в 26% снижена на 4% и зафиксирована на 22% с пометкой «бессрочно». Также нововведения по данному направлению предусматривает уплату дополнительных 10% с суммы, превышающей максимально установленную для расчетов по базовой ставке.

Также был переработан ряд требований к уплатам взносов по отраслям, с 1 января 2020 года действует закон о СНТ и ОНТ, изменен МРОТ и размеры некоторых социальных выплат, в том числе по программам улучшения демографической ситуации в стране.

Таблица изменения налогов

| Вид фискального обязательства | Суть изменений |

| НДФЛ | Новая форма отчетности 1 справка 2-НДФЛ. |

| Налог на прибыль | Субъекты РФ лишены прав снижать ставку по региональным обязательствам в общем порядке. Действующие льготы сохранят свое действие, но не позднее 2023 года. В отношении отдельных категорий налогоплательщиков право сохранят. |

| Налог на имущество | Движимое имущество исключено из объектов налогообложения. |

| НДС | Увеличение ставки с 18 до 20 %. |

| Страховые взносы | Новые лимиты:

Упразднены некоторые льготы по пониженным тарифам. Ставка на ОПС признана бессрочной. |

| Госпошлина | Учреждения смогут не платить госпошлину за регистрацию изменений, вносимых в учредительные документы. |

| Транспортный налог | Владельцы большегрузов будут обязаны уплачивать авансовые платежи по дорожному сбору. |

Что ожидается в дальнейшем:

- планируется повышение ставки по взносу в фонд социального страхования до 30,8% от текущего значения в 30%. Принятие решения осложняется выбором варианта внедрения нововведений – бессрочно или на определенный период. С 1 января 2020 году был утвержден порядок индексации по некоторым видам взносов в фонд ОСС;

- обсуждается порядок внесения изменений в налог для физлиц. Правительственные ведомства выдвигают различные предложения: в Минфине уверены в необходимости увеличения ставки до 15%, в МЭР солидарны с МФ, представители ЦСР настаивают на 17% по ставке НДФЛ. Звучат также предложения о внедрении прогрессивной шкалы, предусматривающий вариативную ставку, зависящую от уровня дохода. Премьер-министр высказался против любых изменений в налогах для физлиц в 2020 году;

- повышение акцизов на табак и алкоголь – обсуждаются сроки повышения «табачного» сбора на 10% от действующих норм. В части алкогольной продукции, чиновники предлагают отменить льготы для российских производителей подняв размер налога на литр вина до 36 рублей с последующей ежегодной индексацией на 1 рубль. В настоящее время размер акцизного сбора равен 18 рублям с литра продукции;

- рассматривается возможность введения изменений в налогах на автомобильную технику, с утверждением суммы сбора в зависимости от мощности двигателя;

- предполагается снижения акциза на бензин и дизтоплива для внутреннего рынка и увеличение сборов на битум и мазут. Такими мерами правительство планирует сдержать в 2020 году рост цен на топливо и не лишится одного из основных источников бюджетного дохода (цена битума и мазута вырастет в 1,5 раза);

- планируются изменения для организаций, в частности отмена экспортных пошлин на нефть и сбора с движимого имущества.

Изменения по спецрежимам

С 2020 году субъекты хозяйствования, перешедшие на УСН или ЕНВД, не смогут применять пониженные ставки страховых взносов с доходов наемного персонала. Ранее пенсионные взносы начислялись в размере 20%, а по другим видам обязательного страхования была установлена нулевая ставка (за исключением взносов на «травматизм»). В 2019 году упрощенцы и вмененщики будут исчислять взносы по общим правилам:

- на пенсионное страхование по тарифу 22% (10% при превышении лимита облагаемой базы);

- на соцстрахование – 2,9%;

- по ОМС – 5,1%.

Фискальное давление на лиц, применяющих спецрежимы, возрастет и в связи с обновлением значений коэффициентов-дефляторов. На упрощенцах этот фактор не скажется, а вот вмененщикам придется платить в бюджет больше. Для субъектов хозяйствования на ЕНВД коэффициент К1 возрастет до уровня 1,915 (в 2020 году действует значение 1,868). Это увеличит размер налогооблагаемой базы на 2,5%.

Еще одно препятствие в работе вмененщиков – введение запрета на торговлю маркируемой продукцией с 2020 года. Кроме того, перечень изделий, подлежащих обязательной маркировке, с нового года значительно расширяется.

ЕСХН и НДС

Ранее сельхозпредприятия НДС не уплачивали. С 2020 года ИП и организации на ЕСХН будут платить НДС. Уплата НДС позволит принимать его к вычету, что было недоступно до 2020 года. Но закон предусматривает и исключения. Если вы работаете на ЕСХН и за 2018 год ваша выручка меньше 100 млн. рублей, то НДС можно не уплачивать. Но пороговое значение ежегодно будет снижаться на 10 млн. рублей. Например, выручка за 2020 года должна быть не больше 90 млн., за 2020 — не более 80 млн., за 2021 — не более 70 млн. и так далее.

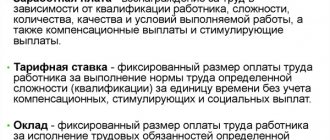

Что нового для работодателей

Работодателям придется платить отчисления на обязательные виды страхования в большем объеме. Это связано с повышением с 2020 года размера предельных лимитов начисления взносов на случай временной нетрудоспособности и на пенсионное обеспечение:

- по соцстрахованию предел вырастет до 865 000 руб. (в 2020 г. – 815 000 руб.);

- по пенсионному страхованию предельная база увеличится до 1 150 000 руб. (в 2020 г. – 1 021 000 руб.).

Еще один негативный фактор – увеличение возраста выхода на пенсию. В 2020 году повышение пенсионного возраста будет произведено на полгода, и эти полгода работодатель будет платить не только подоходный налог с заработков сотрудника, собирающегося выйти на пенсию, но и страховые взносы.

Положительный момент для граждан РФ – повышение с января значения МРОТ (хоть и незначительное – до 11 280 руб. с 11 163 руб.). Для работодателей же этот факт означает рост издержек на оплату труда.

Возможные нововведения с 2020 года

Ряд нововведений все еще находится на стадии законопроекта и однозначно сказать, что с 1-го января 2020 года они войдут в силу нельзя. Но упомянуть возможные изменения все же стоит:

Освобождение ИП от сдачи декларации по УСН. В послании Президента Федеральному Собранию говорится об отмене декларации по УСН для предпринимателей. Цель — облегчение ведения деятельности для ИП-новичков. Наиболее вероятно, что изменение коснется ИП на упрощенке “Доходы”, применяющих онлайн-кассы. Налоговые органы и так видят все поступления, поэтому декларация просто дублирует информацию, которую передает онлайн-касса.

Налог на профессиональный доход. На рассмотрении находится и проект нового налога для самозанятых физлиц. Вводить этот налог планируют в рамках эксперимента в Москве, Московской, Калужской областях и Республике Татарстан.

Бухгалтерская отчетность. Законопроект планирует обязать компании сдавать бухотчетность в электронном виде только в органы ФНС. Росстату высылать второй экземпляр отчета больше не придется.

Чтобы в течение года быть в курсе изменений, легко вести учет, начислять зарплату, платить налоги, взносы и отчитываться, — воспользуйтесь облачным сервисом Контур.Бухгалтерия. Сервис своевременно обновляется под действующее законодательство, уберегая вас от санкций со стороны налоговиков. Первый месяц работы в сервисе бесплатен для всех новых пользователей.

Экологический сбор

По ряду продукции в стоимость изделий закладывается сумма экологического сбора. Перечень таких товарных позиций зафиксирован Правительством в Распоряжении от 28.12.2017 г. № 2970-р. В 2018 году сбор применяется к 36 группам товаров, со следующего года он вводится для 54 категорий. По уже действующим видам продукции запланирован рост ставок сбора, например:

- на 11,4% на изделия из текстиля, одежду, деревянную тару, нефтепродукты, изделия из резины (включая шины), листовое стекло, компьютерную и бытовую технику, фотооборудование, инструменты, осветительные приборы;

- на 21,4% на аккумуляторные батареи;

- на 28,5% на канцтовары и бумажные изделия, на хозтовары, продукцию санитарно-гигиенического назначения, туалетные принадлежности;

- на 53,9% рост заложен по полому стеклу;

- значительно дороже обходиться производителям будут пластмассовые изделия – сбор вырастет для упаковочных материалов из этого сырья на 171,4%, а для строительных изделий на 121,9%;

- рекорды бьет металлическая тара и емкости, произведенные из черных металлов – рост на 725,4%.

Изменятся правила льготной уплаты госпошлины

При уплате государственной пошлины в режиме «онлайн» на портале Госуслуг можно было снизить размер платежа на 30%. Такие льготные условия вводились на временной основе для ряда услуг – например, за оформление загранпаспорта, водительского удостоверения или получение номеров на транспортное средство. Скидка была актуальна в период с января 2020 года по декабрь 2020 года, и с 2020 года применяться не будет. Кроме того, сама сумма госпошлины в ряде случаев вырастет. Размер госпошлины за выдачу загранпаспорта нового поколения увеличится с 3500 до 5000 рублей, а для граждан в возрасте до 14 лет – с 1500 до 2500 рублей.

За госрегистрацию транспортных средств и совершение других регистрационных действий, в том числе при выдаче свидетельства о госрегистрации взамен утраченного, госпошлина составит 1500 рублей (сейчас 800 рублей), а за выдачу национального водительского удостоверения – 3000 рублей (сейчас 2000 рублей). Соответствующий Федеральный закон от 03.07.2018 № 180-ФЗ уже принят. Будут введены новые виды госпошлин, в частности, по акцизным маркам. Изменится сумма госпошлины за регистрацию самоходных машин. За госрегистрацию (возобновление регистрации) аттракциона с высокой степенью потенциального биомеханического риска предпринимателю придется заплатить 13 000 рублей, со средней степенью риска – 7 000 рублей, с низкой – 3 500 рублей.

Налог на имущество физлиц – отмена понижающего коэффициента

При расчете налога на имущество граждан, в зависимости от года, когда в регионе впервые стал производиться расчет по кадастровой стоимости, применяется льгота – понижающий коэффициент (п. 8 ст. 408 НК РФ). Коэффициент первого года составляет 0,2, второго – 0,4, третьего – 0,6. А вот льгота для четвертого года (коэффициент 0,8) была отменена законом № 334-ФЗ от 03.08.2018. Таким образом, имущественный налог для физлиц повышается уже в этом году при расчете налога за 2020 год.

Мы рассмотрели только важные изменения, касающиеся повышения налогов и сборов с граждан, ИП и юридических лиц. Надо помнить, что в середине года обычно повышаются тарифы коммунальных платежей, ежегодно растет стоимость проезда в городском транспорте, естественно, возрастает стоимость товаров и услуг.

Введение льгот по налогу на прибыль для казенных учреждений и учреждений культуры

Ставки налога. Ставки 17% и 3% продлят на 2021-2024 годы. Базовая ставка налога на прибыль составляет 20%, из них 17% остаются в регионе, где собран налог. 3% идут в федеральный бюджет.

Состав расходов. С 2020 года можно будет учесть расходы на туристические путевки по России для работников. Максимальная сумма, которую можно списать в расходы, — 50 тыс. рублей в год на отдых каждого работника и родственника. Для работников Крайнего Севера новый лимит в 50 тыс. рублей не будет распространяться на расходы, которые сейчас учитывают при расчете налога.

Списать расходы можно только по договору с туроператором или турагентом, заключенного организацией на работника или его родственников (супруга, родителей и детей до 18 лет или 24 лет, если это студенты очного отделения вуза). Работодатели смогут учесть в расходах на оплату труда стоимость проезда, проживания, питания, санаторно-курортного обслуживания, экскурсий (подп. «б» п. 1 ст.

При оплате турпутевок работодатель обязан удержать НДФЛ. Доход в таком случае равен цене услуг по договору. Дата получения дохода — день, когда была оплачена путевка.

ЧИТАЙТЕ ПО ТЕМЕ:

Закон подписан: новый расчет налога на имущество с 2020 года. Кому оставили льготы?

Среди множества поправок, которые планируется внести в Налоговый кодекс, некоторые имеют большое значение для государственных и муниципальных учреждений, и касаются они налогообложения прибыли.

В частности, от налога на прибыль могут освободить большую часть доходов казенных учреждений – к доходам, не учитываемым при определении налоговой базы, планируется отнести средства, полученные казенными учреждениями от приносящей доход деятельности, которые в силу закона подлежат перечислению в бюджет.

На сегодняшний день соответствующая норма НК РФ распространяется только на доходы в виде средств, полученных казенными учреждениями от оказания услуг и выполнения работ. Внесение поправок позволит казенным учреждениям не облагать налогом также иные доходы от приносящей доход деятельности, например:

- суммы возмещения убытков или ущерба;

- средства, полученные от сдачи металлолома;

- суммы страхового возмещения, полученные от страховой компании по ОСАГО, КАСКО и др.

Кроме того, планируется установить нулевую ставку по налогу на прибыль в отношении доходов региональных или муниципальных музеев, театров и библиотек. Применять льготную ставку учреждения смогут при условии, что доходы от их деятельности составляют не менее 90% всех доходов, учитываемых при определении налоговой базы.

А вот применение организациями, осуществляющими медицинскую и/ или образовательную деятельность, ставки налога на прибыль в размере 0%, которое было предусмотрено только до 1 января 2020 года, теперь будет возможно и после этой даты – на постоянной основе.