Согласно статистике, проведенной в недавнем времени, экспертами были сделаны выводы, что НДС составляет более 30% в части налогов страны и приносит самую большую прибыль в сравнении с остальными налогами. Наверное, именно по этой причине данный налог так часто поддается изменениям в плане расчета со стороны налоговых служб.

Часто в таких ситуациях, главы организаций далеко не первыми узнают об изменениях и из-за этого и возникают путаницы. Давайте вместе разберемся, как должен рассчитываться налог на добавочную стоимость, в соответствии с законодательством.

НДС – налоговые вычеты

Налог на добавочную стоимость – это плата, которая вносится каждый месяц в налоговую службу, она не является константой, а потому требует ежемесячных расчетов со стороны бухгалтера в фирме.

Для этого объекту понадобится сумма к начислению, сумма к выплатам, а также точная ставка налога, которая действует в организации в момент осуществления оплаты. Именно по этой причине данный процесс может занять достаточно много времени. И выполнять его лучше всего на протяжении всего месяца.

Важно знать, что несмотря на то, что оплата осуществляется раз в месяц, считать ее необходимо каждый квартал для правильности отчислений.

Итак, данный налог является косвенным и строит часть бюджета страны. Согласно законодательству, налог на добавочную стоимость составляет процент от того, что остается сверх вашего производства товаров и услуг. То есть, все то что у вас остается выше ваших мерок и является налогом на добавочную стоимость.

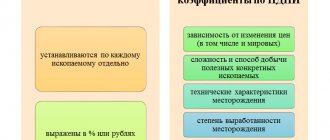

Важно знать, что нет четких рамок для того чему должен равняться данный налог, так как он зависит сразу от многих характеристик товара:

- Его цена.

- Себестоимость.

- Материал, из которого он изготовлен.

- Количество и цена необходимых ресурсов.

- Необходимая работа на производство того или иного товара.

Если вы являетесь работником небольшой фирмы, рассчитать НДС у вас не составит труда, так как данный показатель не несет в себе больших расчетов. Но, если же в вашей организации работает большое количество людей, и производится множество различных товаров, будет лучше если вы воспользуетесь специальными онлайн-калькуляторами, которые предлагают множество сайтов для расчета подобного показателя без ошибок.

Как рассчитать налог на добавленную стоимость с примером

Помимо налоговых ставок НДС 0, 10 и 18% применяется еще две ставки: 100% * 10% / 110% 100% * 18% / 118%. Данные налоговые ставки применяются когда необходимо выделить НДС из суммы. Рассмотрим пример использования данных ставок. Организация ООО «Дельта» получает оплату в счет будущей поставки от в размере 177 тыс. руб. В данном авансе должен быть выделен НДС и уплачен в бюджет.Для того чтобы рассчитать НДС из суммы используется одна из вышеперечисленных процентных ставок, в зависимости от вида товаров. Предположим, поступила оплата за продукцию облагаемая НДС по ставке 18%, чтобы выделить НДС из этой суммы, необходимо использовать ставку 100% * 18%/ 118%. НДС = 177 тыс. * (18*/118) = 27 тыс. руб. Особенности порядка уплаты НДС. Срок сдачи декларации по НДС Для всех организация определен единый отчетный период — квартал.

Также если вы делали восстановление НДС, ранее принятого к вычету, то не забудьте прибавить к общей сумме начисленного НДС сумму восстановленного налога. Формула вычета НДС НДС, принимаемый к вычету в том или ином квартале, рассчитывается по нижеприведенной формуле: Если у организации/ИП есть НДС, подлежащий вычету, по строительно-монтажным работам, выполненным для собственного потребления, то этот НДС прибавляется к общей сумме НДС, принимаемой к вычету в конкретном квартале. Итоговая сумма НДС Сумма НДС, которую нужно уплатить в бюджет по итогам квартала, рассчитывается следующим образом: Важно отметить, что если в результате расчетов итоговое значение у вас получилось равным нулю, то в бюджет ничего платить не нужно.

Если же полученное значение отрицательное, то вы вправе претендовать на возмещение НДС из бюджета. Как из суммы вычленить НДС 10%: пример ИП поступил аванс в счет предстоящей поставки товаров, облагаемых НДС по ставке 10%. Сумма аванса – 110000 руб., в том числе НДС. В данном случае для того, чтобы посчитать сумму входного НДС применяется расчетная ставка 10/110 (т.к. товар облагается по ставке 10%). Соответственно, сумма НДС с аванса составит 10000 руб. (110000 руб. х 10/110). Формула начисленного НДС Чтобы посчитать сумму начисленного НДС за квартал, применяется следующая формула: Если в течение квартала выполнялись строительно-монтажные работы для собственных нужд, производилась корректировка реализации товаров (работ, услуг) или же реализация/корректировка реализации предприятия в целом как имущественного комплекса, то НДС по этим операциям также включается в общую сумму начисленного НДС.

Как узнать, сколько НДС в цене товара? Если цена указана с НДС, то принимайте эту цену за 118%, находите стоимость 1% и умножением определите, сколько будет 18%. (1100 руб. : 118 х 18 = 167 руб. 80 коп.) Каждый квартал Вы подсчитываете, сколько НДС во всех Ваших проданных товарах и услугах. Отнимаете все НДС, которые Вы купили (сырье, аренда помещений, закупка товаров и пр.). И разницу отдаете государству — это Ваш НДС. Итог. НДС, перечисляемый государству, считается как разница между НДС покупки и НДС продажи. Поэтому, если Вы работаете по упрощенке (без НДС), а Ваши покупатели в классической системе налогообложения (с НДС), то им не уменьшить свой НДС на величину Вашего НДС (у Вас его нету). И они вынуждены платить государству больше налогов.

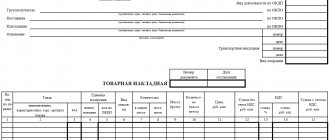

Книга продаж Продавец должен учитывать счета-фактуры, которые сам выписал покупателю в журнале учета выставленных счетов-фактур. Хотя на сегодняшний день это право, а не обязанность. Но все же я рекомендую придерживаться старых правил, чтобы удобно было вести учет, тем более, что эта форма сохранилась во многих бухгалтерских программах.

Далее ее необходимо зарегистрировать в книге продаж. Вот это уже важный налоговый документ! На основании этого документы вы будете заполнять декларацию по НДС. А так же ее по необходимости могут затребовать налоговые органы.

Книга покупок В свою очередь, чтобы иметь право на вычет по НДС, вам необходим счет-фактура, полученный от поставщика. Подтвердить уплату НДС при импорте следует документом, в котором зафиксирована уплата налога на таможне. «Входящие» счета-фактуры регистрируются в журнале учета полученных счетов-фактур и в книге покупок.

>Ндс к уплате расчет

1.10. Порядок исчисления НДС, подлежащего уплате в бюджет

При совершении облагаемых НДС операций налогоплательщики обязаны исчислить сумму налога (п.

НДС к начислению

Сумма налога должна составлять разницу между суммой налога всего предприятия, и стоимость товаров, которые оно изготавливает. Именно по этой причине НДС является тем показателем, который возлагается на покупателя.

Вы наверняка не раз видели в билетах или чеках, что отдельная цифра идет НДС, которую вы также должны оплатить. Обычно, она составляет часть от стоимости основного товара. Именно оплачивая его в магазинах и при любых покупках, вы вносите данный налог как плату в бюджет страны.

Расчет налоговой базы НДС

Налогооблагаемая база – стоимость продукции или услуг, которая определяется на день отгрузки товара или оказания услуги или на день получения аванса при предварительной оплате. С налогооблагаемой базы рассчитывается итоговая сумма взносов по налогу на добавленную стоимость.

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Определение суммы НДС к уплате

Таким образом, чтобы определить сколько необходимо заплатить в качестве налога НДС, нужно взять всю стоимость товара, которая была продана организацией за определенный период.

После этого вам понадобится провести расчеты по несложной формуле:

НДС = Цена товара * ставка налога на данный товар

Помните, что последняя цифра может принимать сразу три значения в зависимости от вида товара:

- Медицинские товары, социальные или финансовые – 0,4%.

- Детские товары и книги – 10%.

- Остальные товары – 18%.

Но, прежде чем проводить расчеты сверьтесь со статьями 149, 150, 160,164 Налогового Кодекса Российской Федерации, а уж потом проводите все расчеты. Ведь ставка налога значительно повлияет на сумму вашей уплаты.

Возврат НДС

Речь о возврате может идти только в том случае, если по итогам налогового периода сумма вычетов по НДС оказывает больше, чем сумма налога, начисленного к уплате в бюджет за один и тот же период. Картина отражается в декларации по НДС, правила возврата для юридических лиц и индивидуальных предпринимателей не отличаются.

Существуют два основных момента, которые должны быть у лица, формирующего декларацию:

- право на возмещение вычетов по налогу;

- статус плательщика НДС.

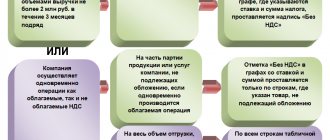

Обычно статус плательщика НДС имеют те, кто работает на общей системе налогообязательства. Они обязаны начислять НДС на все операции, которые подлежат налогообложению по НДС. Также в их обязанности входят сдача деклараций, оформление счета-фактуры и ведение книги продаж и покупок.

Они же вправе и применять вычеты в объеме налога, который предъявляется поставщиками и возникает при некоторых других операциях.

В некоторых случаях обязанность по уплате НДС может возникнуть и у неплательщиков. Но у их не будет права на вычет.

При этом возврат НДС подразумевает под собой совершение ряда действий, после которых на расчетный счет предпринимателя будет возвращена сумма налога из бюджета.

C подобной ситуацией сталкиваются экспортеры, которые применяют нулевую ставку по товарам, отгруженным на экспорт, и которые имеют право на налоговый вычет. Последний рассчитывается из перечисленной поставщикам суммы за приобретение товаров, работ и услуг, которые относятся к продажам за рубеж.

В зависимости от того, какая доля продаж на экспорт возникает в общем объеме реализации, необходимость возврата НДС может возникать каждый отчетный период.

Следует отметить, что превышение суммой вычетов над суммы начисленного НДС — не гарантия возврата. Для возвращения необходимо провести установленную процедуру. Ключевое место в ней — камеральная проверка, которая проводится после подачи декларации.

Для этого запрашивается объемный пакет документов, которые делятся на две группы:

- подтверждающие право применения нулевой ставки;

- обоснование суммы вычета.

Пример расчета

Давайте представим, что вы являетесь хозяином фирмы, которая зарабатывает в месяц около 150 000 рублей и каждый месяц вы выплачиваете налог на добавочную стоимость.

Для чистоты эксперимента, давайте представим, что вы выпускаете сразу три вида товаров, с каждого вида процентной ставки. Так, вы выпускаете лекарства, детское питание и кофе:

- В случае с лекарством ставка налога будет равна: НДС = 150 000 * 0% = 0.

- Во втором варианте, с детским питанием: 150 000 * 10% = 15 000 рублей.

- В случае с кофе, вы заплатите самую большую сумму: 150 000 * 18% = 27 000 рублей.

Несмотря на все это помните, что как хозяин фирмы вы можете вернуть все уплаченные им деньги.

Расчет УСН

Определить сумму единого налога к уплате за 1 квартал, если сумма дохода составила 350000 руб. и организация уплатила страховые взносы на обязательное пенсионное страхование в сумме 15400 руб. Организацией принят способ уплаты единого налога исходя из суммы доходов и ставки 6%.

Решение:

1) Определяется сумма единого налога за 1 квартал

350 000 Х 6% : 100 % = 21 000 руб.

2) Авансовый платеж не может быть уменьшен более чем на 50%

21000 Х50% :100% = 10500 руб.

3) В данном квартале организация может уменьшить сумму налога только на 10500 руб., а сумма 4900 руб. ( 15400 – 10500 = 4900 руб. ) остается незачтенной в 1 квартале.

Сумма единого налога, подлежащего уплате в 1 квартале составит:

21000 – 10500 = 10500 руб.

Расчет в валюте

Но, иногда, бывают ситуации, когда расчет осуществить достаточно сложно, так как фирма проводит продажу или закупку товаров или услуг, в иностранной валюте, а НДС требует оплаты в рублях.

Итак, для того чтобы просчитать данную сумму, вам понадобится взять курс, который был установлен на период отгрузки товаров. Так, для того чтобы рассчитать НДС, вам понадобится сразу два значения – полученный аванс на момент отгрузки товара, а также сумму выплат за товар.

Полный порядок расчета суммы при выплате НДС зависит от того, какой это был товар и как он доставлялся. Законодательство Российской Федерации, а именно статья 153 гласит о том, как правильно проводить данные расчеты с учетом всех моментов. Так что, если вы неуверены в чем-либо, лучше проверьте это, чтобы иметь законное доказательство.

Как правильно рассчитать ндс, формула и пример расчета. Калькулятор онлайн.

- Какие данные нужны для расчета.

- Формула для выделения НДС.

- Формула для начисления НДС.

- Калькулятор онлайн НДС для ленивых

- Обсуждение статьи — 8 комментария (ев)

- Х Определить величину ставки НДС. Эту информацию можно обнаружить в вышеуказанном кодексе. Самые распространённые: 10%, 18% или 20%.

- Х Рассчитать сумму налоговой базы. Эта процедура производится на основании положений статьи 154 НК РФ. Данная сумма равняется стоимости реализованных товаров с учётом акцизов. Дата расчёта Ц день перечисления аванса за услуги, день фактического получения оплаты за товар или день отгрузки товара.

- Х Условно формула для расчёта НДС выглядит так: налоговая база * расчётная ставка. Полученную величину обязательно вписывают в счёт-фактуру, выдаваемый покупателю или заказчику. Если товар реализован в иностранной валюте, при расчёте нужно вычесть рублёвый эквивалент данной стоимости по курсу НБ, поскольку НДС может начисляться лишь в рублях.

Практически каждое предприятие, находящееся на общей налогооблагаемой системе, сталкивается с таким понятием, как налог на добавленную стоимость. Собой он представляет форму взимания в государственный бюджет добавленной стоимости, возникающей на каждой стадии производственного процесса товара либо услуги. Порядок проведения расчёта НДС прописан в НК РФ. Данную процедуру можно проводить самостоятельно или воспользоваться специальными бухгалтерскими онлайн-программами.

Итак, для того чтобы подсчитать НДС:

Если нужно выделить НДС

То сумма делится на 1+НДС/100. То есть, если сумма 1000 рублей: 1000 / (1+20/100) = 1000/1,2 = 833,33

Далее из полученного числа вычитают исходную сумму: 833,33 — 1000 = -166,66.

Поскольку НДС положительное число, то указанный результат умножается на -1. Получаем НДС = 166,66 (округлили до копеек).

Если нужно начислить НДС

То используется простая формула — сумма умножается на 1,хх (где хх -ставка НДС), например, на 1000 рублей при налоге в 18%:

1. 1000 *1,20 (если НДС 20%) = 1120 (сумма с учётом НДС)

либо

2. Умножьте сумму на 0.2 и получите сумму НДС, 1000 * 0,2 = 200 рублей (сумма НДС)

Кроме этого, определить сумму налога можно и при помощи калькулятора в онлайн-режиме простым введением в соответствующие поля суммы, процента НДС и необходимой операции (начисление или выделение НДС).

Используя же, к примеру, программное обеспечение «1С:Предприятие», то расчёт НДС осуществляется формированием счёта-фактуры с указанием стоимости товара. Далее данное бухгалтерское приложение автоматически выдаёт результат, самостоятельно определив ставку налога.

Рассчитать НДС непросто, ведь налог на добавленную стоимость является одним из самых сложных налогов. В крупных организациях расчет, начисление и учет по НДС ведет специально нанятый для этого бухгалтер. Налогоплательщиками налога на добавленную стоимость (п. 1 ст. 143 НК РФ) являются: * организации; * индивидуальные предприниматели; * лица, признаваемые плательщиками НДС в связи с перемещением товаров через таможенную территорию РФ. Заметим, что организации и предприниматели могут получить освобождение от уплаты НДС при выполнении некоторых условий, указанных в статье 145 НК РФ. Согласно пункту 1 статьи 146 НК РФ объектом налогообложения по налогу на добавленную стоимость являются следующие операции: 1. реализация товаров, работ и услуг на территории РФ; 2. передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету при исчислении налога на прибыль организаций; 3. выполнение строительно-монтажных работ для собственного потребления; 4. ввоз товаров на таможенную территорию Российской Федерации. Согласно статье 169 НК РФ те, кто плательщики НДС, обязаны выписывать покупателям и заказчикам счета-фактуры, вести книги продаж и покупок, а также журналы учета выданных и полученных счетов-фактур. В статье 149 НК РФ указаны операции, не подпадающие под начисление НДС, а в статье 150 НК РФ перечислены товары, при ввозе которых НДС уплачивать не нужно. При реализации товаров (работ, услуг) начисление НДС происходит следующим образом. Налоговая база по НДС определяется как стоимость реализованных товаров (работ, услуг) исходя из цен реализации с учетом акцизов, но без НДС (п. 1 ст. 154 НК РФ) . Более подробно о том, как ведется расчёт НДС в некоторых конкретных ситуациях, можно узнать из статей 154 — 162.1 НК РФ. Момент определения налоговой базы по НДС — наиболее ранняя из дат (п. 1 ст. 167 НК РФ) : 1. день отгрузки товаров (оказания услуг, выполнения работ) ; 2. день получения оплаты (частичной оплаты) в счет предстоящих отгрузок. В налоговую базу по НДС включается сумма предварительной оплаты, полученной в счет предстоящих поставок товаров (выполнения работ, оказания услуг) . Многие бухгалтеры спрашивают, как высчитать НДС при получении аванса. Формула расчета НДС может быть такой: Сумма НДС = Сумма полученного аванса : 118 х 18. Как посчитать сумму НДС, если отгружаться будут товары, облагаемые по ставке 10%. Формула следующая: Сумма НДС = Сумма полученного аванса : 110 х 10. Напомним, что при получении аванса необходимо выдать покупателю или заказчику счет-фактуру. Налоговый период по НДС — квартал. Ставки по НДС указаны в статье 164 НК РФ.

Организация выступает налоговым агентом

Бывают случаи, когда организация является иностранная, а потому не может стоять на налоговом учете. Но, несмотря на все это, она должна отдавать НДС, как и любая другая фирма, находящаяся в пределах данной страны.

В таких случаях, и прибегают к услугам налогового агента:

- Важно знать, что если иностранная организация является официальной, она должна была проходить процесс регистрации в налоговой, а потому сама оплатить НДС и остальные выплаты. Если же она не была зарегистрирована, найти ее становится нереальным для всех. Именно по этой причине, налог на добавочную стоимость от иностранной организации должен оплатить тот, кто является как бы контрагентом данной организации в этой стране.

- Важно знать, что если и отправитель и получатель являются иностранными гражданами, которые не проходили регистрацию в налоговой службе, ее оплатой должна будет заняться организация, которая хоть каким-то образом связана с детальностью одной из них. Так, например, это может быть изготовление и передача каких-либо материалов и т. д.

Данный способ является достаточно странным. Ведь, с одной стороны, таким образом Российское государство пытается заставить иностранного объекта стать на учет. Но, с другой, делает оно это не само, а руками третьих лиц, которые абсолютно не имеют отношения к прибыли данной организации, но должны платить за них их налог.

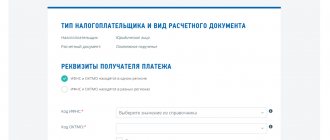

Порядок уплаты НДС

П.1 ст.174 НК РФ рассказывает о порядке и сроках уплаты НДС. Оплата производится в течение квартала равными долями. Тогда, когда происходит попадание срока к выходному дню, оплата переносится к ближайшей рабочей дате. Законом предусмотрена ускоренная оплата налога. Вполне возможно оплатить полностью всю сумму сразу.

Очень важным фактором является проверка реквизитов налогового органа, который получает денежную сумму. Потому как бывают случаи, когда они меняются, тогда придется разбираться с банком:

Тогда, когда компания просрочила оплату, на нее наложат штраф сотрудники налоговой службы. Исключением считаются налоговые агенты. Они должны оплачивать налог до того момента, когда оплачена покупка, в ином случае банк не имеет права принимать платеж.

Для того, чтобы не возникало каких-либо неприятностей с налоговой службой, необходимо четко знать правила и порядок уплаты налога на добавленную стоимость. Также важно сдавать декларацию в срок, тогда предприниматель избежит оплаты больших штрафов, и вытекающих последствий.

- Учет процентов по депозиту: проводки и примеры

- Уточненная (корректировочная) декларация по НДС: особенности заполнения

- НДС 10 процентов: перечень товаров, в каких случаях применяется

- Декларация по налогу на прибыль: как проверить правильность заполнения

Импорт

Кроме того, что его должен оплачивать покупатель, он также возлагается на объекты при импорте или же экспорте определенных товаров и услуг. Чтобы не было путаницы и долгих расчетов в законодательстве Российской Федерации существуют четкие рамки по поводу того, чему должна равняться ставка НДС в зависимости от товара и его характеристик.

Так, например, если ваш товар входит в перечни полезны для страны товаров или услуг, он будет составлять от 0 до 10%, если же он является повсеместным, налог на него составит 18% от стоимости вашего товара.

Расчет налога, включенного в стоимость

В некоторых случая, например, когда товар был куплен и отгружен или работы произведены ранее, НДС может быть уже включен в стоимость. Тогда необходимо рассчитывать его иначе.

Обычно это происходит в таких случаях:

- при проведении авансовых платежей в счет будущей поставки товаров/оказанных услуг или работ;

- если в договоре указана стоимость при условии, что в нее уже включен НДС, но его сумма не рассчитана.

В этом случае есть две формулы расчета НДС:

- умножение стоимости сделки с налогом на 20 и деление на 120;

- умножение стоимости налога на 0,2 и деление на 1,2.

Еще один способ — взять 16,6666…% от суммы, полученное число округляется до копеек. Исходя из этой формулы расчета, можно понять, как посчитать сумму без НДС.

Реализация драгметаллов

Важно знать, что согласно законодательству Российской Федерации, особые права по налогу, а точнее, его ставка в 0% имеют те организации, которые занимаются реализацией драгоценных металлов. Так, согласно этому же закону, к ним можно отнести:

- Золото.

- Серебро.

- Платина.

- Палладий.

- Иридий.

- Осмий и т. д.

Именно эти металлы не должны облагаться налогом при их покупке или же реализации.

Согласно законам, НДС не является обязательным для уплаты его фирмами, но на практике мало кто обращается в налоговую службу для его возвращения. Ведь данное действие сулит не только деньги, но и потерянное время и нервы.

Именно по этой причине многие организации платят данный налог, другие же делают это по незнанию. Но, несмотря на то, по какой причине это происходит, стоит учесть тот факт, что вы всегда сможете вернуть данные деньги.

Ошибки расчета НДС

Неверное исчисление НДС влечёт за собой наложение штрафных санкций на организацию. Но зачастую ошибочный расчёт всё же встречается:

| Ошибка | Комментарий |

| Авансовые платежи не включаются в налоговую базу | В соответствие со ст.154 НК РФ авансовые платежи подлежат исчислению НДС . |

| Принимается к учёту входной НДС при некорректно оформленном счёте-фактуре | Данная ошибка может вызвать подозрение и недоверие налоговых органов. Необходимо внимательно следить за входящими счетами-фактурами. |

| Отсутствует раздельный учёт | В случае, если организация отказывается вести раздельный учёт операций, облагаемых НДС и не облагаемых НДС, вычету НДС подлежать не будет. |

| Возмещение НДС за штраф или неустойку | Штраф или неустойка не являются товарами, работами, услугами, в связи с чем возмещение НДС производить нельзя. |

Пример расчета НДС, подлежащего уплате в бюджет (НДСб)

· препараты ветеринарного назначения, прошедшие государственную регистрацию в уполномоченном федеральном органе и внесенные в Государственный реестр ветеринарных препаратов, разработанных для применения в животноводстве на территории Российской Федерации, разлитые в емкости не более 100 мл;

Акциз – косвенный налог, включаемый в отпускную цену продукции. Акцизами облагаются следующие товары (продукция): спирт этиловый из всех видов сырья, спиртосодержащая продукция c объемной долей этилового спирта более 9 %, алкогольная продукция (спирт питьевой, водка, ликеро-водочные изделия, коньяки, вино и иная пищевая продукция с содержанием этилового спирта более 1,5 % от объема единицы алкогольной продукции, за исключением виноматериалов), пиво, табачные изделия, легковые автомобили, мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л.с.), нефтепродукты (бензин автомобильный, дизельное топливо, моторные масла для дизельных и (или) карбюраторных двигателей; прямогонный бензин), топливо печное бытовое, вырабатываемое из дизельных фракций прямой перегонки и (или) вторичного происхождения, кипящих в интервале температур от 280 до 360 градусов Цельсия.

Еще почитать: При Описи Имущества Должник Обязан Находиться