Для получении дохода у вас должна быть первичная документация, то есть просто так деньги вы получать не можете, должно быть обоснование. Поначалу это очень непривычно, потому что когда работаешь, как физ лицо, этой бумажной волокиты нет, но на практике все не так сложно, как кажется. Меня уже совсем не пугает выставить счет или прислать акт, учитывая, что все шаблоны у меня всегда под рукой в сервисе бухгалтерии, откуда их можно всегда скачать.

Первичная документация для ИП

Мой пост написан, исходя из того, что я выбрал упрощенную систему налогообложения (УСН 6%) и возможно есть какие-то нюансы в других системах. Тем не менее договора/акты/счета/Кудир будут у всех примерно одинаковыми и суть первичной документации тоже не меняется.

Практически все бланки и готовые шаблоны можно скачать в интернете, если они вам понадобятся. Так как я давно пользуюсь сервисом Мое Дело, то скачиваю все оттуда. Причем, там же они у меня и хранятся в заполненной форме. Счета и акты одинаковые, для договоров же есть много различных шаблонов. КУДИР тоже веду в Моем Деле.

Заключение договор ИП или акцепт оферты

Итак, прежде, чем выполнить какую-то работу или оказать услугу, вам нужно заключить договор, скрепленный подписями сторон и печатями (ИП может только подпись поставить, печать необязательна). Если вы будете заключать договор с компанией (партнеркой), которая вам платит деньги, то договор у нее уже по-любому есть, и вам не надо будет ничего выдумывать. Это, конечно, если там есть вариант работы по-белому с выплатами на банковский счет, а не только на электронные кошельки.

Многие партнерки или сервисы работают по договору-оферте, который можно скачать в виде pdf файла себе на комп. Оферта не требует подписания сторон и во время регистрации (создания личного кабинета) вы соглашаетесь с ней (акцептируете). Это равнозначно тому, что вы подписались. Дата заключения договора — дата акцепта оферты.

Для частных клиентов договор придется делать самостоятельно. Есть некоторая загвоздка, потому что мало кто из пользователей захочет заключать разовый договор на какие-то мелкие услуги, по типу консультаций или создание блога. В том-то и удобство интернета, что не нужно никуда идти, и заказчик точно не захочет выходить из дома на почту для отправления оригинала договора. Но выход из ситуации есть — тот самый договор публичной оферты (пример договора). Вы можете выложить на вашем сайте ссылку на оферту, например, рядом с кнопкой «Отправить запрос» и подписать, что при отправке такого сообщения пользователь принимает оферту. Вы можете сами решить, какое действие больше подходит и после чего оферта считается акцептированной заказчиком (оплата счета, регистрация на сайте и тд). Таким образом, все довольны: и заказчик (его подпись не нужна), и вы, сделавший все в рамках закона.

Акт выполненных работ или оказанных услуг

После того, как вы выполнили свое дело, вы выставляете акт выполненных работ, или акт оказанных услуг. Оригинал этого акта вы должны будете выслать заказчику по почте, а он должен подписать его и выслать вам его обратно (при личной встрече это тоже можно провернуть). Так как не каждый заказчик захочет что-то там подписывать, то обычно в договоре (или оферте) прописывается строчка, что если заказчик не подпишет акт и не вышлет его обратно, то работа/услуга считается выполненной надлежащим образом. А на руках у вас остается бумажка с почты (нужно отправлять с уведомлением о вручении), что акт вы отправили, этого достаточно.

Но это я описал вам идеальный вариант. Некоторые партнерские программы (мы же про фриланс больше говорим), не нуждаются в ваших актах или же сами высылают вам отчет/акт почтой каждый месяц (или другой период). Скорее акты нужны самому Индивидуальному Предпринимателю, чтобы доказать, что работа была выполнена и услуга оказана, если вдруг заказчик захочет вернуть деньги назад. В качестве первичной документации для налоговой достаточно будет выписки из банка с вашими операциями.

Пока я не нашел варианта, чтобы и акты можно было выставлять электронным способом. Да, так можно сделать, и в договоре оферте прописать, что акт высылается по электронной почте, а далее заказчик должен подписать его и выслать обычной почтой, а если он так не сделает, то работа/услуга считается выполненной надлежащим образом. Но мне так не рекомендовали делать, потому что у меня на руках не остается документального подтверждения отправления акта. Или, как вариант, вообще не выставлять акт и довольствоваться выпиской из банка, где есть факт оплаты работы/услуги.

Выставление счета

Еще одним первичным документом является счет. Вы его выставляете после выполнении работы/услуги вместе с актом. Но счет необязателен, фактически, это просто ваши реквизиты, по которым заказчик должен оплатить вашу работу, и требуемая сумма оплаты. Счет частенько выставлюят по емейлу, на бланке или в более менее свободной форме. Однако, некоторые компании все-таки могут потребовать отправлять потом и оригинал счета тоже.

Ведение КУДИР

КУДИР — это книга учета доходов и расходов, куда вы заносите все поступления и все траты в хронологическом порядке и на основе первичных документов, которые подкрепляют ваш доход (выписки из банка, договора, акты). В случае с УСН 6% расходы отмечать необязательно, они никак не участвуют в расчете налога, но я все равно это делалю для своего удобства. Если у вас УСН 15%, то расходы отмечать обязательно, иначе не сможете рассчитать налог.

Раньше КУДИР нужно было заверять в налоговой, но нам с вами повезло и с 2013 года этого не требуется. КУДИР можно вести на бумаге или в электронном виде, как хотите, но я за современные способы. По завершению налогового периода (для УСН календарный год) книга распечатывается и прошивается, и в новом периоде открывается новая книга. Бланк КУДИР вы можете скачать здесь.

Прошивать на самом деле необязательно, как и распечатывать. Вот если будет налоговая проверка, тогда и можно будет этим заняться, а так чего лишний раз бумагу переводить.

Зачем нужны первичные документы

Важный вопрос: нужны ли все-таки эти документы? Ответ: по закону да, но в реальности потребуются только при камеральных проверках (налоговая индивидуально вызывает). То есть в обычной жизни вы их просто храните, ведете КУДИР, и никуда ничего не сдаете. Насколько я понял из форумов, такие проверки очень редки, если речь идет о мелких ИП с УСН.

Особенности учетной политики при УСН

Если предприниматель применяет упрощенную систему налогообложения, то он уплачивает:

Если расходы компании составляют менее 60% доходов, то из таких объектов налогообложения, которые предусмотрены для УСН, ей выгоднее перейти на бухгалтерский учет при УСН 6% (доходы) в 2019 году. Следует отметить, что у этого налогового режима (УСН 6%) существует несколько преимуществ. При расчете величины уплачиваемого налога необходима только сумма поступлений и платежи, которые способны уменьшить начисленный к уплате налог. Но в этом случае бухгалтерскому учету расходов необходимо уделять особое внимание, так как налоговики проверяют их особенно дотошно.

А переход на бухучет при УСН «доходы» подразумевает уплату единого налога со своих доходов, который заменяет налог на прибыль, НДС и налог на имущество, но это не отменяет необходимость уплаты транспортного налога, земельного налога и торгового сбора. Такие налоги зависят от наличия транспортных средств и земли, на которой ведется деятельность. Если подразумеваются наличие импортных операций, то отчисляется НДС.

Финансовый результат деятельности МУП “Коммунальник” от оказания услуг по видам деятельности, руб.

Таблица 3

- снижение статьи затрат “по начислению на оплату труда” (уменьшение ставки по ЕСН);

- экономически обоснованный тариф не содержит ставки НДС (при применении предприятием УСН).

Кроме того, предприятие имеет дополнительный скрытый резерв по доходам в том, что при калькулировании услуги по водоснабжению на статью затрат “Оплата воды со стороны” (покупная вода или аренда скважин) включаются затраты в сумме, указанной в договорах (т.е. с НДС), притом что предприятие его не уплачивает.

Снижение затрат – важнейший резерв оптимизации прибыли, снижения тарифов и, следовательно, роста конкурентоспособности и финансовой устойчивости предприятия. Многие проблемы предприятий жилищно-коммунального хозяйства можно решить с помощью четкой постановки задач, анализа и оптимизации внутренних резервов, что является наиболее рациональным путем для достижения поставленных целей.

Отчетный 2006 г. показал, что при самоокупаемых тарифах, грамотном руководстве, правильном выборе учетной налоговой политики предприятие, работавшее вплоть до 01.01.2006 с убытками по основным видам деятельности, являющимся социально значимыми, может работать рентабельно.

Кассовый метод и метод начисления

Обычно бухгалтерский учет происходит методом начисления (двойная запись). Но для организаций, перешедших на бухучет при упрощенке, действующее законодательство допускает возможность ведения его кассовым методом (п. 12 ПБУ 9/99 и п. 18 ПБУ 10/99). Это удобно тем, что по нормам статьи 346.24 НК РФ этим методом учитываются оплаченные доходы и расходы, которые используются при расчете налога. Таким способом они отражаются в книге доходов и расходов, которая при упрощенке является обязательным налоговым регистром.

Кассовый метод в бухучете искажает реальную картину хозяйственной жизни налогоплательщика, включая его бухгалтерскую отчетность. Таким образом, учет ведут методом начисления, а кассовый метод оставляют как способ ведения налогового учета. Но никаких рекомендаций по организации кассового метода до сих пор не существует.

Кому можно применять УСН

Право применять УСН предоставлено не всем. Так, не могут применять упрощенку, в частности:

- организации, имеющие филиалы;

- организации и ИП, которые занимаются производством подакцизных товаров;

- организации, в которых доля участия других организаций более 25% (кроме вкладов общественных организаций инвалидов при определенных условиях);

- организации и ИП, у которых средняя численность работников превышает 100 человек;

- организации, у которых остаточная стоимость амортизируемых основных средств превышает 150 млн. руб.

В п. 3 ст. 346.12 НК РФ можно найти полный перечень лиц, которые не могут использовать спецрежим в виде упрощенки.

Особенности ведения бухгалтерии ИП на упрощенке

Индивидуальным предпринимателям повезло больше юридических лиц: им вести бухгалтерию необязательно. Для них существует выбор среди бесплатных программ для ведения бухгалтерского учета у ИП на УСН. ФЗ № 402-ФЗ освобождает ИП и от бухгалтерской отчетности. Впрочем, при желании учитывать факты хозяйственной деятельности допускается использовать любые удобные правила, их соответствие законодательству никто не проверяет.

Для ИП обязателен только налоговый учет. К нему относятся первичные учетные документы, такие как кассовые, книга учета доходов (или доходов и расходов), налоговые декларации. Помимо этого, необходимо отчитываться в ФНС по страховым взносам (если есть наемные сотрудники).

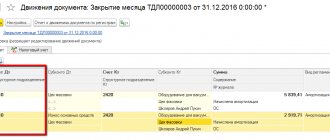

Учет поступления ОС в сумме сверх фонда

Способы учета ОС, полученных сверх вложений в уставный фонд, не определены законодательно. Для учета поступлений допускается использовать счет 83, консолидирующий информацию о добавочном капитале. Имущество учитывается обособленно от других ОС в разрезе объектов.

МУП получило от собственника имущество сверх стоимости, заявленной учредительными документами. Стоимость полученного имущества составила 51 000 рублей. После дооборудования запчастями стоимостью 2 000 рублей основное средство принято в эксплуатацию. В учете предприятия отражается операция:

- Учтено поступление имущества: Дт 08 Кт 83 на сумму 51 000 рублей;

- Учтено дооборудование: Дт 08 Кт 10 на сумму 2 000 рублей;

- Отражено принятие на учет основного средства: Дт 01 Кт 08 на сумму 53 000 рублей.

О возможности изменения величины добавочного капитала соответствующие положения вносятся в учредительные документы. При возврате имущества стоимость добавочного капитала будет уменьшена.

Формы и бланки бухгалтерского учета на упрощенке, актуальные в 2019 году

Ведение бухгалтерии на УСН с нуля обычно начинается с вопросов: какие бухгалтерские документы должны быть в ООО при УСН, какие формы и бланки документов применять. ФЗ № 402-ФЗ предоставил экономическим субъектам широкие полномочия в этой сфере, которые Минфин регулярно подтверждает. Например, вместо товарной накладной удобно использовать универсальный передаточный документ (Письмо ФНС России от 21.10.2013 № ММВ-20-3/[email protected]). Вот как выглядит бланк УПД — универсального передаточного документа:

Основные правила для первички и регистров бухгалтерского и налогового учетов:

- Фиксируются только имевшие место события, закон особо оговаривает ответственность за записи о мнимых операциях.

- Все формы утверждаются в Учетной политике организации.

- Документы, для которых ФНС разработала электронный формат, имеют установленную структуру, но допускаются отличия по внешнему виду и обладают расширенным набором показателей.

- Некоторые первичные документы являются унифицированными (кассовые, банковские). Кроме того, бухучет, например, в турфирме или концертной кассе на упрощенке сталкивается с бланками билетов, в лабораториях или исследовательских центрах — с централизованными формами отчетов и протоколов и т. п. Регистров унифицированных нет.

Учет основных средств в МУП

Имущество относится к амортизируемым ОС (п.1 ст. 256 НК РФ). Для учета ОС предприятие оформляет карточку учета № ОС-6. В регистре указывается первоначальная стоимость, группа и норма амортизации, срок использования, дата принятия на учет. Амортизация в МУП начисляется по стандартным правилам учета – ежемесячно, с отражением на отдельном счете. Сумма участвует в налогообложении предприятия для снижения базы.

Собственник имущества может не установить в передаточном акте стоимость имущества. Предприятия имеют право принять на учет по сумме, соответствующей величине рыночной стоимости (п.10 ПБУ 6/01). Получение данных возможно после проведения оценки. Читайте также статью: → “Учет основных средств» (ПБУ 6/01)».

Предприятия имеют право возвести хозспособом, за счет собственных средств объект основного средства. После приемки основного средства объект передается в муниципалитет (собственнику МУП). Расходы, произведенные в процессе строительства, не учитываются при налогообложении (п. 16 ст. 270 НК РФ).

Бухгалтерская отчетность организации на УСН в 2020 году: формы документов

Календарь бухгалтера ООО на УСН на 2020 год включает в себя только годовую отчетность. От ИП не требуется и этого. Промежуточные отчеты (месячные, квартальные) актуальны, только если прописаны в учетной политике.

Срок сдачи годовой отчетности — до 31 марта. Состав — только баланс и отчет о финансовых результатах с приложениями. В случае значительных отклонений от средних данных по отрасли или убытков на протяжении нескольких лет налоговики имеют право потребовать пояснения к балансу. Форма — бумажная или электронная, не унифицирована. Рекомендуемый формат предоставления бухгалтерской отчетности в электронном виде утвержден Приказом ФНС России от 20.03.2017 № ММВ-7-6/[email protected] Место сдачи — ФНС и Росстат.

Так выглядит бланк упрощенной годовой бухгалтерской отчетности, которую сдают субъекты малого предпринимательства на УСН.

В последние годы существенно увеличилось количество отчетов в другие ведомства: ежемесячно надо подавать отчеты СЗВ-М в ПФР, ежеквартально — декларации по НДФЛ. В связи с этим, хотя бухучет малым предприятиям разрешается вести в упрощенной форме, общий объем учетной работы не стал меньше, и стоимость услуг за бухучет в ООО на УСН на аутсорсинге не снижается.

Кто вправе вести упрощенный учет и кто — нет

Сразу заметим, что одного желания вести учет в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (далее — книга учета при УСН), форма которой установлена постановлением МНС, Минфина, Минтруда и соцзащиты и Минстата от 19.04.2007 № 55/60/59/38 «Об установлении формы книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, и о некоторых вопросах ее заполнения», недостаточно. Для осуществления учета в книге учета при УСН организации необходимо соблюдать требования статьи 291 НК, а именно:

а) иметь численность работников в среднем за период с начала года по отчетный период включительно не более 15 человек и размер валовой выручки нарастающим итогом с начала года не более 410 000 руб. (часть первая пункта 1 статьи 291 НК). В течение года приведенные выше критерии следует контролировать, поскольку при их превышении придется с месяца, следующего за отчетным периодом, в котором произошло такое превышение, перейти на бухгалтерский учет (часть шестая пункта 1 статьи 291 НК);

б) не превысить в 2020 году критериев по численности и валовой выручке, указанных в пункте «а» (часть шестая пункта 1 статьи 291 НК). Обратите внимание на то, что частью шестой пункта 1 статьи 291 НК не оговорено, какую систему налогообложения должна была в предыдущем году применять переходящая на УСН организация. А это означает, что на предмет соответствия критериев по численности и валовой выручке в целях применения УСН должна проверить себя как организация, применявшая в 2020 году УСН, так и организация, применявшая в 2020 общий порядок налогообложения. Надо сказать, что такое правило введено в статью 291 НК с 1 января 2020 года, а ранее организациям, переходящим с общего порядка на УСН, в целях ведения учета в книге учета при УСН не было необходимости анализировать, вписываются ли они в критерии по численности работников и по валовой выручке;

Пример

Ситуация 1. ООО (численность работников — 13 человек) в 2016 году применяло УСН с ведением бухучета. Валовая выручка за 2020 год составила 500 000 руб. Эта организация не вправе с 1 января 2017 года перейти на ведение учета в книге учета при УСН.

Ситуация 2. ЧУП (численность работников — 8 человек) в 2020 году применяло общий порядок налогообложения и получило за год валовую выручку в размере 430 000 руб. С 1 января 2020 года предприятие перешло на УСН и обязано продолжать ведение бухучета.

Если в 2020 году ООО и ЧУП не превысят критерии в целях ведения книги учета при УСН, то данные предприятия вправе будут с 1 января 2018 года перейти на ведение учета в книге учета при УСН.

в) не являться:

- хозяйственным обществом, в отношении которого Беларусь и (или) ее административно-территориальная единица, обладая акциями (долями в уставных фондах) или иным, не противоречащим законодательству образом, может определять решения, принимаемые этим хозяйственным обществом;

- организацией, реализующей инвестиционные проекты в соответствии с заключенными с Беларусью инвестиционными договорами.

И еще на один важный момент хочется обратить ваше внимание: перейти на ведение учета в книге учета при УСН возможно только с 1 января (часть первая пункта 1 статьи 291 НК). Кстати, сообщать о решении перейти с 1 января 2020 года на ведение учета в книге учета при УСН в ИМНС не надо: данная информация отражается в налоговой декларации (расчете) по налогу при УСН в строке 9 «Порядок ведения учета организациями» раздела III «Другие сведения».

О преимуществах книги перед бухучетом

В представленной ниже таблице мы систематизировали основные отличия двух видов учета: бухгалтерского и учета в книге учета при УСН, что поможет бухгалтеру сделать обоснованный выбор той или иной системы учета.

| № п/п | Показатель | Вид учета при УСН | Комментарий | |

| бухучет | учет в книге учета при УСН | |||

| 1 | Метод определения выручки | По принципу начисления, то есть на дату отгрузки товаров, выполнения работ, оказания услуг, передачи имущественных прав (часть вторая пункта 2 статьи 288 НК) | По принципу оплаты, то есть по мере оплаты отгруженных товаров, выполненных работ, оказанных услуг, переданных имущественных прав (часть вторая пункта 2 статьи 288 НК) | При росте неплатежей от партнеров выгодно применять метод определения выручки «по оплате». Поступила выручка — есть налог, не поступила — его нет. Правда, плательщики НДС при ведении учета в книге должны помнить, что моментом реализации является день поступления денег, но не позднее 60 дней со дня отгрузки товаров (выполнения работ, оказания услуг), передачи имущественных прав (часть первая пункта 1 статьи 921 НК) |

| 2 | Учетная политика организации | Формирование учетной политики в соответствии со статьей 9 Закона от 12.07.2013 № 57-З «О бухгалтерском учете и отчетности» (далее — Закон № 57-З). Учетная политика организации согласно пункту 4 статьи 9 Закона № 57-З включает: ● применяемые организацией виды учетной оценки; ● план счетов бухучета организации; | Формирование учетной политики в соответствии с частью третьей пункта 2 статьи 291 НК. В учетной политике отражаются только налоговые аспекты в случаях, если НК предусмотрена вариантность учета показателей, формирующих налоговую базу по тому или иному налогу | При ведении учета в книге учета при УСН с вариантностью учета показателей сталкиваются в основном плательщики НДС, поэтому для них актуально формирование учетной политики. Некоторые организации, ведущие учет в книге учета при УСН, могут в учетной политике определять дату отгрузки товара, выполнения работ, оказания услуг (части шестая и десятая пункта 5 статьи 288 НК). К тому же организации, ведущие бухучет, как правило, вместе с годовой отчетностью представляют в ИМНС и учетную политику, а организации, ведущие учет в книге учета при УСН, — нет |

| ● разработанные организацией формы первичных учетных документов; ● порядок проведения инвентаризации активов и обязательств организации; ● иные способы организации и ведения бухучета | ||||

| 3 | Годовая бухгалтерская отчетность | В пункте 1 статьи 14 Закона № 57-З закреплена обязанность составлять годовую отчетность, которая подается в ИМНС не позднее 31 марта года, следующего за отчетным (подпункт 1.4 статьи 22 НК) | Составление годовой отчетности законодательством не предусмотрено | Отсутствие у организаций, ведущих учет в книге учета при УСН, обязанности составлять и представлять в ИМНС годовую отчетность значительно облегчает труд бухгалтера |

| 4 | Кассовая книга | Ведется обязательно (часть первая пункта 50 Инструкции о порядке ведения кассовых операций и порядке расчетов наличными денежными средствами в белорусских рублях на территории Республики Беларусь, утвержденной постановлением Правления Нацбанка от 29.03.2011 № 107; далее — Инструкция № 107) | Может не вестись при принятии соответствующего решения руководством организации (часть вторая пункта 50 Инструкции № 107) | Ведение кассовой книги при бухучете обязывает организации использовать в деятельности приходные (для оприходования денег в кассу предприятия) и расходные (при выдаче денег из кассы предприятия) ордера, что увеличивает документооборот на предприятии. Возможность не вести кассовую книгу намного облегчает труд бухгалтера при ведении учета в книге учета при УСН |

| 5 | Квалификационные требования к главному бухгалтеру | Главный бухгалтер должен соответствовать требованиям, установленным пунктом 3 статьи 8 Закона № 57-З | Никаких требований к главному бухгалтеру законодательством не предусмотрено | Организации, ведущие учет в книге учета при УСН, вправе принять на должность главного бухгалтера специалиста, который не отвечает требованиям пункта 3 статьи 8 Закона № 57-З (например, это может быть учредитель ЧУП без специального бухгалтерского образования) |

| 6 | Объекты учета | Учету подлежат все активы и обязательства в соответствии с Законом № 57-З | Объекты учета перечислены в пункте 1 статьи 291 НК, и среди них отсутствуют такие, например, как товары, готовая продукция, сырье и материалы | Необходимость ведения и форму учета тех или иных объектов, не упомянутых в пункте 1 статьи 291 НК, организация, ведущая учет в книге учета при УСН, определяет самостоятельно, что значительно упрощает учет |

Жанна Диброва, экономист

Порядок применения УСН: нормативная база

Основным нормативным документом, регламентирующим порядок применения УСН, является НК РФ. Именно в его положениях зафиксированы основные правила и ограничения для УСНщиков. Кроме того, деятельность УСНщика регламентируется соответствующими законами, приказами министерств и ведомств, а также письмами и разъяснениями отдельных ситуаций. Подробнее – в таблице ниже.

| № п/п | Нормативный документ | Описание |

| 1 | НК гл.26.2 | Все основные положения, касающиеся механизма перехода на УСН, описаны в НК (гл. 26.2). Также этот документ фиксирует порядок учета доходов/расходов, схему расчета налога, особенности оформления и подачи отчетности и т.п. |

| 2 | ФЗ-401 от 30.11.16 | Нормативный акт фиксирует повышение лимитов доходов, допустимых для УСНщиков, а также увеличивает показатель остаточной стоимости ОС как для перехода на «упрощенку», так и для сохранения режима. |

| 3 | Приказ №698 от 03.11.16 | Нормативный документ, изданный Минэкономразвития, фиксирует показатель коэффициента для расчета налога УСН (дефлятор) на 2017. |

| 4 | ФЗ-248 от 03.07.16 | Закон регламентирует применение кодов для классификации продукции и видов деятельности в рамках налоговых режимов, в том числе УСН. |

| 5 | Распоряжение №2469-р от 24.11.16 | Согласно нормативному документу введены новые классификаторы для определения группы бытовых услуг, которые позволят УСНщикам применять налоговые льготы. |

| 6 | Письма Минфина с разъяснениями | Дополнительная информация, касающаяся разъяснения отдельных аспектов применения УСН, описана в письмах Минфина. В частности, письмо № 06-04-11/01/49770 разъясняет порядок применения КБК для схемы «УСН 15%». Письмо №ГД-4-3/12023 от 24.06.14 описывает механизм прекращения деятельности в рамках УСН. |

Как перейти с УСН на другой режим

По общему правилу, сменить УСН на другой налоговый режим Вы можете только по итогам года. Если Вы решили отказаться от статуса УСНщика в 2020 году, то Вам нужно до 31.12.17 подать уведомление 26.2-3, где указать новый налоговый режим. При этом смена режима состоится с 01.01.18.

Альтернативный вариант смены УСН – утрата статуса УСНщика в связи с нарушением требований к плательщику. К примеру, если в 3 кв. 2020 Вами был превышен лимит доходов, то в этом же периоде Вы признаетесь налогоплательщиком ОСНО. Переход происходит автоматически, какие-либо уведомления подавать в ФНС не нужно.

Если помимо УСН Вы планируете деятельность в рамках ЕНВД, то Вы вправе совмещать оба налоговых режима с момента возникновения ЕНДВ-деятельности. При этом не забудьте оформить соответствующее уведомление и подать его в ФНС (ЕНВД-1 для юрлиц или ЕНВД-2 для ИП).