Как осуществить переход с УСН на ОСНО в 2019-2020 годах

УСН и ОСНО — настолько различные системы налогообложения, что их очень трудно сравнивать. ОСН предусматривает ведение полного бухучета с начислением и выплатой всех видов налогов. УСН допускает уплату минимального количества налогов.

Как перейти с УСН на ОСН? Переход с одного режима налогообложения (УСН) на другой (ОСН) возможен в следующих случаях:

- Прекращение использования УСН на добровольной основе при подаче уведомления в налоговую (п. 6 ст. 346.13 НК РФ). Его нужно направить в ИФНС не позже 15 января года, с начала которого осуществляется смена режима.

- Вынужденное прекращение использования УСН в результате превышения максимально допустимого уровня годового дохода или нарушения других условий для применения УСН (п. 4 ст. 346.13 НК РФ). Уведомление о прекращении использования УСН подают течение первых 15 дней квартала, следующего за тем, в котором были нарушены условия применения УСН.

Форма уведомления приведена в приказе ФНС от 02.11.2012 № ММВ-7-3/829.

Подавать уведомление об уходе с УСН нужно обязательно, так считает Минфин. Не сделав этого, нельзя начать применять общий режим налогообложения. Узнать, как складывается свежая судебная практика по этому вопросу, можно из аналитической подборки от К+, получив бесплатный доступ к системе.

Правовые последствия этих действий включают:

- переход к полному ведению бухучета — для фирм, применявших его упрощенную форму. Фирмы на УСН могут вести бухгалтерский учет по упрощенной форме, допускающей объединение ряда данных. На основе первичных документов при переходе с УСН на ОСНО можно восстановить необходимую для этой системы детализацию учета по счетам, используемым при полной форме бухучета;

- подсчет и уплату налогов, по которым не было обязанностей при УСН; так, применение УСН освобождает от уплаты налога на прибыль, налога на имущество и НДС; для ИП — от НДФЛ со своих доходов, налога на имущество и НДС;

- подачу декларации по УСН до 25-го числа месяца, следующего за месяцем, в котором прекращена деятельность на УСН по данным уведомления (п. 2 ст. 346.23 НК РФ).

См. также «Недвижимость построена на УСН, а введена в эксплуатацию на ОСНО: возможен ли вычет НДС?».

Новинки закона для тех, кто только регистрирует ИП

Первое интересное нововведение 2020 года — отмена госпошлины за регистрацию ИП, если человек регистрируется в электронной форме. Сделать это можно либо на сайте ФНС, либо на портале государственных услуг.

Кстати, в электронном виде можно также закрыть дело без уплаты госпошлины.

Стоит помнить, что в 2020 году продолжают действовать налоговые каникулы для части новых ИП. Если предприниматель регистрируется впервые в жизни, выбирает упрощенный режим налогообложения и занимается деятельность в производстве, социальной или научной сфере, ставка налога будет для него нулевой в течение двух лет.

Что означает «слететь с упрощенки»?

«Слететь с упрощенки» — так в народе называют потерю права на применение УСН. Для этого нужно превысить как минимум один из показателей деятельности налогоплательщика:

- средняя численность работников — 100 человек;

- стоимость ОС —150 млн руб. в 2019-2020 годах;

- установленный предел доходов в 2019-2020 годах — 150 млн руб.;

- начать заниматься деятельностью, несовместимой с УСН, например производить подакцизные товары, организовать ломбард (п. 3 ст. 346.12 НК РФ);

- обзавестись филиалом (при этом наличие представительства или иного обособленного подразделения применению УСН не мешает);

- превысить 25-процентную долю участия юрлиц в УК фирмы-упрощенца;

- стать участником в договоре простого товарищества или доверительного управления имуществом (п. 3 ст. 346.14 НК РФ).

При утрате права на применение УСН нужно рассчитать и уплатить налоги, используемые при ОСНО. Это делают по правилам, которые прописаны в НК РФ для вновь созданных организаций или вновь зарегистрированных ИП. Штрафы и пени за несвоевременную уплату ежемесячных платежей в течение того квартала, в котором перешли на ОСНО, платить не придется.

В переходный период от УСН к ОСН придется определить:

- Величину дебиторской задолженности, т. к. при кассовом методе и при методе начисления доход будет отличаться.

- Кредиторскую задолженность по налогам, зарплате работников, перед поставщиками.

- Непогашенную кредиторскую задолженность.

- Остаточную стоимость имущества.

Все эти показатели помогут при подсчете налогооблагаемых баз и самих налогов.

Как посчитать и уплатить налоги, а также сдать отчетность при утрате права на УСН, подробно разъясняется в Готовом решении от КонсультантПлюс. Если у вас еще нет доступа к системе, получите его абсолютно бесплатно и переходите в материал.

Что делать, если налоговая сообщила о несоответствии условиям УСН, читайте здесь.

Налоги ИП в 2020 году: изменения, новые законы и другие важные новости!

Добрый день, уважаемые ИП!

Моя традиционная сводная статья, в которой я собираю изменения по налогам и взносам для ИП на 2020 год. Надеюсь, она Вам тоже будет полезной.

Для каждого изменения или нововведения будет дан краткий анонс и ссылка на соответствующую статью блога, в которой я более подробно все рассказываю. Поэтому, рекомендую прочесть статьи по ссылкам, а не только анонсы =)

Рекомендую посмотреть видео, в которых я наглядно все показываю и популярно поясняю. Не поленитесь, выделите время на просмотр, так как в своих видео я расширенно отвечаю на множество частых вопросов от ИП.

Также сразу советую подписаться на мой видеоканал на YouTube.

Обратите внимание, что эта статья будет обновляться по мере поступления новой информации. Если у вас есть чем ее дополнить (может быть, я пропустил какое-то важное изменение), то пишите в комментариях ниже.

Итак, приступим!

Важная информация! Обратите особое внимание на то, что обещают списать налоги и взносы за второй квартал 2020 года для тех ИП, которые относятся к наиболее пострадавшим областям экономики. Также для таких ИП обещают уменьшить страховые взносы на 12130 рублей (подробнее читайте по этой ссылке). О других мерах поддержки ИП в связи с пандемией читайте по этой ссылке.

Начнем с главного: фиксированные взносы ИП “за себя” в 2020 году

Размер взносов на 2020 год давно известен и прямо указан в статье 430 Налогового Кодекса РФ:

- Взносы в ПФР за себя (на пенсионное страхование): 32448 руб.

- Взносы в ФФОМС за себя (на медицинское страхование): 8426 руб.

- Итого за 2020 год = 40874 руб.

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода

- Максимальный взнос на пенсионное страхование при доходе более, чем 300 тыс. рублей в год, составит 32448*8=259584 руб.

Более подробно читайте в отдельной статье:

Фиксированные взносы ИП «за себя» в 2020 году: примеры и ответы на частые вопросы

Калькулятор взносов ИП на 2020 год

Обратите внимание, что у меня на блоге есть калькулятор взносов ИП “за себя” на 2020 год. Он находится здесь:

Инструкция по его использованию ниже:

МРОТ на 2020 год установлен в размере 12130 рублей

Рассказываю об этом изменении в видео ниже:

Дали отсрочку до 1 июля 2021 года по применению онлайн-касс для ИП без сотрудников, которые оказывают услуги или продают товары собственного производства

Правда, эту отсрочку дали уже в 2020 году. Но все равно, добавлю эту важную новость в эту сводную статью, так как многие про нее просто не знают.

Вот здесь я все рассказываю по этому законопроекту:

Или посмотрите видео:

https://youtu.be/4egb_zmyvpg

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке:

https://www.youtube.com/c/DmitryRobionek

Надзорные каникулы будут действовать и в 2020 году

Давно писал про то, что будут продлены надзорные каникулы. Тогда это был законопроект, а теперь закон № 480-ФЗ от 25 декабря 2020 года. О том, что такое надзорные каникулы можно посмотреть в моем видео, чуть ниже.

Что изменилось? Если совсем кратко, то надзорные каникулы продлеваются на 2020 и 2020 годы.

Подробнее читайте здесь: https://dmitry-robionek.ru/zakon/nadzornyye-kanikuly-2019-2020.html

Небольшое обновление к видео в конце 2020 г. Надзорные каникулы продлили еще на 2 года. На 2020 и 2020 годы, но, как обычно, есть некоторые нюансы. Подробнее про это изменение читайте здесь:

Бумажные лицензии заменят на электронные в 2020-2021 году

Оказывается, уже готовится новый законопроект, согласно которому, перестанут выдавать бумажные лицензии для ИП и организаций, а вместо них будут выдавать электронные. Точнее, вместо бумажных лицензий будут выдавать записи в электронном реестре.

Как это будет работать?

Например, вам нужна лицензия на определенный вид деятельности. Вы собираете документы, получаете лицензию, но на завершающем этапе получите не бумажный документ, а запись в реестре лицензий.

Читать подробнее здесь:

https://dmitry-robionek.ru/zakon/bumazhnyye-litsenzii-zamenyat-na-elektronnyye.html

Налоговые каникулы для ИП в 2020 году действуют

Многие люди открывают ИП в надеже получить так называемые “налоговые каникулы”, которые были введены еще в далеком 2020 году. Кто-то где-то что-то слышал =), а потом страшно удивляются, когда им отказывают в этой льготе.

Сразу отмечу, что сама идея налоговых каникул действительно очень хороша. Но, как и всегда, есть много нюансов, о которых необходимо помнить, чтобы получить это послабление в налогах.

Итак, давайте тезисно пройдемся по этой волнующей многих теме в формате “Вопрос-Ответ”.

Читать далее:

Для ИП на ЕНВД и ПСН запретили торговлю тремя группами товаров, которые подлежат обязательной маркировке

Если вы на ПСН (или ЕНВД) и торгуете (или будете торговать) товарами, которые подлежат обязательной маркировке:

- лекарства;

- обувные товары;

- предметы одежды и принадлежностей из натурального меха.

То для этих групп товаров, которые подлежат обязательной маркировке, будет установлен запрет на применение ПСН и ЕНВД. С 1 января 2020 года.

Читать подробнее:

Важно: очень вероятно, что отменят ЕНВД в 2021 году

Несмотря на то, что речь идет о 2021 годе, об этом нужно знать заранее.

Подробнее читайте здесь:

https://dmitry-robionek.ru/ekonomika/pro-otmenu-envd-v-2021-godu.html

Новые регионы для самозанятых с 1 января 2020 года

Принят новый закон, согласно которому, еще в 19 регионах РФ будет доступна регистрация в качестве плательщика налога на профессиональный доход.

Читать далее:

Новый налог для самозанятых НПД хотят ввести по всей России с 1 июля 2020 года

На официальном сайте МинФина появилась информация, что новый налог для самозанятых граждан планируют ввести по всей России с 1 июля 2020 года.

Для начала напомню, что я уже рассказывал про пилотный проект для самозанятых, которые платят налог на профессиональный доход (НПД) вот здесь:

Также напомню, что пилотный проект стартовал с 1 января 2019 года в четырех регионах:

- г. Москва

- в Московской области

- в Калужской области

- в Республике Татарстан

А с 1 января 2020 года к этому списку добавилось еще 19 регионов РФ:

- г. Санкт-Петербург

- Воронежская область

- Волгоградская область

- Ленинградская область

- Нижегородская область

- Новосибирская область

- Омская область

- Ростовская область

- Самарская область

- Сахалинская область

- Свердловская область

- Тюменская область

- Челябинская область

- Красноярский край

- Пермском край

- Ненецкий автономный округ

- Ханты-Мансийский автономный округ-Югра

- Ямало-Ненецкий автономный округ

- Республике Башкортостан

Видимо, первые результаты полностью устроили власти и уже сейчас заговорили о распространении этого опыта на все регионы РФ.

Читать далее:

Видео ниже хоть и записано в 2020 году, но основные принципы остаются неизменными. Просто расширится география, если этого захотят власти. Повторюсь, что запуск по всей РФ ожидается с 1 января 2020 года. Следите за новостями моего блога.

Если Вы не знаете, что выбрать между статусом самозанятого гражданина или ИП, то советую посмотреть видео ниже. В нем я отвечаю на самые частые вопросы, которые задаются по этой теме:

Опять изменилось понятие первого налогового периода для упрощенки

Если вы станете на учет как ИП на УСН в декабре 2020 года, то первую декларацию по УСН за 2020 год необходимо будет сдать до 30 апреля 2020 года.

Возможно, ставки по УСН изменятся. Но только для тех, кто превысит лимиты по упрощенке

Что предлагают в новом законопроекте?

- Если предприниматель на упрощенке превысит лимит по доходу в размере 150 миллионов рублей (но не более чем 200 миллионов рублей)

или

- Если средняя численность сотрудников превысит 100 человек (но не более чем 130 человек),

То налоговая ставка по УСН изменится (начиная с квартала, в котором произошло превышение).

- Для УСН с признаком “доходы” она станет равной 8%;

- Для УСН с признаком “доходы минус расходы” она станет равной 20%.

И “сваливания” на ОСН (общая система налогообложения) не произойдет. Но, соответственно, придется платить больше налогов.

Подчеркну, что это пока законопроект, а не закон.

Читать подробнее:

Прошла новость, что отменят налоговые декларации по УСН

Но только для УСН «доходы». И при обязательном условии применения онлайн-кассы.

Рассказываю об этом в виде ниже:

ФНС сможет принудительно «закрывать» ИП начиная с 1 сентября 2020 года

Недавно был принят новый закон, в котором содержатся поправки в другой закон «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

В числе прочих поправок есть одна, которая напрямую касается тех ИП, которые открылись, но ничего не делают. Отчетность не сдают, налоги и взносы не платят.

Соответственно, у них есть долги по взносам, налогам, отчетности…

Что ждет таких ИП?

Таких ИП ФНС сможет закрывать в одностороннем порядке, начиная с 1 сентября 2020 года. Но только в том случае, если ИП одновременно подпадает под два важных условия. Посмотрите видео с подробностями ниже, или прочтите эту статью.

В 2020 году обновятся правила блокировки счетов за долги по налогам

Начиная с 1 апреля 2020 года ФНС не будет приостанавливать операции по счету, если задолженность по налогам не превышает 3000 рублей. Причем, предпринимателю дается три года на погашение такой задолженности.

Если он этого не сделает, то тогда ФНС приостановит операции по счету.

Читать подробнее:

ИП на УСН, которые займутся гостиничным бизнесом, получат налоговые каникулы (если местные власти разрешат)

ИП на упрощенке, которые займутся гостиничным бизнесом, получат налоговые каникулы по УСН.

Если местные власти разрешат это своим законом. Поэтому, мониторьте региональные законы, возможно, подпадете под новую льготу.

Читать подробнее:

Уважаемые читатели, статья будет обновляться по мере поступления новой информации. Советую подписаться на новости для ИП!

P.S. Обратите внимание, что у меня есть аналогичная статья на 2019 год:

Уважаемые читатели!

Готово подробное пошаговое руководство по открытию ИП в 2020 году. Эта электронная книга предназначена прежде всего для новичков, которые хотят открыть ИП и работать на себя.

Она так и называется:

«Как открыть ИП в 2020 году? Пошаговая Инструкция для начинающих»

Из этой инструкции Вы узнаете:

- Как правильно оформить документы на открытие ИП?

- Выбираем коды ОКВЭД для ИП

- Выбираем систему налогообложения для ИП (краткий обзор)

- Отвечу на множество сопутствующих вопросов

- Какие органы надзора нужно уведомить после открытия ИП?

- Все примеры приведены на 2020 год

- И многое другое!

Узнайте подробности!

Уважаемые предприниматели!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2020 год:

«Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2020 году?»

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2020 году?

- Примеры по расчетам налогов и страховых взносов «за себя»

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Узнайте подробности!

Уважаемые читатели, готова новая электронная книга для ИП на 2020 год:

«ИП На УСН 6% БЕЗ Дохода и Сотрудников: Какие Налоги и Страховые Взносы Нужно платить в 2020 году?»

Это электронная книга для ИП на УСН 6% без сотрудников, у которых НЕТ дохода в 2020 году. Написана на основе многочисленных вопросов от ИП, которые имеют нулевой доход, и не знают как, куда и сколько платить налогов и страховых взносов.

Узнайте подробности!

Не забудьте подписаться на новые статьи для ИП!

И Вы будете первыми узнавать о новых законах и важных изменениях:

Подписаться на новости по емайл

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку «Подписаться!», Вы даете согласие на рассылку, обработку своих персональных данных и соглашаетесь с политикой конфиденциальности.

Переход с упрощенки на вмененку

Переход с УСН может быть не только на ОСН, но и на другие налоговые режимы, например, ЕНВД, если это соответствует осуществляемому виду деятельности (п. 2 ст. 346.26 НК РФ). Однако осуществить такой переход можно только с начала очередного года, поскольку добровольный отказ от УСН в течение налогового периода не допускается (п. 3 ст. 346.13 НК РФ). При этом о намерении применять ЕНВД в течение 5 первых рабочих дней года придется уведомить ИФНС (п. 3 ст. 346.28 НК РФ).

Перечень видов деятельности, к которым можно применять ЕНВД, устанавливает местная городская или районная власть. Она же принимает решение относительно величины ставки единого налога, которая зависит не от результатов ведения хоздеятельности, а от ее видов.

Перешедшие на вмененку организации так же, как и при УСН, обязаны представлять бухгалтерскую отчетность в налоговую инспекцию. Набор обязательных к уплате налогов для фирм и ИП при этом остается таким же, как и при УСН (платежи во внебюджетные фонды, НДФЛ), но налог УСН заменяется на налог ЕНВД.

Так же, как и при УСН, на ЕНВД не подлежат уплате налог на прибыль, налог на имущество (при отсутствии имущества, оцениваемого по кадастровой стоимости), НДС, но при наличии базы уплачиваются земельный, транспортный и водный налоги.

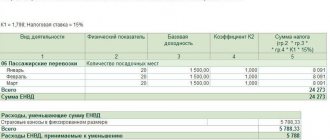

Налоговая база для ЕНВД расшифрована в ст. 346.29 НК РФ. К ней применяют корректировочные коэффициенты. Сумма налога за месяц образуется умножением налогооблагаемой базы на 15%. Единый налог уменьшают на суммы уплаченных страховых взносов — на 100% (ИП, работающие в одиночестве) или 50% (фирмы и ИП, нанимающие работников).

ОБРАТИТЕ ВНИМАНИЕ! Режим ЕНВД перестанет существовать в РФ с 2021 года.

Виды налогообложения ИП

К выбору режима нужно относиться так серьезно, как будто это ваш будущий дом. Ведь по нему вы будете платить налоги далеко не один день. Ставка, период, база, сроки уплаты, порядок расчета — все это на каждом режиме разное. И если прогадать с выбором в самом начале пути, достичь вершин в бизнесе уже не удастся.

В РФ действуют следующие виды налогообложения для ИП:

- ЕСХН — единый сельскохозяйственный налог;

- ОСНО — общая система налогообложения;

- УСН — упрощенная система налогообложения;

- ПСН — патентная система налогообложения;

- ЕНВД — единый налог на вмененный доход.

ОСНО

ОСНО — самый сложный в техническом смысле налоговый режим. Индивидуальный предприниматель должен обладать бухгалтерскими знаниями либо иметь в штате собственного специалиста, чтобы справиться с отчетной документацией, в перечень которой входят:

| Наименование документа | Срок сдачи и периодичность |

| Декларация по НДС | За каждый квартал/25 числа |

| Декларация 3-НДФЛ | 1 раз в год/30 апреля |

| Декларация 4-НДФЛ | 1 раз, когда фирма получит самую первую прибыль/в пятидневный срок |

| КУДИР | По просьбе налоговой |

Помимо этого, в отчетность на ОСНО входят:

- Учетная книга покупок/продаж, предназначенная для расчета НДС;

- Кадровая книга;

- Отчетность по страховым взносам;

- И отчетность за персонал.

Список налогов на ОСНО тоже велик. В него входят все платежи, которые предусмотрены законодательством для налогоплательщиков:

| Налог | Ставка | База |

| НДФЛ | 13% | Весь доход |

| НДС | 0-18% | Стоимость продукции/услуги |

| Налог на имущество | 2,2% | Средняя стоимость имущества за год |

| Земельный | 0,3 — 1,5% | Кадастровая стоимость участка |

| Страховые взносы за себя | 22% в счет пенсионного страхования и 5,1% в счет медицинского | Действующий МРОТ |

В зависимости от типа работ и особенностей бизнеса предприниматель может выплачивать еще и такие налоги:

- Акцизы;

- Водный;

- За биоресурсы;

- За добычу ископаемых;

- Взносы за работников;

- Транспортный.

Не смотря на многочисленные минусы, ОСНО нельзя назвать невыгодным. Есть у режима и положительные стороны. Это режим по умолчанию. То есть на него можно попасть не только по собственному желанию, но и «слететь» с другого режима. К примеру, на ПСН нельзя набирать в штат больше 15 человек, превысили норму — добро пожаловать на ОСНО. Этот режим никого ни в чем не ограничивает, можно пополнять штат на любое число сотрудников, получать десятизначную прибыль.

Еще одна причина, из-за которой многие ИП могут выбрать именно этот вид налогообложения — уплата НДС. Почему? Организации, выплачивающие НДС, предпочитают сотрудничать с такими же фирмами. Им куда приятнее получить от них счет-фактуру с обозначенным НДС и уменьшить на него свой налог, чем вести дела с ИП на УСН.

Особенности перехода с упрощенной системы налогообложения на общую: признаем доходы и расходы

Неоплаченную при УСН выручку нужно включить в состав доходов в 1-м месяце применения ОСН (подп. 1 п. 2 ст. 346.25 НК РФ, письмо ФНС РФ от 09.01.2018 № СД-4-3/6).

Все авансы, которые «упрощенец» получил до перехода с УСН на ОСНО, включают в налогооблагаемую базу по единому налогу. Это делают даже в том случае, если товары по авансам будут отгружены после перехода с УСН на общую систему налогообложения (подп. 1 п. 1 ст. 251 НК РФ). Расходы по такой отгрузке уменьшат базу по налогу на прибыль (письмо Минфина от 28.01.2009 № 03-11-06/2/8).

В расходы при переходе с УСН на ОСНО (в первом месяце применения нового режима) включается неоплаченная задолженность по оказанным услугам (подп. 2 п. 2 ст. 346.25 НК РФ), невыплаченной зарплате и неуплаченным страховым взносам (письма Минфина РФ от 03.05.2017 № 03-11-06/2/26921, от 22.12.2014 № 03-11-06/2/66188).

НК РФ не связывает возможность отнесения к расходам по ОСН неоплаченных по УСН товаров, работ, услуг с применением того или иного объекта налогообложения УСН («доходы» или «доходы минус расходы»). То есть расходы, которые были понесены при применении УСН, в том числе с объектом «доходы», но оплачены после перехода на ОСНО, учитываются при расчете налога на прибыль. Споры вызывает порядок учета расходов на товары. Чтобы учесть расходы на них для УСН, товары должны быть не только оплачены, но и реализованы. Поэтому товары, которые были приобретены и оплачены при УСН, а проданы после перехода на ОСНО, высшие судьи разрешают учитывать в периоде их реализации, то есть при расчете налога на прибыль (письмо ФНС РФ от 09.01.2018 № СД-4-3/6, определение Верховного суда РФ от 06.03.2015 № 306-КГ15-289). Ранее Минфин высказывал иную позицию – расходы нужно учесть на дату перехода (письмо от 31.07.2014 № 03-11-06/2/37697). Теперь позиция ведомства совпадает с мнением Верховного суда (письма Минфина РФ от 14.11.2016 № 03-03-06/1/66457, от 22.01.2016 № 03-03-06/1/2227). Это особенно выгодно для тех, кто применял УСН с объектом «доходы», ведь до перехода на ОСНО они не могут воспользоваться расходами, чтобы уменьшить налог.

Если у налогоплательщика на УСН есть дебиторская задолженность, возвращение которой невозможно, то убытки от ее списания не учитываются. Ею нельзя уменьшить налоговую базу на УСН (ст. 346.16 НК РФ) и отнести ее к расходам на ОСН (подп. 2 п. 2 ст. 346.25 НК РФ) тоже не получится (письма Минфина от 20.02.2016 № 03-11-06/2/9909, от 23.06.2014 № 03-03-06/1/29799).

О порядке учета расходов при добровольном переходе с УСН на ОСН читайте в материале «С УСН на ОСН: подбиваем прошлогодние расходы».

Увеличение тарифов страховых взносов

Для некоторых категорий предпринимателей с 1 января 2019 заканчивается и не будет продлеваться льготный тариф по уплате обязательных страховых взносов. Нагрузка для нижеперечисленных ИП по страховым взносам вырастет на 1,5%.

| Категория льготников | Тарифы 2018 | Тарифы 2019 |

| ИП на УСН по определенным видам деятельности при размере годовых доходов менее 79 млн рублей; ИП на ПСН; Аптеки на ЕНВД и ИП-фармацевты | Пенсионное страхование 20%; Медицинское страхование 0%; Социальное страхование 0%. | Пенсионное страхование 22%; Медицинское страхование 5.1%; Социальное страхование 2,9%. |

Определение остаточной стоимости основных средств и НМА при переходе с УСН на ОСНО

Если переход на ОСНО упрощенец совершает в добровольном порядке с начала следующего года, то проблем с основными средствами не возникает. Купленное при УСН имущество списывается равными долями в течение налогового периода — года.

Если же переход с УСН произойдет до окончания года, в учете будет числиться остаток стоимости приобретенного ОС. При объекте «доходы минус расходы» этот несписанный в «упрощенные» расходы остаток стоимости имущества нужно перенести в налоговый учет на ОСНО как остаточную стоимость ОС (письмо Минфина РФ от 15.03.2011 № 03-11-06/2/34). При переходе на ОСНО с упрощенки с объектом «доходы» вы также вправе определить остаточную стоимость ОС (п. 3 ст. 346.25 НК РФ, п. 15 Обзора, утвержденного Президиумом Верховного Суда РФ 04.07.2018, письма Минфина от 14.06.2019 № 03-04-05/43643, ФНС от 30.07.2018 № КЧ-4-7/14643). Для этого из первоначальной стоимости объекта нужно вычесть расходы, которые могли бы быть понесены, если бы вы применяли объект «доходы минус расходы».

Примеры расчета остаточной стоимости ОС для каждого из указанных случаев можно посмотреть, получив бесплатный доступ к КонсультантПлюс.

В НК РФ есть норма о расчете остаточной стоимости ОС и НМА при переходе с УСН на ОСНО. Она касается объектов, которые были приобретены еще до применения УСН в период работы на ОСНО. То есть на ОСНО купили имущество, затем перешли на УСН, а потом вернулись на ОСНО. На дату возврата к налогу на прибыль налоговая остаточная стоимость ОС и НМА рассчитывается как разница между остаточной стоимостью этих объектов при переходе на УСН и расходами, списанными за период применения упрощенки (п. 3 ст. 346.25 НК РФ).

Подробнее об основных средствах см. в этой статье.

Налоговые каникулы для новых предприятий

Специальные режимы работы для новых предприятий продолжат действовать. Чтобы воспользоваться налоговыми бонусами и отсрочками, предприниматель должен соблюсти ряд требований:

- ИП работает по одной из доступных упрощенных систем — ПСН или УСН;

- деятельность затрагивает научную, социальную или производственную сферу;

- не менее 70% от общего дохода фирмы приходится на товары, услуги и работы с нулевой ставкой.

При этом региональное правительство имеет право расширять или уменьшать список видов деятельности, для которых возможно внедрение каникул. Также есть временные ограничения — режим может действовать не более 2 налоговых периодов с момента регистрации фирмы. Каникулы перестанут действовать с 2021 года.

НДС при переходе с УСН на ОСНО

При прекращении применения УСН (независимо от причины этого прекращения) фирма или ИП становится плательщиком НДС и приобретает обязанность его начислять. В переходный период нужно принимать во внимание, когда поступили деньги. Если аванс за товар поступил до перехода на ОСНО, а его покупка произошла позднее, то начислять НДС нужно только на реализацию. В случае поступления аванса после перехода с УСН на ОСНО НДС исчисляют из суммы аванса, и начисляют на реализацию. При этом после отгрузки НДС с аванса можно включить в вычеты.

Подробнее о правилах возмещения НДС на упрощенке читайте в статье «Порядок возмещения НДС при УСН в 2019-2020 годах».

См. также статью «Как быть с ”входным” НДС по основным средствам при переходе с УСН на общий режим налогообложения?».

Начислять НДС при переходе с УСН нужно с начала квартала, в котором совершился переход на ОСНО, даже если это произошло в последний месяц квартала. Фирма должна рассчитать и уплатить налог в бюджет за весь квартал.

Фиксированные платежи за себя в пенсионный фонд в 2020 году выросли

С 2020 года, фиксированные платежи за себя составят:

- для ИП с доходом до 300000 руб. за расчетный период — 29 354 руб.

- для ИП с доходом превышающим 300000 руб. за расчетный период — 29 354 руб. плюс 1% от дохода сверх указанного лимита.

Максимальный размер взносов в пенсионное страхование на 2020 год за расчетный период составляет 234 832 руб (так как не допускается восьмикратное превышение фиксированного взноса на обязательное пенсионное страхование, за расчетный период).

Размер страховых взносов на ФФОМС в 2020 году — 6 884 руб.

Счета-фактуры при переходе с УСН на ОСНО

Нужно обратить внимание на то, что переоформление счетов-фактур с включением в них НДС возможно только по тем отгрузкам, срок выставления которых (5 дней) истекает в том месяце, когда стал необходимым переход на ОСНО. Это регламентируется тем, что счета-фактуры со дня отгрузки выписывают именно в этот срок (п. 3 ст. 168 НК РФ). Подобные разъяснения дает и письмо ФНС от 08.02.2007 № ММ-6-03/[email protected] Если продавец утратит право на УСН, то НДС ему придется платить за счет собственных средств. Учесть эту сумму в расходах для налога на прибыль не получится (ст. 170, п. 19 ст. 270 НК РФ).

Некоторые арбитражные суды приходят к выводу о корректности переоформления счетов-фактур с выделением НДС с начала всего налогового периода по НДС, к которому относится утрата права на УСН (постановление ФАС Поволжского округа от 30.05.2007 № А12-14123/06-С29 поддержал и ВАС РФ в определении от 06.08.2007 № 9478/07).

Итоги

Перейти с УСН на общую систему налогообложения можно в добровольном порядке с начала нового года или при утрате права на упрощенку. В результате этого увеличится объем как бухгалтерского, так и налогового учета, а также количество уплачиваемых налогов.

Источники:

- Налоговый кодекс РФ

- Обзор судебной практики Верховного Суда Российской Федерации N 2 (2018)

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.