Обязаны ли ИП и юридические лица уведомлять налоговую об открытии расчетного счета в России

До апреля 2014 г. ООО и ИП нужно было сообщать в налоговую об открытии расчетного счета в РФ лично в течение недели после оформления документов в банке.

В налоговую подавался утвержденный бланк, содержащий номер счета, дату открытия или закрытия счета, название фирмы или данные ИП, КПП и ИНН фирмы или ИП, сведения о банке. Заполненный бланк заверялся подписью директора и бухгалтера. Если сведения не успели подать, фирма или ИП штрафовались на 5000 руб, директор или главный бухгалтер — на 1000-2000 руб.

В мае того же года закон изменился. С того момента эту задачу передали банкам, которые открывают и закрывают счета налогоплательщиков. Т. е. в 2020 как и в 2020 году юридические лица и ИП не информируют ФНС об открытии счетов в России.

Рекомендуем прочитать: Рейтинг банков для малого бизнеса с выгодным РКО для ИП и ООО.

Как банк уведомляет ФНС

Ответственный работник банка при открытии расчетных счетов заносит данные о новых клиентах в книгу регистрации счетов. Запись должна содержать название организации или данные ИП, дату оформления и номер договора на РКО, цель открытия счета. Сведения сначала направляются в головной офис банка, затем — в налоговую. По итогу дата предоставления данных в налоговую заносится в книгу регистрации.

Сведения передаются в ФНС тремя способами:

- На электронный адрес налоговой. При получении информации ответственный сотрудник налоговой отправляет в банк ответное письмо.

- Письменным сообщением. Банком направляется заказное письмо в налоговую по месту своей регистрации с уведомлением о получении.

- Через доверенное лицо при личном обращении в ФНС. Банком оформляется доверенность на третье лицо для передачи документов в налоговую.

Уведомление для налоговой содержит:

- наименование, адрес нахождения и данные банка, где открыт счет (КПП, ИНН, корреспондентский счет, БИК, номер счета);

- наименование организации или данные ИП;

- номер и дату договора;

- номер и дату открытия расчетного счета;

- данные свидетельства юр. лица или ИП о постановке на учет в ФНС;

- код отделения налоговой, куда отправляется письмо;

- должность и контакты сотрудника банка.

Документ формируется в 2-х экземплярах: для ФНС и банка. Если он заполняется от руки, необходимо следовать двум правилам:

- Одна клетка — одна буква.

- Использование ручки с синей пастой.

Сроки подачи заявления в налоговую

При открытии счета ООО или ИП банк обязан проинформировать налоговую за 5 рабочих дней.

При несоблюдении сроков, по 132 ст. Налогового Кодекса РФ, штрафами наказываются как ответственный сотрудник банка на сумму от 1000 до 2000 руб., так и сам банк на 20 000 руб. За несвоевременную отправку сведений о закрытии счета или о смене реквизитов банку грозит штраф на 40 000 руб.

Порядок действий при смене расчетного счета

Информировать ФНС о смене счета юридические лица и ИП не должны. Эта обязанность также передана банкам: о закрытии сообщает банк, закрывающий счет, об открытии — банк, открывающий счет.

Рекомендуем прочитать: Рейтинг банков по РКО для ИП и юридических лиц с отзывами клиентов.

https://youtu.be/SlG26oBY-aE

Порядок до 2014 года

До введения ФЗ № 50 в действие каждый владелец бизнеса обязан был предоставить в налоговую, Пенсионный фонд и Фонд социального страхования заполненный бланк по установленной форме (с-09-1). Она включала в себя 2 отдельных листа и необходимо было заполнить её в 2х экземплярах.

В первом листе содержалась информация о самой компании, а на другом отображались реквизиты банковского расчётного счёта. Форму не нужно было заверять у юриста, государственная пошлина не налагалась. Предоставить форму необходимо было в течение 7 дней. Если эти сроки нарушались, то накладывался штраф. При открытии счетов одновременно в нескольких банках штраф возрастал в несколько раз. Форм следовало подавать столько, сколько счетов открыто в разных банках.

Допускалось заполнять форму с-09-1 одним из двух вариантов:

- от руки;

- на компьютере.

Если форма заполнялась от руки, то необходимо было выполнять следующие требования:

- заполнять бланк печатными заглавными буквами, на каждую из которых отводилось отдельное окошко;

- писать можно только синими чернилами, ручка должна быть шариковой.

Кроме этого, форму необходимо было заверить печатью организации, поставить подпись главы фирмы. Банк также выдавал справку, извещающую об открытии счёта — её необходимо было приложить к форме. Её выдавал либо банк (чаще всего), либо налоговая. Ничем не регулировался срок выдачи справки.

Допускалось оповещение посредством почтовой связи. Для этого необходимо было оформить заказное письмо с объявленной ценностью, прикладывалась и опись, в которой отражался перечень документов, вложенных в письмо. На почте ставился штамп, содержащий информацию о дате отправления. Если письмо было отправлено позже, чем через 7 дней, то накладывался штраф.

Вернуться к содержанию

Уведомление об открытии расчетного счета за рубежом

Согласно ФЗ № 173 юр. лица и ИП самостоятельно должны сообщать налоговой об открытии и закрытии расчетных счетов в иностранных банках, а также о смене реквизитов счетов. Зарубежные банки, т. е. которые открыли расчетный счет за пределами РФ, не занимаются такими вопросами. Если уведомление не поступает в назначенный срок, юрид. лицу или ИП грозит штраф до 1 млн руб.

Как уведомить налоговую об открытии расчетного счета за границей

Проинформировать налоговую необходимо в течение 1 мес. с даты открытия счета за границей. Для этого ИП или ООО заполняет уведомление об открытии счета, образец которого доступен к скачиванию на официальном сайте ФНС.

Подать документы возможно одним из способов:

- обратиться в ФНС лично;

- выслать пакет документов по почте с уведомлением о получении;

- онлайн через бесплатную программу «Налогоплательщик ЮЛ», которая размещена на сайте ФНС.

Особая форма

2 мая 2014 года вступили в силу изменения в законодательстве, которые освободили ИП и юр. лиц от обязанности уведомлять об открытии счетов ФНС и фонды (ПФР, ФСС). Сейчас этим занимаются сами банки.

Но предпринимателю или организации нелишним будет сообщить об изменении реквизитов своим партнерам. Для этого надо отправить каждому контрагенту уведомление в свободной форме. Это позволит исключить задержку поступления средств из-за использования некорректных реквизитов. Нередко обязанность сообщать об изменении расчетного счета закреплена в условиях различных договоров, и пренебрегать ею не стоит.

Ранее налогоплательщик должен был уведомлять об открытых счетах ИФНС, ПФР и т. д. Для этого требовалось заполнить специальные бланки заявлений и передать готовые документы в отделение Пенсионного фонда, Фонда социального страхования и налоговую инспекцию. Можно было также направить заявления и по почте. Уведомление для налогового органа отправлялось строго в течение 5 дней. В противном случае организации и ИП получали штрафы.

Для того, чтобы облегчить жизнь налогоплательщикам, ФНС предоставила им возможность отправлять документы для регистрации бизнеса, а также всевозможные уведомления несколькими способами.

В электронной форме

Зайдя на официальный сайт ФНС, пользователь может заполнить и отправить все важнейшие документы для регистрации и обслуживания своего дела. Не стала исключением также форма С-09-1. Там же на сайте клиент может найти образцы заполнения формы и при необходимости обратиться за помощью к онлайн-консультанту.

В таком случае необходимо было отправить ценное письмо об открытии расчетного счета в налоговую инспекцию с обязательной описью всего содержимого внутри. Дата отправки письма определялась по штемпелю. Один ставился на варианте, который оставался у владельца счета, а второй отмечался на экземпляре для местного отделения ФНС. Только с помощью этого знака отправитель мог подтвердить сроки отправки уведомления.

Руководитель организации, учредитель общества или индивидуальный предприниматель мог представить форму самостоятельно, придя в отделение налоговой инспекции по месту регистрации бизнеса.

Если вы открыли расчетный счет, но не знаете, кого уведомить и как, или же на это просто не хватает времени, то этим вопросом также может заняться доверенное лицо, но при условии нотариально заверенной доверенности, подтверждающей право осуществлять подобные действия от имени доверителя.

Неважно, когда субъект хозяйствования зарегистрировал свой бизнес. Важно то, когда он открыл р/с в кредитном учреждении. Дело в том, что налогоплательщик, по закону, в любом случае обязан был отправить в налоговую инспекцию сообщение об этом. Срок уведомления об открытии расчетного счета – семь рабочих дней с момента начала работы счета. Если это требование не было соблюдено, то нарушителя ждали санкции.

Налоговая хочет знать о ваших счетах и доходе, который вы получаете. Так она сможет проверить, все ли налоги вы заплатили. Может быть, вы сдаете недвижимость за границей, а в российский бюджет ничего не платите. Или у вас вклад в швейцарском банке, а налогов нет. А может, вы продаете ценные бумаги или вообще совершаете операции, которые запрещены.

Все это налоговая хочет разузнать, чтобы что-нибудь вам доначислить. Штрафы за непредставление уведомлений — это еще цветочки. Иногда в российский бюджет придется заплатить 100% дохода, который вы получили в иностранном банке.

При оформлении бланка сообщения об открытии расчетного счета должны быть применены нюансы:

- Заполнение документа происходит ручкой только с синей пастой/заполнять форму документа в электронном виде;

- При заполнении документа от руки каждая одна буква соответствует одной отдельной клетке;

- Заполнение документа происходит два раза. Один экземпляр остаётся уведомляющему лицу, а другой отправляется в государственный орган;

- Отправка документа производится либо с применением электронной почты, обычной почты, либо лично с привлечением доверенного лица.

Важно заметить, что в мае 2014 года был принят закон, сообщающий, что заниматься оповещением внебюджетных государственных органов предприниматель не должен.

В течении 5-ти суток служащие в банке обязаны отправить уведомление в надлежащий контролирующий орган.

Существует два типа документа, которые можно отправить государственным органам:

- В рукописном виде, используя личную передачу, передачу с помощью доверенного лица или по почте;

- Возможна отправка письма и в электронном виде.

https://youtu.be/OkM9utGm6lg

В случае, когда документ передаётся лично или с вовлечением доверенного лица, на одном из экземпляров документов обязательно присутствие штампа органа, принадлежащего государству, а также дата получения документа.

В случае, когда документ отправляется по электронной почте, при получении налоговая инспекция должна отправить уведомление об удачном получении заявления.

Форма заполнения сообщения №С-09-1 в Фонд страхования людей является оригинальным бланком для оповещения государственных органов о создании р/с.

Предусмотренный в налоговом кодексе закон предусматривает:

- Отправку документа от ИП или юридических лиц по месту проживания;

- Уведомление нужно подать не позднее семи дней после открытия счёта.

Предлагаем ознакомиться Куда жаловаться, если звонят коллекторы по чужому кредиту

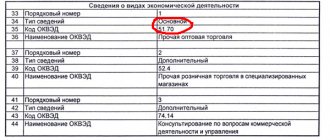

Документ формы № С-09-1 включает в себя четыре листа формата А4.

Первый лист: Титульный

- На верхней строке листа нужно написать ИНН и КПП. При написании сообщения об открытии счета ИП указывается только ИНН.

- Справа наверху обязательным является указание когда органа налоговой инспекции, в которую отправляется заявление.

- При заполнении следующей строки нужно указать либо цифру «1», если отправитель является представителем организации, или же цифру «4», если отправитель – индивидуальный предприниматель.

- После этого вписывается название компании/ФИО предпринимателя.

- Заполняются строки информации об отправляющем уведомление лице.

Второй лист (лист А)

- Сверху необходимо написать номер открытого расчётного счёта, а затем указать дату.

- После этого пишутся сведения о банке. Название необходимо брать из «книги государственной регистрации кредитных организаций».

- После пишутся сведения о расположении банка.

- На последней строке нужно указать данные ИНН, КПП и БИК.

- В самом низу проставляется подпись.

- После бланк сдают в орган налоговой.

Третий лист заполняется в том случае, если счёт открыт в федеральном казначействе.

Четвёртый по счёту лист подлежит заполнению в том случае, если появилось/закончилось право на перевод финансов в электронном виде.

Уведомление контрагентов об открытии нового расчетного счета

При заключении договоров с партнерами прописывается способ оплаты и банковские реквизиты для перевода. Банк не сообщает контрагентам своих клиентов об открытии ими дополнительного расчетного счета. Это должен сделать сам ИП или юр. лицо. Если контрагент не был уведомлен об изменении реквизитов, деньги поступают на нерабочий счет либо зависают на внутрибанковских счетах. Т. е. не поступают на счет получателя. Но несмотря на то, что до организации деньги не дошли, продавец свои обязательства выполнил. Споры в этой ситуации бессмысленны.

Поэтому чтобы избежать трудностей с получением оплаты, важно вовремя уведомить контрагента о добавлении расчетного счета.

Для этого достаточно отправить информационное письмо об открытии расчетного счета по e-mail или обычным письмом с извещением о получении. Последнее поможет избежать споров в суде.

Если после получения уведомления контрагент отправил деньги по старым реквизитам, это считается нарушением условия договора. Тогда ваши претензии будут обоснованы.

Зачем налоговой эта информация

В настоящее время ИП или владельцам организации не нужно отсылать уведомление в ПФР об открытии счета, поскольку был принят закон о том, что внебюджетные организации должны уведомлять банки.

Сотрудники банка отправляют уведомление в пенсионный фонд в течение пяти дней, так что предпринимателю больше не нужно переживать по поводу уведомлений других организаций.

Аналогична ситуация и с сообщением о закрытии расчетного счета.

Раньше не подача заявления об открытии расчётного счёта строго каралась, сейчас, благодаря закону 2014 года, предприниматель должен отправить оповещение только в налоговую инспекцию.

Несмотря на то, что уведомление налоговой службы об открытии расчётного счёта может показаться проявлением недоверия, на самом деле это действие несёт в себе множество достоинств.

Процесс уведомления сообщает государственным органам, что новый счет успешно открыт и уже готов к процессу оборота.

В данный момент предпринимателю не нужно уведомлять об открытии счета ИФНС как упоминалось выше.

До 1 мая 2014 года граждане – индивидуальные предприниматели, а также юридические лица, будучи налогоплательщиками, были обязаны в семидневный рабочий срок в строгом порядке уведомлять налоговые органы о своих взаимоотношениях с банковским сектором, а именно – открытии и закрытии расчетных счетов. Порядок подачи документов был строжайшим образом регламентирован и выглядел следующим образом.

После открытия или закрытия расчетного счета в любом банке РФ, представители предприятия должны были строго в семидневный срок с момента заключения договора с банком известить об этом налоговую инспекцию по месту своей государственной регистрации.

В качестве извещения выступало письменное сообщение по определенной форме в двух экземплярах. В нем в обязательном порядке содержалось название банка, наименования предприятия-налогоплательщика со всеми государственными регистрационными номерами, а также номер расчётного счёта. При личной подаче извещения об открытии-закрытии счета в банке, представитель организации должен был получить штампик налоговой инспекции о времени и дате приема. Это нужно было для избежания всевозможных недоразумений и споров на предмет сроков подачи заявления.

Можно было и почтой

Еще один вариант подачи извещения об открытии и закрытии расчетных счетов в банке был допустим через федеральную почтовую службу. В этом случае, в налоговую службу надо было отправить заказное письмо. К нему нужно было приложить заранее подготовленную опись вложения и попросить у почтовиков уведомление о вручении. Доказательством своевременного факта передачи извещения налоговой инспекции служила почтовая квитанция и та самая опись вложения.

Оправлять подобные уведомления каким-либо иным способом, в частности, через электронные средства связи, предприятия и организации не имели права.

Предлагаем ознакомиться Что не является обременением земельного участка

Самым важным в подаче уведомления об открытии-закрытии расчетных счетов было соблюдение сроков. Нарушение их каралось внушительными штрафами в 5000 рублей. Совместно с отменой обязательного уведомления налоговой о действиях с расчетными счетами, штрафы также были упразднены.

Но! Как показывает практика предпринимательской деятельности в нашей стране, в отношении малого и среднего бизнеса, со стороны государственных органов претворяется модель кнута и пряника. Если что-то отменили, кому-то где-то дали послабление, значит, в скором времени непременно в какой-то части последует ужесточение законов и правил.

Теперь налоговики имеют полное законное право требовать и получать в банках справки с информацией о движении денежных средств на предприятиях и организациях, а также личных счетах физических лиц.

В таких справках должна содержаться информация о всех переводах, операциях и остатках средств на счетах. При этом банки не могут тянуть с предоставление таких сведений, ибо опять же поставлены в строгие временные рамки: в течение трех рабочих дней вся запрашиваемая информация должна быть предоставлена, иначе теперь уже банки подпадают под финансовые и административные санкции. И поверьте, они сделают всё возможное, чтобы этого избежать!

Справка

По закону, правоохранительные органы при необходимости имеют право затребовать от налоговых органов или самих банков информацию о наличии у субъекта тех или иных расчетных счетов. Затребовать у финансового учреждения информацию о р/с налогоплательщика может также и сама ФНС. На деле такой документ может быть получен только двумя способами:

- подача заявления в банк;

- отправка заявки в местную ИФНС.

В первом случае справка из банка об открытии расчетного счета придет к получателю только после того, как он в произвольной форме составит заявление и отправит его в банк. Во втором случае действия идентичны. Само оформление таких справок длится относительно недолго. На проверку и оформление данных должным образом может уйти пять дней.

Но из-за присутствия в работе государственных и негосударственных структур нерациональной бюрократии весь процесс может растянуться на срок от 5 до 30 дней. На данный момент органы исполнительной власти борются с подобными проволочками, которые поглощают время добросовестных граждан и субъектов хозяйствования.

Штрафы

За нарушение установленных правил и норм недобросовестного налогоплательщика ждало наказание – административный штраф, но не блокировка счета (в полной мере или частично). Такая мера воздействия предусмотрена законом только для тех правонарушителей, которые не предоставили налоговые декларации и иную бухгалтерскую отчетность налоговым органам в установленные сроки. При открытии р/с за отсутствие уведомления об этом событии мог быть взыскан только штраф.

Очень опасным для «забывчивых» субъектов хозяйствования являлся тот факт, что количество уведомлений в ИФНС должно было быть эквивалентным числу действующих р/с. То есть, если налогоплательщик открывал в одном банке не один, а сразу три р/с, то и уведомлений в контролирующие органы должно было быть тоже три.

Такая же ситуация и со штрафами. Если предприниматель забывал уведомить налоговую о своих трех счетах, то и штраф размером в 5000 рублей умножался на 3, и сумма получалась равной 15000 рублей. Уведомление банка об открытии расчетного счета, помимо налоговой службы (с начала 2010), необходимо было также отправлять в ФСС, ПФ и ФОМС. За несоблюдение этих правил также был предусмотрен штраф в размере от 5000 рублей.

Счета за пределами РФ

Что касается процесса валютного регулирования, законодательство обязывает учредителей компании предоставлять ФНС информацию, связанную с открытием, закрытием счетов и вкладов, размещенных в банковских учреждениях, расположенных за пределами России.

Помимо этого, извещать нужно и об изменениях в реквизитах. А также учитывайте, что денежные переводы на ваши счета, открытые в зарубежных банках, контролируются налоговой. Когда компания осуществляет деятельность вне границ РФ, уведомлять контролирующие органы приходится самому предпринимателю.

Советуем прочитать: Где выгодно открыть расчетный счет для ИП и ООО