Общие положения

Соглашение о лизинге – это форма соглашения об аренде, а потому в отношении договора будет действовать параграф 1 глава 34 ГК РФ. В статье 624 ГК РФ указано, что лизинговые объекты могут приобретаться арендатором. Покупка совершается по полной выкупной стоимости. В договоре аренды могут содержаться положения, касающиеся взаиморасчетов и размера выкупной стоимости. Если такие пункты имеются, покупка совершается на их основании, то есть по стоимости, прописанной в договоре. Если в соглашении никакой информации нет, оформляется дополнительная сделка. Заключается соглашение, в котором оговариваются эти моменты:

- Дата формирования.

- Реквизиты обеих сторон.

- Характеристики объекта лизинга.

- Объем остаточной стоимости (выкупная стоимость с вычетом уже выполненных платежей).

- Права и обязанности участников.

- Способ оплаты.

В договоре должны стоять подписи обеих сторон. Важно подробно прописать все пункты. Это позволит избежать возможных споров.

ВАЖНО! Лизинговый объект может быть выкуплен как после завершения договора лизинга, так и во время его действия.

Досрочной выкуп лизингового имущества

Статья: Как правильно отразить в учете расторжение договора лизинга Лизингополучатель выкупает имущество При досрочном выкупе предмета лизинга компании подписывают дополнительное соглашение.

В дополнительном соглашении определяются порядок и сроки выплаты задолженности, оставшейся по договору.

На сумму задолженности может быть увеличена или выкупная стоимость, или размер последних платежей.

Пример 4 В августе 2009 года лизингополучатель ООО «Вертолет» принял решение о досрочном выкупе техники у ООО «ЛизингИнвест».

У лизингополучателя она учитывается за балансом по стоимости 800 000 руб.

Порядок выкупа предмета лизинга

Для выкупа объекта актуален следующий порядок действий:

- Направление уведомления лизингодателю о желании приобрести объект.

- Лизингодатель предоставляет письменное согласие на покупку.

- Заключение дополнительного соглашения, устанавливающего порядок выплат.

- Заключение документа купли-продажи, нужного для официального перехода права собственности.

- Выставление счета покупателю.

- Оформление акта приема-передачи.

- Передача лизингополучателю сопроводительных документов.

Рассматриваемый порядок выгоден тем, что предупреждает возникновение споров между участниками.

Особенности образования выпускной стоимости

Выпускная стоимость может формироваться разными способами. Все зависит от пожеланий сторон договора. Рассмотрим способы формирования:

- Включение стоимости в структуру платежей по лизингу. Стоимость объекта в данном случае изначально включается в сумму платежей по лизингу. Затраты равномерно распределяются на весь период лизинговых платежей. Следовательно, чем больше платежей было сделано, тем ниже выкупная цена.

- Отдельный платеж. В этом случае выкупная стоимость не включается в регулярные платежи. Лизингополучателю придется покупать объект по полной стоимости, указанной в договоре.

Расчет выкупной стоимости выполняется на основании соглашения между сторонами.

Поступление в лизинг в 1С 8.3: балансодержатель — лизингополучатель

На момент передачи имущества в лизинг Лизингодатель не выставляет в адрес Лизингополучателя счет-фактуру и не предъявляет сумму НДС. Следовательно, в момент передачи имущества в лизинг права на вычет НДС со стоимости лизингового имущества у Лизингополучателя не возникает.

Право на вычет НДС у Лизингополучателя возникает, когда:

- Лизингодатель выставляет счет-фактуру на лизинговые платежи;

- Лизингодатель выставляет счет-фактуру на выкупную стоимость в момент выкупа имущества.

Поступление лизингового имущества на баланс лизингополучателя оформите документом Поступление в лизинг из раздела ОС и НМА – Поступление основных средств – Поступление в лизинг.

В БУ лизинговое имущество, учитываемое на балансе Лизингополучателем, признается им основным средством. Его первоначальная стоимость формируется в зависимости от договора (п. 8 ПБУ 6/01, Приказ Минфина РФ от 17.02.1997 N 15):

- из суммы всех лизинговых платежей и выкупной цены, т. е. полной стоимости договора, включая НДС, — если договор один и включает в себя условия выкупа и выкупную стоимость;

- из суммы всех лизинговых платежей без выкупной цены, т. е. полной стоимости договора, включая НДС, —– если имеется отдельный договор купли-продажи на выкупную стоимость предмета лизинга.

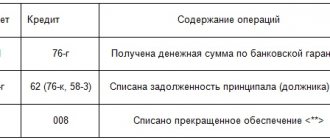

Проводки

Документ формирует проводки:

- Дт 08.04.1 Кт 76.07.1 — арендные обязательства в сумме стоимости принимаемого на баланс актива;

- Дт 76.07.9 Кт 76.07.1 — арендные обязательства в сумме НДС 18%.

Внимание! В связи с повышением в 2020 году ставки НДС до 20% обязательства в части НДС изменятся!

Бухгалтерский учет

Если объект находится на балансе покупателя, нужно учесть следующие нюансы учета:

- Поступление объекта. Стоимость поступившего объекта нужно зафиксировать на счете 08, субсчет «Покупка по договору лизинга». Корреспонденция – кредит счета 76, субсчет «Обязательства по аренде». Расходы по покупке предмета нужно списать с КТ08 в ДТ01, субсчет «Арендованные объекты». Объект нужно принять на балансовый учет в структуре основных средств. Сопутствующие траты лизингополучателя (монтаж, транспортировка и прочее) не входят в первоначальную стоимость предмета.

- Платежи по лизингу. Платежи, поступающие на счет лизингодателя, должны быть зафиксированы на ДТ76, субсчет «Обязательства по аренде». Корреспонденция – КТ76, субсчет «Долг по лизингу».

- Амортизация. Амортизация начисляется на основании стоимости объекта. Может использоваться метод ускоренной амортизации. Коэффициент не должен превышать значения 3. Амортизационные начисления должны быть зафиксированы по ДТ «Затраты на производство» КТ02, субсчет «Амортизация лизингового объекта».

- Выкуп лизингового объекта. Когда вся выкупная сумма выплачена, осуществлен переход права собственности, вносятся данные в счета 01 и 02 учета.

Каждая проводка подтверждается первичной документацией.

Нахождение объекта на балансе лизингодателя

Если лизинговый объект находится на балансе лизингодателя, при приобретении предмета используются эти проводки:

- КТ01. Списание объекта ОС с забалансового учета.

- ДТ08 КТ60. Оприходование объекта ОС (выполняется в том случае, если стоимость предмета превышает 40 тысяч рублей).

- ДТ19 КТ60. Учет НДС.

- ДТ10 КТ60. Оприходование лизингового объекта.

Ведет учет в данном случае лизингодатель.

Нахождение объекта на балансе покупателя

Если объект лизинга находится на балансе лизингополучателя, нужно использовать эти проводки:

- ДТ08 КТ76. Принятие к учету лизингового объекта.

- ДТ19 КТ76. Предъявление НДС лицом, предоставившим лизинг.

- ДТ01 КТ08. Принятие предмета в структуру основных средств.

- ДТ76 КТ51. Перечисление платежей по лизингу.

- ДТ76 КТ76. Учет ежемесячного платежа по лизингу.

- ДТ68 КТ19. Принятие к вычету НДС.

- ДТ20 КТ02. Начисление амортизации.

- ДТ76 КТ51. Перечисление выкупной стоимости.

- ДТ01 КТ01. Перевод предмета из арендованных в собственные.

- ДТ02 КТ02. Амортизация по объекту, который перешел в собственность.

Учет ведет, соответственно, лицо, которое приобрело лизинговое имущество.

Особенности бухучета в зависимости от времени выплаты

Если выкуп осуществляется по завершении срока действия договора аренды, учет в период действия соглашения будет проводиться в стандартном порядке. Проводки изменятся в момент завершения действия соглашения. Если объект находился на балансе лизингодателя, нужно списать его с забалансового счета 1. После этого имущество поступает на баланс.

Если выкуп выполняется на протяжении срока действия соглашения, в бухучете нужно фиксировать лизинговые платежи. Фактически они являются предоплатой. В бухучете платежи отражаются в качестве выданных авансов.

ВАЖНО! Для учета расчетов по лизингу необходимо сформировать субсчета. Они используются для отражения выкупа объекта, платежей по лизингу.

О досрочном выкупе лизингополучателем предмета лизинга, числящегося на его балансе

На практике не так уж редки ситуации, когда до окончания срока действия договора лизинга стороны договариваются о

досрочном выкупе лизингополучателем лизингового имущества. При этом вполне логично, что общая сумма по договору лизинга пересчитывается в сторону уменьшения.

В налоговом учете лизингополучателя сумма расходов, учитываемых при исчислении налога на прибыль в соответствии с пп. 10 п. 1 ст. 264 НК РФ, уменьшится. В отношении первоначальной стоимости предмета лизинга никаких изменений не произойдет, ведь ее формируют не лизинговые платежи, а расходы лизингодателя на приобретение имущества, которые не меняются.

А вот с бухгалтерским учетом все гораздо сложнее, ведь первоначальная стоимость лизингового имущества формируется исходя из суммы всех платежей по договору лизинга. Как быть с ее величиной, если размер платежей при досрочном выкупе уменьшится?

Не секрет, что бухгалтерский и налоговый учет в отношении операций по договору лизинга редко когда удается сблизить, как правило, и тот и другой существуют «сами по себе». Однако при досрочном выкупе полученного в лизинг имущества возможны случаи, когда неверно выбранный вариант бухучета может привести к неблагоприятным налоговым последствиям. К каким? Об этом вы узнаете из данной консультации.

Как из множества вариантов выбрать правильный?

Напомним, что порядок бухгалтерского учета лизингового имущества регулируется Указаниями об отражении в бухгалтерском учете операций по договору лизинга

, утв.

Приказом Минфина России от 17.02.1997 № 15

(далее –

Указания

), которыми следует руководствоваться в части, не противоречащей нормативным правовым актам по бухгалтерскому учету, принятым позднее (

Письмо Минфина России от 25.12.2015 № 07-01-06/76484

).

В соответствии с п. 8 Указаний

стоимость лизингового имущества, поступившего лизингополучателю, отражается проводкой

Дебет 08-л Кредит 76-ао

. Затраты, связанные с получением лизингового имущества, и стоимость поступившего лизингового имущества отражаются проводкой

Дебет 01-аи Кредит 08-л

.

При выкупе лизингового имущества и переходе его в собственность лизингополучателя, в случае погашения всей суммы предусмотренных договором лизинга лизинговых платежей

, производится внутренняя запись на счетах 01 и 02 (

п. 11 Указаний

):

Дебет 01-ос Кредит 01-аи

,

Дебет 02-аи Кредит 02-ос

.

Каким образом Указания

предлагают отражать в учете лизингополучателя операции в случае выкупа имущества до истечения срока договора лизинга?

Согласно п. 12 Указаний

если по условиям договора лизинга лизинговое имущество учитывается на балансе лизингополучателя, то досрочно начисленные платежи относятся либо в дебет счета «Расходы будущих периодов», либо в случае принятия лизингополучателем решения об использовании собственных источников – в дебет счетов учета собственных источников организации («Использование прибыли», «Нераспределенная прибыль (непокрытый убыток)») в корреспонденции со счетом 02-аи. Одновременно указанная сумма учитывается так:

Дебет 76-лп Кредит 76-ао

.

Иными словами, в Указаниях

предлагается оставить на счете 01 ту стоимость, которая была сформирована исходя из первоначальной суммы договора лизинга (и это притом, что, как правило, в случае досрочного выкупа имущества общая сумма по договору пересчитывается в сторону уменьшения). Вместе с тем «досрочно начисленные платежи» (читай – разницу между первоначальной суммой договора лизинга и новой суммой) предлагается списать за счет нераспределенной прибыли, которую, как мы знаем, без решения собственников использовать нельзя.

К сожалению, приходится констатировать, что в Указаниях

лишь приводится порядок записей на бухгалтерских счетах, но при этом не содержится правил признания, классификации, оценки и списания активов и обязательств. Что касается обещанного Минфином российского стандарта по учету арендных операций, на сегодняшний день он находится на стадии проекта.

Таким образом, бухгалтеру не остается ничего другого, как разработать и обосновать способ учета в указанной ситуации.

Каким же образом лизингополучателю можно оформить досрочный выкуп лизингового имущества, если при этом условиями договора предусмотрено уменьшение суммы оставшихся лизинговых платежей? Автор проанализировал мнения специалистов в области бухгалтерского учета и налогообложения из различных интернет-источников и выделил несколько вариантов учета.

Вариант 1.

Его сторонники отмечают, что согласно

п. 14 ПБУ 6/01 «Учет основных средств»

изменение первоначальной стоимости основных средств, в которой они приняты к бухгалтерскому учету, допускается только в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов основных средств. Однако это правило относится только к тем ОС, которые уже принадлежат организации на праве собственности, и на предмет лизинга, находящийся на балансе лизингополучателя, не распространяется.

В бухгалтерском учете лизингополучателя первоначальная стоимость предмета лизинга формируется исходя из общей суммы лизинговых платежей. Поэтому если их сумма пересмотрена в сторону уменьшения, то и первоначальная стоимость объекта в учете также должна быть уменьшена.

В бухгалтерском учете на сумму этого уменьшения необходимо сделать проводку Дебет 01-аи Кредит 76-ао (сторно)

.

Вариант 2.

При этом варианте предлагается уменьшение суммы, подлежащей уплате лизингодателю при досрочном выкупе предмета лизинга, рассматривать как изменение договорной цены и предоставление скидки.

На сумму предоставленной скидки (без НДС) лизингополучатель корректирует первоначальную стоимость предмета лизинга, что влечет необходимость пересчета суммы амортизации, начисленной им в бухгалтерском учете за весь период действия договора лизинга.

Вариант 3.

Он предполагает, что установленная при принятии к учету первоначальная стоимость предмета лизинга остается неизменной, а разницу, возникшую по расчетам с лизингодателем, следует учитывать в составе прочих доходов лизингополучателя (проводка

Дебет 76-ао Кредит 91-1

). Такой вариант учета обосновывается положениями

п. 14 ПБУ 6/01

о неизменности стоимости ОС, по которой оно принято к учету.

Итак, вашему вниманию представлены три варианта учета досрочного выкупа лизингового имущества, если при этом условиями договора предусмотрено уменьшение суммы оставшихся лизинговых платежей. Возможно, в аналогичной ситуации у вас возникнет свой, более обоснованный вариант.

Хотелось бы заострить ваше внимание на третьем из предложенных вариантов. При его очевидном плюсе (не нужно ничего сторнировать и пересчитывать) есть одна тонкость, которая имеет последствия при расчете налога на прибыль. Об этом и пойдет речь в следующем разделе.

Стоимость имущества влияет на расчет чистых активов

Чтобы разобраться, как влияет на расчет налога на прибыль третий вариант учета, приведем в качестве примера судебный спор, который рассматривал ВС РФ в Определении от 25.10.2016 № 302-КГ16-13937 по делу № А10-4521/2015

. Суть спора заключалась в следующем.

В период с июля 2009 года по май 2011 года организация (лизингополучатель) заключила договоры лизинга, по которым приобрела в финансовую аренду несколько автомобилей и экскаваторов. Указанное имущество до декабря 2011 года учитывалось на счете 01-аи (субсчет «Основные средства, полученные в лизинг») по стоимости, указанной в графике лизинговых платежей (2 206,6 млн руб.).

В декабре 2011 года эти ОС были досрочно выкуплены у лизингодателя в собственность по цене 954,8 млн руб. После этого они были переведены на счет 01-ос (субсчет «Собственные основные средства») записью Дебет 01-ос Кредит 01-аи

на сумму 2 206,6 млн руб.

Налоговая инспекция по результатам выездной налоговой проверки доначислила организации налог на прибыль. Инспекторы посчитали, что неправильно сформированная остаточная стоимость объектов ОС в бухгалтерском учете

(в размере 2 206,6 млн руб. вместо 954,8 млн руб.) привела к искажению информации об имущественном положении организации, а именно завышению стоимости активов, соответственно, и завышению величины собственного капитала. Как следствие, задолженность по заемным средствам, обладающая признаками контролируемой, не была признана организацией таковой и проценты по займу в налоговом учете были учтены в полном объеме, превышающем предельную величину процентов, учитываемых для целей налогообложения.

Арбитры трех инстанций не приняли довод организации о том, что объекты ОС, полученные в лизинг и числящиеся на балансе лизингополучателя, при выкупе из лизинга не подлежат переоценке по выкупной стоимости, а подлежат учету по ранее сформированной стоимости. Было отмечено следующее.

Договор купли-продажи служит основанием для приобретения лизингополучателем в собственность предмета лизинга. Лизинговый платеж – это единый платеж за пользование переданным в лизинг имуществом. В отличие от лизингового платежа, выкупная цена предмета лизинга представляет собой сумму денежных средств, уплачиваемых лизингополучателем за приобретение права собственности на предмет лизинга, а не за пользование последним. Таким образом, имущество, выкупленное из финансовой аренды в собственность, принимается к бухгалтерскому учету по стоимости фактически произведенных расходов на его покупку.

В пункте 8 ПБУ 6/01

также закреплено, что первоначальной стоимостью ОС, приобретенных за плату, признается сумма фактических затрат организации на приобретение, сооружение и изготовление, за исключением НДС и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ).

Таким образом, согласно указанным нормам законодательства имущество, выкупленное из финансовой аренды в собственность, должно приниматься к бухгалтерскому учету по сумме фактически произведенных расходов на его покупку.

В рассматриваемой ситуации основанием для перехода права собственности на арендуемое имущество является досрочное внесение выкупной цены. После перехода права собственности на арендованное имущество оно должно приниматься предприятием на учет на счет 01 «Основные средства» по стоимости, равной величине досрочно выплаченной выкупной цены (без учета НДС).

В конечном итоге налоговая инспекция доначислила налог на прибыль за проверяемый период в размере порядка 6 млн руб. Основанием послужил вывод инспекции о неправомерном включении налогоплательщиком в состав внереализационных расходов, осуществленных при исчислении налога на прибыль в указанный период, сумм процентов по займам в размере 34,6 млн руб. ввиду невыполнения условия определения предельной величины процентов по контролируемой задолженности по долговому обязательству. Инспекция отметила, что в результате отсутствия корректировки первоначальной стоимости основных средств после их выкупа в собственность общая стоимость ОС по состоянию на 01.01.2012 обществом завышена, в связи с чем на основании п. 2 ст. 269 НК РФ

произведен перерасчет предельной величины процентов по контролируемой задолженности.

Исходя из того, что стоимость выкупленных в собственность объектов финансовой аренды в бухгалтерском учете отражена обществом по состоянию на 01.01.2012 в размере, указанном в договоре финансовой аренды, вместо выкупной стоимости, исключение инспекцией из состава внереализационных расходов процентов по контролируемой задолженности в сумме, превышающей предельную величину признаваемых расходом процентов, признано судами всех инстанций правомерным.

Ермошина Е. Л., эксперт информационно-справочной системы «Аюдар Инфо»

Налоговый учет

Рассмотрим особенности налогового учета лизинговых объектов:

- Поступление лизингового предмета. Если объект лизинга находится на балансе покупателя, лизингополучателю нужно включить его в подходящую группу амортизации (на основании пункта 10 статьи 258 НК РФ). Первоначальная стоимость объекта – это совокупность трат лизингодателя на покупку предмета, доставку, монтаж и прочее. В стоимость не входят налоги, которые подлежат вычету (на основании абзаца 3 пункта 1 статьи 257 НК РФ).

- Амортизация. Начальная стоимость предметов входит в состав трат через отчисления по амортизации на основании пункта 2 статьи 253 НК РФ. При амортизационных начислениях можно использовать коэффициент, не превышающий значения 3 (пункт 2 статьи 259.3 НК РФ).

- Платежи по лизингу. Ежемесячно нужно учитывать лизинговые платежи. Из них вычитаются амортизационные отчисления.

- Выкуп объекта лизинга. При расчете первоначальной стоимости не учитывается НДС.

ВАЖНО! На протяжении начисления платежей по лизингу НДС возможно принять к вычету. Основанием процедуры является пункт 2 статьи 171 и пункт 1 статьи 172 НК РФ. Также можно восстановить НДС, который был принят к вычету с предоплаты.

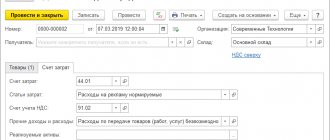

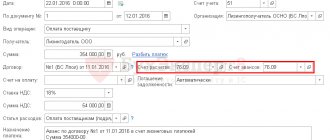

Начисление ежемесячного лизингового платежа

1-12 лизинговый платеж (с 01.02.2016 по 31.01.2017) составляет 68 440 руб. (в т. ч. НДС 18%), включая:

- зачет авансового платежа — 29 500 руб.

- к оплате — 38 940 руб.

На сумму лизингового платежа 68 440 руб. Лизингодатель ежемесячно выставляет счет-фактуру.

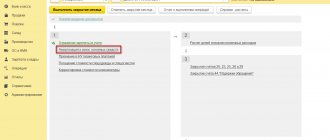

Начислите ежемесячный лизинговый платеж документом Поступление (акт, накладная) вид операции Услуги лизинга из раздела Покупки – Покупки – Поступление (акты, накладные) – кнопка Поступление – Услуги лизинга.

Проводки