Компания или ИП, если они платят НДС, могут что называется, принять к вычету «входной» НДС. «Входным» налогом считается тот НДС, что «сидит» в цене приобретаемых товаров, работ или услуг. Однако иногда бывает необходимо «входной» НДС, принятый к вычету, впоследствии восстанавливать, то есть уплачивать в бюджет. Получается, восстановление НДС приводит к увеличению налога, подлежащего уплате, а восстановленный НДС – это те деньги, на которые увеличится НДС, которые надо заплатить в бюджет.

Если же при покупке товаров, работ, НДС отсутствовал (например, по причине покупки товаров у упрощенца) или не принимался к вычету (например, по причине отсутствия счета-фактуры), то обязанности по восстановлению НДС быть не может.

Восстановление НДС – что это простыми словами

Популярен вопрос, что такое восстановление НДС, в каких ситуациях оно может потребоваться, что оно означает. Простыми словами для чайников – при покупке товара покупатель – плательщик взноса может принять к вычету. Но входной платеж иногда требуется вернуть к уплате. Что это значит.

Восстановление налога, который ранее принимался к вычету – процедура, в процессе которой сбор, принятый к вычету, нужно уплатить в бюджет. Есть некоторые регламентированные законами случаи, когда требуется вернуть отчисления.

Размер налога к внесению в бюджет устанавливается по результатам налогового периода, из него исключаются вычеты, но показатель увеличивается на размер восстановленного отчисления. Как рассчитывается сумма к оплате в бюджет: из исчисленного показателя вычитается сумма вычета и прибавляется размер восстановленных отчислений.

В каких ситуациях требуется внести данный платеж в бюджет:

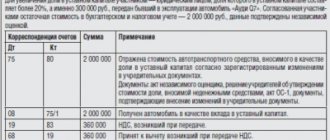

- Передается имущество или НМА как вклад в уставной капитал хозяйственных обществ.

- Используются товары, в том числе ОС и НМА для выполнения операций, отображенных во втором пункте 170 статьи Налогового Кодекса.

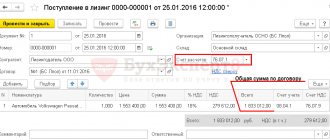

- Покупатель переводит сумму уплаты в счет планируемой поставки.

- Внесены корректировки в цену отгруженных товаров.

- Плательщик, согласно законам, получил субсидии на возмещение затрат по оплате товаров с учетом сбора.

Пример ситуации, когда требуется вернуть сбор – покупатель перевел предоплату по контракту поставщику на сумму 118 тысяч, в т.ч. отчисления 18 тысяч в апреле. В августе поставщик привез продукцию на данную сумму с учетом налога.

Покупатель самостоятельно устанавливает сбор. Например, он применяет вычет по платежу в размере 18 тысяч. В августе был применен вычет 18 тысяч по приобретенной продукции. В этом же месяце следует восстановить отчисления.

Включение восстановленного ндс в расходы по налогу на прибыль

Реализовав товар или услугу с включенным НДС, фирма учитывает эту сумму по правилам ст. Такие операции в силу п. Налогоплательщик непосредственно должен взвешенно оценить для себя ту или иную возможность с учетом возникающих рисков и обязанностей доказывания своей позиции в споре с фискалами:. Допустим, организация реализовала свой товар на руб.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

- Восстановленный НДС следует включить в состав прочих расходов

- Как отразить НДС в бухгалтерском и налоговом учете

- «Прибыльно-расходный» НДС

- Входной НДС в расходах по налогу на прибыль

- Учет «входного» НДС в составе расходов: разрешенные случаи и нюансы

- Взаимосвязь НДС и налога на прибыль

- Восстановление НДС: просто о сложном

Восстановленный НДС следует включить в состав прочих расходов

Организации была предоставлена субсидия из федерального бюджета. В процессе деятельности организацией понесены расходы на услуги сторонних организаций, покупку ТМЦ и основных средств. Налоговики разъяснили компании, что в данном случае суммы НДС вычету не подлежат.

https://youtu.be/aTQkOyQuYq0

Но включаются ли суммы НДС в стоимость товаров, работ и услуг, приобретенных за счет средств федерального бюджета? Такой вопрос налогоплательщик задал Минфину.

Чиновники пояснили, что в случает, когда субсидии получены в качестве оплаты реализуемых налогоплательщиком товаров работ, услуг , подлежащих налогообложению, то НДС в отношении таких субсидий исчисляется в общеустановленном порядке.

Если же субсидии получены на возмещение затрат, связанных с оплатой приобретаемых товаров работ, услуг , то такие денежные средства в налоговую базу по НДС не включаются, поскольку указанные денежные средства не связаны с оплатой реализуемых этим налогоплательщиком товаров работ, услуг.

При этом необходимо учитывать, что поскольку принятие к вычету НДС, оплаченного за счет средств федерального бюджета, приведет к повторному возмещению налога из бюджета, суммы НДС, оплаченные за счет средств данного бюджета, вычету не подлежат.

Таким образом, суммы НДС, ранее принятые к вычету по товарам работам, услугам , оплаченным за счет средств федерального бюджета, следует восстановить на основании подпункта 6 п. При этом суммы налога, подлежащие восстановлению, не включаются в стоимость указанных товаров работ, услуг , а учитываются в составе прочих расходов в соответствии со статьей НК РФ.

Мой профиль Избранное Клерк. Бизнес Личный блог. Платформа Госотчёт. Пользовательское соглашение Правила использования материалов.

Как отразить НДС в бухгалтерском и налоговом учете

Суммы входного НДС, ранее принятые к вычету и восстановленные по активам, которые стали использоваться в деятельности, не облагаемой НДС подп. Восстановленные суммы НДС при расчете налога на прибыль учитывайте в составе прочих расходов, связанных с производством и реализацией абз.

При расчете налога на прибыль не учитывайте суммы налога, восстановленные в следующих случаях:. Повторно предъявить к вычету ранее восстановленные суммы НДС нельзя.

В частности, повторный вычет невозможен, если имущество, по которому входной налог был восстановлен, вновь стало использоваться в операциях, облагаемых НДС.

Организации была предоставлена субсидия из федерального бюджета. В процессе деятельности организацией понесены расходы на услуги сторонних организаций, покупку ТМЦ и основных средств.

С г. Мы восстановили НДС по остат. Можем ли мы взять в расходы по налогу на прибыль сумму восстановленного НДС и какую проводку должны сделать в бухгалтерском учете? В налоговом учете восстановленные суммы НДС учтите в составе прочих расходов, связанных с производством и или реализацией абз.

«Прибыльно-расходный» НДС

НДС и налог на прибыль вызывают больше всего вопросов у компаний, нередко влекут споры с проверяющими. Рассмотрим основные важные моменты налогового учета по ним, а также взаимосвязь этих налогов между собой. НДС — самый сложный налог. И самостоятельно разобраться во всех нюансах не под силу даже опытным специалистам.

Статья по теме: Налог на прибыль в году: новые ставки, таблица. НДС при расчете налога на прибыль не учитывают в расходах, как и суммы других уплаченных налогов п. Но в некоторых случаях НДС, который компания уплатила в стоимости покупки, она не заявляет к вычету, а относит на расходы. И эти расходы уменьшают налог на прибыль.

Входной НДС в расходах по налогу на прибыль

Любой бухгалтер знает, что предъявленный НДС при определенных условиях может быть принят к вычету. Однако существуют случаи, когда в силу законодательства либо сложившейся ситуации это невозможно.

Когда разрешено учитывать уплаченный НДС в составе расходов, снижающих базу по налогу на прибыль? Как трактуют его нормы налоговые органы, и всегда ли их точка зрения подкрепляется судебной практикой?

. За 10 лет своего существования Академия сделала себе имя на рынке консалтинга и аудита: проводя тематические семинары и тренинги как для тех, кто делает первые шаги в создании бизнеса, так и для специалистов и руководителей самого высокого уровня.

Мы рассмотрим их и проанализируем, есть ли риск спора с проверяющими.

Обратите внимание, мы будем рассматривать лишь ситуации, когда организация учитывает НДС в качестве самостоятельного расхода, а не просто включает в стоимость приобретаемых ценностей по правилам п.

Минфин придерживается такой же позици и Письмо Минфина от Но есть одно но: в случае подтверждения нулевой ставки НДС в дальнейшем можно принять к вычету налог, исчисленный на й день.

Учет «входного» НДС в составе расходов: разрешенные случаи и нюансы

Восстановление НДС в бухучете отражайте проводками:. Исключение из этого порядка предусмотрено при восстановлении НДС с авансов выданных, при передаче имущества в счет вклада в уставный капитал другой организации. Экономически обоснованными признаются потери товарно-материальных ценностей только в пределах норм естественной убыли подп.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Занятие № 10. Налог на прибыль

.

Взаимосвязь НДС и налога на прибыль

.

О возможности включения в состав расходов суммы НДС (его аналога) Восстановленные суммы НДС при расчете налога на прибыль.

.

Восстанавливаем НДС правильно, как восстанавливать ранее принятый к вычету налог п.8 ст.145

Особенности восстановления НДС, ранее принятого к вычету, отображаются в статье 145 НК РФ. Ранее такой обязанности не было, в результате чего по вопросам, как восстановить НДС и когда, часто возникали спорные ситуации.

В данной статье устанавливается особенность процедуры освобождения плательщиков по внесению платежа. В пункте 8 ст. 145 указано, что суммы сбора, принятые к вычету в декларации по НДС, до использования права на освобождение подлежат восстановлению.

Восстановить НДС может быть необходимо в нескольких ситуациях. Согласно статье 145 для лиц, применяющих освобождение не с начала квартала, дополнительно установлен период с целью восстановления, когда начали применять освобождение.

Восстановление платежа может быть необходимостью, если изменились условия обложения платежами. Такая операция может потребоваться в случае освобождения от отчислений, смены режима, при появлении необлагаемых операций, при работе с нулевым тарифом.

Восстановление может потребоваться при вкладе имущества в УК, изменении условий по авансам, при снижении цены покупки, выполненной раньше, в случае компенсирования денежных затрат.

В случае восстановления следует корректно рассчитать размер платежа и представить необходимый перечень документации. Процедура не осуществляется, если сбор не принимался к вычету.

Возвращенный платеж должен быть занесен в книгу продаж. Это действие выполняется путем регистрирования требуемой суммы со ссылкой на информацию из счета-фактуры, справки из бухгалтерии при отсутствии первичного документа.

Если восстановление требуется в результате изменения условий обложения платежами, то может потребоваться организация раздельного учета и распределение налога в дальнейшем. Должны будут приниматься вычеты тех долей отчислений, которые соответствуют деятельности, облагаемой налогом.

Если произошло освобождение согласно статье 145 НК РФ, был осуществлен переход на специальный режим или только к необлагаемой деятельности, есть особые правила восстановления. Восстанавливается полностью весь налог, сумма отчислений по ОС высчитывается пропорционально их остаточной цене.

Если произошел частичный переход на специальный режим, совмещается облагаемая и необлагаемая деятельность, восстановление происходит частично. Полностью возвращается сбор, который относится к прямым расходам. Определяется сбор, приходящийся на остаточную цену ОС. По расходам, которые не отнесены к облагаемой или необлагаемой деятельности, происходит распределение сбора согласно статье 170 НК.

Восстановление при полном изменении условий налогообложения

Здесь речь пойдет о следующих ситуациях:

- освобождение по ст. 145 и 145.1 НК РФ;

- полный переход на спецрежим — УСН, ЕНВД или ПСН; при переходе на ЕСХН восстанавливать налог не нужно (подп. 2 п. 3 ст. 170 НК РФ);

- переход к ведению только необлагаемой деятельности (освобождаемой от налога, не признаваемой объектом обложения или выполняемой вне РФ).

Период, предназначенный для осуществления восстановления, может различаться:

- в квартале, предшествующем началу работы в новых условиях, восстановление делают в случае перехода на спецрежим, при освобождении по ст. 145 (если его применяют с начала квартала) и ст. 145.1 НК РФ;

- в квартале начала работы в новых условиях восстановление осуществляют при переходе к необлагаемым операциям и при освобождении по ст. 145 НК РФ, если освобождение начинает действовать не с первого месяца квартала.

Восстановление во всех этих ситуациях будет происходить в одинаковом порядке:

- восстанавливают в полном объеме весь налог, относящийся к тем расходам, которые будут формировать затраты уже при новой системе налогообложения;

- сумму налога, относящегося к ОС и НМА, высчитывают в пропорции к их остаточной стоимости (подп. 2 п. 3 ст. 170 НК РФ);

- используют особые правила восстановления для недвижимости (ст. 171.1 НК РФ), которая на дату перехода к новому режиму амортизирована на неполную стоимость или используется плательщиком меньше 15 лет.

Недвижимостью следует считать также затраты на СМР и приобретение судов (морских, речных и воздушных). Восстановление такого НДС делают по 1/10 его полной суммы, относящейся к объекту, на протяжении 10 лет, отсчитываемых с года начала амортизации (п. 4 ст. 171.1 НК РФ). Полную сумму налога формирует не только НДС поставщиков, но и налог, предъявлявшийся к вычету по СМР, осуществленным хозспособом. Если применение объекта в необлагаемой деятельности начато позже года начала амортизации, то реальный период восстановления составит меньше 10 лет. Восстанавливать расчетную сумму нужно в последнем квартале каждого года. В случае проведения реконструкции величину восстанавливаемого налога и срок восстановления корректируют с учетом особенностей, содержащихся в п. 6 и 8 ст. 171.1 НК РФ.

Восстановленную сумму учитывают как расход в расчете налога на прибыль или спецналога УСН (подп. 2 п. 3 ст. 170, п. 5, п. 7, п. 9 ст. 171.1 НК РФ). Текущий НДС, поступающий уже в процессе применения нового режима, включают в стоимость приобретений (п. 4 ст. 170 НК РФ).

Особенности восстановления сумм НДС по некоторым основным средствам

Размеры платежа, ранее принятые к вычету по ОС нужно восстановить не по всем ОС, а только по тем, которые применялись в некоторых операциях.

Случаи, когда требуется восстановление НДС:

- Производилось капитальное строительство.

- Покупалась недвижимость.

- Покупались в РФ или ввозились в Российскую Федерацию суда или двигатели от них.

- Покупались объекты, применяемые для СМР.

- Выполнялись СМР для своих нужд.

Восстановленный НДС не требуется вносить по ОС, которые имеют степень амортизации в 100%, либо после их начала использования прошло более 15 лет. Размеры восстановленного платежа отражаются в декларации. Каждый год размер сбора восстановления устанавливается как 1/10 от размера налога, принятого к вычету, в соответствующей доле.

Восстановление при применении ставки 0%

Причины восстановления при появлении деятельности, по которой применяют ставку 0%, кроются в разнице в определении момента осуществления вычета при ставке 18 (10)% и при ставке 0% (п. 9 ст. 167, п. 3 ст. 172 НК РФ). В первом случае вычет делается сразу, а во втором — в определенный момент, иногда гораздо позднее. Это обусловливает необходимость осуществления раздельного учета налога, относящегося к деятельности по разным ставкам.

Разовое восстановление в периоде начала деятельности со ставкой 0% вне зависимости от того, полностью она переводится на ставку 0% или только часть, потребуется в отношении налога, относящегося к прямым и распределяемым расходам, которые будут включены в затраты при ставке 0%. Восстановление НДС по ОС и НМА, которые начинают использоваться в такой деятельности, с 2020 года не требуется.

В дальнейшем НДС по прямым расходам (в т. ч. по ОС и НМА, приобретенным в период применения ставки 0% и используемым только в этой деятельности) будет учитываться обособленно, а налог по распределяемым расходам, относящимся к ставке 0%, в конце квартала придется регулярно восстанавливать.

Порядок первого восстановления НДС будет таким:

- В полном объеме восстанавливают налог по всем прямым расходам, относящимся к операциям по ставке 0%.

- НДС по расходам, которые на момент появления деятельности по ставке 0% нельзя однозначно отнести к ставке 0% или 18(10)% (за исключением НДС по имеющимся ОС и НМА), в конце налогового периода распределяют в порядке, который налогоплательщик установит в своей учетной политике, и восстанавливают в части, относящейся к ставке 0%.

В последующих налоговых периодах налог будет восстанавливаться:

- периодически — по прямым расходам, которые предполагалось использовать в деятельности по ставке 18 (10)%, но фактически они оказались использованными при ставке 0% (письмо Минфина РФ от 28.08.2015 № 03-07-08/49710);

- регулярно — по распределяемым расходам в части, относящейся к ставке 0%, в т. ч. по ОС и НМА, приобретенным в период применения ставки 0% и используемым в обоих видах деятельности.

Бухгалтерские проводки по восстановлению НДС

Восстанавливаемый НДС, согласно существующему Налоговому Кодексу в России, должен отражаться в проводках в бухучете. При переходе на УСН будут использоваться следующие проводки:

- ДТ 19 КТ 68.02 – восстановлен налог на добавленную стоимость, ранее принимаемый к вычету.

- ДТ 20 КТ 19 – восстановленный показатель включен в прочие расходы.

Порядок восстановления НДС включает обязательное составление записей в бухгалтерии при передаче активов. При зачете восстановленного значения в первичную стоимость доли в уставном капитале проводка будет ДТ 58.01 КТ 19.

Когда нужно восстанавливать НДС

Есть перечень случаев, когда нужно восстанавливать НДС. Одна из ситуаций, когда плательщик должен вернуть налоговый сбор – передается имущество в качестве вклада в УК.

Отчисления также возвращаются, если дальнейшее применение товаров и основных средств применяется в операциях, не облагаемых налогом. Платеж также возвращается при отгрузке товаров, если ранее продавец получил суммы предоплаты и налог с аванса был принят к вычету.

Это же действие выполняется при снижении цены отгруженной продукции и оформлении субсидий на возмещение затрат. Других случаев возмещения не предусматривается.