1 Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России от 31.10.2000 № 94н.

2 Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утв. приказом Минфина России от 29.07.1998 № 34н.

3 ПБУ 6/01 «Учет основных средств», утв. приказом Минфина России от 30.03.2001 № 26н.

Другими словами, мы ожидаем увеличения, а не уменьшения отдачи от масштаба. В конечном счете, земля менее ограничена, хотя эффекты перегруженности в конечном итоге приводят к гораздо более высоким плотностям. Как открытость изменит результаты выше? Существует три механизма: потоки капитала, международная торговля и миграция. Предоставление капитала через границы означает, что страна не ограничена собственными сбережениями для финансирования инвестиций. В анализе чувствительности учитывайте, что капитал течет из внешнего мира.

Это уменьшает размывание капитала, и поэтому объем производства на душу населения в краткосрочной перспективе падает ниже, когда население растет. Затем миграция может действовать как «предохранительный клапан», когда область становится перенаселенной. Открытость к международной торговле должна ослабить влияние растущего населения на доход на душу населения. Действительно, если экономика будет диверсифицирована в правильном направлении, мы будем ожидать выравнивания цены факторов. Это видно в простой модели.

4 ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», утв. приказом Минфина России от 19.11.2002 № 114н.

5 ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте», утв. приказом Минфина России от 27.11.2006 № 154н.

6 Федеральный закон от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью».

Если эти два условия сохраняются, трудовые доходы на душу населения больше не зависят от численности населения. Во-первых, приведенный выше результат сохраняется только до тех пор, пока сектор 1 может расширяться. Может возникнуть какая-то структурная проблема, которая проверяет рост сектора 1 в экономике, а это означает, что дополнительные расходы пойдет на сектор 2, а доход на душу населения снизится. Во-вторых, предположим, что сектор 1 по какой-то причине очень непродуктивен. Если это так, мы вернулись в мальтузианский мир, смоделированный выше, как будто сектора 1 не существовало.

Добавочный капитал точнее было бы назвать дополнительным, ведь по сути это дополнение к уставному капиталу, юридически определенному в уставе. Кредитовая запись по счету 83 «Добавочный капитал» показывает прирост средств, вложенных собственником в имущество компании. Точнее, не весь прирост, а только то, что из-за юридических формальностей не отражено на счете 80 «Уставный капитал». В большинстве случаев речь идет об уточнении оценки вложенных средств (из-за инфляции или в связи с пересчетом в рубли сумм, выраженных в иностранной валюте).

В этом анализе подчеркивается, что влияние здоровья на развитие взаимодействует с другими аспектами экономики. Зависимый от земли сектор снижает доходность к масштабам в воспроизводимых факторах, что создает арендную плату для владельцев фиксированных факторов.

Эти арендные ставки могут быть особенно большими для добывающих работ, где арендная плата буквально течет с земли. Угроза заболевания может сдерживать улучшение состояния земель. Хотя мы рассматриваем землю как «фиксированный» фактор, она не является по-настоящему фиксированной поставкой в том смысле, что земля может быть улучшена. Малярия часто цитируется в этом контексте.

Источники формирования

Формирование добавочного капитала происходит за счет (п. 68 Положения 2 ):

Дооценки стоимости внеоборотных активов;

Эмиссионного дохода.

Перечень источников не закрыт, пополнять счет 83 могут любые другие аналогичные суммы. В частности, целый ряд нормативных актов и писем Минфина России называет такие источники:

Курсовые разницы по вкладам в уставный капитал

Улучшение здоровья, помимо всего лишь населения, приведет к изменению сочетания возраста и навыков в рабочей силе. Во-первых, прямое влияние демографического состава на выпуск: например, путем изменения доли населения, имеющего трудоспособный возраст. Но эти демографические волны не оказывают постоянного влияния на темпы роста, при этом отсутствуют некоторые другие структурные изменения. Во-вторых, изменение состава населения влияет на цены. Во-первых, предположим, что шок для здоровья приносит больше человеческого капитала в экономику, где квалифицированный труд очень скуден.

Курсовые разницы по вкладам иностранных учредителей;

Курсовые разницы по активам и обязательствам, которые компания использует в зарубежной деятельности;

Вклады в имущество общества с ограниченной ответственностью;

Суммы НДС, передаваемые учредителем при передаче имущества в качестве вклада в уставный капитал.

В этом случае ответ на результат будет более положительным, чем исходный уровень фиксированной цены. Предположим вместо этого, что изменение в здоровье мало, но снижение смертности среди младенцев в бедных семьях. Это, скорее всего, увеличит предложение низкоквалифицированной рабочей силы в экономике, которая уже недостаточно квалифицирована, а средний доход будет расти меньше, чем ожидалось.

Внешние эффекты в производстве, поступающие из человеческого капитала, усложнят экстраполяцию из микро исследований, которые, по своему усмотрению, предполагают, что контрольная группа не подвержена влиянию переменной обработки. Поэтому измерение внешних эффектов требует анализа ударов на более высоком уровне агрегации, хотя нет предположений, что какая-то область или группа где-то представляет собой контрафактную или контрольную группу. Существует всего несколько исследований, направленных на измерение внешних воздействий человеческого капитала в развивающихся странах. использовать геокодированные данные для анализа пространственных аспектов вторичных эффектов человеческого капитала в Таиланде, хотя свойства пространственного равновесия могут быть неинформативными относительно того, как вся страна будет реагировать на увеличение человеческого капитала. с другой стороны, проанализировали общее равновесное воздействие программы школьного строительства в Индонезии.

Аналитический учет к счету 83 ведется в двух разрезах: по источникам образования добавочного капитала и по направлениям его использования. С этой целью к счету 83 могут открываться нужные субсчета. Рассмотрим структуру добавочного капитала подробнее.

Дооценка внеооборотных активов

Прирост стоимости внеоборотных активов, выявляемый по результатам их переоценки, рассмотрим на примере дооценки основных средств.

Дуфло сообщает, что вход в более образованные когорты, похоже, снижает уровень заработной платы для занятых, менее образованных когорт. Это говорит о негативном побои от человеческого капитала, по крайней мере, на каком-то горизонте. В целом, данные в лучшем случае неоднозначны для больших положительных внешних эффектов образования в производстве в развивающихся странах.

Если здоровые родители повышают человеческий капитал своих детей, эффекты, о которых говорилось выше, могут быть увеличены. В упомянутых выше исследованиях есть некоторые свидетельства эффектов между поколениями. Но насколько это добавляет к величине дохода? Возьмите межпоколенческую эластичность дохода. Должны ли мы просто умножить все эти эффекты на 3, чтобы получить влияние на следующее поколение? В конце концов, если отвратительные болезни будут искоренены, детская производительность повышается в пользу взросления здорового вместе с 3 из преимуществ наличия здоровых родителей.

Бухгалтерский учет.

Не чаще одного раза в год коммерческая организация может переоценивать группы однородных объектов основных средств. Переоценка производится путем пересчета первоначальной стоимости объекта (текущей (восстановительной) стоимости, если объект переоценивался ранее) и суммы амортизации (п. 15 ПБУ 6/01 3 ).

Для поколений, которые составляют 25 лет, это добавляет около 1% к темпам роста экономики на душу населения. Кроме того, часть этой передачи работает через ресурсы, которые должны быть рассчитаны на затраты, такие как воспитание детей в семье и детское время в школе. Не все улучшения в области здоровья будут автоматически увеличивать население. Например, исследования по вопросам питания и паразитарных заболеваний находят увеличение производительности, но незначительное влияние на смертность. Это означает, что недоедание и тропические паразиты имеют наибольший эффект, а не добавлением более теплых тел к рабочей силе, а путем предотвращения того, чтобы их жертвы достигли своего полного производственного потенциала.

Порядок учета суммы дооценки зависит от того, подвергался ли ранее объект переоценке или нет. Так, если ранее уже была дооценка или переоценки не было, то сумма дооценки относится на добавочный капитал. При этом делаются проводки:

Дт 01 Кт 83 — отражена дооценка первоначальной (восстановительной) стоимости объекта основных средств;

Роль добавочного капитала в поддержании капитала российских АО

Прогностическая сила переменных здоровья иллюстрируется тем, кто сообщает, какие переменные чаще всего статистически значимы из буквально миллионов перестановок. В этом упражнении переменные здоровья являются одними из самых надежных предикторов роста.

Тем не менее, устойчивость в условной корреляции не означает уверенности в причинности. Следует отметить, что они, вероятно, являются чем-то вроде уровня, а не влияют на рост здоровья. Во-вторых, микро-оценки и теория человеческого капитала выше также согласуются с эффектом уровня, хотя трудно представить себе оценку эффекта роста в микро-исследовании, поскольку группы сравнения находятся в той же экономике, что и те, которые были обработаны.

Дт 83 Кт 02 — откорректирована сумма начисленной амортизации.

Если ранее объект уценивался, то сумма дооценки разбивается на две части. Первая часть равна сумме прежней уценки объекта, отнесенной на финансовый результат в качестве прочих расходов. Эта часть зачисляется в финансовый результат в качестве прочих доходов (делаются проводки Дт 01 Кт 91-1, Дт 91-2 Кт 02). Оставшаяся часть дооценки относится на добавочный капитал, как показано выше.

Тем не менее, улучшение здоровья может привести к временному росту роста во время перехода на новый уровень. Это особенно важно, если здоровье раннего возраста влияет на доход взрослых. Например, если улучшение здоровья приносит пользу главным образом младенцам, то ни одна из рабочей силы не будет затронута в ближайшем будущем, и эта доля незначительно возрастет лишь через двадцать лет после шока.

Другой набор исследований касается объема производства в разных странах по сравнению с местным распространением малярии. Скорректированные для различий в единицах, эти оценки примерно в четыре раза больше, чем воздействие постоянного воздействия малярии на детей, даже приспосабливаясь к эффектам общего равновесия. также утверждает, что вопросы здравоохранения имеют прямое отношение, а не просто через историческое определение институтов. затрагивает вопрос о том, что эти переменные здоровья имеют значение только через историческое определение институтов. что малярия является надежной детерминантой данных о производстве на душу населения в Африке и что контроль за малярией оказывает незначительные переменные для институционального качества и истории рабского экспорта.

Результаты переоценки объектов основных средств, проведенной по состоянию на конец отчетного года, отражаются в бухгалтерском учете обособленно.

Налог на прибыль.

При переоценке основных средств до рыночной стоимости положительная (отрицательная) сумма не признается для целей налогообложения доходом (расходом), не учитывается при определении восстановительной стоимости амортизируемого имущества и не принимается в расчет при начислении амортизации (п. 1 ст. 257 НК РФ).

Преимущество этих исследований заключается в том, что они используют экологические условия, такие как климат как инструмент для малярии, а не эндогенный исход того, искоренена ли малярия. Тем не менее, хотя экология передачи малярии достаточно хорошо смоделирована местным климатом и географическими факторами, вопрос о том, влияют ли эти факторы на экономическую активность только через малярию, является открытым вопросом. Несколько исследований рассматривают на уровне страны результаты, помимо дохода. связать смертность взрослых с ростом рискованного поведения. показывают, что более продолжительный срок службы связан с более высокой нормой сбережений. что экономия выше в африканских странах с меньшей малярией. показывают, что более здоровые страны получают больше прямых иностранных инвестиций.

Просто ИМЕЙТЕ В ВИДУ

Если принято решение о переоценке основных средств, то в последующие годы они должны переоцениваться регулярно (п. 15 ПБУ 6/01).

Из-за того, что суммы переоценки не принимаются в налоговом учете, суммы амортизации в бухгалтерском и налоговом учете в последующих периодах будут отличаться друг от друга. Следовательно, в бухучете будут возникать постоянные разницы, учитываемые в соответствии с п. 4 ПБУ 18/02 4 .

Даже если причинность может быть решена в смежных оценках, рассмотренных выше, остаются трудные вопросы о том, когда и как. Экология заболеваний устойчива, и поэтому результат в поперечном разрезе не уточняет, какие улучшения здоровья на горизонте будут иметь свои последствия. Приведенные выше микровычисления свидетельствуют о том, что очень короткий эффект невелик, но даже потенциально более крупные эффекты человеческого капитала на порядок меньше макроскопических оценок. Эффект капитального и землеустройства также будет действовать медленно.

Налог на имущество.

Остаточная стоимость имущества на конец календарного года определяется с учетом операций, произведенных за 31 декабря, свидетельствующих о наличии и движении основных средств и их остаточной стоимости (письмо Минфина России от 14.07.2010 № 03-05-05-01/26). Таким образом, величина остаточной стоимости на 31 декабря, участвующая в расчете налога на имущество за год, определяется с учетом переоценки основных средств, проведенной перед составлением годовой отчетности.

Формирование добавочного капитала за счет прироста стоимости внеоборотных активов

Возможно, плохое состояние здоровья является первопричиной исторически, но общий уровень дисфункции, характеризующий недоразвитие, со-эволюционировал с болезненной средой и может придать степень гистерезиса, даже если здоровье населения улучшится. Если воздействие здоровья воздействует на человеческий капитал, то система образования может нуждаться в подкреплении; если последствия будут воздействовать на секторальные изменения, тогда законы, возможно, потребуется переделать; и т.д. Предположим, что мы живем в мире с некоторой степенью зависимости от пути.

Эмиссионный доход

Размещение акций АО.

При формировании уставного капитала АО путем размещения акций (как при первичной эмиссии, так и при последующих для увеличения уставного капитала) нередко возникает разница между фактической ценой размещения и номинальной стоимостью акций. Такая разница рассматривается как эмиссионный доход, который учитывается в составе добавочного капитала (Инструкция 1 ). Делаются такие проводки:

Дт 51 Кт 75-1 — оплачена акционером стоимость пакета дополнительных акций;

Дт 75-1 Кт 80 — увеличен уставный капитал на номинальную стоимость акций;

Дт 75-1 Кт 83 — учтена разница между номинальной и продажной стоимостью акций.

Продажа доли в ООО.

Формирование уставного капитала обществ с ограниченной ответственностью не является эмиссией. Но по своей экономической сути доход в виде превышения суммы оплаты доли в уставном капитале учредителем над ее номинальной стоимостью все же близок к эмиссионному доходу. Исходя из этого Минфин России рекомендует величину такого превышения принимать к бухучету в том же порядке, что и при учете эмиссионного дохода (письма от 09.08.2004 № 07-05-12/18, от 19.01.2007 № 07-05-06/16, от 15.09.2009 № 03-0306/1/582).

Налог на прибыль.

Доходы в виде превышения цены размещения акций (долей) над их номинальной стоимостью (первоначальным размером) не учитываются при определении налоговой базы (подп. 3 п. 1 ст. 251 НК РФ).

За счет чего формируется добавочный капитал?

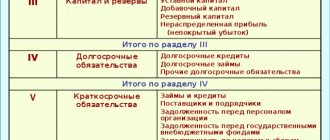

В документе имеются три раздела, в которых отражены:

- сведения о перемещениях средств;

- сведения об устранении ошибок и правки, явившиеся следствием нововведений в системе учета;

- информация о чистых активах (размерах, ликвидности).

Возникает вопрос – как оценивать этот вид капитала? Является ли он активом или пассивом баланса? Ответ содержится в официальной документации. Заметим, что формирование добавочного капитала происходит на счете 83, имеющем соответствующее наименование. Сведения о капитале фиксируются в пассиве баланса, а если конкретнее – то в строке 1350, находящейся в «Капитале и резервах».

Что же касается применения добавочного капитала, то он может использоваться предприятием для пополнения уставного капитала, компенсации уменьшения ценности основных средств, списания убытков и перераспределения между соучредителями.

Добавочный капитал — часть капитала организации, не связанного с вкладами участников и приростом капитала за счет прибыли, накопленной за все время деятельности организации.

ДК складывается из:

¾ эмиссионного дохода, возникающего при реализации акций по цене, которая превышает их номинальную стоимость, и дополнительной эмиссии акций;

¾ прироста стоимости имущества по переоценке;

¾ курсовых разниц, образовавшихся при внесении учредителями вкладов в уставный капитал организации.

ДК учитывается на пассивном счете 83 «Добавочный капитал».

К этому счету могут быть открыты следующие субсчета:

«Прирост стоимости имущества по переоценке»;

«Эмиссионный доход»;

«Курсовые разницы» и др.

1) Переоценки ОС.

Не чаще одного раза в год организация может переоценивать группы однородных объектов ОС по текущей (восстановительной) стоимости (п. 15 ПБУ 6/01). Отражение в учете переоценки ОС отражается с учетом того, переоценивалось ОС ранее или нет. Если переоценка имела место, то в бухгалтерском учете определен следующий порядок:

При дооценке:

— если уже была дооценка, сумма новой дооценки зачисляется на добавочный капитал;

— если ранее была уценка, то сумма дооценки, равная сумме его прежней уценки и отнесенная в предыдущие отчетные периоды на нераспределенную прибыль (непокрытый убыток), восстанавливается. Остаток дооценки относится на ДК.

При уценке:

— если ранее была уценка, то новая уценка относится на нераспределенную прибыль (непокрытый убыток);

— если уже была дооценка, то вначале уценка гасится за счет ДК по данному объекту. Остаток уценки относится на нераспределенную прибыль.

Если переоценка не проводилась, то:

— сумма дооценки относится на добавочный капитал;

— сумма уценки относится на нераспределенную прибыль (непокрытый убыток).

При переоценке имущества его стоимость может увеличиваться или уменьшаться. Увеличение стоимости ОС при переоценке внеоборотных активов отражается по дебету счетов 01 кредиту счета 83 «Добавочный капитал». Уменьшение стоимости ОС при переоценке, осуществляемой за счет добавочного капитала, отражается по дебету счета 83 и кредиту счетов по учету имущества (01).

2) Эмиссионный доход

акционерного общества

Эмиссионный доход – это разница между проданной ценой акции и их номинальной стоимостью.

При формировании уставного капитала акционерного общества путем размещения акций (как при первичной эмиссии при учреждении организации, так и при последующих эмиссиях акций при увеличении уставного капитала) может возникать разница между фактической ценой размещения (продажи) акций и их номинальной стоимостью. Данная разница рассматривается как эмиссионный доход.

Курсовые разницы по вкладам в уставный капитал

Если акционер или участник компании — иностранное лицо, то его задолженность по вкладу в уставный капитал компании может в учредительном договоре быть выражена в иностранной валюте. Однако в уставе российской компании должна присутствовать рублевая оценка вклада. Поскольку маловероятно, чтобы дата этой рублевой оценки (по сути, дата регистрации устава) совпала с датой перечисления валюты или передачи имущества по вкладу, то неминуемо возникает курсовая разница.

Просто ВАЖНО ЗНАТЬ

Эмиссионный доход рассматривается как резерв, создаваемый на покрытие возможных убытков при реализации обыкновенных акций по стоимости ниже номинальной.

Бухгалтерский учет.

Курсовая разница, связанная с расчетами по вкладам учредителей в уставный капитал организации, зачисляется в ее добавочный капитал (п. 14 ПБУ 3/2006 5 ). Операция отражается такими проводками:

Дт 75-1 Кт 80 — отражена задолженность иностранного участника по вкладу (рублевая оценка в уставе);

Дт 52 (08) Кт 75-1 — получена валюта или имущество в счет вклада (рублевая оценка на дату зачисления на валютный счет или на дату принятия к учету имущества);

Дт 75-1 Кт 83 — учтена курсовая разница.

Налог на прибыль.

Не учитываются доходы в виде имущества, имущественных или неимущественных прав, имеющих денежную оценку, которые получены в виде взносов (вкладов) в уставный капитал (подп. 3 п. 1 ст. 251 НК РФ).

У налогоплательщика-эмитента не возникает прибыли (убытка) при получении имущества (имущественных прав) в оплату за размещаемые им акции, доли, паи (подп. 1 п. 1 ст. 277 НК РФ). Таким образом, положительная курсовая разница по вкладу в уставный капитал не образует налогооблагаемого дохода.

Резервный капитал

Данная часть материальных активов представляет собой определенную долю капитала организации, играющую роль своеобразного буфера.

По закону (ФЗ №208) ее минимальный размер должен составлять 5% от уставного капитала (капитала, определенного уставов организации)

и быть не менее 5% от прибыли, полученной за предыдущий год.

В случае с унитарными предприятиями его размер определяется самой организацией.

Формирования резерва является обязательным для ОАО и ЗАО, унитарных предприятий и добровольным для ООО

Его формирование учитывается на дебетовом счете №84 «Неучтенная прибыль» или №82 «Резервный капитал» и происходит за счет следующих составляющих:

- резервный фонд;

- фонды, предусмотренные уставом организации;

- фонд акционеров (для АО);

Резервный капитал на предприятиях служит для следующих целей:

- Покрытие убытков при возникновении таковых.

- Оплата кредитов организации.

- Выкуп акций.

- Выплата долгов при банкротстве.

- Гарантия интересов акционеров и/или учредителей организации.

НДС при импорте товаров – возмещение и учет. Что это: аналитические регистры бухгалтерского учета? Как вернуть НДС при доставке товаров почтой из Белоруссии:

Проводка резервного капитала.

Использование средств резервного капитала и его пополнение должно отражаться на следующих кредитовых счетах:

- Счет№84 «Непокрытый убыток».

- Счет №66 «Расчеты по краткосрочным кредитам и займам».

- Счет №67 «Расчеты по долгосрочным кредитам и займам».

Учет проводится в корреспонденции с дебетом 84 или 82.

Пример проводки резервного капитала. Резервный фонд организации включает в себя 350.000 рублей, из которых 100.000 рублей согласно уставу предназначены для покрытия убытков при их возникновении.

Проводка будет иметь вид:

Дебет 82 Кредит 84 100.000 рублей.

Курсовые разницы по деятельности за рубежом

Если компания ведет деятельность за пределами Российской Федерации, то стоимость используемых для этой деятельности активов и обязательств, выраженная в иностранной валюте, пересчитывается в рубли для составления бухгалтерской отчетности (п. 15 ПБУ 3/2006 5 ). Причем положительная курсовая разница, возникающая в результате пересчета, подлежит зачислению в кредит счета 83 «Добавочный капитал», а отрицательная — в дебет этого счета (абз. 2 п. 19 ПБУ 3/2006).

Обратите внимание, что такие курсовые разницы учитываются в целях налогообложения прибыли в качестве внереализационных доходов или расходов (п. 11 ст. 250, подп. 5 п. 1 ст. 265 НК РФ). Значит, в бухгалтерском учете нужно будет отражать постоянные налоговые обязательства или активы соответственно.

Просто НЕ УПУСТИТЕ

Российская компания, которая с доходов в иностранном государстве уплатила налог, имеет право зачесть его при расчете российского налога на прибыль (п. 3 ст. 311 НК РФ).

Добавочный капитал без переоценки в балансе – что это и как формируется

Второе основание для формирования уставного капитала связано с получением акционерным обществом дохода от продажи акций в размере большем, чем их номинальная стоимость.

ОБРАТИТЕ ВНИМАНИЕ! Формально такое основание прописано законодателем только для АО. Вместе с тем аналогичное правило контролирующие органы распространяют и на ООО. Поэтому если ООО продает долю в участии по цене, превышающей ее номинал, у фирмы также образуется эмиссионный доход, который формирует добавочный капитал (письмо Минфина РФ от 15.09.2009 № 03-03-06/1/582).

Третьим обстоятельством, приводящим к формированию добавочного капитала компании, положение № 34н называет получение фирмой иных аналогичных по своему характеру сумм.

К таким суммам можно отнести, к примеру:

- поступления от учредителей, не изменяющие размеры и номинальную стоимость их доли в уставном капитале (ст. 27 закона «Об акционерных обществах» от 08.02.1998 № 14-ФЗ, ст. 32.2 закона от 26.12.1995 № 208-ФЗ, раздел «Отражение акционерным обществом информации о вкладах в его имущество» в приложении к письму Минфина России от 28.12.2016 № 07-04-09/78875);

- имущество, полученное унитарным предприятием от собственника в хозяйственное ведение сверх размера уставного фонда (см. раздел «Раскрытие федеральным государственным унитарным предприятием информации об имуществе, полученном в хозяйственное ведение сверх размера уставного фонда» в приложении к письму Минфина России от 22.01.2016 № 07-04-09/2355).

Если же учредитель — иностранец и он решает внести в бизнес средства в виде иностранной валюты, то здесь тоже может возникнуть база для формирования добавочного капитала. Ведь момент отражения в учете операции по внесению учредителем средств и момент фактического их поступления в кассу компании могут приходиться на разные даты (в силу принципа начисления). Как следствие, если рублевая стоимость внесенных средств на дату их фактического поступления больше, чем рублевая оценка на момент формирования задолженности учредителя перед фирмой в бухгалтерском учете, то образуется положительная курсовая разница. Она и должна быть включена в добавочный капитал компании (п. 14 ПБУ 3/2006 «Учет активов и обязательств в иностранной валюте», утвержденного приказом Минфина России от 27.11.2006 № 154н).

Если организация ведет деятельность за пределами Российской Федерации, то активы и обязательства в иностранной валюте, возникающие в этой деятельности, при составлении бухгалтерской отчетности должны быть пересчитаны в рубли. Разницы, возникающие в результате пересчета этих активов и обязательств, зачисляют в добавочный капитал (абз. 2 п. 19 ПБУ 3/2006).

В состав добавочного капитала включаются также суммы НДС, восстановленного учредителем при передаче имущества в качестве вклада в уставный капитал и переданного учреждаемой организации (подп. 1 п. 3 ст. 170 НК РФ, письма Минфина России от 30.10.2006 № 07-05-06/262, от 19.12.2006 № 07-05-06/302). Кроме того, некоторые возможности формирования ДК предусматривает План счетов бухучета, утвержденный приказом Минфина РФ от 31.10.2000 № 94н.

В частности, в документе указано, что со счетом 83, помимо указанных выше, могут корреспондировать счета 84 «Нераспределенная прибыль» и 86 «Целевое финансирование». Следовательно, увеличить добавочный капитал можно за счет некоторой части оставшейся после выплаты дивидендов прибыли, а также с помощью целевых поступлений от инвесторов.

Таким образом, существуют вполне определенные способы формирования ДК в компании, явное представление о которых должен иметь каждый руководитель, чтобы упрочить финансовое положение фирмы.

В то же время, поскольку принято считать, что такой вид капитала — своего рода подушка безопасности для организации, возникает вопрос: в каких ситуациях его наличие приносит пользу компании?

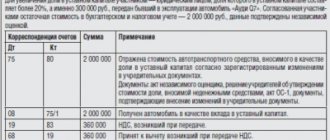

Вклады в имущество ООО

Участники общества с ограниченной ответственностью обязаны, если это предусмотрено уставом, по решению общего собрания вносить вклады в имущество общества как деньгами, так и иным имуществом. При этом не меняются ни уставный капитал, ни доли участников в нем (ст. 27 Закона № 14-ФЗ 6 ).

Бухгалтерский учет. Имущество, полученное компанией от учредителя сверх вклада в уставный капитал, отражается по дебету счетов учета имущества в корреспонденции с кредитом счета 83 (письмо Минфина России от 13.04.2005 № 07-05-06/107).

Операция может оформляться такими проводками:

Дт 75-1 Кт 83 — после принятия решения собрания ООО отражена задолженность участника по вкладу в имущество ООО;

Просто ВАЖНО ЗНАТЬ

Способы отражения операций по получению вкладов в имущество необходимо закрепить в приказе об учетной политке.

Дт 51 (08, 10, 41) Кт 75-1 — поступили деньги или получено имущество в качестве вклада.

Налог на прибыль.

Вклад в имущество ООО признается безвозмездно полученным и считается доходом в целях налогообложения (п. 2 ст. 248 НК РФ, письма Минфина России от 19.10.2006 № 03-03-04/2/222, от 10.11.2006 № 03-0304/1/751). Однако из этого правила есть два исключения:

1 дохода не будет, если уставный капитал получающей стороны более чем на 50% состоит из вклада (доли) передающей стороны (подп. 11 п. 1 ст. 251 НК РФ, письмо Минфина России от 23.09.2010 № 03-03-06/1/611);

2 если вклад в имущество ООО может рассматриваться в качестве вклада, направленного на увеличение чистых активов ООО, то его сумма не включается в состав доходов (подп. 3.4 п. 1 ст. 251 НК РФ, письмо Минфина России от 17.06.2011 № 03-03-06/1/356).

Если в налоговом учете признается доход, а в бухгалтерском нет, то возникает постоянная разница и нужно отразить постоянное налоговое обязательство.

НДС с имущества, передаваемого в уставный капитал

При передаче в качестве вклада в уставный капитал имущества, по которому был принят к вычету НДС (так же и нематериальных активов, имущественных прав), передающая сторона обязана восстановить налог для уплаты в бюджет. Сумма к восстановлению определяется пропорционально остаточной (балансовой) стоимости без учета переоценки. Эта сумма указывается отдельной строкой в документах, которыми оформляется передача (подп. 1 п. 3 ст. 170 НК РФ).

Получающая сторона может принять сумму восстановленного налога к вычету, если является плательщиком НДС, и условия для вычета выполняются (п. 11 ст. 171 НК РФ). К числу таких условий относится и факт восстановления НДС передающей стороной (постановления ФАС Уральского округа от 03.05.2011 № Ф09-1588/11-С2, Восточно-Сибирского округа от 08.12.2010 № А19-9570/10).

Бухгалтерский учет.

Сумма НДС, полученная вместе с имуществом от участника, должна отражаться проводкой Дт 19 Кт 83 (письмо Минфина России от 30.10.2006 № 07-05-06/262).

Налог на прибыль.

Полученная сумма налога на добавленную стоимость не учитывается в доходах принимающей стороны (подп. 3.1 п. 1 ст. 251 НК РФ).

ВАЖНО

Если из учредительных документов общества, решения об эмиссии, заключения независимого оценщика и других документов бухгалтер может понять, что право на вычет НДС формирует взнос участника в уставный капитал наряду со стоимостью вносимого имущества, то «поступление» входного налога от участника правильнее отражать не проводкой Дт 19 Кт 83, а проводкой Дт 19 Кт 75-1 (Толкование Р92 Бухгалтерского методологического центра).

ПОПУЛЯРНЫЕ НОВОСТИ

Когда нужны чеки «возврат прихода»

При выдаче денег покупателям, которые вернули товар (отказались от работы, услуги), нужно выбить чек с признаком расчета «возврат прихода». Но не всегда ясно, подпадает ли та или иная ситуация под это правило. Мы обсудили разные случаи со специалистом ФНС.

Больничные пособия-2018: какими они будут

По информации Минтруда, максимальная величина больничных, пособий по беременности и родам, а также пособий по уходу за ребенком в следующем году будет выше, чем в текущем.

Как налоговики будут доказывать злоупотребления налогоплательщиков

С 19.08.2017 действует новая статья НК, которой установлены признаки злоупотребления налогоплательщиками своими правами. При наличии этих признаков уменьшение налоговой базы и/или суммы налога к уплате могут быть признаны неправомерными. ФНС опубликовала рекомендации по практическому применению этой нормы.

Подрядчик уплатил НДС, а суд не признал работы выполненными: что делать?

НДС, начисленный и уплаченный подрядчиком в бюджет по работам, которые суд признал невыполненными, подрядчик может принять к вычету. Вопрос лишь в том, каким образом это лучше сделать: внести корректировки в книгу продаж за соответствующий период или принять налог к вычету на основании своего же счета-фактуры.

Сообщать в ИФНС о своей недвижимости и транспорте нужно будет по новой форме

ФНС обновила формы документов, которые физлица представляют в налоговую инспекцию, чтобы сообщить об имеющихся у них объектах обложения налогом на имущество и транспортным налогом, а также о выбранных объектах недвижимости, в отношении которых предоставляется льгота.

Индексация алиментов: новые правила

С 25.11.2017 года вступает в силу закон, вносящий поправки в процедуру взыскания алиментов. Так, теперь алименты, выплачиваемые в твердой сумме, должны индексироваться работодателем независимо от того, от кого был получен соответствующий исполнительный документ.

У «подозрительных» клиентов банков появился шанс реабилитироваться

Клиенты, которых банки ошибочно заподозрили в легализации («отмывании») доходов, полученных преступным путем, или в финансировании терроризма (ОД/ФТ), и включили в «черный список», теперь могут восстановить свое доброе имя и, соответственно, снова получить доступ к банковским услугам.

Добавочный капитал является частью организации. О типовых бухгалтерских проводках по учету добавочного капитала расскажем в нашей консультации.

Счет 83 «Добавочный капитал»

Для обобщения информации о добавочном капитале организации Планом счетов бухгалтерского учета и Инструкцией по его применению (Приказ Минфина от 31.10.2000 № 94н) предусмотрен счет 83 «Добавочный капитал».

Аналитический учет на счете 83 ведется по источникам образования и направлениям использования средств.

По кредиту счета 83 отражаются:

- прирост стоимости ОС и НМА в результате их дооценки;

- сумма разницы между продажной и номинальной стоимостью акций (при продаже акций по цене выше номинала) или превышение вклада (дополнительного вклада) участника над номинальным размером доли в ООО.

По дебету счета 83 показываются:

- уменьшение стоимости ОС и НМА в результате уценки (в пределах ранее произведенной дооценки);

- направление средств добавочного капитала на увеличение уставного капитала;

- распределение сумм добавочного капитала между учредителями.

Добавочный капитал – это актив или пассив?

С экономической точки зрения добавочный капитал — это некая образовавшаяся в компании денежная величина, которая не влечет за собой каких-либо обязательств компании перед ее контрагентами. В связи с этим добавочный капитал напрямую влияет на чистые активы компании, а следовательно, на ее общее благосостояние, на стоимость такого бизнеса.

О том, как оценивается текущая величина чистых активов фирмы, см. в статьях:

- «Чистые активы — формула расчета по балансу 2019»;

- «Порядок расчета чистых активов по балансу — формула 2019-2020».

По общему правилу организация считается тем устойчивее в финансовом плане, чем больше величина ее собственных средств относительно заемных. Добавочный капитал относится именно к собственным средствам компании. Поэтому в бухучете его стоимость отражается в составе собственного капитала фирмы (п. 66 Положения по ведению бухучета, утвержденного приказом Минфина РФ от 29.07.1998 № 34н [далее — положение № 34н]).

Что такое собственный капитал и как его рассчитать, читайте в статье «Собственный капитал в балансе — это…».

По общему правилу счета учета собственного капитала организации — это пассивные счета. Добавочный капитал не исключение: учет ведется на бухгалтерском счете 83. Соответственно, увеличение его значения сопровождается проводками по кредиту счета 83, а уменьшение — проводками по дебету счета 83.

В бухгалтерской отчетности добавочный капитал также отражается в пассиве баланса (в разделе III).

Что собой представляет бухгалтерский баланс и как его заполнять, читайте в статьях:

- «Бухгалтерский баланс (актив и пассив, разделы, виды)»;

- «Порядок составления бухгалтерского баланса (пример)».

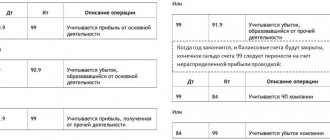

Переоценка ОС и НМА

Покажем порядок учета добавочного капитала на примере переоценки основных средств.

Первоначальная стоимость объекта ОС на 31.12.2015 составляла 265 000 руб., сумма начисленной амортизации – 86 000 руб.

Организация приняла решение переоценить объект по текущей стоимости 290 000 руб.

31.12.2016 текущая стоимость объекта основных средств снизилась до 250 000 руб. Накопленная сумма амортизация на отчетную дату — 136 000 руб.

Напомним, что в соответствии с п. 15 ПБУ 6/01 уценка стоимости основных средств сверх сумм дооценки относится на финансовые результаты в качестве прочих расходов, а уценка амортизации, соответственно, за счет прочих доходов.

Учет добавочного капитала при переоценке нематериальных активов аналогичен рассмотренному выше порядку, при этом вместо счетов 01 и 02 используются соответственно счета 04 «Нематериальные активы» и 05 «Амортизация нематериальных активов».

Добавочный капитал в балансе

Рассмотрим, что входит в добавочный капитал в балансе. Под этот пассив в балансе отведены две строки:

- В строке 1350 «Добавочный капитал без переоценки» баланса указана величина ДК компании, исключая сумму дооценки активов;

- В строке 1340 «Переоценка внеоборотных активов» фиксируют собственно сумму переоценки.

Такое отражение в балансе удобно для пользователя, поскольку разделяет суммы от переоценки активов и другие, формирующие капитал источники.

В балансе фиксируются остатки ДК на отчетные даты, но иногда требуется проанализировать движение капитала на протяжении рассматриваемого периода. Такую возможность дает Отчет об изменении капитала, а сведения о проведенных переоценках имущества фиксируют в строке 2510 Отчета о финансовых результатах.