Открываем обособленное подразделение: как и куда сдавать 6-НДФЛ

Обязанность по оформлению и сдаче 6-НДФЛ по обособленным подразделениям (ОП) у компании возникает, если выплачены доходы:

- работникам, исполняющим трудовые обязанности на территориально отдаленных от головного офиса стационарных рабочих местах (созданных на срок более 1 месяца);

- физическим лицам по договорам гражданско-правового характера, заключенным уполномоченными лицами от имени ОП.

Если доход выплачен хотя бы 1 такому физическому лицу, у бухгалтерской службы может возникнуть вопрос: как заполнить и сдать 6-НДФЛ по обособленному подразделению?

Представлять 6-НДФЛ обязано каждое ОП по месту своего налогового учета, независимо:

- от количества зарегистрированных фирмой ОП;

- численности получающих от ОП доход физических лиц;

- иных условий деятельности ОП.

Налоговые агенты — крупнейшие налогоплательщики (КН) вправе выбрать адрес подачи 6-НДФЛ по месту учета:

- компании в качестве КН;

- или своих ОП.

С 01.01.2020 возможен переход на централизованную сдачу 6-НДФЛ за ОП, которые расположены в одном муниципальном образовании. 6-НДФЛ по ним можно подавать в налоговую по месту нахождения одного из этих подразделений, либо в ИФНС головной организации, если головной офис находится в том же муниципалитете, что и ОП (даже если ОП — единственное (см. письмо ФНС от 15.11.2019 № БС-4-11/23247).

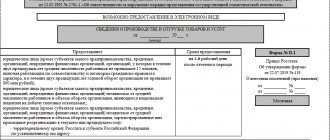

Чтобы выбрать ответственное подразделение, нужно подать в ИФНС вот такое уведомление. Срок определен, как первый рабочий день соответствующего года, но уведомления на 2020 год будут приниматься до 31.01.2020 включительно.

Сдавать уведомление нужно только в одну инспекцию — ту в которой учтено ответственное ОП, остальные ИФНС будут уведомлены автоматически.

Как открыть ОП и организовать в нем бухучет — пошаговую инструкцию смотрите в этой статье.

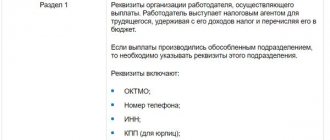

Алгоритм заполнения разделов 1 и отчета 6-НДФЛ по обособленным подразделениям ничем не отличается от подобного отчета по головной компании.

ОБРАТИТЕ ВНИМАНИЕ! Требования к заполнению 6-НДФЛ содержатся в приказе ФНС России от 14.10.2015 № MMB-7-11/[email protected] (в ред. от 17.01.2018).

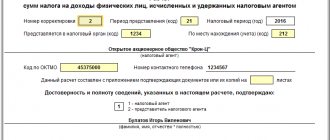

Пристального внимания потребует заполнение титульного листа отчета 6-НДФЛ, а точнее ячеек, предназначенных для кодов налогового органа, в адрес которого он представляется, а также КПП и ОКТМО подразделения.

На титульном листе 6-НДФЛ необходимо отразить КПП и ОКТМО того ОП, которое выплатило доходы физлицам, а при централизованной отчетности с 2020 года — КПП ответственного ОП.

Образец заполнения 6 ндфл по закрытому обособленному подразделению период представления

От этого зависит и место сдачи:

- если сдаётся отчётность до закрытия и снятия с учёта, то в ФНС по месту регистрации ОП;

- если будет сдаваться отчёт 6НФЛД после закрытия обособленного подразделения и снятия с налогового учёта, то по месту регистрации головного предприятия.

Есть и другие нюансы, которые стоит учитывать:

- КПП. Всегда указывается КПП ликвидируемого ОП;

- код ОКТМО всегда указывается по месту расположения того предприятия, которое подлежит ликвидации;

- код ИФНС ставится в зависимости от того, когда сдаются документы – до или после того, как фирма будет официально закрыта.

На заметку! Сам отчёт должен быть заполнен верно. В противном случае, он не будет принят ФНС, а это грозит налоговыми последствиями в виде штрафа.

Налоговым агентам — КН снова дается возможность выбора: подать последний отчет 6-НДФЛ по ликвидируемому ОП в ту инспекцию, в которой компания зарегистрирована как КН, или по месту регистрации ликвидируемого ОП. Как поступить, если отчитаться по месту учета ОП до его закрытия не удалось, см. «

Куда, в какие сроки сдать и как заполнить НДФЛ-отчетность по закрытому подразделению?». Итоги 6-НДФЛ по обособленным подразделениям подается в налоговую по месту их регистрации.

Такое же правило действует при подаче последнего отчета 6-НДФЛ в случае закрытия подразделения. У крупнейших налогоплательщиков есть выбор: отчитываться за подразделение по форме 6-НДФЛ в инспекцию по крупнейшим налогоплательщикам или по месту учета подразделения.

Онлайн журнал для бухгалтера

НДФЛ Обособленное подразделение закрывается: куда представить 6-НДФЛ при закрытии Итоги Открываем обособленное подразделение: как и куда сдавать 6-НДФЛ Обязанность по оформлению и сдаче 6-НДФЛ по обособленным подразделениям (ОП) у компании возникает, если выплачены доходы:

- работникам, исполняющим трудовые обязанности на территориально отдаленных от головного офиса стационарных рабочих местах (созданных на срок более 1 месяца);

- физическим лицам по договорам гражданско-правового характера, заключенным уполномоченными лицами от имени ОП.

Если доход выплачен хотя бы 1 такому физическому лицу, у бухгалтерской службы может возникнуть вопрос: как сдать 6-НДФЛ по обособленному подразделению? Алгоритм заполнения разделов 1 и 2 отчета 6-НДФЛ по обособленным подразделениям ничем не отличается от подобного отчета по головной компании. См.

Как заполнить 6-ндфл: 12 подсказок от фнс

Это разъясняется в письме ФНС России от 01.08.2016 № БС-4-11/[email protected] (вопрос № 7).

- Отчетные данные 6-НДФЛ сдаются в налоговую как по адресу учета основной фирмы, так и по адресу нахождения (учета) филиалов.

- Для компаний — крупных налогоплательщиков действует абсолютно противоположное правило. В частности, исходя из норм ч. 4 п. 2 ст. 230 НК РФ такие фирмы правомочны выбирать, в какой налоговый орган им надлежит сдавать отчетные показатели 6-НДФЛ — по адресу регистрации в качестве крупнейшего налогоплательщика или в регионе учета одной из отделенных структур. Более того, законодатель не предусматривает одномоментной подачи рассматриваемого документа по месту учета и основной компании, и филиалов, то есть фактически запрещает это (письмо ФНС России от 01.02.2016 № БС-4-11/[email protected]). Скачать актуальный бланк 6-НДФЛ можно здесь.

6-ндфл по обособленным подразделениям

Тогда ему будет присвоен отдельный код причины постановки, который является важным реквизитом при заполнении отчетности. Тогда, при ликвидации такого предприятия, вся отчётность по 6-НДФЛ по обособленному подразделению будет подаваться в инспекцию по месту учёта.

Оплата налога может быть произведена единым платёжным документом. Если же ОП располагаются в различных муниципальных образованиях, то отчётность сдаётся по каждому ликвидируемому предприятию в ту ФНС, к которой оно «прикреплено».

НДФЛ по обособленным подразделениям — один из видов налоговой отчетности по подоходному налогу. Основные моменты, касающиеся отчетной документации 6-НДФЛ филиалов, рассмотрим в нашей статье.

6- НДФЛ при открытии удаленных подразделений Куда сдавать 6-НДФЛ по обособленному подразделению? Куда сдавать 6-НДФЛ и 2-НДФЛ при закрытии филиала? 6-НДФЛ при открытии удаленных подразделений В связи с тем, что удаленные структуры предприятия в своих полномочиях несамостоятельны, основное бремя по представлению отчетности в контролирующие органы лежит на головном юр. лице. Вместе с тем некоторые отчеты представляются с участием удаленных отделений компании с именно к такой отчетной документации относится и форма 6-НДФЛ.

Подписывайтесь на нашканал в Яндекс.Дзен! Подписаться на канал Об отличиях филиалов и представительств читайте здесь.

Оплата налога также производится отдельными платёжками. При регистрации ОП и головного предприятия в одной налоговой таких проблем возникнут не должно.

Важно

Сдача отчётности, если работники не увольняются, а переводятся в головной офис В этом случае, поступить нужно следующим образом:

- оформить всю кадровую документацию о переводе сотрудника из ОП в головной офис;

- до момента перевода по приказу, отчёт 6 НДФЛ сдаётся по месту нахождения филиала;

- после перевода в головной офис сведения о налогоплательщиках заполняются и сдаются по месту его нахождения.

Сумма налога к уплате должна быть рассчитана пропорционально отработанному времени конкретного работника сначала в обособленном подразделении, а потом в головном офисе. Работники, увольняющиеся при ликвидации ОП, получат от закрываемого ликвидируемого обособленного подразделения справку 2НДФЛ на руки.

Куда сдавать 6-НДФЛ и 2-НДФЛ при закрытии филиала? При ликвидации филиала необходимо отчитаться по 6-НДФЛ по обособленному подразделению и подать справки по форме 2-НДФЛ. Сделать это можно следующими путями:

- Не позже дня снятия удаленного подразделения с учета подать отчетность и справки в ту же налоговую, куда подавались отчеты и справки до закрытия филиала, то есть по адресу учета. При этом в отчетных документах указываются все данные ликвидируемого филиала (КПП, ОКТМО, код налогового органа, в котором филиал стоит на учете). Вторично представлять справки 2-НДФЛ в конце года, в котором прекращена деятельность филиала, в таком случае не нужно (письмо ФНС России от 28.03.2011 № КЕ-4-3/4817).

- После снятия филиала с учета сдать отчетные показатели 6-НДФЛ по обособленному подразделению и справки 2-НДФЛ в налоговую службу по месту учета основной компании.

Источник: https://kodeks-alania.ru/obrazets-zapolneniya-6-ndfl-po-zakrytomu-obosoblennomu-podrazdeleniyu-period-predstavleniya/

https://youtu.be/-m0RgjUzafI

Обособленное подразделение закрывается: куда представить 6-НДФЛ при закрытии

Если подразделение закрывается, как сдать 6-НДФЛ? Подобный вопрос может возникнуть в любой момент после принятия решения о ликвидации одного или нескольких ОП компании.

При этом работники данного ОП могут быть:

- Переведены в другое ОП или головной офис. С момента такого перевода выплачиваемый им доход попадет уже в другой 6-НДФЛ — того подразделения, куда их перевели.

О том, как заполняется отчет при перемещении работника между подразделениями, читайте в материале «Как заполнять 6-НДФЛ, если работник «кочует» по подразделениям (примеры)».

- Уволены. Если ликвидируется компания в целом вместе со всеми ОП, заключительный отчет 6-НДФЛ, оформленный по данному ОП, будет последним отчетом, в котором отразятся суммы дохода и НДФЛ, а также соответствующие даты (получения дохода, удержания налога и его перечисления) по уволенным сотрудникам.

О процедуре увольнения работников при реорганизации фирмы см. в статье «Порядок увольнения работника по инициативе работодателя».

При оформлении 6-НДФЛ по ОП, которые планируется ликвидировать, необходимо придерживаться следующих правил:

- отчетный период для 6-НДФЛ — от начала года (или с момента регистрации ОП, если оно создано и ликвидируется в течение календарного года) до даты снятия с налогового учета (завершения процесса ликвидации);

- сдавать последний отчет 6-НДФЛ необходимо по месту нахождения закрываемого ОП.

Об особенностях отражения в 6-НДФЛ выплат при увольнении читайте в материале «Как правильно отразить выплаты при увольнении в 6-НДФЛ?».

Налоговым агентам — КН снова дается возможность выбора: подать последний отчет 6-НДФЛ по ликвидируемому ОП в ту инспекцию, в которой компания зарегистрирована как КН, или по месту регистрации ликвидируемого ОП.

Как поступить, если отчитаться по месту учета ОП до его закрытия не удалось, см. здесь.

Образец заполнения 6-ндфл по обособленным подразделениям – юридические советы

На титульном листе 6-НДФЛ необходимо отразить КПП и ОКТМО того ОП, которое выплатило доходы физлицам. См. «Как оформить 6-НДФЛ за филиал?».

Обособленное подразделение закрывается: куда представить 6-НДФЛ при закрытии Если подразделение закрывается, как сдать 6-НДФЛ? Подобный вопрос может возникнуть в любой момент после принятия решения о ликвидации одного или нескольких ОП компании. При этом работники данного ОП могут быть:

- Переведены в другое ОП или головной офис. С момента такого перевода выплачиваемый им доход попадет уже в другой 6-НДФЛ — того подразделения, куда их перевели.

О том, как заполняется отчет при перемещении работника между подразделениями, читайте в материале «Как заполнять 6-НДФЛ, если работник «кочует» по подразделениям (примеры)».

О новом варианте заполнения формы 6-ндфл и ошибках при ее заполнении

Зобова Е. П., редактор журнала

За налоговый период 2020 года форма 6‑НДФЛ представляется в обновленном варианте. О том, что изменилось в этой форме отчетности по НДФЛ, а также об ошибках, встречающихся при ее заполнении, читайте в данном материале.

Срок вступления в силу обновленной формы 6‑НДФЛ

Недавно был подписан Приказ ФНС России от 17.01.2018 № ММВ-7-11/[email protected][1]. Документ вносит изменения в форму 6‑НДФЛ[2], которая действует в первоначальном виде с 2020 года.

Налоговые агенты должны отчитаться по обновленной форме 6‑НДФЛ за налоговый период 2020 года. Сделать это нужно не позднее 2 апреля 2020 года (п. 2 ст. 230 НК РФ).

Изменения формы 6‑НДФЛ

Изменения внесены в титульный лист, порядок заполнения и представления, а также формат представления формы 6‑НДФЛ. Разделы 1 «Обобщенные показатели» и 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц» остались в неизменном виде.

Титульный лист

Титульный лист формы 6‑НДФЛ не просто скорректирован, а заменен на новый вариант. По сравнению с действующей редакцией формы 6‑НДФЛ в титульный лист внесены следующие изменения:

- штрихкод 15201027 заменен штрихкодом 15202024;

- для организаций – крупнейших налогоплательщиков ИНН и КПП по месту нахождения организации указываются согласно свидетельству о постановке на учет российской организации в налоговом органе по месту нахождения (5‑й и 6‑й разряды КПП – 01);

- введены реквизиты при реорганизации или ликвидации организации;

- совершены другие уточняющие поправки.

Что касается реорганизации или ликвидации организации, то введены следующие поля:

- «Форма реорганизации (ликвидация) (код)»;

- «ИНН/КПП реорганизованной организации».

Организация-правопреемник представляет в налоговый орган по месту своего нахождения (по месту учета в качестве крупнейшего налогоплательщика) форму 6‑НДФЛ за последний период представления и уточненные расчеты за реорганизованную организацию (в форме присоединения к другому юридическому лицу, слияния нескольких юридических лиц, разделения юридического лица, преобразования одного юридического лица в другое) с указанием в титульном листе (стр. 001) по реквизиту «по месту нахождения (учета) (код)» кода 215 или 216, а в верхней его части – ИНН и КПП организации-правопреемника. В строке «налоговый агент» отражается наименование реорганизованной организации или обособленного подразделения реорганизованной организации.

По строке «ИНН/КПП реорганизованной организации» прописываются ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту ее нахождения (по месту учета в качестве крупнейшего налогоплательщика) или по месту нахождения обособленных подразделений реорганизованной организации.

Коды форм реорганизации и ликвидации организации (обособленного подразделения) приведены в приложении 4 к Порядку заполнения формы 6‑НДФЛ.

В случае если представляемый в налоговый орган расчет не является расчетом за реорганизованную организацию, по строке «ИНН/КПП реорганизованной организации» указываются прочерки.

Отметим, что согласно п. 3.5 ст.

55 НК РФ при прекращении организации путем ликвидации или реорганизации (прекращении физическим лицом деятельности в качестве индивидуального предпринимателя) последним налоговым (расчетным) периодом для такой организации (такого индивидуального предпринимателя) является период времени с начала календарного года до дня государственной регистрации прекращения организации в результате ликвидации или реорганизации (утраты силы государственной регистрации физического лица в качестве индивидуального предпринимателя).

В связи с вышесказанным до завершения ликвидации (реорганизации) организация представляет в налоговый орган по месту своего учета расчет по форме 6‑НДФЛ за период времени от начала года до дня завершения ликвидации (реорганизации) организации.

Представление правопреемником расчета по форме 6‑НДФЛ за реорганизованную организацию действующей редакцией НК РФ не предусмотрено (Письмо УФНС по г. Москве от 10.01.2018 № 13‑11/[email protected]).

Источник:

6 НДФЛ при закрытии обособленного подразделения

Учредители приняли решение о закрытии филиала. Какие действия дожжен предпринять бухгалтер?

Правила сдачи отчётности

В ст. 226 НК РФ сказано, что налоговые агенты по подоходному налогу физических лиц подавать отчётность должны:

- в ФНС, в которой он состоит на налоговом учёте;

- по месту регистрации такой фирмы;

- по месту жительства предпринимателя.

Налоговый агент – это юридические лица, имеющие обособленные подразделения, которые представляют в ФНС по месту нахождения этих подразделений, отчётность по форме 6-НДФЛ:

- по работникам, которые трудятся в ОП на основании трудового договора;

- с лицами, которые получали вознаграждение, отработав в ОП на основании гражданско-правового договора.

Как сдавать 6НДФЛ по обособленным подразделениям? Каких правил и норм нужно придерживаться?

Таких же правил нужно придерживаться, сдавая отчётность по форме 6-НФДЛ при закрытии обособленного подразделения. Исключение составляют крупнейшие налогоплательщики. Они имеют право самостоятельно выбирать ФНС:

- либо по месту регистрации головного предприятия;

- либо по месту регистрации каждой обособки.

Также нужно учитывать такие положения:

- отчётный период – с начала календарного года. Если обосбка была создана в тот же календарный год, в котором оно и ликвидируется, то отчётным периодом представления о доходах будет весь период деятельности ОП;

- последний отчёт сдаётся по месту закрываемого филиала.

Действия при закрытии ОП

Решение о закрытии уже принято. Куда сдавать 6НДФЛ по обособленным подразделениям, и каких сроков нужно придерживаться?

Сдавать отчётность по форме 6-НДФЛ по закрытому обособленному подразделению можно как до снятия его с учёта в ФНС, так и после. От этого зависит и место сдачи:

- если сдаётся отчётность до закрытия и снятия с учёта, то в ФНС по месту регистрации ОП;

- если будет сдаваться отчёт 6НФЛД после закрытия обособленного подразделения и снятия с налогового учёта, то по месту регистрации головного предприятия.

Есть и другие нюансы, которые стоит учитывать:

- КПП. Всегда указывается КПП ликвидируемого ОП;

- код ОКТМО всегда указывается по месту расположения того предприятия, которое подлежит ликвидации;

- код ИФНС ставится в зависимости от того, когда сдаются документы – до или после того, как фирма будет официально закрыта.

Итоги

6-НДФЛ по обособленным подразделениям подается в налоговую по месту их регистрации. Такое же правило действует при подаче последнего отчета 6-НДФЛ в случае закрытия подразделения.

У крупнейших налогоплательщиков есть выбор: отчитываться за подразделение по форме 6-НДФЛ в инспекцию по крупнейшим налогоплательщикам или по месту учета подразделения.

С 01.01.2020 есть возможность в отдельных случаях сдавать единый 6-НДФЛ за несколько обособок.

Источники:

- Налоговый кодекс РФ

- Приказ ФНС России от 14.10.2015 № MMB-7-11/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Сдача отчётности, если работники не увольняются, а переводятся в головной офис

В этом случае, поступить нужно следующим образом:

- оформить всю кадровую документацию о переводе сотрудника из ОП в головной офис;

- до момента перевода по приказу, отчёт 6 НДФЛ сдаётся по месту нахождения филиала;

- после перевода в головной офис сведения о налогоплательщиках заполняются и сдаются по месту его нахождения.

Сумма налога к уплате должна быть рассчитана пропорционально отработанному времени конкретного работника сначала в обособленном подразделении, а потом в головном офисе.

Работники, увольняющиеся при ликвидации ОП, получат от закрываемого ликвидируемого обособленного подразделения справку 2НДФЛ на руки. В этом документе представляет расчёт в строке начисленного и уплаченного подоходного налога.

Закрытии обособленного подразделения, порядок сдачи отчетности

Они имеют право самостоятельно выбирать ФНС:

- либо по месту регистрации головного предприятия;

- либо по месту регистрации каждой обособки.

Также нужно учитывать такие положения:

- отчётный период – с начала календарного года.Если обосбка была создана в тот же календарный год, в котором оно и ликвидируется, то отчётным периодом представления о доходах будет весь период деятельности ОП;

- последний отчёт сдаётся по месту закрываемого филиала.

Действия при закрытии ОП Решение о закрытии уже принято.

Куда сдавать 6НДФЛ по обособленным подразделениям, и каких сроков нужно придерживаться? Сдавать отчётность по форме 6-НДФЛ по закрытому обособленному подразделению можно как до снятия его с учёта в ФНС, так и после.

Обособленные подразделения

Иногда организации, имеющие обособленные подразделения, и осуществляющие деятельность в пределах одного муниципального образования, представляют один расчет по форме 6-НДФЛ. Это неправильно.

Расчет по форме 6-НДФЛ заполняется налоговым агентом отдельно по каждому обособленному подразделению, состоящему на учете, включая те случаи, когда обособленные подразделения находятся в одном муниципальном образовании.