Что такое рентабельность собственного капитала

Определение понятия рентабельности собственного капитала

Это важнейший из показателей финучета, обозначающий соотношение чистой прибыли акционера к сделанным вложениям в деятельность ООО. Он имеет весомое значение для инвесторов, которые жертвуют определённой частью личных сбережений для формирования уставных вложений фирмы. Взамен они вправе рассчитывать на прибыль фирмы в доле, соответствующей по размерам ранее выполненному вложению.

Посредством изучения доходности капитала можно выяснить, какой процент доходности принесет вложенный в дело каждый рубль. Изучая финансовую отчетность, собственник / учредитель фирмы сможет установить уровень прибыльности и её ценности для инвестирований.

Важно: в отличие от рентабельности активов, этот показатель капитала даёт возможность оценить степень доходности и эффективности работы вложенных личных денег.

Коэффициент даёт возможность изучить уровень доходности от продаж. Он не обеспечивает объективную оценку уровня эффективности бизнеса, так как в нём могут быть задействованы заёмные средства.

Отсюда следует, что показатель указывает на прибыль предприятия, получаемую для соучредителей.

Рентабельность оборотного капитала

При определении экономической эффективности деятельности компании также используют рентабельность оборотного капитала (или оборотных активов).

Оборотный капитал – это средства, направленные на настоящую деятельность для обеспечения производственного цикла.

Оборотный капитал может разделяться на постоянный или переменный:

- Постоянный оборотный капитал – это средства, которые обеспечивают минимально допустимые экономические результаты деятельности.

- Переменный капитал – это привлечение дополнительных средств для расширения производственных задач.

Как правильно оформить проводки по прибыли и налогу на нее? Как списываются основные средства в бухгалтерии, как делаются проводки? Правила написания единого расчетного документа для ПФР читай здесь:

Рентабельность оборотного капитала рассчитывается как отношение прибыли к среднегодовому (или среднему за рассматриваемый период) значению оборотных активов.

Вычислить рентабельность по данным бухотчетности можно так:

Строка 2400 отчета о прибылях и убытках : Строка 1200 баланса.

Как рассчитать коэффициент рентабельности собственного капитала

Рентабельность собственных вложенных средств – это соотношение дохода к объекту вложения, в рассматриваемом случае к личным средствам. Чтобы получить интересующие данные, необходимо применить формулу, в которой размер вложений будет учтён.

Сокращенно обозначается показатель, как ROE согласно международным источникам. С учетом данной аббревиатуры используется формула для исчислений:

ROE = Пр / СК × 100

В ней:

- Пр – чистые поступления, только она используется для расчёта;

- СК – личный размер вливаний в сделку. Для вычитаний берется средний его показатель, полученный в результате сложения данных на начало и конец периода и их деления на 2.

Важно: полученный показатель рентабельности от личного капитала является относительным, выраженным в процентном эквиваленте.

Формула Дюпона

Дополнительно рентабельность собственного заработанного капитала определяется с использованием формулы Дюпона. Ее составляющие такие:

ROE = (Пр / Выр) * (Выр / Акт) * (Акт / СК)

В приведенном алгоритме кроме рассматриваемых выше показателей добавились: выручка – Выр и активы – Акт.

ГЛАВБУХ-ИНФО

Рентабельность собственного капитала — коэффициент равный отношению чистой прибыли от реализации к среднегодовой стоимости собственного капитала. Данными для его расчета служит бухгалтерский баланс.

Рентабельность собственного капитала — что показывает

Рентабельность собственного капитала показывает величину прибыли, которую получит предприятие (организация) на единицу стоимости собственного капитала.

Рентабельность собственного капитала — формула

Общая формула расчета коэффициента:

Крск =

| Чистая прибыль | *100% |

| Средняя величина собственного капитала |

Формула расчета по данным бухгалтерского баланса:

| Kрск = | стр.190 | *100% |

| 0.5 * (стр.490 нг + стр.490 кг) |

где стр.190, стр. 490 нг — на начало года, стр. 490 кг — на конец года отчета о прибылях и убытках (форма №2).

Рентабельность собственного капитала — значение

Рентабельность собственного капитала (Kрск) — по сути главный показатель для стратегических инвесторов (в российском понимании — вкладывающих средства на период более года). Он позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Собственники получают рентабельность от своих инвестиций в виде вкладов в уставный капитал. Они жертвуют теми средствами, которые формируют собственный капитал организации и получают взамен права на соответствующую долю прибыли. С позиции собственников рентабельность наилучшим образом отображается в виде рентабельности на собственный капитал и является наиболее важным для акционеров компании. Так как характеризует прибыль, которую собственник получит с рубля вложенных в предприятие средств.

Применение этого коэффициента имеет определенные ограничения. Реальный доход появляется не от активов, а от продаж. На основе Kрск нельзя оценить эффективность бизнеса компании. Кроме того, в большинстве случае компании имеют весомую долю заемного капитала. Например, в банковском секторе, заемный капитал вообще является основой всего бизнеса. Фактически вся операционная деятельность банка базируется на привлеченных вкладах, а собственный капитал выступает всего лишь резервом, гарантом платежеспособности и финансовой устойчивости банка. Так или иначе, как бухгалтерский показатель Рентабельность собственного капитала дает представление о доходах, которые компания зарабатывает для своих акционеров.

Как правило, показатель Рентабельность собственного капитала обычно сравнивают с возможным альтернативным вложением средств в акции других предприятий, облигации, банковский депозит и т.д. т.е. туда где есть возможность получить прибыль.

Минимальным (нормативным) уровнем доходности предпринимательского бизнеса можно считать уровень банковского депозитного процента.

Минимальное нормативное значение показателя Kрск определяется по следующей формуле:

Крнк = Сд*(1-Снп)

где Крнк – нормативная величина рентабельности собственного капитала, отн.ед.; Сд – средняя ставка по банковским депозитам за отчетный период; Снп – ставка налога на прибыль.

Если показатель Kрск за анализируемый период оказался ниже минимально Крнк или вовсе отрицательным, то собственником оказывается не выгодно вкладывать средства в компанию. Стоить проанализировать вложение средств в другие компании.

Что бы окончательно принять решение о выходе из капитала компании нужно проанализировать Kрск за последние годы и сравнить с минимальным уровнем доходности за этот период.

| < Предыдущая | Следующая > |

Формула расчёта рентабельности собственного капитала по балансу

Итог по балансу исчисляется математически согласно бухгалтерской информации, но также его доступно просмотреть в документах бухгалтера. Для этого достаточно уметь их читать.

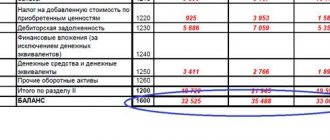

Чтобы получить данные, необходимо излучить информацию в записях баланса таблицы 1 и в финансовой отчётности по итогам, составленной в таблице 2.

Коэффициент рентабельности собственного капитала вычитается при помощи следующей формулы по балансу

ROE = стр. 2400 формы 2 / стр. 1300 формы 1 * 100.

Как проанализировать собственные значения

Составление подобных вычислений позволяет инвесторам оценить, насколько эффективно выбранная компания использует денежные кредиты и финансовые займы. Увеличение доли привлеченных средств в уставном фонде приводит к увеличению затрат компании. Даже в том случае, когда использование рассматриваемого коэффициента позволяет получить положительные результаты, необходимо уделить внимание дополнительным факторам. Одним из таких факторов является эффективность использования кредитных средств. Подобные решения целесообразны только в том случае, когда размер полученных средств многократно превышает объем процентных выплат.

Многие эксперты говорят о том, что от величины рассматриваемого показателя зависит доход инвестора. Именно поэтому инвесторы предпочитают выбрать проекты, демонстрирующие высокий уровень рентабельности собственного капитала. Однако в некоторых случаях превышение нормативов может объясняться использованием заемного капитала в составе уставного фонда. Это означает, что вложения инвестора подвергаются высокому риску.

Рентабельность собственного капитала — по сути, главный показатель для стратегических инвесторов

Нормативное значение рентабельности собственного капитала

Чтобы трезво оценить уровень доходности личных инвестиций по отдельному направлению деятельности, нужно сравнить полученный показатель с идентичным по вложениям в другие направления.

После проведения расчёта учитывается процентный показатель ROE, который в развитых странах должен быть не ниже 10 – 12%. При значительной инфляции в стране показатель превышает обозначенный результат. Поэтому в России нормой считается его значение в 20%.

При минусовом значении следует наращивать мощности личных инвестиций. При значительном превышении среднего показателя возникают повышенные инвестиционные риски.

Нормальное значение эффективности использования собственного капитала

Return On Equity демонстрирует собственникам, как работают вложенные ими средства: сколько чистой прибыли принесла каждая единица СК. При таком раскладе в отношении показателя ROE можно выдвинуть следующие утверждения:

- Чем больше значение коэффициента, тем более высокую доходность имеют вложения в бизнес.

- Если результат расчета оказался близким к нулю, то целесообразность инвестирования в предприятия весьма сомнительна.

Важный момент! Некоторые отечественные эксперты считают, что в российской экономике нормативное значение ROE составляет 20% (0,2). Однако для анализа все же лучше сравнивать результаты расчета со средними показателями в отрасли.

Полученное значение рентабельности обычно сравнивают со средней рентабельностью в отрасли, средней процентной ставкой в экономике, а далее – с доходностью вложений в акции, облигации, банковские депозиты и др.

Важный момент! Чрезмерно высокое значение КРСК может говорить о снижении финансовой устойчивости предприятия: чем выше доходность вложений, тем больше уровень риска.

Использование коэффициента рентабельности собственного капитала

После получения данных путем применения одной из формулы или нескольких проводится их анализ. Он необходим для определения эффективности работы в избранном направлении и корректировки дальнейших действий. Уровень коэффициента влияет на величину дивидендов участников и ценность компании в целом.

Анализ определяет:

- уровень грамотного использования финансовых инструментов компанией, в том числе и привлечённых средств из вне после сопоставления результатов по рентабельности личных инвестиций и активов;

- в процессе изучения данных не стоит пренебрегать коэффициентом доходности заёмных средств. Прибыль от применения займа должна превышать размер процентов по уплате за его использование;

- большой коэффициент ROE, значительно превышающий установленный средний результат является следствием большого финансового рычага. Это значит, что доля заёмных средств значительно превышает долю собственных вложений.

Важно: право определять оправданность подобных финансовых рисков принадлежит владельцам компании.

Чтобы реально оценить ситуацию на предприятии, необходимо систематически проводить расчёт коэффициентов для их сравнения за несколько периодов.

На основании проведенного расчёта можно делать выводы относительно:

- Увеличения объёма личных средств

- Роста общей суммы долговых обязательств

- Снижения уровня оборачиваемости активов

- Роста прибыли фирмы

- Увеличения финансовых рисков.

После получения данных и объективной оценки ситуации можно нивелировать дальнейшие действия для улучшения финансового микроклимата.

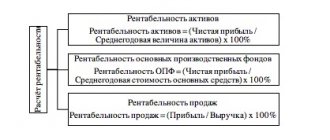

Что такое рентабельность активов (ROA от анг. Return on Assets)?

В самом широком смысле, ROA это ультра-версия показателя ROI. Рентабельность активов говорит вам, какой процент от каждой денежной единицы, вложенной в бизнес, был возвращен вам в качестве прибыли.

Вы берете все, что используете в своем бизнесе для получения прибыли — любые активы, такие как деньги, приспособления, машины, оборудование, транспортные средства, товарные запасы и т. д. — и сравниваете все это с тем, что вы делали в этот период с точки зрения прибыли.

ROA просто показывает, насколько эффективно ваша компания использует свои активы для получения прибыли.

Это соотношение более полезно в одних отраслях, чем в других, отчасти потому, что то, сколько денег ваш бизнес вкладывает в активы, будет зависеть от вашей отрасли:

- У производственной компании может быть много капитала, связанного с заводами и оборудованием.

- Сервисный бизнес может иметь дорогие компьютерные и информационные системы.

- Розничным торговцам нужно много запасов.

Но независимо от вашей отрасли, ROA дает вам представление о вашей общей прибыльности.

Как вычислять рентабельность активов?

Это простой расчет, который выглядит так.

чистая прибыль / активы = рентабельность активов

Для простоты предположим, что ваша чистая прибыль за год составляет $ 248 и что активы вашего бизнеса составляют $ 5,193. Поэтому вы должны вычислить ROA следующим образом:

248 долл. / 5,193 долл. = 4,8%

Естественно, вам интересно, 4,8% — это хорошо? Это опять же зависит от вашей отрасли.

Для ROA, как и для большинства финансовых показателей, нет единственно верного значения, к которому нужно стремиться. Существуют диапазоны и ожидания для разных типов компаний.

Банки имеют тенденцию к снижению ROA приблизительно до 1%. Технологические компании имеют очень мало активов, поэтому у них часто высокая ROA. Нужно сравнивать свой коэффициент с другими компаниями в той же области, чтобы понять, на какой ступени вы находитесь, и как вы могли бы лучше использовать свои активы.

Большая часть показателей рентабельности, таких как валовая прибыль и чистая прибыль, редко бывают слишком высокими, хотя, вы, как правило, хотите, чтобы они были как можно выше. Рентабельность активов, с другой стороны, может быть слишком высокой.

Фактически, ROA, которая выше, чем отраслевая норма, может указывать на то, что компания не обновляет свои активы с расчетом на будущее. Возможно, компания не инвестирует в новые машины и оборудование, что может нанести ущерб ее долгосрочным перспективам, независимо от того, насколько хорошо выглядит ROA в данный момент.

Еще одна причина, по которой вы можете увидеть очень высокую ROA, — это то, что со своим балансом.

Возьмите печально известную Enron. У этой энергетической компании была очень высокая ROA. Это было связано с тем, что она создала отдельные им свои активы. Поскольку, таким образом, ее активы были выведены из баланса, казалось, что у компании более высокая рентабельность активов и капитала. Этот прием называется «управление знаменателем».

Но «управление знаменателем» не всегда является мошенничеством. Фактически, это умный способ задуматься о том, как вести бизнес.

Как нам сократить активы, чтобы мы могли повысить нашу ROA?

Вы по сути выясняете, как делать ту же работу с меньшими затратами. Возможно, вы сможете восстановить его, а не выбрасывать деньги на новое оборудование. Это может быть немного медленнее или менее эффективно, но у вас будут более низкие активы.

Теперь давайте рассмотрим рентабельность капитала.

Можно ли повлиять на значение коэффициента?

Коэффициент рентабельности несложно корректировать. Для этого необходимо знать, что может снизить значимость рентабельности собственного капитала и что может его увеличить. Падение параметра характерно в ситуации увеличения инвестиционных средств за счет сторонних организаций или при увеличении уставного капитала за счет дополнительных вкладов учредителей. Уменьшение коэффициента непременно последует при резком снижении величины заемного капитала за счет полного погашения компанией обязательств. Падение оборачиваемости активов негативно повлияет на эффективность работы компании со средствами вкладчиков.

Рассчитывать на рост рентабельности собственных активов можно при увеличении прибыльности за счет грамотного ведения деятельности. Оформление займов и кредитов способствует увеличению показателя, однако в такой ситуации применение его в анализе эффективности работы бизнеса будет нереально.

https://youtu.be/1QvuRBh7JNo