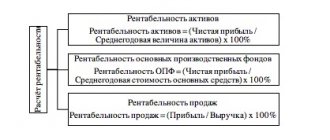

Что показывает рентабельность активов

Рентабельность — это целая система показателей, которые характеризуют эффективность деятельности предприятия. Одним из таких показателей является коэффициент рентабельности активов. Его принято обозначать ROA (сокращение от английского return on assets).

Этот коэффициент демонстрирует, насколько высока отдача от средств, вложенных в имущество организации, какую прибыль приносит компании каждый рубль, инвестированный в ее активы.

В общем виде формулу расчета рентабельности активов можно представить так:

ROA = Пр / Ак × 100%,

где:

ROA — рентабельность активов;

Пр — прибыль (для расчета берут либо чистую, либо прибыль от продаж, в зависимости от того, какая доходность интересует пользователя);

Ак — активы организации (как правило, для расчета используют среднюю стоимость активов за период).

Рентабельность активов — показатель относительный, выражается, как правило, в процентах.

Коэффициент RONA

RONA – это показатель коэффициента рентабельности чистых активов. Путем исчисления, можно установить правильность использования вложенного капитала и получения большого дохода из вложенных средств его собственниками.

Чистые активы – это суммарная единица себестоимости (стоимость имущества), без включения сумм по выплате каких-либо долгов. Или, другими словами, это коэффициент рентабельности оборотных и внеоборотных финансовых средств.

Все собственники компании заинтересованы повысить это значение. Чистая прибыль напрямую указывает на целесообразность вложения капитала в данную организацию, а также показывает значение выплат дивидендов и отражается на общей стоимости.

Расчет RONA аналогичен исчислению ROA. Есть небольшое отличие – в расчет не следует брать капитальные расходы учреждения. Данный коэффициент – это показатель степени результативности на финансовом рынке.

RONA показывает менеджерам финансовой группы, что существуют вложения в приобретение и содержание имущества. За основу для расчета принимается годовая прибыль, после выплаты всех налогов.

back to menu ↑

https://youtu.be/KcpSVzFTgMQ

Как рассчитать рентабельность внеоборотных активов (формула по балансу)

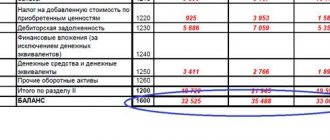

Внеоборотные активы — это так называемые длинные активы, которыми компания пользуется длительное время — более 12 месяцев. Такое имущество отражается в I разделе бухгалтерского баланса. Это основные средства, НМА, долгосрочные финансовые вложения и др.

При расчете рентабельности активов данной категории в знаменателе нужно отразить итог по разделу I — строку 1100. Тогда мы получим рентабельность всех имеющихся внеоборотных активов.

При необходимости можно проанализировать прибыльность активов отдельного вида, например основных средств или группы внеобротных активов (материальные, нематериальные, финансовые). В этом случае в формулу подставляют данные по строкам, в которых отражено соответствующее имущество.

Самый простой способ вычислить среднее значение стоимости активов — сложить показатели на начало и конец года и разделить сумму на 2.

Подробнее о балансе см. «Заполнение формы 1 бухгалтерского баланса (образец)».

Показатели прибыли для числителя формулы рентабельности активов нужно взять из отчета о финансовых результатах, всем известного под формой 2:

- прибыль от продаж — из строки 2200;

- чистую прибыль — из строки 2400.

О форме 2 читайте: «Заполнение формы 2 бухгалтерского баланса (образец)».

«Внеоборотные активы» — что это такое

Прежде чем разобрать, как рассчитать рентабельность внеоборотных активов и интерпретировать полученное значение, объясним, что подразумевается под понятием внеоборотности. Хорошо известно, что существует две разновидности активов предприятия: оборотные и внеоборотные.

К внеоборотным относятся все ресурсы компании, которые используются в бизнесе в течение долгого времени (более 12 месяцев), а их стоимость входит в состав производимой продукции по частям. Их противоположность — оборотные ресурсы — используются в течение 1 года, обеспечивают непрерывный характер хозяйствования и фактически обеспечивают состав производимых изделий (например, сырьё).

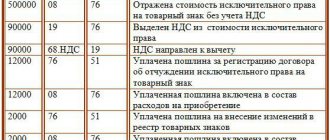

Внеоборотные активы условно разделяют на две категории: материальные (вещественные) и нематериальные. К первым относятся: земля, здания и сооружения, всё оборудование, включая торговое и кассовую технику, транспорт, мебель, компьютеры и оргтехника, племенные животные и многолетние растения, архивные и библиотечные фонды.

Среди нематериальных нужно назвать: информационные базы данных, программное обеспечение предприятия, права собственности, лицензии и разнообразные патенты, а также товарные знаки. Интересно, что некоторые экономисты относят к нематериальным активам даже репутацию компании. Финансовые средства считаются отдельной категорией активов.

В любом случае, все активы, не выраженные в вещественном виде, но имеющие важное значение для работы предприятия, помогающие в течение долгого времени создавать продукцию и получать от неё прибыль, следует относить к нематериальным внеоборотным активам.

Зачем рентабельность активов бухгалтеру?

Принято считать, что по большей части показатель рентабельности активов интересует финансистов и аналитиков, которые проводят оценку эффективности бизнеса, ищут резервы роста. Однако немаловажен он и для бухгалтеров или налоговых специалистов компаний. Дело в том, что рентабельность, в том числе рентабельность активов, — это один из критериев оценки риска попадания в план налоговых проверок, предусмотренных приказом ФНС России от 30.05.2007 № ММ-3-06/[email protected] Критическим отклонением считается отклонение рентабельности активов организации от средней по отрасли на 10% и более.

Рентабельность активов по основным сферам деятельности с 2006 года приведена в приложении 4 к приказу ФНС России от 30.05.2007 № ММ-3-06/[email protected] Посчитайте свою рентабельность активов и сравните ее со среднеотраслевой. Вдруг вы уже на контроле? Посмотреть среднеотраслевую рентабельность (скачать приложение 4 к приказу ФНС России от 30.05.2007 № ММ-3-06/[email protected]) можно на сайте налоговой службы.

Зачем знать содержание понятий для вычисления

В предыдущем разделе мы подробно рассмотрели значение и примеры понятия «внеоборотные активы». Но для чего так подробно останавливаться на значении этого термина? Дело в том, чтобы корректно рассчитать рентабельность внеоборотных активов, важно изначально правильно сформировать перечень данных для расчёта.

Теперь вы знаете, что для определения подобного коэффициента, в расчёт нужно брать не только стоимость земельных участков и оборудования, но и программное обеспечение, а также объекты интеллектуальной собственности. Так результаты расчёта и последующего анализа будут точнее.

Итоги

Расчет рентабельности необходим как для оценки эффективности вложений, так и для планирования взаимодействия с налоговыми органами. Если показатели рентабельности отклонятся от среднеотраслевых на 10% и более в меньшую сторону, то это означает, что организация попадает в зону риска и может быть включена в план выездных налоговых проверок.

О расчете других показателей рентабельности читайте в статьях:

- «Порядок расчета рентабельности предприятия (формула)»;

- «Как рассчитать рентабельность продукции?»;

- «Определяем рентабельность собственного капитала (формула)».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Формула для расчета

В общем случае расчет рентабельности активов (ROA) производится по одной из этих формул:

ROA=(ПР/Аср)*100%

или

ROA=(ЧП/Аср)*100%,

где ПР – прибыль, полученная от продаж, ЧП – чистая прибыль предприятия, Аср – стоимость активов в среднегодовом исчислении.

Из формулы видно, что рассчитываемый параметр является относительным и всегда выражается в процентах. Коэффициент наглядно демонстрирует, сколько копеек чистой прибыли (прибыли от продаж) будет приходиться на каждый рубль, инвестированный в фонды организации.

Для желающих наглядно увидеть работу этих формул, предлагаем посмотреть видео:

Значение прибыли от продаж можно узнать двумя способами: взять из официального отчета о финансовых прибылях и убытках, либо рассчитать самостоятельно по такой формуле:

ПР=TR-TC,

где TR (аббревиатура от totalrevenue) – выручка организации в стоимостном выражении, TC (totalcost) – полная себестоимость.

Значение TR, в свою очередь, высчитывается по формуле:

TR=P*Q,

где P (price) – цена, а Q (quantity) – объем продаж.

Величина ТС представляет собой суммарные затраты фирмы, включая комплектующие, материалы, амортизацию, отчисления по заработной плате, расходы на связь, охрану, коммунальные услуги, прочие затраты.

Значение ЧП (чистая прибыль) можно также получить из отчета о финансовых результатах. Также, это значение можно высчитать по формуле:

ЧП=TR-TC-ПрР+ПрД-Н,

где ПрР и ПрД – значения прочих расходов и доходов соответственно (сюда относят любые затраты или поступления, не связанные с основным родом деятельности организации), Н – показатель начисленных налогов.

Значение активов можно найти в балансе организации.

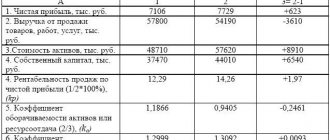

Пример расчета рентабельности оборотных активов АНК «Башнефть» по РСБУ

Для оценки динамики рентабельности рассмотрим 3 отчета, опубликованных на официальном сайте АНК «Башнефть» по данным, опубликованным за 2020, 2020, 2013 гг.

| Показатель, тыс. руб. | 2017 | 2016 | 2015 | 2014 | 2013 | 2012 | 2011 |

| Стр. 2400, тыс. руб. | 129325054 | 43260638 | 52306523 | 65272010 | 69124363 | 45175078 | |

| Стр. 1200, тыс. руб. | 255700512 | 136558537 | 111534286 | 163972449 | 156435927 | 151301036 | 125729842 |

| Рентабельность = Стр. 2400 / Стр. 1200, % | 65,94 | 34,87 | 37,97 | 40,74 | 44,92 | 32,61 |

На основе расчетов для наглядности строится график динамики номинальных показателей прибыли и оборотных активов

Рисунок 1

Динамика показателей чистой прибыли и оборотных активов АНК «Башнефть» по РСБУ 2012-2017 гг., тыс. руб.

Также немаловажную роль играет наглядное отражение динамики рентабельности оборотных активов

Рисунок 2

Динамика показателей рентабельности оборотных активов АНК «Башнефть» по РСБУ 2012-2017 гг., %

На основе расчетных и графических данных по РСБУ можно охарактеризовать динамику рентабельности оборотных активов и непосредственно самих показателей динамики чистой прибыли и размера оборотных активов. Нормативы показателя для производственных предприятий составляют 0,2%, в рассматриваемом случае рассчитанный показатель рентабельности АНК «Башнефть» значительно выше. Показатель не стабилен, потому что оборотные средства обладают свойством высокой ликвидности, поэтому главное условие для этого показателя: чтобы не снижался ниже 0%.

Порядок расчета рентабельности оборотных активов по МСФО

Для расчета рентабельности по МСФО данные берутся из консолидированной отчетности компаний. По МСФО в оборотные активы включаются:

- Денежные средства и их эквиваленты

- Прочие оборотные финансовые активы

- Дебиторская задолженность

- Задолженность

- Товарно-материальные запасы

- Авансы выданные и прочие оборотные активы

По МСФО формула будет представлена:

Рентабельность оборотных активов = чистая прибыль после уплаты налогов / среднее значение оборотных активов

Коэффициент рентабельности затрат

Коэффициент рентабельности затрат показывает отношение прибыли до налогооблажения к сумме затрат на производство и реализацию продукции. Формула расчета следующая:

Коэффициент рентабельности затрат = Прибыль до налогооблажения / Полная себестоимость проданных товаров Коэффициент рентабельности затрат = стр. 140 Форма №2 / (стр.20 Форма №2 +стр.30 Форма №2 +стр.40 Форма №2)

Более подробно с коэффициентами рентабельности предприятия узнать вы можете в статье: “Коэффициенты рентабельности. 14 видов. Формулы расчета“.

Автор: к.э.н. Жданов И.Ю.

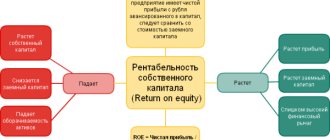

Коэффициент рентабельности собственного капитала (ROE)

Иностранная аббревиатура ROE – Return on shareholders’ equity. Данный показатель характеризует, сколько чистой прибыли приходится на капитал предприятия, который включает в себя как собственный, так и заемный. Коэффициент рентабельности собственного капитала позволяет сравнить между собой различные варианты инвестиционного вложения по степени прибыльности, например, инвестиции в уставной капитал предприятия, инвестиции в депозиты, акции, облигации, недвижимость и т.д. Формула расчета коэффициента рентабельности собственного капитала следующая:

Коэффициент рентабельности собственного капитала (ROE) = Чистая прибыль / Средний собственный капитал ROE = стр. 190 Форма №2 / (0,5*(стр.490 на начало года + стр. 490 на конец года))

Коэффициент рентабельности инвестиций (ROI)

Коэффициент рентабельности инвестиций Return on investment – ROI показывает прибыльность предприятия при использовании заемного и собственного капитала. Другое название коэффициента рентабельности инвестиций – это коэффициент рентабельности постоянного капитала. Данный показатель отражает конкурентоспособность предприятия генерировать прибыль в рыночной экономике.

Рентабельность инвестиций = Чистая прибыль / Собственный капитал + Долгосрочные обязательства ROI = стр.190 Форма №2 / (стр.490 +стр.590)

Пример расчета рентабельности оборотных активов АНК «Башнефть» по МСФО

Для оценки динамики рентабельности рассмотрим 3 консолидированных отчета, опубликованных на официальном сайте АНК «Башнефть» по данным, опубликованным за 2020, 2020, 2013 гг.

| Показатель, тыс. руб. | 2017 | 2016 | 2015 | 2014 | 2013 | 2012 | 2011 |

| Чистая прибыль, тыс. руб. | 141857 | 52027 | 59564 | 42996 | 46436 | 56570 | |

| Оборотные активы, тыс. руб. | 256002 | 124334 | 100605 | 135375 | 102413 | 121612 | 137438 |

| Рентабельность, % | 74,59 | 46,26 | 50,48 | 36,16 | 41,46 | 43,67 |

На основе расчетов для наглядности формируется график динамики

Рисунок 3

Динамика показателей чистой прибыли и оборотных активов АНК «Башнефть» по МСФО 2012-2017 гг., тыс. руб.

Также немаловажную роль играет наглядное отражение динамики рентабельности собственного капитала

Рисунок 4

Динамика показателей рентабельности оборотных активов АНК «Башнефть» по МСФО 2012-2017 гг., %

На основе полученных расчетных и графических данных по МСФО видна динамика показателей чистой прибыли и размера оборотных фондов. Нормативы показателя должны быть более 0%. Так, этот показатель рентабельности АНК «Башнефть» за последние 6 лет ни разу не опускался до 0%.

При этом видно, что значения, рассчитанные на основе разных видов отчетности, отличаются по причине разных методик составления отчетностей. МСФО больше направлена для пользователей отчетности в лице инвесторов, а РСБУ ориентирована на формализацию в соответствии с принятыми нормами.

Расчет рентабельности оборотных активов

Показатель рентабельности играет важную роль для инвесторов и чем выше показатель, тем эффективнее работают вложенные инвесторами средства.

Для расчета рентабельности за основу берутся формы бухгалтерской отчетности:

- бухгалтерский баланс

- отчет о финансовых результатах

Рентабельность оборотных активов = стр. 2400 (форма 2) / среднее значение стр. 1200 (форма 1)

Для анализа используются показатели в динамике за ряд лет. В соответствии с законом «Об акционерных обществах» бухгалтерскую отчетность необходимо опубликовать в СМИ в течение 2 дней со дня сдачи или составления.