Что такое нематериальные активы?

Нематериальные активы относятся к внеоборотным активом, в отличие от основных средств они не имеют физической формы и являются результатом интеллектуальной деятельности.

В бухучете понятие нематериальных активов подробно рассмотрено в ПБУ 14/2007, это положение регламентирует всю деятельность, связанную с НМА.

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

К нематериальным активам относится: (нажмите для раскрытия)

- Исключительное право на изобретение, промышленный образец, полезную модель.

- Исключительное авторское право на программы ЭВМ, базы данных.

- Имущественное право на топологии интегральных микросхем.

- Исключительное право на товарный знак, фирменное наименование, коммерческие обозначения.

- Исключительное право на селекционные достижения.

- Деловая репутация организации (Гражданский кодекс).

- Ноу-хау (Налоговый кодекс).

Получен патент от учредителей дебет и кредит

Исключительные права на объекты интеллектуальной собственности учитывайте в составе нематериальных активов, если одновременно выполняются следующие условия:

- организация является обладателем исключительных прав на объект;

- исключительные права зарегистрированы;

- организация не планирует продавать (передавать) исключительные права;

- объект интеллектуальной собственности используется в производстве продукции (работ, услуг) или для управленческих нужд;

- использование объекта может приносить экономические выгоды (доходы);

- срок использования объекта интеллектуальной собственности превышает 12 месяцев.

Такие требования установлены пунктом 3 статьи 257 Налогового кодекса РФ.

Расходы на приобретение (получение) исключительных прав на объекты интеллектуальной собственности стоимостью свыше 40 000 руб.

Учет нематериальных активов (поступление)

Покупка нематериальных активов (проводки, пример):

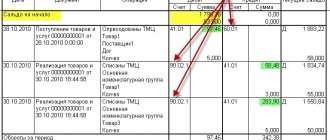

В бухгалтерском учете существует счет 04 «Нематериальные активы». Также, как и в случае с основными средствами, учет нематериальных активов происходит по его первоначальной стоимости плюс дополнительные затраты за вычетом НДС. Причем с 2008 года НДС не облагается исключительное право на изобретения, промышленные образцы, программы ЭВМ, базы данных, топологии интегральных микросхем, ноу-хау, полезные модели. В качестве дополнительных затрат могут выступать уплата различных пошлин, оплата услуг каких-либо посреднических организаций, оплата консультационных и информационных услуг и другие затраты, связанные с покупкой нематериального актива.

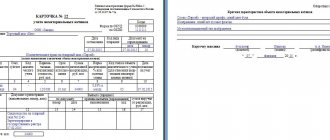

Первичные документы для учета нематериальных активов — Карточка учета НМА-1, также составляется акт-приема передачи.

Проводки при покупке нематериального актива:

| Дебет | Кредит | Название операции |

| 60 (76) | 51 | Оплачена стоимость НМА |

| 08 | 60 (76) | Учтена стоимость купленного НМА |

| 19 | 60 (76) | Выделен НДС |

| 08 | 60 (76) | Учтены все затраты по приобретение НМА |

| 04 | 08 | НМА принят к учету |

Разберем на примере, как ведется учет при покупке нематериального актива, и какие составляются проводки.

Пример покупки нематериального актива:

Фирма 1 купила у фирмы 2 исключительное право на изобретение. Договор уступки патента был зарегистрирован в Роспатенте с уплатой пошлины 2400 рублей. Стоимость патента 59000 рублей.

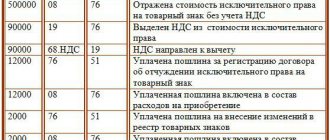

В данном примере в бухучете будут следующие проводки:

| Сумма | Дебет | Кредит | Название операции |

| 59000 | 60 | 51 | Оплачена стоимость патента |

| 59000 | 08 | 60 | Учтена стоимость купленного патента |

| 2400 | 08 | 60 | Учтена уплата пошлины |

| 61400 | 04 | 08 | НМА принят к учету |

Создание нематериального актива (проводки, пример):

Нематериальные активы считаются созданными, если они получены:

- В результате выполнения служебных обязанностей или по конкретному заданию работодателя

- От посторонних лиц по заключенному договору на создание.

Проводки при создании нематериальных активов аналогичны предыдущему случаю покупки, только к дополнительным затратам еще можно отнести оплату услуг работников сторонних организаций, участвовавших в создании НМА, оплату труда собственных специалистов, занятых в создании НМА, отчисления на социальный нужды, затраты по содержанию научно-исследовательского оборудования и других основных средств, занятых в создании НМА, а также начисленная амортизация по ним.

Пример:

Научно-исследовательское бюро разработало новый двигатель, провело успешные испытания, в Роспатент отправили заявку на получение патента.

Затраты:

- заработная плата работников 30 000;

- страховые взносы 7800;

- материальные затраты 10000;

- госпошлина 2000;

- сбор за проведение экспертизы 990.

Патент получен на 5 лет.

Проводки в данном примере:

| Сумма | Дебет | Кредит | Название операции |

| 30000 | 08 | 70 | Учтена з/п работников |

| 7800 | 08 | 69 | Выделен ЕСН |

| 10000 | 08 | 10 | Учтены материальные затраты |

| 2000 | 60 | 51 | Оплачена госпошлина |

| 990 | 60 | 51 | Уплачен сбор за проведение экспертизы |

| 2000 | 08 | 60 | Учтена уплата госпошлины |

| 990 | 08 | 60 | Учтена уплата сбора за проведение экспертизы |

| 50790 | 04 | 08 | НМА принят к учету |

В данном примере стоит отметить, что так будет выглядеть учет нематериальных активов в бухгалтерском учете, в налоговом учете согласно ст. 257 Налогового кодекса уплачиваемые налоги не учитываются в качестве затрат при создание НМА.

Подробнее с налоговым учетом будем разбираться позже в соответствующем разделе данного сайта.

Поступление нематериального актива в виде вклада в уставный капитал (проводки):

Если НМА поступает на предприятие в качестве вклада в уставный капитал, то вспоминаем счет 75 и составляем следующие проводки:

Д08 К75 — Учтена стоимость НМА,

Д04 К08 — НМА принят к учету.

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

ИП на патенте и ведение книги доходов

коммерсанта;каждый лист книги прошит и имеет номер;в графы вносят суммы поступивших средств и даты проведения операций, их названия;на заключительной странице – указание на общее количество листов и др.Нужно понимать, что предприниматель использует книгу под определенный патент, который налоговый орган выдал на конкретный срок и под конкретный вид деятельности.Есть два допустимых способа ведения книги доходов на патенте:

- на бумажных листках в виде прошитой книги;в электронном виде.

Если выбрали первый вариант, то после того, как перестанет действовать патент либо закончится налоговый период, коммерсант обязан сдать этот регистр в ИФНС, где его проверят.Если речь идет об электронном варианте, то работают со специальными файлами на компьютере, куда ИП впечатывает сведения о доходах. При тех же условиях, что и в первом случае, необходимо

Директор нашей компании (он же ее единственный учредитель) пять лет назад оформил патент на изобретение на одну из своих фирм.

Поскольку эта фирма деятельность не ведет, директор решил перевести патен

Без регистрации такой договор будет недействительным (п. 50 постановления Пленума Верховного суда РФ N 5, Пленума ВАС РФ N 29 от 26.03.2009

«О некоторых вопросах, возникших в связи с введением в действие части четвертой Гражданского кодекса Российской Федерации»

). Из Правил государственной регистрации договоров о распоряжении исключительным правом на изобретение, утвержденных постановлением Правительства РФ от 24.12.2008 N 1020, следует, что нет никаких препятствий в регистрации договора о безвозмездной передаче исключительных прав на патент между коммерческими организациями.

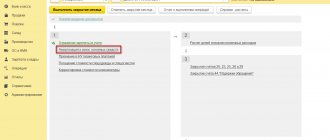

Таким образом, если договор о передаче патента зарегистрирован в Роспатенте, с момента его регистрации ваша компания является обладателем исключительных прав на патент, и это право необходимо отразить в учете.

Амортизация нематериальных активов

амортизация основных средств

- С использованием счета 05, на котором ежемесячно накапливается амортизация. В этом случае проводки по начислениею амортизации нематериальных активов будут выглядеть следующим образом: Д20 (44) К05.

- Путем уменьшения первоначальной стоимости, когда амортизационные отчисления списываются непосредственно со счета 04, проводка Д20 (44) К04.

Подробнее об особенностях начисления амортизации НМА читайте в этой статье. Периодически можно проводить переоценку нематериальных активов, чтобы их учетная стоимость соответствовала текущей действительности. Подробно о переоценки НМА читайте здесь.

Беспроцентный заем от учредителя ООО

Согласно законодательным нормативам гражданин, являющийся учредителем организации, на протяжении 4-х месяцев обязан пополнить ее расчетный счет на сумму, равную уставному капиталу ООО. Его величина определяется учредительной документацией компании.

Если деятельность хозяйствующего субъекта началась недавно, то денежные средства, находящиеся на счете, могут понадобиться для расчетных операций. Например, перечисление заработка сотрудникам, выполнение финансовых обязательств перед контрагентами, уплата обязательных платежей, приобретение сырья и оборудования и так далее. Для покрытия всех расходов хозяйствующему субъекту может не хватить имеющихся денег. В этом случае учредитель может предоставить своей компании заем без начисления процентов.

Необходимую сумму денег учредители могут положить на расчетный счет фирмы. Для этого потребуется оформить соглашение на беспроцентный займ и предоставить его сотрудникам банковской организации, где открыт счет. Также существует возможность внесения необходимой суммы в кассу хозяйствующего субъекта. В будущем, когда финансовое положение улучшится, сумму займа можно вернуть.

Финансовая помощь безвозмездно от учредителя

Как и во времена возникновения самого бухучета в далекие теперь средние века, так и сегодня точное соблюдение всех правил проведения финансовых операций и фиксация их на бумаге в достаточном объеме упорядочивает не только денежные, правовые, но и морально – этические отношения между партнерами, являющимися соучредителями субъектов предпринимательской деятельности.

Таким образом, осуществление финансовой помощи на безвозвратной основе может быть проведено несколькими вариантами — взнос в уставной капитал, оформление займа или вклада в имущество. Отразить все эти процедуры в обязательном порядке следует должным образом в реестрах бухгалтерского учета.

Проводки полученного займа от учредителя

Ситуация, когда учредитель предоставляет денежные средства в качестве займа под проценты, фиксируется следующей записью: Дт 66 (67) – Кт 50 (51).

Проценты фиксируются проводкой: Дт 91.2 – Кт 66 (67).

Учет процентов осуществляется на субсчете по счетам 66 (либо 67).

Если учредитель оформил договор займа для оплаты задолженности юрлица, то формируются следующие записи в бухучете: Дт 60 – Кт 66. Такая процедура не противоречит законодательным нормам, но способствует возникновению проблем при уплате НДС.

Если предоставленные в долг денежные средства не облагаются процентами, то в системе бухучета проводки остаются теми же. Но отсутствие процентов в обязательном порядке указывается в соглашении на предоставление заемных средств.

Хозяйствующий субъект может погасить имеющуюся задолженность деньгами либо производимым товаром. В этом случае фиксируется выручка от реализации товаров в счет погашения задолженности: Дт 76 – Кт 91. Реализация товаров сопровождается начислением НДС: Дт 90.3 – Кт 68.02. Для зачета долга создается проводка: Дт 66 – Кт 76.

Два варианта учета перечисленных дивидендов

Доходы от участия в других юрлицах в бухучете входят в состав прочих доходов. Для корректного ведения бухучета надо составить проводку, не когда дивиденды перечислены, а значительно раньше — на дату принятия решения о распределении чистой прибыли. В этот момент возникает двойственный подход к отражению причитающихся дивидендов, так как их сумма до перечисления на расчетный счет точно неизвестна, а отразить их необходимо.

Пусть в пользу фирмы распределена чистая прибыль в размере 100 000 руб. Будем считать, что налог с этого дохода (общую сумму дивидендов мы умножили на ставку налога на прибыль для дивидендов 13%) составляет 13 000 руб.

Рассмотрим далее проводки, когда дивиденды получены, то есть проводки по начислению дивидендов в бухучете на дату принятия решения о распределении чистой прибыли, проводки по поступлению дивидендов на расчетный счет и проводки по учету налога на прибыль с дивидендов с применением ПБУ 18/02 в разрезе двух рассматриваемых нами вариантов.

Как оформить бухгалтерские проводки по займу от учредителя

- Займ не облагается налогами, если доля участника оставляет более 50 процентов.

- Займ позволяет сэкономить денежные средства предприятия (повышенные ставки) и драгоценное время работодателя на сбор документации, так как не требуется обращения в банк.

- Займ дает шанс на реабилитацию убыточных предприятий.

- Копия Устава организации;

- Экономическое обоснование целей займа;

- Решение общего собрания участников ООО, акционеров об одобрении займа;

- Согласие на обработку данных персонального характера для физического лица;

- Документальное подтверждение того, что общее собрание участников является единоличным исполнительным органом;

- Дубликаты документов о назначении начальника (руководителя).

Обложение дивидендов, полученных от другого юрлица, налогом

Организация может владеть частью других юрлиц: долей в ООО или акциями АО. В идеале такое участие должно приносить фирме доход в виде дивидендов. Дивиденды — это часть чистой прибыли предприятия, распределяемая между его участниками, как правило, в соответствии с их долями.

Порядок определения сроков и способов, а также начисления и перевода дивидендов участникам и акционерам в ООО и АО прописан в соответствующих федеральных законах.

Дивиденды, причитающиеся фирме, уменьшаются на сумму налога, который рассчитывается следующим образом:

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Организация, которая распределяет свою чистую прибыль между участниками (акционерами), обязана посчитать и уплатить налог в бюджет с этих сумм, о чем говорится в п. 3 ст. 275 НК РФ. Другими словами, она является налоговым агентом. При этом не имеет значения, применяется ли плательщиком дивидендов какой-то налоговый спецрежим. Также не важно, какой спецрежим по налогам у получателя. Налог с дивидендов должен быть исчислен и уплачен в любом случае.