Термины и понятия

Финансовые вложения –Это такие активы (вложения в активы) находящие в собственности организации, не находящиеся непосредственно на предприятии, но способны приносит доход, одновременно есть риск потерять эти активы частично или полностью.

Учет финансовых вложений регламентирует ПБУ 19/02 УЧЕТ ФИНАНСОВЫХ ВЛОЖЕНИЙ» Этим ПБУ затронуты следующие моменты:

- Условия принятия активов в качестве финансовых вложений.

- Какие активы не признаются финансовыми вложениями.

- Оценка финансовых вложений.

- Порядок выбытия финансовых вложений.

- Доходы и Расходы по финансовым вложениям.

- Обесценение финансовых вложений.

- Раскрытие информации в отчетности по финансовым вложениям.

- Приведены примеры расчета стоимости выбывших финансовых вложений.

Для принятия активов в качестве финансовых вложений необходимо чтобы выполнялось следующие условия:

- Документальное оформление.

- Финансовые риски.

- Актив должен иметь способность приносит доход.

К финансовым вложениям не относиться:

- Собственные акции купленные у акционеров для перепродажи или аннулирования.

- Векселя выданные организацией вексилидателем продавцу, выданные вексели отражаются по счету 60 субчет «Ваксили выданные», а вексели полученные по счету 62 субчет «Векселя полученные»

- Основные средства предназначенные для аренды.

- Драгоценные металлы итп.

К финансовым вложениям относят:

- Ценные бумаги.

- Вклады в уставные капиталы других организациях.

- Депозиты.

- Вклады по договору простого товарищества.

- Выданные займы.

- Купленная дебиторская задолженность.

Одним из видов ценных бумаг это Акция. А так есть много еще ценных бумаг.

Акции в свою очередь бывают:

1а) Обыкновенные.

1б) Привилегированные(дают право на получение фиксированной диведентов)

2а) Именные(содержат имя держателя и есть в реестре).

2б) На предъявителя.

3а) По цене номинала.

3б) По рыночной стоимости. (Без комментариев).

Также одним видов ценных бумаг -Это Облигация (Почитайте в инете у нас урок бух учет а не Рынок ценных бумаг:))

Финансовые вложения бывают 2х видов:

-Краткосрочные.

-Долгосрочные.

Оценка финансовых вложений.

Финансовые вложения в бухгалтерский учет по первоначальной стоимости.(Примерно как ОС).

Под первоначальной стоимостью понимается все затраты на приобретение финансовых вложений. Это такие затраты как:

- Цена покупки у продавца финансовых вложений. Допустим цена акции.

- Консультационные услуги по приобретению финансовых вложений.

- Вознаграждения посредническим лицам.

Если затраты (кроме цены уплаченный продавцу финн. вложений) не существенны, то эти затраты можно списать на прочие расходы сч 91.

Финансовые вложения по цене, по способу текущей оценки подразделяються на:

- По которым рыночная цена определяется.(Отражаются в бух отчетности с учетом корректировки рыночной цене)(В налоговом учете доход в виде повышения цены акции не учитывается в базе)

- По которым рыночная цена не определяется.(Отражаются в отчетности по первоначальной стоимости).

Еще есть один нюанс по долговым ценным бумагам, по которым не определяется рыночная стоимость, есть возможность первоначальную стоимость скорректировать до номинальной стоимости, доход и расход от этой операции отнести на прочие доходы и расходы.(на счет 91 Дебет или Кредит, другой счет в проводке 58).

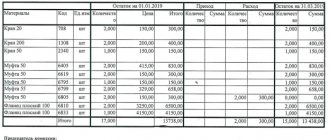

При выбытии финансовые вложения,(по которым не определяется рыночная цена) используют различные метода оценки себестоимости выбывшего финансового вложения (Актива).Так как могут быть 2е акции по разным ценам, выбыло одно -нужно определить по какой цене списать.

Есть следующие методы:

- По первоначальной стоимости каждой еденицы.

- По средней первоначальной стоимости.

- По ФИФО.

(эти методы идентичны ценам отпуска материалов, почитайте статью учет материалов счет 10)

Некотирующиеся ценные бумаги

Некотирующиеся ценные бумаги в бухучете и отчетности отражайте по первоначальной стоимости (п. 21 ПБУ 19/02).

Исключением из этого правила являются:

- долговые ценные бумаги, первоначальная стоимость которых отличается от номинала;

- ценные бумаги, по которым установлено существенное снижение цены.

Такие финансовые вложения в бухучете и (или) отчетности могут отражаться по стоимости отличной от первоначальной (учетной стоимости).

Такой порядок следует из пункта 22 и раздела VI ПБУ 19/02.

Если первоначальная стоимость некотирующихся долговых ценных бумаг (например, векселей или некотирующихся облигаций) отличается от их номинала, данную разницу организация может относить на финансовые результаты (прочие доходы или расходы). Делать это нужно равномерно в течение срока обращения ценной бумаги, по мере причитающегося по ней дохода, предусмотренного при ее выпуске. Такой порядок предусмотрен пунктом 22 и разделом V ПБУ 19/02.

При этом в учете делайте проводки, аналогичные записям по переоценке котирующихся ценных бумаг.

В частности, такой порядок организация может применять, чтобы учесть дисконт по векселю или дисконт по облигации.

Для целей налогообложения корректировка стоимости долговых ценных бумаг в сторону номинала по правилам, аналогичным бухучету, не предусмотрена (письмо Минфина России от 8 апреля 2005 г. № 03-03-01-04/1/175).

Подробнее о бухучете и налогообложении доходов в виде дисконта по долговым ценным бумагам см., например, Как отразить в учете проценты (дисконт) по векселю.

Обесценение финансовых вложений.

Обесценение финансовых вложений это устойчивое снижение предполагаемой получение выгоды с финн. вложений, по которым рыночная стоимость не определяется.

Вот как написано в ПБУ 19/02:

Устойчивое существенное снижение стоимости финансовых вложений, по которым не определяется их текущая рыночная стоимость, ниже величины экономических выгод, которые организация рассчитывает получить от данных финансовых вложений в обычных условиях ее деятельности, признается обесценением финансовых вложений. В этом случае на основе расчета организации определяется расчетная стоимость финансовых вложений, равная разнице между их стоимостью, по которой они отражены в бухгалтерском учете (учетной стоимостью), и суммой такого снижения

Для Обесценения финансовых вложений должны выполняться одновременно следующие условия:

- На отчетную дату и на предыдущею отчетную дату учетная стоимость существенно выше их расчетной стоимости.

- В течение отчетного года расчетная стоимость финансовых вложений существенно изменялась исключительно в направлении ее уменьшения;

- На отчетную дату нет свидетельств что в будущем эти активы существенно повысятся расчетная стоимость.

В случае проверки придут к выводу что финн вложения обесценились, организация образует резерв под обесценение финансовых вложений, как разница между учетной стоимостью и расчетной стоимости таких финансовых вложений.

Финансовые вложения в бухгалтерском балансе отражаются за вычетом резерва под обесценение финн. вложений.

Обесценение финансовых вложений я думаю возникает в таких случаях когда, у эмитента ценных бумаг (эти ценные бумаги в собственности организации) заемщик какой нибудь обанкротился.

Бухгалтерский учет финансовых вложений.

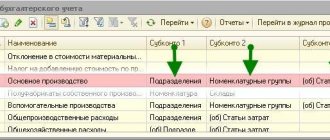

Финансовые вложения в бухгалтерском учете, учитываются на счете 58 «Финансовые вложения». Счет финансовые вложения является Активным. Т.е увеличение активов по дебиту отражается уменьшение по кредиту. В соответствии с инструкцией по примененю плана счетов, к счету 58 могут быть открыты субчета:

-58/1 «Паи и акции»;

-58/2 «Долговые ценные бумаги»;

-58/3 «Предоставленные займы»;

-58/4 «Вклады по договору простого товарищества»

Рассмотрим следующие примеры:

- Учет депозитных вкладов.

- Учет покупки акций.

- Учет корректировки финансовых вложений.(акций, по которым определяется рыночная цена).

- Бухгалтерский учет корректировки облигаций.(по которым рыночная цена не определяется).

- Учет вкладов в уставный капитал.

- Создание резерва под обесценение ценных бумаг.

1) Учет депозитных вкладов.

Рассмотрим проводки по учету депозиты:

- Дебет 55/3 (58/Депозит) Кредит 51- 50 000 рублей.- Открыт депозит в банке.

- Дебет 76 Кредит 91/Доход- 15 000 рублей- Начислены проценты по депозиту.

- Дебет 51 Кредит 58/Депозит- Возвращены средства из депозита.

- Дебет 51 Кредит 76-15 000 рублей- Получены % на расчетный счет.

Комментарии: Депозиты можно учитывать и на 55 счете и на 58 счете.

2) Учет покупки акций.

Рассмотрим проводки по учету покупки акций:

- Дебет 58/Акции Кредит 76/Продавец-10 000 рублей.- Куплены акции.

- Дебет 58/Акции Кредит 76/Посредник1-5000 рублей- Отражены услуги посредника.

- Дебет 58/Акции Кредит 76/Посредник2-1500 рублей -Отражены услуги посредника 2.

- Дебет 76/(Продавец, посредник1,2) Кредит 51-16500 рублей (10 000+5000+1500)-Оплачено через расчетный счет продавцу и посредникам.

Комментарии: 16500 рублей (10000+5000+1500) будет и называеться первоначальной стоимостью.

3) Учет корректировки финансовых вложений.(акций, по которым определяется рыночная цена).

Условие задач:

01,01,2018 ЗАО «ДаксНет» купила акции 10 шт по 3000 рублей.

Эти акции обращаются на рынке ценных бумаг.

На 01,05,2019 стоимость акций составило 3200 рублей за акцию.

Составим проводки:

- Дебет 76 Кредит 51-30 000 рублей (10*3000)-Оплачены акции.

- Дебет 58 Кредит 76-30 000 рублей.- Акции приняты в качестве финансовых вложений.

- Дебет 58 Кредит 91-2 000 рублей. ((3200-3000)*10)- Скорректировано стоимость акций.

4) Бухгалтерский учет корректировки облигаций.(по которым рыночная цена не определяется).

Условия задачи:

01,01,2019 ЗАО «Тредакс» купила облигации 100 облигаций по цене 10 000 рублей.

Номинальная стоимость 12000 рублей.

Ежеквартальный доход 5%.

ЗАО «Тредакс» будет проводить корректировку первоначальной стоимости до номинальной за 4 квартала.

Решение задачи (проводки):

- Дебет 76 Кредит 51- 1 000 000 рублей. (100*10000)-Куплены облигации, оплачены.

- Дебет 58 Кредит 76-1 000 000 рублей- Облигации приняты в качестве финн. вложений.

- Дебет 76 Кредит 91-60 000 рублей. (12000*100*0,05)-Начислены % по облигации.

- * Дебет 58 Кредит 91-50 000 рублей. ((12000-10000)*100)/4-Учтена 1/4 разницы между первоначальной и номинальной стоимостью облигаций

*-Такая проводка будет проведена 3 раза еще в конце квартала.

5) Учет вкладов в уставный капитал.

Внесение вклада в уставный капитал проводки:

- Дебет 76 Кредит 51-100 000 рублей- Перечислено деньги в качестве вклада в уставный капитал.

- Дебет 58 Кредит 76-100 000 рублей.- Вклад отражен в качестве фин. вложений.

Если фирма вкладывает в уставной капитал имуществом то проводки будут немножко другие.(так как есть согласованная стоимость вклада оценки имущества и цена фактическая числящиеся на счете учета имущества)

- Дебет 76 Кредит 43,10- 10 000 рублей.- Списано балансовая стоимость имущества, в качестве вклада в уставный капитал другой организации.

- Дебет 76 Кредит 01/09-25 000 рублей. -Списано остаточная стоимость основного средства переданного в качестве вклада в уставный капитал.

- Дебет 58 Кредит 76-40 000 рублей.(10000+25000+Разница)- Вклад в уставный капитал отражен в составе финансовых вложений, по договоренной цене с учредителями, в учредительном договоре.

- Дебет 76 Кредит 91/Доход-5000 рублей(40000-25000-10000)-Отражена разница в цене между договорной ценой и балансовой стоимостью активов которые внесли в уставный капитал. В данном случае как доход так как стоимостная оценка вклада больше чем фактическая стоимость внесенных активов.

- Дебет 91/Расход Кредит 76-?, Если бы стоимость (балансовая) привесил. согласованную стоимость вклада. Был бы прочий расход.

Котирующиеся ценные бумаги

Котирующиеся ценные бумаги принимаются к учету по первоначальной стоимости. Однако на конец каждого года стоимость котируемых акций нужно отражать в бухучете и бухгалтерской отчетности по текущей рыночной стоимости. Для этого следует корректировать их оценку на предыдущую отчетную дату, уменьшая или увеличивая ее. Переоценку можно делать ежемесячно или ежеквартально. Периодичность переоценки закрепите в учетной политике организации (п. 7 ПБУ 1/2008).

Такой порядок следует из пункта 20 ПБУ 19/02.

Переоценку делайте на основании официальных данных о котировках (п. 13 ПБУ 19/02, письмо Минфина России от 21 марта 2005 г. № 07-05-06/83). При этом организация должна использовать все доступные источники информации о рыночных ценах, в том числе данные иностранных организованных рынков или организаторов торговли (письмо Минфина России от 29 января 2014 г. № 07-04-18/01).

Cовет: информацию о ценах (котировках) ценных бумаг можно узнать из средств массовой информации (газет, журналов, Интернета и т. д.). Также эти данные предоставляются организатором торговли или посредником, через которого приобретены ценные бумаги.

Если на отчетную дату организатор торговли на рынке ценных бумаг не рассчитывает рыночную цену, то за текущую рыночную стоимость данных ценных бумаг примите последнюю рыночную цену (п. 24 ПБУ 19/02 и письмо Минфина России от 21 марта 2005 г. № 07-05-06/83).

Результаты переоценки отражайте как уменьшение или увеличение первоначальной (балансовой) стоимости ценных бумаг и прочих расходов или доходов организации. Для этого разницу между новой оценкой ценных бумаг на отчетную дату и их предыдущей оценкой отражайте на счете 58 «Финансовые вложения» в корреспонденции со счетом 91 «Прочие доходы и расходы». Сделайте такие проводки:

Дебет 58 Кредит 91-1 – отражена дооценка ценных бумаг;

Дебет 91-2 Кредит 58 – отражена уценка (обесценение) ценных бумаг.

Такой порядок следует из пункта 20 ПБУ 19/02, пунктов 7, 10.5 и 16 ПБУ 9/99, пунктов 11 и 14.4 ПБУ 10/99 и Инструкции к плану счетов (счета 58 и 91).

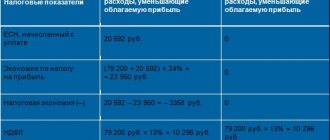

При расчете налогов переоценку котирующихся ценных бумаг не учитывайте независимо от режима налогообложения, который применяет организация.

Для общего режима налогообложения это объясняется так.

При расчете налога на прибыль результаты переоценки не включаются ни в доходы (подп. 24 п. 1 ст. 251 НК РФ), ни в расходы организации (п. 46 ст. 270 НК РФ).

На расчет НДС переоценка ценных бумаг не влияет, так как в данном случае отсутствует объект налогообложения (п. 1 ст. 38 и ст. 146 НК РФ).

На расчет единого налога при упрощенке результаты переоценки не влияют по следующим основаниям.

При определении доходов (независимо от объекта налогообложения) не учитываются доходы, упомянутые в статье 251 Налогового кодекса РФ (подп. 1 п. 1.1 ст. 346.15 НК РФ). То есть в данном случае увеличение стоимости ценных бумаг не влияет на доходы при упрощенке, так как исключается из них на основании подпункта 24 пункта 1 статьи 251 Налогового кодекса РФ.

При определении расходов (в случае, когда организация рассчитывает налог с разницы между доходами и расходами) уменьшение стоимости ценных бумаг не влияет на налогооблагаемую базу, так как такой вид расходов не поименован в статье 346.16 Налогового кодекса РФ.

Если организация платит ЕНВД или совмещает общий режим налогообложения и уплату ЕНВД, все операции с ценными бумагами (в т. ч. и переоценку) отражайте по правилам общей системы налогообложения (п. 7 ст. 346.26 и п. 9 ст. 274 НК РФ). Это связано с тем, что на ЕНВД переводятся определенные виды деятельности, в перечне которых операции с ценными бумагами не поименованы (п. 2 ст. 346.26 НК РФ). Переоценка ценных бумаг не учитывается при расчете налога на прибыль (подп. 24 п. 1 ст. 251 и п. 46 ст. 270 НК РФ) и НДС (п. 1 ст. 38 и ст. 146 НК РФ).

Пример отражения в бухучете и при налогообложении переоценки котирующихся ценных бумаг по рыночной стоимости. Организация применяет общую систему налогообложения

По состоянию на 30 сентября в учете ООО «Торговая » (дебет счета 58-1) числится 10 акций АО «Производственная ». Учетная стоимость каждой акции – 6000 руб.

Согласно учетной политике «Альфы» для целей бухучета финансовые вложения, обращающиеся на рынке ценных бумаг, переоцениваются ежеквартально.

При составлении отчетности за девять месяцев бухгалтер «Гермеса» провел переоценку этих ценных бумаг.

По данным организатора торговли, рыночная цена акций на 30 сентября составила 6395 руб. за акцию.

Бухгалтер «Гермеса» так отразил переоценку в учете:

Дебет 58-1 Кредит 91-1 – 3950 руб. ((6395 руб. – 6000 руб.) × 10 шт.) – отражена дооценка акций.

При этом в аналитическом учете «Гермеса» отражена дооценка каждой акции в размере 395 руб.

На расчет налога на прибыль и НДС переоценка акций не повлияла.