Уставный капитал АО отображает стоимостную оценку акций. В целях бухучета наибольшее значение имеет доля каждого учредителя и виды ценных бумаг. По этим данным рассчитываются дивиденды и определяются права акционеров в управлении обществом. Рассмотрим детальнее, как отображается в БУ выпуск акций (проводки, которые используются для учета корпоративных прав, не обойдем вниманием тоже).

Формирование УК

Деятельность АО регулируется одноименным ФЗ № 208. В этом законе описан порядок создания и реорганизации обществ, права и обязанности учредителей. Согласно ст. 7, в закрытых АО акции распределяются только среди участников. Согласно ст. 9, учредители заключают договор о создании общества, в котором прописан порядок осуществления деятельности, размер капитала, типы акций, порядок их оплаты. І раздел пассива баланса формируется за счет номинальной стоимости ЦБ. Она одинакова для всех обыкновенных акций. После госрегистрации АО 50 % ЦБ должны быть погашены в течение 3 месяцев, а остальные – в течение года.

https://youtu.be/zuiOX5IUnDw

Уменьшение собственного УК

Учредители (участники) АО могут принять решение об увеличении УК, если его имеющаяся величина полностью оплачена. В учете это отразится после регистрации:

- в ФНС — устава с новой величиной УК и, если это необходимо, с новым соотношением долей участия;

- в Службе Банка России по финансовым рынкам — дополнительного выпуска (эмиссии), если номинал акции не меняется, или конвертации акций, если происходит увеличение номинала.

Увеличить УК можно за счет:

- Нераспределенной прибыли юрлица или его добавочного капитала. Это не потребует от учредителей (участников) внесения дополнительных платежей и отразится в корреспонденции счета учета УК со счетами-источниками увеличения:

Дт 83 (84) Кт 80.

- Средств участников. Причем количество тех, за счет кого происходит увеличение, может быть разным: один, если его принимают дополнительно и увеличение происходит только за счет его взноса;

- единственный или несколько, если это делается с целью увеличения доли их участия;

- все, если доли увеличиваются пропорционально существующим вкладам.

Дт 75 Кт 80.

Величина минимально допустимого для АО УК устанавливается законодательно. До 01.07.2015 она зависела от МРОТ, а после этой даты составляет (ст. 26 закона РФ от 26.12.1995 № 208-ФЗ):

- для публичных АО — 100 тыс. руб.;

- непубличных АО — 10 тыс. руб.

Ниже установленной законом цифры она быть не может. Но в зависимости от причин уменьшения УК нужно ориентироваться на разную величину минимума:

- когда инициатива исходит от участников — на действующую на момент подачи документов на регистрацию изменений в значении УК;

- при уменьшении в соответствии с требованиями законодательства — на ту, которая действовала на дату регистрации АО.

Законодательная обязанность уменьшения УК возникает, когда в АО:

- есть неоплаченные (непроданные) акции первичного выпуска или же выкупленные акции, которые не удалось реализовать в течение года;

- на протяжении 2 лет по итогам года УК оказывается больше расчетной величины чистых активов (ЧА).

Подробнее о правилах расчета чистых активов читайте в статье «Как рассчитывается учетная величина чистых активов?».

Перед уменьшением УК необходимо:

- поставить в известность об этом ИФНС;

- дважды за месяц опубликовать в средствах массовой информации сообщение об этих намерениях с целью извещения кредиторов;

- произвести регистрацию конвертации акций или погашения их количества в Службе Банка России по финансовым рынкам;

- проконтролировать, чтобы в результате процедуры уменьшения по инициативе участников УК не оказался больше ЧА.

Уменьшение возможно следующими способами:

- Аннулируются непроданные акции (неоплаченные) акции:

Дт 80 Кт 81.

- АО выкупает на себя часть акций и затем аннулирует их:

Дт 81 Кт 75,

Дт 80 Кт 81;

- Номинал акций уменьшается в нужной пропорции. Проводки при таком способе будут зависеть от того, кто является получателем дохода от разницы в величине УК: АО при обязательном уменьшении (когда за счет УК закрывается имеющийся убыток):

Дт 80 Кт 84.

- АО при добровольном уменьшении:

Дт 80 Кт 91;

Дт 80 Кт 75.

При добровольном уменьшении УК начисление такого дохода участнику приравнивается к начислению дивидендов. Но выплата его окажется невозможной, когда:

- УК не оплачен или оплачен не полностью;

- у АО имеются признаки банкротства;

- дивиденды, уже объявленные к выплате, не выплачены или выплачены не в полном объеме;

- не выкуплены акции, в отношении которых существует требование о выкупе.

Дт 75 Кт 91.

Об особенностях уменьшения УК в ООО, хозтовариществах, ГУП и МУП читайте в материале «Бухгалтерские проводки по уменьшению уставного капитала».

В силу Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению (утв. приказом Минфина России от 31.10.2000 № 94н), для учета собственных акций (выкупа/аннулирования) предназначен счет 81 под названием «Собственные акции (доли)».

Отметим, что бухгалтерский учет собственных акций (долей) носит активный характер. То есть может быть только по дебету счета 81.

На этом счете отражают информацию о наличии и движении своих акций, выкупленных акционерным обществом у акционеров для их последующей перепродажи или аннулирования.

Иные хозяйственные общества (ООО и др.) и товарищества используют его для учета доли участника, приобретенной самим обществом/товариществом для передачи другим участникам или 3-м лицам.

Также см. «Когда не нужно платить налог с продажи акций».

Учет выпуска акций

Согласно ПБУ, на счете 80 «Уставный капитал» отображается информация о составе и движении капитала. Сальдо соответствует объему собственных средств общества. Сумма задолженности учредителей отображается проводкой КТ 80 ДТ 75-1. Поступление денег в оплату корпоративных прав отражается по КТ 75-1. Аналитика осуществляется по каждому участнику.

Чтобы проводки по акциям полностью отображали права всех учредителей, стадии формирования капитала и виды ЦБ, к счету 80 имеет смысл открывать субсчета, которые содержат информацию о движении разных видов капитала:

- 80-1 «Объявленный» — используется для отражения номинальной стоимости ЦБ, предназначенных к продаже.

- 80-2 «Подписной» — используется для учета ЦБ с подпиской.

- 80-2-1 «Корпоративные права первого учредителя».

- 80-2-n «ЦБ n-го учредителя».

- 80-3 «Оплаченный» – стоимость погашенных ЦБ.

Бухгалтерский учет акций + проводки

В дальнейшем вы используете эти данные при расчете дохода.

Обратите внимание: в вашей учетной политике должны быть прописаны порядок раскрытия информации о вложениях и единица учета (т.е. совокупность или штучные акции). При продаже акций НДС выплачивать не нужно.

Таким образом, в налоговой декларации необходимо указывать расходы на покупку и доходы от продажи акций только при реализации ценных бумаг. Однако фиксировать данные по стоимости покупки в бухучете нужно в любом случае.

Учет доходов по акциям

Если акции приносят дивиденды компании-держателю, их также нужно отражать в бухучете. Их учитывают в:

- К 91 («Прочие доходы и расходы»)

- Д 76 («Расчеты с разными дебиторами и кредиторами»)

Налоги с дивидендов тоже должны оплачиваться. Однако самостоятельно этим заниматься не придется. В данном случае налоговым агентом будет эмитент (источник дивидендов). Налог рассчитывается с даты поступления средств на счет держателя акций.

Подведем итоги

Физическим лицам не нужно отражать доходы от акций и заполнять декларации самостоятельно. Это сделает брокер – по НДФЛ (13% резидентам, 30% — нерезидентам). Юридические лица отражают сделки с акциями в бухучете, а в налоговой декларации эти цифры фиксируют только при продаже. В бухучете фиксируют и дивиденды по акциям. Налоги по дивидендам оплачивает налоговый агент (эмитент).

Денис Черепков Руководитель отдела по работе с клиентами Freedom24.ru

Пример

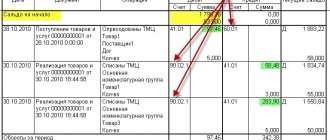

Три учредителя решили основать ЗАО. Капитал в сумме 800 тыс. руб. разделен на 800 акций. Номинальная стоимость ЦБ: 800 000 : 800 = 1000 руб. Акции распределяются между учредителями в такой пропорции: 40 %, 35 % и 25 %. При размещении было оплачено 50 % ЦБ. Остальная сумма должна поступить через три месяца.

Для целей НУ доходы в виде имущества, которое получены в виде вклада в капитал организации, не учитываются при определении базы для расчета НПП (ст. 1 НК РФ). Отобразим в БУ выпуск акций. Проводки представлены в таблице далее.

| Операции | ДТ | КТ | Сумма (тыс. руб.) |

| Регистрация ЗАО | |||

| Отражен УК в соответствии с уставом | 75-1 | 80-1 | 800 |

| Оплата 50 % акций из доли каждого участника | |||

| первого (800 х 40 %) второго (800 х 35 %) третьего (800 х 25 %) | 50 | 75-1 | 160 140 100 |

| Утвержден отчет о выпуске ЦБ | |||

| Отражена стоимость акций: первого учредителя второго учредителя третьего учредителя | 80-1 | 80-2-1 | 320 280 200 |

| Отражена стоимость оплаченных ЦБ: первым участником вторым участником третьим участником | 80-2-1 | 80-3-1 | 160 140 100 |

| Записи в БУ на дату завершения оплаты | |||

| Поступили средства в счет оставшейся части ЦБ: первого учредителя (320 -160) второго учредителя (280 – 140) третьего учредителя (200-100) | 50, 51 | 75-1 | 160 140 100 |

| Отражена стоимость оплаченных ЦБ (по каждому акционеру) | 80-2-1 | 80-3-1 | 160 140 100 |

Бухгалтерские проводки, отражающие выпуск бездокументарных акций, не отличаются от тех, которые представлены выше. Подтверждением вклада в общество является сертификат или выписка из реестра владельцев ЦБ.

Учет акций в бухгалтерском учете проводки

д.).

Такой порядок установлен пунктами 26, 30 и 36 ПБУ 19/02, а также пунктами 11 и 17–19 ПБУ 10/99.

При этом расходы в виде стоимости приобретения выбывающих финансовых вложений определите в зависимости от того, что выбывает:

— акция, обращающаяся (котирующаяся) или не обращающаяся (не котирующаяся) на организованном рынке ценных бумаг; — доля.

Стоимость котирующихся акций определите с учетом последней переоценки, проведенной организацией исходя из рыночной стоимости.

Стоимость некотирующихся акций определите одним из следующих способов:

— по первоначальной стоимости выбывающей единицы; — по средней первоначальной стоимости; — по первоначальной стоимости первых по времени приобретения финансовых вложений (способ ФИФО).

Стоимость выбытия доли определите исходя из первоначальной стоимости ее приобретения.

Выбранный способ оценки того или иного финансового вложения отразите в учетной политике организации для целей бухучета.

Такой порядок установлен пунктами 26 и 30 ПБУ 19/02 и пунктами 7 и 8 ПБУ 1/2008.

Подробнее о правилах определения стоимости выбытия долей и некотирующихся акций см. приложение к ПБУ 19/02 (п. 33 ПБУ 19/02).

Пример отражения в бухучете и при налогообложении реализации акций, обращающихся на организованном рынке ценных бумаг. Организация применяет общую систему налогообложения

22 июля ЗАО «Альфа» продало 2000 принадлежащих ей акций ОАО «Производственная фирма Мастер» по цене 5800 руб. за каждую акцию (приобретены в предыдущем году). Купля-продажа совершалась вне организованного рынка ценных бумаг. Акции обращаются на рынке ценных бумаг. Их последнюю переоценку «Альфа» проводила 30 июня. По результатам переоценки стоимость одной акции на эту дату составляла 6000 руб. Первоначальная стоимость приобретения акций в бухгалтерском и налоговом учете – 6500 руб. за акцию.

Единицей бухучета финансовых вложений является акция.

22 июля в учете «Альфы» бухгалтер сделал такие записи: Дебет 76 Кредит 91-1 – 11 600 000 руб. (5800 руб./шт. × 2000 шт.) – отражен доход от реализации одной акции; Дебет 91-2 Кредит 58-1 – 12 000 000 руб. (6000 руб./шт. × 2000 шт.) – списана стоимость реализованной акции.

При этом в аналитическом учете «Альфы» отражено выбытие 2000 единиц бухучета – по количеству реализованных акций «Мастера».Таким образом, результат от продажи акций в бухучете – убыток в сумме 400 000 руб. (11 600 000 руб. – 12 000 000 руб.).

Организация рассчитывает налог на прибыль ежемесячно, применяет метод начисления. Стоимость акций в налоговом учете определяется по стоимости единицы.

На дату составления договора купли-продажи интервал цен на акции «Мастера» составил от 5000 руб. до 5800 руб. за одну акцию. Таким образом, цена сделки купли-продажи (5800 руб.) превышает минимальную цену, сложившуюся на рынке ценных бумаг на дату совершения сделки. Поэтому бухгалтер «Альфы» при расчете налога на прибыль учел доходы исходя из фактической цены сделки 11 600 000 руб. (5800 руб./шт. × 2000 шт.).

В составе расходов при расчете налога на прибыль бухгалтер «Альфы» учел первоначальную стоимость приобретения акций «Мастера» в сумме 13 000 000 руб. (6500 руб./шт. × 2000 шт.). Таким образом, результат от продажи акций в налоговом учете – убыток в сумме 1 400 000 руб. (11 600 000 руб. – 13 000 000 руб.).

Поскольку в бухучете результат от выбытия акций определяется с учетом переоценки ценных бумаг, а в налоговом учете – нет, бухгалтер «Альфы» начислил постоянный налоговый актив: Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 99 субсчет «Постоянные налоговые активы» – 200 000 руб. ((6500 руб. – 6000 руб.) × 2000 шт. × 20%) – отражен постоянный налоговый актив.

Порядок отражения в бухучете сделок РЕПО с акциями аналогичен порядку, установленному для сделок РЕПО с облигациями.

Документальное оформление

Факт выбытия финансового вложения (при любом варианте выбытия) подтвердите первичным документом, составленным по форме, утвержденной руководителем (ч. 1, 4 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). Например, это может быть акт приема-передачи акций (долей), предусматривающий все обязательные реквизиты, в соответствии с частью 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Изменение размера капитала

В статье 28 ФЗ № 208 предусмотрено увеличение УК в ЗАО за счет дополнительного выпуска акций. Соответствующее решение принимается на собрании акционеров. Количество дополнительных акций, их тип, способ размещения, цена, форма оплаты также определяются на собрании акционеров. Ценные бумаги могут быть оплачены денежными средствами или имущественными правами. Во втором случае для оценки передаваемого имущества привлекается независимый эксперт. Постановлением ФК ЦБ № 19 регулируется выпуск дополнительных акций. Проводки в бухгалтерском учете заносятся на основании отчета об итогах эмиссии: стоимости акций, их числа и категорий.

В рассмотренном далее примере для оплаты ценных бумаг будут использованы материалы. Для их учета в БУ предусмотрен одноименный счет 10. Если цена размещения выше номинальной стоимости ЦБ, то разница между полученными суммами относится на добавочный капитал. Также в примере будут использоваться такие проводки по акциям:

- КТ 80 ДТ 75-1 – увеличение УК за счет эмиссии акций.

- КТ 83 ДТ 75-1 – создание добавочного капитала.

Номинальная стоимость выпуска облагается налогом по ставке 0,8 % (ФЗ № 2023-1). Сумму, подлежащую к уплате, предприятие определяет самостоятельно и перечисляет в федеральный бюджет вместе с документами на регистрацию эмиссии. В БУ начисление налога на операции с ЦБ отражается записью ДТ 91-2 «Прочие затраты», КТ 68 «Расчеты по налогам». Государственная регистрация выпуска дополнительных акций осуществляется, если количество подписчиков превышает 500.

Как отразить акции в бухгалтерском учете

Увеличение уставного капитала акционерного общества возможно двумя путями: увеличение номинальной стоимости акций или размещение дополнительных акций (п. 1 ст. 28 Закона об акционерных обществах). При этом в соответствии с пунктом 1 статьи 39 указанного Закона размещение дополнительных акций может осуществляться одним из трех способов:

— подписка (открытая или закрытая);

— конвертация;

— распределение среди акционеров.

Рассмотрим содержание корпоративных мероприятий, осуществляемых в ходе дополнительной эмиссии акций, размещаемых по закрытой подписке, причем в случае, когда дополнительный выпуск акций не сопровождается государственной регистрацией проспекта эмиссии ценных бумаг.

Регистрация проспекта эмиссии ценных бумаг требуется, если акции размещаются по открытой подписке либо по закрытой подписке среди круга лиц, число которых превышает 500. При этом предусматриваются более жесткие требования к раскрытию информации для того, чтобы гарантировать возможным инвесторам на рынке ценных бумаг получение необходимых сведений.

Оплата акций дополнительного выпуска может осуществляться как денежными средствами, так и различным имуществом (по договору мены), которое должно быть предварительно оценено независимым оценщиком. В статье будет рассмотрен первый вариант оплаты акций.

Процесс дополнительной эмиссии акций включает 5 этапов:

1. Принятие решения о размещении эмиссионных ценных бумаг;

2. Утверждение решения о дополнительном выпуске эмиссионных ценных бумаг;

3. Государственная регистрация дополнительного выпуска эмиссионных ценных бумаг;

4. Размещение эмиссионных ценных бумаг;

5. Государственная регистрация отчета об итогах дополнительного выпуска эмиссионных ценных бумаг.

Каждый этап включает в себя корпоративные мероприятия, которые необходимо осуществлять последовательно и с соблюдением установленных сроков.

1. Принятие решения о размещении эмиссионных ценных бумаг

На этом этапе проводится заседание Совета директоров, которое определяет стоимость одной акции и Общее собрание акционеров, которое принимает решение об увеличении уставного капитала путем выпуска дополнительных акций общества.

В случае, если устав общества не содержит положения об объявленных акциях (то есть не предусматривает возможности осуществления дополнительной эмиссии), необходимо, чтобы на этом этапе акционеры приняли решение о внесении соответствующих изменений в устав (о количестве объявленных акций и правах акционеров, предоставляемых этими акциями после их размещения) (п. 3 ст. 28 Закона об акционерных обществах). Если на Общем собрании акционеров такое решение было принято, Акционерное общество обязано зарегистрировать данные изменения в ФНС.

2. Утверждение решения о дополнительном выпуске ценных бумаг

Совет директоров утверждает решение о дополнительном выпуске акций. В случае если в организации Совет директоров не предусмотрен, решение утверждает орган управления, осуществляющий функции совета директоров. Обычно этим органом является общее собрание акционеров. Документы на государственную регистрацию дополнительного выпуска ценных бумаг должны быть представлены не позднее трех месяцев от даты утверждения решения об их выпуске.

3. Государственная регистрация дополнительного выпуска эмиссионных ценных бумаг

Согласно Указу Президента РФ от 25.07.2013 N 645 ФСФР России упразднена. Ее функции переданы Банку России.

Таким образом, Служба Банка России по финансовым рынкам осуществляет функции упраздненной ФСФР России, в том числе производит регистрацию дополнительных выпусков акций.

Для государственной регистрации дополнительного выпуска ценных бумаг в регистрирующий орган представляются документы, предусмотренные Стандартами эмиссии ценных бумаг (утверждены Банком России 11.08.2014 N 428-П) (далее Стандарты).

1) заявление на государственную регистрацию дополнительного выпуска ценных бумаг;

2) анкета эмитента;

3) копия документа, подтверждающего государственную регистрацию эмитента;

4) решение о дополнительном выпуске ценных бумаг;

5) Протокол Совета директоров об определении цены размещения акций;

6) Протокол общего собрания акционеров об увеличении уставного капитала;

7) Протокол заседания Совета директоров об утверждении решения о дополнительном выпуске ценных бумаг;

копия устава (учредительных документов) эмитента в действующей редакции со всеми внесенными в них изменениями и (или) дополнениями;

копия устава (учредительных документов) эмитента в действующей редакции со всеми внесенными в них изменениями и (или) дополнениями;

9) платежное поручение (квитанция установленной формы в случае наличной формы уплаты), которым подтверждается факт уплаты эмитентом государственной пошлины, взимаемой в соответствии с законодательством Российской Федерации о налогах и сборах за государственную регистрацию дополнительного выпуска ценных;

10) опись представленных документов;

11) иные документы предусмотренные Стандартами.

Эмитент должен предоставить в регистрирующий орган комплект документов на бумажном и на электронном носителе. Решение о дополнительном выпуске и анкета эмитента, должны быть заполнены в соответствии со Стандартами и составлены с помощью специальной программы – электронной анкеты, которая находится в свободном доступе на официальных сайтах СБР и записаны на электронный носитель в формате анкеты. Так как в настоящий момент электронная анкета не содержит некоторых положений новых Стандартов, на электронный носитель также необходимо поместить Решение о дополнительном выпуске и анкету эмитента в формате .doc или .rtf с изменениями с учетом новых положений.

В течение 20 дней от даты получения регистрирующим органом документов и электронного носителя он обязан осуществить государственную регистрацию дополнительного выпуска ценных бумаг или принять мотивированное решение об отказе в его государственной регистрации

В процессе рассмотрения документов у СБР могут возникать замечания к документам. В этом случае в процессе регистрации решения о дополнительном выпуске ценных бумаг может быть назначена проверка достоверности сведений, содержащихся в предоставленных документах, или осуществлена приостановка государственной регистрации решения о дополнительном выпуске. Срок приостановки не может быть больше 30 дней.

4. Размещение эмиссионных ценных бумаг

Размещение ценных бумаг эмитентом начинается со сделок (заключение договоров), направленных на отчуждение (продажу) ценных бумаг дополнительного выпуска их первым владельцам, в соответствии с условиями зарегистрированного решения о дополнительном выпуске ценных бумаг. Эмитент должен направить реестродержателю передаточное распоряжение для внесения соответствующих записей в реестр акционеров.

Размещение осуществляется в сроки, предусмотренные зарегистрированным решением о дополнительном выпуске акций. Этот срок не может превышать одного года с даты государственной регистрации дополнительного выпуска эмиссионных ценных бумаг.

Также, в процессе размещения могут вноситься изменения в зарегистрированный текст решения о дополнительном выпуске акций. Такие изменения подлежат обязательной регистрации в СБР.

5. Государственная регистрация отчета об итогах дополнительного выпуска эмиссионных ценных бумаг

Не позднее 30 дней после завершения размещения эмиссионных ценных бумаг эмитент обязан представить в Банк России отчет об итогах дополнительного выпуска эмиссионных ценных бумаг (п. 1 ст. 25 Закона о рынке ценных бумаг).

Для государственной регистрации отчета об итогах дополнительного выпуска ценных бумаг в регистрирующий орган представляются документы, предусмотренные Стандартами эмиссии:

1) заявление на государственную регистрацию отчета об итогах дополнительного выпуска ценных бумаг;

2) отчет об итогах дополнительного выпуска ценных бумаг;

3) копия (выписка из) протокола собрания (заседания) уполномоченного органа управления эмитента (приказа, распоряжения или иного документа уполномоченного лица), которым принято решение об утверждении отчета об итогах выпуска (дополнительного выпуска) ценных бумаг, с указанием в случае, если данное решение принято коллегиальным органом управления, кворума и результатов голосования за его принятие;

5) справка эмитента о соблюдении им требований по раскрытию информации на этапах государственной регистрации дополнительного выпуска ценных бумаг;

6) документ, подтверждающий наличие решения о предварительном согласовании сделок по размещению ценных бумаг эмитента, являющегося хозяйственным обществом, имеющим стратегическое значение для обеспечения обороны страны и безопасности государства, в случае если совершение таких сделок допускается при наличии указанного решения об их предварительном согласовании;

в случае отказа эмитента от размещения ценных бумаг и представления отчета об итогах их выпуска (дополнительного выпуска), содержащего информацию о том, что ни одна ценная бумага не размещена, дополнительно представляется копия (выписка из) протокола собрания (заседания) уполномоченного органа управления эмитента (приказа, распоряжения или иного документа уполномоченного лица), которым принято решение об отказе от размещения ценных бумаг, с указанием в случае, если данное решение принято коллегиальным органом управления, кворума и результатов голосования за его принятие;

в случае отказа эмитента от размещения ценных бумаг и представления отчета об итогах их выпуска (дополнительного выпуска), содержащего информацию о том, что ни одна ценная бумага не размещена, дополнительно представляется копия (выписка из) протокола собрания (заседания) уполномоченного органа управления эмитента (приказа, распоряжения или иного документа уполномоченного лица), которым принято решение об отказе от размещения ценных бумаг, с указанием в случае, если данное решение принято коллегиальным органом управления, кворума и результатов голосования за его принятие;

9) платежное поручение (квитанция установленной формы в случае наличной формы уплаты), которым подтверждается факт уплаты эмитентом государственной пошлины, взимаемой в соответствии с законодательством Российской Федерации о налогах и сборах за государственную регистрацию отчета об итогах дополнительного выпуска ценных бумаг;

10) опись представленных документов;

11) иные документы, предусмотренные настоящими Стандартами.

Эмитент представляет в регистрирующий орган документы, необходимые в соответствии со Стандартами для государственной регистрации отчета об итогах дополнительного выпуска ценных бумаг, в одном экземпляре, за исключением отчета об итогах выпуска (дополнительного выпуска), представляемого в трех экземплярах.

Текст отчета об итогах дополнительного выпуска ценных бумаг представляется в регистрирующий орган также на электронном носителе и в формате, соответствующем требованиям федерального органа исполнительной власти по рынку ценных бумаг.

Если в процессе размещения ценных бумаг в итоге ни одной ценной бумаги дополнительного выпуска не размещено, либо решением о дополнительном выпуске ценных бумаг, размещаемых путем подписки, установлена доля ценных бумаг, при неразмещении которой дополнительный выпуск считается несостоявшимся, такой дополнительный выпуск ценных бумаг признается регистрирующим органом несостоявшимся, и его государственная регистрация аннулируется.

Регистрация отчета о дополнительном выпуске ценных бумаг осуществляется в течение 14 дней с момента подачи документов в СБР.

В процессе рассмотрения документов у СБР могут возникать замечания к документам. В этом случае в процессе регистрации отчета об итогах дополнительного выпуска ценных бумаг может быть назначена проверка достоверности сведений, содержащихся в предоставленных документах, или осуществлена приостановка государственной регистрации отчета об итогах дополнительного выпуска ценных бумаг. Срок приостановки не может быть больше 30 дней.

После регистрации отчета об итогах дополнительного выпуска эмитент должен внести соответствующие изменения в свои учредительные документы в части увеличения размера уставного капитала общества.

ВНИМАНИЕ: не забудьте выполнить требования о раскрытии информации при дополнительном выпуске ценных бумаг. За невыполнение требований о раскрытии информации штраф на сегодня составляет от 700000 до 1000000 руб.

Наша компания поможет Вам зарегистрировать дополнительный выпуск ценных бумаг. В услуги по регистрации дополнительного выпуска ценных бумаг входит консультирование на этапах эмиссии, подготовка пакета документов, подача пакета документов в регистрирующий орган и получение документов о регистрации дополнительного выпуска ценных бумаг.

Стоимость услуг по дополнительной эмиссии ценных бумаг составляет в среднем от 35000 руб. Дополнительно оплачивается пошлина за выпуск (дополнительный выпуск) ценных бумаг, размещаемых путем подписки 0,2 % от номинальной стоимости выпуска ценных бумаг.

По вопросам дополнительной эмиссии акций звоните по телефону.

Пример

Учредители ОАО приняли решение увеличить уставный капитал на 0,5 млн рублей путем выпуска 500 ЦБ стартовой стоимостью 1 тыс. руб. по цене 1050 рублей. По итогам эмиссии были проданы все акции. Из них 300 штук оплачено денежными средствами, а за остальные ОАО получило материалы на сумму 210 тысяч рублей. Отобразим выпуск дополнительных акций. Проводки:

| Операция | ДТ | КТ | Сумма (тыс. руб.) |

| Начислен налог на сделки с ЦБ (500 х 0,8 %) | 90-2 | 68 | 4 |

| Перечислены деньги в счет уплаты налога | 68 | 51 | 4 |

| Оприходованы полученные от учредителей деньги в оплату ЦБ (300 х 1,05) | 50, 51 | 75-1 | 315 |

| Оприходованы материалы в счет оплаты акций | 10 | 75-1 | 210 |

| Увеличен УК | 75-1 | 80 | 500 |

| Отражена сумма дополнительного капитала (300 х 1,05 + 210 – (500 х 1)) | 75-1 | 83 | 25 |

Взнос в уставный капитал может быть оплачен за счет товаров, которые предварительно оценены независимым экспертом по рыночной стоимости. Рассмотрим, как формируются записи, отображающие учет выпуска готовой продукции. Бухгалтерские проводки:

ДТ 43 КТ 20 – выпуск товаров основным (вспомогательным, обслуживающим) производством.

Вот как учитывается дополнительный выпуск акций. Проводки, представленные ранее, могут использоваться в случае оплаты взноса иным имуществом, например, ОС.

Корреспонденция для проводок

| По дебету | По кредиту |

| 50 Касса 51 Расчетные счета 52 Валютные счета 55 Специальные счета в банках 91 Прочие доходы и расходы | 73 Расчеты с персоналом по прочим операциям 80 Уставный капитал 91 Прочие доходы и расходы |

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl Enter.

Уменьшение капитала

Уставный капитал может быть уменьшен путем изменения номинальной стоимости или выкупа собственных ценных бумаг с целью их сокращения. При этом новый объем собственных средств не должен быть меньше предусмотренного законодательством. Если используется первый метод, то осуществляется выпуск дополнительных акций, проводки по которому будут рассмотрены далее, меньшей стоимости, которые конвертируются на находящиеся в обращении ЦБ. На основании отчета об эмиссии вносятся изменения в устав. При этом сумма выпуска ЦБ, который предназначен для уменьшения УК, объектом налогообложения не является.

Учет операций с акциями других предприятий

Обычные организации, не являющиеся профессиональными участникамирынка ценных бумаг, не так часто в ходе своей деятельности совершаютоперации с ценными бумагами вообще и с акциями в частности. Поэтомумногие бухгалтеры, даже имеющие большой опыт практической работы,испытывают определенные затруднения при решении вопросов, связанных сучетом операций с ценными бумагами. Организация, приобретая акции других предприятий, может преследоватьразличные цели. Акции могут приобретаться с целью получения дохода от ихдальнейшей перепродажи либо с целью получения дохода по ним в видедивидендов. Иногда целью приобретения акций может быть формированиеконтрольного пакета акций, позволяющего влиять на деятельность того илииного общества.

Пример

По решению учредителей, УК ОАО уменьшается на 300 тысяч рублей путем конвертации ценных бумаг. Разница между номинальной и рыночной стоимостями выплачивается учредителям при выпуске. Перечисление денег осуществляет агент, услуги которого стоят 12 тысяч рублей с НДС. Отобразим в БУ выпуск дополнительных акций. Проводки:

| Операция | ДТ | КТ | Сумма (тыс. руб.) |

| Сумма, подлежащая выплате при конвертации акций, перечисленная агенту | 76 | 51 | 300 |

| Выплаченные средства акционерам | 75-1 | 76 | 300 |

| Вознаграждение агента (с НДС) | 91-2 | 76 | 12 |

| Перечислена оплата за услуги агента | 76 | 51 | 12 |

| Отражено уменьшение УК | 80 | 75-1 | 300 |

Бухгалтерские проводки при приобретении организацией акций другого предприятия

Для учета расчетов с ООО «Матрос» бухгалтер ООО «Парус» открыл к сч. 76 субсчет 5 «Расчеты с посредниками». Покупку акций он отразил так: Дт 58.1 Кт 76.5 82500 р. (5500 * 15) — приобретены акции; 2832 / (5500 * 15) * 100% = 3,4% — расходы на посредника несущественны;

Дт 91.2 Кт 76.5 2832 р. — издержки на покупку списаны на прочие затраты; Дт 76.5 Кт 51 85332 р. (82500 + 2832) — деньги перечислены посреднику. Хранят приобретенные акции в кассе предприятия или в специальном хранилище (депозитарии).

В его функции входит сохранность БСО и их учет. Он получает определенный процент и перепродает бумаги по поручению собственника.

Аннулирование ЦБ

При выкупе организацией собственных акций в БУ может возникнуть разница между номинальной и фактически уплаченной ценой. Она учитывается по статье 80 (если цена ниже номинала) или в составе собственных средств (если цена выше номинала), а также по статье “Прочие денежные документы” (счет 56). Чаще всего ценные бумаги выкупаются по заниженной стоимости. Рассмотрим стандартные проводки:

- ДТ56 КТ50(51) – учтена стоимость затрат на выкуп акций.

- ДТ56 КТ80 — превышение номинальной стоимости над выкупной.

- ДТ88 КТ56 — превышение выкупной стоимости над номинальной.

Если ЦБ выкупаются с целью аннулирования, то формируются такие проводки:

- ДТ80-3 КТ80-1 – уменьшение стоимости оплаченного капитала.

- ДТ80-1 КТ56 — сумма аннулированных акций (проводка формируется после внесения изменений в устав)

или:

- ДТ48 КТ56 — отражена номинальная стоимость проданных ценных бумаг.

- ДТ51(50) КТ48 — денежные средства поступили в оплату проданных акций.

- ДТ48(80) КТ80(48) – получена прибыль (убыток) от операций с ЦБ.

Учет продажи акций в бухгалтерском учете проводки

Если вы выступаете как физическое лицо, вам не нужно заботиться об оплате налогов с продажи акций. Брокер самостоятельно рассчитает сумму и выплатит налог по ставке 13% (или 30%, если вы – нерезидент России). На те же условия могут рассчитывать и индивидуальные предприниматели. В данном случае они выступают как физические лица.

С юридическими лицами все сложнее. Компания должна самостоятельно позаботиться о бухгалтерской и налоговой отчетности.

Акции в бухучете юридического лица

Согласно бухгалтерским источникам, покупку акций отражают в Плане счетов – проводками Дебет 76 Кредит 51, Дебет 58 Кредит 76.

Покупку акций и потраченную сумму фиксировать в налоговой декларации не нужно. Это потребуется только при продаже. В этом случае вы указываете общую стоимость покупки (в расходах) и продажи.

Итак, как отразить акции в бухгалтерском учете по всем правилам?

Учтите:

- Расходы на покупку акций могут уменьшать налогооблагаемую базу только в случае, если они были проданы в данный отчетный период.

- Зафиксировать расходы можно в регистре налогового учета. В дальнейшем вы используете эти данные при расчете дохода.

- Проверьте, соответствует ли цена акций на момент покупки и продажи рыночной. Правила оценки стоимости ценных бумаг зависят от того, выпущены ли они на фондовую биржу или нет. Изучите статьи 313, 280, 272 (пункт 7, подпункт 7) Налогового кодекса РФ.

- В аналитическом учете можно рассмотреть каждую акцию или долю, либо совокупность (пакет, серию) акций одного эмитента и купленной по одной стоимости.

Обратите внимание: в вашей учетной политике должны быть прописаны порядок раскрытия информации о вложениях и единица учета (т.е. совокупность или штучные акции). При продаже акций НДС выплачивать не нужно.

Таким образом, в налоговой декларации необходимо указывать расходы на покупку и доходы от продажи акций только при реализации ценных бумаг. Однако фиксировать данные по стоимости покупки в бухучете нужно в любом случае.

Учет доходов по акциям

Если акции приносят дивиденды компании-держателю, их также нужно отражать в бухучете. Их учитывают в:

- К 91 («Прочие доходы и расходы»)

- Д 76 («Расчеты с разными дебиторами и кредиторами»)

Налоги с дивидендов тоже должны оплачиваться. Однако самостоятельно этим заниматься не придется. В данном случае налоговым агентом будет эмитент (источник дивидендов). Налог рассчитывается с даты поступления средств на счет держателя акций.

Подведем итоги

Физическим лицам не нужно отражать доходы от акций и заполнять декларации самостоятельно. Это сделает брокер – по НДФЛ (13% резидентам, 30% — нерезидентам). Юридические лица отражают сделки с акциями в бухучете, а в налоговой декларации эти цифры фиксируют только при продаже. В бухучете фиксируют и дивиденды по акциям. Налоги по дивидендам оплачивает налоговый агент (эмитент).

Денис Черепков Руководитель отдела по работе с клиентами Freedom24.ru

Реорганизация

Иногда может возникнуть необходимость в изменении номинальной стоимости акций путем их дробления или консолидации. Если полученная сумма четко соответствует размеру УК, дополнительные проводки в БУ не формируются. Изменения вносятся только в реестр акционеров. Если же размер УК четко не делится на количество новых учредителей (например, при капитале в 6 тысяч рублей количество ЦБ уменьшается с 300 до 25), то вносятся изменения в уставные документы, формируется дополнительный выпуск акций. Проводки используются аналогичные приведенным выше.

Обесценение финансовых вложений.

Обесценение финансовых вложений это устойчивое снижение предполагаемой получение выгоды с финн. вложений, по которым рыночная стоимость не определяется.

Вот как написано в ПБУ 19/02:

Устойчивое существенное снижение стоимости финансовых вложений, по которым не определяется их текущая рыночная стоимость, ниже величины экономических выгод, которые организация рассчитывает получить от данных финансовых вложений в обычных условиях ее деятельности, признается обесценением финансовых вложений. В этом случае на основе расчета организации определяется расчетная стоимость финансовых вложений, равная разнице между их стоимостью, по которой они отражены в бухгалтерском учете (учетной стоимостью), и суммой такого снижения

Для Обесценения финансовых вложений должны выполняться одновременно следующие условия:

- На отчетную дату и на предыдущею отчетную дату учетная стоимость существенно выше их расчетной стоимости.

- В течение отчетного года расчетная стоимость финансовых вложений существенно изменялась исключительно в направлении ее уменьшения;

- На отчетную дату нет свидетельств что в будущем эти активы существенно повысятся расчетная стоимость.

В случае проверки придут к выводу что финн вложения обесценились, организация образует резерв под обесценение финансовых вложений, как разница между учетной стоимостью и расчетной стоимости таких финансовых вложений.

Финансовые вложения в бухгалтерском балансе отражаются за вычетом резерва под обесценение финн. вложений.

Обесценение финансовых вложений я думаю возникает в таких случаях когда, у эмитента ценных бумаг (эти ценные бумаги в собственности организации) заемщик какой нибудь обанкротился.

Учет взносов

ЮЛ или ИП могут передавать в уставной капитал других организаций такие виды средств:

- деньги (зарубежная валюта и российские рубли). При этом в бухгалтерских документам, отчетность по которым сдается в органы ФНС валютные средства не могут показываться, поэтому их денежное значение переводится в рубли по курсу ЦБ;

- акции (в отчетности также прописывается их номинальная стоимость);

- имущество (оргтехника, мебель, автомобили, производственное оборудование и т.д.). Вопрос оценки имущества урегулирован в ст. 15 ФЗ «Об ООО». Если по мнению учредителя оценочная стоимость того имущества, которое передается в УК создаваемой им новой организации, не превышает 20000 рублей, то процесс оценки проводится самостоятельно.

- Если же сразу понятно, что объект передачи стоит дороже, чем 20000 рублей, закон обязывает нанять специального независимого оценщика, который и определит реальную стоимость передаваемого.

После проведения оценки номинальная стоимость всего, что передается, отображается бухгалтером учредителя на бухгалтерском счете 58 «Финансовые вложения» с использованием подсчета 1 «Паи и акции». О проводках по этому счету поговорим немного ниже.

Возможные типы УК

Российское законодательство утвердило минимальный размер УК юридического лица в форме ООО либо другой организационно-правовой форме в размере 10000 рублей. Источниками формирования УК согласно норм ФЗ «Об ООО» могут быть исключительно:

- деньги в российских рублях (валютные вложения переводятся по курсу в рубли);

- ценные бумаги, приобретенные учредителями на бирже или выпущенные самостоятельно (акции, чеки, векселя и т.д.);

- имущественные права;

- основные средства (недвижимость, автомобили и т.д.).

Процесс передачи основных средств в УК другой организации четко регулируется нормами ФЗ «Об ОАО» (ст.34) и п.2 ст. 15 ФЗ «Об ООО», в которых прописаны такие моменты:

- обязательное привлечение независимого оценщика имущества, так как основные средства могут стоить достаточно дорого;

- проведение внутренней оценки имущества;

- составление оценочного акта. Важно учесть, что стоимость имущества, установленная независимым оценщиком, не может быть больше, чем полученная в результате внутренней оценки;

- утверждение результатов оценки на общем собрании акционеров;

- составление акта приема — передачи собственности.

Процесс передачи акций и денег не имеет абсолютно никаких сложностей, поэтому процесс оценки не нужен.

Бухучет ценных бумаг

Бухгалтерский учет ценных бумаг ведется на счете 58 «Финансовые вложения» (Приказ Минфина от 31.10.2000 № 94н) в соответствии с ПБУ 19/02.

При этом аналитический учет на счете 58 ведется по видам финансовых вложений и объектам, в которые осуществлены эти вложения (организациям — продавцам ценных бумаг; другим организациям, участником которых является организация и т.п.). Кроме того в аналитическом учете необходимо разделение ценных бумаг на краткосрочные и долгосрочные активы.

Необходимо иметь в виду, что к финансовым вложениям организации не относятся (п. 3 ПБУ 19/02):

- собственные акции, выкупленные акционерным обществом у акционеров для последующей перепродажи или аннулирования;

- векселя, выданные организацией-векселедателем организации-продавцу при расчетах за проданные товары, продукцию, выполненные работы, оказанные услуги.

Следовательно, учет этих объектов ведется не на счете 58, а на счетах 81 «Собственные акции (доли)» и на отдельном субсчете к счету 62 «Расчеты с покупателями и заказчиками» соответственно.

В нашей консультации речь пойдет о ценных бумагах, являющихся для организации финансовыми вложениями.

Ценные бумаги принимаются к бухгалтерскому учету по первоначальной стоимости. Порядок первоначальной и последующей оценки ценных бумаг, особенности их обесценения, выбытия, а также учета доходов и расходов по ним раскрываются в ПБУ 19/02, а в учетном аспекте – еще и в Приказе Минфина РФ от 31.10.2000 № 94н.