Контур.Бухгалтерия — веб-сервис для малого бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Попробовать

Налоговое законодательство постоянно меняется. Иногда движение происходит в лучшую для предпринимателей и организаций сторону, а иногда — в худшую. Приходится следить за новшествами, чтобы правильно вести учет налогов в новом году и избежать штрафов. В статье рассмотрим основные изменения законодательства 2019 года.

Изменения в налоговых проверках

Еще одно важное изменение в сфере НДС — сокращение продолжительности камеральной проверки с 3 до 2 месяцев. Но не спешите радоваться. При обнаружении ошибок налоговики могут продлить проверку до 3-х месяцев.

Изменения затронут и выездную проверку. Если вы подадите уточненную налоговую декларацию с меньшей суммой налога чем в предыдущей, то готовьтесь встречать гостей-инспекторов. В рамках повторной проверки они проверят уместность и правильность расчетов по снижению налога к уплате.

Иногда предприниматель не согласен с налоговиками и идет оспаривать акт налоговой проверки. Теперь вы имеете право в течение срока оспаривания ознакомится со всеми материалами проверки.

Порядок подтверждения права на применение льготной ставки НДС

Статья 165 НК РФ «Порядок подтверждения права на применение налоговой ставки 0 процентов» дополнена пунктом следующего содержания:

При реализации услуг, предусмотренных подпунктом 4.3 пункта 1 статьи 164 НК РФ, для подтверждения обоснованности применения налоговой ставки 0 процентов и налоговых вычетов в налоговые органы представляется реестр перевозочных документов по перевозке пассажиров и багажа, определяющих маршрут перевозки, с указанием в нем номеров перевозочных документов, пунктов отправления, пунктов назначения, а также всех промежуточных пунктов маршрута перевозки в случае их наличия, даты оказания услуг, стоимости услуг по перевозке пассажиров и багажа.

Речь идет о льготной ставки на авиаперевозки в обход Москвы и Московской области. В этой же статье уточнен порядок освобождения от НДС безвозмездной передачи товаров (работ, услуг) и имущественных прав в рамках благотворительной деятельности. Определено, что если получателями таких товаров (работ, услуг), имущественных прав являются организация или ИП, документами, подтверждающими право на освобождение от налогообложения, являются:

- договор или контракт о безвозмездной передаче;

- акт приема-передачи товаров (работ, услуг), имущественных прав или иной документ, подтверждающий передачу.

ЕСХН и НДС

Ранее сельхозпредприятия НДС не уплачивали. С 2020 года ИП и организации на ЕСХН будут платить НДС. Уплата НДС позволит принимать его к вычету, что было недоступно до 2020 года. Но закон предусматривает и исключения. Если вы работаете на ЕСХН и за 2018 год ваша выручка меньше 100 млн. рублей, то НДС можно не уплачивать. Но пороговое значение ежегодно будет снижаться на 10 млн. рублей. Например, выручка за 2020 года должна быть не больше 90 млн., за 2020 — не более 80 млн., за 2021 — не более 70 млн. и так далее.

Новые для России налоги

Среди планируемых и уже утвержденных поправок в НК, присутствует введение совершенно новых налогов, ранее отсутствовавших в фискальной практике государства. Среди таковых можно выделить:

- Налог на профессиональный доход (НДП). После долгих обсуждений государство сформулировало основные критерии нового сбора в трех Федеральных Законах от 27 ноября 2020 г — №№ 422,423 и 425 ФЗ. С нового года с физических лиц, в том числе ИП, имеющих доход не более 2 400 000 рублей в год, будет взиматься от 4 до 6%, при взаимодействии с физлицами и ИП соответственно. До 31 декабря 2028 года изменения в российских налогах по данному направлению носят экспериментальный характер и будут взыматься лишь в нескольких регионах. После окончания «тестового» периода, НДП будет утвержден окончательно или отменен.

- Экологический налог – обширное понятие, предусматривающее не только изменения в налогах на транспорт в 2020 году, но и введение дополнительных сборов с производителей одноразовой посуды и приборов для готовки еды в полевых условиях (мангалов).

- Сбор на кальянные смеси и жидкости для «вайпов» — табак для кальянов, а также жидкости для электронных сигарет и парогенераторов (вайпов) будет облагаться акцизом. Первоначально определен размер сбора равный в 2020 году 457 руб./кг, далее планируется проводить ежегодную индексацию сбора. Под действие нового Закона подпадают также смеси, не содержащие табака.

- Акциз на спирт – существенные изменения в налогах на товары данной группы, планируются правительством с целью снижения доли контрафактных алкогольных напитков на основе денатурированного спирта. Размер сбора на этиловый спирт составит 107 рублей, а на «денатурат» — 532 рубля. Благодаря новым расценкам алкоголя будет невыгодно приобретать непригодное сырье. В том случае, если организация занимается выпуском парфюмерии, государство предоставляет ей право на получение налогового вычета, но только после предъявления доказательств деятельности.

Коэффициент-дефлятор

Законопроект “Об установлении коэффициентов-дефляторов на 2019 год” устанавливает основные коэффициенты-дефляторы на 2020 год:

- 1,915 — К1 для ЕНВД;

- 1,729 — коэффициент-дефлятор по НДФЛ;

- 1,518 — по УСН, ПСН и Налогу на имущество ФЛ;

- 1,317 — по торговому сбору.

Коэффициент-дефлятор — это ежегодно корректируемое значение, которое учитывает изменение потребительских цен на территории России. Он нужен для расчета некоторых налогов.

Налог на имущество организаций

В части регулирования налога на имущество юрлиц новые изменения в налоговом законодательстве в 2020 году также есть.

| Что поменялось (с 01.01.2019) | Как стало | Как было | Какая регулирующая норма поменялась (появилась, утратила силу) |

| Налогообложение движимого имущества | Не производится | Производилось | Изменился п. 1 ст. 374 НК РФ |

| Количество оснований для корректировки кадастровой цены налогооблагаемого объекта | Уплаченный за предыдущие периоды налог, рассчитанный из кадастровой стоимости, можно пересчитать, по 1 из следующих оснований: — изменение характеристик объекта; — корректировка технической ошибки в ЕГРН и ошибок, что были допущены при расчете кадастровой цены; — пересмотр цены по решению комиссии Росреестра или суда; — установление рыночной цены по решению комиссии или суда | Использовалось 2 основания: — корректировка ошибки в установлении кадастровой цены; — изменение цены на основании решения комиссии или суда | Изменился п. 15 ст. 378.2 НК РФ |

| Расчет налога с учетом изменений в характеристиках налогооблагаемого объекта | Со дня внесения изменений в ЕГРН | С начала года |

Возможные нововведения с 2020 года

Ряд нововведений все еще находится на стадии законопроекта и однозначно сказать, что с 1-го января 2020 года они войдут в силу нельзя. Но упомянуть возможные изменения все же стоит:

Освобождение ИП от сдачи декларации по УСН. В послании Президента Федеральному Собранию говорится об отмене декларации по УСН для предпринимателей. Цель — облегчение ведения деятельности для ИП-новичков. Наиболее вероятно, что изменение коснется ИП на упрощенке “Доходы”, применяющих онлайн-кассы. Налоговые органы и так видят все поступления, поэтому декларация просто дублирует информацию, которую передает онлайн-касса.

Налог на профессиональный доход. На рассмотрении находится и проект нового налога для самозанятых физлиц. Вводить этот налог планируют в рамках эксперимента в Москве, Московской, Калужской областях и Республике Татарстан.

Бухгалтерская отчетность. Законопроект планирует обязать компании сдавать бухотчетность в электронном виде только в органы ФНС. Росстату высылать второй экземпляр отчета больше не придется.

Чтобы в течение года быть в курсе изменений, легко вести учет, начислять зарплату, платить налоги, взносы и отчитываться, — воспользуйтесь облачным сервисом Контур.Бухгалтерия. Сервис своевременно обновляется под действующее законодательство, уберегая вас от санкций со стороны налоговиков. Первый месяц работы в сервисе бесплатен для всех новых пользователей.

Изменения по НДФЛ в 2020 году

С 01.01.2021 проценты по вкладам будут облагаться НДФЛ

С 01.01.2020:

- от обложения НДФЛ освобождаются единовременные компенсации педработникам, полученные в рамках госпрограммы. Необлагаемая сумма ограничена 1 млн руб. Льгота будет применяться к тем выплатам, право на получение которых появилось в 2020 — 2022 годах (сейчас такое освобождение действует только в отношении медиков);

- Организации со штатом от 10 человек обязаны применять электронные формы 6-НДФЛ и 2-НДФЛ (Федеральный закон от 29.09.2019 № 325-ФЗ);

- не облагаются НДФЛ: оплата проезда к месту отпуска и обратно работникам, проживающим в районах Крайнего Севера и приравненных к ним местностях (Федеральный закон от 17.06.2019 № 147-ФЗ);

- оплата допвыходных для ухода за ребенком-инвалидом. Новая норма касается доходов, полученных в 2020 году (Федеральный закон от 17.06.2019 № 147-ФЗ);

- списание безнадежного долга, если одновременно выполняются два условия (Федеральный закон от 26.07.2019 № 210-ФЗ): физлицо-должник не признается взаимозависимым с кредитором и не является его работником. Условие должно выполняться в течение всего периода задолженности;

- это не является матпомощью или встречным исполнением обязательств.

Начиная с 01.01.2019 (Федеральный закон от 29.09.2019 № 325-ФЗ имеет обратную силу) при получении в подарок недвижимости, транспортных средств, акций, долей или паев от физлица, которое не является ИП, а также близким родственником одаряемого, последний должен самостоятельно исчислить и уплатить НДФЛ с полученного дохода (до 01.01.2019 в таких случаях можно было применить имущественный вычет в размере 250 тысяч или 1 млн рублей в зависимости от вида проданного имущества), а с 1 января 2020 года доход от продажи подаренного имущества можно уменьшить на сумму, с которой был уплачен НДФЛ при его получении, или на сумму расходов дарителя на приобретение этого имущества, которые ранее он не учитывал при налогообложении (подп. 2 п. 2 в ред. Федерального закона от 29.09.2019 № 325-ФЗ).

Т.о. при продаже подаренного имущества платить НДФЛ дважды больше не придется

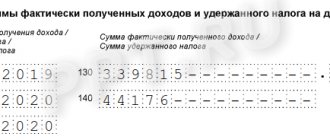

С 01.01.2019:

- налогоплательщики вправе получить налоговый вычет со стоимости любых лекарств, назначенных врачом (выписанных в рецепте), а не только поименованных в Перечне (пп. 3 п. 1 ст. 219 НК РФ; п. 5 ст. 2 Федерального закона от 17.06.2019 № 147-ФЗ);

- вводится новая форма налоговой декларации (используется для отчета за 2020 год);

- исключено условие о налоговом резидентстве РФ при освобождении от НДФЛ доходов от продажи недвижимого имущества. Таким образом, все те люди, которые живут больше за границей, чем в России, наконец-то избавятся от непомерного НДФЛ Родине.

- единовременная выплата судьям на приобретение жилья не облагается НДФЛ (п. 73 статьи 217 НК);

- с полевого довольствия свыше 700 рублей уплачивается НДФЛ (п. 3 статьи 217 НК)

- коэффициент-дефлятор по НДФЛ на 2020 год — 1,729 (Проект Приказа Минэкономразвития).

- не платится НДФЛ с продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или доли (долей) в них, а также транспортных средств, которые физ.лица использовали в предпринимательской деятельности (Федеральные законы от 27.11.2018 № 424-ФЗ и № 425-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации о налогах и сборах»).

Важным условием освобождения таких доходов от налогообложения остается соблюдение минимального предельного срока владения данным имуществом — три или пять лет (до 01.01.2019 такие доходы облагались НДФЛ во всех случаях).

При продаже имущества, которое было в собственности менее установленного срока владения, необходимо исчислить и уплатить НДФЛ.

Однако с 1 января и эту сумму можно уменьшить, применив имущественный налоговый вычет. Так, доход, полученный налогоплательщиком уже в 2020 году, может быть уменьшен на сумму фактических и документально подтвержденных расходов (в т.ч. до 2019 года), связанных с приобретением этого имущества, за вычетом ранее учтенных расходов при применении специальных налоговых режимов или в составе профессиональных налоговых вычетов.

Изменения по налогу на прибыль в 2020 году

С 01.01.2020:

- менять метод начисления амортизации можно только один раз в пять лет. Сейчас ограничение действует лишь при переходе с нелинейного метода на линейный;

- образовательные и медицинские организации могут применять льготную ставку бессрочно. По прежним правилам эти организации могли пользоваться ставкой 0% лишь до 1 января 2020 года;

- частично начнет действовать конвенция о противодействии размыванию налоговой базы. Если вы будете выплачивать иностранной фирме из страны, ратифицировавшей конвенцию, доходы, которые облагаются налогом на прибыль у источника, то можете столкнуться с ограничениями в применении льгот (Федеральный закон от 01.05.2019 № 79-ФЗ);

С 01.01.2019:

- Дивидендами признается доход в виде имущества, который получен участником при выходе из организации либо при ее ликвидации (п. 1 ст. 250 НК РФ). Доход при этом определяется как положительная разница между рыночной стоимостью получаемого имущества и фактически оплаченной стоимостью акций, а само имущество для налогообложения прибыли принимается к учету по рыночной стоимости на момент его получения (п. 2 ст. 277 НК РФ).

- Налогоплательщик самостоятельно определяет сумму налога в отношении полученных дивидендов (п. 2 ст. 275 НК РФ). Если на день принятия решения о выходе из организации или ее ликвидации он в течение 365 календарных дней и более непрерывно владеет 50% долей в уставном капитале выплачивающей дивиденды компании, причем сумма такого владения составляет не менее 50% от общих выплат дивидендов, то налог рассчитывается по ставке 0%.

- В остальных случаях ставка по дивидендам, полученным российскими компаниями от российских и иностранных организаций, равна 13%. По дивидендам, полученным зарубежной компанией по акциям российских организаций, а также по дивидендам от участия в капитале организации в иной форме — 15%.

- Если же участник организации получил убыток при ликвидации компании либо при выходе из нее, то он определяется как отрицательная разница между доходом в виде рыночной цены получаемого участником имущества и фактически оплаченной участником стоимости доли на дату ликвидации организации или выхода из нее. Такой убыток учитывается (пп. 8 п. 2 ст. 265 НК РФ) в составе внереализационных расходов.

Новости бухгалтерского и налогового учета в 2020 г.

Главными новостями бухгалтерского и налогового учета в 2020 году являются:

- повышение ставок по НДС;

- частичная отмена пониженных ставок по обязательным страховым взносам;

- вывод из-под налогообложения имущества в виде движимых объектов;

- изменение правил по включению в налоговые расходы платы за проезд большегрузов в систему «Платон».

По результатам данных правок в Налоговом кодексе РФ ФНС пришлось уточнять формы налоговых отчетов, а соответствующие этим правкам приказы или уже опубликованы, или ждут регистрации в Минюсте.

Стоит также отметить среди новостей бухгалтерского и налогового учета 2020 года — уточнение отчетных форм по НДФЛ и изменения в бухучете валютных средств по ПБУ 3/2006.

Подробнее обо всех изменениях и пойдет речь далее.

Новое в налоговом законодательстве в 2020 г. по НДС

Повышение ставки НДС утверждено Законом от 03.08.18 г. № 303-ФЗ.

Повышение НДС является одним из главных изменений в налоговом законодательстве РФ с 1 января 2020 г.

На практике платить НДС по-новому придется следующим категориям:

- Налогоплательщикам — российским юридическим лицам и индивидуальным предпринимателям.

- НДС-агентам, то есть компаниям и ИП, закупающим услуги, работы, имущество у иностранных бизнес-структур, не зарегистрированных в РФ в качестве плательщиков налогов.

Информацию об операциях, облагаемых по-новому, смотрите в Таблице 2.

Таблица 2. Новое в налоговом законодательстве с 2020 г. по НДС

| Облагаемая операция | Тариф НДС в 2020 г. |

| Реализация товаров, услуг или работ в РФ | 20% |

| Импорт имущества в Российской Федерации | |

| Монтажно-строительные действия для своих нужд | |

| Авансовые платежи в счет поставки товаров, услуг или работ, облагаемых по тарифу 20% | 20/120 |

| Аренда у государственных структур госимущества и муниципального имущества | |

| Закупка металлолома (цветного или черного) | |

| Закупка имущества, услуг или работ у иностранных компаний и ИП, которые не платят российские налоги |

Отмена льгот по взносам в 2020 г.

Отмена пониженных ставок по обязательным страховым взносам согласно Закону от 03.08.18 г. за № 303-ФЗ.

Еще одно нововведение в налоговом законодательстве с 1 января 2019 г. — за периоды, начиная с начала года, возрастут взносы на ОПС, на ОМС и на ОСС по нетрудоспособности и материнству для:

- предпринимателей — плательщиков ПСН;

- фирм, работающих на УСН;

- аптек — плательщиков ЕНВД.

Теперь они должны будут начислять взносы на вознаграждения физическим лицам, в том числе сотрудникам, по общим ставкам:

- на ОПС — по ставке 22%;

- на ОМС — 5,1%;

- на ОСС по нетрудоспособности и материнству — 2,9%.

Соответственно, следует применять и лимиты, при достижении которых взносы на ОСС не должны начисляться, а взносы на ОПС начисляются уже по сниженной ставке.

Негативные последствия от изменения в налогах в 2020 году

В связи с грядущими переменами, в адрес инициаторов нововведений поступает множество критики. Мнения независимых экспертов и экономистов, касательно последствий для экономики и граждан России разделились – сторонники реформ считают, что после окончания переходного периода, страну ждет опережающий рост и резкий подъем во всех областях. Скептики уверены в том, что:

- изменение налога на добавленную стоимость на 2% в 2020 году, приведет к проседанию рынка недвижимости. Даже рост конечной стоимости одного квадратного метра на 3% способен привести к снижению спроса, тогда как ожидания экспертов, оценивающих влияние ставки НДС в 20%, составляют +4% к стоимости квадратного метра;

- от высокой ставки пострадает сектор торговли и услуг. По мнению экономистов, инфляция в 2020 году повысится до 7,6%, что приведет к скачку цен и снижению покупательской способности населения. В ЦБ, Минфине и МЭР, считают, что изменения в налогах не повлияют значительно на инфляцию и она в 2020 году не превысит 4%, даже с учетом более высокой ставки НДС;

- высокая инфляция приведет к подъему ставки по ипотечным кредитам в среднем на 1-2%. Эффективность правительственной программы по повышению доступности жилья для населения, ставится под вопрос в связи с изменениями в налогах;

- стоимость товаров, облагаемых акцизом значительно увеличится в связи с комплексным повышением самих акцизов и НДС. Подорожают не только алкоголь и сигареты, более значимый эффект окажет повышение цены на бензин. Следствием повышения стоимости топлива, станет рост цен на продукцию сельскохозяйственных компаний, услуги транспортников и т.д. Многие эксперты озвучивают значение в 50 рублей, как ценовой ориентир на 2020 год. Предполагается, что изменения в соответствующих налогах станет предпосылкой для закрытия множества малых предприятий, выпускающих парфюмерию. Предполагается 50-процентный рост импорта в данном сегменте.

- замедление темпов роста экономики. Правительственные экономические организации, в частности МЭР, прогнозируют на 2019 год рост ВВП на 2,1%, в связи с изменениями в налогах и повышением объема налоговых поступлений. В то же время агентство Fitch не видит позитивных предпосылок для столь значительного роста и приводит другие цифры – не более 1,5%. Независимые аналитики считают, что темпы роста внутреннего роста обусловлены состоянием домохозяйств, которые явно страдают в условиях высокого налогового давления;

- значительно снизится покупательская способность российского населения. Любые изменения в налогах, затрагивающие доходы производителя или продавца товара, закладываются в конечную стоимость продукции, то есть компенсируются покупателем. Повышение НДС и акцизов в 2020 году, приведет повышению расходов простых граждан, что определенным образом повлияет на спрос;

- повысится процент налоговых «уклонистов». Ошибочно полагают многие правительственные функционеры, что более высокие налоги являются стимулом для бизнеса. Логика и практика подтверждают, что изменения в налогах, в сторону их увеличения, напротив, вынуждают большинство мелких предпринимателей искать схемы ухода от их уплаты. Таким образом, в 2020 году число активных налогоплательщиков значительно снизится.

Есть высокая вероятность, что в связи с изменениями в основных налогах, объем бюджетных поступлений значительно снизится, то есть эффект от нововведений будет явно противоположным, нежели ожидают инициаторы реформ.