Обязательная маркировка товаров приносит бизнесу не только процедурные и технологические сложности. Она влияет и на систему налогообложения. ЕНВД и маркировка товаров в 2020 году несовместимы: предприниматели, торгующие такой продукцией, потеряют право применять вмененку и патент. В этой статье мы разобрали все подробности: для кого и с какого момента действует запрет, что делать после этого, и позволяет ли маркировка совмещать разные налоговые спецрежимы.

МойСклад — удобная система учета и программа для кассира с бесплатной поддержкой маркировки. У нас все уже готово к работе с маркированными товарами: удобно заказывать и печатать коды, легко вводить товары в оборот, продавать, оформлять возвраты. Вы легко освоите простой интерфейс и сможете обучить персонал. Когда маркировка влияет на ЕНВД, пригодится раздельный учет: в МоемСкладе можно применять разные системы налогообложения для маркированных и немаркированных товаров. Все законно: в рамках одной продажи печатаются отдельные чеки с указанием нужной системы. Попробуйте прямо сейчас: это бесплатно!

Попробовать МойСклад

Об отмене ПСН и ЕНВД при маркировке стало известно в сентябре 2019 года. Федеральный закон 325-ФЗ от 29.09.2019 внес изменения в Налоговый кодекс, согласно которым к розничной торговле в целях применения этих налоговых спецрежимов не относится торговля некоторыми товарами, которые нужно маркировать:

- лекарствами,

- обувными товарами,

- изделиями из натурального меха: одеждой и аксессуарами.

Как только предприниматель продаст хотя бы один такой товар, он должен перейти с ЕНВД на общий режим, с патента — на общий режим или УСН.

Изменения вступили в силу с 1 января 2020 года. Это основная официальная информация по ЕНВД и маркировке, а дальше начинаются нюансы.

ЕНВД и маркировка обуви в 2020 году

Острее всего вопрос применения ЕНВД стоит для обувщиков. Внедрение маркировки обуви переходит на финальный этап: уже с 1.07.2020 торговать без кодов будет полностью запрещено. Когда нужно отказаться от ЕНВД: с 1 января 2020, когда вступают в силу новые изменения Налогового кодекса, с 1 марта (первоначальный дедлайн по маркировке) или с 1 июля?

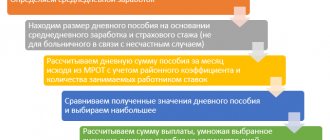

Минфин дал официальные разъяснения по этому вопросу в письме от 28 ноября 2020 № 03-11-09/92662. Поскольку оборот немаркированной обуви планировалось окончательно прекратить 1 марта 2020, до этого дня еще можно легально вводить в оборот, продавать, выводить из оборота обувные товары без нанесения на них кодов. Таким образом, по указанию Минфина, при розничной торговле обувью ЕНВД можно применять до 1.03.2020. После переноса окончательного срока по маркировке с 1 марта на 1 июля, вероятно, срок применения спецрежимов так же переносится, но официальных разъяснений по этому вопросу пока не было.

Система налогообложения для розничной торговли

Третий шаг

. Определите оптимальную систему налогообложения. Велик соблазн выбрать ту систему, где меньше обязательных платежей. Это логично, но не всегда правильно. Зачастую выгоднее пойти на снижение прибыли сегодня, чтобы завтра достичь глобальной цели. Например, если вы планируете активно привлекать инвестиции и расширять бизнес в будущем, то лучше сразу выбрать ООО и работать по общей системе.

- На прибыль

. От суммы разницы между доходами и расходами — 20% или 13% НДФЛ для ИП. - На имущество

. Если организация владеет недвижимостью. - Налог на добавленную стоимость

. Обычно составляет 18% от проданных товаров и услуг. НДС можно уменьшить на сумму НДС, которую вы заплатили поставщику.

Еще почитать: Скользящий график работы это по тк рф

Маркировка одежды и ЕНВД

Другой распространенный вопрос касается одежды. Попадает ли она в список несовместимых с ЕНВД и ПСН товаров?

Этот вопрос Минфин разъясняет в письме от 07 ноября 2020 № 03-11-11/85747. К розничной торговле в целях применения ЕНВД и ПСН теперь не относится реализация только ограниченной группы товаров: лекарств, обувных товаров и изделий из натурального меха. При этом в постановлении Правительства о маркировке меховых изделий от 11 августа 2020 № 787 есть перечень товаров, которые относятся к «предметам одежды, принадлежностям к одежде и прочим изделиям из натурального меха» и которые обязательно нужно маркировать. Это только одежда из норки, нутрии, песца, лисицы, кролика, зайца, енота, овчины и других видов меха.

Если предприниматель на ЕНВД или ПСН торгует в розницу одеждой, которая подлежит маркировке, но при этом не изготовлена из натурального меха, тогда запрет использовать спецрежимы его не касается. Он может и дальше применять патент или вмененку.

Розничная торговля на УСН

Но отражение в налоговой базе на УСН-15% расходов требует более внимательного подхода и связано с выполнением некоторых дополнительных условий. Прежде всего все учитываемые в уменьшения налога затраты должны отвечать закрытому перечню, предусмотренному статьей 346.16 Налогового кодекса. Расходы, не указанные в данном списке, отражать в налоговом учете нельзя. В отношении некоторых видов затрат существуют также прямые разъяснения Минфина на тему того, можно или нельзя уменьшать за счет них налоговые отчисления. Поэтому если конкретный вид расходов вызывает сомнения, то лучше все же проверить наличие подобных разъясняющих документов авторства специалистов финансового ведомства. Но все же основные виды затрат, связанные с ведением бизнеса, такие, как закупочная стоимость товаров, необходимые в деятельности услуги сторонних исполнителей, материальные затраты, расходы на оплату труда, не вызывают вопросов при включении подобных сумм в КУДиР.

Как видно из примера, расчет налоговой базы в УСН с объектом «доходы минус расходы» гораздо более трудоемкий, требует внимательности, а также предполагает постановку на предприятии учета товарооборота. Без такой системы, которая бы позволяла отражать как закупку, так и продажу в разрезе каждого отдельного вида товаров, организовать корректное ведение налогового учета было бы крайне сложно, особенно при многочисленной товарной номенклатуре. Однако в конечном итоге такой подход может окупиться минимизацией налоговых отчислений, а грамотное ведение документооборота и учета в целом избавит коммерсанта от любых возможных вопросов со стороны контролеров.

Кто получит компенсацию налогов?

Госдума 5 марта 2020 приняла в первом чтении законопроект о компенсации налогоплательщикам при вынужденной смене налогового режима. Это касается в том числе и отказа от ЕНВД и патента при торговле маркированными товарами. Предпринимателям, которым пришлось перейти на другую систему налогообложения не добровольно, а на основании новых правил, законопроект предлагает разрешить учитывать расходы на закупку в период применения вмененки и ПСН товаров, которые не были реализованы до перехода на другой налоговый режим. Это касается и маркированных товаров: обуви, лекарств, меховых изделий.

Нововведение касается правоотношений, которые возникли с 1 января 2020 года. Компенсацию смогут использовать и индивидуальные предприниматели, и организации.

ИП УСН ДОХОД отчеты при розничной торговле

В соответствии с п. 4 Постановления Правительства РФ от 06.05.2008 N 359 «О порядке осуществления наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники», подобного утверждения нет, так всего лишь сказано, что «бланк документа (там про БСО идет речь

) изготавливается типографским способом»

В соответствии со ст. 346.15 НК РФ и ст. 249 НК РФ, для УСН учитывается доход от реализации, под которым признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных и выручка от реализации имущественных прав. А выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной форме.

Можно ли совмещать ЕНВД и УСН?

Использовать единый налог на вмененный доход — ЕНВД — можно до начала 2021 года. С этого момента он прекращает действие окончательно, и правительство не рассчитывает его продлевать. Но можно ли до 2021 продолжать использовать ЕНВД, совмещая его с другой системой налогообложения, если предприниматель торгует не только маркированными товарами, которые несовместимы со спецрежимами, но и другой продукцией, которая в это число не входит?

Эту ситуацию можно трактовать двояко.

В Налоговом кодексе указано: если при розничной торговле налогоплательщик допустил реализацию товаров, которая к розничной торговле не относится (с учетом новых изменений в НК это касается маркированной обуви, лекарств, меховых изделий), с этого момента он считается утратившим право применять ЕНВД и перешедшим на ОСНО. Переход при этом считается с начала налогового периода, в котором была совершена эта реализация.

Таким образом, согласно Налоговому кодексу, даже однократная продажа маркированного товара из любой из этих трех групп лишает предпринимателя права применять ЕНВД.

Минфин, однако, выпустил собственное разъяснение по этому вопросу. В письме от 13 ноября 2020 № 03-11-11/87500 указано, что предприниматели, применяющие ЕНВД по отдельным видам деятельности, могут применять УСН по другим видам (п. 4 ст. 346.12 НК). И хотя 325-ФЗ исключает из розничной торговли для целей ЕНВД / ПСН реализацию маркированных лекарств, обуви и натурального меха, это не означает запрета вести раздельный учет, если соблюдаются требования глав 26.2 и 26.3 НК. Согласно позиции Минфина, по перечисленным товарам, подлежащим обязательной маркировке, можно применять упрощенку, и наряду с этим по другим товарам — ЕНВД.

Заметно, что есть расхождение между позицией Министерства финансов и нормой, указанной в Налоговом кодексе. При принятии решения стоит учесть, что мнение Минфина — это не правовая норма, а письмо имеет разъяснительный характер и не является нормативным актом.

Розничная торговля: выбор оптимальной системы налогообложения ИП

Розничная торговля ИП – деятельность по реализации товаров для личного пользования. Покупателями продукции выступают физические лица и представители предприятий, приобретающие материальные ценности не для продажи. Реализация производится по договору розничной продажи, в роли которого выступает чек ККМ или иной заменяющий форму документ.

Налогоплательщик имеет право выбрать форму учета самостоятельно при условии соблюдения ограничительных норм. При выборе наиболее выгодной системы необходимо определить, какие условия налогообложения и дополнительных расходов присутствуют в каждом из режимов.

Коммерсанты на вмененке

Подавляющее число индивидуальных бизнесменов платят ЕНВД с розничной торговли через свои мини-торговые точки. Как правило, у них нет финансовых ресурсов, чтобы содержать серьезные торговые площади.

Классификация таких торговых точек довольно разнообразна. Это могут быть:

- палатки на ярмарках;

- точки в ТЦ;

- торговые аппараты;

- ларьки;

- торговые прицепы;

- ручные тележки, лотки и пр.

При расчете ЕНВД с перечисленных объектов применяют следующие критерии (см. таблицу).

| Торговая точка и как с нее считают ЕНВД | |

| Способ розничной торговли | Показатель для налогаa |

| Сбыт товара происходит через: • стационарный объект без торговой площади; • передвижную точку с площадью до 5 кв. м | Число торговых точек или их рабочая площадь |

| Продажа товара путем разноса или развоза | Число реализаторов с учетом самого ИП |

| Продажа посредством торговых аппаратов | Их число |

Также см. «Бухучет ИП на ЕНВД в 2020 году: чего ждать».

Учет НДС по приобретенным товарам при УСН

НДС учитывается отдельно, условия списания те же, что и по самим товарам – товары должны быть оплачены и реализованы. Если реализованы не все товары, а только их часть, в расходы списывается НДС, рассчитанные пропорционально стоимости списанных на продажу товаров.

Расходы по приобретению товаров при УСН

Расходы, связанные с приобретением товаров, можно списывать сразу при их оплате. Такими расходами являются затраты по доставке товара от поставщика, затраты на их хранение и поддержание в нормальном состоянии. С другой стороны, такие расходы можно учесть и в составе материальных расходов. Тогда можно будет их учесть в расходах по мере погашения задолженности по оплате поставщикам.

Расходы по реализации товаров при УСН

Такими расходами являются затраты по доставке товаров покупателям, затраты на предпродажную подготовку, упаковку и другие аналогичные расходы. Такие расходы можно учесть сразу после их оплаты. В отношении транспортных затрат на доставку товаров покупателям позиция контролирующих органов не однозначна.

Минфин считает, что стоимость на товары переходит к покупателю в момент продажи, стоимость последующей доставки (доставки чужого имущества, по мнению Минфина) можно учесть в расходах только если стоимость такой доставки учтена в продажной стоимости товаров, либо расходы по доставки отдельно возмещаются покупателем.

Типовые бухгалтерские проводки при реализации товаров в розницу по продажным ценам

Типовые проводки приведены в Таблице 1: (нажмите для раскрытия)

| № п/п | Содержание операции | Счет дебета | Счет кредита |

| 1 | Оприходован товар | Д 41 | Д 60 |

| 2 | Отражена торговая наценка | Д 41 | К 42 |

| 3 | Отражена оплата поставщику | Д 60 | К 51 |

| 4 | Выручка по товару, проданному в розницу | Д 50 | К 90.01 |

| 5 | Списана продажная стоимость реализованного товара | Д 90.02 | К 41 |

| 6 | СТОРНО отражена торговая наценка по проданному товару | Д 90.02 | К 42 |

| 7 | Определен финансовый результат от реализации в розницу | Д 90.09 | К 99 |