Рубль падает, цены растут, а в магазинах и аптеках работают всё те же люди, приходят те же покупатели. Как сократить издержки? Как снизить пересортицу и избежать недостачи? О независимой инвентаризации, ее преимуществах и рисках самостоятельного проведения инвентаризации рассказывает Ольга Кузнецова, основатель и руководитель компании ORRLA.

Инвентаризация – один из главных методов финансового контроля, который предполагает пересчет товара (или иного имущества компании) и сверку результатов этого пересчета с данными бухгалтерии. Проведением инвентаризации, как правило, занимаются сотрудники предприятия, однако практика показывает, что такое решение далеко не самое эффективное. Во-первых, в инвентаризации не должны участвовать материально ответственные сотрудники, а также сотрудники, имеющие доступ к бухгалтерским данным по товарным остаткам. Во-вторых, не каждая компания может обеспечить необходимый уровень технологий и количество сотрудников. Например, мы можем обработать за выходные 2,5 млн. единиц! Сколько штатных сотрудников и за какое количество смен справятся с таким объемом? В-третьих, инвентаризация должна быть неожиданной. При этом все должно быть сделано в один прием, без дробления процесса на части. Это – одно из важнейших условий, если оно выполнено, проверяющие видят гарантированно реальное, соответствующее действительности положение дел на предприятии.

В силу своей работы знаю внутреннюю статистику многих розничных сетей. По их данным, даже в тех магазинах, где учет ведется без нарушений, погрешность может достигать 10–15%. Поясню этот факт на примере инвентаризации магазина бытовой техники, при которой коробки товара считаются без вскрытия. В таких случаях самого товара может уже не быть в магазине (если его забрал сотрудник или его продали без упаковки). При этом пустая упаковка будет посчитана, и товар продолжит числиться на балансе.

Одним из главных достоинств независимой инвентаризации является сведение к нулю рисков, связанных с намеренным искажением результатов инвентаризации. Так, если подсчет товарных остатков выполняется сотрудниками аптеки или магазина, велика вероятность того, что результаты пересчета будут «подогнаны» под бухгалтерский остаток. Нередко возникают ситуации, когда на предприятии не выявляются недостачи, но при этом есть дефицит товаров или денег. В таких случаях речь может идти о недобросовестности сотрудников.

Когда требуется инвентаризация на складе

Плановая проверка выполняется раз в год. Внеплановая инвентаризация – при наличии особых обстоятельств. Перечень этих обстоятельств приведен в ФЗ №402 «О бухучете» от 6 декабря 2011 года:

- Смена руководителя, передача собственности другому лицу, перевод организации из государственной в унитарную.

- Увольнение более 50% работников штата.

- Выявление кражи, порчи имущества, его незаконной эксплуатации.

- Порча собственности в результате ЧП (пожары, наводнения, ураганы).

Инвентаризация также осуществляется перед составлением годовой отчетности. Мероприятие регулируется Приказом Минфина №49 «Об утверждении указаний по инвентаризации» от 13 июня 1995 года.

К СВЕДЕНИЮ! Раз в год – это минимальное число мероприятий. Но на практике проверки осуществляются чаще. Нужно это для своевременного обнаружения факта кражи.

Какими способами могут искажаться результаты инвентаризации?

Каждая инвентаризация напрямую затрагивает интересы материально ответственных сотрудников. Для того чтобы скрыть имеющиеся недостачи, они могут искажать результаты инвентаризации таким образом, чтобы избежать финансовых последствий проверки.

В каждой избушке, как говорится, свои погремушки. Приведу примеры мошенничества из практики.

Замена штрихкодов – распространенный способ мошенничества. Продавцу-консультанту магазина брендовой одежды очень понравилась продающаяся в нем дорогая кожаная куртка. Он уходит в ней домой, а штрихкод прикрепляет на носки или недорогую рубашку, которая честно оплачивается жуликом и списывается. При инвентаризации не возникает никаких вопросов, так как штрихкод от более дорогого товара сканируется так, будто он все еще есть в наличии. Мы сверяем штрихкоды товаров, поэтому такое несоответствие будет сразу обнаружено.

Прямая подмена товаров. В этих случаях на место взятого (или проданного) товара кладется более дешевый товар той же группы (например, дорогая мужская обувь заменяется дешевой). При инвентаризации дешевый товар учитывается в качестве более дорогого, и недостача оказывается необнаруженной. Опять же наши сотрудники открывают коробки, проверяя наличие и соответствие вложенного товара заявленному.

«Подгон» результатов. Если сотрудники, проводящие инвентаризацию, имеют доступ к данным о бухгалтерских остатках, результаты инвентаризации могут быть просто подтасованы (например, одна и та же единица товара сканируется столько раз, сколько единиц должно быть по данным бухгалтерии).

Состав комиссии

Для проведения мероприятия назначается специальная комиссия. Ее минимальный состав – 6 сотрудников. В комиссию должны входить эти специалисты:

- Главбух.

- Руководитель фирмы или его зам.

- Руководитель отделов.

- Лицо, отвечающее за соблюдение трудовых прав сотрудников.

- Представители логистической службы.

Иногда в состав комиссии могут входить и другие профессионалы. Каждый из сотрудников должен обеспечивать эффективность проведения мероприятия. Состав комиссии утверждается управленцем фирмы путем издания приказа.

ВНИМАНИЕ! Руководитель должен обеспечить наличие всего нужного инструмента: техники для взвешивания, подсчета, перевозки.

ВАЖНО! Число сотрудников, участвующих в комиссии, должно неукоснительно соблюдаться. В обратном случае инвентаризация признается недействительной.

Виды инвентаризации

Рассмотрим основные виды инвентаризаций на складе:

- Полная. Предполагает изучение всего имущества, расположенного на складе. Проверяются в том числе арендуемые объекты.

- Частичная. Проверяется только часть объектов. Проверка позволяет провести мероприятие быстро. Если выявится недостача, мероприятие расширяется.

- Выборочная. Анализируются только определенные ценности.

- Плановая. Перечень проверяемого имущества устанавливается руководителем.

Раз в год должна обязательно проводиться полная проверка.

Подготовительные работы

Склад перед мероприятием рекомендуется прибрать. Представителям комиссии предоставляются все документы, касающиеся недавних операций с предметами на складе. К примеру, это могут быть бумаги о приходе, утере, порче, расходе. На прежних отчетах проставляется пометка «до инвентаризации». Выделение документов, оформленных до мероприятия, позволит выявить отсутствующие объекты.

Ответственные за собственность обязаны перед началом инвентаризации поставить подпись в документе о том, что все бумаги на продукцию сданы комиссии. Проставляется еще одна подпись, которая подтверждает списание выбывшего имущества в расход. Документ о списании прилагается ко всем описям.

ВНИМАНИЕ! Различают две формы комиссий: счетную и инвентаризационную. Во вторую входят сотрудники, ответственные за подсчет собственности на складе.

Документальное оформление результатов проверки

По результатам инвентаризации формируется сличительная ведомость (ИНВ-19), где отражены недостача или излишки товаров. По каждому факту отклонения в любую сторону комиссия обязана провести проверку и занести результаты в итоговую ведомость (ИНВ-26):

- недостаток по причине естественной убыли;

- по недосмотру или халатности;

- по злому умыслу (если проверка инициирована с целью пресечь кражу или порчу ТМЦ).

Причины помогут руководителю установить виновника и взыскать с него убыток в денежном выражении. Выявить наличие единиц устаревшего или просроченного товара, списать его в убыток.

По завершении проверки инвентаризационный акт подписывают все участники комиссии, руководитель и главный бухгалтер, а также сотрудники, ответственные за движение ТМЦ.

Таблица 2: учет результатов инвентаризации в бухгалтерском учете

| № | Что списываем/приходуем | Куда списываем/приходуем | |

| дебет | кредит | ||

| 1 | Излишки товаров | 41 | 91.1 |

| 2 | Недостачу товаров | 94 | 41 |

| 3 | В пределах норм естественной убыли | 44 | 94 |

| 4 | Убыток за счет виновного сотрудника | 73.2 | 94 |

| 5 | Убыток за счет прибыли организации | 91.2 | 94 |

| 6 | НДС в части товаров, которые списаны в убыток | 91.2 | 19.3 |

Проводки, которые отражают результаты инвентаризации, формируются в том периоде, к которому относится дата проведения проверки (дата составления описи).

Порядок инвентаризации

Начать нужно с формирования сличительных ведомостей. Эти документы фиксируют несоответствие бумаг и реальной ситуации на складе. К примеру, в бухгалтерском отчете указано 100 единиц товара, а на складе обнаружено только 98 единиц. То есть установлена недостача в 2 единицы. Она указывается в сличительной ведомости. В процессе инвентаризации формируется заключение. Для его подготовки нужно создать единый реестр, в котором содержатся описи и ведомости.

Если на складе есть временно хранящаяся продукция, для нее понадобится отдельная ведомость. Для удобства может быть сформирован электронный документ. Отсутствие имущества на складе должно быть зафиксировано. Выполняется это исключительно в присутствии лица, ответственного за товар.

Инвентаризация продукции на складе проводится в соответствии с этим алгоритмом:

- Формирование комиссии.

- Формирование плана предстоящих мероприятий.

- Руководитель утверждает участников счетной комиссии.

- Издается приказ о запрете всех действий с имуществом на складе.

- Готовятся бухгалтерские документы.

- Ответственный сотрудник подтверждает, что предоставленные бухгалтерские сведения актуальны.

- Представители счетной комиссии инструктируются на предмет создания описей.

- Выполняется подсчет имущества.

- Проверяется правильность заполнения описи после завершения подсчетов.

- По окончании мероприятия повторно устанавливается наличие продукции на складе, если соответствующее положение есть в документах.

- Формирование ведомости.

- Направление отчетов в бух. отдел.

Если есть неоднозначные моменты, нужно выполнить сравнение сформированных отчетов и единиц товара на складе.

ВНИМАНИЕ! Во время процедуры запрещено перемещение имущества и любые другие манипуляции с ним. Соблюдение этого правила позволит предупредить ошибки и неточности в отчете. Если в процессе инвентаризации на склад поступают новые товары, в реестре они отражаются в присутствии представителей комиссии.

В оформляемых ведомостях приводятся только выявленные расхождения между показателями по данным бухгалтерского учета и данными инвентаризационных описей. При оформлении ведомостей учитываются расхождения не только в количестве материальных ценностей, но и в их оценке (по данным учета и фактической, выявленной по результатам работы инвентаризационной комиссии)

Излишек имущества приходуется по рыночной стоимости на дату проведения инвентаризации и соответствующая сумма относится в состав внереализационных доходов организации записью по дебету счетов 10 «Материалы», 41 «Товары» (по соответствующим субсчетам учета), и др. и кредиту счета 91, субсчет «Прочие доходы».

В целях налогообложения по налогу на прибыль выявленные при инвентаризации излишки товарно-материальных ценностей и прочего имущества (в том числе денежных средств) увеличивают налоговую базу в составе внереализационных доходов на основании п. 20 ст. 250 НК РФ.

На предприятиях розничной торговли суммы начисленной торговой надбавки по выявленным товарам оформляются записью по дебету счета 41, субсчет «Товары в розничной торговле» и кредиту счета 42 «Торговая наценка».

Выявленные по результатам инвентаризации недостача и порча материальных ценностей в пределах норм естественной убыли относятся на издержки производства (обращения), а сверх норм — на счет виновных лиц. При этом следует учитывать, что до определения недостачи возможен зачет излишков и недостач пересортицей.

Под пересортицей товарно-материальных ценностей понимается одновременная недостача одного сорта товара и излишек другого сорта товара того же наименования. Как правило, причинами пересортицы является недостаточный контроль за соответствием отпускаемого со склада сорта товаров сорту, указанному в первичных документах, служащих основанием для отпуска товаров со склада. Выявляются пересортицы при проведении инвентаризаций и иных установленных контрольных мероприятий.

В бухгалтерском учете выявленные суммы пересортицы (на примере товаров) оформляются следующими записями по счетам учета:

дебет счета 94 «Недостачи и потери от порчи ценностей» кредит счета 41 — отражена недостача товаров одного сорта (по учетным ценам организации);

дебет счета 41 кредит счета 94 — излишек товаров другого сорта;

дебет счета 41 кредит счета 41 — зачет недостачи товаров по пересортице;

дебет счета 73 «Расчеты с персоналом по прочим операциям» кредит счета 94 — отнесение за счет виновных лиц разницы в стоимости недостающих ценностей над стоимостью излишествующих ценностей;

дебет счета 91, субсчет «Прочие расходы» кредит счета 94 — списание за счет организации разницы в стоимости недостающих ценностей над стоимостью излишествующих ценностей.

Стоимость недостающих ценностей отражается в бухгалтерском учете следующими записями:

дебет счета 94 кредит счетов 10, 41, 50 — недостачи товарно-материальных ценностей по учетным ценам, а также наличных денежных средств;

Недостачи имущества и его порча в пределах норм естественной убыли относятся на счета учета производственных затрат (издержек обращения) — дебет счета 44 кредит счета 94

31. Особенности проведения инвентаризации товаров и тары, находившихся на ответственном хранении, в пути, полученных для переработки при принятых на комиссию, и отгруженных товаров.Товарно-материальные ценности заносятся в описи по каждому отдельному наименованию с указанием вида, группы, количества и других необходимых данных (артикула, сорта и др.).

Инвентаризация товарно-материальных ценностей должна, как правило, проводиться в порядке расположения ценностей в данном помещении. При хранении товарно-материальных ценностей в разных изолированных помещениях у одного материально ответственного лица инвентаризация проводится последовательно по местам хранения. После проверки ценностей вход в помещение не допускается (например, опломбируется), и комиссия переходит для работы в следующее помещение.

Товарно-материальные ценности, поступающие во время проведения инвентаризации, принимаются материально ответственными лицами в присутствии членов инвентаризационной комиссии, приходуются по реестру или товарному отчету после инвентаризации и заносятся в отдельную опись под наименованием «Товарно-материальные ценности, поступившие во время инвентаризации». В описи указываются дата поступления, наименование поставщика, дата и номер приходного документа, наименование товара, количество, цена и сумма. Одновременно на приходном документе за подписью председателя инвентаризационной комиссии (или по его поручению члена комиссии) делается отметка «после инвентаризации» со ссылкой на дату описи, в которую записаны эти ценности.

При длительном проведении инвентаризации в исключительных случаях и только с письменного разрешения руководителя и главного бухгалтера организации в процессе инвентаризации товарно-материальные ценности могут отпускаться материально ответственными лицами в присутствии членов инвентаризационной комиссии. Эти ценности заносятся в отдельную опись под наименованием «Товарно-материальные ценности, отпущенные во время инвентаризации». Оформляется опись по аналогии с документами на товарно-материальные ценности, поступившие во время инвентаризации. В расходных документах делается отметка за подписью председателя инвентаризационной комиссии или по его поручению члена комиссии.

Инвентаризация товарно-материальных ценностей, находящихся в пути, отгруженных, не оплаченных в срок покупателями, находящихся на складах других организаций, заключается в проверке обоснованности числящихся сумм на соответствующих счетах бухгалтерского учета. Товары, хранящиеся на складах других организаций, заносятся в описи на основании документов, подтверждающих сдачу этих товаров на ответственное хранение.

В описях указываются их наименование, количество, сорт, стоимость (по данным учета), дата принятия груза на хранение, место хранения, номера и даты документов.

Описи составляются отдельно на товарно-материальные ценности, находящиеся в пути, отгруженные, не оплаченные в срок покупателями и находящиеся на складах других организаций.

В описях на товарно-материальные ценности, находящиеся в пути, по каждой отдельной отправке приводятся следующие данные: наименование, количество и стоимость, дата отгрузки, а также перечень и номера документов, на основании которых эти ценности учтены на счетах бухгалтерского учета.

В описях на товарно-материальные ценности, отгруженные и не оплаченные в срок покупателями, по каждой отдельной отгрузке указываются наименование товарно-материальных ценностей, сумма, дата отгрузки, дата выписки и номер расчетного документа. Данные о товарно-материальных ценностях, хранящихся на складах других организаций, заносятся в описи на основании документов, подтверждающих сдачу этих ценностей на ответственное хранение.

Результаты инвентаризации должны быть отражены в учете того месяца, в котором была закончена инвентаризация.

Рассмотрим порядок отражения в бухгалтерском учете организации результатов инвентаризации товаров. При учете товаров по покупным ценам схема корреспонденции счетов по учету результатов инвентаризации товаров выглядит следующим образом.

| Номер и содержание записи | Корреспондирующие счета (субсчета) | |

| Д | К | |

| 1. Оприходованы излишки товаров | 91-1 | |

| 2. Отражена в учете недостача товаров | ||

| 3. Списана недостача товаров: в пределах норм убыли сверх норм убыли сверх норм убыли | 44 (96) | |

| за счет виновных лиц | 73-3 | |

| за счет организации | 91-2 | |

| 4. Списана сумма НДС, относящаяся к товарам, по которым потери списываются за счет организации | 91-2 | 19 (68) |

Если товары учитываются по продажным ценам,то помимо приведенных выше делают дополнительные записи:

на сумму торговой надбавки, относящейся

а) к излишним товарам (запись I):

Д 41 «Товары» К 42 «Торговая наценка»;

б) к недостающим товарам (запись 2):

Д 41 «Товары» К 42 «Торговая наценка» (методам красного сторно).

При отражении в бухгалтерском учете организации выявленной при инвентаризации недостачи товаров, принятых на комиссию, схема корреспонденции счетов будет следующей.

| Номер и содержание записи | Корреспондирующие счета (субсчета) |

| Д | К |

| Отражена в учете недостача товаров: по учетным ценам на сумму, подлежащую выплате комитенту | |

| Списана недостача товаров за счет виновных лиц | 73-2 |

| Списана недостача товаров за счет организации | 91-2 |

| Поступили деньги в кассу от виновных лиц в погашение задолженности по недостаче | 73-2 |

| Выданы деньги комитенту |

32. Порядок отражения на счетах бух.учета выявленных при инвентаризации расхождений между фактическим наличием товаров и тары и данными бух.учета в оптовой, розничной и комиссионной торговле.(я думаю это общее правило для всех видов торговли.)

Методические указания по бухгалтерскому учету материально-производственных запасов (утв. приказом Минфина РФ от 28 декабря 2001 г. N 119н) 29. По результатам инвентаризаций и проверок принимаются соответствующие решения по устранению недостатков в хранении и учете запасов и возмещению материального ущерба.

Выявленные при инвентаризации расхождения между фактическим наличием имущества и данными бухгалтерского учета отражаются в следующем порядке:

а) излишки запасов приходуются по рыночным ценам и одновременно их стоимость относится:

— в коммерческих организациях — на финансовые результаты;

— в некоммерческих организациях — на увеличение доходов;

б) суммы недостач и порчи запасов списываются со счетов учета по их фактической себестоимости, которая включает в себя договорную (учетную) цену запаса и долю транспортно-заготовительных расходов, относящуюся к этому запасу. Порядок расчета указанной доли устанавливается организацией самостоятельно. В бухгалтерском учете данная операция отражается по дебету счета 94 «Недостачи и потери от порчи ценностей» и кредиту счетов учета запасов — в части договорной (учетной) цены запаса и дебету счета «Недостачи и потери от порчи ценностей» и кредиту счета 16 «Отклонение в стоимости материалов», при использовании в учетной политике организации счетов заготовления и приобретения материалов или соответствующего субсчета к счетам учета запасов в части доли транспортно-заготовительных расходов.

При порче запасов, которые могут быть использованы в организации или проданы (с уценкой), последние одновременно приходуются по рыночным ценам с учетом их физического состояния с уменьшением на эту сумму потерь от порчи.

30. Недостача запасов и их порча списывается со счета 94″Недостачи и потери от порчи ценностей» в пределах норм естественной убыли на счета учета затрат на производство или (и) на расходы на продажу; сверх норм — за счет виновных лиц. Если виновные лица не установлены или суд отказал во взыскании убытков с них, то убытки от недостачи запасов и их порчи списываются на финансовые результаты у коммерческой организации, на увеличение расходов у некоммерческой организации. Нормы убыли могут применяться лишь в случаях выявления фактических недостач.

Недостача запасов в пределах установленных норм естественной убыли определяется после зачета недостач запасов излишками по пересортице. В том случае, если после зачета по пересортице, произведенного в установленном порядке, все же оказалась недостача запасов, то нормы естественной убыли должны применяться только по тому наименованию запасов, по которому установлена недостача. При отсутствии норм убыль рассматривается как недостача сверх норм.

31. В материалах, представленных руководству организации для оформления списания недостач запасов и порчи сверх норм естественной убыли, должны содержаться документы, подтверждающие обращения в соответствующие органы (органы МВД России, судебные органы и т.п.) по фактам недостач и решения этих органов, а также заключение о факте порчи запасов, полученные от соответствующих служб организации (отдела технического контроля, другой аналогичной службы) или специализированных организаций.

32. Взаимный зачет излишков и недостач в результате пересортицы может производиться по решению руководства организации только за один и тот же проверяемый период, у одного и того же проверяемого лица, в отношении запасов одного и того же наименования и в тождественных количествах.

О допущенной пересортице материально-ответственные лица представляют подробные объяснения инвентаризационной комиссии.

В том случае, когда при зачете недостач излишками по пересортице стоимость недостающих запасов выше стоимости запасов, оказавшихся в излишке, то указанная разница относится на виновных лиц.

Если конкретные виновники недостачи не установлены, то разницы рассматриваются как недостача сверх норм убыли и списываются на финансовые результаты у коммерческой организации или увеличение расходов у некоммерческой организации.

33. Предложения о регулировании выявленных при инвентаризации расхождений фактического наличия запасов и данных бухгалтерского учета представляются на рассмотрение руководителю организации. Окончательное решение о зачете принимает руководитель организации.

34. Результаты инвентаризации должны быть отражены в учете и отчетности того месяца, в котором была закончена инвентаризация, а по годовой инвентаризации — в годовой бухгалтерской отчетности.

35. Материальные запасы, утраченные (уничтоженные) в результате стихийных бедствий, пожаров, аварий и других чрезвычайных ситуаций списываются с кредита счетов учета запасов в дебет счета 94 «Недостачи и потери от порчи ценностей» по фактической себестоимости этих запасов с последующим отражением на счете учета финансовых результатов как чрезвычайные расходы.

Страховые возмещения, поступающие в качестве компенсации потерь от стихийных бедствий, пожаров, аварий и других чрезвычайных ситуаций, учитываются в составе чрезвычайных доходов организации.

33. Учет товарных потерь вследствие естественной убыли

Естественная убыль — это потери товаров, обусловленные изменением их физико-химических свойств (усушка, утруска, распыл, утечка и т. п.). Их нормируют, т. е. на каждый товар в отдельности устанавливаютнорму убыли (в процентах).

Нормы естественной убыли при перевозках зависят от вида товара и транспорта, расстояния перевозки, времени года и других факторов.

Сумму товарных потерь при перевозках вследствие естественной убыли определяют путем нахождения нормы убыли от стоимости каждого вида товара (в некоторых случаях — от их массы). Данные нормы применяются только в том случае, если при приеме товаров будет выявлена их недостача.

Если при выдаче груза грузополучателю обнаружена недостача товаров в пределах норм естественной убыли, представитель транспортной организации обязан сделать в транспортном документе соответствующую отметку. Если недостача товаров, выявленная при приемке, превышает установленные нормы, составляется соответствующий акт.

Нормируемые потери при перевозке (но не больше суммы недостачи, выявленной при приемке товаров от органов транспорта) списывают за счет грузополучателя. Стоимость недостающих товаров сверх указанных норм должна быть взыскана с виновников.

Нормы естественной убыли при хранении товаров зависят от различных факторов: климатической зоны (первая и вторая), условий хранения и др.

Указанные нормы не используют по товарам, которые принимают и отпускают без взвешивания (счетом единиц или по массе, указанной на таре), которые списаны по актам о порче, бое, ломе, а также по штучным товарам.

Величину потерь вследствие естественной убыли (Е) определяют по формуле:

Е = Т • Н : 100,

где Т — стоимость (масса) проданного (отпущенного) товара;

Н — норма естественной убыли, %.

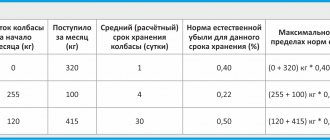

Товарные потери при хранении и продаже вследствие естественной убыли списывают только в том случае, если при инвентаризации будет выявлена недостача товаров исходя из установленных норм, но не больше суммы недостачи, установленной при инвентаризации. Например:

| Показатели | Вариант 1 | Вариант 2 |

| Недостача товаров, выявленная при инвентаризации | ||

| Товарные потери, исходя из норм естественной убыли | ||

| Потери, списываемые за счет организации | ||

| Экономия естественной убыли | — | |

| Потери, взыскиваемые с материально ответственных лиц | — |

На складах нормы естественной убыли зависят такжеот сроковхранения товара (кроме перечисленных выше факторов).

При партионном способе хранения товаров срок хранения исчисляют по партионной карте исходя из даты поступления товара и даты его отпуска.

При сортовом способе хранения определяют средний срок хранения товара (С) по формуле:

С = О : Р,

где О — средний суточный остаток товара за период между инвентаризациями;

Р — однодневный оборот товара за межинвентаризационный период.

Средний суточный остаток товара рассчитывается по формуле:

О = О : п,

где О— остатки товара за каждый день хранения;

п — число дней в межинвентаризационном периоде.

Однодневный оборот исчисляется по формуле:

S = Т : п,

где Т — оборот товара за межинвентаризационный период.

Пример. На складе, расположенном в первой зоне, проведена инвентаризация варено-копченой колбасы по состоянию на 15 апреля. Предыдущая инвентаризация была проведена 11 октября, т. е. межинвентаризационный период составляет 180 сут.

Поступление, отпуск и остатки колбасы на основании данных учета составили (кг):

| Дата | Остаток на начало дня | Поступило за день | Отпущено за день | Остаток на конец дня |

| 12 октября | — | — | ||

| 13 октября | — | |||

| 14 октября | ||||

| 15 апреля И т. д. | — | |||

| Итого за межинвентаризационный период | — | — | 41 420 | 171 050 |

Средний суточный остаток — 950 кг (171 050 : 180).

Однодневный оборот — 230 кг (41 420 : 180).

Средний срок хранения — 4 сут. (950 : 230).

Норма естественной убыли варено-копченойколбасы при сроке хранения

4 сут. — 0,086 %.

Предельный размер естественной убыли колбасы при обороте 41 420 кг и 4-суточном сроке хранения составит 35,6 кг (41 420 • 0,086) : 100).

В розничной торговле оборот по реализации отдельных видов товаров непосредственно выявить, как правило, невозможно, поскольку аналитический учет товаров по видам обычно не ведут. Поэтому оборот по реализации того или иного товара за межинвентаризационный период определяют расчетным путем на основе показателей товарного баланса:

ЗН + Ц = Р + В + ЗК,

откуда

Р = ЗН + П — В — ЗК,

гдеЗН — остаток товара на начало межинвентаризационного периода (по данным предыдущей инвентаризации);

П — поступило данного товара за межинвентаризационный период (по данным приходных документов);

В — выбыло данного товара за межинвентаризационный период(по данным расходных документов);

ЗК — остаток товара на конец межинвентаризационногопериода по данным последней инвентаризации).

Определив оборот по реализации того или иного товара за межинвентаризационный период и умножив его на норму естественной убыли, получим сумму естественной убыли по данному товару. Затем определим общую сумму естественной убыли по всем товарам, реализованным за межинвентаризационный период.

Естественная убыльпо товарам, реализованным за межинвентаризационный период, может быть рассчитана следующим образом: естественная убыль по остаткам товаров на начало межинвентаризационного периода плюс по поступившим товарам за межинвентаризационный период минус по выбывшим товарам за этот период минус естественная убыль по остатку товаров на конец межинвентаризационного периода.

Для магазинов с устойчивой структурой товарооборота можно устанавливать среднюю норму естественной убыли в целом для всех товаров. В этом случае сумму естественной убыли определяют путем нахождения средней нормы убыли от общего товарооборота магазина за период между инвентаризациями.

Потери товаров при перевозках вследствие естественной убыли списываются по покупной стоимости записью на дебет счета 44 «Расходы на продажу» и кредит счета 94 «Недостачи и потери от порчи ценностей».

Потери товаров при хранении и реализации вследствие естественной убыли списывают в том месяце, в котором проводилась инвентаризация. Инвентаризация товаров крайне редко осуществляется ежемесячно, поэтому относить всю сумму потерь, возникших за межинвентаризационный период, на издержки обращения одного месяца было бы неправильно, поскольку это искусственно уменьшило бы расходы в тех месяцах, в которых не было инвентаризации, что исказило бы показатели прибыли за определенный отчетный период.

Так как потери товаров вследствие естественной убыли образуются за весь период между инвентаризациями (за несколько месяцев), то они и должны быть распределены между всеми месяцами данного периода. Для более равномерного их распределения ежемесячно на издержки обращения списывают плановую сумму этих потерь, т. е. начисляют резерв на естественную убыль. После проведения инвентаризации недостачу товаров, образовавшуюся вследствие естественной убыли, списывают за счет ранее начисленного резерва. Поскольку фактическая сумма недостачи товаров вследствие естественной убыли и начисленный резерв, как правило, не равны между собой, то на разность между этими показателями делают корректировочные записи.

Начисление резерва на списание потерь (ежемесячно):

Д 44 «Расходы на продажу»

К 96 «Резервы предстоящих расходов».

Списание потерь товаров за счет резерва (на покупную стоимость):

Д 96 «Резервы предстоящих расходов»

К 94 «Недостачи и потери от порчи ценностей».

На корректировку резерва составляют запись по его начислению (на разность между суммой недостачи товаров вследствие естественной убыли и начисленным резервом): обычными числами — если сумма резерва меньше суммы недостачи товаров; отрицательными (красным сторно) — если сумма резерва больше суммы недостачи.

В соответствии с п. 72 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в целях равномерного включения предстоящих расходов в издержки производства или обращения отчетного периода организация может создавать резервы.

Образование резервов, не перечисленных в данном пункте, возможно только с разрешения министерств и ведомств по согласованию с Минэкономики и Минфином. В связи с этим письмом Комитета Российской Федерации по торговле от 16.03.93 № 1-435/32-2 предусмотрено в организациях торговли, имеющих склады, на базах овощных и продовольственных товаров, холодильниках и хладокомбинатах создание резерва на списание естественной убыли товаров. Об этом же говорится и в п. 2.17 Методических рекомендаций по бухгалтерскому учету затрат, включаемых в издержки обращения и производства, и финансовых результатов на предприятиях торговли и общественного питания, утвержденных Комитетом Российской Федерации по торговле по согласованию с Минфином России 20.04.95 № 1-550/32-2. Однако вызывает недоумение отсутствие в указанных нормативных документах разрешения на образование аналогичного резерва в розничной торговле. Наличие в магазинах потерь товаров при хранении и реализации вследствие естественной убыли является объективной реальностью, и нужно создавать резерв на списание этих потерь. В соответствии с Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации нормы естественной убыли могут применяться лишь в случаях выявления фактических недостач, т. е. после проведения инвентаризации товара. Поскольку инвентаризация в магазинах проводится, как правило, не чаще двух раз в год, то в целях равномерного включения расходов по списанию товарных потерь вследствие естественной убыли необходимо создавать резерв для этой цели. Нормативными документами Минторга СССР создание такого резерва всегда предусматривалось.

В связи с рассматриваемой проблемой хочется обратить внимание на следующее предложение п. 2.17 Методических рекомендаций: «В конце отчетного года в случае превышения фактически начисленного резерва над суммой расчета, подтвержденного инвентаризацией, производится сторнировочная запись издержек обращения и производства». Такое указание появилось вследствии того, что многие работники налоговой инспекции требовали корректировать в конце года сумму всех начисленных резервов.

Однако такое требование говорит о непонимании одного из важнейших принципов бухгалтерского учета — принципа начисления, в соответствии с которым все расходы, относящиеся к данному отчетному периоду, должны быть списаны на издержки обращения этого периода. Сторнирование в конце года остатка неиспользованного резерва на естественную убыль без проведения инвентаризации товаров нарушает указанный принцип учета, тем более что провести в конце года (именно на 1 января) во всех торговых организациях инвентаризацию товаров практически невозможно. Резерв на естественную убыль должен переходить на следующий год и корректироваться только на момент проведения инвентаризации.

Как указывалось выше, приказом Минторга СССР от 02.04.87 № 88 утверждены нормы потерь от боя стеклянной тары с пищевыми товарами и порожней стеклянной посуды при перевозке, хранении и отпуске.

Кроме того, по непродовольственным товарам (парфюмерно-косметическим; хозяйственным, галантерейным изделиям и культтоварам из пластмассы; товарам бытовой химии; зеркалам бытовым; фарфоро-фаянсовым, майоликовым и гончарным- изделиям; елочным стеклянным украшениям и др.) рядом приказов Минторга РСФСР были установлены нормы потерь от боя при перевозке, хранении и реализации. Эти нормы имеют такой же статус, как и нормы естественной убыли по продовольственным товарам и нормы потерь от боя стеклянной тары с пищевыми товарами и порожней стеклянной посуды.

В заключение следует отметить, что для целей исчисления налого-облагаемой прибыли организации к материальным расходам, уменьшающим величину налогооблагаемой прибыли в соответствии с пп. 3 и 5 ст. 254 НК РФ, относятся потери от недостачи и (или) порчи при хранении и транспортировке товарно-материальных ценностей в пределах норм естественной убыли, утвержденных в порядке, установленном Правительством Российской Федерации.

34. Учет потерь при подготовке товаров к продаже в розничной торговле.В соответствии с Правилами продажи отдельных видов продовольственных товаров, утвержденными постановлением Правительства Российской Федерации от 19.01.98 № 55, некоторые товары до поступления в торговый зал должны быть подготовлены к продаже (освобождены от тары, оберточных и увязочных материалов, зачищены загрязненные поверхности, заветренные срезы, верхний пожелтевший слой жиров и т. д.). Возникающие при этом отходы подлежат списанию либо за счет дополнительной скидки поставщика, либо за счет торговой организации. Поэтому в договорах поставки целесообразно указывать нормы таких отходов, возмещаемых поставщиками товаров.

Указанные выше товары сразу приходуют за минусом отходов по установленным нормам (колбасу без веревок, битую птицу без бумаги и т. п.).

Некоторые отходы (кости окороков, головы и хвостовые плавники рыб и т. п.) реализуются по ценам, устанавливаемым торговой организацией.

При подготовке к продаже весового животного масла и маргарина их зачищают от верхнего пожелтевшего слоя. Эти зачистки обычно сдают на переработку, и перерабатывающие организации оплачиваютихпо ценам, устанавливаемым по соглашению сторон.

Порядок списания потерь при подготовке товаров к продаже,невозмещаемых поставщиками, определен п. 2.13 Методических рекомендаций по бухгалтерскому учету затрат, включаемых в издержки обращения и производства, и финансовых результатов на предприятиях торговли и общественного питания, согласно которому на издержках обращения отражаются нормируемые отходы, образующиеся при подготовке к розничной продаже колбас, мясокопченостей и рыбы чистой массой (весом), а также потери от зачистки сливочного масла, кроше-ния карамели обсыпной и сахара-рафинада.

В настоящее время остаются действующими соответствующиенормы, утвержденные Минфином СССР.

Отражение в учете потерь при подготовке товаров к продажепокажем на примере списания зачисток масла.

Пример. Стоимость потерь (зачисток), образовавшихся в магазине при подготовке масла к продаже по учетным (продажным) ценам, составляет 13 000 руб. (в том числе 2000 руб. — торговая надбавка). Они реализуются перерабатывающей организации по цене 6600 руб. (в том числе НДС — 10 %).

В данном случае реализацию масла по ценам ниже покупных для целей налогообложения следует рассматривать как ситуацию, когда организация не могла реализовать продукцию по ценам выше себестоимости из-за снижения ее качества.

Отразим указанные факты хозяйственной деятельности в учете магазина.

| Номер и содержание записи | Корреспондирующие счета (субсчета) | Сумма, руб. |

| Д | К | |

| Отражается выявление потерь при подготовке масла к продаже | 11000(13000-2000) | |

| 2000 (красное сторно) | ||

| Отражается факт продажи зачисток масла перерабатывающей организации | 90-1 | |

| Списываются реализованные товары | 90-2 | |

| Начисляется бюджету НДС | 90-3 | 600 (6600 • 9,09 %) |

Завершение мероприятия

По окончании инвентаризации оформляются эти документы:

- Опись продукции, находящейся на складе.

- Ведомость о наличии несоответствий между данными инвентаризации и данными бухучета.

- Заключение о мероприятии.

Необходимо также сформировать бумагу с описанием имущества, которого недосчитались при проверке. Если виновник недостачи не был обнаружен, выполняются эти проводки:

- ДТ2 КТ1.

- ДТ94 КТ1.

- ДТ91/2 КТ64.

Если найден виновник недостачи, вносятся эти записи:

- ДТ73 КТ94.

- ДТ50 КТ73.

Если же обнаружены избытки и найдено виновное лицо, вносятся эти проводки: ДТ1 КТ91/1.

ВНИМАНИЕ! Если масштабы недостачи находятся в установленных рамках, то она относится к издержкам товарообращения. Если невозможно отнести недостачу к издержкам, необходимо искать виновное лицо. Для этого назначается расследование.

Особенности инвентаризации в торговых организациях

В описи перечисляется продукция по каждому наименованию, указывается количество, сорт, стоимость, дата принятия на хранение, место нахождения, номер и дата оправдательного документа.

Инвентаризация товаров отгруженных проводится на основании отгрузочных и расчетно — платежных документов. Цель инвентаризации отгруженной продукции заключается в установлении обоснованности числящихся сумм на счете 45 «Товары отгруженные». На этом счете могут оставаться только суммы, подтвержденные надлежаще оформленными документами.

При проверке документов и записей в учетных регистрах следует выяснить, не числятся ли на этом счете суммы, оплата которых отражена на других счетах, например на счете 62 «Расчеты с покупателями и заказчиками» как авансы полученные или счете 76 «Расчеты с разными дебиторами и кредиторами».

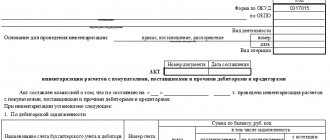

На отгруженную продукцию составляется акт инвентаризации товарно — материальных ценностей (ф. N ИНВ-4). В нем по каждому покупателю указывается наименование, характеристика (вид, сорт, группа), номенклатурный номер, единица измерения, дата отгрузки, данные о количестве и стоимости по товарно — транспортным, расчетно — платежным документам и по бухгалтерскому учету. Акт инвентаризации составляется отдельно на продукцию, срок оплаты которой не наступил, и на продукцию, не оплаченную в срок.

Проверке подлежит задолженность покупателей. Она проводится на основании расчетно — платежных документов и справки, составляемой бухгалтерией на основании ведомости (машинограммы) по счету 62 «Расчеты с покупателями и заказчиками». В бухгалтерской справке приводятся: наименование покупателя и его адрес, причины и дата возникновения задолженности, сумма задолженности и подтверждающий ее документ (наименование, номер и дата). В инвентаризационном акте (ф. N ИНВ-17) по каждому покупателю указывается задолженность как подтвержденная, так и не подтвержденная покупателями, а также задолженность с истекшим сроком исковой давности.

Если организации, определяющие выручку от продажи продукции по моменту ее отгрузки и предъявления покупателю расчетных документов, создают резерв по сомнительным долгам, то такой резерв также инвентаризируется. При этой проверке обращается внимание на суммы, не погашенные в установленные согласно договорам сроки и не обеспеченные гарантиями их получения. По сомнительным долгам составляется отдельный инвентаризационный акт.

На основании инвентаризационных описей составляются сличительные ведомости (ф. N ИНВ-19), в которых выявляются результаты инвентаризации, т.е. расхождения между бухгалтерскими и фактическими данными. По готовой продукции на складе в ведомость заносятся только те наименования, по которым выявлены отклонения (излишки или недостача). Сличительная ведомость составляется по каждому складу в отдельности. В ней приводятся следующие сведения: результат инвентаризации (излишки, недостача); пересортица (излишки, зачисленные в покрытие недостач, недостачи, покрытые излишками); излишки, подлежащие оприходованию; окончательные недостачи, списываемые в пределах норм естественный убыли, подлежащие взысканию с виновных лиц и списываемые на финансовые результаты.

Выявленные при инвентаризации излишки приходуются. При этом увеличиваются прочие доходы. Составляется бухгалтерская запись:

Д-т сч. 43 «Готовая продукция»

К-т сч. 91 «Прочие доходы и расходы».

На стоимость недостачи готовой продукции составляется запись: дебет счета 94 «Недостачи и потери от порчи ценностей» и кредит счета 43 «Готовая продукция». Инвентаризационной комиссией устанавливаются причины возникновения недостачи и выносится решение о ее списании. Выявленная недостача может быть списана на издержки производства, виновных лиц и на финансовые результаты.

На издержки производства недостача готовой продукции списывается в пределах норм естественной убыли записью по дебету счета 26 «Общехозяйственные расходы» и кредиту счета 94 «Недостачи и потери от порчи ценностей» по фактической или учетной стоимости.

Если величина недостачи превышает нормы естественной убыли, то ее превышение относится на виновных лиц. Выявленная недостача по продукции, по которой не установлены нормы естественной убыли, в полном размере подлежит возмещению материально — ответственными лицами.

На виновных лиц недостача готовой продукции относится, если они несут полную материальную ответственность или если работник признан виновным по решению суда. Взыскание недостачи продукции производится по рыночным ценам. Составляются бухгалтерские записи:

Д-т сч. 73 «Расчеты с персоналом по прочим операциям», субсчет «Расчеты по возмещению материального ущерба» — на стоимость продукции по рыночным ценам

К-т сч. 94 «Недостачи и потери от порчи ценностей» — на фактическую себестоимость или стоимость по учетным ценам,

К-т сч. 98 «Доходы будущих периодов», субсчет «Разница между суммой, подлежащей взысканию с виновных лиц, и балансовой стоимостью по недостачам ценностей» — на разницу между стоимостью по рыночным ценам и фактической себестоимостью (стоимостью по учетным ценам).

Недостача может быть возмещена путем внесения наличных денег в кассу или удержания из оплаты труда виновного лица. По мере погашения задолженности производится запись:

Д-т сч. 50 «Касса» (70 «Расчеты с персоналом по оплате труда»)

К-т сч. 73 «Расчеты с персоналом по прочим операциям», субсчет «Расчеты по возмещению материального ущерба» — на сумму удержаний.

Одновременно с этой записью на разницу между стоимостью по рыночным ценам и фактической себестоимостью (учетной стоимостью), приходящуюся на сумму погашения долга, дебетуется счет 98 «Доходы будущих периодов», субсчет «Разница между суммой, подлежащей взысканию с виновных лиц, и балансовой стоимостью по недостачам ценностей», и кредитуется счет 91 «Прочие доходы и расходы».

При отсутствии конкретных виновных лиц, отказе судом во взыскании вследствие необоснованности иска стоимость недостачи продукции списывается на прочие расходы. В учете производится запись по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 94 «Недостачи и потери от порчи ценностей».

Стоимость товаров отгруженных и задолженность покупателей с просроченным сроком исковой давности по истечении трех лет списывается на прочие расходы: дебет счета 91 «Прочие доходы и расходы» и кредит счетов 45 «Товары отгруженные» и 62 «Расчеты с покупателями и заказчиками». Если организация создает резерв по сомнительным долгам, то задолженность покупателей, нереальная к получению, списывается в уменьшение резерва по дебету счета 63 «Резервы по сомнительным долгам» и кредиту счета 62 «Расчеты с покупателями и заказчиками».

Списанная с балансового счета задолженность с просроченным сроком исковой давности учитывается в течение следующих пяти лет на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов». В случае поступления средств от неплатежеспособного дебитора увеличиваются прочие доходы. Сумма поступивших средств отражается по дебету счета 51 «Расчетные счета» и кредиту счета 91 «Прочие доходы и расходы» и снимается с забалансового учета. При этом принимаемая на забалансовый учет сумма отражается по дебету счета 007 «Списанная в убыток задолженность неплатежеспособных дебиторов», а снимаемая — по кредиту этого счета. Аналитический учет по счету 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» ведется по каждому списанному в убыток долгу.

Дата добавления: 2016-12-08; ;

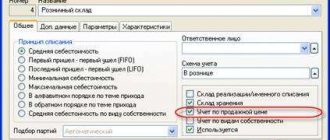

Автоматизация инвентаризации

Автоматизация предполагает замену ручной замены сверки номеров на сбор номеров посредством специального оборудования. В частности, используется мобильный считыватель. Пересчет остатков выполняется через терминал сбора данных. Преимущества автоматизации очевидны:

- Экономия времени, сокращение времени на проверку в 2 раза.

- Исключение человеческого фактора.

- Уменьшение трат на зарплату сотрудникам.

- Не требуется приостанавливать работу склада.

- Траты на автоматизацию окупаются в течение 1-2 лет.

- Предупреждение искажений данных.

Этапы внедрения автоматизации:

- Формирование базы данных. Она объединяет все имущество, хранящееся на складе.

- Маркировка. На все единицы наносятся наклейки со штрих-кодом.

- Считывание. Сканер считывает данные со штрих-кодов. Проводится их обработка и сохранение.

- Фиксация. Проводится фиксация совпадений полученных сведений с базой данных.

- Заключение. Полученные сведения размещаются в электронной системе. Они применяются в дальнейшей обработке данных.

Об обнаруженной недостаче сообщает сам терминал.

Как провести инвентаризацию остатков в многомиллионном складе?

Действительно, как провести инвентаризацию остатков в гигантском хранилище? Отвечам: ревизия склада и контроль за движением материалов в многомиллионном складском комплексе будет гораздо эффективнее, если автоматизировать процесс проверки. Нанесение штрих-кодов на товар и наличие терминалов сбора данных у проверяющих помогут ускорить процесс.

WMS системы управления позволяют применять специальные сервисы, сверяющие реальные данные с учетными цифрами, обладающие способностью составлять инвентаризационную опись, используя образец акта инвентаризации ТМЦ на складе, осуществлять оприходование и списание продукции. Как пример, можно привести появившиеся сегодня товароучетные программы, выбрать которые можно на сайтах производителей.