Новый статус — новые правила

Итак, ваша компания, соответствуя критериям для «упрощенцев», решила перейти на УСН с ОСНО. С одной стороны, это не может не радовать: меньше налогов — меньше головной боли. Да еще каких налогов! Один из самых сложных и «бумажных» — НДС: счета-фактуры, декларации, книги покупок и продаж. При упрощенке вам все это не потребуется.

Исключение составляют некоторые ситуации, подробнее о которых вы можете прочесть здесь.

С другой стороны, будучи на ОСН, вы не только обязаны были начислять НДС, но и имели право на вычет, которым вы, конечно, пользовались. Однако одним из важнейших условий применения вычетов (подп. 1 п. 2 ст. 171 НК РФ) является использование активов и ТМЦ в деятельности, которая подлежит обложению НДС.

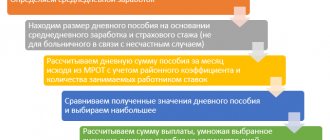

С переходом на УСН для вас данное условие перестанет выполняться, а это значит, что вы в соответствии с подп. 2 п. 3 ст. 170 НК РФ будете обязаны восстановить ранее взятый к вычету НДС по тем товарам, материалам и активам, которые остались на балансе к моменту перехода на новую систему налогообложения. И сделать это необходимо, подавая декларацию за квартал, предшествующий переходу на УСН.

Пример

У компании, перешедшей с 01.01.2020 с ОСНО на УСН, на балансе на 31.12.2019 числятся следующие остатки: сырья и материалов — на 100 000 руб., товаров — на 200 000 руб. НДС по данным ТМЦ компания ранее предъявила к вычету. В этом случае, переходя на УСН, необходимо будет восстановить НДС, сделав 31.12.2019 следующие проводки:

Дт 19 Кт 68 – 60 000 (20% × (100 000 + 200 000)) — восстановлен НДС по товарам и материалам, взятый ранее к вычету.

Дт 91 Кт 19 – 60 000 — восстановленный НДС отнесен в состав прочих расходов.

ВАЖНО! Порядок отражения операции по восстановлению НДС в бухгалтерском учете стоит описать в учетной политике. Он может быть аналогичен указанному в примере. Также возможно не использовать счет 19, а относить начисление восстановленного налога сразу на расходы.

Позиция налоговых органов

По вопросу о восстановлении НДС по остаткам товаров мнение налоговых органов базируется на подпункте 3 пункта 2 статьи 170 НК РФ, в соответствии с которым при приобретении товаров лицами, не являющимися налогоплательщиками в соответствии с главой 21 НК РФ либо освобожденными от исполнения обязанностей налогоплательщика по исчислению и уплате налога, суммы НДС, предъявленные к уплате, учитываются в стоимости товаров (письмо УМНС по г. Москве от 09.03.2003 № 24-11/15029).

Позиция налоговых органов по вопросу о восстановлении НДС по основным средствам состоит в том, что после перехода на упрощенную систему налогообложения сумма НДС, принятая ранее к вычету в соответствии со статьями 171 и 172 НК РФ, в доле недоамортизированной стоимости имущества должна быть восстановлена и уплачена в бюджет (пп. 2 п. 2 Приложения к письму Управления МНС по г. Москве от 02.04.2003 № 11-15/17644).

Выполнение этих требований продемонстрируем на конкретных примерах, выполненных в конфигурации «Упрощенная система налогообложения» для «1С:Предприятия 7.7».

Восстановление НДС по остаткам товаров

Пример 1

| В октябре 2003 года ООО «Ромашка» приобрела 200 резных вешалок по цене (без НДС) 500 руб. за штуку. Цена товара составила 100000 руб., НДС (20 %) — 20000 руб., всего — 120000 руб. Сумма НДС была принята к вычету. До конца 2003 года было продано 185 штук и на 31.12.2003 на складе осталось 15 вешалок. |

В бухгалтерском учете за период работы по общему режиму налогообложения будут присутствовать операции, связанные с поступлением товара и учетом НДС (см. таблицу 1).

Таблица 1

| Дата | Содержание операции | Проводки | Сумма | Необходимые документы | |

| Дт | Кт | ||||

| 01.10.2003 | Оплатили товар поставщику | 60 | 51 | 120000 | Платежное поручение |

| 01.10.2003 | Оприходовали товар | 41 | 60 | 100000 | Накладная |

| 01.10.2003 | Выделили НДС по оплаченному товару | 19.3 | 60 | 20000 | Счет-фактура |

| 01.10.2003 | Приняли к вычету, суммы НДС, уплаченные поставщику | 68.2 | 19.3 | 20000 | Счет-фактура |

На дату, предшествующую началу учета по упрощенной системе налогообложения в программе, выполним вручную операцию «Ввода начальных остатков» (см. рис. 1), состоящую из 2 проводок:

- по дебету субсчета 41.2 «Товары, стоимость которых принимается для целей налогообложения» (количество и стоимость) в корреспонденции со вспомогательным счетом 00;

- по дебету субсчета МХ.2 «Учет ТМЦ по местам хранения — товары», указав только количество.

Рис. 1. Операция ввода остатков товара.

Сумма НДС, принятая к вычету при приобретении товара, приходящаяся на остаток товара, составит:

20000/200х15=1500 руб.

Эта сумма подлежит уплате в бюджет. Для ее учета также вручную введем операцию (см. рис. 2), состоящую из 3 проводок:

Дебет 19 «НДС по приобретенным ценностям» Кредит 68.2 «Налог на добавленную стоимость» — восстановление суммы НДС по остатку товара; Дебет 41.2 «Товары, стоимость которых принимается для налогообложения» Кредит 19 «НДС по приобретенным ценностям» — отнесение суммы НДС на стоимость товара; Дебет забалансового счета НДС «Входной НДС, не принятый к расходам» — учет входного НДС.

Рис. 2. Операция восстановления НДС по остатку товара

Теперь для организаций, выбравших в качестве объекта налогообложения «Доходы, уменьшенные на величину расходов», при реализации товар будет списываться по себестоимости с учетом восстановленного НДС: (7500+1500)/15=600 руб. за штуку. Причем, если по вопросу о признании расходов по товарам предприятие также занимает осторожную позицию, согласующуюся с мнением МНС России, и в «Сведениях об организации» (меню «Сервис») на закладке «Налогообложение» установлен вариант признания расходов по товарам — после оплаты покупателем, то расходы по товарам будут приняты для целей налогообложения — по дебету счета Н02.2 «Прочие расходы, учитываемые при расчете единого налога», только после оплаты товаров покупателем при проведении документа «Выписка» (меню «Документы»).

Соответствующие записи сформируются в «Книге учета доходов и расходов» (меню «Отчеты») (см. рис. 3).

Рис. 3. Книга учета доходов и расходов

Восстановленную сумму НДС в соответствии с приказом МНС России от 21.01.2002 № БГ-3-03/25 следует указать в налоговой декларации по налогу на добавленную стоимость (Меню «Отчеты/Регламентированные отчеты/Налоговая отчетность/НДС») в разделе 2.1 «Расчет общей суммы налога» по строке 370 «Суммы налога, уплаченные налогоплательщиком по принятым к учету товарам (работам, услугам), в том числе основным средствам и нематериальным активам, включенным ранее в налоговые вычеты и подлежащие восстановлению». Эта же сумма автоматически отразится в строках 390 «Итого сумма НДС, исчисленная к уплате в бюджет за данный налоговый период» и 430 «Общая сумма НДС, исчисленная к уплате в бюджет».

Восстановление НДС по основным средствам

Пример 2

| В августе 2003 года ООО «Ромашка» приобрела и ввела в эксплуатацию основное средство — станок шлифовальный. Цена ОС составила 18400 руб., НДС (20 %) — 3680 руб., всего — 22080 руб. Сумма НДС была принята к вычету. Срок полезного использования ОС — 60 месяцев. |

В бухгалтерском учете за период работы по общему режиму налогообложения (ОРН) должны были присутствовать операции, представленные в таблице 2.

Таблица 2

| Дата | Содержание операции | Проводки | Сумма | Необходимые документы | |

| Дт | Кт | ||||

| 10.08.2003 | Оплатили счет поставщика | 60 | 51 | 22080 | Платежное поручение |

| 13.08.2003 | Принят к учету объект ОС | 08.3 | 60 | 18400 | Накладная |

| 13.08.2003 | Выделили НДС по оплаченному и принятому к учету объекту ОС | 19.1 | 60 | 3680 | Счет-фактура |

| 13.08.2003 | Приняли к вычету, суммы «входного» НДС, уплаченные поставщику | 68.2 | 19.1 | 3680 | Счет-фактура |

| 14.08.2003 | Приобретенный объект ОС передан в эксплуатацию | 01 | 08.3 | 18400 | Акт приемки-передачи основных средств |

| 14.08.2003 | Начислена амортизация за сентябрь, октябрь, ноябрь и декабрь 2003 г. | 20 | 02 | 1226.67 | Бухгалтерская справка-расчет |

Ввод информации по основному средству начнем с создания нового элемента — «станок шлифовальный» в справочнике «Основные средства» (меню «Справочники»). Заполним вначале только первую закладку «Общие сведения» (см. рис. 4), отметив признак, что основное средство «подлежит амортизации», и признак, что по нему необходимо «начислять амортизацию».

Рис. 4. Закладка «Общие сведения» справочника «Основные средства»

На дату, предшествующую началу учета в программе, с помощью ручной операции в корреспонденции со вспомогательным счетом 00 введем остатки по основному средству (см. рис. 5):

- первоначальную стоимость ОС (без НДС) — по дебету субсчета 01.1 «Основные средства в организации»;

- начисленную амортизацию за время работы по ОРН, равную сумме 18400/60х4= =1226.67 руб. — по кредиту субсчета 02.1 «Амортизация ОС, учитываемых на счете 01».

Рис. 5. Операция ввода остатков по основному средству

Также ручной операцией введем проводки по восстановлению НДС (см. рис. 6):

Дебет 19 «НДС по приобретенным ценностям» Кредит 68.2 «Налог на добавленную стоимость» — восстановление к уплате в бюджет суммы НДС, ранее отнесенной на расчеты с бюджетом; Дебет 01.1 «Основные средства в организации» Кредит 19 «НДС по приобретенным ценностям» — отнесение восстановленной суммы НДС на стоимость ОС; Дебет 68.2 «Налог на добавленную стоимость»Кредит 02.1 «Амортизация ОС, учитываемых на счете 01» — учет доли восстановленного НДС, приходящейся на уже амортизированную часть стоимости ОС, равную 3680/60х4=245.33 руб.

Рис. 6. Операция восстановления НДС по основному средству

Таким образом, уплате в бюджет (кредит субсчета 68.2) подлежит сумма НДС, принятая ранее к вычету, в части остаточной стоимости основного средства. В данном примере она равна сумме 3680-245.33=3434.67 руб.

Вернемся теперь к заполнению в справочнике «Основные средства» закладок «Бухгалтерский учет» и «Налоговый учет» (см. рис. 7), указав в качестве первоначальной стоимость ОС с учетом НДС (сумма по дебету субсчета 01.1) и сумму начисленной амортизации также с учетом НДС (сумму по кредиту субсчета 02.1). Нажав кнопку «Показать оплаты», добавим строку с датой и суммой оплаты за основное средство.

Рис. 7. Закладка «Налоговый учет» справочника «Основные средства»

В соответствии с пунктом 3 статьи 346.16 НК РФ остаточная стоимость оплаченного основного средства включается в расходы, уменьшающие доходы при определении налоговой базы. Они распределяются по налоговым периодам, исходя из срока полезного использования. В частности, для ОС со сроком полезного использования от 3 до 15 лет включительно в течение первого года применения УСН — 50 %, второго — 30 % и третьего — 20 %. При этом в течение налогового периода расходы принимаются равными долями по отчетным периодам. Признание расходов на приобретение ОС производится с помощью документа «Закрытие месяца» (меню «Документы») в последнем месяце отчетного периода.

Расчет расходов на приобретение основных средств, принимаемых при расчете налоговой базы по единому налогу (см. рис. 8), можно сформировать, установив соответствующий признак в диалоговом окне «Книга учета доходов и расходов» (меню «Отчеты»).

Рис. 8. Расчет расходов на приобретение ОС, принимаемых для налогового учета

Восстановленную сумму НДС, как и в предыдущем примере, следует указать в налоговой декларации по налогу на добавленную стоимость в разделе 2.1 «Расчет общей суммы налога».

«1С:Сервистренд» Тел., 748-63-53, 962-64-00 E-mail (общий)

Восстановление НДС по основным средствам и НМА

Тут уже будет несколько иная картина: НДС (тот, который был принят к вычету при покупке имущества) восстанавливается не в полной сумме, а только с его остаточной стоимости. При этом восстановленный НДС по данным активам, согласно ст. 264 НК РФ, должен быть учтен как прочий расход, уменьшающий налогооблагаемую прибыль (письма Минфина России от 01.04.2010 № 03-03-06/1/205, от 27.01.2010 № 03-07-14/03).

Пример

У компании, переходящей с 01.01.2020 с ОСНО на УСН, имеется автомобиль первоначальной стоимостью 3 млн руб., при этом начислена амортизация на дату перехода в сумме 1 млн руб. Сумма НДС, который ранее был заявлен к вычету, — 600 000 руб. В данном примере нам сначала необходимо рассчитать остаточную стоимость автомобиля (она будет равна 2 млн руб.), после чего можно определить сумму НДС, приходящегося на эту стоимость:

600 000 × 2 000 000 / 3 000 000 = 400 000.

Теперь отразим произведенные расчеты в проводках:

Дт 19 Кт 68 – 400 000 — восстановлен НДС по основному средству, взятый ранее к вычету;

Дт 91 Кт 19 – 400 000 — восстановленный НДС отнесен на прочие расходы.

Не требуется восстановление НДС с выполняемых работ (оказываемых услуг)

Довольно часто у компании, перешедшей с общей системы налогообложения на упрощенную, складывается следующая ситуация: работы или услуги были оплачены и учтены в периоде применения ОСН, но продолжают частично использоваться при УСН (например, ремонт производственных помещений).

По мнению автора, данный факт не является причиной для восстановления НДС. Ведь, как правило, работы (услуги) выполнены, оплачены, приняты, а также в основном использованы в период применения ОСН. При этом в законодательстве не прописан порядок восстановления сумм НДС по работам и услугам, использованным как при осуществлении деятельности на ОСН, так и в дальнейшем при применении УСН (пост. ФАС СЗО от 04.06.2013 № Ф07-1913/13 (определением ВАС РФ от 10.10.2013 № ВАС-13490/13 в пересмотре дела отказано)).

По какой ставке восстанавливать НДС

Данный вопрос может быть актуален, если у вас на балансе имеются не самортизированные основные средства, приобретенные в период, когда НДС взимался по ставке, отличной от той, что действует в периоде восстановления. Например, при переходе на УСН с 2020 года это ОС, приобретенные до 2004 года с НДС по ставке 20%. В этом случае при восстановлении НДС в периоде действия ставки 18% (в 4-м квартале 2020 года), встает закономерный вопрос: по какой же из этих ставок восстанавливать налог? На этот счет Минфин дает некоторые разъяснения (например, в письме от 02.08.2011 № 03-07-11/208).

Несмотря на то, что в квартале восстановления НДС считается исходя из 18%, восстановить нужно налог, зачтенный по ранее действующей ставке (и именно она была указана в соответствующем счете-фактуре). Поэтому и восстанавливать налог следует именно по ставке, действующей на момент приобретения имущества. Если счет-фактура был утерян или уничтожен в связи с истечением обязательного срока хранения первичных документов, то восстановление налога по имуществу, введенному в эксплуатацию до 2004 года, производится по ставке 20% на основании бухгалтерской справки-расчета (п. 14 Правил ведения книги продаж, утв. постановлением Правительства РФ от 26.12.2011 № 1137).

Схожая, но уже обратная ситуация может возникнуть при переходе на УСН с 2020 года, когда в 4-м квартале 2020 года вам придется восстанавливать НДС по имуществу, купленному до 01.01.2019 со ставкой 18%.

Ознакомьтесь со статьей «Порядок восстановления НДС при переходе на УСН (нюансы)», в которой в том числе описывается и указанная ситуация.

Если НДС восстанавливается по товарам или материалам, которые облагаются по ставке 10%, то и восстанавливать НДС нужно именно по этой ставке.

Об уплате налога.

Согласно п. 1 ст. 174 НК РФ уплата НДС при переходе на усн по операциям, признаваемым объектом налогообложения в соответствии с пп. 1 – 3 ст. 146 НК РФ, на территории РФ производится по итогам каждого налогового периода исходя из фактической реализации (передачи) товаров (выполнения, в том числе для собственных нужд, работ, оказания, в том числе для собственных нужд, услуг) за истекший налоговый период равными долями не позднее 25‑го числа каждого из трех месяцев, следующих за истекшим налоговым периодом, если иное не предусмотрено гл. 21 НК РФ.

Куда заносить сведения по восстановленному НДС при переходе на УСН

Ответ на этот вопрос содержится в п. 14 правил ведения книги продаж (приложение 5 к постановлению Правительства РФ от 26.12.2011 № 1137). Также есть соответствующие разъяснения Минфина в письме от 16.11.2006 № 03-04-09/22 и ФНС в письме от 20.09.2016 № СД-4-3/[email protected], которые содержат рекомендации по заполнению книги покупок и книги продаж. Чиновники считают, что запись по восстановлению налога необходимо внести в книгу продаж, а в качестве основания указать документ, по которому НДС был ранее принят к вычету.

В декларации по НДС восстановленный налог отражается в строке 080 раздела 3 с расшифровкой в разделе 9 по каждой операции. Если НДС восстанавливается по объекту недвижимости, то за год в декларации 4 квартала необходимо заполнить приложение 1 к разделу 3.

Какие коды операций по НДС указываются в декларации и учетных регистрах, читайте в этой статье.

Как заполнить и сдать декларацию по НДС, читайте в материалах нашей специальной рубрики, которая посвящена НДС-отчетности.

Восстановление НДС с авансов перечисленных

Рассмотрим довольно распространенную на практике ситуацию, когда авансы за приобретенные активы (работы, услуги) были уплачены фирмой при применении ОСН, а сами активы (работы, услуги) получены уже на «упрощенке». Будучи плательщиком НДС, компания была вправе принять к вычету суммы налога с перечисленных поставщику авансов в счет предстоящих поставок (п. 12 ст. 171, п. 9 ст. 172 НК РФ). Поэтому в данном случае НДС восстанавливают в размере, ранее принятом к вычету (абз. 2 подп. 2 п. 3 ст. 170 НК РФ) (см. пример 2).

В бухгалтерском учете эту операцию отражают следующим образом:

ДЕБЕТ 60 КРЕДИТ 68 субсчет «НДС»

В налоговом учете расхода не возникает, так как активы еще не поступили.

ООО «Пассив» в 2020 г. применяло ОСН, а с 2020 г. перешло на УСН. Аванс за приобретаемый товар в сумме 118 000 руб. (в т.ч. НДС – 18 000 руб.) был перечислен поставщику в период применения ОСН, а сам товар получен при применении УСН.

На 31.12.2015 бухгалтер ООО «Пассив» сделал следующие проводки:

ДЕБЕТ 60 КРЕДИТ 68 субсчет «НДС» – 18 000 руб. – сумма восстановленного НДС с аванса перечисленного.

Как и в случае с приобретением активов (работ, услуг) за полную оплату:

- счета-фактуры, на основании которых суммы НДС были приняты к вычету, регистрируют в книге продаж на сумму налога, подлежащую восстановлению (п. 14 Правил);

- восстановленный НДС показывают в графе 5 по строке 080 раздела 3 декларации по НДС (подп. 38.5 п. 38 Приложения № 2);

- если суммы НДС по авансам к вычету не предъявлялись, то оснований для восстановления НДС не имеется.

Что делать с НДС по ранее полученным авансам

Предположим, что вы, работая на ОСНО, получили предоплату под будущую поставку, которая состоялась, когда вы уже стали «упрощенцем». Получив аванс, вы заплатили с этой суммы НДС в бюджет. Но перейдя на упрощенку, вы перестаете быть плательщиком налога. Как быть в этом случае с НДС при переходе на УСН?

Ответ содержится в нормах ст. 346.25 НК РФ. В последнем квартале года, предшествующего переходу на УСН, налог с полученных авансов, который ранее был уплачен в бюджет, можно принять к вычету. Для этого необходимо перечислить сумму НДС на расчетный счет покупателя (п. 5 ст. 346.25 НК РФ). И конечно же, у вас должны остаться подтверждающие эту операцию документы (письмо ФНС России от 10.02.2010 № 3-1-11/[email protected]).

Кстати, арбитры приходят к мнению, что такими документами могут быть не только платежки, но также соглашения о зачете возвращаемых сумм НДС в счет будущих платежей по этому же договору (постановление ФАС Северо-Западного округа от 04.08.2010 № А21-11991/2009). Кроме того, судьи считают, что свое право на вычет компания может использовать даже тогда, когда договор, по которому поступил аванс, был расторгнут, а полученные деньги покупателю не были возвращены (постановление ФАС Поволжского округа от 18.07.2008 № А65-26854/2007). Таким образом, у налогоплательщиков есть все шансы отстоять свое право на вычет в рассматриваемой ситуации.

По авансам см. также наш материал «Принятие к вычету НДС с полученных авансов».

О применении нормы.

НДС, начисленный к уплате в бюджет в связи с получением предоплаты, правомерно может быть принят к вычету в IV квартале при условии совершения организацией одновременно следующих действий:

- подписание дополнительных соглашений к договорам с покупателями об изменении стоимости услуг с 01.01.2018. Это может происходить по двум сценариям. Первый – стоимость услуг может быть уменьшена на величину НДС (например, изначально согласованная цена в 590 руб., в том числе НДС – 90 руб., изменится до 500 руб. без НДС). Второй – стоимость услуг в абсолютной величине остается неизменна, но она согласовывается заново без НДС (например, изначально согласованная цена в 590 руб., в том числе НДС – 90 руб., изменится до 590 руб. без НДС);

- возврат суммы налога покупателю. Без возврата НДС покупателям поставщик права на вычет сумм НДС, исчисленных и уплаченных с авансовых платежей, не имеет (Письмо ФНС России от 10.02.2010 № 3‑1‑11/[email protected]).

Так, в Постановлении АС СЗО от 12.12.2014 по делу № А56-75087/2013 судьи признали достаточным для принятия вычета «авансового» НДС согласование цены договора в уменьшенном на сумму НДС варианте и возврата данной суммы налога покупателю на расчетный счет. В рассматриваемом случае сумма НДС возвращалась покупателям в декабре года, предшествующего переходу организации на УСНО. По нашему мнению, и в случае возврата суммы НДС уже после перехода на УСНО, но до срока представления декларации по НДС за IV квартал года, предшествующего такому переходу, вычет также правомерен. Так, п. 1.1 ст. 172 НК РФ при переходе с осно на усн разрешает заявить вычет НДС по приобретенным и оприходованным товарам (работам, услугам), по которым счета-фактуры получены с опозданием (после окончания налогового периода, в котором произошла поставка, но до наступления срока представления налоговой декларации), именно в периоде принятия их к учету. Применяя данную норму по аналогии, можно допустить, что, вернув покупателям суммы НДС до 25.01.2018, организация вправе претендовать на вычет налога в IV квартале 2017 года.

Налоговые действия покупателя, связанные с изменением системы налогообложения у поставщика, будут зависеть от того, использовал он свое право на вычет «авансового» НДС в момент перечисления предоплаты (предусмотрено п. 12 ст. 171, п. 9 ст. 172 НК РФ) или нет. Если покупатель не применял вычет «авансового» НДС, то он просто приходует товары (работы, услуги) по факту их получения (выполнения, оказания) по стоимости без НДС. Если вычет применялся, то налог должен быть восстановлен на дату возврата ему суммы НДС продавцом (основание – пп. 3 п. 3 ст. 170 НК РФ).

При этом никакие специальные счета-фактуры во исполнение положений п. 5 ст. 346.25 НК РФ составлять не следует.

Итоги

Восстановление НДС при переходе на упрощенку — вопрос, имеющий немало нюансов. Подавая декларацию за последний квартал, в котором применялась ОСНО, следует внимательно изучить информацию о том, по каким операциям восстанавливать налог придется в обязательном порядке, и о том, какие вычеты можно оставить. Повторно заявить вычет при возврате на ОСНО, к сожалению, не получится.

Если вам интересно как платить налоги, если уведомление о переходе на УСН подали по ошибке, то читайте статью «Что делать в случае ошибки с УСН-объектом?».

Источники:

- Налоговый кодекс РФ

- Постановление Правительства РФ от 26.12.2011 № 1137

- Письмо ФНС России от 20.09.2016 № СД-4-3/[email protected]

- Постановление ФАС Северо-Западного округа от 04.08.2010 № А21-11991/2009

- Постановление ФАС Поволжского округа от 18.07.2008 № А65-26854/2007

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Восстановление НДС с покупки недвижимости

Ранее бытовало мнение, что согласно НК РФ для объектов недвижимости действует особый порядок восстановления НДС (равномерно в течение 10 лет (абз. 5 п. 6 ст. 171 НК РФ)). Автор считает данное утверждение неверным как минимум по двум причинам.

Во-первых, указанная выше норма не действует с 1 января 2015 года (подп. «а» п. 6 ст. 1, ч. 5 ст. 9Федерального закона от 24.11.2014 № 366-ФЗ). И хотя аналогичные правила теперь приведены в статье 171.1 НК РФ, они не влияют на порядок восстановления НДС по объектам недвижимости. Ведь при переходе на УСН необходимо руководствоваться порядком восстановления, предусмотренным подпунктом 2 пункта 3 статьи 170 НК РФ.

Во-вторых, специальный порядок и ранее не применялся для лиц, переходящих на УСН (пост. Президиума ВАС РФ от 01.12.2011 № 10462/11), так как он распространялся только на плательщиков НДС (письмо ФНС России от 13.12.2012 № ЕД-4-3/21229).

Таким образом, проводить восстановление НДС по приобретенным объектам недвижимости следует в том же порядке, что и для основных средств.