Нужно ли сдавать нулевую 3-НДФЛ для ИП

Индивидуальные предприниматели обязаны сдавать декларацию 3-НДФЛ в 2 случаях:

- в качестве физических лиц — по обычным доходам, не связанным с ведением бизнеса; тогда как экономическая деятельность осуществляется по специальному налоговому режиму;

- в качестве предпринимателей, которые облагаются по общей системе налогообложения, т. е. на ОСНО.

ИП, работающий на ОСНО, — большая редкость, т. к. большинство представителей малого бизнеса предпочитают спецрежимы, ведь вместо 3 налогов платится один — специальный, замещающий НДФЛ, НДС и налог на имущество. Однако в практике встречается и комбинирования режимов — специального и общего, когда ИП ведет раздельный учет доходов и доходов доли бизнеса на спецрежима и доли — на общем. В таком случае тоже нужно платить НДФЛ в части, попадающей под ОСНО.

Распространенная причина применения ОСНО — НДС, ведь крупные поставщики работают по системе возмещения этого налога, и для сотрудничества с ними так же нужно быть плательщиком НДС. Но нужно ли сдавать 3-НДФЛ для ИП без доходов? Например, за календарный год предприниматель не вел ту часть деятельности, которая попадала под ОСНО, либо понес расходы и не имел доходов?

По п.2 ст.80 НК РФ если хозяйственный субъект не ведет деятельность, будучи плательщиком НДФЛ, НДС и имущественных налогов, и по его счетам и кассам нет движения финансов, и нет объектов обложения в налоговом периоде, то он подает одну упрощенную декларацию вместо разных.

Важно! Упрощенная декларация из п.2 ст.80 НК РФ и нулевая декларация по 3-НДФЛ — разные отчеты, подаваемые в разных ситуаций. В первом случае у лица нет вообще ведения бизнеса, при том что ИП остается действующим, а во втором — нет облагаемых доходов: были расходы или ИП воспользовался вычетами, уменьшившими базу до нуля.

Нулевая форма 3-НДФЛ для ИП за 2020 год подается по общим правилам:

- срок — до 30 апреля, крайний срок — первый рабочий день мая;

- нужно пользоваться актуальной версией — вы может скачать последнюю утвержденную форму здесь;

- отчет можно заполнить в бумажном виде и компьютерном формате;

- сдать бланк можете вы, а может — ваш представитель, имеющий нотариальную доверенность; также можно подать документы через портал «Гос и в МФЦ; можно отправить комплект почтой — с описью вложения и заверенными копиями всех документов;

- электронный формат можно сдать онлайн либо принести на внешнем носителе в ИФНС;

- при использовании для заполнения программы также важно применять версию, соответствующую году, за который вы отчитываетесь; так, за 2020 год действует эта версия;

- нарушение срока для представления отчетности влечет взыскание штрафа в размерах, утвержденных ст.119 НК РФ, а также начисление пени за каждый пропущенный день.

https://youtu.be/1eMZ8LxK93E

Пример заполнения 3-НДФЛ для ИП

Как правило, ИП достаточно заполнить следующие листы 3-НДФЛ:

- Титульный;

- 1-й раздел – НДФЛ к уплате или возврату;

- 2-й раздел – вычисление базы и самого налога с разбивкой по ставкам;

- В – доходы от деятельности ИП.

Остальные листы 3-НДФЛ надлежит заполнить при наличии у ИП в прошедшем году дохода, вычетов и ставок, подходящих под данные листы.

Заполнять 3-НДФЛ удобнее, начиная с листа В, далее провести расчет во 2-м разделе, после чего отразить исчисленные данные в 1-м разделе и внести нужные сведения о себе и количестве заполненных страниц в титульный лист.

Лист В

По каждому виду деятельности следует формировать отдельный лист В.

Построчное оформление:

| Номер поля | Отражаемый показатель |

| По каждому виду осуществляемой деятельности заполняется: | |

| 1.1 | Ставится «1» для ИП |

| 1.2 | Код по ОКВЭД |

| 2.1 | Величина годового дохода, по указанной деятельности |

| 2.2 | Величина фактических расходов, которые учитываются в составе профессионального вычета (данные расходы при наличии документального подтверждения уменьшают базу для исчисления НДФЛ). Данная величина конкретизируется в 4-х подпунктах, в зависимости от вида затрат. |

| 2.3 | Заполняется, если ИП не может подтвердить документами расходы из п.2.2 и принимает решение в качестве профессионального вычета принять норматив, равный 20% от величины доходов из п.2.1. Предпринимателю следует выбрать, что он примет в качестве вычета – документально подтвержденные фактические затраты или норматив в размере 20% от доходов. |

| После отражения данных по всей деятельности, показатели о доходах и вычетах суммируются на последней странице листа В: | |

| 3.1 | Сумма показателей всех строк под пунктом 2.1 |

| 3.2 | Общая величина вычета |

| 3.3 | Сумма авансов, исчисленных налоговой и предъявленных в виде налоговых уведомлений по окончании каждого квартала. |

| 3.4 | Общая величина фактически перечисленных авансов, должна подтверждаться наличием соответствующих платежек. |

2-й раздел

После отражения сведений о доходах по всем видам деятельности, следует провести исчисление базы и налога к уплате во 2-м разделе.

В отношении каждой ставки НДФЛ вычисление проводится на отдельном листе.

Построчное заполнение в отношении каждой ставки, указанной в поле 001:

| Номер поля | Отражаемый показатель |

| 1 | Суммарная величина доходов за год из п.3.1 листа В (кроме дивидендов) |

| 2 | Заполняется, если есть необлагаемые операции (из листа Г). |

| 3 | Разность показателей 1-го и 2-го пунктов. |

| 4 | Общий размер вычета из п. 3.2 листа В |

| 5 | Расходы по операциям из листов З и И, в том числе дивиденды в п.5.1 |

| 6 | База для исчисления НДФЛ (разность дохода и вычетов) |

| 7 | НДФЛ к уплате, равный произведению указанной в поле 001 ставки и базы из п.6. |

| 10 | Фактически перечисленные авансы предпринимателем из п.3.4 лист В |

| 13 | Налог к уплате с учетом НДФЛ из п.7 и перечисленных авансов из п.10. |

| 13.3 | Повторяется показатель из п.13 |

| 14 | Вносится НДФЛ к возврату, если НДФЛ к уплате меньше уплаченных авансом платежей. |

1-й раздел

Проведенные расчеты позволяют заполнить данные о величинах, подлежащих уплате или возврату из бюджета.

Построчное заполнение

| Номер поля | Отражаемый показатель |

| 010 | Операция, которую должен произвести ИП на основании данной декларации:

|

| 020 | Соответствующий КБК, по которому должен быть совершен платеж в бюджет |

| 030 | ОКТМО территориального нахождения ИП |

| 040 | Сумма к перечислению |

| 050 | Сумм к возврату |

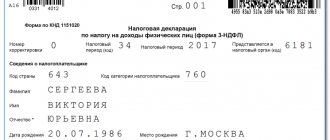

Титульный лист

Последним оформляется первый лист 3-НДФЛ, в который вносятся сведения следующего характера:

- № корректировки – 000 при исходной подаче;

- Период – «34» и год, за который предоставляется отчет;

- Код страны – 643 для РФ;

- Категория плательщика – 720 для ИП;

- ФИО полностью;

- Сведения о рождении;

- Сведения об удостоверяющем документе, если это паспорт, то ставится его код 21;

- Статус плательщика – налоговые резиденты РФ ставят «1»;

- Адрес жительства предпринимателя, подтверждаемый документально;

- Число оформленных листов 3-НДФЛ;

- Сведения о лице, подающем декларацию, если это сам ИП, то ставится в разделе о достоверности «1», повторно писать ФИО не нужно, если это представитель, то ставится «2», указывается его ФИО и реквизиты доверенности, выписанной ИП.

Какие листы нулевой 3-НДФЛ необходимо сдавать для ИП

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

- Звонок по всей России бесплатный 8 800 350-94-43

В новом бланке изменены названия всех листов, кроме первых трех. Так, вместо привычного листа В теперь предприниматели прилагают лист «Приложение 3».

В итоге обязательные листы нулевой 3-НДФЛ для ИП:

- Титульная;

- Раздел 1 — изменилась структура;

- Раздел 2 — не изменился;

- Приложение 3 — по доходам от ведения бизнеса.

Важно! Если вы сдаете бумажный бланк, вам придется самостоятельно собрать декларацию в правильной последовательности листов, пронумеровать их и листы приложенных копий документов, указать общее число страниц всего пакета на титульной странице. Декларация не сшивается.

В программе и в онлайн-сервисе очередность листов и нумерация производятся автоматически.

Важно!

Если у вас были доходы или вычеты за прошедший год, которые не связаны с ведением бизнеса, они тоже добавляются в ту же декларацию на соответствующих листах.

Что такое нулевая декларация 3-НДФЛ

Начинающие бизнесмены чаще всего сталкиваются с подачей нулевой декларации. Именно при старте бизнеса в первые месяцы доходов нет. Кроме того, не сразу все зарегистрированные ИП начинают работать, поэтому изначально прибыли нет. Ситуация, когда в отчетном году нет доходов, может произойти, если ИП приостанавливает свою деятельность по каким-либо причинам.

Конечно же, когда доходов нет, то говорить об уплате налогов не приходится. Тогда возникает вопрос, а зачем вообще оформлять налоговую декларацию. Всё дело в том, что даже когда в вашем отчете нет никаких доходов и вы не платите налоги, отчет всё равно нужно подавать. Если вы это не сделаете, то нарушите закон.

Если вы является субъектом финансовой деятельности, тогда в любом случае вы будете налогоплательщиком. Отсюда и вытекает обязательная обязанность подавать декларацию. В конце концов, благодаря налоговой декларации проверяющая служба и узнает о том, что никаких доходов у вас не было. В тех случаях, когда нулевая 3-НДФЛ не была подана, то вас ожидают штрафы.

Также нулевая декларация требуется в случае, когда отчитываются физические лица. Например, вы продаете недвижимость или другое имущество. При этом по ряду причин вам не нужно выплачивать налоги. Даже в этом случае отчитаться перед ФНС придется.

Какие листы нулевой декларация 3-НДФЛ сдавать при закрытии ИП

Если предприниматель прекращает деятельность и подал в ИФНС заявление о закрытии бизнеса, он обязан сдать в налоговые органы отчетность — по той части периода, в которой успел поработать с начала календарного года или отчетного периода.

В частности, необходимо сдать декларацию 3-НДФЛ — в течение 5 дней с даты регистрации закрытия хозяйственной деятельности. Форма отчета — обычная, в ней указывается налоговый период «34» (календарный год), она состоит из тех же разделов и листов, что нужно заполнять в нулевой 3-НДФЛ для ИП при продолжении деятельности, но при отсутствии доходов.

Вдобавок сдаются документы по другим налогам — НДС, по страховым взносам, а если у вас были сотрудники, то необходимо представлять большой перечень форм персонифицированного учета.

Обязательно ли сдавать декларацию 3-НДФЛ для ИП на ОСНО?

Общая система налогообложения предполагает обязательную уплату налога на доходы физических лиц для всех индивидуальных предпринимателей, использующих такой режим. Если ИП перешел на него недавно, то после первого месячного дохода должна быть сдана справка 4-НДФЛ в течение 5 дней, а во всех остальных случаях необходимо раз в год сдавать декларацию 3-НДФЛ, с учетом всех прочих личных доходов предпринимателя.

Важно! 3-НДФЛ для ИП на ОСНО необходимо даже при отсутствии отчетности за год. В этом случае нужно будет сдать декларацию с нулевыми показателями.

Как заполнить нулевую 3-НДФЛ для ИП

При заполнении бумажного бланка руководствуйтесь следующими принципами:

- все отчеты проверяют автоматизированные системы сканирования, поэтому важно соблюдать графические нормы заполнения;

- нужно пользоваться черной или синей ручкой;

- писать строго печатными и заглавными буквами и цифрами;

- вручную графы заполняются слева направо (в компьютерной версии значение записывается по правому выравниванию);

- для знаком пунктуации и любых символов использовать отдельные клетки;

- допускаются сокращения слов;

- не записываются копейки — они округляются до рублей;

- неприемлемы исправления;

- в строках, которые не заполняются, ставятся прочерки; сюда не включаются «нулевые» строки.

Образец заполнения нулевой 3-НДФЛ для ИП на ОСНО в 2019 году:

- Как будет выглядеть Приложение 3:

- Предприниматели, в отличие от обычных граждан, обязаны указывать свой ИНН.

- Далее записывается фамилию — можно прописью.

- Несмотря на отсутствие финансовых результатов, нужно указать код деятельности и ОКВЭД.

- Далее — в графах 030, 050, 060 поставьте нули.

- Раздел 2 — все расчеты нулевые.

- В графе 002 выберите «иное».

- Ставка — 13%.

- Раздел 1 — по итогам нет налога ни к уплате, ни к возврату. Поэтому в строке 010 выбирайте «3».

- КБК перепишите с нашего образца.

- ОКТМО — территориальный код вашего муниципалитета.

- Титульная страница — классическая.

Это минимальное количество страниц, когда у лица за весь год не было ни объектов по НДФЛ, ни прав на вычеты.

Готовую декларацию нужно подписать на всех листах, указать свою фамилию и сдать:

- лично;

- через доверенное лицо;

- по почте.

Скачать этот бланк вы можете отсюда.

Форма 3-НДФЛ нулевая для ИП

Для отчета за 2020 год форма декларации 3-НДФЛ обновилась, последняя ее редакция была утверждена 10.10.2016 (приказ ФНС РФ от 24.12. 2014 № ММВ-7-11/671 с изменениями).

Несмотря на отсутствие показателей, срок подачи нулевой декларации такой же, как и для всех физлиц – не позднее 30 апреля года, следующего за отчетным. Благодаря майским праздникам, в 2017 г. этот срок продлится немного дольше – нулевая 3-НДФЛ для ИП 2016 г. может быть сдана до 2 мая включительно (постановление Правительства РФ от 04.08.2016 № 756).

Тем, кто решил закрыть ИП, не имея доходов в текущем году, нулевую декларацию следует подать в течение 5 дней с момента прекращения деятельности ИП (п. 3 ст. 229 НК РФ).

Таким образом, даже при полном отсутствии дохода, 3-НДФЛ подается предпринимателем в общем порядке. Пренебрегать установленными сроками не следует: хоть показатели декларации и нулевые, за просроченный, даже на день, отчет ИФНС оштрафует нарушителя на 1000 рублей (ст. 119 НК РФ).

Образец заполнения нулевой 3-НДФЛ для ИП на ОСНО в 2020 году в программе

Образец нулевки 3-НДФЛ для ИП на ОСНО 2020 года через программу:

- Нужно пользоваться этой версией программы — для заполнения за прошедший год.

- Первое окно — условия отчета.

- Укажите номер инспекции — найдите ее в перечне. Ищите по первым двум цифрам — номер вашего края.

- Корректировку пропустите.

- ОКТМО — можете посмотреть в интернете или на сайте ФНС России.

- Признак плательщика — ИП.

- Доходы — от предпринимательства.

- Снимите флажок с доходов по справкам 2-НДФЛ.

- Обратите внимание — у вас открылся раздел для предпринимателей.

- Переходите ко второму окну — о декларанте.

- Заполните графы персональных сведений.

- Выберите в качестве документа паспорт.

- Код паспорта — 21.

- Запишите его серию, номер, дату и орган выдачи.

- Обязательно указывается ИНН.

- Откройте раздел предпринимателей.

- Нужно добавить вид деятельности.

- Вид — у вас «Предпринимательская».

- Добавьте код.

- С помощью встроенного справочника найдите свой ОКВЭД.

- Ваш ОКВЭД появится на странице.

- Больше вам ничего не нужно указывать — по всем остальным показателям у вас нули.

Эту декларацию рекомендуется сразу сохранить. Далее вы можете распечатать ее, либо сдать на флешке, а также отправить в онлайн-режиме в ИФНС, подтвердив электронной подписью.

Налоговая декларация 3-ндфл для ип на осн в 2020 году

Для отражения рассчитанной и уплаченной суммы налога заполняется декларационный документ, предусмотренный для всех иных граждан. Его форма ежегодно утверждается ФНС России. Так, в 2020 году отчетность должна оформляться на новом бланке, утвержденном Приказом ФНС № ММВ-7-11/ от 24.12.2014 г. Однако, до 18 февраля он еще не опубликован. Поэтому до этой даты документ составляется по старой форме, предусмотренной для 2020 года. На УСН Оформление 3-НДФЛ бизнесменом, находящимся на УСН, необходимо только, если он получил прибыль, не связанную с предпринимательством, к примеру, продал личную квартиру или транспорт.

Кроме отражения дохода и суммы налога, ИП может отразить в декларации любой налоговый вычет (имущественный, профессиональный, социальный, инвестиционный). Предприниматели вправе воспользоваться им на общих для всех граждан основаниях.

При возникновении вопросов пользуйтесь подсказками: наведите курсор на знак вопроса с правой стороны поля.

- Заполните раздел «Доходы». Обратите внимание, что на данном этапе доступно заполнение информации из справки 2-НДФЛ. Оно становится доступно только после сдачи данной отчетности работодателем.

- Впишите информацию о полагающихся налоговых вычетах. Пользуйтесь подсказками системы.

- Итоговый раздел. Проверьте итоговые показатели. Если все верно, можно сформировать файл для отправки, подписать его электронной подписью и отправить в ФНС.

- На данной странице доступно сразу заполнить и отправить заявление на возврат налога.

Пересчитайте суммы в иностранной валюте по курсу Центробанка РФ на дату получения валюты или свершения расходов.Как заполнить налоговую декларацию 3-НДФЛ: образец заполнения 2020 Переходим к заполнению документа. Начинаем с титульного листа. Заполняем шапку. Здесь прописываем ИНН, указываем номер корректировки, налоговый период, код ИФНС.

https://youtu.be/JUs9mFYNUeY

Если НД предоставляется в инспекцию впервые, то в поле «Номер корректировки» проставляем 000, если НД сдают повторно, то указывают номер корректировки, учитывая хронологический порядок. Сведения о налогоплательщике — физическом лице. Заполняем код страны.

По общероссийскому классификатору стран мира России присвоен код 643. Если у человека нет гражданства, укажите 999. Код категории плательщика заполняйте с учетом приложения № 1 к порядку заполнения НД (приказ ФНС от 24.12.2014 № ММВ-7-11/).

Образец заполнения новой формы 3-НДФЛ Декларация 3-НДФЛ для ИП на ОСН при отчете за 2020 год (образец заполнения). Срок сдачи декларации 3-НДФЛ в 2020 году Налоговым периодом по НДФЛ является календарный год.

Декларация 3-НДФЛ сдается по итогам каждого года в срок до 30 апреля. Примечание: если 30 апреля выпадает на выходной или праздник, то крайний срок подачи декларации переносится на ближайший рабочий день.

Таким образом, декларацию 3-НДФЛ за 2020 год необходимо сдать в срок до 3 мая 2020 года. За 2020 год срок сдачи отчетности — до 30 апреля 2020 года.

Представление промежуточной отчетности по подоходному налогу не требуется, однако, предприниматель обязан каждый квартал уплачивать авансовые платежи, рассчитанные налоговым органом. При закрытии ИП форму 3-НДФЛ нужно подать в течение 5 рабочих дней, с даты прекращения деятельности.

В отношении каждой ставки НДФЛ вычисление проводится на отдельном листе. Построчное заполнение в отношении каждой ставки, указанной в поле 001: Номер поля Отражаемый показатель 1 Суммарная величина доходов за год из п.3.1 листа В (кроме дивидендов) 2 Заполняется, если есть необлагаемые операции (из листа Г). 3 Разность показателей 1-го и 2-го пунктов. 4 Общий размер вычета из п. 3.2 листа В 5 Расходы по операциям из листов З и И, в том числе дивиденды в п.5.1 6 База для исчисления НДФЛ (разность дохода и вычетов) 7 НДФЛ к уплате, равный произведению указанной в поле 001 ставки и базы из п.6. 10 Фактически перечисленные авансы предпринимателем из п.3.4 лист В 13 Налог к уплате с учетом НДФЛ из п.7 и перечисленных авансов из п.10. 13.3 Повторяется показатель из п.13 14 Вносится НДФЛ к возврату, если НДФЛ к уплате меньше уплаченных авансом платежей.

Предприниматели могут не иметь дохода в отчетном периоде по разным причинам: например, физлицо зарегистрировалось, как ИП, но деятельность так и не была начата, либо у предпринимателя есть основное место работы по найму, а бизнесом он занимается от случая к случаю. Даже не имея дохода, ИП, применяющие ОСНО, обязаны ежегодно отчитываться в ИФНС, подавая декларацию 3-НДФЛ с нулевыми показателями. О том, как заполнить такую декларацию – наша статья.

Как заполнить онлайн нулевую 3-НДФЛ для ИП

Пример заполнения нулевой 3-НДФЛ для ИП онлайн:

- Войдите в «Личный кабинет налогоплательщика». Обратите внимание — чтобы сдать отчет в качестве предпринимателя, нужно иметь ключ к ЛКН для ИП.

- Если у вас есть только доступ к ЛКН для граждан, вы можете использовать пароль и логин от него для входа в «кабинет» предпринимателей. При этом вам нужно заполнить графы на этой странице.

- После активации ЛКН вы можете как заполнить декларацию онлайн, так и загрузить отчет, заполненный в программе.

Также в онлайн-режиме можно составить форму на портале «Госуслуги» при двух условиях:

- ваш аккаунт подтвержден при посещении офиса обслуживания (практически любой государственный орган исполнительной власти);

- у вас есть квалифицированная электронная подпись.

Декларация, заполненная онлайн, снабжается отсканированными копиями всех документов и направляется в ИФНС по телекоммуникационному каналу связи.

Что представляет собой нулевая 3 НДФЛ для ИП?

Налогоплательщик обязан предоставлять декларацию по форме 3 НДФЛ независимо от того, имел ли он доход от предпринимательской деятельности в течение отчетного календарного года. Соответственно, отсутствие налоговых выплат также должно быть зафиксировано документально. Таким образом, нулевая 3 НДФЛ для ип представляет собой отчет, в котором основные показатели являются нулевыми.

Основаниями для отсутствия доходов и подачи нулевой декларации, могут выступать следующие обстоятельства, которые имели место в течение обозначенного периода:

- отказ от деятельности по различным причинам;

- отсутствие проведенных как кассовых операций, так и движения по расчетным банковским счетам;

- не начисляемая и не выплачиваемая заработная плата работникам;

- недавно начатое дело, которое еще не успело нарастить обороты для получения прибыли.

Как видно из всех перечисленных примеров, в тех случаях, когда для исчисления налогов не имеется налоговой базы, индивидуальный предприниматель имеет право подавать декларацию с нулевыми значениями и не выплачивать подоходных налог в размере 13% от полученных доходов.