Как заполнить декларацию 3-НДФЛ на имущественный вычет за 2020 год

Скачать новый бланк декларации 3-НДФЛ 2020 года при подаче декларации за 2017 год в формате PDF.

Скачать новый бланк декларации 3-НДФЛ в формате Excel.

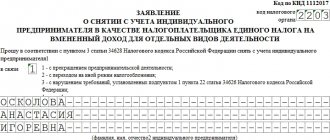

Титульный лист

В верхней части листа указывается код ИНН гражданина, который составляет документ и порядковый номер листа.

Далее проставляет номер корректировки, если данный отчет подается с целью исправления ошибок в предыдущем. Если отчет первичный, то проставляется «0». Далее нужно указать период, за который составлен документ – «34» обозначает год, и номер года из 4-х цифр.

Последним этапом записывается код ФНС, куда будет отправлен документ.

На следующем шаге необходимо указать сведения о заявителе.

Поочередно в соответствующих графах нужно указать:

- код страны — для России 643;

- Код плательщика — возможные коды указаны в приложении 1 инструкции, для получения вычета простым гражданином здесь обычно проставляется 760.

- Полные Ф.И.О.

- Дата и место рождения.

Дальше нужно записать код документа, подтверждающего личность (для паспорта России — 21) и сведения о нем.

В графе статус нужно проставить:

- «1» – если заявитель является резидентом России;

- «2» – если нерезидентом (находится в России меньше 183 дней в году).

Далее заносится контактный телефон. После этого нужно указать сколько страниц занимает документ (это лучше всего проставлять после заполнения всех необходимых листов), и сколько страниц занимает доверенность (если подает уполномоченное лицо).

Далее заполняется левая часть листа. Здесь указывается кто подает бланк в налоговую «1» – лично налогоплательщик и «2» – его представитель. В первом случае нужно только поставить дату и расписаться. Во втором — указать сведения о представителе и документе, наделяющем его полномочиями.

Раздел 1

Сверху листа записывается код ИНН и порядковый номер страницы. Ниже указывается фамилия и инициалы заявителя.

Далее проставляются:

- Строка 010 — код «2», обозначающий возврат налога;

- Строка 020 — код КБК, по которому был перечислен налог (код НДФЛ);

- строка 030 — код ОКТМО, в котором уплачивался налог;

- В строке 040 проставляется «0», а в строке 0505 — сумму налога, которая запрашивается к возврату.

Лист необходимо внизу подписать и поставить дату.

Внимание! Если указывается несколько источников дохода, то их необходимо отражать на отдельных листах.

Второй лист также необходимо будет подписать.

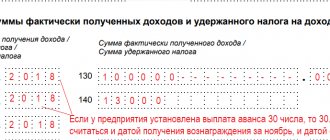

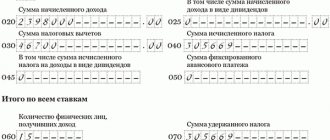

Раздел 2

Сверху листа записывается код ИНН и порядковый номер страницы. Ниже указывается фамилия и инициалы заявителя.

Далее проставляются:

- Строка 001 — ставка налога, обычно это 13%;

- Строка 002 — для доходов от трудовой деятельности указывается «3»;

- Строка 010 — общая сумма доходов за год;

- Строка 020 — доходы по каким-либо причинам не облагаемые налогом;

- Строка 030 — разница между 010 и 020;

- Строка 040 — сумма запрашиваемых вычетов. Обычно равна сумме доходов за год;

- Строка 050 — расходы, принимаемые для уменьшения доходов. Обычно тут «0»;

- Строка 051 — доходы от участия в иностранных компаниях.

- Строка 060 — рассчитывается по формуле 030+051-040-050

- Строка 070 — сумма налога к уплате, ставится «0»

- Строка 080-120 указываются суммы удержанных налогов в различных случаях.

- Строка 130 — сумма налога к уплате, ставится «0»

- Строка 140 рассчитывается по формуле 080+090+091+100+110+120-070

Лист необходимо внизу подписать и поставить дату.

Лист А

Сверху листа записывается код ИНН и порядковый номер страницы. Ниже указывается фамилия и инициалы заявителя.

Далее проставляются сведения о доходе, рассчитанном и удержанном налоге.

Сначала указывается ставка налога — обычно 13%. Далее указывается код дохода. Все возможные коды записаны в приложении 4 инструкции, обычно здесь проставляется код 06 — доход по трудовому соглашению.

Далее нужно указать сведения о работодателе — коды ИНН, КПП, ОКТМО, его название. Затем указываются общая сумма дохода, облагаемая, рассчитанный и удержанный налог.

На листе содержатся несколько такого рода блоков, если были получены доходы по разным организациям, либо с разными ставками. Если места не хватает, то можно добавить необходимое количество листов А.

Лист необходимо внизу подписать и поставить дату.

Лист Д1

Сверху листа записывается код ИНН и порядковый номер страницы. Ниже указывается фамилия и инициалы заявителя.

Далее на этом листе указываются полные сведения о приобретенном либо построенном объекте.

Код объекта указывается согласно приложению 5 инструкции. Для квартиры здесь записывается «2», для дома – «1» и т. д.

Далее записывается вид собственности, это могут быть

- «1» – индивидуальная;

- «2» долевая;

- «3» совместная;

- «4» – вычет запрашивается на ребенка.

Вам будет интересно:

Как получить ИНН физическому лицу: куда подать заявление, какие документы нужны

Признак налогоплательщика обычно указывается «1» – собственник. Все коды указаны в приложении 6 инструкции.

Далее нужно указать, является ли заявитель пенсионером «1» – да, «2» – нет.

Далее указывается, что используется в качестве идентификатора:

- «1» – кадастровый номер;

- «2» – условный номер;

- «3» инвентаризационный;

- «4» – номера нет.

Сам номер проставляется в следующей графе.

Затем необходимо записать адрес, по которому находится объект жилья (при указании кадастрового номера жилья сведения об адресе вносить не нужно).

Дальше необходимо проставить дату акта передачи, регистрации собственности на жилье или участок и т. д.

Затем указывается доля, если объект находится в долевой собственности.

Дальше нужно проставить год, с которого начинается использование вычета.

Ниже в графах записывается стоимость объекта, размер уплаченных процентов, суммы вычетов по приобретению недвижимости и по процентам, предоставленные в предыдущие годы.

Затем нужно записать размер налоговой базы за период, суммы подтвержденных расходов и процентов (они вместе не должны быть больше базы). Дальше записывается сумма вычета, которая переносится на последующие года.

Лист необходимо внизу подписать и поставить дату.

Декларация 3-НДФЛ: образец заполнения для физических лиц

Бланк отчета состоит из нескольких разделов:

- Титульного листа;

- Разделов 1 и 2;

- Приложений 1-8.

Его заполняют от руки. При этом соблюдают несколько правил:

- в отчете не должно быть никаких исправлений;

- скрепление листов не должно нарушать штриховую кодировку на каждом листе документа;

- все данные прописывают печатными буками;

- для каждого символа предназначена отдельная ячейка.

С полным перечнем правил можно ознакомиться в Приказе ФНС РФ №ММВ-7-11/[email protected] от 03.10.2018 года.

Что указывают в каждом разделе формы 3-НДФЛ:

- Титульный лист. В нем отражают данные налогоплательщика, код ИФНС РФ, в который подают отчет, код налогового периода, отчетный год, номер корректировки и прочие необходимые данные.

- Раздел 1. В нем проводят расчет сумм налога, которые необходимо оплатить или доплатить в бюджет, вернуть из него.

- Раздел 2. Он предназначен для расчета налоговой базы и сумм доходов, которые облагаются по разным налоговым ставкам.

- Приложение 1. В нем отражают доходы, полученные от источников в РФ. Если их несколько, заполняют несколько листов Приложения.

- Приложение 2. Оно предназначено для отражения доходов, которые получены от источников за пределами РФ.

- Приложение 3. Его заполняют предприниматели и физические лица, которые занимаются частной практикой (адвокаты, нотариусы, арбитражные управляющие, главы фермерских хозяйств).

- Приложение 4. В нем проводят расчет сумм доходов, которые не подлежат налогообложению.

- Приложение 5. Его используют для расчета стандартных, социальных и имущественных вычетов.

- Приложение 6. Оно предназначено для расчетов имущественных вычетов по доходам от продажи имущества.

- Приложение 7. В нем проводят расчет имущественных вычетов при покупке недвижимости или новом строительстве объекта.

- Приложение 8. В нем рассчитывают налоговую базу по операциям, которые проведены с ценными бумагами и производными финансовыми инструментами.

Титульный лист, Разделы 1 и 2 заполняют обязательно. Данные в Приложениях указывают в зависимости от целей сдачи отчета.

3-НДФЛ: образец заполнения при продаже квартиры

В каких случаях подается декларация

Каждый гражданин Российской Федерации, который получил доход, должен заполнить декларацию и направить ее в налоговый орган своевременно. Вашему вниманию рассмотрим несколько примеров получение прибыли

, когда необходимо составлять документ.

Примеры:

- продажа имущества, как жилого, так и нежилого;

- получение дохода от акций или иных ценных бумаг;

- выигрыш в лотерею;

- получение презента или иного дохода в дар;

- получение дохода от сдачи дома, комнаты, участка или гаража.