Кто имеет право и лишен его на получение вычета

Для получения вычета требуется исполнения условий по документальному оформлению и подтверждению затрат. Дополнительно установлены общие требования к получателю льготы.

| Условие | Возникновение права на льготу | Отсутствие права на льготу |

| Статус лица | Резидент | Нерезидент |

| Наличие облагаемых доходов | Имеются | Отсутствуют |

| Уплата НДФЛ в бюджет | Произведена | Не произведена |

| Расходы, дающие право на вычет | Фактически произведены и документально подтверждены | Отсутствуют расходы или документы |

| Подача документов на вычет в ИФНС | Произведена | Не произведена |

| Представление заявления на вычет | Осуществлено | Заявление не представлено |

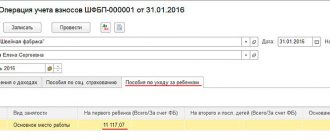

Оплата временной нетрудоспособности по беременности и родам

Прежде чем задаваться вопросом, облагаются ли декретные НДФЛ в 2018 году, хорошо бы точно знать, как в 2020 году рассчитываются и начисляются выплаты по декрету. В общей сложности оплата этого периода производится так же, как и оплата самого обычного ежегодного календарного отпуска, только называется пособием и выдается из средств Фонда социального страхования.

Так происходит потому, что, хотя декрет и является отпуском, он проходит по документам как период временной нетрудоспособности – а это сфера деятельности и ответственности Фонда соцстрахования. Расчеты же, как обладающие всей полнотой информации, производят работодатели и предоставляют в Фонд лишь итоговый результат. Поэтому они обязаны разбираться, облагаются ли налогом декретные, даже несмотря на то, что по новым требованиям законодательства вместе с итоговой цифрой предоставляется и лист расчетов, на котором полностью расписаны все вычисления.

К содержанию

Порядок оплаты

Так же, как и обычный календарный оплачиваемый отдых от работы, период освобождения от трудовых обязанностей по беременности и родам оплачивается по среднедневному заработку – это необходимо знать, прежде чем высчитывать налоги с декретных.

Точно так же суммируются все облагаемые налогами и взносами выплаты в течение расчетного периода и делятся на количество отработанных дней за последние два года. В расчетный период не включают все временные промежутки, когда работница получала частичный заработок или полный, но не облагаемый налогами и страховыми взносами.

Если в два предыдущие года сотрудница трудилась не на том предприятии, с которого уходит в отпуск по беременности и родам, для подсчетов она должна принести справку о доходах. К слову, если работница числится и трудится на нескольких предприятиях, она может оформить получение пособия по всем местам своей работы. Разумеется, вопрос, взимается ли НДФЛ с декретного отпуска, придется тогда решать всем ее работодателям.

К содержанию

Кто предоставляет налоговую льготу

Контроль за получением налоговых вычетов лежит на ИФНС. При получении льготы у работодателя контроль осуществляется либо до его предоставления, либо в ходе выездной налоговой проверки. Получить налоговый вычет можно:

- Непосредственно в ИФНС путем подачи декларации, заявления, пакета документов. Льгота предоставляется по истечении года получения доходов и расходов.

- У работодателя на основании уведомления, выданного ИФНС после проверки документов, подтверждающих право на льготу имущественного или социального вида.

- У работодателя на основании заявления на стандартный вычет без дополнительного разрешения ИФНС. В зависимости от вида вычета пакет документов имеет отличия.

Что такое налоговые вычеты и какими они бывают

Налоговый вычет — это часть вашего дохода, с которой государство разрешает не платить налог. Такая поддержка от государства, которую можно получить, если у вас есть дети или вы потратили деньги на что-то полезное. “Полезными” считаются затраты на приобретение жилья, на лечение себя и родственников, на обучение.

Получать вычеты можно у работодателя или по налоговой декларации. В первом случае 13% от положенной вам суммы вычета работодателем будут перечисляться не в госбюджет, а вам — в качестве прибавки к зарплате. В случае с подачей декларации вам вернут положенную сумму из уже уплаченных вами в прошлом году налогов.

https://www.youtube.com/watch?v=ha4jcfumwTE

Разберем разные виды вычетов в контексте “декретной” ситуации.

Состав документов для получения вычета

При обращении за льготой перечень документов должен включать оправдательные документы, подтверждающие:

- При получении имущественного вычета – договор купли-продажи, правоустанавливающие документы, при необходимости – акт передачи. Для заявления вычета по процентам – договор ипотеки, выписка по счету.

- При оформлении социального вычета на обучение или лечение – договор, лицензию, акт выполненных услуг. При покупке медикаментов – назначение врача, рецепт. Для применения льготы на родственника предоставляется документ, подтверждающий родство.

- При заявлении стандартного вычета – свидетельство о рождении, при необходимости – справка из ЗАГС о внесении добровольной записи об отцовстве, договор о приеме в семью ребенка, удостоверение об опеке или попечительстве, инвалидности. Для получения вычета на ребенка до 24 лет, обучающегося на очном отделении – справка из деканата учебного заведения.

Дополнительно представляются платежные документы, удостоверяющие факт несения расходов. Документы должны представлены с актуальным сроком действия, в оригинале или копии в зависимости от требования ИФНС.

Налогообложение доходов работников

Давайте вспомним, прежде чем узнаем, выплачивается ли подоходный налог с декретных, какие вообще налоги платит рядовой сотрудник рядовой организации. Согласно законодательству, каждый налоговый резидент выплачивает из полученного дохода:

- НДФЛ;

- страховые взносы в Фонд социального страхования;

- взносы в Пенсионный фонд;

- страховые взносы от профессиональных заболеваний или несчастного случая на производстве.

Именно из страховых выплат и формируется фонд, из которого потом оплачивается временная нетрудоспособность, в том числе и промежуток времени по беременности и родам.

Особенности заявления вычета при использовании разных способов

В зависимости от выбранного способа заявления вычета имеются отличия в оформлении.

| Способ получения вычета | В ИФНС при личном обращении | В ИФНС путем обращения через сайт госуслуги | У работодателя (налогового агента) |

| Подача декларации 3-НДФЛ | Требуется, на бумажном носителе | Требуется, в электронном виде | На требуется |

| Заявление | Требуется, включают в состав пакета документов | Требуется, формируется после прохождения проверки | Требуется, в ИФНС на получение уведомления и работодателю |

| Камеральная проверка | Проводится, срок ограничивается 3 месяцами | Проводится, срок ограничивается 3 месяцами | Не проводится, проверка документов осуществляется в течение 1 месяца |

| Срок получения вычета | Сумма переплаченного налога перечисляется на счет в течение месяца после проверки при наличии заявления | Сумма перечисляется лицу в течение месяца после проверки и формирования заявления в электронном виде | Вычет предоставляется в текущем периоде получения доходов |

Декларация для получения вычета представляется в любое время по окончании годового налогового периода. В течение 3 лет можно обратиться за пересчетом налоговой базы и возврата переплаченного налога. По истечении 3 лет возврат налога не производится.

Порядок оформления

Налог на доходы физических лиц оплачивается после получения уведомления, но в большинстве случаев эту обязанность берет на себя бухгалтерия работодателя. Перечисления проводятся со счета фирмы, которые вычитаются позже из заработной платы сотрудников.

Получить имущественный вычет можно как через налоговый орган, так и через работодателя. Чаще физические лица самостоятельно обращаются в ИФНС, потому что таким образом процесс происходит значительно быстрее. Срока давности налогового вычета по приобретенному жилью не существует, поэтому человек сам определяет, когда ему выгоднее обратиться за его оформлением.

Чтобы вернуть облагаемый НДФЛ, необходимо подать документы в соответствии с требованиями налогового органа и конкретной ситуации. В декларации указывается сумма доходов, полученных за год, и оплаченных налогов. По итогам проверки в течении 30 дней выдается уведомление о решении ИФНС, а спустя еще 10 дней происходит перечисление денег на счет налогоплательщика.

Предельные суммы вычетов, предоставляемых налогоплательщикам

Законодательством установлены суммы ограничений, предусмотренные для каждого вида льготы. Установлены предельные значения:

- Для имущественного вычета при покупке жилой недвижимости – 2 млн. рублей в размере расходов и 3 млн. рублей по уплаченным процентам кредитного договора.

- Для имущественного вычета при продаже жилой недвижимости – 1 млн. и 250 тысяч при реализации прочего имущества.

- Для социального вычета на лечение (собственное или родни), лечение по перечню – 120 тысяч рублей, обучение детей – 50 тысяч рублей. Заявитель льготы должен выбрать вид предъявляемых расходов, общая величина которых составляет 120 тысяч рублей, за исключением обучения детей и оплаты дорогостоящего лечения.

- Для стандартного вычета – 1 400 на первого и второго ребенка и 3 000 на третьего.

Величина вычета дополнительно ограничивается величиной полученного дохода и произведенного расхода.

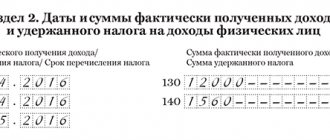

Пример применения льготы в предельном значении

Гражданка Н. заявила о вычете за 2020 год на лечение, общая сумма которого составила 150 тысяч рублей. В 2020 году Н. находилась в декретном отпуске и по уходу за ребенком, но получила доход от сдачи квартиры в размере 90 тысяч рублей. Налог в размере 11 700 рублей внесен в бюджет. После обращения в ИФНС инспектор:

- Определил, имеет ли Н. право на вычет.

- Установил предельную сумму вычета в размере 120 тысяч рублей.

- Произвел пересчет базы: Б = 90 000 – 120 000 = (30 000) рублей.

- Определил сумму налога к возврату в полном размере 11 700 рублей.

- Вывод: в связи с отсутствием налоговой базы после применения вычета налог подлежит возврату в полной сумме.

Совет № 2: спланируйте время покупки

В год декрета

Если покупка недвижимости была совершена в тот же календарный год, что и выход в декрет, то женщина может получить вычет в размере налога, уплаченного с заработной платы за этот год.

Право заявить о возврате налога возникает после окончания года, в который была совершена покупка недвижимости (п. 7 ст. 220 НК РФ). Исключением является получение вычета у работодателя в соответствии с п. 8 ст. 220 НК РФ — его можно заявить сразу после покупки.

Но это исключение редко бывает актуально для выходящих в декрет. Вычет у работодателя представляет собой перечисление заявителю всей заработной платы без удержания из нее НДФЛ. Поскольку в декрете заработная плата обычно не платится, то и этот способ становится не актуальным.

После декрета

Если налоговый вычет не был использован сразу, право заявить о нем сохраняется в последующие годы. Это актуально в случае, если доходов в декрете не было. Заявить о нем можно после выхода из декрета.

Имущественный налоговый вычет не имеет ограничения по срокам обращения за ним. В ряде источников упоминается 3-летний ограничивающий его срок. Однако, как следует из практики судов и иных государственных органов, ограничение в 3 года не распространяются на право налогоплательщика на обращение за возвратом НДФЛ в связи с приобретением квартиры на основании ст. 220 НК РФ.

В соответствии с Кассационным определением Верховного суда РФ от 27 февраля 2020 года № 5-КГ18-308, в законе не установлен срок обращения за имущественным налоговым вычетом в связи с приобретением жилой недвижимости. К таким же выводам пришел и Минфин России в письме от 30 сентября 2020 года № 03-04-05/74665. В этих разъяснениях государственные органы рассмотрели ситуации, когда обращение за возвратом налога было подано в отношении квартир, купленных более 3 лет назад. Право на получение средств для заявителей было подтверждено.

Возможные изменения налогового законодательства не должны повлиять на возврат налога в будущем. Как правило, к отношениям по получению вычета применяются те нормы, которые действовали на момент возникновения права на него. В любом случае, ухудшать положение налогоплательщика по сравнению с ранее существовавшим регулированием закон запрещает.

Единственный риск, который сохраняется, если вычет отложен «на потом» — изменение описанной выше точки зрения государственных органов о том, что право на обращение за ним не ограничено определенным сроком.

Поэтому с обращением за возвратом налога лучше не затягивать. Подать заявление необходимо сразу же после декрета, когда появятся облагаемые НДФЛ доходы.

Можно ли получить вычет за прошлые годы до декрета

Перенос налогового вычета на прошлые периоды (до приобретения недвижимости) в отношении декретниц не предусмотрен. Такое право есть только у пенсионеров в соответствии с п. 10 ст. 220 НК РФ.

Возможность совмещения нескольких видов вычетов

Законодательством не установлен запрет на использование одновременно нескольких видов льгот при условии представления доказательства права на вычет.

Пример совмещения вычетов

Работница предприятия С. оформила декретный отпуск с 15 сентября 2015 года. Заработная плата С. в 2020 году составила 210 000 рублей. С суммы доходов исчислен и удержан налог в размере 27 300 рублей. В 2020 году С. затратила на лечение 70 000 рублей, при этом имеет право на остаток суммы имущественного вычета, возникшего при покупке квартиры в 2014 году в размере 1 700 000 рублей. После подачи декларации в ИФНС инспектор:

- Определил право лица на социальный вычет и остаток имущественного вычета.

- Рассчитал налоговую базу по НДФЛ: Б = 210 000 – 70 000 – 1 700 000 = (1 560 000) рублей.

- Определил сумму возвращаемого налога в размере 27 300 рублей.

- Установил остаток имущественного вычета, перенесенного на будущие периоды в размере 1 560 000 рублей.

- Вывод: в связи с применением вычета налоговая база у С. за 2015 год отсутствует, что позволило вернуть полную сумму уплаченного ранее налога.

Что такое декретный отпуск

Согласно трудовому законодательству, забеременевшая работница имеет право не выходить на работу за семьдесят дней до родов и еще семьдесят дней после них. За период пребывания дома ей будет начислено пособие, и называется такой временной промежуток декретом или отпуском по беременности и родам, если говорить официальным языком.

Само собой разумеется, что руководителей предприятий при произведении расчетов интересует, удерживается ли НДФЛ с декретных, а также прочие налоги и взносы. Тот же вопрос, безусловно, волнует и сотрудниц, уходящих на отдых, – ведь куда приятнее получить на руки всю начисленную сумму полностью, без всяких вычетов.

К содержанию

Вероятные причины отказа в получении вычета

Нарушение порядка документооборота, отсутствие доказательств осуществления расходов приводит к отказу в предоставлении вычета. Среди распространенных случаев встречаются:

- Заявление на льготу при отсутствии облагаемых доходов в течение года.

- Отсутствие оригиналов, предоставляемых в ИФНС по требованию в периоде проведения проверки.

- Подача заявления на отказ применения вычета в пользу супруга, если документально подтверждено отсутствие права на вычет, например, при наличии соглашения о разделе или при наследовании имущества. Знание законодательных норм гарантирует предотвращение отказа в вычете.

Итоги

На вопрос, берут ли подоходный налог с декретных, есть один ответ – отрицательный. В отличие от выплат по обычному больничному, пособие по беременности и родам НДФЛ облагать не следует. На это однозначно указано в п. 1 ст. 217 НК РФ.

Практически все доходы юридических и физических лиц в Российской Федерации подлежат налогообложению. В конечном итоге налоговые платежи снижают сумму денежных средств, получаемую сотрудником на руки.

Неудивительно, что вопрос о том, подлежат ли налоговым удержаниям так называемые декретные, волнует новоиспеченных мам.

Данная статья рассказывает о типовых способах решения вопроса, но каждый случай уникальный. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:

Отвечает директор департамента правового сопровождения сделок Tekta Group Юлия Симановская:

Поскольку собственность на квартиру возникла в 2020 году, то право на вычет возникает с 2020 года. Поэтому можно оформить декларацию за 2020 год и получить часть налогового вычета. Сумма вычета будет рассчитана исходя из периода работы и, соответственно, уплаченных в бюджет налогов до середины 2020 года. На то время, пока оформлен декретный отпуск, в связи с отсутствием дохода, облагаемого налогом, вычет получить невозможно.

После выхода на работу подачу деклараций необходимо возобновить и получить остаток налогового вычета. Срока давности для обращения за налоговым вычетом действующее законодательство не предусматривает.

Куда обращаться

Получить налоговый вычет можно в ФНС или через работодателя, у которого сотрудница числится в декрете. Необходимо составить заявление с указанием реквизитов для зачисления средств, заполнить декларацию 3-НДФЛ. К этим бумагам приложить копии документов, подтверждающие период работы, за который женщина получала облагаемый налогом доход.

Предлагаем ознакомиться: Вынужденный отпуск без сохранения заработной платы

При обращении к работодателю оформление справки 2-НДФЛ он берет на себя. Вместе с тем следует приложить: копии ИНН и паспорта, договор купли-продажи, ипотеки с графиком платежей, чеки и квитанции, подтверждающие траты, правоустанавливающие документы. Если налогоплательщик претендует на другой тип вычета, то список будет меняться.

После поступления документов в ФНС около трех месяцев длится проверка, а затем еще месяц средства поступают на счет. Подводя итоги, нужно отметить, что женщинам в декрете можно не переживать, поскольку получить налоговый вычет, в частности имущественный, они смогут и после выхода на работу. А если поработают какое-то время, выгода будет очевидней.