Ведение бизнеса или иной какой-либо значимой хозяйственной деятельности предполагает, кроме прочего, тесное взаимодействие с контролирующими органами и структурами. Одной из них выступает государственный пенсионный фонд.

Те организации и индивидуальные предприниматели, которые имеют сотрудников по найму, обязаны предоставлять периодическую отчетность в ПФР, связанную с персонифицированным учетом и расчетом страховых взносов. Об особенностях ее подачи и пойдет речь в статье далее.

Как происходит сдача отчетности в ПФР

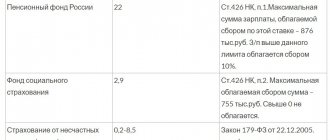

Субъектами обязательного пенсионного страхования выступают как работники (застрахованные лица), так и работодатели, выступающие в роли страхователей. Организации и ИП, у которых имеются сотрудники, обязаны вносить за них страховые взносы в ПФР для формирования будущей пенсии. Размер взносов привязан к заработной плате конкретного работника и составляет 22% от нее.

Важно! Страховые взносы вносятся как за штатных работников, с которыми оформлены трудовые отношения, так и за частных лиц, осуществляющих работы или оказывающих услуги на основании гражданско-правовых договоров.

Соответственно, каждый работодатель имеет обязанность по подаче соответствующей отчетности. В нее включаются сведения, связанные с расчетами начисленных и уплаченных страховых взносов, а также иные данные персонифицированного учета.

Отчетность подается работодателем лично, однако допускается возможность привлекать специализированные бухгалтерские организации на основании договора. Документы подаются в строго регламентированные сроки.

Следует отметить, что ПФР наделен правом выносить акты, предусматривающие привлечение к ответственности лиц, нарушающих законодательство об ОПС. На практике это означает, что за несвоевременную сдачу отчетности юридическое лицо или индивидуальный предприниматель может быть оштрафован.

В целом, на 2020 год отчетность в государственный пенсионный фонд представляет собой 5 унифицированных форм, которые работодателям необходимо подавать в обязательном порядке. Вкратце разберем каждую из них

СЗВ-М

Данный отчет подается всеми организациями. Он содержит в себе сведения о застрахованных лицах, находящихся в штате за конкретный отчетный период. В СЗВ-М вносится информация, которая необходима для ведения персонифицированного учета.

В обязательном порядке форма содержит следующие сведения:

- данные организации-страхователя;

- отчетный период;

- информация о лицах, застрахованных в системе ОПС (ФИО, СНИЛС, ИНН).

Подробнее о программе смотрите в видео:

СЗВ-СТАЖ

Данная форма являет собой отчет, который предоставляется в органы государственного пенсионного каждый год. В нем в обязательном порядке должны быть отражены сведения обо всех сотрудниках, с которыми у организации заключены трудовые договоры, а также лицах, с которыми имеются гражданско-правовые отношения.

СЗВ-СТАЖ необходима для предоставления сведений об имеющемся страховом стаже работника. Напомним, что страховой стаж оказывает непосредственное влияние на возможность обращения за страховой пенсией в будущем, а также на размер самого пенсионного обеспечения.

Справка! Индивидуальные предприниматели, имеющие сотрудников, обязаны подавать отчет по рассматриваемой форме только за своих работников. Если ИП не имеет сотрудников, то подача отчета СЗВ-СТАЖ для него не является необходимой.

СЗВ-ТД

Данная форма содержит сведения о трудовой деятельности работника. Этот отчет является новым и был введен в оборот в связи с переходом на «электронные трудовые книжки». В этой связи у многих страхователей возникло множество вопросов относительно его подачи.

Так, в форму СЗВ-ТД вносятся следующие сведения:

- информация о страхователе (регистрационный номер, наименование, ИНН, КПП);

- информация о застрахованном (ФИО, дата рождения, СНИЛС);

- отметка о выборе застрахованным лицом нового форма фиксирования трудовой деятельности;

- информация о периодах трудовой деятельности.

Следует отметить, что отчет по форме СЗВ-ТД подается только тогда, когда для этого имеются основания, к которым следует отнести:

- прием на рабочее место;

- увольнение (вне зависимости от причины);

- перевод на другое рабочее место;

- подача заявления о выборе формы фиксирования трудовой деятельности.

СЗИ-ТД

СЗИ-ТД по своей сути являет собой более развернутую форму отчета СЗВ-ТД. В ней, кроме прочего, указываются сведения о работнике, датах приема и увольнения, должности, вида работы и структурного подразделения организации, где трудился сотрудник.

Важно! Документ по данной форме будет выдаваться работнику при увольнении для предоставления по месту требования.

Форму СЗИ-ТД подают страхователи в ПФР при увольнении сотрудника. Следует отметить, что сведения в рассматриваемом документе должны прямо соответствовать информации, содержащейся в форме СЗВ-ТД.

ОДВ-1

По своей сути ОДВ-1 представляет собой опись всех документов, которые передаются в пенсионный фонд страхователем. На практике это означает, что данная форма подается вместе с другими отчетными документами.

Следует отметить, что вышеуказанные формы отчетности являются обязательными. Однако при определенных обстоятельствах работодатель обязан подавать дополнительные формы, в том числе и по прямому запросу из государственного пенсионного фонда.

Единая форма отчетна в ПФР

В 2014 году, начиная с 1-го отчетного периода, пенсионный фонд осуществил переход на единую форму отчетной документации.

Нововведение связано, в первую очередь, со стремлением гос. службы снизить нагрузку на работодателей, обусловленную регулярной подготовкой большого числа документов. Новый вариант РСВ-1 включает в себя отчетность, как по пенсионному, так и по медицинскому страхованию.

Кроме того, данная форма позволяет вести персонифицированный учет по каждому из застрахованных лиц.

Принятию данных изменений предшествовал проведенный социологический опрос работодателей, который показал, что подавляющее большинство (91,2%) опрошенных страховщиков положительно относится к переходу на единую форму отчетности ПРФ.

Соблюдение порядка ведения кадрового учета и правил трудового законодательства обезопасит любую организацию от неблагоприятных финансовых и правовых последствий, а работника — от проблем при получении пенсии или устройстве на другую работу.

Как и обычная, электронная подпись служит для того, чтобы в заверенный ею документ уже нельзя было бы внести преднамеренно неверную или искаженную информацию. О заверении документации ЭЦП читайте здесь.

При разработке новой формы, были учтены изменения, принятые в страховом законодательстве в 2013 году, вносящие следующие поправки:

- В предоставляемых страхователями индивидуальных сведениях не указывается сумма всех произведенных страховых взносов.

- Отображается уплата взносов, начиная с 2014 года, в едином расчетном документе. При этом страховая и накопительная части не выделяются.

Выше приведенные части выделяются, с учетом возрастной категории работника, его принадлежности к гражданству и выбора одного из вариантов пенсионного обеспечения, уже самим Пенсионным фондом РФ.

Кроме того, в едином формате отчетной документации отображаются задолженности по взносам, а также их доначисления и уплата за период с 2010 по 2013 год.

Способы отправки отчетов

Отчетные документы могут быть направлены в ПФР разными способами. При этом политика пенсионного фонда в этом плане направлена на все большее использование в этой части электронных способов связи. К примеру, вводятся ограничения на число сотрудников, при котором допускается подача сведений на бумажных носителях.

Почтовым отправлением

Этот способ предполагает отправку бумажных документов заказным письмом в адрес пенсионного фонда. Датой подачи отчетности считается день отправки письма, что определяется по почтовому штемпелю.

Желательно направлять письмо с описью вложения и уведомлением о вручении. Следует отметить, что воспользоваться возможностью подать документы почтой могут не все страхователи, а только те из них, в штате которых не более 24 человек включительно. Если количество сотрудников больше, то сведения подаются только в электронном виде.

Через интернет

Подача документов в электронном виде имеет ряд преимуществ, заключающихся в следующем:

- невозможность утраты данных;

- возможность корректировки введенных данных;

- получение отчета из ПФР о принятии документов, что позволяет избежать просрочек при их подаче.

Прежде чем подавать документы в электронном формате, организация обязана обратиться в пенсионный фонд для подписания соглашения о таком виде взаимодействия.

Электронные документы в обязательном порядке должны заверяться подписью ответственного сотрудника. Речь идет об ЭЦП. При этом если отчеты сдаются пакетом, то электронная подпись должна быть проставлена в каждом файле.

Для удобства заполнения форм организации и ИП могут воспользоваться специальными программами, разработанными специалистами ПФР. Скачать их можно на официальном сайте фонда, а также на сайтах территориальных отделений.

О чем бухгалтеру сообщить работникам

Велика вероятность, что работники будут обращаться к бухгалтерам с просьбой помочь разобраться с новшествами, которые связаны с отменой индексации страховых пенсий. Рассмотрим некоторые моменты, о которых имеет смысл рассказать сотрудникам.

Законодатели предусмотрели, что с февраля 2020 года плановая индексация страховой пенсии и фиксированной выплаты к ней будет распространяться только на тех пенсионеров, которые по состоянию на 30 сентября 2020 года не осуществляли трудовую деятельность (не работали на основании договоров гражданско-правового характера). Факт работы пенсионера по состоянию на 30 сентября 2020 года специалисты ПФР установят на основании персонифицированных сведений, которые содержатся в расчете РСВ-1 за 9 месяцев 2015 года.

В случае прекращения работы в период с 1 октября 2020 года по 31 марта 2020 года пенсионер может сам уведомить об этом факте ПФР. Для этого нужно подать в подразделение фонда заявление и документы, подтверждающие окончание трудовой деятельности (например, копию трудовой книжки с записью об увольнении). С первого числа месяца, следующего за месяцем, в котором пенсионер уведомит ПФР о прекращении работы, фонд начнет выплачивать ему страховую пенсию с учетом индексации (п. 3 ст. 7 комментируемого Закона № 385-ФЗ). Форма указанного заявления размещена на сайте ПФР.

Заметим, что подтвердить завершение трудовых или гражданско-правовых отношений в период с 1 октября 2020 года по 31 марта 2020 года пенсионер может не позднее 31 мая 2020 года (п. 2 ст. 7 комментируемого Закона № 385-ФЗ). Если пенсионер прекратит работу в апреле 2020 года и позднее, то ему уже не придется сообщать об этом в ПФР, поскольку всю необходимую информацию сотрудники фонда будут определять на основании ежемесячных данных, представленных страхователями. Если из отчетности страхователя будет следовать, что пенсионер уволился, то решение о назначении пенсии с учетом индексации будет вынесено в месяце, следующем за месяцем подачи отчетности (п. 6 ст. 26.1 Закона № 400-ФЗ), а выплата пенсии в новом размере начнется со следующего месяца (п. 7 ст. 26.1 Закона № 400-ФЗ). Если в дальнейшем пенсионер вновь устроится на работу, размер его страховой пенсии уменьшен не будет (п. 8 ст. 26.1 Закона № 400-ФЗ).

Сроки сдачи

В зависимости от сроков сдачи отчетности в Пенсионный Фонд можно классифицировать следующим образом: ежемесячная, ежеквартальная, ежегодная.

- Ежемесячная. Ежемесячно – до 15 числа месяца, следующего за отчетным, необходимо подавать формы СЗВ-М и СЗВ-ТД.

- Ежеквартальная. Ежеквартально подается отчетность по форме ДСВ-3. Данный отчет подается только в том случае, если за работника выплачиваются дополнительные страховые взносы. Речь идет не о повышенных коэффициентах за особые условия труда, а о добровольном решении работника, направленном на увеличение размера его пенсии. Дополнительные взносы могут направляться сотрудником самостоятельно или через работодателя. В последнем случае организация подает отчет по форме ДСВ-3 ежеквартально в срок не позже 20 числа месяца, следующего за отчетным.

- Ежегодная. Один раз в год, по итогу данного периода, необходимо подавать документы по форме СЗВ-СТАЖ.

Следует отметить, что некоторые отчеты подаются не в рамках какой-либо периодичности, а по факту необходимости. Так, форма СЗИ-ТД направляется в ПФР в день, когда происходит увольнение сотрудника.

Кроме этого, государственный пенсионный фонд может истребовать дополнительные отчеты, сроки предоставления которых указываются в официальном требовании фонда.

Состав отчетности

На каждого работника нужно ежемесячно передавать следующие сведения:

- страховой номер индивидуального лицевого счета (СНИЛС);

- фамилию, имя и отчество (ФИО);

- идентификационный номер налогоплательщика (ИНН) (п. 2.2 ст. 11 Закона № 27-ФЗ).

Заметим, что ФИО и СНИЛС работников указываются также в подразделе 6.1 раздела 6 расчета РСВ-1 (см. «Новая форма РСВ-1: особенности заполнения и представления расчета за первое полугодие 2015 года»). Однако с апреля 2020 года эти сведения, а также ИНН сотрудников потребуется сообщать дополнительно. Пенсионный фонд должен разработать форму нового ежемесячного отчета, а также формат для сдачи отчетности через интернет.

Отметим также, что в комментируемом Законе № 385-ФЗ не разъясняются некоторые вопросы, которые могут возникнуть при составлении нового отчета. В частности, нужно ли подавать сведения на работников, которым в отчетном месяце не начислялись страховые взносы (например, если работник находился в длительном отпуске без сохранения заработной платы или в отпуске по уходу за ребенком)? Следует ли сдавать «пустую» ежемесячную отчетность, если в компании числится только один директор (он же единственный учредитель), с которым не заключен трудовой договор? Если вознаграждение работнику по гражданско-правовому договору, заключенному на длительный срок, выплачиваются не каждый месяц, то как часто нужно подавать сведения: только за месяц выплаты или за каждый месяц действия договора? Как поступить, если у работника нет ИНН? Возможно, ответы на эти и другие вопросы появятся в порядке заполнения нового отчета и официальных разъяснениях к нему.

Будет ли индексироваться пенсия индивидуальных предпринимателей

На сайте ПФР сообщается, что если пенсионер относится к категории самозанятого населения, то есть является ИП, нотариусом, адвокатом и т п., то такой пенсионер будет считаться работающим, если он состоит на учете в ПФР на 31 декабря 2020 года.

Елена Кулакова, эксперт «Контур.Отчет ПФ» (на форуме «Бухгалтерии Онлайн» пишет под ником KEGa) полагает, что чиновники ПФР могли приравнять ИП, которые получают пенсию, к работающим пенсионерам на основании нормы статьи 26.1 Закона № 400-ФЗ. В пункте 1 этой статьи сказано, что индексация не полагается пенсионерам, осуществляющим не только работу, но и «иную деятельность, в период которой они подлежали обязательному пенсионному страхованию в соответствии с Федеральным законом от 15.12.01 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации». А в пункте 1 статьи 7 комментируемого Закона № 385-ФЗ отмечается, что факт осуществления иной деятельности устанавливается на основании сведений о регистрации в качестве страхователя в ПФР.

Согласно статье 6 Федерального закона от 15.12.01 № 167-ФЗ страхователями по обязательному пенсионному страхованию являются, в том числе, индивидуальные предприниматели. Таким образом, можно сделать вывод, что плановая индексация страховых пенсий «замораживается» для всех предпринимателей-пенсионеров, которые будут зарегистрированы в ПФР в качестве страхователей на 31 декабря 2015 года. Отметим также, что хотя в сообщении на сайте ПФР предприниматели упомянуты только как самозанятое население (наравне с адвокатами, нотариусами и др.) это не означает, что запрет на индексацию страховой пенсии касается только ИП-пенсионеров, у которых нет наемных работников. Предприниматели-пенсионеры, которые являются работодателями, тоже лишаются такой индексации. Сам на себя ИП (с работниками или без) не должен подавать ежемесячные сведения в Пенсионный фонд.

Заметим, что если ИП-пенсионер состоит на учете в Пенсионном фонде, но при этом не ведет предпринимательскую деятельность и не получает от нее никакой доход, то он все равно не сможет рассчитывать на индексацию страховой пенсии. Право на индексацию возникнет только после того, как предприниматель будет снят с учета в ПФР (напомним, что фонд снимает ИП с учета после того, как он лишится этого статуса и в ЕГРИП появляется запись об этом). При этом подавать заявление о прекращении деятельности по форме, размещенной на сайте фонда, скорее всего, не надо. Однако однозначно утверждать этого пока нельзя.

Как отчитываться в ПФР за работников?

За своих работников отчитываются все работодатели, которые платят нанятым гражданам заработную плату или другой вид вознаграждения за проделанную работу. Это касается и индивидуальных предпринимателей, у которых числится хотя бы один сотрудник. Для отчетности в Пенсионный фонд Российской Федерации работодатели должны быть зарегистрированы в системе ОПС.

Граждане, зарегистрированные как ИП, которые работают «на себя» и не имеют наемных рабочих, данные сведения не предоставляют.

Существует несколько видов специально разработанных форм документов, по которым работодатели передают сведения о своих сотрудниках в Пенсионный фонд России. Также делать это необходимо в определенные сроки.

СЗВ-ТД

Форма «Сведения о трудовой деятельности работников» заполняется работодателем по материалам приказов и других кадровых документов. Отчет содержит сведения об оформленных на работу и уволенных сотрудниках, а также о тех, с кем произошли какие-либо кадровые перестановки (повышения, переводы и т.д.).

Данные по этой форме нужно будет подавать в ПФР за каждый месяц

до 15 числа

следующего месяца. Указывается информация только о работниках, которых затронули кадровые изменения.

С 2021 года отчитаться за прием или увольнение сотрудника нужно будет на следующий день после подписания приказа. Кроме этого следует отразить все сведения об изменениях в трудовой деятельности сотрудника, которые не были предоставлены ПФР раньше.

СЗВ-ТД заверяется подписью руководителя (доверенного лица) и печатью организации. Если работодатель не является юридическим лицом – документ заверяется личной подписью.

Способ предоставления отчета – в бумажном или цифровом формате. Но подать документ на бумаге могут только наниматели, у которых менее 25 сотрудников. Для остальных обязателен электронный вариант формы, заверенный ЭЦП.