На кассовом чеке — лишь сумма: о документах к авансовому отчету

Получение чека после совершения покупки уже давно стало общепринятой нормой. Причем настолько привычной, что порой мы даже не задумываемся над тем, какой документ мы получаем от продавца, и подтверждает ли полученный чек факт приобретения или продажи товара.

В сегодняшней статье мы разберем понятия фискальный и нефискальный чек, расскажем об отличительных особенностях нефискального чека и выясним, можно ли принять к учету нефискальный чек в качестве документа, подтверждающего сделку купли-продажи.

Фискальный и нефискальный чеки различаются не только визуально, но и по документальному статусу.

Чек фискальный – это документ платежной группы, содержащий установленные нормативными актами реквизиты.

Такой чек имеет ряд реквизитов, которые выдает только кассовый аппарат, прошедший регистрацию в системе ФНС – фискальный признак, последовательную нумерацию, присваиваемую кассовым аппаратом, регистрационный и заводской номера ККТ, ИНН и наименование субъекта предпринимательства и др.

Нефискальный чек – это распечатанная на бумажном носителе платежная квитанция, в которой, впрочем, могут содержаться присущие фискальному чеку реквизиты. Но данный вид чека не является документом, подтверждающим факт оплаты товара или услуги, поскольку печать нефискального чека производится на аппаратах, не прошедших соответствующую регистрацию в налоговом органе.

Самым, пожалуй, распространенным примером нефискального документа является билет для проезда на общественном транспорте.

Фактически он подтверждает проведение оплаты, но не несет в своем содержании информации, присутствие которой является обязательным атрибутом фискального чека, а информация о его выдаче (т.е.

– факте проведения оплаты за услугу) не занесена в память ККМ, работа которой санкционирована службой ФНС. Таким образом:

- Основное отличие фискального и нефискального чеков заключается в том, что чек фискальный является документом, подтверждающим факт покупки товара (или получения услуг), а нефискальный кассовый чек таковым документом (без предоставления дополнительных платежных документов) не является.

- Фискальные чеки распечатываются при помощи зарегистрированных ККМ, а чтобы выдать нефискальный чек, печать может быть выполнена на POS-принтере либо любом ином адаптированном устройстве.

Разновидностью рассматриваемой нами платежной квитанции является чек залога нефискальный. Разберемся с понятием, что значит чек залога нефискальный.

С этим документом сталкиваться нам приходится гораздо чаще, чем мы подозреваем: к примеру, каждый раз, пользуясь услугами заправочных станций, и оплачивая покупаемое топливо, перед тем, как его зальют в бак заправляемого автомобиля.

В подтверждение оплаты оператор АЗС выдает нефискальный отчет, подтверждающий, что клиентом внесен залог за услугу (продажу) которую еще не оказали. Такая нефискальная залоговая квитанция, как правило, распечатана на незарегистрированном печатном устройстве.

Она является внутренним документом, и служит распорядительным документом на отпуск топлива для персонала, обслуживающего заправочный аппарат.

После завершения отпуска топлива, оператор АЗС обязан выдать покупателю вместо нефискального чека залога аутентичный фискальный чек, распечатанный на зарегистрированной ККМ.

Нефискальные чеки, даже если они выдаются теми, кто освобожден от применения ККТ по закону № 54-ФЗ, не являются самодостаточным платежным документом, который в полной мере подтверждал бы правомочность расходов в авансовом отчете.

Это важно помнить: учесть в бухгалтерской отчетности, и в частности – в авансовом отчете, затраты, которые заверены только нефискальным чеком – нельзя. Это будет являться грубейшим нарушением кассовой, бухгалтерской и налоговой дисциплин.

Нефискальный чек можно принять к учету и вносить в авансовый отчет только в одном случае – если продавцом (или поставщиком услуг) к данному чеку предоставлены иные подтверждающие документы установленной формы, подтверждающие расходы, понесенные подотчетным лицом при совершении покупки в условиях неприменения продавцом (поставщиком услуг) ККМ – товарные чеки, БСО, которые должны иметь фискальные признаки, и отвечать установленной форме.

Бизнес юрист {amp}gt; Бухгалтерский учет {amp}gt; Первичные документы {amp}gt; Что делать с нефискальным чеком в авансовом отчете: порядок формирования

По внешнему виду отличить фискальный чек от нефискального довольно трудно.

По большей части вопросы в отношении порядка отчетов о закупке или выполнении служебного задания в командировке возникают у самих сотрудников.

Согласно действующей практике, отчитаться за оплату услуги без кассового чека можно, если представить иные документы, которые используются в своей деятельности хозяйствующие субъекты.

Так, например, в указании Центрального Банка 3210-У указывается на необходимость постановки порядка отчета сотрудником по авансовому отчету только то, что его необходимо представить на имя руководителя бухгалтеру. При этом в нормативе нет описания конкретных типов документов, которые должны подтверждать произведенные расходы. Законность же произведенных расходов всегда может быть подтверждена по запросам.

Продолжая уточнение нормативной нагрузки в отношении порядка представления отчетов по командировкам и закупкам следует также обратить внимание и на Постановление Правительства 749 2008 года.

В документе четко сказано, что после возвращения из места выполнения служебного задания, сотрудник обязан представить письменный отчет о проделанной работе. В него должны быть включены сведения о затратах, таких как проезд и проживание.

Подтвердить расходы надлежит только оригинальными документами, которые были выданы в пункте командировки. После представления чеки и бланки строгой отчетности будут проверены бухгалтерией, утверждены руководителем и подшиты в дело.

Командировочный

В основных актах, регламентирующих составление отчетных форм, нет четкого требования о том, что к авансовому отчету должны быть приложены именно кассовые чеки. Отсутствие такого уточнения является вполне справедливым хотя бы потому, что структура российских предприятий разнообразна, как и существующие на них порядки.

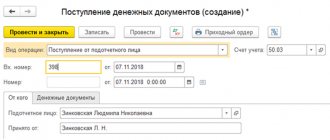

Что касается общего в практике хозяйственных субъектов, это применение единой общеотраслевой формы авансового отчета АО-1. Узнаваем бланк и для бюджетных учреждений, имеющий незначительные отличия от базовой формы, его код 0504505. Оба типа отчетов имеют табличную часть, где необходимо приводить расшифровку подтверждающих фискальных и нефискальных документов.

Что приложить к АО-1:

- Хозяйственные договоры. Например, если командированный проживал у индивидуального предпринимателя в отдаленной местности.

- Бланки строгой отчетности, например, билеты на проезд в общественном транспорте или самолете. Сегодня это требование можно считать несколько упраздненным ввиду того, что большое количество билетов оформляются и оплачиваются дистанционно. По большей части работники предоставляют именно электронные копии билетов. Если присутствуют сомнения, бухгалтерия всегда может сформировать запрос по месту расходования средств.

- Квитанции и приходные кассовые ордера, — классические документы, которые применяются большинством предприятий. Здесь тоже необходимо учитывать то, что многие предприятия взяли курс на новую тенденцию. Далеко не все предприятия сегодня имеют кассовые помещения и штатную должность кассира. Выдача бланков строгой отчетности может осуществляться оператором, например, из приложения «онлайн-касса» по Постановлению.

- Товарные чеки.

Представим ситуацию, когда сотрудник при подготовке авансового отчета не предоставил кассовые чеки на одну или несколько услуг. В этом случае бухгалтерии лучше всего подстраховаться и принять максимальное количество документов, которые были выданы работнику после оплаты в месте командирования или закупки.

Альтернативным поведением администрации является выход на предприятие перед планируемой командировкой и оплатой счетов посредством платежного поручения.

В этом случае отпадает необходимость выдачи подотчетных средств, скажем, на проживание или даже проезд (например, можно оплатить билеты с корпоративной карты онлайн).

Если все же работник убыл в командировку с корпоративными средствами и не привез фискальные документы, можно истребовать с него дополнительные отработанные бланки, например, строгой отчетности.

Пакет документов

- В них обязательно должно быть указано наименование, например, счет за гостиницу или за дополнительные услуги, если их оплата предусмотрена в корпоративных правоустанавливающих документах.

- Серия и номер бланка строго отчетности.

- Номер постановки на учет, наименование организации и другие реквизиты, по которым можно идентифицировать организацию, предоставляющей услуги командированным работникам.

- Полное наименование услуги, ее стоимость и время предоставления (расчета).

- Сведения о сотруднике, который занимался оформлением документа.

К числу дополнительных требований к бланку относятся необходимость его выпуска на специализированном оборудовании (типографском). Форма должна включать два раздела: для организации, отпускающей услуги, и для выдачи клиенту на руки.

Форма КО-1 была утверждена еще в 1998 году. Бланк до сих пор применяется рядом хозяйствующих субъектов. Прежде чем получить в подтверждение своих расходов такой документ, работнику следует убедиться в соблюдении требований по его заполнению.

Стандартно бланк состоит из двух частей. Верхние поля заполняются предприятием своими реквизитами, детализируется сама оплата (сумма, дата, за что, кем внесены деньги).

- порядковый номер за смену;

- дата, время и место (адрес) осуществления расчета;

- наименование организации или фамилия, имя, отчество индивидуального предпринимателя;

- идентификационный номер налогоплательщика;

- применяемая при расчете система налогообложения;

- признак расчета (получение средств от покупателя — приход, возврат покупателю средств, полученных от него, — возврат прихода, выдача средств покупателю — расход, получение средств от покупателя , выданных ему, — возврат расхода;

- наименование товаров, работ, услуг, платежа, выплаты, их количество, цена за единицу с учетом скидок и наценок, стоимость с учетом скидок и наценок, с указанием ставки налога на добавленную стоимость;

- сумма расчета с отдельным указанием ставок и сумм налога на добавленную стоимость по этим ставкам;

- форма расчета (наличные денежные средства и (или) электронные средства платежа), а также сумма оплаты наличными денежными средствами и (или) электронными средствами платежа;

- должность и фамилия лица, осуществившего расчет с покупателем (клиентом), оформившего кассовый чек или бланк строгой отчетности и выдавшего (передавшего) его покупателю (клиенту);

- регистрационный номер контрольно-кассовой техники;

- заводской номер экземпляра модели фискального накопителя;

- фискальный признак документа;

- адрес сайта уполномоченного органа в сети «Интернет», на котором может быть осуществлена проверка факта записи этого расчета и подлинности фискального признака;

- абонентский номер либо адрес электронной почты покупателя (клиента) в случае передачи ему кассового чека или бланка строгой отчетности в электронной форме;

- адрес электронной почты отправителя кассового чека или бланка строгой отчетности в электронной форме в случае передачи покупателю (клиенту) кассового чека или бланка строгой отчетности в электронной форме;

- порядковый номер фискального документа;

- номер смены;

- фискальный признак сообщения.

- Коды для заполнения форм документов персонифицированного учета содержатся в Классификаторе параметров (Приложение 1 к Инструкции, утвержденной Постановлением Правления ПФР от 31.07.2006 № 192п). В этом классификаторе содержался ряд ссылок на Федеральный закон от 17.12.2001 № 173-ФЗ «О трудовых пенсиях в Российской Федерации».

- Однако с 1 января 2020 года вопросы назначения страховых пенсий регулируютсяФедеральным законом от 28.12.2013 N 400-ФЗ «О страховых пенсиях». В связи с этим в Классификаторе параметров (Приложение 1 к Инструкции, утвержденной Постановлением Правления ПФР от 01.06.2016 № 473п) теперь появились ссылки на этот федеральный закон.

- Также Постановлением Правления ПФР от 01.06.2016 № 473п предусмотрен и ряд технических правок.

Последствия подделки чеков и квитанций

В таком случае работодатель имеет право подать в суд и взыскать причиненный ущерб и уволить работника. Когда работник предоставил бухгалтеру документы отчетности, он может не заметить фальшивость документа. Но когда в организацию придет проверка из налоговой инспекции, выявить подделку не составит никакого труда.

За обман придется платить

Что делать если сотрудник принес поддельный чек

При выявлении обмана, сумму фальшивого чека или неправильно заполненного бланка строгой отчетности, признают доходом работника, так как эти денежные средства были ему возмещены.

В итоге на этот чек или бланк проверяющие начислять НДФЛ, и компания обязана будет оплатить его, удержав эту сумму с заработной платы подотчетника. Однако, если работник, успел уволиться с места работы до прихода проверки в организацию, работодатель должен сообщить в инспекцию и бывшему работнику о том, что организация не может удержать НДФЛ. В этом случае обязанность доплатить налог возлагается на бывшего сотрудника. В случае неуплаты штраф составит в размере 20% от суммы, а также задолженность перед бюджетом, что мешает должнику выезд за границу РФ.

Все эти последствия не приятны, как для работодателя, бухгалтера и самого работника. Поэтому, чтобы избежать таких ситуаций, нужно добросовестно проверять подотчетные чеки и квитанции, обратив внимание на обязательные реквизиты чека:

- Наименование компании;

- ИНН организации;

- Номер чека;

- Заводской номер ККТ;

- Дата и время покупки;

- Стоимость покупки;

- Признак фискального режима;

- Номер ЭКЛЗ.

Справочно: С августа 2020 изменились реквизиты чеков на алкоголь.

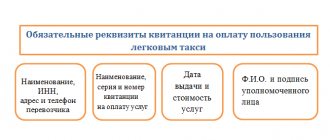

Обязательные реквизиты квитанции

- Наименование документа, номер и серия;

- Название компании (Ф.И.О. предпринимателя);

- Местонахождение и ИНН компании;

- Вид и стоимость услуги;

- Дата и сумма оплаты;

- Должность, Ф.И.О. ответственного сотрудника, его личная подпись и печать организации (ИП).

Штрафы за нарушения обращения с онлайн-ККТ

- Выдача фиктивного кассового чека, то есть документа, по которому фактически не было произведено продажи и расчета, будет караться административным штрафом в размере от 20 000 до 40 000 рублей.

- За продажу товаров без чеков на сумму 1 млн рублей и больше сумма штрафа составит также 1 млн рублей.

- Отсутствие информации о пробитых чеках в фискальном накопителе и непередача ее в органы ФНС будет грозить нарушителям-организациям штрафом до 100 000 рублей, а индивидуальным предпринимателям — до 50 000 рублей.

Какие чеки можно принять к авансовому отчету 2020

Продажа товаров за наличный расчет обычно подтверждается выдачей покупателю кассового чека. При применении онлайн-касс обязательные реквизиты чека ККТ содержат всю необходимую информацию о продавце и о реализуемых товарах (наименование, цена, стоимость). А потому составление одновременное с кассовым чеком товарного чека не требуется. А если кассовый чек не выдан или утерян? Действителен ли товарный чек без кассового чека?

Товарным чеком является документ негосударственного образца, который формируется продавцом к контрольно кассовому чеку. В действующем законодательстве Российской Федерации предусмотрены исключения, когда не фискальный документ выдается вместо фискального чека.

Подотчетными деньгами можно расплатиться с физическим лицом, не зарегистрированным в качестве предпринимателя. Приведем примеры: закупка сельхозпродукции у населения, автомобильные перевозки, проживание в частном секторе во время командировки. В таких случаях расходы подотчетного лица удостоверит расписка гражданина в получении денег. Юридическое лицо в ней упоминается, если только «подотчетник» действует на основании доверенности.

За наличный расчет. Если ваши водители приобретают топливо на АЗС за наличный расчет, документы, на основании которых составится авансовый отчет, будут те же, что и при покупке товаров в розницу. На заправке водитель получит кассовый чек, в котором будет указан вид топлива, количество литров, цена и сумма. Счета-фактуры не будет. Всю сумму стоимость бензина включите в затраты без выделения НДС.

Таким образом, для признания расходов организации документально обоснованными первичные документы должны быть оформлены в соответствии с положениями п. 2 ст. 9 Закона N 129-ФЗ. Такой вывод подтверждается постановлением ФАС Московского округа от 22.04.2010 N КА-А40/2561-10 по делу N А40-25205/09-75-93 (определением ВАС РФ от 31.08.2010 N ВАС-7524/10 отказано в передаче данного дела на пересмотр в порядке надзора).

- Похожие записи

- В какой срок необходимо прописаться в доме купленном за материнский капитал

- С какого года идут отчисления в пенсионный фонд

- Стоит ли снимать квартиру через агентство

- Может ли ооо не отчеслять в пенсионный фонд за сотрудника с которым заключен договор

«За» и «против»

Согласно положениям законодательства, с 2014 года отсутствуют единые требования к оформлению «первички». Унифицированной формы такой документации не существует, требования к ней определяет сотрудник организации, на которого возложено ведение бухгалтерского учета.

Нормативно-правовые акты не оговаривают формат первичной документации, но указывают, какие реквизиты должны в ней содержаться. Требования к информации, отраженной в кассовом чеке, определяются в постановлениях Правительства. Если следовать логике законодательства, получается, что чек не предоставляет всех данных, которые должны иметься в «первичке». Важно, что в нем нет названия должности и подписей ответственных лиц, подтверждающих факт совершения сделки.

Согласно разъяснениям налоговых служб, чек, выданный ККМ на бумаге, подтверждает, что физическое лицо совершило приобретение в коммерческой структуре, реализующей товары или услуги населению. В бумаге нигде не прописано, что человек трудится той или иной компании. Таким образом, принадлежность покупателя к конкретной организации выявляется лишь косвенно.

Нормативно-правовые акты требуют, чтобы расходы фирмы подтверждались бумагами, закрепляющими факт получения товара и перечисления денежных средств к продавцу. Кассовый чек относится ко второй категории документов. Он является необходимой составляющей «первички», но его одного недостаточно. Должны быть предоставлены и другие бланки: товарный чек, квитанция, авансовый отчет и т.д. В противном случае расход признан не будет, и на него не получится уменьшить налоговую базу.

Кассовый чек не содержит информации, позволяющей понять, к какой категории относится конкретная трата: рекламной, представительской или иной. Если к бумаге не приложен авансовый отчет, работник не сможет подтвердить правомерность совершенной траты. В этом случае деньги, которые он использовал для покупки, будут рассмотрены государственными органами как дополнительный доход сверх заработной платы, облагаемый НДФЛ.

Дополнительные проблемы возникнут у фирмы в том случае, если документ будет отпечатан ККМ, не зарегистрированной в налогом органе. Анализ сложившейся судебной практики показывает, что арбитры во многих случаях склонны признавать кассовую бумагу недействительной. Лишь некоторые судьи становятся на сторону покупателя и указывают, что он не обязан следить за состоянием ККМ продавца и правомерностью ее использования.

В чеке с автозаправки кроется опасная ловушка

Со временем информация, отраженная на кассовом чеке, может потускнеть или вообще полностью выцвести. Нередко по истечении всего нескольких месяцев чеки ККТ превращаются в абсолютно чистые листки бумаги, как будто на них вообще ничего не было напечатано. Такое случается, если в ККМ используется, например, метод термопечати. Самостоятельно восстановить утраченную информацию практически невозможно.

Продавцы (ИП, организации), занимающиеся розничной торговлей и применяющие ПСН или ЕНВД, до 01.07.2019 могут не использовать ККТ. А если у таких ИП нет работников, то не применять ККТ они могут до 01.07.2019 (ч. 7.1 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ ). Вместо кассового чека они выдают покупателям товарные чеки (ч. 7 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ).

Особенности авансового отчета без кассового чека

- Похожие записи

- С Какой Суммы При Продаже Квартиры Не Взимается Налог

- Как получить областной маткапитал не дожидаясь 3 лет

- Какая семья бывает по материальному состоянию

- Как позвонить горячая линия по миграционным вопросам

Но сотрудники, как правило, не обращают на это внимания, а операционисты на АЗС обычно не считают нужным предупредить, что после заправки надо подойти к кассе еще раз за нормальным чеком. Поэтому для безопасного учета надо заранее предупредить водителей, чтобы они перепроверяли документы непосредственно на заправке и при необходимости просили у операциониста чек ККТ.

Кассовые и товарные чеки – как их принимать?

Представим ситуацию, когда сотрудник при подготовке авансового отчета не предоставил кассовые чеки на одну или несколько услуг. В этом случае бухгалтерии лучше всего подстраховаться и принять максимальное количество документов, которые были выданы работнику после оплаты в месте командирования или закупки. Альтернативным поведением администрации является выход на предприятие перед планируемой командировкой и оплатой счетов посредством платежного поручения. В этом случае отпадает необходимость выдачи подотчетных средств, скажем, на проживание или даже проезд (например, можно оплатить билеты с корпоративной карты онлайн).

Если все же работник убыл в командировку с корпоративными средствами и не привез фискальные документы, можно истребовать с него дополнительные отработанные бланки, например, строгой отчетности.

К таким документам предъявляются определенные требования по заполнению:

Пакет документов

- В них обязательно должно быть указано наименование, например, счет за гостиницу или за дополнительные услуги, если их оплата предусмотрена в корпоративных правоустанавливающих документах.

- Серия и номер бланка строго отчетности.

- Номер постановки на учет, наименование организации и другие реквизиты, по которым можно идентифицировать организацию, предоставляющей услуги командированным работникам.

- Полное наименование услуги, ее стоимость и время предоставления (расчета).

- Сведения о сотруднике, который занимался оформлением документа.

К числу дополнительных требований к бланку относятся необходимость его выпуска на специализированном оборудовании (типографском). Форма должна включать два раздела: для организации, отпускающей услуги, и для выдачи клиенту на руки.

Товарный чек без кассового чека действителен в 2020

Иногда документы, подтверждающие оплату, имеют дату выходного или праздничного дня. Это вызывает вопросы у налоговиков и ревизоров. Почему человек совершал покупки в нерабочее время? На самом ли деле он совершал эти покупки для предприятия, а не в личных целях? Если невозможно обосновать необходимость трат в такие дни, их лучше избегать.

С 2020 года по всей стране внедряются онлайн-кассы, которые при продаже передают в ФНС информацию о продаже. С 1 июля онлайн-ККТ станут обязательными для большинства организаций и индивидуальных предпринимателей. Новшества ввел Федеральный закон от 3 июля 2016 г. № 290-ФЗ. Мы сообщали об этом статье «Онлайн кассы с 2020 года: кто должны их применять».

Проанализировав реквизиты в кассовых чеках, которые сотрудники приносят чаще всего, компания может дать рекомендации не заправляться на тех или иных АЗС. Либо же бухгалтерия, предвидя налоговые претензии, может сразу признать, что часть расходов не уменьшит налогооблагаемую прибыль. Итак, предположим, что водитель организации, совершавший поездки по Москве, представил в бухгалтерию кассовые чеки на бензин (см. с. 60 — 61).

Товар приобретен подотчетным лицом

Особую проблему могут вызвать случаи закупки налогоплательщиком материальных ценностей через подотчетное лицо.

Хотя Минфин, например, в письмах от 05.12.2019 № 03-03-06/2/94579, от 26.11.2019 № 03-03-06/1/91715, от 18.11.2019 № 03-03-07/88709 рассудил таким образом, что проблемы тут никакой и нет.

Он указал на то, что идентификация покупателя (клиента) как организации происходит на основании предъявляемой им доверенности на совершение расчетов от имени организации. Такую доверенность налогоплательщик (покупатель) выдает подотчетному лицу, и тот ее предъявляет продавцу.

На основании этой доверенности при осуществлении расчетов в кассовом чеке отражается информация как о продавце, так и о покупателе.

Однако на практике часто бывает, что подотчетное лицо осуществляет закупки в оперативном порядке без доверенности и в результате в чеке ККТ отсутствует информация о покупателе-организации или ИП, то есть чек оформлен таким образом, как если бы он был выдан физическому лицу.

На этом основании налоговики на местах иногда отказывают в признании расходов, подтвержденных таким чеком.

Отметим, что подобные действия чиновников прямо противоречат позиции ФНС, которая на сайте nalog.ru разъясняет, что кассовый чек (БСО), выданный физическому лицу, в том числе подотчетному, является первичным документом, на основании которого организация (ИП) может учесть расходы. Даже если в нем отсутствуют реквизиты, предусмотренные п. 6.1 ст. 4.7 Закона о ККТ.

И это справедливо. Ведь подотчетное лицо прилагает кассовый чек к авансовому отчету, по которому производится компенсация расходов этому подотчетному лицу. То есть в результате очевидно, что именно налогоплательщик несет расходы, соответствующие сумме, указанной в чеке.

Однако не исключено, что эту позицию налогоплательщику придется обосновывать в суде, и он должен осознавать этот риск.

Реквизиты кассового чека на ГСМ, неточности в которых приводят к налоговым спорам

В рассматриваемом случае сам факт оплаты подотчетное лицо подтвердило (приложило к авансовому отчету чек ККТ), но им не подтвержден факт покупки бензина (нет документов, из которых следует, что приобретен именно бензин, а не какой-либо иной товар). Поэтому, считаем, что такой авансовый отчет не должен быть принят бухгалтером.

В п. 26 положения о командировках, утвержденного постановлением Правительства РФ от 13.10.2008 № 749, указано, что по возвращении из командировки сотрудник фирмы должен представить работодателю авансовый отчет и приложить к нему документы, подтверждающие наем жилья, расходы по проезду и иным статьям.

Является ли чек ККТ особенным документом?

Существует общее правило (п. 1 ст. 252 НК РФ): налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ).

Расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 НК РФ, убытки), осуществленные (понесенные) налогоплательщиком.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены эти расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором).

При этом для формирования данных налогового учета необходимо наличие надлежащим образом оформленных оправдательных документов, подтверждающих понесенные расходы.

Так является ли чек ККТ оправдательным документом в отношении расходов? Очевидно, что да, поскольку его следует признать первичным учетным документом.

В соответствии с ч. 1 и 5 ст. 9 Закона о бухучете[1] каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Такой документ составляется на бумажном носителе и (или) в виде электронного документа, подписанного электронной подписью.

Если действующим законодательством РФ для оформления конкретных операций установлены обязательные формы документов, то применяться должны установленные действующим законодательством формы документов.

Согласно ст. 1.1 Закона о ККТ[2] кассовый чек — первичный учетный документ, сформированный в электронной форме и (или) отпечатанный с применением ККТ в момент расчета между пользователем и покупателем (клиентом), содержащий сведения о расчете, подтверждающий факт его осуществления и соответствующий требованиям законодательства РФ о применении ККТ.

Таким образом, чек ККТ подтверждает факт осуществления расчета и содержит сведения о нем. Но достаточно ли этих сведений, чтобы расходы можно было конкретизировать и соотнести их с фактической деятельностью налогоплательщика?