Некоторое время назад были скорректированы правила подачи документов по требованию налоговых инспекторов, а в июне – и формат уведомления о невозможности их представления. Кроме того, последние сообщения Минфина, ФНС и примеры судебной практики раскрывают новые нюансы удовлетворения профессионального любопытства ИФНС. О том, от какой налоговой может прийти запрос, куда представлять документы, если проверка проводится не в стенах инспекции, и какие бумаги вправе истребовать фискалы, читайте в нашем материале.

Сообщать инспекции о невозможности представить запрошенные документы нужно по новой форме

Налоговая служба с 09.06.2019 обновила бланк уведомления о невозможности представления в установленный срок документов (бумажную форму плюс электронный формат).

Изменение бланка потребовалось из-за введенной Законом от 03.08.2018 № 302-ФЗ нормы, позволяющей не отправлять документы в ИФНС повторно.

О невыполнимости требования проверяющих компания обязана предупредить ИФНС не позднее:

- одного дня, если материалы касаются работы самой организации;

- пяти дней, если контролерам необходима информация о контрагентах.

В бланке предусмотрены три блока для отдельных случаев заполнения:

- первый – для указания конкретной причины продления срока;

- второй – в случае утраты документов или их передачи в аудиторскую организацию;

- третий – если запрошенные документы уже были представлены в ИФНС ранее.

Приказ ФНС РФ от 24.04.2019 № ММВ-7-2/[email protected] «Об утверждении формы и формата представления уведомления о невозможности представления в установленные сроки документов (информации) в электронной форме»

Примечание редакции:

Подача данного уведомления не может гарантировать продление срока для подачи документации.

Тем не менее в случае отказа проверяющих и наложения штрафа факт его отправки поможет снизить или вовсе отменить санкции.

В какой форме направлять истребованные документы

Сроки жестко регламентированы. Для самого налогоплательщика отведено 10 дней со дня получения соответствующего требования — п.3 ст.93 НК РФ.

20 дней — при налоговой проверке консолидированной группы налогоплательщиков;

30 дней — при налоговой проверке иностранной организации, подлежащей постановке на учет в налоговом органе в соответствии с п.4.6 ст.83 НК РФ.

Для контрагентов или иных лиц, располагающих документами (информацией), касающимися деятельности проверяемого налогоплательщика, установлен сокращенный пятидневный срок реагирования на требование должностного лица налогового органа (п.5 ст.93.1 НК РФ).

В Налоговом кодексе предусмотрено право на подачу ходатайства (заявления) о продлении установленного срока для передачи документов и информации в налоговую инспекцию. Такое право может быть реализовано в случае невозможности представления документов (информации) в отведенный законом срок.

В соответствии с п.3 ст.93 НК РФ и п.5 ст.93.1 НК РФ для продления срока заинтересованное в этом лицо должно направить письменное уведомление о невозможности представления в установленный срок документов (информации). Проверяемый налогоплательщик должен представить такое уведомление в течение дня, следующего за днем получения требования о представлении документов.

В уведомлении должны быть указаны причины, по которым истребуемые документы не могут быть представлены в установленные сроки, и предложены сроки, в течение которых будут представлены документы.

Направление уведомления не означает автоматического продления срока.

В течение двух дней со дня получения уведомления от проверяемого лица руководитель (заместитель руководителя) налогового органа вправе продлить сроки представления документов или отказать в продлении сроков, о чем выносится отдельное решение.

Уведомление может быть представлено в налоговый орган проверяемым лицом лично или через представителя либо передано в электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика. Лица, на которых Налоговым кодексом не возложена обязанность по представлению налоговой декларации в электронной форме, вправе направить указанное уведомление по почте заказным письмом.

Форма и формат уведомления о невозможности представления в установленные сроки документов (информации) в электронной форме установлены Приказом ФНС России от 25.01.2017 N ММВ-7-2/[email protected] (зарегистрирован в Минюсте России 03.04.2017 N 46230).

Утвержденная форма применяeтся с 15 апреля 2020 года.

________________________________________ наименование налогового органа, направившего требование о представлении документов (информации), код налогового органа Уведомление N ____________ о невозможности представления в установленные сроки документов (информации) ____________ дата ___________________________________________________________________________ полное наименование организации (ответственного участника консолидированной группы налогоплательщиков), (Ф.И.О. {amp}lt;1{amp}gt; физического лица) — налогоплательщика (плательщика сбора, плательщика страховых взносов, налогового агента), ИНН {amp}lt;2{amp}gt;, КПП {amp}lt;3{amp}gt; уведомляет, что не имеет возможности представить в установленный требованием о представлении документов (информации) от _______ N _____ срок дата номер следующие запрашиваемые документы (информацию): 1) документы: ______________________________________________________________________; номера пунктов, наименования, реквизиты, иные индивидуализирующие признаки документов, указанных в требовании о представлении документов (информации) {amp}lt;4{amp}gt; ______________________________________________________________________, 2) информацию: номера пунктов, сведения, позволяющие идентифицировать сделку, указанные в требовании о представлении документов (информации) {amp}lt;4{amp}gt; по причине ________________________________________________________________ указывается причина, по которой истребуемые документы (информация) не могут быть представлены в сроки, установленные требованием о представлении документов (информации) _______________________________________________ ┌─┬─┐ _______________________________________________ │ │ │ {amp}lt;5{amp}gt;. └─┴─┘ Указанные документы (информация) могут быть представлены в срок, не позднее ____________ {amp}lt;6{amp}gt;. дата Приложения {amp}lt;7{amp}gt;: ____________________________________________________________; ____________________________________________________________. ┌─┐ Достоверность сведений, указанных в настоящем уведомлении, │ │ {amp}lt;8{amp}gt;: подтверждаю └─┘ _____________________ ______________________________ __________________ должность {amp}lt;9{amp}gt; Ф.И.О. {amp}lt;1{amp}gt; подпись Номер контактного телефона {amp}lt;10{amp}gt; _______ Адрес электронной почты {amp}lt;10{amp}gt; ______ Наименование документа, подтверждающего полномочия представителя {amp}lt;11{amp}gt; _____

———————————

Предлагаем ознакомиться: Срок уплаты НДФЛ в 2020 году: таблица для юридических лиц

10 — необходимо продление срока исполнения требования о представлении документов (информации) по объективным причинам (документы хранятся в удаленных хранилищах (архивах); существенные объемы истребованных документов (информации); другие причины);

20 — невозможно представление истребованных документов (информации) по причине их отсутствия (утрачены; не поступали (не составлялись).

1 — физическое лицо;

2 — представитель физического лица;

3 — законный представитель организации (ответственного участника консолидированной группы налогоплательщиков);

4 — уполномоченный представитель организации (ответственного участника консолидированной группы налогоплательщиков).

В соответствии с п.4 ст.93 НК РФ отказ проверяемого лица от представления запрашиваемых при проведении налоговой проверки документов или непредставление их в установленные сроки признаются налоговым правонарушением и влекут ответственность, предусмотренную ст.126 НК РФ (штраф в размере 200 рублей за каждый непредставленный документ).

В соответствии с п.6 ст.93.1 НК РФ отказ лица от представления истребуемых при проведении налоговой проверки документов или непредставление их в установленные сроки признаются налоговым правонарушением и влекут ответственность, предусмотренную ст.126 НК РФ (штраф с организации или индивидуального предпринимателя в размере 10 000 руб, с физического лица, не являющегося индивидуальным предпринимателем, — в размере 1 000 руб).

Неправомерное несообщение (несвоевременное сообщение) истребуемой информации признается налоговым правонарушением и влечет ответственность, предусмотренную ст.129.1 НК РФ (штраф от 5 000 руб до 20 000 руб).

Согласно статье 93 НК РФ, инспекция вправе истребовать у налогоплательщика документы во время проведения камеральных и выездных налоговых проверок.

В рамках камеральной проверки ИФНС может включить в требование не любые документы, а только те, которые упомянуты в статье 88 НК РФ. К ним, в частности, относятся:

- при применении налоговых льгот — документы, подтверждающие данные льготы (п. 6 ст. 88 НК РФ);

- при подаче декларации, в которой заявлено право на возмещение НДС, — документы, подтверждающие право на вычеты по налогу на добавленную стоимость (п. 8 ст. 88 НК РФ);

- при обнаружении противоречий между данными, указанными в декларации по НДС и в отчетности контрагентов, либо в различных полях одной и той же декларации по НДС, либо в декларации по НДС и в журнале учета полученных и выставленных счетов-фактур, — счета-фактуры, «первичка» и иные документы, относящиеся к противоречивым сведениям (п. 8.1 ст. 88 НК РФ);

- при подаче уточненной декларации спустя два года после истечения срока сдачи отчетности, если в «уточненке» заявлено уменьшение налога к уплате или увеличение убытка по сравнению с показателями первичной декларацией, — документы, подтверждающие изменения первоначальных данных, и регистры налогового учета, где отражены показатели до и после изменений (п. 8.3 ст. 88 НК РФ);

- при подаче расчета по страховым взносам — документы, подтверждающие обоснованность отражения необлагаемых сумм и применения пониженных тарифов (п. 8.6 ст. 88 НК РФ).

Предлагаем ознакомиться: Какие нужны документы для налогового вычета за обучение?

Обновлены правила предоставления документов

Налоговики обновили формы документов, используемых в контрольных мероприятиях, в том числе бланк требования о представлении пояснений и документов.

Кроме того, скорректированы требования к документам, представляемым в налоговый орган на бумажном носителе. Весь объем бумаг для инспекторов должен быть разделен на части размером не более 150 листов каждая. Каждый такой том отдельно прошивается, нумеруется и заверяется личной подписью лица, подтверждающего подлинность бумаг. Печать компании для их заверения по новым правилам не нужна. Документы более чем на 150 страницах на части не разделяются.

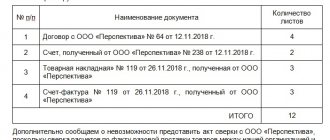

К собранному пакету должно быть приложено сопроводительное письмо с указанием реквизитов требования инспекторов или изложено иное основание для представления бумаг. Письмо должно содержать опись всех документов, либо эта информация должна идти в качестве приложения к нему.

Примечание редакции:

В случае представления документов в электронном виде через ТКС или личный кабинет опись данных, переданных в инспекцию, формируется автоматически. Кроме того, исходя из текста регламента, сопроводительное письмо необходимо составлять только при направлении бумаг по требованию ИФНС.

Добровольное их представление под новое требование не подпадает.

Как быстро отправить в ИФНС большое количество документов

В связи с этим многие компании и предприниматели используют современные сервисы, позволяющие облегчить и ускорить процесс пересылки документов в инспекцию. К таким сервисам, в частности, относится «Коннектор Контур.Экстерн». Он дает возможность направить налоговикам десятки тысяч электронных документов единовременно, при этом в час уходит примерно 9 тысяч документов.

Через «Коннектор» можно передавать в ИФНС любые электронные документы, созданные по утвержденным форматам (например, счета-фактуры, накладные ТОРГ-12 и проч.). Такие документы направляются в виде XML-файлов. Также «Коннектор» отсылает скан-образы любых документов, созданных на бумажном носителе: актов, договоров, платежек и др. Скан-образы передаются в следующих форматах: pdf, jpg, png, tiff. Опись отправленных документов формируется автоматически.

Предлагаем ознакомиться: Ходатайство в банк образец

Налогоплательщики, которым предстоит представить в ИФНС особенно много «первички», поступают следующим образом. Они устанавливают «Коннектор Контур.Экстерн» на разных компьютерах и запускают параллельную отправку. Таким образом, риск нарушить сроки, отведенные для представления документов, сводится к нулю.

Подключиться к системе «Контур.Экстерн»

Когда инспекторы вправе требовать документы, и чем грозит неподчинение

Налоговый орган вправе требовать документы:

- необходимые в связи с камеральной или выездной проверкой налогоплательщика (п. 1 ст. 93 НК РФ);

- касающиеся деятельности проверяемого контрагента (п. 1 ст. 93.1 НК РФ);

- относительно конкретной сделки вне рамок проведения налоговых проверок (п. 2 ст. 93.1 НК РФ).

Ответственность за отказ от представления запрошенных документов в отношении собственной деятельности или их непредставление в установленные сроки предусмотрена ст. 126 НК РФ. Мера ответственности – штраф в размере 200 рублей за каждый непредставленный документ.

Иные лица за непредставление документов о налогоплательщике, отказ подать имеющиеся у них документы либо представление документов с заведомо недостоверными сведениями могут быть привлечены к ответственности по п. 2 ст. 126 НК РФ. Сумма штрафа для организаций и ИП – 10 тыс. рублей.

За неправомерное несообщение либо несвоевременное сообщение истребуемой информации (не документов) ответственность наступает в соответствии со ст. 129.1 НК РФ. При первом правонарушении это влечет наложение штрафа в размере 5 тыс. рублей. Повторное деяние в течение календарного года карается штрафом в сумме 20 тыс. рублей.

КоАП РФ также предусмотрены санкции для должностных лиц налогоплательщика, непредставивших инспекторам или исказивших документы и сведения, необходимые для осуществления налогового контроля. Наказание в виде штрафа назначается в соответствии с п.1 ст. 15.6 кодекса и может составить от 300 до 500 рублей.

Кроме того, если налогоплательщик не представил в срок документы, запрашиваемые при проведении налоговой проверки, инспекция может их изъять (п. 4 ст. 93 НК РФ).