Вопросы, рассмотренные в материале:

- В каких случаях возникает переплата по налогам ИП

- В каких источниках можно найти информацию о переплате налогов ИП

- Можно ли провести сверку с налоговой и написать заявление на возврат переплаты по налогам ИП онлайн

- Можно ли вернуть переплату по налогам ИП, если уже прошло более 3 лет

Основная задача федеральной налоговой службы (ФНС) – пополнение государственного бюджета и контроль налоговых взносов. Это определяет преимущественную направленность ее действий – обеспечение своевременных и полных отчислений по налогам, что достигается путем различных средств воздействия, включая финансовые санкции. На практике нередко встречается и явление противоположного характера, а именно излишние платежи в государственную казну. Что может сделать индивидуальный предприниматель в такой ситуации? Как вернуть переплату по налогам ИП? Давайте это выясним.

Почему возникает переплата по налогам ИП

Разумеется, преднамеренно отчислять избыточный налог никто не станет. Как правило, причиной подобного явления становятся банальные ошибки, например, в вычислении самого налога либо в заполнении формы платежного поручения.

Помимо этого, превышение платежа возможно по другим причинам:

- Предприниматель был не в курсе специальной сниженной ставки по УСН «Доходы минус расходы», которая действует в соответствующем регионе, и осуществлял выплату налога по ставке 15 %.

- Была подана декларация с уточнениями за предыдущий период, по причине чего выплата положена в меньшем размере.

- Льготные условия, которые были доступны к применению, например, с начала текущего года, а введены региональными властями позднее.

- При УСН «Доходы минус расходы» предприниматель квартальными авансовыми платежами на протяжении года перечислил больше средств, чем требуется по итоговой сумме налога за годовой период.

- Неосведомленность о том, что конкретный вид деятельности подлежит льготному налогообложению.

Топ-3 статей, которые будут полезны каждому руководителю:

- Как выбрать систему налогообложения, чтобы сэкономить на платежах

- Как минимизировать налоги и не заинтересовать налоговую

- Как создать электронную подпись быстро и без проблем

Как узнать о переплате по налогам ИП

Для уточнения этого вопроса существует два пути: получить уведомление от ИФНС или справиться самостоятельно (через личный кабинет налогоплательщика).

- Уведомление от ИФНС

Может происходить в виде телефонного звонка. Например, в отделении ФНС нашли переплату и звонят вам по мобильному, представившись примерно так: «Здравствуйте, это налоговая». В таком случае обязательно запишите, из какого отделения вам звонят и какой налог был оплачен с избытком. Особенное внимание уделите тому, чтобы зафиксировать номер телефона или адрес отделения, где была выявлена ваша переплата.

При обнаружении избыточного налога ИФНС может затребовать документацию, например акты, договоры, счета-фактуры и даже кассовый аппарат для перепроверки. Нет смысла препятствовать, ведь указанные меры служат вашим интересам, к тому же отказ от их исполнения может вылиться в штраф порядка 10 000 руб. А чем скорее вы предоставите данные и позволите налоговой инспекции все уточнить, тем быстрее сможете вернуть ошибочно перечисленные средства.

- Личный кабинет налогоплательщика

На официальном сайте ФНС можно использовать свой личный кабинет; среди прочего он помогает выяснять, существуют ли переплаты, и контролировать ход заявлений по их возврату. При наличии ЭЦП (электронно-цифровой подписи) вы сможете перевести отчетность и контакты с налоговой инспекцией в digital-формат, отказавшись от бумажных документов и личных визитов.

Просто зарегистрируйтесь на сайте ФНС – и сможете отслеживать весь ход своих налоговых платежей в персональном аккаунте.

Есть еще один способ. Можно уточнить наличие переплаты и вернуть ее через личное посещение налоговой инспекции и Почту России. Если вам удобнее лично обратиться за информацией, а все отношения иметь закрепленными на бумаге, можете выбрать этот путь. Просто во время чтения статьи заменяйте «электронные обращения» на «посещение налоговой инспекции по месту учета» и «письмо с описью вложения» – в целом же алгоритм общий.

Как вернуть переплату по налогам ИП: пошаговая инструкция

Приводим в помощь пошаговую инструкцию, которая подскажет, как ИП вернуть переплату по налогу УСН, ЕНВД и в других случаях.

Шаг 1. Сверка с ИФНС

Определите сумму излишне выплаченных средств. Это проводится через сверку взаиморасчетов (и оформление надлежащего акта).

Акт сверки с налоговой службой имеет регламентированную форму. Для получения такого документа налогоплательщику нужно написать заявление и обратиться с ним в свое отделение ФНС.

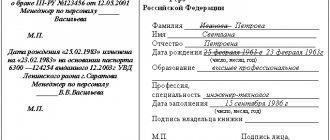

Заявление можно составить в вольной форме, проследите, чтобы оно содержало главные элементы:

- полное обозначение органа ФНС, его адрес;

- информация о плательщике налогов (фамилия, имя и отчество, ИНН, адрес, телефон для связи);

- параметры сверки (период, подлежащий сверке; тип налогообложения – ЕНВД, УСН, прочее);

- способ получения акта сверки (по почте или лично в налоговой инспекции);

- дата написания заявления.

Обратившись с таким заявлением, предприниматель получит акт сверки в течение пяти рабочих дней. Документ будет предоставлен в 2 экземплярах и заполненным со стороны ИФНС. Внесите в него свою часть данных (в соответствии с тем, как по факту начислялись и проводились выплаты), подпишите. Один экземпляр предоставьте в налоговую инспекцию, второй остается вам.

Размер налоговой переплаты можно увидеть в строке с названием «Положительное сальдо».

Расчеты будут сверены, данные по ним согласованы, а сумма, которую надлежит вернуть, подтверждена, когда показатели положительного сальдо и со стороны налоговой службы, и со стороны предпринимателя будут одинаковы.

Как провести сверку налоговых платежей с ФНС?

В соответствии со ст. 78 НК РФ, налоговики должны сообщить плательщику о факте излишней уплаты налога в течение 10 дней со дня его обнаружения и предложить провести сверку расчетов. Инициатива такой сверки может исходить и от самого бизнесмена, для чего надо обратиться в налоговую инспекцию с заявлением о ее проведении.

Такое заявление пишется в произвольной форме, с указанием в нем права налогоплательщика на зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени и штрафов по ст. 21 НК РФ.

Согласно Регламенту ФНС, срок проведения сверки не должен превышать 10, а при выявлении разногласий — 15 рабочих дней. Акт сверки выдается на бланке специальной формы, предусмотренной Приказом ФНС России от 20.08.2007 № ММ-3-25/[email protected]

В целом проведение сверки расчетов по налогам является не обязанностью налогоплательщика, а его правом. Поэтому можно ее и не проходить, а сразу обратиться с заявлением о возврате. Но в этом случае, при наличии разногласий с инспекторами, все равно придется отвечать на их вопросы и предъявлять, по их требованию, копии платежек и налоговых деклараций. Поэтому сверку все-таки лучше пройти.

Как вернуть переплату по налогам ИП через налогового агента (в части НДФЛ)

Если из вашего дохода налоговым агентом удержан избыточный НДФЛ, именно данный агент должен сам его и вернуть (основание: п. 14 ст. 78, п. 1 ст. 231 Налогового кодекса РФ; п. 34 Постановления Пленума ВАС РФ от 30.07.2013 № 57). Имеется в виду возврат НДФЛ, взысканного неверно в результате ошибки. К примеру, бухгалтер удержал соответствующий процент заработка из того дохода, который налогообложению не подлежит.

Какими должны быть ваши действия в таком случае? Приводим алгоритм в помощь.

Этап 1. Подача заявления налоговому агенту.

Регламентированной формы нет, напишите в свободной. Обязательно укажите номер счета в банке, куда надлежит перечислить ваши средства. Работодатель по закону имеет право вернуть переплату по налогу только безналичным путем (п. 1 ст. 231 Налогового кодекса РФ).

Сроки обращения ограниченны: подать заявление допускается в течение трех лет с момента перечисления излишне взысканной суммы в госбюджет.

Обратите внимание, на возможность вернуть деньги не будет влиять то, работаете ли вы до сих пор в этой компании или уже уволились.

Этап 2. Получение ошибочно удержанного НДФЛ (на обозначенный счет).

Вернуть средства работодатель обязан не позднее трех месяцев от приема заявления работодателем. Если по истечении указанного срока деньги на счет не поступили, вам дополнительно полагается некоторый процент за каждые просроченные календарные сутки. Размер такого процента будет определяться актуальной ставкой рефинансирования ЦБ РФ (основание: абз. 3, 5 п. 1 ст. 231 Налогового кодекса РФ).

Как гарантировать безошибочность расчетов с налоговиками

Никто не застрахован от ошибок, а тем более — от изменения финансовой ситуации в течение года. Поэтому переплата по налогам встречается довольно часто.

Налоговики обязаны при обнаружении переплаты сообщить предпринимателю об этом факте (п. 3 ст. 78 НК РФ). Но понятно, что на практике они вовсе не торопятся это сделать. И если бизнесмен не обратил внимания на состояние расчетов и прозевал трехлетний срок, то вернуть деньги уже не получится. Отсутствие сообщения от налоговиков в данном случае роли не играет. ВС РФ указал на это в от 30.08.2018 № 307-КГ18-12491.

Поэтому не нужно в этом вопросе надеяться на добросовестность чиновников. Ведь для них возврат налога — это ухудшение отчетных показателей. Бизнесмену необходимо самому регулярно сверяться с ИФНС по налогам. Лучше делать это не реже, чем раз в квартал, а также — при возникновении любых сомнений в достоверности данных.

Нюансы возврата переплаты по налогам ИП

1. Прежде всего выясните, в какую ИФНС вам нужно обращаться.

Это будет зависеть от места вашей регистрации, от региона, где ведете деятельность, а также типа налогообложения, который предпочли.

В большинстве своем налоги выплачиваются по месту регистрации ИП, которое базируется на его прописке. Например, человек прописан в Тверской области, значит, и его регистрация как индивидуального предпринимателя будет прикреплена к данному региону. При этом осуществлять деятельность он может в Нижегородской области, но налоговые обязательства выполнять будет все равно в Тверской.

Регистрация ИП по месту его официального проживания вовсе не ограничивает поле его деятельности – она может свободно вестись в пределах всей Российской Федерации. Менять для этого место своей прописки не понадобится.

Налоговые обязательства предпринимателя соответствуют ставке того региона, где он зарегистрирован. К примеру, ИП выбрал УСН и зарегистрировался в Крыму, где прописан. Свой бизнес он реализует в Москве. Ставка налогообложения в Крыму 3 %, а в Москве 6 %. Налоговые выплаты полагаются по ставке 3 %. Если же они осуществляются по месту ведения деятельности (6 %) – ИП выплачивает их с ошибкой и избыточно.

Однако некоторым предпринимателям полагается налоговая привязка к другому региону. Когда бывают исключения?

- Применяется патент. В таком случае происходит подчинение ИП налоговой инспекции по месту приобретения патента. К тому же переплаты здесь быть не может, ведь налоговые обязательства в данном варианте фиксированны и входят в изначальную стоимость. При этом все другие налоги продолжают выплачиваться в соответствии с регионом проживания ИП.

- Применяется ЕНВД. Здесь на учет нужно будет встать лишь в той налоговой инспекции, подведомственная территория которой указана первой в вашем заявлении на ведение деятельности. Однако подавать отчетность нужно будет в разные инспекции – согласно регионам страны или имеющим отдельные налоговые органы внутригородским территориям, где вы ведете свой бизнес.

- Применяется УСН, приобретена коммерческая недвижимость там, где ведется деятельность. В этой ситуации требуется постановка на учет по месту покупки – там будете платить налоги на саму недвижимость, а прочие – как и прежде, по месту своей регистрации.

Систему налогообложения, которая применяется в вашем случае, можно уточнить в личном кабинете налогоплательщика.

Важное примечание:

если возникла переплата, а вы вставали на учет в нескольких инспекциях, – чтобы вернуть деньги, обращайтесь именно в ту, куда был направлен избыточный платеж.

2. Непременно содействуйте ИФНС в установлении переплаты.

В этом поможет сверка с бюджетом (а также справка о состоянии расчетов). Данные меры не являются обязательными, но помогают подтвердить излишек налогового платежа и вернуть его скорее.

Сверка ваших расчетов с бюджетом представляет собой информацию о том, сколько за определенный период вам полагалось перечислить средств и сколько было выплачено по факту. Например, в 2020 году налоговые обязательства составляли 25 000 рублей – при этом вы (допустим, по ошибке) отправили 250 000 рублей. Все это будет отражено.

Осуществить такую проверочную процедуру удобно из личного кабинета. В разделе «Расчеты с бюджетом» выберите «Направить заявление об инициировании процедуры…», а затем следуйте алгоритму, который будет предложен.

3. Сверка займет 10–15 рабочих дней.

Можно запросить справку о состоянии ваших расчетов с бюджетом. Она не связана с процессом сверки и вполне может быть выдана параллельно. Данный документ отражает переплаты и задолженности на конкретную календарную дату. Запросить его можно также из вашего личного кабинета: в разделе «Получить справку» нажмите «Получить справку о состоянии расчетов по налогам…», далее следуйте указаниям.

4. Подготовка справки занимает примерно 5 рабочих дней.

Не соглашайтесь на повторное заявление. Может случиться такое, что ИП подает заявление на возврат переплаты, затем акт сверки взаиморасчетов с ИФНС – и в этот момент его отправляют писать новое заявление. Отказывайтесь: по закону достаточно одного.

Сроки решения по обратной выплате средств будут зависеть от того, подавали ли вы свое заявление сразу с актом сверки или поначалу без него, то есть в два этапа.

- В случае подачи сразу обоих документов (а также если налоговая инспекция не нашла необходимой проверку) решение будет вынесено в 10-дневный срок.

- Если налоговая инспекция проводит проверку, ожидание результата займет 20–25 дней.

Говоря о трехлетнем допустимом сроке, в который можно вернуть переплату, под точкой отсчета имеют в виду не дату обнаружения вами налогового излишка или подачи заявления, а дату предоставления декларации.

Результат по вашему запросу, а также статус его рассмотрения можно отслеживать через свой личный кабинет.

Еще раз напомним: возвращаемые средства поступят примерно через месяц после положительного решения.

Если данный срок истек, а деньги на расчетный счет не пришли, ФНС выплатит вам процент по каждому просроченному дню. Процент будет зависеть от текущей ставки рефинансирования Центробанка (например, 7,75 % годовых).

Сроки подачи заявления

Однако нельзя потребовать возврат налога ИП или передачу уплаченных средств через какой-то длительный промежуток времени. Заявление направляется в течение 3 лет с момента оплаты взноса, по которому произошла переплата.

Сумма будет перечислена на расчетный счет налогоплательщика в любой день на протяжении месяца со дня подачи заявления. Если же Налоговая инспекция задержала платеж и превысила срок возврата, то за каждый день просрочки начисляются проценты, которые определены ставкой рефинансирования Банка России.

Возврат налогов индивидуальному предпринимателю происходит в среднем 3 месяца, и сумма направляется к налогоплательщику для исполнения обязанностей по поводу уплаты бюджетных взносов.

Если произошла недоимка в один из бюджетов, то происходит зачет. Через 3 месяца сумма возвращается на счет плательщика. Однако этому предшествует написание заявления налогоплательщиком.

Как вернуть переплату по налогам ИП, если оно закрыто

Если вы до прекращения деятельности отправляли избыточный платеж, опять же попробуйте вернуть средства через заявление в ИФНС. Налоговый излишек будет перечислен по тем реквизитам, которые вы укажете в этом заявлении. В данном случае подойдет и дебетовая карта.

Сверку при этом следует заказать через налоговую службу при помощи отдельной системы документооборота.

Как вернуть переплату по налогам ИП после закрытия? Можно воспользоваться и своим аккаунтом налогоплательщика. Правда, в случае прекращения деятельности предпринимателю все равно нужно будет лично посетить ИФНС для сверки взаиморасчетов. Не забывайте, что заявление следует заполнить и распечатать в двух экземплярах.

Один из них передается лично уполномоченному инспектору, а другой служит для подтверждения принятия первого – его должны вернуть, поставив специальную отметку с датой. Наличие с собой паспорта при этом обязательно. Инспекция будет готовить акт сверки в течение пяти дней.

Документ отправят вам по почте – либо же вас уведомят о его готовности к личному получению. Бывает так, что результат по налоговой сверке дается в день обращения. Если он подтверждает отсутствие как задолженности, так и переплаты – все в порядке. Если обнаружился долг – его можно спокойно погасить, он будет числиться за вами как за физическим лицом вне предпринимательской деятельности.

Если выяснилась переплата – вести тоже хорошие: скорее всего, несложными действиями вернете средства обратно. Полученный акт сверки направьте в ИФНС вместе с отдельным заявлением на возврат излишне уплаченного налога. Переплата будет возвращена.

Заявление такого типа может быть подано в течение трех лет со дня перечисления избыточного платежа. Например, переплата случилась в 2020 году, а прекращение деятельности – в 2019-м. Запросить возврат можно до 2021 года.

Итак, как вернуть переплату по налогам ИП при закрытии им деятельности? Заявление полностью готовится, дублируется, оба экземпляра подаются в налоговую инспекцию по месту вашего проживания, один тут же возвращается вам (с отметкой о принятии и датой). Отказ не допускается.

Налоговая служба будет рассматривать ваше заявление в течение 10 дней и предоставит решение. Если переплата подтверждена, вам должны вернуть ее в рамках одного месяца. На практике, однако, может случаться иное.

Как вернуть переплаченные налоги из бюджета?

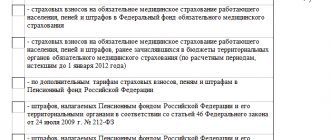

Если вы пришли к согласию с налоговой инспекцией о факте переплаты, следует обратиться с другим заявлением – о возврате излишне уплаченного налога. Срок подачи заявления – три года с момента проведения ошибочного платежа. Ранее заявление подавалось в произвольной форме, к нему можно было приложить копию акта сверки и платежного поручения. На рассмотрение заявления и вынесения решения по нему налоговикам дается 10 рабочих дней, и еще 5 дней на то, чтобы письменно сообщить о нем налогоплательщику.

Заявление на возвращение налога пишется по форме, приведенной в приложении №8 ().

По вынесенному положительному решению ФНС выдает поручение Казначейству о возврате излишней суммы налога на расчетный счет предпринимателя. Деньги должны быть возвращены в месячный срок со дня получения заявления о возврате. Надо также учесть, что налоговая инспекция может и отказать в возврате переплаты. Такое решение можно обжаловать в вышестоящем налоговом органе или судебной инстанции.

Проволочки возврата переплаты по налогам ИП

Налоговая инспекция может не предоставить вам решение в срок по разным причинам: заявление утеряно, не удалось его рассмотреть в положенный период, в программе случился сбой и т. д. Прошло уже не 10, а 15 суток – ответа не поступило? Подавайте другое заявление с просьбой выдать вам решение ИФНС (это делается через тот же аккаунт налогоплательщика).

Вам немотивированно отказываются вернуть средства или оставляют без ответа даже после второго заявления? Обращайтесь с жалобой в Федеральную налоговую службу, которая управляет всеми территориальными подразделениями. В этом снова поможет личный кабинет на сайте: найдите раздел «Обратиться в налоговый орган», где нажмите «Написать обращение» и следуйте указаниям.

Если и эта мера не принесла результатов, следует обратиться в Арбитражный суд. Сделать это можно не позднее трех лет с момента установления переплаты.

Какую сумму получится вернуть?

Весь размер налогового излишка по закону должен быть возвращен. Однако если у вас параллельно имеется задолженность, налоговая инспекция может погасить ее средствами переплаты и, соответственно, вычесть эту сумму из возвращаемой.

При этом учитывайте, что решить оба вопроса таким удобным взаимозачетом можно лишь с налогами одного вида. К примеру, в 2019 году вы совершили переплату по налогу на прибыль, а за 2020 год осталась задолженность по нему же – в налоговой инспекции сделают взаимозачет и пришлют уведомление об этом в 5-дневный срок (отслеживайте в личном кабинете).

Совсем другая ситуация, если переплата произошла по налогу на прибыль, а задолженность была по налогу на имущество. Здесь нельзя покрыть одно другим. Переплату можно вернуть, но задолженность останется и будет дополняться пенями. Ее придется погашать отдельно.

Хотите ускорить взаимозачет или же покрыть долг по одному налогу оплаченным излишком с другого? Напишите это, когда будете подавать заявление на возврат средств: просто добавьте в свободной форме, что переплату просите использовать в счет уплаты задолженностей. Если последние превышают переплату, уточните, на возмещение каких долгов просите ее направить.

Таким образом, на покрытие имеющейся налоговой задолженности может уйти весь излишек платежа, а вам ничего перечислено не будет. Но размер долга сократится.

Что такое налоговая переплата?

В первую очередь разберемся с терминами: что в российском законодательстве понимается под налоговой переплатой? Для ответа на этот вопрос нам необходимо обратиться к Налоговому кодексу Российской Федерации: ст. 78 НК РФ указывает, что суммой излишне уплаченного налога признается сумма, которая уплачена налогоплательщиком при отсутствии у него обязанности по ее уплате.

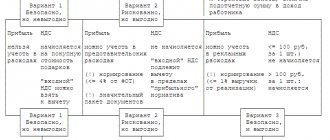

Что делать, если у вас обнаружена такая переплата? На сегодняшний день суммы излишне уплаченного налога можно использовать следующими способами:

- Зачесть в счет погашения налоговой задолженности, пени, штрафов;

- Зачесть в счет уплаты предстоящих налоговых платежей;

- Вернуть на банковский счет налогоплательщика.

Как вернуть переплату по налогам ИП, если прошло более 3 лет

Вариант 1. Обратиться в суд

Если избыточный платеж установлен, когда допустимые для возврата 3 года уже истекли, попробуйте решить проблему следующим путем:

Шаг 1. Подготовьте доказательство того, когда была обнаружена переплата (конкретная дата).

Шаг 2. Предоставьте в налоговую инспекцию мотивированное заявление, чтобы вернуть или зачесть излишне выплаченные средства.

Шаг 3. В течение трех месяцев подайте в суд исковое заявление. Данный срок отсчитывается:

- либо с момента, когда получили отказ от ИФНС вернуть или зачесть средства;

- либо с момента, когда истекли 10 дней от подачи вами заявления, а официальный ответ получен не был.

Если вы хотите вернуть деньги, излишне уплаченные из-за неверного удержания налоговой службой, а не собственной ошибки, процедура будет такая же.

Вариант 2. Списать сумму долга

Если суд законным путем отказал вернуть просроченный налоговый излишек по причине истекшего срока давности (либо же предприниматель просто решил не затевать судебное разбирательство), имеющуюся переплату можно использовать для погашения текущего налога на прибыль. Для этого не обязательно заявление ИП.

Списать устаревшую переплату, по крайней мере у тех налогоплательщиков, что не запрашивали этого, но продолжают вести свою деятельность и вовремя предоставляют по ней отчетность, ИФНС права не имеет (основание: Письмо ФНС России от 01.11.2013 № НД-4-8/[email protected]).

Порядок возврата ндфл, который излишне удержан с доходов физического лица и перечислен в бюджет.

Ситуация, когда организация – налоговый агент излишне удержала НДФЛ с доходов физического лица и перечислила его в бюджет, может возникнуть, например, при предоставлении сотруднику имущественного или социального вычета не с начала года. В этом случае согласно п. 1 ст. 231 НК РФ излишне удержанная налоговым агентом из дохода налогоплательщика сумма налога подлежит возврату налоговым агентом на основании письменного заявления налогоплательщика. При этом организация обязана сообщить нало-гоплательщику о каждом ставшем известным ему факте излишнего удержания налога и сумме излишне удержанного налога в течение 10 дней со дня обнаружения такого факта.

Обратите внимание:

Возврат суммы налога налогоплательщику в отсутствие налогового агента (например, в случае ликвидации организации) либо в связи с перерасчетом по итогам налогового периода в соответствии с приобретенным им статусом налогового резидента РФ производится налоговым органом, в котором он был поставлен на учет по месту жительства (месту пребывания), а не организацией – налоговым агентом (п. 1 и 1.1 ст. 231 НК РФ). Возврат сотруднику-налогоплательщику излишне удержанной суммы налога производится организацией – налоговым агентом за счет сумм этого налога, подлежащих перечислению в бюджетную систему РФ в счет предстоящих платежей как по указанному налогоплательщику, так и по иным налогоплательщикам, с доходов которых налоговый агент удерживает налог, в течение трех месяцев со дня получения налоговым агентом соответствующего заявления налогоплательщика. Такой возврат может производиться только путем перечисления денежных средств на счет налогоплательщика в банке, указанный в его заявлении (ст. 231 НК РФ, письма ФНС РФ от 18.07.2016 № БС-4-11/[email protected], Минфина РФ от 16.05.2011 № 03 04 06/6-112 (п. 2)). Приведем примеры возврата излишне удержанного и перечисленного в бюджет НДФЛ.

Возможные последствия за невозвращенную переплату по налогам ИП

Что произойдет, если не оформить излишек по налогу на возврат? Пени не начисляются, никаких штрафных санкций не последует.

Скорее всего, ваша инспекция учтет этот излишек в будущем периоде того же налога. Например, в 2020 году у вас произошла переплата по транспортному налогу; заявление, чтобы ее вернуть, вы не подавали. В таком случае ИФНС просто уменьшит на эту сумму ваш налог на транспорт за 2020 год.

Если же вы перестали использовать корпоративный транспорт и, соответственно, платить по нему налог, а переплату не возвращали, налоговая инспекция не примет по отношению к ней никаких мер в новом периоде. Здесь у вас отсчитываются три года с момента уплаты излишка, чтобы вернуть его или учесть в другом виде налога. Если не предпринять этого, деньги просто пропадут.

Именно так и произошло? Тогда лучше списать устаревшую переплату под видом «безнадежного долга». Так называется сумма, которую нельзя вернуть по объективным причинам, таким как банкротство компании-должника или истечение допустимого срока давности.

В бухгалтерском учете списанный долг рассматривается как расход, который покрывается доходами, в результате чего сходятся дебет и кредит. В итоге происходит уменьшение суммы дохода, облагаемой налогами. ИФНС воспринимает списание долга как уменьшение налоговых выплат, поэтому тщательно проверяет (порой не один раз) случаи списания потерь.

Приказ Минфина по ведению бухгалтерского учета допускает списывать невозвращаемую переплату в качестве безнадежного долга, но в реальной ситуации такого рода вам могут отказать. Здесь действия будут зависеть от того, о какой сумме идет речь и выгодно ли для вас будет добиться ее списания. Если ответ положительный, заручитесь поддержкой квалифицированных юристов и бухгалтеров, которые доведут этот вопрос до победного конца.

Возврат излишне уплаченного налога

Итак, у вас переплата, и вы хотите ее вернуть. На что следует обратить внимание?

Прежде всего, на дату ее возникновения. На возврат налога Налоговым кодексом отведено 3 года. Исчисляются они с даты возникновения переплаты. И если по обязательным платежам, которые перечисляются только по итогам налоговых периодов, определить эту дату достаточно просто, то по налогам с авансовым механизмом расчетов может возникать вопрос: «Считать срок на возврат налога с даты внесения в бюджет аванса или годового платежа?».

Ответ на этот вопрос ищите в этой публикации. В ней рассмотрен налог на прибыль, но выводы применимы ко всем налогам, которыми мы авансируем бюджет.

Если 3-годичный срок пропущен, на возврат налога можно не рассчитывать.

Если временные рамки позволяют, вам нужно решить, как вы хотите использовать имеющийся излишек. Получить его назад можно не только в форме возврата налога, но и в форме зачета «лишнего» в счет недоимок или будущих платежей. И в том и в другом случае от вас потребуется заявление.

Посмотреть и заявления на возврат налога можно в этой статье.

Заявление подано — осталось дождаться решения налоговиков. На решение о зачете у них есть 10 дней, на решение о возврате налога — 1 месяц после получения заявления. За нарушение сроков возврата с ФНС можно получить проценты.

Об их размере узнайте из статьи «Как рассчитать проценты за просрочку возврата налога».

А все спорные вопросы, связанные с налоговой переплатой, вам поможет разъяснить материал «Ст. 78 НК РФ (2017): вопросы и ответы».

Как вернуть переплату по налогам ИП, если налоговая отказывается делать возврат

Если инспекция задерживает свой ответ, из-за чего вы не можете вернуть средства, не теряйте время – действуйте.

Во-первых, проверьте, какие платежные реквизиты вы указали в своем заявлении. Один экземпляр остался у вас, вы легко сможете проверить эту информацию на предмет ошибки. Если у вас попросту не стали принимать заявление при личном визите, это неправомерные действия. Все равно направьте его в налоговую инспекцию, для чего у вас есть два пути: заказное письмо (с уведомлением отправителя о вручении) и интернет-обращение (доступно только при наличии квалифицированной ЭЦП).

Если вам не дают решение, в диалоге с представителем ИФНС упомяните обозначенный в Налоговом кодексе РФ срок, за который полагается вернуть переплату, – 1 месяц с момента получения заявления. Данный срок истек, а положение дел не изменилось? Пишите жалобы в вышестоящую инстанцию. Оформляйте это только письмом (с уведомлением о вручении).

ФНС должна ответить вам аналогично, в письменном виде. Вернуть средства скорее при помощи звонка по телефону не удастся: эти диалоги не будут зафиксированы, вам может быть дана недостоверная информация, а приложить результат такого обращения к судебному разбирательству вы не сможете.

Прошли все положенные сроки, а у вас нет определенного ответа, вернуть деньги также не удалось? Придется составлять исковое заявление и направлять его в суд. Этот документ включает требование выплаты налогового излишка с процентами за несвоевременность.

Отметим, что подобные судебные процессы обычно выигрываются налогоплательщиками. Как правило, суд принимает сторону ИФНС лишь в случаях неверно заполненных документов, которые подавались на возврат переплаты.

Как вернуть деньги

Итак, по данным акта сверки или справки из ИФНС стало ясно, у фирмы имеется реальная переплата по налогу (налогам). Распорядиться этими деньгами можно, выполнив последовательно ряд действий:

- Определить причину возникновения переплаты: по вине налогоплательщика или вине ИФНС. В дальнейшем при обращении в инспекцию нужно будет ссылаться на ст. 78 или 79 НК РФ соответственно. В первом случае сумма переплаты называется «излишне уплаченной», а во втором — «излишне взысканной». За пользование денежными средствами фирмы инспекция обязана уплатить проценты (ст. 78-10, 79-5 НК РФ).

- Написать заявление о возврате переплаты на расчетный счет либо о зачете этой суммой платежей по другому налогу. Таким образом, переплата косвенно «вернется» в бюджет фирмы. Заявление подается лично, может быть отправлено почтой, заказным письмом с описью вложения либо при наличии электронного документообмена с ФНС направляется через интернет. Заявление можно написать в свободной форме, однако электронный формат обмена документами, как правило, предполагает, что налоговая предоставляет для заполнения готовый бланк.

- Ждать решения ИФНС. Оно должно быть принято не позднее 10 рабочих дней после получения заявления. Если решение принято в пользу налогоплательщика, то в течение месяца после подачи заявления деньги возвращаются фирме. Однако если переплата выявлена по результатам камеральной проверки, в связи с подачей уточненной декларации, то срок увеличивается до 4 месяцев (письмо Минфина №03-04-05/9949 от 21-02-17 г., инф. письмо Президиума ВАС №98 от 22-12-05 г.).

На заметку! При подаче заявления лично требуйте подписи ответственных лиц на втором экземпляре, свидетельствующей о том, что документ принят. Обратите внимание на наличие актуальной даты принятия. При отправке почтой сохраняйте документы, подтверждающие отправку. При электронном документообмене файл, подтверждающий отправку, обычно сохраняется в базе данных.

ИФНС быстрее возвращает деньги, если задолженность подтверждена двусторонним документом — актом сверки. Если налогоплательщик хочет провести сверку взаиморасчетов, уклониться от ее проведения фискальный орган не имеет права (Регламент работы с налогоплательщиками, плательщиками сборов, взносов. Утв. Пр. №САЭ-3-01/[email protected] ФНС от 09-09-05 г.).

Право на своевременный зачет или возврат переплаты на расчетный счет гарантирует ст. 21-1 (п.5) НК РФ.