Как заполнить форму 23 ПФР

Форма 23 ПФР сейчас применяется новая, она действует с ферваля 2016 года и называется «Заявление о возврате суммы излишне уплаченных страховых взносов, пеней, штрафов». Утверждена она постановлением Правления ПФР от 22.12.2015 № 511п.

Средства, которые были переплачены организацией (ИП) в ПФР и ФФОМС могут быть возвращены только с заявления плательщика об образовавшейся переплате. Если работник фонда выявил уплаченный излишек, то ПФР должен в течение 10 дней сообщить об этом страхователю. После чего проводится совместная сверка, в которой каждая из сторон отражает свои данные. По ее результату будет подтверждена переплата, либо потребуется уточненный расчет.

Для возврата излишне уплаченных средств в ПФР необходимо подготовить заявление в бумажном или электронном виде, заполнив форму 23 ПФР (бланк можно скачать ниже).

Подается заявление в территориальное отделение ПФР по месту регистрации плательщика взносов в течение трех лет со дня уплаты суммы, в результате которых образовалась переплата. В свою очередь, сотрудники фонда по данному заявлению принимают решение не позднее десяти рабочих дней с момента поступления к ним заявления о возврате переплаченной суммы. В случае положительного решения возврат излишней суммы осуществляется в течение 1 месяца. При несоблюдении Пенсионным фондом установленных сроков, плательщику должна быть возвращена сумма переплаты вместе с начисленным процентом неустойки за каждый день просрочки.

Заполнение документации: особенности

В настоящее время бланк является новым и действительным с 2016 года. Документация сейчас носит название «заявление о возврате суммы страховых взносов, уплаченных излишне». Форма имеет утверждение посредством специального законодательного постановления РФ от 22.12.2015. Возврат средств может быть осуществлен только в случае, если плательщик подает заявлением. Если работником ПФР был обнаружен излишек переплат, то на протяжении 10 дней создается уведомление для страхователя. В рамках этих событий осуществляется проведение сверки каждой из сторон, отображаются детальные данные.

Реквизиты ФСС и ПФР для уплаты страховых взносов 2017

Форма 23 ПФР бланк заполняется в установленном алгоритме, скачать его не составит труда. Подача заявления осуществляется в территориальный фонд по месту, в котором плательщик фактически зарегистрирован. С момента возникновения переплаты до подачи должно пройти не более 3-х лет. Сотрудниками ПФР далее поднимается вопрос и назначается решение о дальнейших действиях, на эти меры дано не более 10 рабочих дней с момента получения формы заявления. Если принято положительное решение, сумма возвращается в течение 30 дней, если фонд не соблюдает должные сроки, назначается неустойка за каждый просроченный день платежа, выдаваемая плательщику взносов вместе с телом основной суммы.

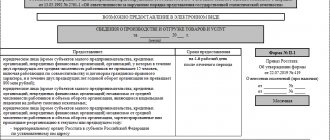

Образец заполнения формы 23 ПФР выглядит следующим образом:

https://youtu.be/xY_IvrHw_04

Если есть задолженность в ПФР

В случае, если у организации или ИП имеется задолженность перед ПФР, то она будет погашена из излишне уплаченной суммы. То есть Фонд сначала сверит ваши платежи, далее сумма недоимки будет вычтена из суммы вашей переплаты. А остаток (если что-то останется) будет уже возвращен страхователю.

Однако деньги вам вернут не всегда. Вернуть излишек невозможно, если он был внесен и уплачен по форме РСВ-1 и распределен по индивидуальным счетам работников. В таком случае может быть произведен взаимозачет в счет будущих платежей страхователя.

В форме 23 ПФР бланк вносятся данные плательщика, наименование суммы переплаты и реквизиты, по которым будет произведен возврат.

Как заполнять

Форма достаточно объемная, но заполняется она довольно просто. В таблице с перечислением необходимо выбрать из списка, переплата по какому виду отчисления образовалась, отметив нужную позицию «галочкой».

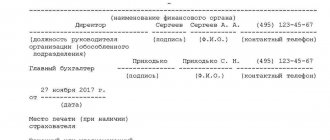

И конечно, необходимо указать данные для идентификации лица, проставить подпись уполномоченного руководителя и печать (если она есть в организации).

Рекомендации по заполнению бланка заявления:

- адресатом выступает руководитель того подразделения ПР РФ, в ведении которого находится налогоплательщик. Узнать его просто у специалистов или на официальном сайте;

- необходимо указать полное наименование юридического лица и фамилию, имя, отчество — для индивидуального предпринимателя;

- реквизиты налогоплательщика необходимы для его точной идентификации. В полях «КПП» и «ИНН» эксперты рекомендуют проставлять данные страхователя, а не банка, но поскольку официальных разъяснений на этот счет нет, а сомнения есть, лучше уточнять эту информацию в территориальном отделении Пенсионного фонда. В поле «ОКТМО» ставится код по месту нахождения страхователя;

- запрашиваемые к возврату суммы указываются в таблице.

Пенсионный фонд рассмотрит обращение и в случае положительного решения произведет начисление сумм на основании полученной информации.

Заявление можно подать в течение трех лет со дня уплаты. Фонд должен принять решение о возврате или отказе в течение 10 рабочих дней с момента поступления ходатайства и перечислить суммы в течение месяца. При нарушении этого срока предусмотрены пени. Если у страхователя есть задолженность перед фондом, излишне уплаченная сумма зачисляется в счет нее. Нельзя вернуть средства, указанные в персонифицированной отчетности, если они уже разнесены по индивидуальным счета застрахованных лиц, их можно только зачесть в счет будущих платежей.

Куда направлять

В соответствии с информацией самого Пенсионного фонда с 1 января 2017 года именно ПФ РФ вправе принимать решения о возврате излишне уплаченных взносов на основании заявления страхователя.

Форма 23-ПФР является рекомендованной, при ее заполнении следует принимать во внимание, что с 2020 года администрирование указанных платежей производит Федеральная налоговая служба. Такие изменения произошли после того, как во вторую часть Налогового кодекса была добавлена специальная глава 34 « . Таким образом, именно налоговая инспекция контролирует правильность отчислений и расчетов. Все бухгалтеры уже привыкли к тому, что отчетность, в соответствии со ст. 30 Налогового кодекса РФ , направляется в ФНС. Именно на реквизиты налоговой производится отчисление страховых взносов. Однако, поcкольку в конце концов средства направляются в Пенсионный фонд, заявление о возврате переплаты необходимо направлять в отделение фонда по месту регистрации.

Правила по заполнению формы 23-ФСС РФ

При заполнении формы следует учитывать несколько важнейших моментов.

- Во-первых, любые ошибки при указании реквизитов организации могут привести к весьма неприятным последствиям, поэтому на них нужно обращать особо пристальное внимание.

- Во-вторых, требуя возвратить деньги, нужно обязательно указывать их предназначение (т.е. ставить сумму именно в ту ячейку, к которой она относится).

- И третий важный момент: если заявление в фонд предоставляет не лично заявитель, а его представитель, в специальный раздел заявления нужно внести о нем подробные сведения.

Если с ИНН, КПП и прочими параметрами все более-менее ясно, то у многих вызывает затруднение строка под названием «код ОКАТО» (расшифровывается как Общероссийский классификатор объектов административно-территориального деления). На сегодняшний день в эту строку необходимо поставить код ОКТМО (иначе говоря, Общероссийский классификатор территорий муниципальных образований), найти который можно, например, на сайте налоговой службы.

Заявление составляется в двух экземплярах, один из которых передается специалисту внебюджетного фонда, а второй, в качестве потенциального доказательства, остается на руках у плательщика. При этом сотрудник учреждения обязан проштамповать оба документа.

Ниже приводится пример заполнения формы 23-ФСС РФ — Заявления о возврате сумм излишне уплаченных страховых взносов, пеней и штрафов в Фонд социального страхования Российской Федерации.

Для чего нужна форма СТД-ПФР?

На фоне перехода всех работодателей на ведение трудовых книжек в электронном формате потребовались разработка и утверждение дополнительных форм документов. Они необходимы для фиксации кадровых перемещений, а также выдачи на руки истории трудовой деятельности сотрудникам. Ведь граждане, перешедшие на новый формат учета, не смогут свободно посмотреть записи в своей трудовой и передать их новому работодателю при трудоустройстве.

В свою очередь, одной из них стала форма СТД-ПФР. Которая представляет собой выписку из ПФР за весь период работы лица с момента введения электронных книжек. Она, фактически, дублирует функционал классических трудовых и предоставляется в различные учреждения по требованию.

Форма СТД-ПФР может понадобится для:

- Ознакомления работника с записями о своей трудовой деятельности за весь срок работы;

- Трудоустройства;

- Оформления загранпаспорта;

- Получения кредита или ипотеки;

- Оформления социальных льгот;

- Если нет возможности получить аналогичный документ от работодателя.

Куда обращаться для возврата переплаты по взносам

С 2020 года функционал по контролю полноты и сроков уплаты страховых взносов разделен между ведомствами ФНС и страховых фондов. Ниже в таблице представлена информация о том, куда следует обращаться плательщику для возврата переплаты, возникшей до и после 01.01.2017 года.

| Вид страховых взносов | Отчетный период | |

| До 01.01.2017 года | После 01.01.2017 года | |

| Пенсионное страхование | Для возврата переплаты по пенсионным взносам, возникшей за отчетные периоды до 01.01.17, плательщику необходимо обращаться в ПФР | Вопросы относительно возврата переплаты по страховым взносам, возникшей после 01.01.17, необходимо направлять в территориальный орган ФНС по месту регистрации |

| Страхование на случай временной нетрудоспособности | Возвратом переплаты по взносам по нетрудоспособности за отчетные периоды до 01.01.17 занимается ФСС | |

| Обязательное медицинское страхование | Заявление на возврат переплаты по взносам на медстрахование за отчетные периоды до 01.01.17 следует передавать в ФОМС | |

Рассмотрим пример. 12.04.2020 бухгалтер ООО «Франк» обнаружил ошибку в РСВ за март 2020 года, в результате чего взносы в ПФР за указанный период были переплачены.

Так как отчетный период возникновения переплаты – до 01.01.2017 (март 2016), для возврата переплаты бухгалтеру ООО «Франк» следует обращаться в ПФР по месту регистрации.

| ★ Книга-бестселлер “Бухучет с нуля” для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Тонкости оформления документации

Форма 23 ПФР (бланк скачать можно на сайте) содержит актуальные данные: Налогоплательщик (наименование организации, ее адресные и контактные данные, КПП, ИНН); сумма, которая была переплачена, следует после контактных сведений о плательщике, к ней имеют отношение штрафы, пени и неустойки, они определяются по алгоритму в рамках действующего закона; размеры показателей и направления их следования – ПФР, ФСС, ФМС и так далее, после этого следуют номера лицевых и корреспондентских счетов, данные о ФИО ответственных лиц, подписи; в конце идут непосредственно данные о представителе плательщика – лица, осуществляющего уплату страховых взносов, подтвержденные подписью и фирменной печатью. Таким образом, составление и оформление бланка является простой задачей, если следовать основным требованиям и алгоритму. Грамотное заполнение формы гарантирует отсутствие проблем и трудностей с действующим законодательством.

Порядок возврата излишне уплаченных страховых взносов ФСС

Для возврата переплаты по страховым взносам в 2020 году необходимо учесть некоторые изменения:

- заявления о возврате излишне уплаченных сумм по взносам за период до 01.01.2017 года следует предоставлять в ФСС. А возврат средств будет проводиться налоговым органом (ст. 21 ФЗ № 250-ФЗ);

- перед возвратом переплаты налоговая служба проверяет наличие недоимок по налогам федерального значения, так как страховые взносы приравниваются к федеральным платежам. По взносам до 01.01.2017 года переплата возвращается в фонд.

Заявление может быть заполнено от руки или напечатано на компьютере. Отправить заявление можно следующими способами:

- Лично;

- Электронным способом с помощью интернета;

- Через своего представителя.

Также законом не ограничивается право организации использовать излишне уплаченные средства по своему усмотрению. К примеру, можно вернуть некоторый процент от переплаты, а остальной суммой погасить штрафы, недоимки, можно часть сохранить для будущих платежей и т.д.

В том случае, если переплата уже ушла на погашение штрафов, то вернуть можно только оставшуюся разницу между переплатой и оплаченными штрафами. Если же деньги провели для оплаты будущих взносов, то возвратить их полностью можно без проблем.

Как составить заявление на возврат переплаты по страховым взносам

Основанием для возврата переплаты по страховым взносам является обращение плательщика в контролирующий орган (ФСС/ПФР/ФОМС или ФНС – в зависимости от периода возникновения переплаты) с оформленным заявлением.

Бланк заявления зависит от того, в какой орган обращается плательщик. Ниже рассмотрим особенности заполнения заявления при обращении за возвратом переплаты в ФСС, ПФР, ФОМС и ФНС.

Заявление на возврат переплаты после 01.01.2017

При возникновении переплаты за период после 01.01.2017, для возврата средств плательщику необходимо обратиться с заявлением в ФНС (форма КНД 1150058).

Бланк заявления можно скачать здесь ⇒ Заявление о возврате налогов и сборов.

При заполнении документа в заявление вносят следующую информацию:

- код органа ФНС;

- информация о заявителе (наименование компании/ФИО ИП);

- код переплаты (3 – страховые взносы; 1 – излишне уплаченная сумма);

- сумма переплаты;

- налоговый период;

- КБК, код ОКМТО;

- реквизиты для перечисления средств;

- дата составления заявления.

Оформленное заявление считается действительным при наличии подписи руководителя и печати организации.

Тонкости оформления документации

Форма 23 ПФР (бланк скачать можно на сайте) содержит актуальные данные: Налогоплательщик (наименование организации, ее адресные и контактные данные, КПП, ИНН); сумма, которая была переплачена, следует после контактных сведений о плательщике, к ней имеют отношение штрафы, пени и неустойки, они определяются по алгоритму в рамках действующего закона; размеры показателей и направления их следования – ПФР, ФСС, ФМС и так далее, после этого следуют номера лицевых и корреспондентских счетов, данные о ФИО ответственных лиц, подписи; в конце идут непосредственно данные о представителе плательщика – лица, осуществляющего уплату страховых взносов, подтвержденные подписью и фирменной печатью. Таким образом, составление и оформление бланка является простой задачей, если следовать основным требованиям и алгоритму. Грамотное заполнение формы гарантирует отсутствие проблем и трудностей с действующим законодательством.

В ходе осуществления уплаты недоимок, взносов страхового характера и штрафов в ПФР могут образоваться разного рода переплаты. Порядок действий с ними определяется индивидуальным случаем: иногда эта переплата зачитывается, а порой – возвращается. Для получения права требования возврата излишне уплаченной суммы используется форма 23 ПФР. Вместе с ней страхования обращается в ПФР с подачей соответствующего заявления о том, что лишняя затраченная сумма должна быть возвращена.