Когда появляются неотработанные отпускные?

Понять механизм появления неотработанных отпускных поможет следующий пример.

Выпускник технического университета Птичкин П. Н. устроился на вертолетный завод 01.07.2019, а в январе 2020 года получил право уйти в отпуск (абз. 2 ст. 122 ТК РФ) и воспользовался этой возможностью. Длительность его отпуска составила 28 календарных дней (ст. 115 ТК РФ).

Детальнее о предоставлении отпуска и его продолжительности узнайте из статьи «Ежегодный оплачиваемый отпуск по Трудовому кодексу (нюансы)».

Во время отдыха он получил более выгодное предложение о работе и сразу после выхода из отпуска уволился с завода.

Таким образом, к моменту увольнения Птичкин П. Н. заработал только половину законного отпуска: 14 дней (6 мес. × 28 дней / 12 мес.), а использовал все 28 дней. Неотработанных к моменту увольнения дней отпуска оказалось 14 (28 – 14).

Поскольку перед уходом в отпуск сотрудник получил всю сумму отпускных, к моменту увольнения у него образовался долг перед фирмой за оплаченные авансом 14 дней отпуска.

ВАЖНО! Право на отпуск за первый рабочий год возникает спустя полгода работы в организации (ст. 122 ТК РФ). Последующие отпуска оформляются согласно утвержденному графику.

К чему может привести отсутствие в компании графика отпусков, см. в материале «Унифицированная форма № Т-7 — график отпусков».

Как рассчитываются суммы, подлежащие удержанию?

Законодательство не определяет порядок расчета компенсируемых работниками средств, но обычно все производится так:

- Бухгалтер высчитывает, сколько месяцев осталось до завершения года, за который был использован отдых, с момента ухода работника из компании.

- Получившаяся цифра умножается на количество предоставленных дней отдыха и делится на 12 месяцев. Так узнается сумма дней отпуска, отгулянных авансом.

- Неотработанные отпускные дни умножаются на среднедневной заработок. Полученный результат – сумма, подлежащая компенсации.

Рассмотрим на конкретном примере:

Работник был трудоустроен в организацию 01.02.2016 года. Ему предоставили отпуск с 05.10.2016г. – 28 календарных дней. Во время отдыха он получил выгодное предложение о работе, и решил уволиться, написав заявление. Трудовой договор расторгнут от 05.11.2016г. Среднедневной заработок – 1 000 руб.

Количество месяцев, которые он не отработал до окончания календарного года, равно четырем.

4 х 28/12 = 9 дней авансового отпуска.

9 х 1 000 (СДЗ) = 9 000 руб. – деньги, которые должны быть удержаны при окончательном расчете.

Если бы отпускные рассчитывались не по среднедневному, а по среднечасовому заработку, при расчете бы использовались неотработанные часы.

Например:

На предприятии установлена 40-часовая рабочая неделя с двумя выходными днями.

Сотрудник начал рабочий год 01.01.2016 г., а закончился бы он у него только 30.04.2017г., однако он уволился 30.09.2016г., не отработав до конца 7 месяцев. С начала сентября ему было оформлено 28 дней отпуска. Среднечасовая зарплата работника составляет 100 руб.

28х7/12 = 16 неотработанных дней отдыха.

40 (часов в рабочей неделе) х 16/7 (дней) = 91 неотработанный час.

91 х 100 (СЧЗ) = 9100 – размер удержаний из зарплаты при увольнении.

Порядок удержания

Вся процедура расчета при увольнении выглядит так:

- Работодатель получает от подчиненного заявление, принимает решение о необходимости двухнедельной отработки.

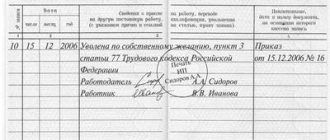

- Составляет приказ, заполняет трудовую книжку и выдает ее на руки увольняющемуся в последний день работы вместе с расчетом по зарплате, произведя предварительно удержание.

- Если сотрудник в день прекращения трудовых отношений отсутствовал на рабочем месте, деньги и документы выдаются не позднее дня, следующего за датой предъявления требований (ст. 140 ТК РФ).

- При подсчете размера компенсации учитываются ограничения – не более 20%.

Пример:

Зарплата сотрудника составляет 20 000 руб., а сумма удержаний – 12 000 руб.

20 000 х 20% = 4 000 руб. – сумма, которую директор имеет право удерживать. Оставшуюся часть работник может компенсировать добровольно.

«Отпускные» права и обязанности

При разрыве трудовых отношений работодатель должен выполнить множество обязательных действий, регулируемых трудовым законодательством. В их числе обязанность выдачи работнику всего заработанного им к моменту увольнения.

Отпускные выплаты — один из элементов окончательного расчета с увольняющимся сотрудником. Их состав зависит от того, сколько накоплено неотгулянных отпускных дней и воспользовался ли сотрудник в текущем периоде своим правом на отпуск (ст. 127 ТК РФ).

Об обстоятельствах, влияющих на расчет отпускных дней при расторжении трудового договора, см. в материале «Как рассчитать количество дней отпуска при увольнении?».

Помимо указанной обязанности у работодателя есть право — удержать из дохода увольняющегося работника сумму авансовых отпускных (ст. 137 ТК РФ).

Реализовать указанное право можно не во всех случаях. Если увольнение сотрудника происходит по основаниям, перечисленным в ст. 137 ТК РФ, удержать с него излишне выплаченные отпускные не получится. Например, подобный запрет на удержание касается ситуации увольнения по причине сокращения штата или закрытия фирмы, а также в иных предусмотренных законодательством случаях.

Узнайте, как складывается свежая судебная практика по этому вопросу, из аналитической подборки от КонсультантПлюс. Получите пробный доступ к системе и переходите к материалу бесплатно.

Кроме того, работодатель может разобраться с долгом работника иным способом. Об этом поговорим в следующем разделе.

Как рассчитать количество дней отпуска в 2020 году, узнайте из этой публикации.

Когда удержание из зарплаты запрещено

В соответствии со ст. 137 ТК РФ при увольнении из зарплаты сотрудника можно удержать излишне выплаченные отпускные, при этом работодателю не нужно ни его письменное, ни устное согласие. Если это неотработанные дни отпуска, у работодателя есть право произвести удержание.

В то же время в законодательстве прописано несколько оснований, когда удержание невозможно, даже если сотрудник не отработал дни отпуска:

- Если работник отказывается от перевода на другую работу, необходимую ему в соответствии с медицинским заключением (п. 8 ч. 1 ст. 77 ТК РФ). При расторжении трудового договора по этому основанию работодатель не имеет права удерживать неотработанные дни отпуска.

- В случае ликвидации организации (п. 1 ч. 1 ст. 81 ТК РФ).

- В ситуации сокращения численности штата (п. 2 ч. 1 ст.81 ТК РФ).

- При смене собственника имущества организации — только в отношении руководителя организации, его заместителей и главбуха (п. 4 ч. 1 ст. 81 ТК РФ).

- В случае призыва работника на военную службу (п. 1 ст. 83 ТК РФ).

- При восстановлении на работе работника, ранее выполнявшего эту работу, по решению государственной инспекции труда или суда (п. 2 ст. 83 ТК РФ).

Чрезвычайные обстоятельства возникают при следующих основаниях:

- если работник признан полностью неспособным к трудовой деятельности в соответствии с медицинским заключением (п. 5 ст. 83 ТК РФ);

- в случае смерти работника либо работодателя — физического лица, а также в случае признания судом работника либо работодателя — физического лица умершим или безвестно отсутствующим (п. 6 ст. 83 ТК РФ);

- при наступлении чрезвычайных обстоятельств, препятствующих продолжению трудовых отношений (п. 7 ст. 83 ТК РФ).

Можно ли обойтись без удержаний?

Избежать удержаний можно, подписав соглашение о прощении долга. Простить долг работнику — значит не поднимать вопрос о наличии долга и не требовать его погашения.

В обыденной жизни урегулирование задолженности между физическими лицами посредством ее прощения для обеих сторон сделки не влечет никаких последствий. В ситуации же, когда одной из сторон выступает юридическое лицо, прощение долга влечет дополнительную бумажную волокиту, а также требует корректировки налоговых обязательств.

В начале оформления процедуры прощения отпускного долга потребуется составить документ, в котором отразится воля сторон по погашению задолженности. Таким документом может выступать соглашение о прощении долга по отпускной переплате.

Составление такого документа подобно аналогичным соглашениям, составляемым в процессе обычного делового оборота. После названия документа указываются дата и место его составления, вслед за которыми обозначаются стороны соглашения и приводится его основной текст. Он может быть следующего содержания:

«…Работодатель освобождает работника от возврата задолженности за 14 неотработанных дней отпуска в сумме 10 025 (десять тысяч двадцать пять) рублей, возникшей в связи с его увольнением по п. 3 ч. 1 ст. 77 ТК РФ до окончания рабочего года, в счет которого он использовал ежегодный оплачиваемый отпуск…»

Завершающими элементами соглашения являются реквизиты и подписи сторон.

О последующих шагах прощения долга по неотработанным отпускным читайте в следующем разделе.

Что это такое и как осуществляются удержания?

Трудовое законодательство устанавливает материальную ответственность работников и работодателей в тех или иных случаях. Отдельно регулируется вопрос удержания определенного процента от заработной платы.

В соответствии с ч. 2 ст. 137 ТК РФ

организация вправе совершить денежное удержание в случае, если работник увольняется в конце рабочего года, в счет которого он уходил в отпуск.

То есть, ситуация, когда при расторжении контракта сотрудник получает меньшую сумму, на которую рассчитывал, вполне законна.

Работодатель, увольняя сотрудника, который находился в отпуске «авансом», таким образом вправе:

- взыскать сумму отпуска посредством удержания заработной платы;

- договориться с работником о том, что он возместит долг добровольно;

- простить долг сотруднику.

Если сумма долга небольшая, то работодателями применяется первый вариант.

Важно! В соответствии со ст. 138 ТК РФ из заработной платы можно взыскать не более 20%. При этом руководство организации вправе действовать и без разрешения увольняемого работника.

Как правильно рассчитать?

Прежде чем производить удержание, бухгалтерия должна установить точную сумму долга.

- Рассчитывается количество неотработанных дней.

Для этого используется формула:

Неотработанный отпуск = Отпобщ. – (Отпгод / 12 х Месяцы работы)

Где:

- Отпобщ – общее количество отпускных дней за все время работы сотрудника в организации;

- Отпгод – количество отпускных дней, положенных работнику в одном рабочем году;

- 12 – количество месяцев в году;

- месяцы работы – общее количество месяцев, которые работник отработал в организации.

Месяц, в котором сотрудник увольняется, берется в расчет только в том случае, если расторжение трудового договора производится во второй половине. В этом случае законодательство разрешает округлить его до целого периода.

Полученное количество неотработанных дней округляется до целого числа, но только в пользу работника, а не по математическим правилам (Письмо Минздравсоцразвития РФ от 07.12.2005 г. № 4334-17).

Для примера возьмем Ромашкину А.Н., которая находилась в отпуске авансом, а через некоторое время после выхода на работу решила уволиться.

За все время работы она пробыла в отпуске 140 дней. В году ей, в соответствии со ст. 115 ТК РФ, ей положено 28 дней. В организации она отработала всего 55 месяцев.

Таким образом:

140 – (28 / 12 х 55) = 11,6 дней отпуска.

Так как законодательство позволяет округлить такие числа до целых в пользу сотрудника, Ромашкина отгуляла «авансом» 11 дней.

- Неотработанная отпускная сумма.

Ее рассчитывают по формуле:

Сумма = Кол-во неотработанных дней х ЗПср.д.

Средний дневной заработок также необходимо рассчитать следующим образом:

ЗПср.д. = Сумма оклада за 12 месяцев / 12 / 29,3.

Коэффициент 29,3 установлен Постановлением Правительства РФ № 642.

Вновь обратимся к сотруднице Ромашкиной А.Н. Ее средний дневной заработок составляет 758 рублей 56 копеек. Таким образом, неотработанная сумма отпуска равна:

11 х 758,56 = 8 344 рублей 16 копеек.

После определения точной суммы долга производятся вычеты.

Из оклада, как уже было сказано выше, можно удержать не более 20%.

Ромашкиной А.Н. начислили в качестве оставшегося оклада 21 500 рублей 80 копеек. 20% от этой суммы составляет 4 300 рублей 16 копеек. Именно эту сумму работодатель может взыскать с сотрудницы, если она добровольно не согласится выплатить весь долг.

Таким образом, в качестве оставшегося оклада при увольнении она получит:

21 500,8 – 4 300,16 = 17 200 рублей 64 копейки.

Когда нельзя производить вычеты?

Работодатель не всегда может взыскивать сумму авансового отдыха, и эти основания перечислены в ст. 137 ТК РФ:

- если сотрудник был уволен в связи с отказом перевестись на должность, более подходящую ему по состоянию здоровья;

если произошла ликвидация организации;

- если сотрудник попал под сокращение;

- если руководитель, его зам или главбух были уволены в связи со сменой собственника;

- если работника призвали в армию;

- если он был уволен в связи с тем, что на его должность по решению суда или трудовой инспекции был восстановлен ранее уволенный сотрудник;

- если сотрудник был уволен в связи с полной нетрудоспособностью;

- если произошла чрезвычайная ситуация, которая послужила прекращению трудовых отношений.

В остальных случаях руководство организации вправе взыскать сумму аванса в размере не более 20% от оклада или попробовать договориться с сотрудником о том, чтобы он отдал всю сумму добровольно.

Налоговые нюансы прощения отпускного аванса

Подписанное сторонами соглашение о прощении долга автоматически запускает механизм налоговых корректировок, связанных с этим событием.

Для работника пересчет налоговых обязательств к материальным потерям не приводит — налог с его дохода в виде прощеного долга уже был удержан при выплате ему отпускных. Изменение статуса полученной суммы с отпускных на некий бонус от работодателя (прощение долга) влияния на налоговые обязательства по НДФЛ не оказывает.

Что делать с НДФЛ, если работник добровольно погашает долг по авансовым отпускным, см. в материале «НДФЛ с неотработанных отпускных подлежит возврату».

У работодателя ситуация иная. В связи с «актом доброй воли» в отношении работника придется пересчитывать налог на прибыль. При этом возникает необходимость исключить из расходов сумму неотработанных отпускных (п. 1 ст. 252, п. 49 ст. 270 НК РФ). Налоговики считают такие расходы экономически необоснованными (письмо УФНС по городу Москве от 30.06.2008 № 20-12/061148).

В отношении начисленных на сумму неотработанных отпускных страховых взносов необходимо отметить, что основания в их пересчете отсутствуют — они начислялись в рамках трудовых отношений. Правомерность их учета в составе налоговых расходов чиновниками Минфина не оспаривается (письмо от 23.04.2010 № 03-03-05/85).

Методика расчета авансовых отпускных

Если работодатель не склонен проявлять щедрость и прощать работнику неотработанные суммы, бухгалтерии придется потрудиться. Алгоритм их расчета включает следующие этапы:

- определение числа неотработанных дней отпуска;

- уточнение сведений о среднем дневном заработке;

- расчет суммы авансовых отпускных.

Определяем количество дней неотработанного отпуска. Для расчета применим формулу:

КДно = КДио – [КДо / 12 мес. × КМ],

где:

КДно и КДио — количество дней отпуска, неотработанных и использованных соответственно;

КДо — продолжительность очередного отпуска;

КМ — количество месяцев работы на данном предприятии.

Например, за время работы сотрудник фирмы часть отпусков использовал не в полном объеме, а в рабочем году перед увольнением его отдых прошел в полном соответствии с графиком отпусков. В результате на момент увольнения у него образовались «двусторонние» отпускные: не отгулянные за прошлый период (15 дней) и авансовые за недоработанный текущий год (10 дней). При таком раскладе работодатель вместо удержания за неотработанные дни отпуска обязан выдать работнику компенсацию за неиспользованные дни.

Если бы работник не имел в предыдущих периодах не полностью использованных отпусков, то по результатам этого расчетного этапа число неотработанных отпускных дней составило бы 10, и для расчета авансовых отпускных бухгалтеру пришлось бы перейти к следующему шагу расчетного алгоритма.

Уточняем сведения о заработке и рассчитываем неотработанные отпускные.

Этот этап связан не только с вычислениями, но и с уточнением имеющейся информации. Бухгалтеру придется поднять сведения о среднедневном заработке, исходя из которого работнику оплатили отпускные дни. Расчет этого показателя уже был произведен ранее (перед уходом работника в отпуск).

Сумма отпускных за неотработанный период отпуска (∑Онд) рассчитывается исходя из количества дней неотработанного отпуска (КДно) и среднедневного заработка (СЗ) по формуле:

∑Онд = КДно× СЗ.

Дополнительные корректировки понадобятся в том случае, если в период отдыха работника всем сотрудникам фирмы повысили зарплаты. Особое значение имеет дата этого мероприятия — от нее отсчитывается период отпуска, оплату за который придется корректировать на повышающий коэффициент.

Последовательность действий в этой ситуации следующая: от даты окончания отпуска отсчитываются неотработанные дни, и определяется, сколько дней попадает на временной отрезок после повышения зарплаты (а сколько до этого события). Среднедневной заработок для этих периодов будет разным из-за применения корректирующего коэффициента.

Сумма неотработанных отпускных будет рассчитываться по усложненной формуле:

∑Онд = КД0× СЗ0 + КД1× СЗ1,

где:

КД0 и КД1 — неотработанные дни отпуска до и после повышения зарплаты;

СЗ0 и СЗ1 — средний дневной заработок, рассчитанный для оплаты отпускных и увеличенный на коэффициент соответственно.

Что делать, если работник решил уволиться по собственному желанию во время очередного отпуска? Как произвести расчет при увольнении? Можно ли удержать выплаченные отпускные? Ответы на эти и другие вопросы подробно рассматривают эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно изучите Готовое решение.

Неотработанные дни отпуска

Как вы знаете, по истечении шести месяцев непрерывной работы у одного работодателя сотрудник вправе получить отпуск за первый год работы. Но по договоренности сторон отпуск может быть предоставлен и раньше. А за второй и последующие годы отпуск полагается в любое время рабочего года в соответствии с графиком отпусков (ч. ч. 2, 4 ст. 122, ч. 1, 2 ст. 123 ТК РФ).

Если сотрудник на дату увольнения использовал больше дней оплачиваемого отпуска, чем ему положено в текущем рабочем году, то получается, что работодатель оплатил неотработанные дни отпуска. Поэтому он вправе удержать отпускные за неотработанные дни из выплат сотруднику при увольнении.

По общему правилу удержания не могут превышать 20 процентов от суммы к выплате после уплаты налогов. Если переплата за отпуск превышает этот лимит, то превышение сотрудник возвращает добровольно. Взыскать эту задолженность по суду работодатель не сможет.

Пример расчета авансовых отпускных

Менеджер ООО «Бриз» Гаврилов Р. Н. увольняется, использовав в текущем году отпуск стандартной продолжительности (28 дней). На момент разрыва трудовых отношений с работником бухгалтер ООО «Бриз» располагал следующей информацией:

- количество полученных от работодателя авансом дней отпуска — 12;

- среднедневной заработок для расчета отпускных — 1 120 руб.

Дополнительные условия:

- во время нахождения работника в отпуске в компании повысились оклады — повышение произошло 20 мая и затронуло весь рабочий коллектив;

- окончание отпуска Гаврилова Р. Н.пришлось на 30 мая;

- оклад работника до и после повышения составил 25 000 и 28 000 руб. соответственно.

Расчет специалист бухгалтерии начал с определения неотработанных отпускных дней, приходящихся на период после повышения окладов. Из 12 авансированных отпускных дней на период после повышения пришлось 11 дней (с 20 по 30 мая), на неотработанные дни отдыха, оплачиваемые без учета повышающего коэффициента, приходится 1 день (12 – 11).

Бухгалтер произвел следующий расчет, используя формулу из предыдущего раздела:

∑Онд = 1 день × 1 120 руб. + 11 дней × [1 120 руб. × (28 000 руб. / 25 000 руб.)] = 14 918,40 руб.

Такая сумма на момент увольнения Гаврилова Р. Н. составила его задолженность перед работодателем как полученная, но не отработанная.

Какую часть этого долга получится вернуть работодателю, расскажем в следующем разделе.

О том, как порядок предоставления отпуска может измениться, см. здесь.

Удержание за использованный отпуск при увольнении

Полученная в результате расчета величина не отработанных сотрудником отпускных и сумма, которую можно удержать из его дохода, совпадают не всегда.

ВАЖНО! Сумма удержаний ограничена законодательно (ст. 138 ТК РФ) и составляет 20% от получаемого работником дохода. В отдельных случаях разрешено превысить установленное ограничение до величины, не превышающей половины от полученного дохода.

Следует учесть, что кроме авансовых отпускных у сотрудника могут быть и иные обязательства (по исполнительным листам, в связи с возмещением ущерба и т. д.). Тогда и они в совокупности с авансовыми отпускными не должны превысить указанного ограничения размера удержания.

Бухгалтеру необходимо выяснить, какую часть рассчитанной суммы неотработанных отпускных можно вычесть из доходов сотрудника. Если иных удержаний у него нет, а размер полученных авансом отпускных составляет менее 1/5 части получаемой при увольнении суммы, проблем не возникает — авансированные отпускные можно удержать в полном объеме.

Если установленное ст. 138 ТК РФ ограничение не позволяет работодателю возместить полностью указанную сумму, можно попытаться предпринять следующее:

- попросить работника добровольно погасить оставшуюся часть долга;

- обратиться для решения вопроса о взыскании в судебные органы (ст. 382-383 ТК РФ);

- простить остаток задолженности.

Каждый из перечисленных способов имеет свои нюансы. Например, добровольное погашение долга влечет пересчет НДФЛ, а прощение долга приводит к корректировке обязательств по налогу на прибыль.

Судебный путь решения вопроса, как показывает практика, не всегда в пользу работодателя. Например, в апелляционном определении Верховного суда Республики Карелии от 11.01.2013 № 33-111/2013 суд встал на защиту интересов работодателя, а в постановлении президиума Ростовского областного суда от 15.09.2011 № 44г-109 по аналогичному вопросу высказана противоположная точка зрения.

Что устанавливает ТК РФ в отношении удержаний из зарплаты, узнайте из этой статьи.

Итоги

Удержание за неотработанный отпуск при увольнении производится из получаемых работником сумм окончательного расчета. В отдельных законодательно установленных случаях такие удержания не разрешаются или ограничиваются.

Источники:

- Налоговый кодекс РФ

- Трудовой кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Удержание НДФЛ при увольнении

В Налоговом кодексе нет специального правила для определения налоговой базы по НДФЛ, если ранее начисленные отпускные, с которых уже уплачен налог, впоследствии удерживаются из выплат при увольнении. Поэтому есть разные мнения о том, как действовать работодателю (налоговому агенту по НДФЛ). Он может:

- уменьшить налоговую базу по НДФЛ на сумму отпускных за неотработанные дни отпуска. Тогда у него образуется переплата по НДФЛ;

- не уменьшать налоговую базу по НДФЛ, так как удержания производятся из сумм, выплачиваемых за вычетом НДФЛ.

В обычной ситуации, когда выплаты превышают сумму удержания, работодателю проще не отражать задолженность перед сотрудником по возврату НДФЛ, а сразу рассчитать налог от суммы выплат с учетом удержания.