Готовые интеграции с сервисами для бизнеса

По договору займа согласно п. 1 ст. 807 ГК РФ одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

Обязательство заемщика может быть прекращено в результате заключения соглашения о прощении долга, согласно которому кредитор освобождает должника от лежащих на нем обязанностей, в том числе по возврату суммы займа, если это не нарушает прав других лиц в отношении имущества кредитора (ст. ст. 407, 415 ГК РФ).

Организация занимается торговой деятельностью, а также производством продукции, отдавая материалы в переработку на сторону. Готовая продукция и товары на вешалках упаковываются в полиэтиленовые пакеты и коробки и в таком виде отправляются покупателям и комиссионерам.

НК РФ) будет учтен доход, у организации-должника в результате прощения долга в целях налогообложения прибыли возникает внереализационный доход. Случаи прощения долга материнской или дочерней компании встречаются в финансово-хозяйственной деятельности довольно часто.

https://youtu.be/L—JPYNDVIU

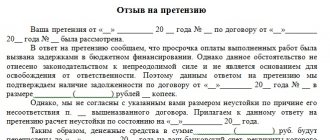

Образец соглашения о прощении долга

—————————————————————————¬ ¦ Соглашение ¦ ¦ о прощении долга ¦ ¦ ¦ ¦г. Самара 1 октября 2013 г.¦ ¦ ¦ ¦ 1. Согласно договору займа от 05.08.2013 N 54 И.П. Казаков должен был¦ ¦исполнить обязанности по погашению займа в сумме 350 000 руб. до¦ ¦1 октября 2013 г. В установленный срок И.П. Казаков свои обязательства¦ ¦выполнил только в части возврата долга в сумме 50 000 руб. ¦ ¦ 2. На основании ст. 415 Гражданского кодекса РФ ООО «Успех»¦ ¦освобождает И.П. Казакова от лежащих на нем обязанностей, указанных¦ ¦в п. 1 настоящего Соглашения, в части оплаты займа на сумму 300 000¦ ¦(Триста тысяч) руб. ¦ ¦ ¦ ¦Генеральный директор ООО «Успех» Учредитель ООО «Успех» ¦ ¦ Иванов А.П. Иванов Казаков И.П. Казаков¦ ¦ Печать ¦ ¦ ООО «Успех» ¦ ¦ М.П. ¦ L—————————————————————————

Рисунок Вопрос N 2. Как простить долг через зачет взаимной задолженности?

Погасить свой долг перед фирмой учредитель может и другими способами, например зачетом взаимных требований, если у фирмы перед ним также имеется задолженность. Так, когда у компании есть чистая прибыль, она начисляет участникам дивиденды. Напомним, чистую прибыль можно распределять не только по окончании года, но и по итогам квартала, полугодия или 9 месяцев, если такой порядок прописан в учредительных документах (п. 1 ст. 42 Федерального закона от 26.12.1995 N 208-ФЗ и п. 1 ст. 28 Федерального закона от 08.02.1998 N 14-ФЗ).

Суть вопроса. Учредитель может погасить свой долг перед фирмой дивидендами, которые ему начислены, но не выплачены.

Обязательство может быть прекращено полностью или частично зачетом встречного однородного требования, срок которого наступил либо срок которого не указан или определен моментом востребования (ст. 410 ГК РФ). Действующим законодательством не установлено какого-либо запрета на зачет обязательств по выплате дивидендов в счет встречного требования по возврату займа (ст. 411 ГК РФ). Значит, учредитель может погасить свой долг перед фирмой таким способом. Чтобы оформить зачет взаимных требований между компанией и учредителем, составляют акт в произвольной форме. День, в который акт будет подписан, считается днем зачета.

Прощение долга между усн налоговые последствия

Прощение же не является отдельной сделкой, это прекращение обязательства по первоначальному возмездному договору. Поэтому такое списание задолженности может быть оформлено кредитором в одностороннем порядке без ограничения по сумме.

В то же время при прощении долга прекращается обязательство должника (покупателя) перед кредитором (поставщиком) от лежащих на нем обязанностей, если это не нарушает прав других лиц в отношении имущества кредитора.

Продавец рассчитывает НДС со стоимости имущества в момент его отгрузки, и прощение на базу по НДС никак не влияет.Бухгалтерский учет. На дату реализации товара продавец делает в учете проводки по признанию выручки и списанию стоимости товара. Долг признается прочим расходом на дату прощения.

Свиридова Татьяна Вашей организации должна другая организация//Дебиторская задолженность// Если кредитор освобождает должника от лежащих на нем обязанностей, значит, имеет место быть прощение долга, которое допустимо при условии, что это не нарушает прав других лиц в отношении имущества кредитора (ст.415 ГК РФ).

Ликвидационный баланс как обнулить показатели

Поскольку в результате заключения с заимодавцем соглашения о прощении долга у заемщика, ранее получившего денежные средства по договору займа, прекращается обязанность вернуть долг, такие денежные средства являются безвозмездно полученными.

Операция по прекращению долговых обязательств представляет собой аннулирование обязанности должника перед кредитором. Такие действия возможны только в том случае, если они не нарушают права сторонних лиц. Рассмотрим два примера — долг по оплате товара и долг по договору займа без процентов с примерами проводок, налогами и проводками, а так же учет при упрощенке. На этих примерах мы разберём порядок отражения в налоговом и бухгалтерском учёте операций прощения долга.

К основным налогам, которые обязаны выплачивать юридические лица, относятся налог на добавленную стоимость и налог на прибыль.

Проводки по учету процентов по займу

Получившая заем сторона начисляет проценты по нему ежемесячно, если иная периодичность начисления не предусмотрена договором, фиксируя это проводкой:

Дт 91 Кт 66 (67).

Факт оплаты процентов у нее отобразится как:

Дт 66 (67) Кт 51.

Выдавшая заем сторона начисление процентов будет делать с той же периодичностью, что и заемщик, и учитывать это проводкой:

Дт 76 Кт 91.

Получение процентов она отразит как:

Дт 51 Кт 76.

Об основных моментах, обусловливающих различия между кредитом и займом, читайте в материале «Учет кредитов и займов в бухгалтерском учете».

Формирование налоговой и бухгалтерской отчётности

Да, Организация Арендодатель может простить часть долга Арендатору в связи с тяжелым финансовым положением.

Также имеет статус индивидуального предпринимателя, применяет систему налогообложения УСН с объектом налогообложения «доходы минус расходы». Физическое лицо выдавало денежные средства в заем под проценты обществам, в которых является участником. Займы были выданы как в тот период, когда гражданин являлся участником обществ, так и в тот период, когда он участником обществ еще не был.

Налогоплательщики, применяющие упрощенную систему, определяют доходы от реализации товаров, работ, услуг и имущественных прав в порядке, установленном ст. 249 НК РФ, а внереализационные доходы — в порядке, установленном ст. 250 НК РФп. 1 ст. 346.15 НК РФ.

ИП «муж» — УСНО (6%), ИП «жена» — УСНО (6%). ИП «муж» за счет доходов от своей предпринимательской деятельности, с которых он уплатил налог, выдаёт процентный заем ИП «жена» на развитие предпринимательской деятельности. Расчётов по договору займа нет. Через год ИП «муж» прощает долг ИП «жена».

А доходы в виде процентов по займу учитываются на дату прощения, поскольку на эту дату прекращается задолженность должника по уплате процентов.Сумма прощенного долга не признается в составе расходов, учитываемых при определении налоговой базы по упрощенке.

Таким образом, прощение долга является односторонним юридическим действием, то есть не требует заключения какого-либо соглашения между сторонами. Оно может быть оформлено в виде решения уполномоченного органа кредитора, уведомления, любого иного одностороннего документа (например, сообщения).

Рассматриваемый доход следует учесть в целях исчисления налога при применении УСН на дату прощения задолженности.

Блог — это ваш новый инструмент, чтобы рассказать о себе. Публикуйте любой контент про вашу компанию.

Прощение долга у ИП следует рассматривать как выручку от реализации услуг. Рассматриваемый доход следует учесть в целях исчисления налога при применении УСН на дату прощения задолженности.

Может ли юридическое лицо провести добровольную ликвидацию без распределения чистой прибыли или прощения долга? Насколько высок риск налоговой проверки после подачи заявления на добровольную ликвидацию.

Возврат займа учредителю и прощение долга в 1С: Бухгалтерии предприятия 8

21.07.2018 12:10 6399

В одной из прошлых статей мы рассмотрели варианты помощи учредителя при необлагоприятной финансовой ситуации в компании (Получение займа от учредителя-физического лица и его отражение в 1С: Бухгалтерии предприятия 8.) Сегодня я хотела бы рассказать вам о возможных вариантах возврата займа, полученного от учредителя.

В данной статье мы детально не рассматриваем интуитивно понятные бухгалтерские проводки по стандартному возврату денежного займа (Дт 66.03, 66.04 – Кт 50, 51).

Остановимся на нюансах процедуры возврата денежного займа:

– наличную выручку нельзя расходовать на возврат займа, ее нужно внести на расчетный счет и затем перечислить сумму возврата безналичным путем;

– указанная в договоре дата возврата денежных средств застрахует компанию от двусмысленного толкования срока действия договора. Иными словами, через 3 года у компании не возникнет необоснованной налоговой выгоды в виде неучтенной в доходах списанной кредиторской задолженности;

– сумма возвращенного займа у заемщика не является расходом, учитываемым в целях налогообложения прибыли;

-при возврате займа в денежной форме у заемщика не возникает обязательств по НДС (операция освобождена от налогообложения НДС).

Помимо возврата займа есть еще один вариант – учредитель может простить долг организации. Это может быть как сумма основного долга, так и сумма начисленных по договору займа процентов.

Рассмотрим, как это отражается в бухгалтерском и налоговом учете у организации на ОСНО.

При прощении долга между организацией и учредителем заключается соответствующее соглашение (в письменном виде).

Прощение долга в этом случае признается безвозмездной передачей имущества и включается во внереализационные доходы.

Отражение у организации-заемщика прощенной учредителем суммы займа (доля учредителя в УК компании 50% и меньше):

Для проверки формируем Анализ счета 66.03.

Но если доля участия учредителя составляет свыше 50%, то такая сделка не включается в доходы организации. В этом случае прощение долга можно оформить, как увеличение чистых активов организации. Напомним, что чистые активы компании – это собственные средства компании, которые останутся после того, как она рассчитается с кредиторами. Другими словами – собственный капитал компании.

Важно: Если величина чистых активов меньше величины уставного капитала, компании может угрожать принудительная ликвидация. Увеличение чистых активов организации не влияет на величину уставного капитала.

Рассмотрим отражение операции увеличения чистых активов компании в 1С: Бухгалтерии предприятия 8 редакции 3.0 (отражение на дату принятия решения учредителя).

Для проверки сформируем Анализ счета 66.03 (заем закрыт).

А также Анализ счета 75.01«Расчеты по вкладам в уставный (складочный) капитал».

В расшифровке «Капитал и резервы» бухгалтерского баланса отражена сумма добавочного капитала счета 83.09 «Добавочный капитал. Другие источники».

Сумма прощенных проценты по договору займа – это в любом случае, независимо от доли участия учредителя, внереализационный доход организации.

Основание: Сумма прощенных процентов по займу не может рассматриваться, как безвозмездно полученное имущество (пп.11 п.1 ст.251 НК РФ). Прощенные проценты учитываются в доходах, как кредиторская задолженность, списанная по иным основаниям.

Важно: Проводки оформляются на дату подписания соглашения о прощении долга.

Отражение у организации-заемщика прощенной учредителем суммы начисленных процентов:

Формируем Анализ счета 66.04.

У организации, применяющей УСНО, при прощении долга по договору займа не включается в налогооблагаемый доход ни сумма основного долга (если доля участия учредителя более 50%), ни проценты, начисленные по договору займа.

Основание: При УСНО к доходам относятся доходы от реализации товаров (работ,услуг) и имущественных прав и внереализационные доходы. К тому же при УСНО доходы определяются кассовым методом (Письмо Минфина РФ от 31.05.2016г. №03-11-06/2/31354).

Важно: Риски при УСНО возникают тогда, когда соглашение о прощении долга не заключено. По истечению срока исковой давности такая кредиторская задолженность должна быть списана в доход (внереализационные доходы организации).

Риски при УСНО возникают и в случае, если прощается не денежный, а имущественный заем. В этом случае имущество не должно продаваться третьим лицам в течение года.

И в заключении, совет для компаний, применяющих любую из рассматриваемых систем налогообложения.

Если у компании два учредителя, желательно, чтобы доли не распределялись в соотношении: 50%+50%. Эта ситуация ставит в тупик саму возможность оказания финансовой, либо имущественной помощи без включения во внереализационные доходы. Вариант: 49%+51% отличается незначительно, но уже дает возможность компании не учитывать заем учредителя (50% и более) в налогооблагаемой базе.

Ирина Казмирчук

Источник: https://xn--80abbnbma2d3ahb2c.xn--p1ai/bukhgalteriya-3-0/main/bukhgalteriya-3-0/vozvrat-zaima-uchrediteliu-i-proshchenie-dolga-v-1s-bukhgalterii-predpriiatiia-8

Как оформить и отразить прощение долга контрагенту

Доход отразить придется, т.к. доходом на упрощенке признается не только поступление оплаты, но и погашение обязательства прощением долга. Иначе есть риск доначисления налогов. При соблюдении тех же условий в составе расходов можно учесть и сумму прощенных процентов, которые были учтены в составе доходов. А вот на УСН учесть в расходах сумму прощенного долга по возврату займа или уплате процентов не удастся в любом случае, поскольку перечень расходов на «упрощенке» является закрытым и таких затрат не предусматривает (ст.

Одно юридическое лицо может простить долг другому юридическому лицу в следующих случаях:

- в связи с невозможность должника погасить полученный займ (регулируется статьей 416 ГК РФ);

- в связи с прекращением деятельности юридического лица, выступающего в роли заемщика, то есть ликвидацией юрлица (регулируется статьей 419 ГК РФ);

- в связи с принятие одного из государственных органов какого-либо акта, в результате которого выплата задолженности становиться невозможной (регулируется статьей 417 ГК РФ).

После подписания обеими сторонами соглашения, аннулирующего долг, в учете кредитора делаются проводки по списанию задолженности на затраты. В налоговом учете ориентироваться надо на применяемый режим налогообложения.

Учет прощенного долга ИП, применяющего УСН

В заключение отметим, что сумму «прощенной» задолженности организация-заимодавец, применяющая УСН с объектом налогообложения «доходы минус расходы», не вправе включить в расходы, так как списание данных сумм не предусмотрено в закрытом перечне затрат, перечисленных в п. 1 ст. 346.16 НК РФ (письма Минфина России от 23.10.2009 N 03-11-06/2/222, от 21.08.2009 N 03-03-06/1/541).

Чтобы получить ответ на интересующий вопрос, напишите его в разделе «Консультация бухгалтера».

Ну а поскольку получается, что в результате прощения долга обязательство должника считается прекращенным, то есть погашенным, то у кредитора на УСН появляется налогооблагаемый доход в виде суммы прощенного долга. Пример. Компания на УСН отгрузила в адрес покупателя товар на сумму 500 000 руб.

Никаких ограничений по размеру доли в уставном капитале или организационно-правовой форме учредителя физическое или юридическое лицо не установлено. Передаваемая сумма также законом не ограничена.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Сервис формирует для вас персональный налоговый календарь. Учитывает форму собственности, наличие сотрудников и систему налогообложения.

Молчание кредитора, бездействие, непредъявление им требований о предоставлении должного не могут считаться прощением долга. При применении кредитором УСН сумма прощеного долга в расходах не учитывается вне зависимости от оснований возникновения долга и мотивов прощения. Такой вид расхода не содержится в закрытом перечне расходов, учитываемых при расчете единого налога. При применении УСН должником сумма прощенной кредиторской задолженности учитывается в общем порядке в составе внереализационных доходов.

Соглашение о прощении долга юридическому лицу

№03-03-06/1/147). В письме Минфина России от 18.03.2011г. №03-03-06/1/147 специалисты финансового ведомства указали, что сумма прощенного долга ни при каких обстоятельствах не соответствует критериям экономической обоснованности и направленности на получение дохода. К нему нельзя применить пп.2 п.2 ст.265 НК РФ, поскольку данная норма относится к безнадежным долгам, а прощенный долг в силу п.2 ст.266 НК РФ таковым не является. Так как добровольное прощение долга представляет собой безвозмездную передачу имущества, следовательно, на основании пп.16 ст.270 НК РФ такой долг не может учитываться в налоговых расходах (письмо Минфина России от 12.07.2006г. №03-03-04/1/579).

Между тем, подобный подход к прощению долга Президиум ВАС РФ в постановлении от 15.07.2010г. №2833/10 (далее – постановление № 2833/10) признал ошибочным. Суд указал, что перечень внереализационных расходов и приравниваемых к таким расходам убытков налогоплательщика не является исчерпывающим. Это позволяет налогоплательщику учесть в составе расходов, уменьшающих налоговую базу по налогу на прибыль, в том числе и убытки, связанные с прощением долга.

Одновременно была сделана оговорка об обязательности приведенного в постановлении толкования правовых норм при рассмотрении нижестоящими арбитражными судами аналогичных дел.

Однако налоговые органы склонны утверждать, что выгодная налогоплательщикам позиция ВАС РФ относится только к тем случаям, когда стороны заключили не просто соглашение о прощении долга, а мировое соглашение.

Постановление №2833/10 было принято по делу, в котором кредитор простил часть долга должнику путем заключения мирового соглашения, поэтому существует риск того, что налоговые органы будут рассматривать данное постановление как распространяющее свое действие только на аналогичные случаи. При прощении долга, например, путем заключения гражданско-правового соглашения налоговики будут использовать ранее принятые разъяснения Минфина России.

ФНС России в письмах от 12.08.2011г. №СА-4-7/13193 и от 22.12.2010г. №ШС-37-3/18261 указала на то, что если организация сможет доказать, что прощение долга направлено на получение дохода (наличие коммерческого интереса), она вправе учесть сумму прощенного долга при расчете налога на прибыль. В данном случае коммерческий интерес, например, может выражаться в достижении мирового соглашения, направленного на урегулирование взаимных требований сторон. При этом понесенные организацией расходы будут соответствовать требованиям п.1 ст.252 НК РФ. Так как перечень внереализационных расходов (в т. ч. убытков, приравниваемых к внереализационным расходам) не является закрытым, компания вправе учесть сумму прощенного долга. При отсутствии со стороны организации попыток взыскать долг, его можно было бы списать в момент истечения срока исковой давности согласно пп.2 п.2 ст.265 НК РФ. Налоговое ведомство ссылается на позицию Президиума ВАС РФ, приведенную в постановлении от 15.07.2010г. №2833/10.

Однако риск предъявления претензий к таким расходам все-равно сохраняется, поскольку неизвестно, какими разъяснениями будут руководствоваться налоговые инспекторы при проведении проверок.

Свиридова Татьяна Владимировна Генеральный директор аудиторской Аудитор Аттестованный консультант по налогам и сборам Судебный эксперт

Уважаемые посетители HotDolg! Во избежание рисков, перед принятием каких-либо решений с использованием информации, размещенной на сайте, необходимо обращаться за получением консультации или иной необходимой помощи (правовой, управленческой, психологической) по конкретной сложившейся у Вас ситуации к специалисту. Если Вы хотите получить мнение юриста по Вашей проблеме или если Вы хотите получить иную правовую помощь (составление документа, представление интересов в суде и т.п.), то используйте сервис «Записаться на консультацию» в верхней правой части сайта. Обращаем Ваше внимание, что предоставлять ответы на задаваемые посетителями вопросы в комментариях к материалам проекта HotDolg (тем более оперативно), в связи с их большим количеством, не представляется возможным.

перваяпред.2 из 13след.последняя

Доступ для сотрудников по ролям

В году истекает срок исковой давности возврата займа. Как будет выглядеть налогообложение у должника и кредитора? Письмо Минфина России от Такие средства основная сумма займа признаются внереализационным доходом на основании п.

Может ли учредитель дать беспроцентный займ своей организации в году Просмотров: Отвечаем на вопросы по теме Минимальный уставный капитал при регистрации ООО составляет всего 10 рублей. Этой суммы хватит разве что на организацию посреднического бизнеса в стенах собственной квартиры. Рассмотрим в деталях беспроцентный займ от учредителя: налоговые последствия года.

ГК РФ). Оформить прощение вы можете соглашением или уведомлением о прощении долга. В этом случае Арендодатель пусть направит должнику-Арендатору уведомление о прощении долга.

Организация Арендатор попала в трудное финансовое положение. Имеет большую задолженность (200 0000 рублей) перед Арендодателем. Арендатор обратился с просьбой о прощении части долга в сумме 200000 рублей в 2020 г. и части в сумме 300000 рублей в 2020 г. Арендатор и Арендодатель находятся на Упрощенной системе налогообложения, доходы, уменьшенные на величину расходов. Вопрос.

Прощение долга при усн доходы минус расходы

В силу ст. 415 ГК РФ при прощении долга обязательство должника перед кредитором прекращается. Следовательно, на дату прощения подрядчиком долга обязательство заказчика по оплате работ в соответствующей части прекращается. Получается, что оснований для невключения суммы прощенного долга в расходы нет.

Кроме того, у организации может возникнуть обязанность рассчитать и удержать НДФЛ при прощении долга гражданину и начислить страховые взносы при прощении долга работнику. Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу применения упрощенной системы налогообложения и на основании информации, изложенной в письме, сообщает следующее.

Прощение долга на УСН: «доходный» переворот (Ермакова Г.)

Кредитор вправе освободить должника от его обязательств. Такая операция называется прощением долга. Когда можно простить долг Прощение долга предполагает четкое волеизъявление кредитора освободить должника от обязанности погасить долг. На практике это могут быть уведомление или соглашение договор о прощении долга. При этом укажите в нем, какой именно долг прощается, его размер, а также реквизиты документов, на основании которых возникла задолженность. Читать далее Налог на прибыль Если организация прощает дебитору задолженность, такая сделка считается дарением ст. Это действительно как в случае прощения долга за отгруженное покупателю имущество, так и в случае прощения долга по предоставленному займу и объясняется так. В первом случае объект налогообложения НДС возникает на дату отгрузки подп. Читать далее УСН Организации, которые платят единый налог с доходов, включать в налоговую базу расходы, в том числе суммы прощенного долга, не вправе п. Сумму невыплаченных процентов по прощенному долгу в доходы не включайте в силу пункта 1 статьи

Может ли управляющая компания, работая на УСН создавать представительства Вопрос Организация Арендатор попала в трудное финансовое положение.

.