Что такое камеральная налоговая проверка

Камеральная проверка — это контрольное мероприятие, которое ИФНС проводит после получения любой декларации и любого расчета. В общем случае такая проверка не предполагает посещения налоговиками места нахождения налогоплательщика: все мероприятия проводятся в стенах инспекции.

Определить вероятность выездной налоговой проверки и получить рекомендации по налоговой нагрузке

Первым делом поступившая отчетность проверяется на соблюдение сроков сдачи. ИФНС фиксирует, что декларация или расчет представлены без опоздания. Если срок нарушен, плательщику грозит штраф по статье 119 НК РФ.

ВАЖНО НА ПЕРИОД КАРАНТИНА ИЗ-ЗА КОРОНАВИРУСА. Сроки представления деклараций и расчетов, которые приходятся на период с 1 марта по 31 мая 2020 года, автоматически продлеваются на три месяца. Исключение составляют декларация по НДС и расчеты по страховым за I квартал 2020 года — их надо сдать не позднее 15 мая (постановление Правительства РФ от 02.04.20 № 409; см.: «Перенесены сроки уплаты налогов и взносов» и «Когда платить налоги и сдавать отчетность: все новые сроки в таблице от ФНС»).

Затем контролеры проверяют соответствие отчетности правилам, которые прописаны в порядке заполнения той или иной декларации (расчета). После этого проверяется выполнение контрольных соотношений.

Бесплатно сдать всю налоговую отчетность через интернет

Кроме того, в рамках «камералки» данные из декларации или расчета сопоставляются с прочей информацией, которая есть в распоряжении налоговых органов. В частности, сведения из поступившей отчетности сверяются с данными из других деклараций и расчетов самого налогоплательщика, а также с отчетностью его контрагентов (п. 2.3 письма ФНС от 16.07.13 № АС-4-2/12705). Помимо этого, сведения, указанные в декларации или расчете, сопоставляются с данными из информационных источников, к которым у ИФНС есть доступ. Это, в частности, информация о лицензиях, банковских счетах, данные ЕГРН, ЕГРЮЛ и ЕГРИП (п. 2.5 письма ФНС от 16.07.13 № АС-4-2/12705).

Получить свежую выписку из ЕГРЮЛ или ЕГРИП с подписью ФНС Отправить заявку

Порядок подачи «уточненок» иной, если налог платит налоговый агент

Финансисты напомнили специальную норму п. 6 ст. 81 НК РФ, которая обязывает налоговых агентов, в том числе по НДС, представлять уточненные расчеты в следующих случаях:

- в поданной отчетности не отражены (неполностью отражены) какие-либо данные;

- при завышении или занижении налоговых обязательств.

Минфин РФ разъяснил, что уточненная декларация должна содержать все те разделы, которые были заполнены в первичной отчетности, даже при отсутствии в них ошибок.

При составлении «уточненки» вносятся исправления в ранее заполненные разделы. При этом заполняются новые разделы, например, раздел 2 «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента», если в первичной декларации он по ошибке не был заполнен.

Разделы, не требующие исправлений, остаются без изменений.

Письмо ФНС РФ от 11.01.2017 № АС-4-15/200.

Примечание редакции:

таким образом, для налоговых агентов не имеет значения, завышен или занижен платеж, чужой налог надо пересчитать в любом случае.

Компании – налоговому агенту при обнаружении искажений, указанных в письме, декларацию надо уточнить.

Это касается и расчета по форме 6-НДФЛ.

Например, если мартовская ошибка замечена в конце года после сдачи расчета по итогам 9 месяцев, то подавать придется три «уточненки»: за I квартал, полугодие и 9 месяцев. Ведь раздел 1 формы заполняется нарастающим итогом, и такая ошибка оказывается во всех расчетах, сданных за отчетные периоды (письмо ФНС РФ от 21.07.2017 № БС-4-11/[email protected]).

Искажения в расчете приводят к штрафу в размере 500 рублей.

Пятидневный срок для подачи уточненной декларации установлен НК РФ только при выставлении налогового требования (пояснить или уточнить несоответствия). В других случаях срок не установлен. Но лучше ее подать пораньше, чтобы ошибка, занизившая сумму к уплате, не привела к штрафу в размере 20 процентов недоимки (ст. 122 НК РФ). Ведь налоговики могут первыми ее найти, тогда наказания не избежать.

Перед тем как представить «уточненку», надо уплатить недоимку и пени (п. 4 ст. 81 НК РФ).

Кто проводит камеральную проверку

Как уже отмечалось, камеральная проверка не предполагает обязательного посещения налогоплательщика. Поэтому практически все контрольные мероприятия осуществляются по месту нахождения налогового органа. Для этого в инспекциях созданы специальные отделы камеральных проверок, куда и поступают сданные декларации и расчеты.

Сотрудники этих отделов (налоговые инспекторы) в рамках своих повседневных служебных обязанностей при помощи специальных программ проводят указанные выше контрольные мероприятия.

СПРАВКА. Решение руководителя или заместителя руководителя ИФНС о проведении камеральной проверки не требуется. Об этом прямо сказано в пункте 2 статьи НК РФ.

Этапы проведения КНП

Условно можно выделить несколько этапов проведения КНП:

- Принятие и регистрация декларации в АИС «Налог».

- Арифметический и камеральный контроль поступившей декларации.

- Осуществление непосредственно контрольных мероприятий по проверке представленного документа.

- Завершение КНП.

- Подготовка акта КНП или иного документа.

Смотреть галерею

Цели и особенности проведения «камералки»

Основная цель камеральной проверки — убедиться в правильности формирования налоговых обязательств в декларации или расчете. Другими словами, камеральная проверка может подтвердить, что налогоплательщик верно рассчитал сумму налога, или опровергнуть это. Также в ходе проверки данные из отчетности будут сверены с информацией об уже перечисленных суммах налогов, чтобы установить наличие недоимки или переплаты.

В рамках «камералки», помимо проверки контрольных соотношений и верности заполнения декларации, могут проводиться и другие мероприятия налогового контроля. Так, в случаях, прямо указанных в статье НК РФ, у налогоплательщика можно истребовать дополнительные документы, подтверждающие данные, указанные в декларации. К примеру, такое допускается при выявлении несоответствий между информацией в декларации и сведениями, которые есть у инспекции (п. 3 ст. НК РФ).

Бесплатно получать требования из ИФНС и отправлять запрошенные документы через интернет

Подробнее см.: «ИФНС требует документы: на какие запросы нужно ответить, а какие можно игнорировать».

Также в ходе камеральной проверки ИФНС может проводить так называемые встречные ревизии, то есть запрашивать документы и информацию у третьих лиц (ст. 93.1 НК РФ). Ими могут быть как стороны тех договоров, которые заключал сам налогоплательщик, так и контрагенты второго, третьего и последующих звеньев (постановление Арбитражного суда Уральского округа от 02.08.18 № Ф09-4001/18). Подробнее см.: «ИФНС запросила данные по контрагенту или сделке: когда это правомерно, и что будет, если не ответить на требование».

Кроме этого, при проведении «камералки» ИФНС может вызывать в инспекцию для дачи пояснений руководство проверяемой организации или предпринимателя (подп. 4 п. 1 ст. НК РФ). Также налоговики вправе проводить допросы любых других лиц, в том числе сотрудников налогоплательщика, и выемку документов (ст. и НК РФ). В некоторых случаях допустимы осмотры помещений, территорий, документов и предметов (п. 1 ст. НК РФ).

ВАЖНО НА ПЕРИОД КАРАНТИНА ИЗ-ЗА КОРОНАВИРУСА. До 1 июня 2020 года запрещены любые контрольные мероприятия, связанные с непосредственным контактом с налогоплательщиками. Речь идет о допросах, выемке документов, осмотрах, вызовах в ИФНС и др. (письмо ФНС от 09.04.20 № СД-4-2/[email protected]).

В каком виде нужно представлять пояснения к декларациям и расчетам

Если в ходе камеральной проверки налоговики найдут ошибки либо несоответствия в представленной отчетности, они вправе запросить у налогоплательщика пояснения. У проверяемого лица есть 5 дней на представление пояснений либо корректировку сданных ранее форм.

Если неточности найдены проверяющими в декларации по прибыли, имуществу или транспорту, а также НДФЛ-отчетности, то подать пояснения можно в любом виде (на бумаге или по ТКС). А вот если налоговая недовольна НДС-декларацией, то объясниться с ИФНС нужно исключительно в виртуальном виде по установленному ФНС РФ формату. В противном случае пояснения будут считаться непредставленными и последует штраф.

Напомним, что центральный аппарат ФНС РФ в решении по жалобе налогоплательщика утверждал, что ИФНС на местах должны принимать НДС-пояснения в любом электронном виде, но они необязательно должны соответствовать формату.

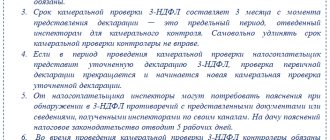

Сроки камеральных проверок

По общему правилу камеральная проверка длится три месяца со дня представления отчетности. Декларации по НДС «по умолчанию» должны проверяться в сокращенный двухмесячный срок (п. 2 ст. НК РФ).

ВАЖНО НА ПЕРИОД КАРАНТИНА ИЗ-ЗА КОРОНАВИРУСА. Несмотря на то, что дни с 30 марта по 30 апреля 2020 года объявлены нерабочими, налоговые органы проводят камеральные проверки в обычные сроки (письмо ФНС от 10.04.20 № ЕА-4-15/[email protected]; см. «Камералки» по НДС и возмещение налога будут проводиться в обычные сроки».)

В большинстве случаев продлить срок «камералки» нельзя. Исключение касается деклараций по НДС. Налоговая инспекция может продлить срок ревизии такого отчета с сокращенных двух до стандартных трех месяцев, если будут обнаружены признаки нарушения налогового законодательства (п. 2 ст. НК РФ).

Бесплатно проверить и сдать электронную декларацию по НДС

Указанные выше сроки проверки начинают течь с того дня, когда инспекция получила декларацию или расчет (письмо Минфина от 22.12.17 № 03-02-07/1/85955, п. 2.2 письма ФНС от 16.07.13 № АС-4-2/12705). Правила окончания периода камеральной проверки такие же, как и для любых других сроков (ст. 6.1 НК РФ). Это значит, что «камералка» должна закончиться в соответствующее число спустя три (два) месяца. Если этот день выпадает на выходной или праздничный, дата окончания переносится на ближайший рабочий день. А если в месяце, на который приходится день завершения проверки, нет соответствующего числа, то ревизия должна закончиться в последний день этого месяца.

ВНИМАНИЕ. ИФНС не может приостановить течение срока при осуществлении камеральной проверки.

Истечение срока «камералки» означает, что инспекторы должны прекратить все «внешние» проверочные мероприятия. То есть, они не смогут рассылать требования о представлении документов (как налогоплательщику, так и третьим лицам), проводить допросы, осмотры, выемки и т.п. А вот «внутренние» мероприятия могут продолжаться. Дело в том, что составление акта проверки за пределами ее срока не является существенным нарушением процедуры и не влечет безусловной отмены решения ИФНС (п. 14 ст. 101 НК РФ, п. 3 письма Минфина от 23.03.18 № 03-02-07/1/18400).

ВНИМАНИЕ. Если до окончания «камералки» подать уточненную декларацию, то проверка первичной отчетности тут же прекратится. А срок проверки начнет течь заново (п. 9.1 ст. НК РФ).

Что говорит закон

Камеральная проверка, как говорилось выше, является видом аудита федеральной налоговой службы, которая проводится при поддержке действующего налогового кодекса Российской Федерации. Все информационные данные, касающиеся порядка и правил ее осуществления, прописаны в статьях 31, 87 и 88 налогового кодекса.

При наличии документов, которые постоянно присылаются различными компаниями и предприятиями, можно провести камеральную проверку. Недостающая документация может быть запрошена представителями налоговой инспекции. Количество этой документации всегда велико, поэтому довольно-таки часто встают ситуации, когда нужна полностью заверенная документация, а не ее часть.

Заверенные копии документов должны отражать все информационные данные, которые есть на оригинале данной бумаги. Налоговое законодательство не предусматривает определенные условия для предоставления заверенных копий документов в Федеральную налоговую службу. Именно по этой причине заверяться могут любые документы и в любом количестве.

Пакеты с документами должны соответствовать определенным требованиям:

- текст должен быть читабельным;

- при просмотре пакетов не должно быть ситуаций с возможным ее механическим повреждением;

- необходимо обеспечить простое и беспрепятственное копирование с документов;

- все страницы должны быть пронумерованы, а также в конце указывается количество заверенных копий.

В налоговые органы папки с документами отсылаются с прилагаемым сопроводительным письмом.

В случаях, когда при помощи камеральной проверки в работе бизнесмена или простого работника были выявлены нарушения, касающиеся налогового кодекса, то налоговые инспектора имеют полноценное право наложить штрафные санкции, пени, дополнительные выплаты и т.д. Штрафные санкции выписываются, если:

- был зафиксирован факт уклонения от налоговых отчислений в количестве 20% от неуплаченных величин;

- был установлен отказ от заполнения и передачи налоговой декларации и отчетной документации;

- остальные нарушения административного характера.

Если бизнесмен или же руководящий состав компании скрывает от налоговой инспекции крупное количество денег, то они будут отвечать согласно статьям Уголовного законодательства Российской Федерации.

Порядок проведения «камералки»

Камеральную проверку можно условно разделить на два этапа: автоматизированный контроль и углубленная проверка. Автоматизированный контроль отчетности происходит фактически без участия налоговиков. После того, как данные из декларации (расчета) загружены в информационную систему инспекции, компьютер сам проверяет правильность заполнения строк отчетности и сверяет контрольные соотношения.

Также сведения из деклараций «прогоняются» по специальным базам данных — так называемым автоматическим системам контроля (АСК). Самая известная из них — АСК НДС-2, с помощью которой проводится «перекрестная» проверка данных всех деклараций по НДС и выявляются «разрывы» в цепочках формирования добавленной стоимости. То есть обнаруживаются ситуации, когда налог к вычету принимается, а на следующем этапе в бюджет не перечисляется.

ВНИМАНИЕ. Риск доначислений при камеральной проверке по НДС можно снизить, если заранее сверить с контрагентами полученные и выставленные счета-фактуры.

Проведите автоматическую сверку счетов-фактур с контрагентами Подключиться к сервису

Если по результатам автоматизированного контроля в отчетности обнаружены ошибки, расхождения или несоответствия, то это является поводом для углубленной проверки. Также расширенная проверка осуществляется в том случае, если в декларации заявлены льготы или сумма НДС к возмещению. Кроме того, обязательной углубленной ревизии подвергается отчетность по налогам, связанным с использованием природных ресурсов (п. 3, 6, 8 и 9 ст. НК РФ).

Углубленная камеральная проверка

На этом этапе контрольные мероприятия проводит налоговый инспектор. Он должен убедиться, то налогоплательщик не допустил каких-либо нарушений при заполнении декларации и исчислении суммы налога.

Для этого инспектор рассылает требования о представлении документов и сведений как самому налогоплательщику, так и иным лицам (в т.ч. контрагентам второго и последующего звеньев). При необходимости возможны допросы свидетелей, проведение экспертиз, выемка документов или осмотр территорий, помещений, документов и предметов.

ВАЖНО НА ПЕРИОД КАРАНТИНА ИЗ-ЗА КОРОНАВИРУСА. До 1 июня 2020 года запрещены любые контрольные мероприятия, связанные с непосредственным контактом с налогоплательщиками (письмо ФНС от 09.04.20 № СД-4-2/[email protected]).

Также в рамках углубленной проверки инспектор может направить налогоплательщику сообщение о выявленных в отчетности ошибках. В нем может содержаться требование представить пояснения, либо подать уточненную налоговую декларацию (п. 3 ст. НК РФ).

Бесплатно получать требования и направлять запросы в ИФНС через интернет

ВАЖНО НА ПЕРИОД КАРАНТИНА ИЗ-ЗА КОРОНАВИРУСА. Если требование о представлении документов или пояснений получено в период с 1 марта по 31 мая 2020 года, то срок ответа продлевается на 20 рабочих дней. Исключение — случай, когда требование направлено в рамках камеральной проверки декларации по НДС. В этой ситуации срок подачи документов может быть перенесен на 10 рабочих дней (п. 3 постановления Правительства РФ от 02.04.20 № 409; см.: «Продлены сроки представления документов по требованию ИФНС»).

Камеральная проверка декларации по возмещению НДС

Как уже отмечалось, в отношении деклараций по НДС, в том числе тех, в которых заявлена сумма налога к возмещению, установлен двухмесячный срок «камералки». Его можно продлить еще на один месяц, если будут выявлены признаки нарушений (п. 2 ст. НК РФ).

ВАЖНО НА ПЕРИОД КАРАНТИНА ИЗ-ЗА КОРОНАВИРУСА. Объявление дней с 30 марта по 30 апреля нерабочими не меняет сроки проведения камеральных проверок деклараций по НДС и возмещения налога (письмо ФНС от 10.04.20 № ЕА-4-15/[email protected]).

Также надо учитывать, что при возмещении НДС всегда проводится углубленная камеральная проверка. Это значит, что помимо автоматизированной сверки контрольных соотношений и проверки декларации по АСК НДС-2 инспекторы, скорее всего, затребуют у налогоплательщика счета-фактуры и первичные документы по примененным вычетам (п. 8 ст. НК РФ). Кроме этого, налоговики проведут «встречные» проверки контрагентов, чтобы убедиться в реальности операций и заявленных к возмещению сумм.

Подключиться к сервису для автоматической сверки счетов‑фактур с контрагентами

Если в результате «выплывут» противоречия или расхождения, то инспекторы могут дополнительно запросить книгу продаж, книгу покупок, журнал учета полученных и выставленных счетов-фактур (п. 8.1 ст. НК РФ, письмо ФНС от 10.08.15 № СД-4-15/[email protected]). Также контролеры вправе осмотреть в присутствии понятых территорию и помещения налогоплательщика, чтобы убедиться в наличии ресурсов для совершения операций, заявленных в декларации (п. 2 ст. , п. 1 и 3 ст. НК РФ).

ВАЖНО НА ПЕРИОД КАРАНТИНА ИЗ-ЗА КОРОНАВИРУСА. Если требование о представлении документов в камках «камералки» декларации по НДС получено в период с 1 марта по 31 мая 2020 года, то срок ответа продлевается на 10 рабочих дней (п. 3 постановления Правительства РФ от 02.04.20 № 409). А любые «контактные» контрольные мероприятия, в том числе осмотр территорий и помещений налогоплательщиков, запрещены до 1 июня 2020 года (письмо ФНС от 09.04.20 № СД-4-2/[email protected]).

Проверить контрагента на признаки фирмы‑однодневки и наличие дисквалифицированных лиц

![Уралсиб Банк [CPS] RU](https://fondbiz.ru/wp-content/uploads/uralsib-bank-cps-ru-330x140.jpg)