Пожалуй, первая серьёзная проблема, с которой сталкивается начинающий предприниматель, решивший открыть своё дело — это выбор системы налогообложения. Не каждому под силу самостоятельно разобраться в нюансах российского законодательства, но всем хочется сократить налоговую ставку. Особенно на начальном этапе, когда бюджет ограничен, а финансовые перспективы предприятия ещё не ясны. К счастью, это вполне возможно: специально для таких случаев в Налоговом кодексе РФ предусмотрены несколько специальных режимов.

Предустановлено по умолчанию

В качестве основной схемы уплаты налоговых сборов на территории России применяется ОСН (общая система налогообложения). Поэтому, если после регистрации компании вы не выберите другой режим, фискальные органы будут начислять вам налоги именно по ней. А это означает, что платить придётся всё и сразу: и налог на прибыль, и налог на добавленную стоимость (НДС), и на имущество.

Кроме того, вам предстоит научиться вести полноценный бухгалтерский учёт и раз в квартал сдавать декларацию. Чтобы воспользоваться немногочисленными преимуществами этой системы (льготы и возмещения из бюджета, вычет хозяйственных расходов из налогооблагаемой базы и т. д.), нужно хорошо знать законодательство и аккуратно вести расчёты. Вряд ли такое возможно без помощи опытного бухгалтера.

Кто может применять ОСНО

Выбор режима налогообложения — ответственный шаг, требующий досконального изучения. Ведь от него зависит величина налоговой нагрузки на предприятие или ИП. Каждая система подразумевает свой перечень, алгоритм исчисления и порядок уплаты налогов. Рассмотрим различия самых популярных систем налогообложения: общей и упрощенной.

Первое отличие — это условия для применения. Общая система налогообложения (ОСНО), как понятно из ее названия, распространяется на всех юридических лиц и индивидуальных предпринимателей (ИП).

Когда бизнесмен начинает свое дело, он регистрирует ООО или ИП в налоговой и по умолчанию считается работающим на ОСНО. Разница тут может быть только между организациями и ИП, т. к. они платят разный набор налогов:

| Юрлица | ИП |

| Налог на прибыль — 20% | НДФЛ — 13% |

| НДС | |

| Налог на имущество | |

| Региональные и местные налоги: транспортный, земельный | |

ОСНО предполагает высокую налоговую нагрузку.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Упрощенная система налогообложения (УСН) относится к специальным налоговым режимам. Здесь опять название говорит само за себя. Если режим специальный, следовательно, он может быть применен не ко всем. И это действительно так. Рассмотрим, кто вправе применять УСН.

Дешевле, проще, почти для всех

Упрощённая система налогообложения (УСН) выглядит, по сравнению с ОСН, куда привлекательнее. Вместо трёх разных налоговых сборов взимается только один. Если вас интересуют виды налогообложения в 2016 году, но вникать во все тонкости попросту нет времени, выбирайте УСН. Сэкономите и деньги, и бумагу для печати отчётов и деклараций.

Процентная ставка на «упрощёнке» рассчитывается следующим образом:

- 6% — если налогами облагаются все доходы предприятия. Хороший вариант для небольших компаний, занятых в сфере услуг. При желании можно сократить налог на сумму уплаченных предпринимателем страховых взносов;

- 15% — если в качестве базы используется разница между доходами и расходами. Рекомендуется выбирать этот вариант, если ежемесячно приходится тратить как минимум 60% от общей суммы выручки. Как правило, в таком режиме работают строительные компании, магазины розничной или оптовой торговли и т. д.

С 2009 года регионы имеют право самостоятельно устанавливать размер платежа по УСН с вычетом расходов. Налоговая ставка при этом варьируется от 5 до 15%.

Бухгалтерский учёт на «упрощёнке» вести не обязательно. А вот иметь кассовый аппарат — да. При этом пользоваться этой схемой налогообложения можно практически всем. За исключением организаций, упомянутых в п.3 статьи 346.12 НК РФ (банки, инвестиционные фонды, ломбарды и т. д.).

Перейти на УСН можно либо в начале нового календарного года, либо сразу после регистрации предприятия. В качестве обязательных условий — сравнительно небольшая численность сотрудников (до 100 человек) и соответствие дохода лимиту, установленному Минэкономразвития РФ. В 2020 году он равняется 79 740 000 рублей.

Патент для ИП

До 2013 года индивидуальные предприниматели могли также воспользоваться УПС на патентной основе. После внесения изменений в налоговое законодательство эта схема налогообложения была выделена в отдельный спецрежим ПСН.

Применять его имеют право только ИП, в подчинении у которых находится не более 15 человек. Патент выдаётся на срок от 1 до 12 месяцев в пределах одного календарного года. Стоимость патента — 6% от установленной регионом суммы потенциально возможного дохода.

Кто может применять УСН

Общую систему налогообложения могут принимать все ИП и ООО, а вот упрощенку − нет.

Во-первых, вы не сможете перейти на УСН, если у вас:

- более 100 сотрудников

- выручка за 9 месяцев более 112,5 млн ₽

- остаточная стоимость основных средств больше 150 млн ₽

- доля других юр. лиц в уставном капитале больше 25%.

Кроме того, есть список сфер деятельности, которые тоже попадают под исключение:

- производство подакцизных товаров − алкоголь, табак, духи

- финансовые организации − банки, страховые компании

- юридические услуги − юристы, нотариусы

- игорный бизнес

- добыча полезных ископаемых

- услуги по предоставлению персонала.

Если вы не нашли себя в этих списках, можете перейти на упрощенку, чтобы платить меньше налогов.

Вменённый налог

Главное преимущество ЕНВД (единый налог на вменённый доход), которого не имеют все остальные виды систем налогообложения — фиксированный размер платежа. Сколько бы вы ни заработали, платить будете столько, сколько установлено сотрудниками ФНС и региональными властями. И ни рублём больше.

К сожалению, это же и главный недостаток. Потому что, если вы не заработаете вообще ничего, платить всё равно придётся. На размер платежа при этом влияет не доход, а количество работников, общая площадь торговых точек и т. д.

ЕНВД является обязательным режимом для предпринимателей, которые заняты коммерческой деятельностью в сферах, упомянутых в п. 2 статьи 346.26 НК РФ. К ним относятся, например:

- владельцы прилавков в павильонах и магазинах розничной торговли;

- собственники ресторанов и кафе площадью до 150 м²;

- предприятия, оказывающие бытовые услуги населению, и т. д.

Бухгалтерский учёт при ЕНВД можно не вести. Вместо кассового аппарата разрешается использовать товарные чеки. Максимальная численность работников, как и для УСН, не должна превышать 100 человек. В противном случае придётся перевести предприятие на выплаты по общеустановленной схеме.

Налоговая ставка — 15% от квартальной доходной базы. Возможно уменьшение платежа на сумму, эквивалентную размеру фактически оплаченных предпринимателем взносов в частные или государственные страховые фонды.

Отличия по налоговой нагрузке

Для бизнесмена самым существенным является отличие УСН и ОСН в части налогов. Переход на упрощенку освобождает налогоплательщика от ряда обязательных платежей:

- налога на прибыль (для организаций);

- НДФЛ (для ИП);

- налога на имущество;

- НДС.

Точнее будет сказать, что эти налоги при УСН не платятся в большинстве случаев. Потому что НК РФ предусматривает ситуации, когда и упрощенец обязан вносить платежи, формально относящиеся к ОСНО. Это может быть, например, налог на прибыль с дивидендов или НДС, уплачиваемый на таможне.

Но далее, говоря о том, чем отличается ОСНО от УСН, будем рассматривать стандартную ситуацию, когда бизнесмен, перешедший на УСН, не платит перечисленные выше обязательные платежи.

Другие виды налогов, страховых взносов и прочих обязательных платежей упрощенцы платят на общих основаниях.

Вместо отмененных налогов упрощенец платит один, именуемый налогом, уплачиваемым при УСН.

Посчитать и спросить

Если вы никак не можете решить, какую систему налогообложения выбрать, стоит проконсультироваться с хорошим юристом или бухгалтером. Или же попытаться самостоятельно оценить приемлемость каждого варианта для вашего предприятия. При этом необходимо учесть:

- предполагаемый доход и вероятность превышения установленных законодательством лимитов для применения специальных режимов (если они есть);

- влияние на ту или иную схему налогообложения изменений в НК РФ, анонсированных правительством на ближайшее время;

- величину уплачиваемых налогов при каждом режиме.

Помните: идеальной системы налогообложения не существует. Всё зависит от того, чем вы занимаетесь, как вы ведёте дела и на какую прибыль можете рассчитывать в долгосрочной перспективе.

Для чего совмещать УСН и ОСНО

Главная причина желания многих бизнесменов совмещать эти режимы — отсутствие НДС на УСН.

Продавцы на УСН реализуют товары и услуги без НДС, что лишает контрагента возможности получить возмещение налога. Из-за этого с продавцами на УСН работают неохотно, предпочитая им конкурентов на ОСНО.

Если же продавец на УСН пойдет покупателю навстречу и предъявит счет-фактуру с выделенным НДС, то будет обязан уплатить налог и подать налоговую декларацию.

Кроме этого, единый упрощенный налог уплачивается, даже если фирма ИП или организация работает в убыток. На УСН «Доходы» сумма налога никак не зависит от затрат и рассчитывается только с учетом дохода. Но и на УСН «Доходы минус расходы» налог придется заплатить в любом случае. Если у компании убыток, то ей все равно придется перечислить в налоговую 1 % от дохода.

В таких случаях выгоднее оставить часть бизнеса на ОСНО, ведь налог на прибыль при убытке платить не нужно, а отдельные направления работы основаны на взаимодействии с плательщиками НДС.

Сравнение налоговой нагрузки на ООО при разных налоговых режимах

Чтобы понять какие преимущества принесут для бизнеса такие налоговые режимы как ОСНО и УСН, стоит рассмотреть ниже приведенные примеры.

Исходные данные для примера:

| Общество с Ограниченной Ответственностью приняло решение открыть торговую точку, в которой будут реализовываться товары непродовольственной группы. |

Торговая площадь – 50 кв. м.;

Количество наемных работников – 10 человек;

Ежемесячный доход (без НДС) – 2 000 000 рублей;

Обязательные налоги и сборы

Независимо от выбранного налогового режима, уплачиваются следующие налоги и сборы:

- Акцизы (Налоговый кодекс, глава 22)

- Государственная пошлина (Налоговый кодекс, глава 25.3)

- Таможенная пошлина (Таможенный кодекс, ст.318-319)

- Транспортный налог (Налоговый кодекс, глава 28. Местные законы о транспортном налоге)

- Земельный налог (Налоговый кодекс, глава 31. Местные законы о земельном налоге)

- Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов (Налоговый кодекс, глава 25.1)

- Водный налог (Налоговый кодекс, глава 25.2)

- Налог на добычу полезных ископаемых (Налоговый кодекс, глава 26)

Что такое двойное налогообложение?

Все, что связано с системой налогов, регулируется положениями Налогового кодекса Российской Федерации. Именно к этому документу следует обращаться в первую очередь, чтобы разобраться в тонкостях процесса. И одним из основополагающих положений является утверждение, что каждый самостоятельный отдельный объект налогообложения должен платить только один налог каждого конкретного вида, определенного в законе.

Таким образом, теоретически не должно быть взимания двух аналогичных налогов с одного и того же объекта. Однако на практике иногда встречается обратная ситуация, которая и попадает под определение двойного налогообложения (или Double Taxation).

Суть этого явления в том, что за единый отрезок времени (налоговый период) дважды облагаются налогом одни и те же активы, доходы, имущество, принадлежащие одному и тому же налогоплательщику.

Двойное налогообложение может быть внешним и внутренним.

Первый вариант наиболее распространенный и вызывающий наибольшие нарекания. Это происходит в том случае, если проведенная операция (которая и привела к получению дохода или созданию актива) попадает под две налоговые юрисдикции. Автоматически она в обеих подлежит налогообложению.

Внутреннее двойное налогообложение связано с действием законов на разных административно-территориальных уровнях и присуще далеко не всем странам. Скажем, в Швеции подоходный налог гражданин уплачивает дважды – на государственном и местном уровнях.

Еще одним примером такого внутреннего вида Double Taxation вполне может служить налогообложение доходов корпораций. Вначале налогом облагаются доходы корпорации (юрлица), а затем – акционеров (физлица), которые получают дивиденды. А ведь, по сути, это один и тот же доход.

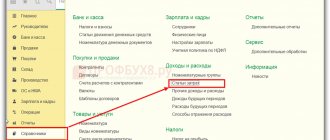

Выбор системы налогообложения

- Сначала уточняем вид деятельности, чем будет заниматься ООО или ИП. затем уточняем под требования каких систем налогообложения подпадает тот или иной вид деятельности.Например услуги и розничная торговля подходят под УСН, ОСНО,ЕНВД и ПСН. Сельхозпроизводители могут находиться на ЕСХН, УСН, ОСНО, Если организация и ИП занимаются производством, то они не могут выбрать ЕНВД и ПСН. ИП могут находиться на ПСН, занимаясь такими услугами как: изготовление ковров и ковровых изделий,колбас, гончарных изделий, бондарной посуды,изделий народного промысла, сельхозинвентаря, визитных карточек и др. Самый большой выбор деятельности из спецрежимов — у УСН.

- По организационно-правовой форме ( ООО или ИП) отличия незначительны — Патент могут приобретать только ИП. Остальные налоговые режимы доступны и для ООО и для ИП.

- По количеству работников. У ПСН не более 15 человек, причем, с учетом работников ИП и на других системах при их наличии. Ограничения по работникам для УСН и ЕНВД не более 100 человек.

- Лимит предполагаемого дохода для УСН в 68,82 млн.рублей в 2015 году. Для ЕНВД ограничения доходов нет, но разрешена только розничная торговля, а не оптовая. Для ПСН ограничение по доходам установлено в размере 60 млн.рублей.

- Если вы работаете с контрагентами, которые находятся на ОСНО, то вам необходимо быть плательщиком НДС, иначе с вами не будут работать, то тогда вам лучше выбрать ОСНО.

- Вариант УСН “Доходы минус расходы” может оказаться самым выгодным. В этом случае надо иметь подтверждающие документы по расходам и перечень их является закрытым (подробнее смотрите в статье, посвященной УСН).

Сравнение налога на прибыль и УСН

Сравним УСН 15% с налогом на прибыль как с наиболее близким по правилам исчисления.

- Объект налогообложения. Для налога на прибыль это прибыль, т. е. разница между доходами и расходами. При УСН возможны два варианта — как аналогичный ОСНО объект «доходы минус расходы», так и объект «доходы», когда затраты бизнесмена вообще не учитываются при расчете налога.

- Метод признания доходов и расходов. При ОСНО они в общем случае учитываются по начислению. Кассовым методом (по оплате) могут пользоваться только небольшие компании с выручкой до 1 млн руб. в квартал (п. 1 ст. 273 НК РФ). При УСН, напротив, выручка и затраты признаются только по оплате (ст. 346.5 НК РФ).

- Состав затрат. Перечень затрат для налога на прибыль является открытым. Предприятие может уменьшить налоговую базу практически на любые экономически обоснованные расходы. При упрощенке с объектом «доходы минус расходы» используется закрытый перечень видов затрат (ст. 346.16 НК РФ).

- Налоговые ставки. Для налога на прибыль в общем случае это 20% (ст. 284 НК РФ), а для УСН с объектом «доходы минус расходы» — 15%, с объектом «доходы» — 6% (ст. 346.20 НК РФ).

Важно! Ставки УСН могут быть снижены региональными законами по объекту «доходы» до 1%, по объекту «доходы минус расходы» — до 5%, а в некоторых особых случаях ставка может составлять и 0% (ст. 346.20 НК РФ).

Совмещение режимов

Если вы хотите вести несколько видов деятельности: например, розничную торговлю в магазине и оказание услуг по автоперевозке. При этом вы можете совмещать налоговые режимы. Магазин на ЕНВД или ПСН (для ИП), а перевозки на УСН. Или наоборот _ перевозки на ЕНВД, а торговлю — на УСН. И опять все зависит от оборотов по данным видам деятельности и от коэффициента К2 в вашем регионе.

Какие режимы совместимы

- ОСНО И ЕНВД

- УСН и ЕНВД

- УСН, ПСН

- УСН и ЕСХН

Нельзя совмещать:

- ОСНО и ЕСХН

- ОСНО и УСН

- УСН и ЕСХН

Какие налоговые режимы могут совмещать между собой ООО и ИП?

Федеральное законодательство позволяет субъектам предпринимательской деятельности совмещать различные системы налогообложения, кроме УСН и ОСНО. Этот запрет подтверждается существующей по этому вопросу в России судебной практикой, а также разъяснительными письмами Министерства Финансов. Чтобы понять, в чем заключается причина несовместимости, следует разобраться в предназначении этих налоговых систем. Например, УСН создавалась специально для того, чтобы облегчить «жизнь» субъектам предпринимательской деятельности и снизить их налоговую нагрузку. ИП и некоторые мелкие ООО, которые перешли на УСН, ведут упрощенный документооборот и подают в контролирующие органы минимальное количество отчетов.

При попытке совместить несколько налоговых режимов субъекты предпринимательской деятельности должны руководствоваться Федеральным законодательством России. В соответствии с регламентом Налогового Кодекса РФ (статьи 18, 346 НК РФ) Индивидуальные Предприниматели и Общества с Ограниченной Ответственностью могут применять УСН параллельно с другими налоговыми режимами. В таблице указаны варианты совмещения систем налогообложения, применимых как к ИП, так и к ООО.

| Тип совмещаемых между собой налоговых режимов | Индивидуальные Предприниматели | Общества с Ограниченной Ответственностью |

| ОСНО+ЕНВД+ЕСХН | + | – |

| ОСНО+ЕНВД+УСН | + | – |

| УСН+ОСНО | + | – |

| ЕНВД+ЕСХН | + | + |

| ОСНО+ЕНВД+УСН | + | + |

| ЕСХН+ОСНО | + | – |

| ЕСХН+УСН | – | – |

| ЕНВД+ОСНО | + | + |

Федеральное законодательство в вопросе совмещения налоговых режимов больше привилегий предоставляет Индивидуальным Предпринимателям. Они могут комбинировать следующие системы налогообложения:

Какие особенности совмещения осно и усн?

Комментарии: Авторизация Пароль чужой компьютер Забыли пароль? © 1997 — 2020 PPT.RUПолное или частичное копирование материалов запрещено, при согласованном копировании ссылка на ресурс обязательна Ваши персональные данные обрабатываются на сайте в целях его функционирования в рамках Политики в отношении обработки персональных данных. Если вы не согласны, пожалуйста, покиньте сайт. Вопрос юристу Связь с редакцией Поделиться Свернуть Наверх здесь и сейчас Личный вопрос от частного лица(трудовые споры, соц. вопросы и др.)Профессиональный вопросот юриста / бухгалтера / ИПпо деятельности юр.