Документальное оформление

Размер компенсации за задержку зарплаты установите в коллективном или трудовом договоре. Например, можно указать, что компенсация составляет 0,06 процента от суммы задолженности за каждый день задержки зарплаты. Если размер компенсации не установлен трудовым или коллективным договором, то ее считают исходя из 1/300 ставки рефинансирования за каждый день просрочки. Такие правила установлены в статье 236 Трудового кодекса РФ.

Внимание: установленный организацией размер компенсации за задержку зарплаты не может быть меньше 1/300 ставки рефинансирования. В противном случае это условие коллективного (трудового) договора будет недействительным (ст. 8 ТК РФ).

Компенсацию за задержку выплачивайте вместе с погашением задолженности по зарплате.

Ситуация: нужно ли выплачивать компенсацию за задержку зарплаты в повышенном размере (превышающем 1/300 ставки рефинансирования), если такое условие установлено региональным соглашением?

Да, нужно, если организация присоединилась к региональному соглашению.

Повышенный размер компенсации за задержку зарплаты может быть установлен региональным соглашением. Такие соглашения заключаются исполнительными властями регионов по согласованию с профсоюзами и работодателями.

Присоединиться к региональному соглашению могут все организации региона, даже если они не участвовали в его заключении. Предложение о присоединении к региональному соглашению официально публикуется вместе с текстом соглашения. Если в течение 30 календарных дней организация не пришлет письменный мотивированный отказ, считается, что она согласна с региональным соглашением. Следовательно, организация будет обязана с момента официального опубликования регионального соглашения установить компенсацию за задержку зарплаты в размере не ниже региональной. Если же организация решит не присоединяться к соглашению, письменный отказ она направляет в исполнительный орган субъекта РФ.

Такой порядок предусмотрен статьей 48 Трудового кодекса РФ.

Как рассчитать денежную компенсацию?

Она может определяться следующим образом:

- По закону;

- По условиям трудового договора.

В первом случае ст. 236 ТК РФ определяет размер компенсации за каждый день в размере 1/150 от ключевой ставки рефинансирования Центробанка. Она берется от общей суммы задолженности по заработной плате.

Насчитанная компенсация по закону не облагается налогом на доходы физлиц (НДФЛ).

Если по условиям трудового договора размер компенсации за задержку заработной платы выше, чем по закону, часть пени облагается НДФЛ. Для этого:

- Определяется размер компенсации по закону.

- Высчитывается положенная неустойка по условиям трудового договора.

- Устанавливается разница между этими значениями, с которой и насчитывается НДФЛ.

Узнаем о том, облагается ли компенсация за задержку зарплаты страховыми взносами, прочитав данную статью.

Формула на основе процентов

Чтобы самостоятельно рассчитать пеню, которую работодатель обязан уплатить персоналу за задержку заработной платы, применяется формула К=Рдзп×Дзп×Ксрф/150, где:

- К – размер компенсации;

- Рдзп – размер долга по зарплате;

- Дзп – количество дней, в течение которых существует задолженность;

- Ксрф –ставка рефинансирования Центробанка.

Расчет проводится для каждого месяца отдельно, сумма долга берется за расчетный месяц, за который образовалась задержка. При постоянной зарплате это величина не меняется, а вот к другим значениям нужно быть внимательнее.

Например, количество дней – величина не постоянная, если расчет пени ведется за период в два месяца и более. Если долг образовался за квартал и более, то первая пеня высчитывается со значением в 90 дней и более, а третья пеня – 30 дней и более. Подробнее продемонстрировано ниже.

Ключевая или процентная ставка рефинансирования – величина переменная, может меняться каждые два-три месяца, при расчетах нужно уточнять. Так, в 2020 году ее значение:

- С 1 января по 11 февраля – 7,75%;

- С 12 февраля по 25 марта – 7,5%;

- С 26 марта по 15 июня – 7,25%.

Поэтому при расчете пени за март, рассчитывается неустойка за периоды:

- С 16 по 25 марта – 10 дней и Ксрф =7,5%;

- С 25 марта по 15 апреля – 21 день и Ксрф =7,25%.

Сумма полученных значений – неустойка за март 2020 года.

Если вы заинтересовались этим вопросом, советуем ознакомиться с калькулятором процентов за задержку выплаты заработной платы.

Пример 1

Заработная плата выплачена с просрочкой в месяц (30 дней). В трудовом договоре не оговорены специальные условия по выплате пени из-за просроченных платежей. Соответственно, применяется указанная выше формула со значением 1/150 ключевой ставки рефинансирования Банка России, которая оставалась неизменной и составляла 8%.

Задолженность по зарплате равна 45 т.р. без учета НДФЛ. Компенсация составляет: 45000×30×0,09/150=810 р.

Пример 2

В соответствии с условиями коллективного договора за каждый день просрочки заработной платы полагается 0,1% от невыплаченной суммы. Ставка рефинансирования составляет 7,75%, что ниже, чем значение, указанное в соглашении. Соответственно, применяются условия, указанные в документе.

Заработная плата не выплачивалась в течение 45 дней. Задолженность накопилась за два месяца – по 50 т.р. за каждый. Просрочка платежа составляет:

- За 1 месяц – 45 дней;

- За 2 месяц – 15 дней.

Высчитываем компенсацию за первый месяц: 50000×45×0,1/150=1500 р. За второй месяц: 50000×15×0,1/150=500 р. Совокупное значение пени: 1500+500=2 т.р.

Избегайте ошибок

В аналогичных последнему примеру случаях часто допускают ошибку. Берут общий долг, в данном случае 100 т.р., и общую длительность задержки – 45 дней. Далее применяют формулу, получая 100000×45×0,1/150= 3 т.р.

То есть, значение увеличилось в полтора раза. Конечно, в суде помогут скорректировать вычисления, но истец может рассчитывать на одну сумму (иногда речь идет о десятках тысячах рублей), а в итоге получит существенно меньшую сумму.

Срок задержки зарплаты

В организации должна быть установлена конкретная дата выплаты зарплаты. Устанавливать период, в течение которого должна быть выдана зарплата, а не конкретный день ее выплаты, нельзя. Определяя установленную дату выплаты, учитывайте, что при совпадении дня выплаты с нерабочим днем зарплату нужно выдавать накануне.

Такие выводы следуют из статьи 136 Трудового кодекса РФ и подтверждаются пунктом 3 письма Минтруда России от 28 ноября 2013 г. № 14-2-242.

Соответственно, срок задержки зарплаты определяйте как количество дней, на которое просрочена выплата. Первым днем задержки является день, следующий за установленной датой выплаты зарплаты. Последним днем задержки является дата фактической выплаты зарплаты. Такой порядок установлен в статье 236 Трудового кодекса РФ.

Ситуация: как определять продолжительность задержки зарплаты – в календарных или рабочих днях?

При расчете компенсации продолжительность задержки выплаты зарплаты определяйте в календарных днях. В статье 236 Трудового кодекса РФ сказано, что компенсацию нужно начислять за каждый день задержки. Оснований для того, чтобы исключать из этого периода выходные и праздничные дни, нет.

Варианты компенсаций

Прежде чем начать расчет компенсации, надо обязательно ознакомиться с условиями, записанными в трудовом или коллективном договоре. Вполне возможно, что договоры предусматривают другие ставки по компенсациям. Дело в том, что в статье 236 ГК оговорены минимальные размеры компенсаций, в то время как в трудовом договоре могут быть предусмотрены более высокие проценты.

К сведению: Для работника не имеет никакого значения, в связи с чем произошла задержка выплат. Это может быть болезнь бухгалтера или недобросовестность делового партнера работодателя, то есть задержка может произойти и не по вине работодателя. Но это не освобождает его от обязанности выплатить компенсацию.

Расчет компенсации

Компенсацию за задержку зарплаты рассчитайте по формуле:

| Компенсация за задержку зарплаты | = | Задолженность по зарплате | × | 1/300 ставки рефинансирования (или больший процент, установленный организацией) | × | Количество дней задержки |

Пример расчета компенсации за задержку зарплаты. Размер компенсации установлен в коллективном договоре

В коллективном договоре, принятом организацией, установлены следующие сроки выплаты зарплаты:

- 20-го числа – аванс в размере 40 процентов от зарплаты;

- 5-го числа – окончательный расчет.

По коллективному договору компенсация за задержку зарплаты составляет 0,06 процента за каждый день просрочки.

Окончательный расчет за декабрь 2020 года, а также всю сумму зарплаты за январь 2020 года организация выплатила 16 февраля 2016 года.

Суммы задолженности и срок задержки составили:

- 300 000 руб. (окончательный расчет за декабрь 2020 года) – 47 дней (с 1 января по 16 февраля 2020 года (1–8 января 2020 года – праздничные дни, поэтому зарплата за декабрь должна быть выплачена 31 декабря 2020 года));

- 250 000 руб. (аванс за январь 2020 года) – 27 дней (с 21 января по 16 февраля 2020 года);

- 300 000 руб. (окончательный расчет за январь 2020 года) – 11 дней (с 6 по 16 февраля 2020 года).

Вместе с задолженностью по зарплате организация выплатила компенсацию за задержку. Сумма компенсации составила: 300 000 руб. × 47 дн. × 0,06% + 250 000 руб. × 27 дн. × 0,06% + 300 000 руб. × 11 дн. × 0,06% = 14 490 руб.

Ситуация: как рассчитать сумму задолженности перед сотрудником, с которой надо платить компенсацию за задержку выплаты зарплаты, – с учетом НДФЛ или без учета?

Сумму задолженности по зарплате, с которой рассчитывается компенсация, определяйте без учета НДФЛ.

При выплате зарплаты организация обязана удержать из нее НДФЛ, а значит, она не должна выплачивать его сотруднику (п. 4 ст. 226 НК РФ). НДФЛ не является частью невыплаченной зарплаты. А компенсацию за задержку нужно рассчитывать исходя из фактической суммы задолженности (ст. 236 ТК РФ).

Ситуация: как рассчитать компенсацию за задержку зарплаты, если в периоде просрочки ставка рефинансирования менялась несколько раз? Согласно коллективному (трудовому) договору, компенсация рассчитывается исходя из ставки рефинансирования.

Сумму компенсации рассчитайте, учитывая все изменения ставки рефинансирования. Период просрочки выплаты зарплаты разделите на периоды, в которых действовали разные размеры ставки рефинансирования и рассчитайте компенсацию за каждый из таких периодов. Такой вывод следует из буквального толкования статьи 236 Трудового кодекса РФ. В ней сказано, что размер компенсации за задержку зарплаты составляет не ниже одной трехсотой ставки рефинансирования, действовавшей в это время (т. е. в период просрочки).

Пример расчета компенсации за задержку зарплаты. Размер компенсации коллективным (трудовым) договором не установлен

В коллективном договоре, принятом организацией, установлены следующие сроки выплаты зарплаты:

- 20-го числа – аванс в размере 40 процентов от зарплаты;

- 5-го числа – окончательный расчет.

Окончательный расчет за декабрь 2020 года, а также всю сумму зарплаты за январь 2020 года организация выплатила 26 февраля 2016 года.

Суммы задолженности и срок задержки составили:

- 300 000 руб. (окончательный расчет за декабрь 2020 года) – 57 дней (с 1 января по 26 февраля 2020 года (1–8 января 2020 года – праздничные дни, поэтому зарплата за декабрь должна быть выплачена 31 декабря 2020 года));

- 250 000 руб. (аванс за январь 2020 года) – 37 дней – с 21 января по 26 февраля 2020 года;

- 300 000 руб. (окончательный расчет за январь 2020 года) – 21 день – с 6 по 26 февраля 2020 года.

Вместе с задолженностью по зарплате организация выплатила компенсацию за задержку. Ее размер в коллективном договоре не установлен, поэтому расчет производится исходя из 1/300 ставки рефинансирования, которая составляет 11 процентов.

Следовательно, сумма компенсации составила:

– за просрочку зарплаты за декабрь 2020 года: 6270 руб. (300 000 руб. × 57 дн. × 1/300 × 11%);

– за просрочку аванса за январь 2020 года: 3391,67 руб. (250 000 руб. × 37 дн. × 1/300 × 11%);

– за просрочку зарплаты за январь 2020 года: 2310 руб. (300 000 руб. × 21 дн. × 1/300 × 11%).

Общая сумма компенсации составила 11 971,67 руб. (6270 руб. + 3391,67 руб. + 2310 руб.).

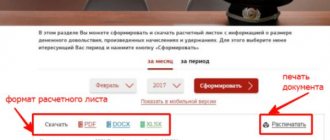

Калькулятор расчёта компенсации за задержку зарплаты (ст. 236 ТК РФ)

Если Вам не выплатили заработную плату, то Вы можете обратиться в суд для защиты своих прав. Наряду с взысканием заработной платы Вы можете требовать выплаты процентов за задержку заработной платы согласно ст. 236 ТК РФ, а также моральный вред. Причем для того, чтобы взыскать проценты, в суд необходимо предоставить расчет этих процентов.

Инструкция по подаче иска о невыплаченной зарплате

Если Вам не выплачивают заработную плату, а Вы работаете или работали официально, то для того, чтобы получить свои честно заработанные деньги, приходится обращаться в суд. Сразу отметим, что срок исковой давности по данной категории дел составляет всего 3 месяца со дня, когда вы узнали или должны были узнать о нарушении своего права. (ст. 392 ТК РФ)

Работник имеет право обратиться в суд за разрешением индивидуального трудового спора в течение трех месяцев со дня, когда он узнал или должен был узнать о нарушении своего права, а по спорам об увольнении — в течение одного месяца со дня вручения ему копии приказа об увольнении либо со дня выдачи трудовой книжки.

Работодатель имеет право обратиться в суд по спорам о возмещении работником ущерба, причиненного работодателю, в течение одного года со дня обнаружения причиненного ущерба.

При пропуске по уважительным причинам сроков, установленных частями первой и второй настоящей статьи, они могут быть восстановлены судом.)

Что значит пропуск исковой давности?

Суть данного понятия в следующем: если Вы подадите иск в суд с пропуском данного срока и ответчик попросит применить последствия пропуска срока исковой давности, то суд откажет в иске (хотя на самом деле Вам действительно не выплатили заработную плату). Конечно, можно надеяться, что ответчик (Ваш работодатель) не придёт в суд и не напишет отзыв, но это огромный риск и ни один юрист не даст Вам гарантию положительного решения суда в данной ситуации. Именно поэтому необходимо подавать иск желательно без пропуска срока исковой давности.

Отсчёт срока исковой давности

Немного поясним, что дата, с которой считается данный срок определяется законом так: когда он узнал или должен был узнать о нарушении своего права. То есть, если Вы получаете заработную плату 5 и 20 числа каждого месяца и 5 числа Вам не дали очередную заработную плату – это и будет началом срока течения исковой давности (Вы узнали о том, что Вам не выдали заработную плату).

Нужно отметить, что защите своих прав как работника, Вы можете обратиться и в трудовую инспекцию, и даже в прокуратуру, но в отличие от данных структур только решение суда можно исполнить принудительно. Поэтому если трудовая инспекция вынесла работодателю предписание, в котором указано на необходимость выплатить таким-то работникам заработную плату, то за неисполнение данного предписания для работодателя наступает административная ответственность, но работник в данном случае остается незащищённым. Причём обращение в трудовую инспекцию не продлевает срок исковой давности.

Например, Вам 5 июня не выдали заработную плату – Вы обратились в трудовую инспекцию. Через 2 месяца узнали о том, что вынесено предписание в отношении Вашего работодателя с указанием на необходимость выплатить Вам зарплату, но работодатель не выплатил и ещё через 1 месяц не выплатил. В итоге, когда человек собирается обращаться в суд (так как работодатель не выплачивает зарплату), срок исковой давности уже истёк.

В какой суд обращаться?

В настоящее время трудовые споры подведомственны районным судам. Причём иск подаётся по месту нахождения ответчика (то есть работодателя). Из этого правила есть одно исключение: заявление о выдаче судебного приказа подается мировому судье (также по месту нахождения ответчика), если заработная плата уже начислена, то есть у Вас есть расчётный листок, где указан размер Вашей зарплаты за данный месяц, но Вы ее не получили.

Документы для подачи иска о невыплате зарплаты

По данной категории дел государственная пошлина не уплачивается, поэтому для подачи иска нужны следующие документы:

- Исковое заявление;

- Трудовой договор;

- Трудовая книжка;

- Расчет взыскиваемой заработной платы;

- Расчет процентов;

- Другие документы (например, подтверждающие юридические услуги, расчетные листки и пр.).

Дополним, что количество исковых заявлений должно соответствовать количеству лиц, участвующих в деле. Например, если у нас 1 истец и 1 ответчик, то мы делаем 3 экземпляра: 1 – для суда, второй – для ответчика и по желанию 1 для себя. Если у ответчика есть документы, которые Вы прикладываете к иску, то для ответчика можно не делать копии этих документов, а просто написать, что у ответчика данные документы имеются.

Перечень документов, которые прилагаются к иску, установлен ст. 132 ГПК РФ

Статья 132. Документы, прилагаемые к исковому заявлению

К исковому заявлению прилагаются:

его копии в соответствии с количеством ответчиков и третьих лиц;

документ, подтверждающий уплату государственной пошлины;

доверенность или иной документ, удостоверяющие полномочия представителя истца;

документы, подтверждающие обстоятельства, на которых истец основывает свои требования, копии этих документов для ответчиков и третьих лиц, если копии у них отсутствуют;

доказательство, подтверждающее выполнение обязательного досудебного порядка урегулирования спора, если такой порядок предусмотрен федеральным законом или договором;

расчёт взыскиваемой или оспариваемой денежной суммы, подписанный истцом, его представителем, с копиями в соответствии с количеством ответчиков и третьих лиц.

Подача иска о невыплаченной зарплате в суд

Когда исковое заявление готово и все документы собраны, можно обращаться в суд. Исковое заявление можно подать непосредственно в суд (при этом Вам поставят отметку о принятии иска на Вашем экземпляре иска) либо можно направить заказным письмом с описью вложений. После этого Вам останется только ждать, когда суд известит Вас о дате судебного заседания.

Бухучет

Выплата компенсации за задержку зарплаты не связана с расходами по обычным видам деятельности. Компенсация представляет собой санкцию за нарушение условий трудового (коллективного) договора.

В бухучете эту выплату учитывайте в прочих расходах (п. 11 ПБУ 10/99). Начисление компенсации не связано с расчетами по оплате труда, поэтому отражайте ее на счете 73 «Расчеты с персоналом по прочим операциям» (Инструкция к плану счетов).

В бухучете начисление компенсации отражайте проводкой:

Дебет 91-2 Кредит 73

– начислена компенсация за задержку зарплаты.

Компенсацию начисляйте в день выплаты зарплаты. Только в этот момент сумма расхода может быть точно определена, и, соответственно, будут выполнены требования пункта 16 ПБУ 10/99.

Как считать количество дней задержки

Согласно 236-й статье ТК РФ, в качестве первого дня задержки выступает день, следующий за предполагаемой датой выплаты заработной платы. В качестве последнего дня задержки считают день фактической выплаты зарплаты. При этом компенсацию необходимо начислять за каждый день просрочки плюс праздничные и выходные дни.

Рассмотрим правила расчета на следующих примерах:

- С момента начисления зарплаты до дня ее выплаты по факту прошло 30 дней. Нормативными актами предприятия обозначена величина компенсации за задержку в размере 1/150 ключевой ставки (10%). Величина невыплаченной зарплаты (без учета НДФЛ) на дату исчисления компенсации составляет 30 000 рублей. Произведем расчет компенсации: 30 000 х 0,067 (1/150 х 10) = 603,00 руб.

- В соответствии с коллективным договором компенсация, связанная с задержкой зарплаты, равна 0,08 процента от величины задолженности за каждый день просрочки. Задержка выплаты зарплаты равна 40 дней. Величина невыплаченной заработной платы – 200 000 рублей. Считаем компенсацию: 200 000 х 0,08/100 х 40 = 6 400 руб.

- Величина компенсации, связанной с задержкой заработной платы, не предусмотрена в коллективном договоре предприятия, в связи с этим расчет следует производить исходя из 1/150 ключевой ставки. Действующая на период невыплаты ключевая ставка составляет 10% (с 1 декабря 2020 по 31 января 2020 года) и 8% (предположительно – с 1 февраля по 10 февраля 2020 года). Величина не выплаченной зарплаты – 190 тысяч рублей. Считаем общую компенсацию: (190 000 х 0,067/100 х 62) + (190 000 х 0,05/100 х 10) = 7892,6 + 950 = 8842,6 руб.

Составляем проводки

Всегда нужно учитывать, что установление величины компенсации за задержку зарплаты может быть произведено исключительно на момент погашения сложившейся задолженности по заработной плате.

Поэтому начислять в бухучете компенсацию следует непосредственно в предполагаемый день выплаты зарплаты. В бухучете рассматриваемую компенсацию учитывают в прочих расходах. Поскольку начисление компенсации не касается расчетов, связанных с оплатой труда, ее показывают на 73-м счете «Расчеты с персоналом по прочим операциям».

В данном случае актуальны следующие бухгалтерские проводки:

- Дт 91 – Кт 73 – произведено начисление компенсации за задержку выплаты заработной платы;

- Дт73 – Кт 51/50 – осуществлена выплата компенсации, связанной с задержкой зарплаты.

НДФЛ и страховые взносы

Размер компенсации не может быть меньше 1/300 ставки рефинансирования, действующей в период просрочки, от не выплаченных в срок сумм за каждый день задержки (ст. 236 ТК РФ). То есть организация вправе выплатить компенсацию в большем размере. От оформления такой компенсации будет зависеть порядок ее обложения НДФЛ. Разобраться в этом вам поможет таблица.

| Размер компенсации | Предусмотрено коллективным (трудовым) договором | Обязанность удерживать и перечислять НДФЛ |

| 1/300 ставки рефинансирования | неважно | нет |

| более 1/300 ставки рефинансирования | да | нет |

| более 1/300 ставки рефинансирования | нет | да, с суммы превышения минимального размера компенсации |

Это следует из положений пункта 3 статьи 217 Налогового кодекса РФ, статьи 236 Трудового кодекса. Подтверждают правильность данного подхода письма Минфина России от 18 апреля 2012 г. № 03-04-05/9-526, от 28 ноября 2008 г. № 03-04-05-01/450, от 6 августа 2007 г. № 03-04-05-01/261 и ФНС России от 4 июня 2013 г. № ЕД-4-3/10209 (документ размещен на официальном сайте налоговой службы в разделе «Разъяснения, обязательные для применения налоговыми органами»).

Ситуация: нужно ли начислять страховые взносы на компенсацию за задержку выплаты зарплаты?

Да, нужно.

Это связано с тем, что такая компенсация не поименована в закрытых перечнях выплат, не облагаемых страховыми взносами, а именно:

– в статье 9 Закона от 24 июля 2009 г. № 212-ФЗ – в отношении взносов на обязательное пенсионное (социальное, медицинское) страхование;

– в статье 20.2 Закона от 24 июля 1998 г. № 125-ФЗ – в отношении взносов на страхование от несчастных случаев на производстве и профзаболеваний.

А значит, ее нужно расценивать как выплату, производимую сотрудникам в рамках трудовых отношений, и облагать страховыми взносами в общем порядке (ч. 1 ст. 7 Закона от 24 июля 2009 г. № 212-ФЗ, ч. 1 ст. 20.1 Закона от 24 июля 1998 г. № 125-ФЗ).

Аналогичный вывод сделан в письмах Минтруда России от 6 августа 2014 г. № 17-4/В-369, Минздравсоцразвития России от 15 марта 2011 г. № 784-19.

Совет: есть аргументы, позволяющие не начислять страховые взносы на компенсацию. Они заключаются в следующем.

Компенсация за задержку выплаты зарплаты не может быть расценена как вознаграждение сотрудника, а считается материальной ответственностью работодателя. Она является самостоятельным видом законодательно установленных компенсационных выплат, связанных с выполнением человеком трудовых обязанностей. Следовательно, компенсация за задержку выплаты зарплаты не подлежит обложению страховыми взносами на основании:

- пункта «и» части 2 статьи 9 Закона от 24 июля 2009 г. № 212-ФЗ – в отношении взносов на обязательное пенсионное (социальное, медицинское) страхование;

- подпункта 2 части 1 статьи 20.2 Закона от 24 июля 1998 г. № 125-ФЗ – в отношении взносов на страхование от несчастных случаев на производстве и профзаболеваний.

Подтверждает такой подход арбитражная практика (см., например, постановление Президиума ВАС РФ от 10 декабря 2013 г. № 11031/13, определение Верховного суда РФ от 18 декабря 2014 г. № 307-КГ14-5726, постановления Арбитражного суда Северо-Западного округа от 2 октября 2014 г. № А56-3173/2014, ФАС Поволжского округа от 21 июля 2014 г. № А06-6685/2013, Дальневосточного округа от 15 мая 2013 г. № Ф03-1527/2013, Московского округа от 27 марта 2013 г. № А41-28843/12, Волго-Вятского округа от 25 октября 2012 г. № А31-11529/2011).

Порядок расчета других налогов зависит от того, какую систему налогообложения применяет организация.

Учет компенсации за просрочку по заработной плате в расходах по налогу на прибыль

В части налога на прибыль ситуация несколько сложнее. НК РФ не содержит каких-либо положений относительно того, можно ли учитывать такую компенсацию в составе расходов или нет.

В кодексе сказано только, что фирма может включать в состав расходов компенсации, выплата которых сотрудникам связана с какими-либо условиями труда (ст. 255 НК РФ).

Кроме того, п. 13 ст. 265 НК РФ позволяет учитывать в расходах санкции за нарушение договоров. При этом ограничения или состав санкций не установлены. Нет также и специальных условий по поводу того, применяется эта норма только к гражданско-правовым или и к трудовым договорам тоже.

Поэтому, с одной стороны, можно посчитать компенсацию за задержку ЗП санкцией и учесть в составе расходов. Ранее с этой логикой соглашались суды (постановления ФАС Поволжского округа от 30.08.2010 по делу № А55-35672/2009).

В то же время позднее контролирующие органы заняли позицию, согласно которой включать такую компенсацию в расходы нельзя, так как она не связана с условиями труда (не применяется ст. 255 НК РФ), а нормы ст. 265 НК РФ свое действие на данную компенсацию не распространяют (письмо Минфина РФ от 31.10.2011 № 03-03-06/2/164).

Поэтому на сегодняшний день учитывать компенсацию за просрочку по ЗП в расходах достаточно рискованно.

Налог на прибыль

Выплата компенсации за задержку зарплаты предусмотрена трудовым законодательством. Она представляет собой санкцию за нарушение условий трудового (коллективного) договора. Это следует из статьи 236 Трудового кодекса РФ. Несмотря на это, в Минфине России запрещают учитывать такую выплату в расходах.

Ситуация: можно ли учесть сумму компенсации за задержку зарплаты в составе внереализационных расходов или расходов на оплату труда? Организация применяет общую систему налогообложения.

Нет, нельзя.

Расходы на выплату компенсации за задержку зарплаты не считаются внереализационными расходами в виде санкций за нарушение договорных обязательств (подп. 13 п. 1 ст. 265 НК РФ). Обязанность по выплате компенсации за задержку зарплаты предусмотрена трудовым законодательством, а подпункт 13 пункта 1 статьи 265 Налогового кодекса РФ распространяется на гражданско-правовые отношения.

Аналогичные разъяснения содержатся в письмах Минфина России от 31 октября 2011 г. № 03-03-06/2/164 и от 17 апреля 2008 г. № 03-03-05/38.

В состав расходов на оплату труда, учитываемых при расчете налога на прибыль, включаются в том числе компенсационные начисления, связанные с режимом работы или условиями труда, предусмотренные нормами законодательства России, трудовыми (коллективными) договорами (ст. 255 НК РФ). Компенсация за задержку зарплаты не связана с режимом работы и условиями труда (ст. 236 ТК РФ). Поэтому указанные выплаты не уменьшают налогооблагаемую прибыль как расходы на оплату труда.

Такие разъяснения приведены в письмах Минфина России от 31 октября 2011 г. № 03-03-06/2/164 и от 17 апреля 2008 г. № 03-03-05/38, а также в постановлении ФАС Центрального округа от 21 февраля 2008 г. № А09-7868/05-15.

Совет: есть аргументы, позволяющие учесть сумму компенсации за задержку зарплаты в составе расходов (внереализационных или расходов на оплату труда). Они заключаются в следующем.

Основанием для включения компенсации за задержку зарплаты в состав внереализационных расходов является то, что подпункт 13 пункта 1 статьи 265 Налогового кодекса РФ прямо не указывает, при нарушении каких договорных обязательств – гражданско-правовых или трудовых – она применяется. Поэтому этот подпункт можно применить и в отношении компенсации за задержку зарплаты. Кроме того, такая компенсация не поименована в статье 270 Налогового кодекса РФ как расходы, не учитываемые при налогообложении прибыли. Следовательно, ее можно учесть в составе внереализационных расходов. Такая позиция подтверждается и судебной практикой (см., например, постановления ФАС Волго-Вятского округа от 11 августа 2008 г. № А29-5775/2007, Уральского округа от 14 апреля 2008 г. № Ф09-2239/08-С3, Поволжского округа от 8 июня 2007 г. № А49-6366/2006).

Компенсацию за задержку зарплаты можно учесть и в составе расходов на оплату труда. Объясняется это так. Налогооблагаемую прибыль уменьшают любые выплаты сотрудникам в денежной и (или) натуральной форме, в том числе компенсационные начисления, предусмотренные трудовыми и (или) коллективными договорами (абз. 1, п. 3 ст. 255 НК РФ). Исключение составляют выплаты, перечисленные в статье 270 Налогового кодекса РФ. При расчете налоговой базы по налогу на прибыль их нельзя учесть ни при каких условиях. Кроме того, перечень расходов на оплату труда, которые учитываются при налогообложении прибыли, открыт (п. 25 ст. 255 НК РФ). Поэтому компенсацию за задержку зарплаты можно учесть и в составе расходов на оплату труда. Подтверждает такой вывод и ФАС Московского округа в постановлении от 11 марта 2009 г. № КА-А40/1267-09.

При таких обстоятельствах организация может самостоятельно принять решение, к какой именно группе расходов отнести затраты, связанные с выплатой компенсации за задержку зарплаты (п. 4 ст. 252 НК РФ).

Пример, как учесть компенсацию за задержку зарплаты. Организация на общем режиме

В августе ООО «Альфа» задержало выплату зарплаты сотрудникам. Сумма задолженности (за вычетом НДФЛ) – 300 000 руб. Сумма рассчитанной компенсации составила 1650 руб.

На сумму компенсации бухгалтер начислил взносы на обязательное пенсионное (социальное, медицинское) страхование и взносы на страхование от несчастных случаев и профзаболеваний.

Общая сумма страховых взносов составила 495 руб. (1650 руб. × 30%), в том числе:

- в ПФР – 363 руб. (1650 руб. × 22%);

- в ФСС России – 47,85 руб. (1650 руб. × 2,9%);

- в ФФОМС – 84,15 руб. (1650 руб. × 5,1%).

Тариф взносов на страхование от несчастных случаев и профзаболеваний составляет 0,2 процента. Сумма начисленных взносов составила 3,30 руб. (1650 руб. × 0,2%).

В день выплаты задолженности в бухучете организации сделаны проводки:

Дебет 70 Кредит 50 – 300 000 руб. – выплачена зарплата сотрудникам;

Дебет 91-2 Кредит 73 – 1650 руб. – начислена компенсация за задержку зарплаты сотрудникам;

Дебет 73 Кредит 50 – 1650 руб. – выплачена сотрудникам компенсация за задержку зарплаты;

Дебет 44 Кредит 69 субсчет «Расчеты с ПФР» – 363 руб. – начислены пенсионные взносы;

Дебет 44 Кредит 69 субсчет «Расчеты с ФСС по взносам на социальное страхование» – 47,85 руб. – начислены страховые взносы в ФСС России;

Дебет 44 Кредит 69 субсчет «Расчеты с ФФОМС» – 84,15 руб. – начислены страховые взносы в ФФОМС;

Дебет 44 Кредит 69 субсчет «Расчеты с ФСС по взносам на страхование от несчастных случаев и профзаболеваний» – 3,30 руб. – начислены взносы на страхование от несчастных случаев и профзаболеваний.

В налоговом учете сумма компенсации за задержку зарплаты не учитывается. НДФЛ с суммы компенсации «Альфа» не удерживает.

Формула и пример для расчета компенсации за задержку заработной платы

Использую вышеуказанную формулу можно самостоятельно рассчитать компенсацию, которая вам полагается,

Сумма аванса сотрудника составляет 15 000 рублей.

Ему задержали его выплату на 6 дней.

Используя формулу получаем: 15 000 х 1/150 х 7.75% х 6 =46,50 рублей.

Сумма задолженности / 300 * ставка рефинансирования ЦБ РФ на текущую дату / 100 * количество дней задержки выплаты.

Дней просрочки, прошедших с момента начисления заработной платы до дня ее фактической выплаты, 30. Ставка рефинансирования, действующая на период невыплаты – 11 %. Сумма невыплаченной зарплаты на дату расчета компенсации составила 50 000 руб.

Расчет: 50000/300*11/100*30 = 550 рублей.

Таким образом, компенсация работнику составила 550 рублей.

Компенсация выплачивается начиная со дня, следующего за предусмотренным трудовым распорядком или иными локальными нормативными актами днем аванса или зарплаты, за каждый день задержки по день фактического перечисления заработной платы или других видов выплат на счет работника или выдачи ему на руки.

Налогом на доходы физических лиц такая компенсация согласно ст. 217 НК РФ (п. 3 абзац 11) не облагается, но только в рамках, не превышающих установленные ТК.

Если коллективным договором или иным отраслевым тарифным соглашением предусмотрена сумма компенсации большая, чем установленная законом, то разница подлежит обложению НДФЛ.

Важно, что если день выплаты заработной платы приходится на выходной день или день общеустановленного государственного или регионального праздника, то зарплата должна быть выплачена в тот рабочий день, который является последним перед выходным или праздником.

Например, если установлена выплата зарплаты 5 числа, и 5-е – это суббота, то зарплата должна быть выплачена в пятницу, 4-го числа. Выплата ее в понедельник, 7 числа будет считаться просрочкой, и у руководителя компании возникнет обязанность в выплате компенсации.

Следует учитывать, что банковская практика предполагает ежегодную капитализацию процентов. Это значит, что раз в год начисленные проценты присоединяются к общему размеру задолженности, и новые проценты начисляются уже на имеющийся долг с присовокупленными к нему процентами за прошедший год. Об этом праве надо знать и требовать именно такого расчета платежей в случае их задержки более чем на год.

Компенсация за задержку заработной платы

=

Задолженность по зарплате

Х

1/150 ключевой ставки (или больший процент, установленный организацией)

Х

Количество дней задержки

• 20-го числа – аванс в размере 40 процентов от зарплаты;

• 5-го числа – окончательный расчет.

По коллективному договору компенсация за задержку зарплаты составляет 0,06 процента за каждый день просрочки.

Окончательный расчет за декабрь 2013 года, а также всю сумму зарплаты за январь 2014 года организация выплатила 16 февраля 2014 года.

• 300 000 руб. (окончательный расчет за декабрь 2013 года) – 47 дней (с 1 января по 16 февраля 2014 года (1–8 января 2014 года – праздничные дни, поэтому зарплата за декабрь должна быть выплачена 31 декабря 2013 года));

• 250 000 руб. (аванс за январь 2014 года) – 27 дней (с 21 января по 16 февраля 2014 года);

• 300 000 руб. (окончательный расчет за январь 2014 года) – 11 дней (с 6 по 16 февраля 2014 года).

Вместе с задолженностью по зарплате организация выплатила компенсацию за задержку.

Сумма компенсации за задержку заработной платы составила:300 000 руб. × 47 дн. × 0,06% 250 000 руб. × 27 дн. × 0,06% 300 000 руб. × 11 дн. × 0,06% = 14 490 руб.

ТК РФ не устанавливает, в каком конкретном размере компания должна выплатить работникам компенсацию за просрочку по ЗП. Законодатель предоставил организациям право самостоятельно определять это в коллективном договоре.

МРК = ЗПнач × Кл.Ст. / 150 × Дпр,

где: МРК — минимум, который работодатель обязан выплатить сотруднику за задержку ЗП;

ЗПнач — сумма заработной платы, которая должна была быть выплачена сотруднику в строго установленный день (за вычетом НДФЛ);

Кл.Ст. — ставка рефинансирования (ключевая ставка) ЦБ РФ на период просрочки;

Дпр — количество дней, на которые работодатель просрочил выплату сотрудникам ЗП.

В коллективном договоре компания может только увеличить размер компенсации за просрочку, установить ее в меньшем размере, чем по указанной выше формуле, организация не имеет права.

ВАЖНО! Информацию о размере ключевой ставки (ставки рефинансирования) см. здесь.

Пример 2

ЗП в компании выплачивается, согласно коллективному договору, 5-го (за вторую половину предыдущего месяца) и 20-го (за первую половину текущего месяца) числа ежемесячно. Специальных положений относительно компенсации за просрочку ЗП коллективный договор не содержит.

За первую половину февраля сотруднику была начислена ЗП в размере 30 000 руб. Однако фактически выплачена она была только 6 марта.

Ставка рефинансирования, действовавшая в рассматриваемый период (условно), составляла 7,5%.

МРК = 30 000 × (100% – 13%) × 7,5% / 150 × 15 = 195,75 (руб.)

Однако недостаточно просто корректно рассчитать размер компенсации за просрочку ЗП. Организации также важно четко знать, нужно ли удерживать с такой компенсации НДФЛ, следует ли начислять и уплачивать на такую сумму страховые взносы и как быть с расходами в целях налогообложения прибыли.

УСН

Если организация применяет упрощенку с объектом налогообложения доходы, компенсацию за задержку зарплаты при расчете единого налога не учитывайте (п. 1 ст. 346.14 НК РФ).

Ситуация: можно ли учесть сумму компенсации за задержку выплаты зарплаты в составе расходов на оплату труда? Организация применяет упрощенку, единый налог платит с разницы между доходами и расходами.

Нет, нельзя.

Организация может уменьшить полученные доходы на расходы на оплату труда (подп. 6 п. 1 ст. 346.16 НК РФ). В расходы на оплату труда включаются в том числе компенсационные начисления, связанные с режимом работы или условиями труда, предусмотренные нормами законодательства России, трудовыми (коллективными) договорами (ст. 255, п. 2 ст. 346.16 НК РФ).

Компенсация за задержку выплаты зарплаты не связана с режимом работы и условиями труда (ст. 236 ТК РФ). Поэтому учесть компенсацию за задержку выплаты зарплаты в составе расходов на оплату труда нельзя. Аналогичный вывод содержится в письме УФНС по г. Москве от 6 августа 2007 г. № 28-11/074572.

Такие же разъяснения приведены в письмах Минфина России от 31 октября 2011 г. № 03-03-06/2/164 и от 17 апреля 2008 г. № 03-03-05/38. Несмотря на то что разъяснения специалистов финансового ведомства адресованы плательщикам налога на прибыль, ими могут руководствоваться и организации на упрощенке (п. 2 ст. 346.16 НК РФ).

Совет: есть аргументы, позволяющие учесть сумму компенсации за задержку зарплаты в составе расходов на оплату труда. Они заключаются в следующем.

В расходы на оплату труда включаются любые начисления сотрудникам в денежной и (или) натуральной форме, в том числе компенсационные начисления, предусмотренные трудовыми и (или) коллективными договорами (абз. 1, п. 3 ст. 255, п. 2 ст. 346.16 НК РФ). Кроме того, перечень расходов на оплату труда, которые учитываются при налогообложении прибыли, открыт (п. 25 ст. 255, п. 2 ст. 346.16 НК РФ). Поэтому компенсацию за задержку зарплаты можно учесть в составе расходов на оплату труда при расчете единого налога при упрощенке.

Подтверждает такой вывод ФАС Московского округа в постановлении от 11 марта 2009 г. № КА-А40/1267-09. Указанное постановление посвящено организациям на общей системе налогообложения. Однако выводами, сделанными в нем, могут руководствоваться и организации на упрощенке (п. 2 ст. 346.16 НК РФ).

Пример, как учесть компенсацию за задержку зарплаты. Организация применяет упрощенку («доходы минус расходы»)

ООО «Альфа» применяет упрощенку и платит единый налог с разницы между доходами и расходами. В августе «Альфа» задержала выплату зарплаты сотрудникам. Сумма задолженности (за вычетом НДФЛ) – 300 000 руб. Сумма рассчитанной компенсации составила 1650 руб.

На сумму компенсации бухгалтер начислил взносы на обязательное пенсионное (социальное, медицинское) страхование и взносы на страхование от несчастных случаев и профзаболеваний. Общая сумма страховых взносов составила 495 руб. (1650 руб. × 30%), в том числе:

- в ПФР– 363 руб. (1650 руб. × 22%);

- в ФСС России – 47,85 руб. (1650 руб. × 2,9%);

- в ФФОМС – 84,15 руб. (1650 руб. × 5,1%).

Тариф взносов на страхование от несчастных случаев и профзаболеваний составляет 0,2 процента. Сумма начисленных взносов составила 3,30 руб. (1650 руб. × 0,2%).

В день выплаты задолженности в бухучете организации сделаны проводки:

Дебет 70 Кредит 50 – 300 000 руб. – выплачена зарплата сотрудникам;

Дебет 91-2 Кредит 73 – 1650 руб. – начислена компенсация за задержку зарплаты сотрудникам;

Дебет 73 Кредит 50 – 1650 руб. – выплачена сотрудникам компенсация за задержку зарплаты;

Дебет 44 Кредит 69 субсчет «Расчеты с ПФР» – 363 руб. – начислены пенсионные взносы;

Дебет 44 Кредит 69 субсчет «Расчеты с ФСС по взносам на социальное страхование» – 47,85 руб. – начислены страховые взносы в ФСС России;

Дебет 44 Кредит 69 субсчет «Расчеты с ФФОМС» – 84,15 руб. – начислены страховые взносы в ФФОМС;

Дебет 44 Кредит 69 субсчет «Расчеты с ФСС по взносам на страхование от несчастных случаев и профзаболеваний» – 3,30 руб. – начислены взносы на страхование от несчастных случаев и профзаболеваний.

При расчете единого налога компенсация за задержку зарплаты в расходах не учитывается. НДФЛ с суммы компенсации «Альфа» не удерживает.

Компенсация за задержку выплаты заработной платы по ТК РФ

В условиях кризиса многие российские компании, зачастую относящиеся к малому бизнесу, все чаще задерживают заработную плату (далее – ЗП) своим сотрудникам. В большинстве случаев это происходит не по вине фирмы: каждая из них является звеном в зависимой цепочке контрагентов. Следовательно, как только перебои с оплатой (оплата по договорам от заказчиков/покупателей не поступает в срок) возникают в одном звене, это автоматически отражается на всех последующих. В итоге это может привести к тому, что сотрудники одного, а может быть, и нескольких звеньев не получат ЗП в срок.

Если это произойдет и сотрудники не получат причитающийся им заработок в срок, то компания-работодатель обязана будет впоследствии выплатить сотрудникам не только их заработок, но еще и компенсацию (которая по своему содержанию представляет собой проценты за просрочку). Об этом говорится в ст. 236 ТК РФ.

ВАЖНО! Невыплата в срок заработной платы помимо прочего дает сотруднику право временно приостановить выполнение своих трудовых функций, а также обратиться за компенсацией морального вреда (ст. 142, 237 ТК РФ).

Компенсация за просрочку по ЗП начисляется со следующего за установленным сроком выплаты дня по день погашения работодателем задолженности перед сотрудниками включительно.

Пример 1

Если зарплата, к примеру, должна была быть выплачена 5-го числа, а была выплачена фактически 12-го, то компенсация будет рассчитываться за 7 дней (с 6-го по 12-е включительно).

Если просрочка все-таки имела место, фирма-работодатель будет должна выплатить сотруднику соответствующую компенсацию вне зависимости от того, виновата непосредственно она в задержке ЗП или нет.

ОБРАТИТЕ ВНИМАНИЕ! Сегодня особенно актуальна ситуация, когда из-за отзыва лицензии банк не осуществил перечисление ЗП сотрудникам организации — зарплатного клиента. Такое обстоятельство не снимает с работодателя риска попадания под действие ст. 236 ТК РФ, поскольку факт наличия вины не имеет значения. Поэтому, чтобы минимизировать данный риск, компании следует более тщательно выбирать банк для зарплатного проекта.

При этом если виноват в просрочке, к примеру, банк (в частности, не выполнил в срок платежное поручение организации-клиента на перечисление сотрудникам ЗП), то фирме следует помнить, что она вправе обратиться с регрессионным требованием к банку за то, что он несвоевременно перечислил сотрудникам ЗП, а значит, нарушил условия зарплатного проекта с фирмой. Однако сначала нужно будет все-таки выплатить компенсацию работникам.

ЕНВД

Если организация платит ЕНВД, сумма компенсации за задержку зарплаты никак не повлияет на расчет налога. ЕНВД рассчитывают, исходя из вмененного дохода (п. 1 ст. 346.29 НК РФ).

Пример, как учесть компенсацию за задержку зарплаты. Организация платит ЕНВД

ООО «Альфа» – плательщик ЕНВД. В августе «Альфа» задержала выплату зарплаты сотрудникам. Сумма задолженности (за вычетом НДФЛ) – 300 000 руб. Сумма рассчитанной компенсации составила 1650 руб.

На сумму компенсации бухгалтер начислил взносы на обязательное пенсионное (социальное, медицинское) страхование и взносы на страхование от несчастных случаев и профзаболеваний. Общая сумма страховых взносов составила 495 руб. (1650 руб. × 30%), в том числе:

- в ПФР – 363 руб. (1650 руб. × 22%);

- в ФСС России – 47,85 руб. (1650 руб. × 2,9%);

- в ФФОМС – 84,15 руб. (1650 руб. × 5,1%).

Тариф взносов на страхование от несчастных случаев и профзаболеваний составляет 0,2 процента. Сумма начисленных взносов составила 3,30 руб. (1650 руб. × 0,2%).

В день выплаты задолженности в бухучете организации сделаны проводки:

Дебет 70 Кредит 50 – 300 000 руб. – выплачена зарплата сотрудникам;

Дебет 91-2 Кредит 73 – 1650 руб. – начислена компенсация за задержку зарплаты сотрудникам;

Дебет 73 Кредит 50 – 1650 руб. – выплачена сотрудникам компенсация за задержку зарплаты;

Дебет 44 Кредит 69 субсчет «Расчеты с ПФР» – 363 руб. – начислены пенсионные взносы;

Дебет 44 Кредит 69 субсчет «Расчеты с ФСС по взносам на социальное страхование» – 47,85 руб. – начислены страховые взносы в ФСС России;

Дебет 44 Кредит 69 субсчет «Расчеты с ФФОМС» – 84,15 руб. – начислены страховые взносы в ФФОМС;

Дебет 44 Кредит 69 субсчет «Расчеты с ФСС по взносам на страхование от несчастных случаев и профзаболеваний» – 3,30 руб. – начислены взносы на страхование от несчастных случаев и профзаболеваний.

НДФЛ с суммы компенсации «Альфа» не удерживает.

Ответственность за задержку зарплаты

За задержку зарплаты предусмотрена административная ответственность:

- для организации – штраф в размере от 30 000 до 50 000 руб.;

- для должностных лиц (например, руководителя) – предупреждение или штраф от 1000 до 5000 руб.;

- для предпринимателей – штраф в размере от 1000 до 5000 руб.

Повторное нарушение влечет:

- для организации – штраф от 50 000 до 70 000 руб.;

- для должностных лиц (например, руководителя) – штраф от 10 000 до 20 000 руб. или дисквалификацию сроком от одного года до трех лет;

- для предпринимателей – штраф от 10 000 до 20 000 руб.

Таковы требования частей 1 и 4 статьи 5.27 Кодекса РФ об административных правонарушениях.

Кроме того, для должностных лиц предусмотрена уголовная (ст. 145.1 УК РФ) и дисциплинарная ответственность (ст. 192 ТК РФ).

Уголовная ответственность руководителя

К уголовной ответственности руководителя организации могут привлечь при условии, что он был прямо или косвенно заинтересован в задержке зарплаты. При этом не имеет значения, какому количеству сотрудников была задержана выплата (достаточно одного). Сроки задержки зарплаты, при нарушении которых руководитель может быть привлечен к уголовной ответственности, следующие:

- полная невыплата – свыше двух месяцев;

- выплата зарплаты в размере ниже минимального размера оплаты труда (МРОТ) – свыше двух месяцев;

- частичная невыплата – свыше трех месяцев.

Для руководителя, который допустил частичную невыплату зарплаты свыше трех месяцев, предусмотрены следующие виды уголовной ответственности:

- штраф в размере до 120 000 руб. (или в размере зарплаты либо иного дохода осужденного за период до одного года);

- лишение права занимать определенные должности или заниматься определенной деятельностью на срок до одного года;

- принудительные работы на срок до двух лет;

- лишение свободы на срок до одного года.

К руководителю организации, в которой зарплата в течение двух месяцев полностью не выплачивалась либо выплачивалась в размере ниже МРОТ, применяются более жесткие меры уголовной ответственности. А именно:

- штраф в размере от 100 000 до 500 000 руб. (или в размере зарплаты либо иного дохода осужденного за период до трех лет);

- принудительные работы на срок до трех лет, при этом суд может дополнительно назначить лишение права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет;

- лишение свободы на срок до трех лет, при этом суд может дополнительно назначить лишение права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет.

Эти виды ответственности перечислены в частях 1 и 2 статьи 145.1 Уголовного кодекса РФ.

Если задержка зарплаты повлекла тяжкие последствия, то наказание будет еще более жестким (ч. 3 ст. 145.1 УК РФ).

Уголовной ответственности можно избежать, если причина задержки не зависела от воли руководителя.

Ответственность руководителя за просрочку платежей работникам

Закон устанавливает ответственность руководителя организации за задержку выплаты заработной платы и за отказ в выплате компенсации. Речь идет о следующих видах ответственности:

- Начинается все с самого легкого вида ответственности – с дисциплинарной. Она установлена 134, 195 и 342 статьями Трудового кодекса. В соответствии с нормами этих статей работодатель (государство для государственных компаний, акционеры или учредители для частных компаний) по заявлению профсоюзной организации или иного представительного органа работающих на предприятии лиц обязан применить к допустившему просрочку руководителю или его заместителю все предусмотренные законом меры дисциплинарной ответственности – от выговора до увольнения. Выбор варианта наказания находится на усмотрении собственника организации. Конечно, надо учесть, чтобы обращаться с таким заявлением, нужно сначала создать представительный орган, объединяющий работников.

- Если нарушение руководителем сроков выплаты заработной платы и последующая выплата компенсации причинила предприятию материальный ущерб, то работодатель может обратиться в суд, чтобы размер этого ущерба был взыскан с руководителя-нарушителя и возвращен организации. Если руководитель действительно виновен, то суд может принять решение о взыскании.

- Предусмотрена и административная ответственность. В соответствии со статьей 5.27 КоАП на руководителя предприятия за задержку зарплаты и отказ в начислении компенсации может быть наложен административный штраф. Сумма штрафа достаточно существенна, она варьируется в пределах от 30 до 50 тысяч рублей. Если руководитель после однократного взыскания допустит такое нарушение повторно, то его могут в судебном порядке дисквалифицировать, то есть лишить права работать на руководящих должностях на срок до 3-х лет.

- Ну и в вопиющих случаях трудовая инспекция может направить материалы на нарушителя в прокуратуру, которая и передаст их в суд для привлечения этого руководителя к уголовной ответственности.

Материальная ответственность организации

Материальная ответственность организации в виде выплаты компенсации за задержку зарплаты установлена статьей 236 Трудового кодекса РФ. Указанную компенсацию организация обязана выплатить сотрудникам даже в том случае, если задержка зарплаты произошла по независящим от нее причинам. Сумма компенсации за задержку выплаты заработной платы должна быть отражена в расчетных листках (ст. 136 ТК РФ).

Если организация не выплачивает компенсацию добровольно, то принудить ее сможет суд (п. 55 постановления Пленума Верховного суда РФ от 17 марта 2004 г. № 2).

Когда и кому положена компенсация

Трудовой кодекс РФ устанавливает, что зарплата должна выплачиваться не реже чем два раза в месяц. Специалисты, с которыми заключены трудовые договоры, получат оплату в два транша: аванс за первую половину месяца и окончательный расчет за вторую половину. Отметим, что работодатель вправе участить периодичность перечислений в пользу сотрудников. Например, предусмотреть еженедельные оплаты.

Конкретные даты для осуществления перечислений закрепляются в коллективном договоре, в правилах внутреннего распорядка, прописаны в трудовом соглашении с наемным работником. Напомним, что максимально допустимый период, на который допускается отложить перечисление, — это 15 календарных дней с момента окончания периода, за который были произведены начисления. Например, зарплату за июнь перечисляют не позднее 15 июля. Если работодатель задержал или просрочил выплаты, то он обязан выплатить и компенсацию за несвоевременную выплату заработной платы в 2020 году (статья 236 ТК РФ).

ВАЖНО! Компенсационная выплата полагается не только за задержку выплат по зарплате, но и по оплате отпускных (очередного трудового, учебного, дополнительного), премий и стимулирующих вознаграждений, пособий, стипендий и прочих перечислений, для которых установлены конкретные сроки.

Банкротство

Допустим, из-за недостаточности денежных средств у работодателя имеется не погашенная в течение более чем трех месяцев задолженность по причитающимся работникам выплатам (оплата труда, выходные пособия и пр.). В таком случае руководитель организации-должника или сам индивидуальный предприниматель должен обратиться в арбитражный суд с заявлением о признании банкротом. Так предусмотрено пунктом 1 статьи 9 Закона от 26 октября 2002 г. № 127-ФЗ.

К тому же сотрудники (в т. ч. бывшие) могут обращаться в арбитражный суд с заявлением о признании работодателя банкротом за долги по зарплате и иным выплатам. Об этом сказано в пункте 1 статьи 7 Закона от 26 октября 2002 г. № 127-ФЗ.

У сотрудников есть право проводить собрание. Срок – не позднее чем за пять рабочих дней до даты проведения собрания кредиторов. Организация и проведение собрания работников возложены на арбитражного управляющего. На собрании сотрудники выбирают своего представителя, который будет защищать их интересы в процессе банкротства работодателя. Подробно процедура проведения собрания описана в статье 12.1 Закона от 26 октября 2002 г. № 127-ФЗ.

Требования о выплате долгов по зарплате и иных вознаграждений работникам (в т. ч. бывшим) включаются в реестр требований кредиторов арбитражным управляющим или реестродержателем по представлению арбитражного управляющего. Если же такие требования оспариваются, их включают в реестр на основании судебного акта, устанавливающего состав и размер этих требований (п. 6 ст. 16 Закона от 26 октября 2002 г. № 127-ФЗ).

Права сотрудника

Сотрудник имеет право прекратить работу, если задержка зарплаты составит более 15 дней. При этом сумма задолженности и виновность организации (отсутствие вины) в задержке значения не имеют (п. 57 постановления Пленума Верховного суда РФ от 17 марта 2004 г. № 2). Максимальный срок прекращения работы – до полного погашения задолженности. Перед тем как прекратить работу, сотрудники обязаны письменно уведомить руководителя о своих действиях. После этого они имеют право вообще не приходить на рабочие места (ч. 3 ст. 142 ТК РФ, п. 57 постановления Пленума Верховного суда РФ от 17 марта 2004 г. № 2). В этом случае выйти на работу сотрудники обязаны только на следующий день после получения от организации письменного уведомления о готовности погасить задолженность по зарплате. При этом выплатить задержанную зарплату организация должна в день их выхода на работу.

Такие условия предусмотрены в статье 142 Трудового кодекса РФ. Там же приведен перечень случаев, когда прекращать работу из-за задержки зарплаты запрещено.

Период приостановления работы из-за задержки зарплаты сотруднику оплачивают в размере среднего заработка. А также выплачивают компенсацию за задержку заплаты.

Таковы требования части 4 статьи 142 и статьи 236 Трудового кодекса РФ.

Как произвести расчет компенсации, связанной с задержкой зарплаты

Чтобы рассчитать задержку заработной платы, используем простую формулу:

Величина задолженности х Процент за каждый день задержки х Величина, равная числу дней задержки

Далее рекомендуем подробно рассмотреть каждую из составляющих приведенной формулы.

Какая сумма задолженности используется для расчета компенсации

Довольно часто при расчете компенсации у многих возникает вопрос, связанный с величиной задолженности по зарплате: как применять – с НДФЛ либо без учета НДФЛ? Поскольку 236-я статья ТК РФ предусматривает расчет компенсации при задержке зарплаты исходя из фактической величины задолженности, то и величина задолженности берется без учета НДФЛ.

При выплате зарплаты предприятие обязано удержать из нее НДФЛ, что означает отсутствие необходимости выплачивать его работнику. НДФЛ не рассматривают в качестве части невыплаченной заработной платы.

Какой процент/размер используется за каждый день задержки

В первую очередь, следует определиться с величиной компенсации за задержку зарплаты, которую предприятие готово выплатить своим сотрудникам. Для этого размер компенсации можно установить в трудовом или коллективном договоре с тем учетом, что он не может быть ниже 1/150 ключевой ставки. В противном случае размер компенсации исчисляют посредством обращения к 236-й статье ТК РФ, согласно которой, при расчете применяют процент, полученный исходя из 1/150 ключевой ставки за каждый день задержки.

Следует отметить, что законодательно также допускается установление собственной величины процента региональными властями, в связи с чем публикуется специальное соглашение, согласованное с работодателями и профсоюзами. Наряду с текстом такого соглашения, как правило, публикуется предложение о присоединении. Согласно 48-й статье ТК РФ, если в течение 30 дней на такое предложение работодателями не было представлено мотивированного письменного отказа, действия соглашения на них распространяется автоматически.

Ключевая ставка и ее размер

Под ключевой ставкой понимают процентную ставку, по которой ЦБ РФ осуществляет выдачу кредитов коммерческим кредитным организациям на одну неделю, а на аналогичный срок – прием от них депозитов. Ключевая ставка может оказывать влияние на уровень инфляции и процентные ставки по кредитам банковских учреждений.

С 1 января 2020 года значение рассматриваемой ставки приравнивается к значению ставки рефинансирования и, соответственно, составляет 10% годовых.

Если изменение величины ключевой ставки пришлось на временной промежуток, охватывающий задержку заработной платы, при расчете компенсации учитывают все произошедшие колебания ставки.